Arthur Hayes: รูปแบบใหม่ของการผ่อนปรนเชิงปริมาณภายใต้ Trumpnomics และ Bitcoins สู่เงินหลายล้านดอลลาร์

ผู้เขียนต้นฉบับ: อาเธอร์ เฮย์ส

ต้นฉบับแปล: TechFlow

(ความคิดเห็นใดๆ ที่แสดงในบทความนี้ เป็นเพียงความคิดเห็นส่วนตัวของผู้เขียนเท่านั้น และไม่ควรใช้เป็นพื้นฐานในการตัดสินใจลงทุนหรือเป็นคำแนะนำในการทำธุรกรรมการลงทุน)

คุณคิดว่าราคา Bitcoin ในวันที่ 31 ธันวาคม 2024 จะเป็นเท่าไร มากกว่า $100,000 หรือต่ำกว่านั้น?

มีคำพูดที่โด่งดังของจีนกล่าวไว้ว่า "แมวนั้นไม่สำคัญว่าจะเป็นสีดำหรือสีขาว ขอเพียงมันสามารถจับหนูได้ ก็ถือเป็นแมวที่ดี"

ฉันจะอ้างถึงนโยบายที่ประธานาธิบดีทรัมป์นำมาใช้หลังจากได้รับการเลือกตั้งว่าเป็น “ทุนนิยมอเมริกันที่มีลักษณะเฉพาะของจีน”

ชนชั้นสูงที่ปกครอง Pax Americana ไม่สนใจว่าระบบเศรษฐกิจจะเป็นทุนนิยม สังคมนิยม หรือฟาสซิสต์ พวกเขาสนใจเพียงว่านโยบายที่นำมาใช้ช่วยรักษาอำนาจของพวกเขาได้หรือไม่ อเมริกาไม่ใช่ทุนนิยมอย่างแท้จริงตั้งแต่ต้นศตวรรษที่ 19 ทุนนิยมหมายความว่าเมื่อคนรวยตัดสินใจผิดพลาด พวกเขาก็สูญเสียเงิน ซึ่งถูกห้ามตั้งแต่ปี 1913 เมื่อมีการจัดตั้งระบบธนาคารกลางสหรัฐฯ เมื่อกำไรและการสูญเสียทางสังคมถูกแปรรูปส่งผลกระทบต่อประเทศและก่อให้เกิดการแบ่งแยกชนชั้นอย่างรุนแรงระหว่างคนชั้นต่ำที่อาศัยอยู่ในแผ่นดินใหญ่จำนวนมากกับชนชั้นสูงชายฝั่งที่มีเกียรติและสูงศักดิ์ ประธานาธิบดีรูสเวลต์จึงต้องแก้ไขแนวทางและแจกจ่ายเศษเสี้ยวให้กับคนจนผ่านนโยบายนิวดีลของเขา ในตอนนั้น เช่นเดียวกับตอนนี้ การขยายความช่วยเหลือจากรัฐบาลสำหรับผู้ที่ถูกทิ้งไว้ข้างหลังไม่ใช่แนวนโยบายที่เป็นที่นิยมในหมู่ผู้มั่งคั่งที่เรียกตัวเองว่าทุนนิยม

การเปลี่ยนแปลงจากสังคมนิยมสุดโต่ง (อัตราภาษีส่วนเพิ่มสูงสุดสำหรับผู้มีรายได้มากกว่า $200,000 ถูกปรับขึ้นเป็น 94% ในปี 1944) ไปสู่สังคมนิยมแบบบรรษัทที่ไร้ข้อจำกัดเริ่มขึ้นในช่วงทศวรรษ 1980 ภายใต้การนำของเรแกน จากนั้นนโยบายเศรษฐกิจแบบเสรีนิยมใหม่ก็ดำเนินต่อไปจนกระทั่งเกิดโควิดในปี 2020 โดยธนาคารกลางพิมพ์เงินเพื่อสูบฉีดเงินเข้าสู่ภาคบริการทางการเงินโดยหวังว่าความมั่งคั่งจะไหลลงมาจากระดับบน ประธานาธิบดีทรัมป์ได้ถ่ายทอดรูสเวลต์ในตัวของเขาในการตอบสนองต่อวิกฤตการณ์ครั้งนี้ เขาส่งเงินจำนวนมากที่สุดโดยตรงไปยังประชากรทั้งหมดนับตั้งแต่ข้อตกลงนิวดีล สหรัฐอเมริกาพิมพ์เงิน 40% ของเงินดอลลาร์ทั่วโลกในปี 2020-2021 ทรัมป์เริ่ม "เช็คกระตุ้นเศรษฐกิจ" และประธานาธิบดีไบเดนก็ยังคงดำเนินนโยบายที่เป็นที่นิยมนี้ต่อไปในช่วงดำรงตำแหน่ง เมื่อประเมินผลกระทบต่องบดุลของรัฐบาล จะพบลักษณะเฉพาะบางประการระหว่างปี 2551-2563 และปี 2563-2565

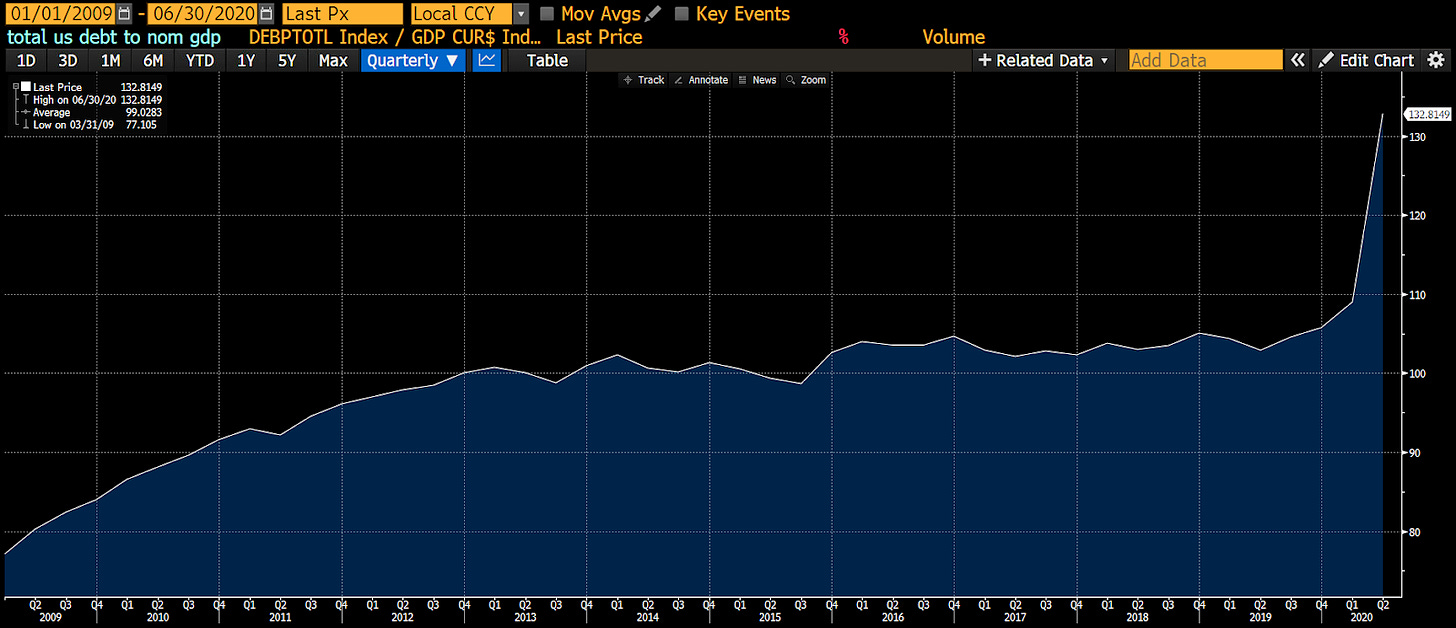

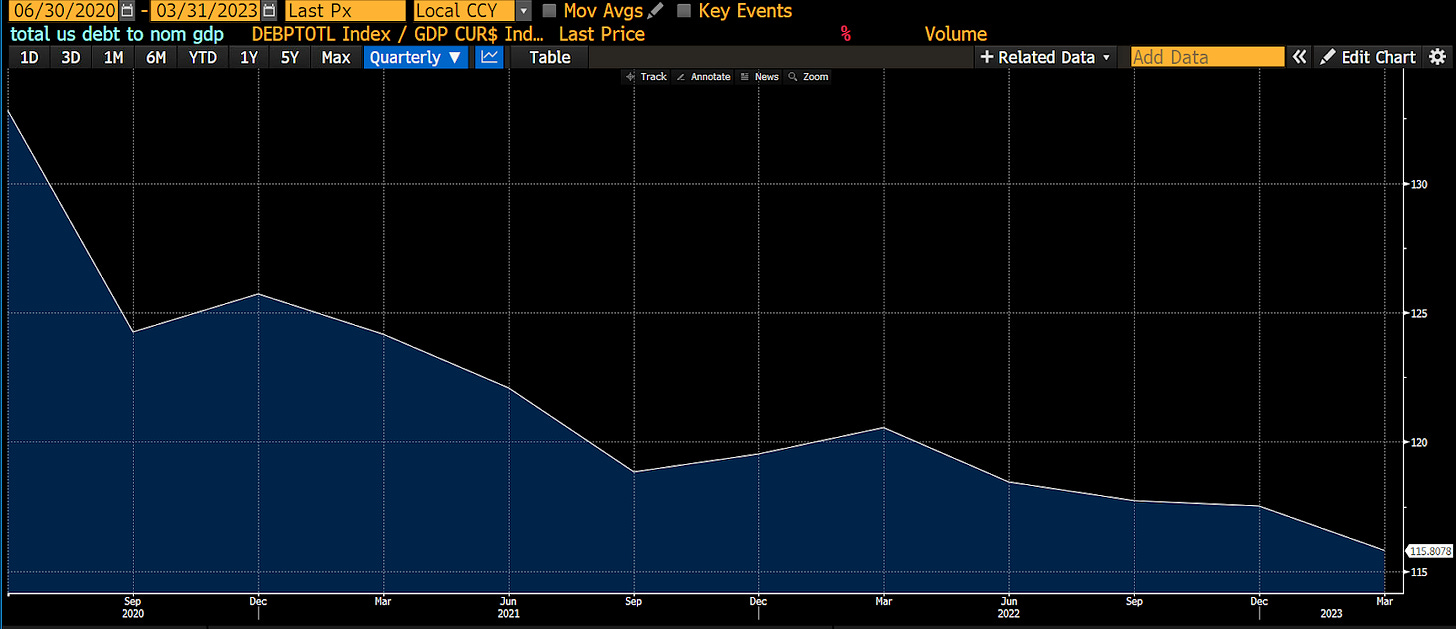

ตั้งแต่ปี 2009 จนถึงไตรมาสที่สองของปี 2020 ซึ่งเป็นช่วงพีคของเศรษฐกิจแบบซึมซับลงสู่ภายนอก การเติบโตทางเศรษฐกิจในช่วงเวลานี้ส่วนใหญ่อาศัยนโยบายการพิมพ์เงินของธนาคารกลาง ซึ่งเรียกกันทั่วไปว่าการผ่อนคลายเชิงปริมาณ (QE) อย่างที่คุณเห็น เศรษฐกิจ (GDP ที่เป็นตัวเงิน) เติบโตช้ากว่าหนี้สาธารณะที่สะสมอยู่ กล่าวอีกนัยหนึ่ง คนรวยใช้เงินที่ได้รับจากรัฐบาลเพื่อซื้อสินทรัพย์ การทำธุรกรรมดังกล่าวไม่ได้นำไปสู่กิจกรรมทางเศรษฐกิจที่สำคัญ ดังนั้น การให้เงินหลายล้านล้านดอลลาร์แก่ผู้ถือสินทรัพย์ทางการเงินที่ร่ำรวยผ่านหนี้จึงทำให้อัตราส่วนหนี้สินต่อ GDP ที่เป็นตัวเงินเพิ่มขึ้น

ตั้งแต่ไตรมาสที่สองของปี 2020 จนถึงไตรมาสแรกของปี 2023 ประธานาธิบดีทรัมป์และไบเดนใช้แนวทางที่แตกต่างออกไป กระทรวงการคลังของพวกเขาออกหนี้ที่ธนาคารกลางสหรัฐฯ ซื้อผ่านการผ่อนคลายเชิงปริมาณ (QE) แต่คราวนี้แทนที่จะออกให้กับคนรวย พวกเขากลับส่งเช็คโดยตรงไปยังประชาชนทุกคน คนจนได้รับเงินสดในบัญชีธนาคารของพวกเขา เห็นได้ชัดว่าเจมี่ ไดมอน ซีอีโอของเจพีมอร์แกน เชส ทำเงินได้มากจากค่าธรรมเนียมที่รัฐบาลจ่ายสำหรับการโอนเงิน... เขาถูกเรียกว่าลีกาชิงของอเมริกา และคุณไม่สามารถหลีกเลี่ยงการจ่ายค่าธรรมเนียมให้เขาได้ คนจนเป็นคนจนเพราะพวกเขาใช้เงินทั้งหมดไปกับสินค้าและบริการ และในช่วงเวลานี้ พวกเขาก็ทำเช่นนั้น ด้วยความเร็วของเงินที่เพิ่มขึ้นอย่างมีนัยสำคัญ เศรษฐกิจจึงเติบโตอย่างรวดเร็ว นั่นคือ หนี้ $1 สร้างกิจกรรมทางเศรษฐกิจมากกว่า $1 ส่งผลให้อัตราส่วนหนี้ต่อ GDP ที่เป็นตัวเงินของสหรัฐฯ ลดลงอย่างน่าอัศจรรย์

อย่างไรก็ตาม อัตราเงินเฟ้อเพิ่มขึ้นเนื่องจากอุปทานของสินค้าและบริการไม่สามารถตามทันการเติบโตของอำนาจซื้อที่ประชาชนได้รับจากหนี้ของรัฐบาล คนรวยที่ถือพันธบัตรรัฐบาลไม่พอใจกับนโยบายประชานิยมเหล่านี้ คนรวยเหล่านี้ประสบกับผลตอบแทนรวมที่แย่ที่สุดนับตั้งแต่ปี 1812 เพื่อตอบโต้ พวกเขาจึงส่งเจย์ พาวเวลล์ ประธานเฟด ซึ่งเริ่มขึ้นอัตราดอกเบี้ยในช่วงต้นปี 2022 เพื่อควบคุมเงินเฟ้อ เข้ามาแทนที่ ในขณะที่ประชาชนทั่วไปหวังว่าจะมีการกระตุ้นเศรษฐกิจรอบใหม่ แต่การดำเนินการดังกล่าวกลับถูกห้าม เจเน็ต เยลเลน รัฐมนตรีกระทรวงการคลังสหรัฐฯ เข้ามาช่วยชดเชยผลกระทบจากนโยบายการเงินที่เข้มงวดยิ่งขึ้นของเฟด เธอใช้มาตรการซื้อคืนพันธบัตรแบบย้อนกลับ (RRP) ของเฟดจนหมดโดยเปลี่ยนการออกหนี้จากพันธบัตรระยะยาวเป็นตั๋วเงินระยะสั้น การดำเนินการดังกล่าวทำให้มีการกระตุ้นทางการคลังมูลค่าเกือบ $2.5 ล้านล้านดอลลาร์เข้าสู่ตลาด ซึ่งส่วนใหญ่เป็นประโยชน์ต่อคนรวยที่ถือสินทรัพย์ทางการเงิน ส่งผลให้ตลาดสินทรัพย์เฟดเฟื่องฟู คล้ายกับหลังปี 2551 เงินแจกของรัฐบาลคนรวยเหล่านี้ไม่ได้นำไปสู่กิจกรรมทางเศรษฐกิจที่แท้จริง และอัตราส่วนหนี้ต่อ GDP ที่เป็นตัวเงินของสหรัฐฯ ก็เริ่มเพิ่มขึ้นอีกครั้ง

รัฐบาลชุดใหม่ของทรัมป์ได้เรียนรู้บทเรียนจากประวัติศาสตร์เศรษฐกิจสหรัฐฯ ในช่วงไม่นานนี้แล้วหรือยัง? ฉันเชื่อว่าเป็นเช่นนั้น

สก็อตต์ บาสเซตต์ ซึ่งถือเป็นผู้ตัดสินใจของทรัมป์ในการเข้ามาแทนที่เจเน็ต เยลเลนในตำแหน่งรัฐมนตรีว่าการกระทรวงการคลังของสหรัฐฯ ได้กล่าวสุนทรพจน์หลายครั้งเกี่ยวกับแนวทางที่เขาต้องการ “แก้ไข” อเมริกา สุนทรพจน์และคอลัมน์ของเขาได้ให้รายละเอียดเกี่ยวกับวิธีการนำ “แผนอเมริกาต้องมาก่อน” ของทรัมป์มาใช้ ซึ่งมีความคล้ายคลึงกับกลยุทธ์การพัฒนาของจีนมาก (ซึ่งเริ่มต้นภายใต้การนำของเติ้ง เสี่ยวผิงในช่วงทศวรรษ 1980 และยังคงดำเนินต่อไปจนถึงปัจจุบัน) แผนดังกล่าวมีจุดมุ่งหมายเพื่อส่งเสริมการเติบโตของ GDP โดยส่งเสริมการย้ายฐานการผลิตหลักกลับประเทศ (เช่น การต่อเรือ โรงงานผลิตเซมิคอนดักเตอร์ การผลิตยานยนต์ เป็นต้น) ผ่านเครดิตภาษีและเงินอุดหนุนที่รัฐบาลจัดให้ บริษัทที่มีคุณสมบัติเหมาะสมจะสามารถรับเงินกู้จากธนาคารที่มีดอกเบี้ยต่ำได้ ธนาคารจะกระตือรือร้นที่จะปล่อยกู้ให้กับบริษัทที่ดำเนินการจริงเหล่านี้อีกครั้ง เนื่องจากผลกำไรของบริษัทเหล่านี้ได้รับการรับประกันโดยรัฐบาลสหรัฐฯ เมื่อบริษัทต่างๆ ขยายการดำเนินงานในสหรัฐฯ พวกเขาจำเป็นต้องจ้างคนงานชาวอเมริกัน งานที่จ่ายค่าจ้างสูงกว่าสำหรับชาวอเมริกันทั่วไปหมายถึงการใช้จ่ายของผู้บริโภคที่เพิ่มขึ้น ผลกระทบเหล่านี้จะสำคัญยิ่งขึ้นหากทรัมป์จำกัดการย้ายถิ่นฐานจากประเทศบางประเทศ มาตรการเหล่านี้ช่วยกระตุ้นกิจกรรมทางเศรษฐกิจ และรัฐบาลจะได้รับรายได้ผ่านกำไรของบริษัทและภาษีเงินได้บุคคลธรรมดา เพื่อสนับสนุนแผนเหล่านี้ รัฐบาลจึงได้ เด็ดขาดรัฐบาลจำเป็นต้องคงอัตราดอกเบี้ยให้อยู่ในระดับสูง และกระทรวงการคลังก็ระดมทุนโดยการขายพันธบัตรให้กับธนาคาร เนื่องจากเฟดหรือสมาชิกรัฐสภาได้ระงับอัตราส่วนการกู้ยืมเพิ่มเติม ธนาคารจึงสามารถกู้ยืมเงินจากงบดุลของตนได้อีกครั้ง ผู้ชนะคือพนักงานทั่วไป บริษัทที่ผลิตสินค้าและบริการที่มีคุณสมบัติ และรัฐบาลสหรัฐฯ ซึ่งอัตราส่วนหนี้ต่อ GDP ที่ลดลง นโยบายนี้เปรียบเสมือนการผ่อนปรนเชิงปริมาณขั้นสูงสุดสำหรับคนจน

ฟังดูดีจังเลย ใครจะคัดค้านยุคที่รุ่งเรืองเช่นนี้ในอเมริกาได้ล่ะ

ผู้ที่ขาดทุนคือผู้ที่ถือพันธบัตรระยะยาวหรือเงินฝากออมทรัพย์ เนื่องจากผลตอบแทนของตราสารเหล่านี้จะถูกกดให้อยู่ต่ำกว่าอัตราการเติบโตตามชื่อของเศรษฐกิจสหรัฐฯ อย่างจงใจ หากค่าจ้างของคุณไม่สามารถตามทันอัตราเงินเฟ้อที่สูงขึ้นได้ คุณก็จะได้รับผลกระทบด้วย โดยเฉพาะอย่างยิ่ง การเข้าร่วมสหภาพแรงงานได้รับความนิยมอีกครั้ง 4 และ 40 กลายเป็นคำขวัญใหม่ ซึ่งหมายถึงการปรับขึ้นเงินเดือนตาม 40% สำหรับคนงานในอีกสี่ปีข้างหน้า หรือ 10% ต่อปี เพื่อเป็นแรงจูงใจให้พวกเขาทำงานต่อไป

สำหรับผู้ที่คิดว่าตัวเองร่ำรวย ไม่ต้องกังวล นี่คือการลงทุน แนะนำนี่ไม่ใช่คำแนะนำทางการเงิน ฉันแค่แบ่งปันสิ่งที่ฉันทำในพอร์ตการลงทุนส่วนตัวของฉัน ทุกครั้งที่มีการผ่านร่างกฎหมายที่จัดสรรเงินให้กับอุตสาหกรรมใดอุตสาหกรรมหนึ่ง โปรดอ่านอย่างละเอียด แล้วจึงลงทุนในหุ้นในอุตสาหกรรมเหล่านั้น แทนที่จะเก็บเงินของคุณไว้ในพันธบัตรหรือเงินฝากธนาคาร ให้ซื้อทองคำ (เพื่อป้องกันความเสี่ยงสำหรับคนรุ่นเบบี้บูมเมอร์จากการปราบปรามทางการเงิน) หรือ Bitcoin (เพื่อป้องกันความเสี่ยงสำหรับคนรุ่นมิลเลนเนียลจากการปราบปรามทางการเงิน)

เห็นได้ชัดว่าพอร์ตโฟลิโอของฉันให้ความสำคัญกับ Bitcoin อื่นๆ การเข้ารหัสลับสกุลเงินและหุ้นของบริษัทที่เกี่ยวข้องกับสกุลเงินดิจิทัล ตามด้วยทองคำที่เก็บไว้ในห้องนิรภัย และสุดท้ายคือหุ้น ฉันเก็บเงินสดจำนวนเล็กน้อยไว้ในกองทุนตลาดเงินเพื่อชำระบิล Ame x ของฉัน

ในส่วนที่เหลือของโพสต์นี้ ฉันจะอธิบายว่า QE สำหรับคนรวยและคนจนส่งผลต่อการเติบโตทางเศรษฐกิจและอุปทานเงินอย่างไร ต่อไป ฉันจะทำนายว่าการยกเว้นอัตราส่วนการกู้ยืมเพิ่มเติม (SLR) สำหรับธนาคารจะทำให้ QE สำหรับคนจนเป็นไปได้อย่างไม่จำกัดอีกครั้งอย่างไร ในส่วนสุดท้าย ฉันจะแนะนำดัชนีใหม่เพื่อติดตามอุปทานสินเชื่อธนาคารของสหรัฐฯ และแสดงให้เห็นว่า Bitcoin เอาชนะสินทรัพย์อื่นทั้งหมดได้อย่างไรหลังจากปรับตามอุปทานสินเชื่อธนาคารแล้ว

อุปทานเงิน

ฉันมีความชื่นชมในคุณภาพของ Zoltan Pozars มาก เอ็กซ์ ยูโน่ พลูเรส ฉันอ่านงานของเขาทั้งหมดในช่วงสุดสัปดาห์ยาวที่ผ่านมาที่มัลดีฟส์ระหว่างที่เล่นเซิร์ฟ โยคะไอเยนการ์ และนวดฝ่าเท้า ผลงานของเขาจะปรากฏบ่อย ๆ ในบทความที่เหลือนี้

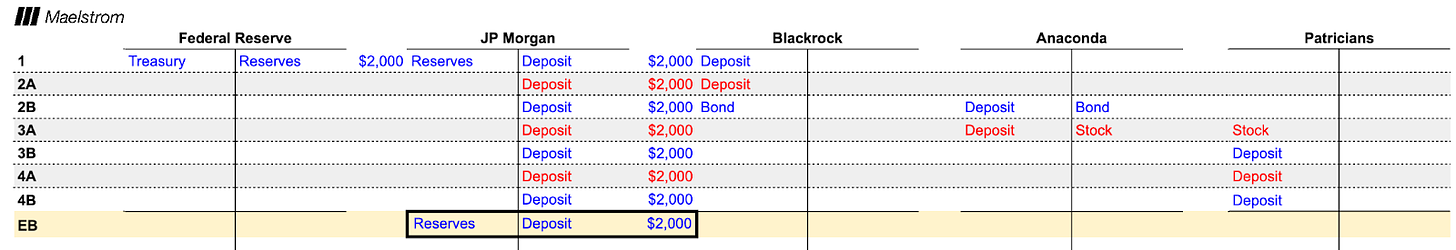

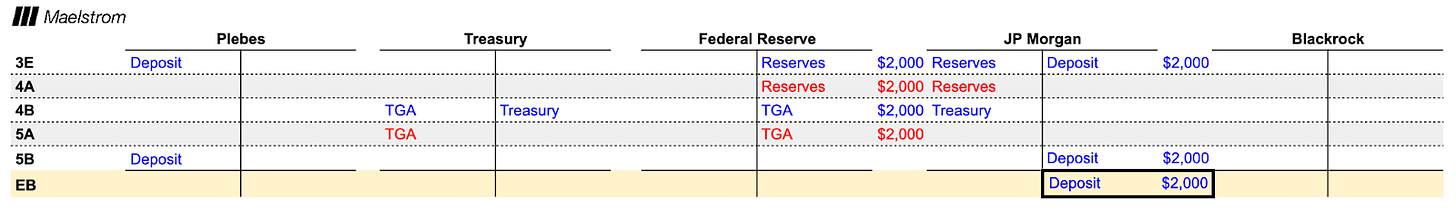

ต่อไป ฉันจะแสดงรายการบัญชีสมมติชุดหนึ่ง ทางด้านซ้ายของตัว T คือสินทรัพย์ และทางด้านขวาคือหนี้สิน รายการสีน้ำเงินแสดงถึงมูลค่าที่เพิ่มขึ้น และรายการสีแดงแสดงถึงมูลค่าที่ลดลง

ตัวอย่างแรกเน้นไปที่วิธีการที่การซื้อพันธบัตรของธนาคารกลางสหรัฐฯ ผ่านการผ่อนคลายเชิงปริมาณส่งผลต่ออุปทานเงินและการเติบโตทางเศรษฐกิจ แน่นอนว่าตัวอย่างนี้และตัวอย่างต่อๆ ไปจะดูตลกเล็กน้อยเพื่อเพิ่มความน่าสนใจและดึงดูดใจ

ลองนึกภาพว่าคุณเป็นพาวเวลล์ในเดือนมีนาคม 2023 ในช่วงวิกฤตธนาคารระดับภูมิภาคของสหรัฐฯ เพื่อคลายเครียด พาวเวลล์ไปที่ Racquet and Tennis Club ที่ 370 Park Avenue ในนิวยอร์กซิตี้เพื่อเล่นสควอชกับเพื่อนเก่าที่ร่ำรวยหลายร้อยล้าน เพื่อนของพาวเวลล์รู้สึกวิตกกังวลมาก

เพื่อนคนนี้ ซึ่งฉันเรียกเขาว่าเควิน ซึ่งเป็นผู้เชี่ยวชาญด้านการเงิน กล่าวว่า เจย์ ฉันอาจต้องขายบ้านในแฮมป์ตัน เงินของฉันทั้งหมดอยู่ในธนาคารซิกเนเจอร์ และดูเหมือนว่ายอดเงินคงเหลือของฉันจะเกินขีดจำกัดประกัน FDIC คุณต้องช่วยฉัน คุณรู้ดีว่ากระต่ายต้องลำบากแค่ไหนที่ต้องอยู่ในเมืองหนึ่งวันในฤดูร้อน

เจย์ตอบว่า ไม่ต้องกังวล ฉันจะจัดการให้เสร็จ ฉันจะใช้มาตรการผ่อนคลายเชิงปริมาณ $2 ล้านล้านดอลลาร์ ซึ่งจะประกาศในคืนวันอาทิตย์ คุณรู้ดีว่าเฟดจะคอยสนับสนุนคุณเสมอ ถ้าไม่มีการสนับสนุนจากคุณ ใครจะรู้ว่าอเมริกาจะเป็นอย่างไร ลองนึกดูว่าถ้าทรัมป์กลับมามีอำนาจอีกครั้งเพราะไบเดนต้องรับมือกับวิกฤตทางการเงิน ฉันยังจำได้ตอนที่ทรัมป์ขโมยแฟนสาวของฉันที่ดอร์เซียในช่วงต้นทศวรรษ 1980 มันน่าหงุดหงิดมาก

เฟดได้จัดทำโครงการ Bank Term Funding Program ซึ่งแตกต่างจาก QE ทั่วๆ ไป เพื่อแก้ไขวิกฤตธนาคาร แต่ขออนุญาตใช้ความคิดสร้างสรรค์สักหน่อย ตอนนี้เรามาดูกันว่า QE มูลค่า $2 ล้านล้านดอลลาร์ส่งผลต่ออุปทานเงินอย่างไร ตัวเลขทั้งหมดจะอยู่ที่พันล้านดอลลาร์

-

เฟดซื้อพันธบัตรรัฐบาลมูลค่า 1,100,000 ล้านดอลลาร์สหรัฐจากแบล็คร็อคและชำระเงินด้วยเงินสำรอง เจพี มอร์แกนในฐานะธนาคารมีบทบาทเป็นตัวกลางในการทำธุรกรรมนี้ เจพี มอร์แกนได้รับเงินสำรอง 1,100,000 ล้านดอลลาร์สหรัฐและโอนเงินฝากให้แบล็คร็อค 1,100,000 ล้านดอลลาร์สหรัฐ นโยบายผ่อนปรนเชิงปริมาณของธนาคารกลางทำให้ธนาคารต่างๆ สร้างเงินฝากซึ่งในที่สุดก็กลายเป็นเงิน

-

Blackrock ซึ่งสูญเสียพันธบัตรกระทรวงการคลังไปแล้ว จำเป็นต้องนำเงินไปลงทุนใหม่ในสินทรัพย์ที่ให้ดอกเบี้ยอื่นๆ แลร์รี ฟิงค์ ซีอีโอของ Blackrocks มักจะทำงานกับผู้นำในอุตสาหกรรมเท่านั้น แต่ในขณะนี้ เขาสนใจในภาคเทคโนโลยี แอปโซเชียลเน็ตเวิร์กใหม่ที่ชื่อ Anaconda กำลังสร้างชุมชนผู้ใช้เพื่อแบ่งปันภาพถ่ายที่ผู้ใช้อัปโหลด Anaconda กำลังอยู่ในช่วงเติบโต และ Blackrock ก็ยินดีที่จะซื้อพันธบัตรมูลค่า $200 พันล้านของพวกเขา

-

Anaconda กลายเป็นผู้เล่นหลักในตลาดทุนของสหรัฐอเมริกา พวกเขาประสบความสำเร็จในการดึงดูดฐานผู้ใช้ที่เป็นผู้ชายอายุ 18 ถึง 45 ปี ทำให้พวกเขาติดแอพนี้ เมื่อผู้ใช้เหล่านี้ลดเวลาอ่านหนังสือและใช้เวลาท่องแอพแทน ประสิทธิภาพการทำงานของพวกเขาก็ลดลงอย่างมาก Anaconda จัดหาเงินทุนสำหรับการซื้อหุ้นคืนเพื่อเพิ่มประสิทธิภาพภาษีโดยการออกหนี้เพื่อที่พวกเขาจะไม่ต้องส่งกำไรสะสมกลับต่างประเทศ การลดจำนวนหุ้นไม่เพียงแต่จะกระตุ้นราคาหุ้นเท่านั้น แต่ยังรวมถึงกำไรต่อหุ้นด้วยเนื่องจากตัวหารลดลง ดังนั้น นักลงทุนดัชนีแบบพาสซีฟเช่น Blackrock จึงมีแนวโน้มที่จะซื้อหุ้นของพวกเขามากขึ้น เป็นผลให้ขุนนางมีเงินฝากเพิ่มขึ้น $200 พันล้านในบัญชีธนาคารของพวกเขาหลังจากขายหุ้นของพวกเขา

-

ผู้ถือหุ้นผู้มั่งคั่งของ Anaconda ไม่จำเป็นต้องใช้เงินในทันที Gagosian จัดงานเลี้ยงหรูหราที่ Miami Art Basel ในงานเลี้ยง เหล่าขุนนางตัดสินใจซื้องานศิลปะล่าสุดเพื่อเสริมสร้างชื่อเสียงในฐานะนักสะสมงานศิลปะที่จริงจัง และเพื่อสร้างความประทับใจให้กับบรรดาผู้สวยงามในบูธ ผู้ขายงานศิลปะเหล่านี้ยังเป็นบุคคลที่มีฐานะทางเศรษฐกิจเดียวกัน ดังนั้น บัญชีธนาคารของผู้ซื้อจึงได้รับการเครดิต ในขณะที่บัญชีของผู้ขายถูกหักออก

เมื่อสิ้นสุดธุรกรรมทั้งหมดนี้ ไม่มีกิจกรรมทางเศรษฐกิจที่แท้จริงเกิดขึ้น จากการสูบฉีดเงิน $2 ล้านล้านดอลลาร์เข้าสู่ระบบเศรษฐกิจ เฟดได้เพิ่มยอดเงินในบัญชีธนาคารของคนรวย แม้แต่การจัดหาเงินทุนให้กับบริษัทอเมริกันแห่งหนึ่งก็ไม่ได้ก่อให้เกิดการเติบโตทางเศรษฐกิจ เนื่องจากเงินนั้นถูกนำไปใช้เพื่อผลักดันราคาหุ้นให้สูงขึ้นโดยไม่สร้างงานใหม่ $1 ของ QE ส่งผลให้ปริมาณเงินหมุนเวียนเพิ่มขึ้น แต่ไม่ได้นำไปสู่กิจกรรมทางเศรษฐกิจใดๆ นี่ไม่ใช่การใช้หนี้อย่างสมเหตุสมผล ดังนั้น อัตราส่วนหนี้ต่อ GDP ที่เป็นตัวเงินระหว่าง QE จึงเพิ่มขึ้นในกลุ่มคนรวยตั้งแต่ปี 2008 ถึงปี 2020

มาดูกระบวนการตัดสินใจของประธานาธิบดีทรัมป์ในช่วงที่เกิด COVID กัน ย้อนกลับไปในเดือนมีนาคม 2020: ในช่วงเริ่มต้นของการระบาดของ COVID ที่ปรึกษาของทรัมป์แนะนำให้เขา "ลดเส้นโค้ง" พวกเขาแนะนำให้เขาปิดเศรษฐกิจและอนุญาตให้เฉพาะ "คนงานที่จำเป็น" เท่านั้นที่ทำงานต่อไปได้ ซึ่งโดยทั่วไปคือผู้ที่ทำงานด้วยค่าจ้างต่ำเพื่อให้เศรษฐกิจเดินหน้าต่อไป

ทรัมป์: ฉันจำเป็นต้องปิดเศรษฐกิจจริงหรือ เพราะหมอบางคนคิดว่าไข้หวัดใหญ่นี่แย่?

ที่ปรึกษา: ใช่ครับ ท่านประธานาธิบดี ผมต้องเตือนคุณว่าผู้สูงอายุส่วนใหญ่เช่นคุณมีความเสี่ยงที่จะเกิดภาวะแทรกซ้อนจากการติดเชื้อ COVID-19 นอกจากนี้ ผมอยากจะชี้ให้เห็นด้วยว่าการรักษาผู้ป่วยทั้งกลุ่มที่มีอายุมากกว่า 65 ปีหากพวกเขาป่วยและต้องเข้ารับการรักษาในโรงพยาบาลจะมีค่าใช้จ่ายสูงมาก คุณต้องล็อกดาวน์พนักงานที่ไม่จำเป็นทั้งหมด

ทรัมป์: เรื่องนี้จะทำให้เศรษฐกิจพังทลาย เราควรส่งเช็คไปให้ทุกคนเพื่อที่พวกเขาจะได้ไม่บ่น เฟดสามารถซื้อหนี้ที่กระทรวงการคลังออกให้ ซึ่งจะนำไปใช้เป็นทุนอุดหนุนเหล่านี้

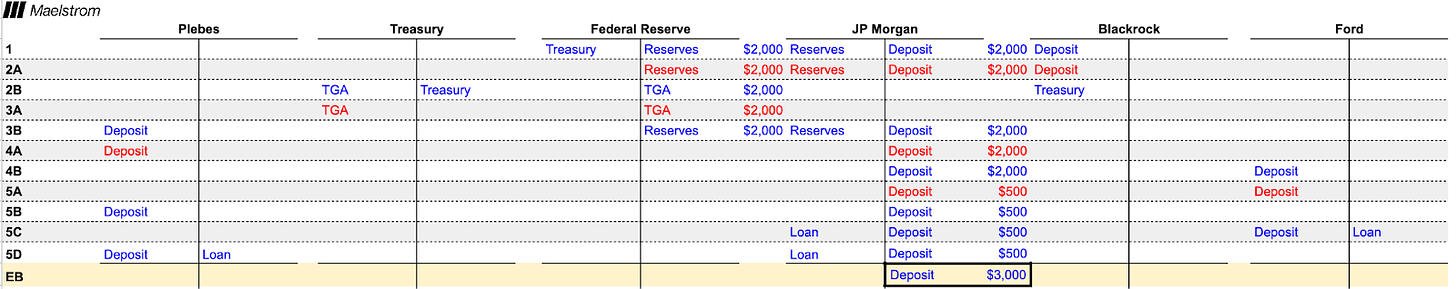

ต่อไปเราจะใช้กรอบการบัญชีเดียวกันเพื่อวิเคราะห์ทีละขั้นตอนว่าการผ่อนคลายเชิงปริมาณส่งผลต่อคนทั่วไปอย่างไร

-

เช่นเดียวกับตัวอย่างแรก เฟดได้ใช้สำรองเพื่อดำเนินการผ่อนคลายเชิงปริมาณมูลค่า $200 พันล้านโดยการซื้อพันธบัตรกระทรวงการคลังจาก Blackrock

-

ต่างจากตัวอย่างแรก ครั้งนี้กระทรวงการคลังยังมีส่วนเกี่ยวข้องกับกระแสเงินทุนอีกด้วย เพื่อชำระเงินกระตุ้นเศรษฐกิจของรัฐบาลทรัมป์ รัฐบาลจำเป็นต้องระดมทุนโดยการออกพันธบัตรกระทรวงการคลัง Blackrock เลือกที่จะซื้อพันธบัตรกระทรวงการคลังแทนพันธบัตรของบริษัทต่างๆ JP Morgan ช่วยเหลือ Blackrock ในการแปลงเงินฝากธนาคารเป็นเงินสำรองของธนาคารกลางสหรัฐฯ ซึ่งสามารถนำไปใช้ซื้อพันธบัตรกระทรวงการคลังได้ กระทรวงการคลังได้รับเงินฝากที่คล้ายกับบัญชีเงินฝากในบัญชีทั่วไปของกระทรวงการคลังของธนาคารกลางสหรัฐฯ (TGA)

-

กระทรวงการคลังได้ส่งเช็คกระตุ้นเศรษฐกิจไปให้ทุกคน โดยเฉพาะประชาชนทั่วไป ส่งผลให้ยอดเงินคงเหลือในบัญชี TGA ลดลง ในขณะเดียวกัน เงินสำรองที่ธนาคารกลางสหรัฐฯ ถือครองก็เพิ่มขึ้นตามไปด้วย และเงินสำรองเหล่านี้ก็กลายเป็นเงินฝากในธนาคารของ JP Morgan ของประชาชนทั่วไป

-

คนธรรมดาใช้เงินกระตุ้นเศรษฐกิจทั้งหมดที่มีเพื่อซื้อรถกระบะ Ford F-150 รุ่นใหม่ เขาไม่สนใจกระแสรถยนต์ไฟฟ้า นี่คืออเมริกา พวกเขายังคงชื่นชอบรถยนต์ที่ใช้น้ำมันแบบดั้งเดิม บัญชีธนาคารของคนธรรมดาถูกหักเงิน ในขณะที่บัญชีธนาคารของ Ford ถูกเพิ่มเข้ามา

-

เมื่อขายรถบรรทุกเหล่านี้ออกไป ฟอร์ดทำสองอย่าง ประการแรกคือจ่ายเงินให้คนงาน ซึ่งเงินดังกล่าวจะโอนเงินฝากจากบัญชีของฟอร์ดไปยังบัญชีของพนักงาน จากนั้น ฟอร์ดจึงขอสินเชื่อจากธนาคารเพื่อขยายการผลิต การให้สินเชื่อดังกล่าวทำให้เกิดเงินฝากใหม่และเพิ่มปริมาณเงินหมุนเวียน ในที่สุด ประชาชนทั่วไปก็วางแผนที่จะไปเที่ยวพักผ่อนและกู้ยืมเงินส่วนบุคคลจากธนาคาร ซึ่งธนาคารก็ยินดีให้กู้ยืมเงินแก่พวกเขาเนื่องจากพวกเขาอยู่ในภาวะเศรษฐกิจที่ดีและมีงานที่รายได้ดี เงินกู้จากธนาคารจากประชาชนทั่วไปยังทำให้เกิดเงินฝากเพิ่มเติม เช่นเดียวกับที่ฟอร์ดทำเมื่อเขาขอยืมเงิน

-

เงินฝากหรือเงินตราคงเหลือขั้นสุดท้ายอยู่ที่ $300 พันล้าน ซึ่งมากกว่า $100 พันล้านที่ธนาคารกลางสหรัฐฯ อัดฉีดเข้าไปในช่วงแรกผ่าน QE ถึง $100 พันล้าน ดังที่คุณจะเห็นจากตัวอย่างนี้ QE สำหรับ Main Street ช่วยกระตุ้นการเติบโตทางเศรษฐกิจ เช็คกระตุ้นเศรษฐกิจจากกระทรวงการคลังกระตุ้นให้ Main Street ซื้อรถบรรทุก Ford สามารถจ่ายเงินให้พนักงานและกู้เงินเพื่อเพิ่มการผลิตได้เนื่องจากความต้องการสินค้า พนักงานที่มีงานรายได้สูงได้รับสินเชื่อจากธนาคาร ทำให้พวกเขาบริโภคได้มากขึ้น หนี้ $1 สร้างกิจกรรมทางเศรษฐกิจมากกว่า $1 ซึ่งถือเป็นผลลัพธ์เชิงบวกสำหรับรัฐบาล

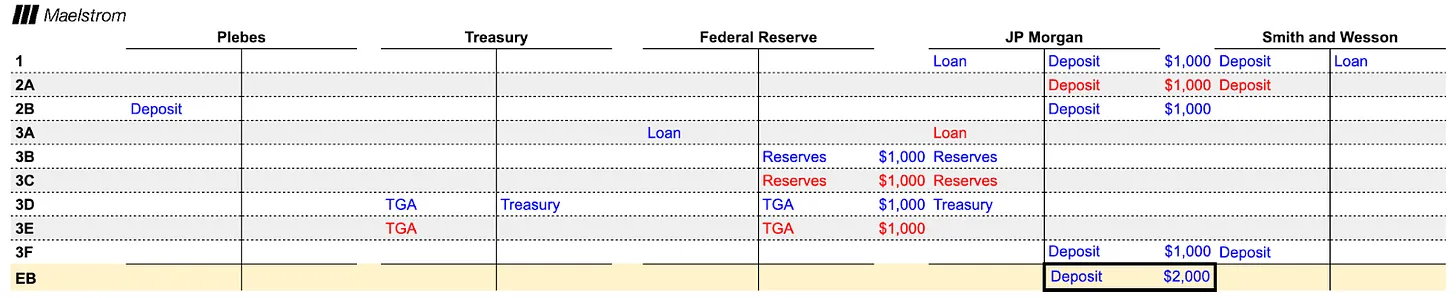

ผมอยากจะเจาะลึกลงไปว่าธนาคารสามารถให้เงินทุนไม่จำกัดแก่กระทรวงการคลังได้อย่างไร

เริ่มตั้งแต่ขั้นตอนที่ 3 ข้างต้น

-

กระทรวงการคลังได้เริ่มออกเงินกระตุ้นเศรษฐกิจรอบใหม่ เพื่อระดมทุนเหล่านี้ กระทรวงการคลังได้ระดมทุนโดยการประมูลพันธบัตร และ JPMorgan Chase ซึ่งเป็นตัวแทนจำหน่ายหลักได้ใช้เงินสำรองที่ธนาคารกลางสหรัฐฯ เพื่อซื้อพันธบัตรเหล่านี้ หลังจากขายพันธบัตรแล้ว ยอดเงินคงเหลือในบัญชี TGA ของกระทรวงการคลังที่ธนาคารกลางสหรัฐฯ ก็เพิ่มขึ้น

-

เช่นเดียวกับตัวอย่างก่อนหน้านี้ เช็คที่ออกโดยกระทรวงการคลังจะถูกฝากเข้าบัญชีของ JPMorgan Chase โดยบุคคลธรรมดา

เมื่อกระทรวงการคลังออกพันธบัตรที่ซื้อโดยระบบธนาคาร กระทรวงการคลังจะแปลงเงินสำรองของธนาคารกลางสหรัฐที่ไม่มีประโยชน์ใดๆ ให้เป็นเงินฝากของบุคคลธรรมดา ซึ่งสามารถนำไปใช้จ่ายได้ และช่วยกระตุ้นกิจกรรมทางเศรษฐกิจ

มาดูแผนภาพ T กัน จะเกิดอะไรขึ้นหากรัฐบาลสนับสนุนให้ธุรกิจผลิตสินค้าและบริการบางประเภทโดยให้การลดหย่อนภาษีและเงินอุดหนุน

ในตัวอย่างนี้ สหรัฐฯ หมดกระสุนขณะถ่ายทำฉากยิงปืนในอ่าวเปอร์เซียซึ่งได้รับแรงบันดาลใจจากหนังคาวบอยของคลินต์ อีสต์วูด รัฐบาลผ่านร่างกฎหมายที่สัญญาว่าจะอุดหนุนการผลิตกระสุน บริษัทสมิธ เวสสันยื่นขอและได้รับสัญญาจัดหากระสุนให้กองทัพ แต่ไม่สามารถผลิตกระสุนได้เพียงพอตามสัญญา จึงขอสินเชื่อจากเจพีมอร์แกนเพื่อสร้างโรงงานใหม่

-

เมื่อเจ้าหน้าที่สินเชื่อของ JPMorgan Chase ได้รับสัญญาจากรัฐบาล เขามั่นใจที่จะให้ Smith and Wesson กู้ยืมเงินจำนวน $1,000 ด้วยความมั่นใจ โดยการกู้ยืมเงินจำนวนนี้ เขาสามารถสร้างเงินจำนวน $1,000 ขึ้นมาจากอากาศบางๆ

-

บริษัท Smith and Wesson สร้างโรงงานซึ่งสร้างรายได้จากค่าจ้าง ซึ่งท้ายที่สุดแล้วกลายเป็นเงินฝากที่ JPMorgan Chase เงินที่ JPMorgan Chase สร้างขึ้นกลายเป็นเงินฝากของผู้ที่มักจะใช้จ่ายมากที่สุด ซึ่งก็คือบุคคลทั่วไป ฉันได้อธิบายไปแล้วว่านิสัยการใช้จ่ายของคนทั่วไปเป็นตัวขับเคลื่อนกิจกรรมทางเศรษฐกิจอย่างไร มาลองปรับเปลี่ยนตัวอย่างนี้เล็กน้อย

-

กระทรวงการคลังจำเป็นต้องออกตราสารหนี้ใหม่จำนวน $1,000 ฉบับในการประมูลเพื่อระดมทุนอุดหนุนให้กับ Smith and Wesson โดย JPMorgan Chase เข้าร่วมการประมูลเพื่อซื้อตราสารหนี้ดังกล่าว แต่ไม่มีเงินสำรองเพียงพอที่จะชำระคืน เนื่องจากไม่มีข้อเสียในการใช้ช่องทางส่วนลดของ Feds อีกต่อไป JPMorgan Chase จึงใช้สินทรัพย์ตราสารหนี้ของบริษัท Smith and Wesson เป็นหลักประกันในการขอสินเชื่อสำรองจาก Fed ทุนสำรองเหล่านี้จะนำไปใช้ซื้อตราสารหนี้ของกระทรวงการคลังที่ออกใหม่ จากนั้นกระทรวงการคลังจะจ่ายเงินอุดหนุนให้กับ Smith and Wesson และเงินดังกล่าวจะกลายเป็นเงินฝากกับ JPMorgan Chase

ตัวอย่างนี้แสดงให้เห็นว่ารัฐบาลสหรัฐฯ สามารถใช้นโยบายอุตสาหกรรมเพื่อโน้มน้าวให้ JPMorgan Chase สร้างสินเชื่อและใช้สินทรัพย์ที่ได้จากสินเชื่อนั้นเป็นหลักประกันในการซื้อหนี้กระทรวงการคลังสหรัฐฯ เพิ่มเติมได้อย่างไร

กระทรวงการคลัง ธนาคารกลางสหรัฐ และธนาคารต่างๆ ดูเหมือนจะควบคุม “เครื่องทำเงิน” มหัศจรรย์ที่สามารถทำหน้าที่ต่างๆ ต่อไปนี้ได้:

-

มันเพิ่มสินทรัพย์ทางการเงินให้กับคนรวยแต่สินทรัพย์เหล่านี้ไม่ได้สร้างกิจกรรมทางเศรษฐกิจที่แท้จริง

-

โดยการอัดฉีดเงินเข้าบัญชีธนาคารของคนจน พวกเขามักจะนำเงินดังกล่าวไปใช้เพื่อบริโภคสินค้าและบริการ ส่งผลให้กิจกรรมทางเศรษฐกิจที่แท้จริงถูกขับเคลื่อน

-

การสร้างความมั่นใจถึงผลกำไรของบริษัทบางแห่งในอุตสาหกรรมเฉพาะบางประเภท ช่วยให้บริษัทสามารถขยายตัวได้ผ่านทางสินเชื่อจากธนาคาร ซึ่งจะช่วยขับเคลื่อนกิจกรรมทางเศรษฐกิจที่แท้จริง

แล้วมีข้อจำกัดใด ๆ ในการดำเนินการดังกล่าวหรือไม่?

แน่นอนว่ามี ธนาคารไม่สามารถสร้างเงินได้โดยไม่มีขีดจำกัด เนื่องจากต้องมีสินทรัพย์มูลค่าสูงสำหรับสินทรัพย์หนี้ทุกรายการที่พวกเขาถือครอง ในแง่เทคนิค สินทรัพย์ประเภทต่างๆ มีค่าธรรมเนียมสินทรัพย์ถ่วงน้ำหนักความเสี่ยง แม้แต่พันธบัตรรัฐบาลและเงินสำรองของธนาคารกลาง ซึ่งถือว่าไม่มีความเสี่ยง ก็ต้องใช้เงินทุนจากหุ้น ดังนั้น เมื่อถึงจุดหนึ่ง ธนาคารจะไม่สามารถเสนอราคาซื้อพันธบัตรรัฐบาลสหรัฐหรือให้สินเชื่อแก่บริษัทได้อย่างมีประสิทธิผลอีกต่อไป

เหตุผลที่ธนาคารจำเป็นต้องจัดหาเงินทุนเพื่อใช้ในการกู้ยืมและตราสารหนี้ประเภทอื่น ๆ ก็คือ หากผู้กู้ล้มละลาย ไม่ว่าจะเป็นรัฐบาลหรือบริษัท จะต้องมีคนแบกรับความสูญเสีย เนื่องจากธนาคารเลือกที่จะสร้างเงินหรือซื้อพันธบัตรรัฐบาลเพื่อทำกำไร จึงสมเหตุสมผลที่ผู้ถือหุ้นจะต้องแบกรับความสูญเสียเหล่านี้ เมื่อความสูญเสียเกินกว่ามูลค่าสุทธิของธนาคาร ธนาคารก็จะล้มละลาย การล้มละลายของธนาคารไม่เพียงแต่ทำให้ผู้ฝากเงินสูญเสียเงินฝากเท่านั้น ซึ่งก็แย่พออยู่แล้ว แต่สิ่งที่แย่กว่านั้นเมื่อพิจารณาจากระบบก็คือ ธนาคารไม่สามารถขยายปริมาณสินเชื่อในระบบเศรษฐกิจได้อีกต่อไป เนื่องจากระบบการเงินแบบเงินสำรองเศษส่วนจำเป็นต้องมีการขยายสินเชื่ออย่างต่อเนื่องเพื่อให้ดำเนินต่อไปได้ การล้มละลายของธนาคารอาจทำให้ระบบการเงินทั้งหมดล่มสลายเหมือนโดมิโน จำไว้ว่า สินทรัพย์ของบุคคลหนึ่งคือหนี้สินของบุคคลอื่น

เมื่อธนาคารหมดสินเชื่อเพื่อการซื้อหุ้น วิธีเดียวที่จะช่วยระบบได้คือธนาคารกลางต้องสร้างเงินเฟียตขึ้นมาใหม่และแลกเปลี่ยนกับสินทรัพย์ด้อยค่าของธนาคาร ลองนึกดูว่าถ้า Signature Bank ให้ยืมเงินแก่ Su Zhu และ Kyle Davies แห่ง Three Arrows Capital (3AC) ซึ่งปัจจุบันปิดตัวไปแล้ว Su และ Kyle ให้งบการเงินที่เป็นเท็จแก่ธนาคาร ซึ่งทำให้ธนาคารเข้าใจผิดเกี่ยวกับสุขภาพทางการเงินของบริษัท จากนั้นพวกเขาจึงถอนเงินสดออกจากกองทุนและโอนไปให้ภรรยา โดยหวังว่าเงินจะอยู่รอดได้หลังจากล้มละลาย เมื่อกองทุนล้มละลาย ธนาคารก็ไม่มีสินทรัพย์ที่จะกู้คืนได้ และเงินกู้ก็กลายเป็นสิ่งไร้ค่า นี่เป็นเรื่องราวสมมติ Su และ Kyle เป็นคนดีและจะไม่ทำอย่างนั้น ;) Signature บริจาคเงินรณรงค์หาเสียงจำนวนมากให้กับวุฒิสมาชิก Elizabeth Warren ซึ่งเป็นสมาชิกของคณะกรรมการธนาคารของวุฒิสภาสหรัฐฯ Signature ใช้อิทธิพลทางการเมืองเพื่อโน้มน้าวให้วุฒิสมาชิก Warren เชื่อว่าพวกเขาสมควรได้รับการช่วยเหลือ วุฒิสมาชิกวาร์เรนติดต่อประธานเฟด พาวเวลล์ และขอให้เฟดแลกเปลี่ยนหนี้ของ 3AC ที่มูลค่าตามราคาพาร์ผ่านช่องทางส่วนลด เฟดปฏิบัติตาม และ Signature สามารถแลกเปลี่ยนพันธบัตร 3AC เป็นเงินดอลลาร์ที่ออกใหม่เพื่อรองรับกระแสเงินฝากที่ไหลออก แน่นอนว่านี่เป็นเพียงตัวอย่างสมมติ แต่ข้อคิดที่ได้คือ หากธนาคารไม่จัดสรรเงินทุนจากการขายหุ้นที่เพียงพอ ในที่สุดสังคมโดยรวมจะต้องประสบกับผลที่ตามมาจากการลดค่าเงิน

บางทีข้อสันนิษฐานของฉันอาจมีความจริงอยู่บ้าง นี่คือเรื่องราวล่าสุดจาก The สเตรตส์ไทมส์ :

ภรรยาของ Zhu Su ผู้ก่อตั้งร่วมของกองทุนป้องกันความเสี่ยงด้านสกุลเงินดิจิทัล Three Arrows Capital (3AC) ที่ล้มละลาย สามารถขายบ้านหรูหราของเธอในสิงคโปร์ได้ในราคา $51 ล้าน แม้ว่าศาลจะสั่งอายัดทรัพย์สินอื่นๆ ของทั้งคู่ก็ตาม

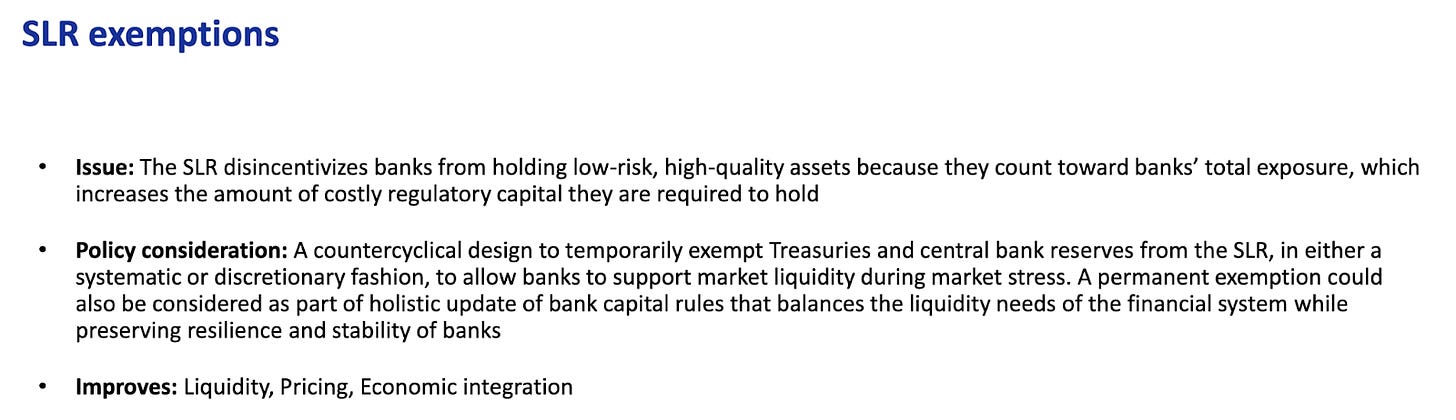

โดยถือว่ารัฐบาลต้องการสร้างสินเชื่อธนาคารแบบไม่จำกัด รัฐบาลจะต้องเปลี่ยนกฎเกณฑ์เพื่อให้พันธบัตรกระทรวงการคลังและหนี้ขององค์กรบางประเภทที่ "ได้รับอนุมัติ" (เช่น พันธบัตรระดับลงทุนหรือหนี้ที่ออกโดยอุตสาหกรรมเฉพาะ เช่น บริษัทเซมิคอนดักเตอร์) ได้รับการยกเว้นจากขีดจำกัดอัตราส่วนเลเวอเรจเสริม (SLR)

หากกระทรวงการคลัง สำรองของธนาคารกลาง และ/หรือตราสารหนี้ของบริษัทที่ได้รับการอนุมัติได้รับการยกเว้นจาก SLR ธนาคารจะสามารถซื้อหนี้เหล่านี้ได้ไม่จำกัดจำนวนโดยไม่ต้องซื้อหุ้นราคาแพง เฟดมีอำนาจในการให้การยกเว้นดังกล่าว และได้ดำเนินการดังกล่าวระหว่างเดือนเมษายน 2020 ถึงเดือนมีนาคม 2021 ในเวลานั้น ตลาดสินเชื่อในสหรัฐฯ อยู่ในภาวะชะงักงัน เฟดดำเนินการเพื่อให้ธนาคารกลับเข้าสู่การประมูลกระทรวงการคลังเพื่อปล่อยกู้ให้กับรัฐบาลสหรัฐฯ ซึ่งกำลังวางแผนที่จะแจกเงินกระตุ้นเศรษฐกิจเป็นล้านล้านดอลลาร์ แต่ไม่มีรายได้ภาษีเพียงพอที่จะหนุนหลัง การยกเว้นดังกล่าวได้ผลดีอย่างน่าทึ่ง โดยธนาคารต่างซื้อพันธบัตรรัฐบาลเป็นจำนวนมาก อย่างไรก็ตาม ราคาของพันธบัตรรัฐบาลเหล่านี้ลดลงอย่างรวดเร็วเมื่อพาวเวลล์ขึ้นอัตราดอกเบี้ยจาก 0% เป็น 5% ซึ่งนำไปสู่วิกฤตธนาคารในภูมิภาคในเดือนมีนาคม 2023 ไม่มีอะไรที่เรียกว่ามื้อฟรี

นอกจากนี้ ระดับของเงินสำรองของธนาคารยังส่งผลต่อความเต็มใจของธนาคารในการซื้อพันธบัตรรัฐบาลในการประมูลอีกด้วย เมื่อธนาคารรู้สึกว่าเงินสำรองที่ธนาคารกลางสหรัฐฯ ได้ถึงระดับเงินสำรองขั้นต่ำที่ธนาคารสามารถยอมรับได้ (LCLoR) ธนาคารก็จะหยุดเข้าร่วมการประมูล มูลค่าเฉพาะของ LCLoR จะทราบได้ภายหลังจากที่เกิดขึ้นเท่านั้น

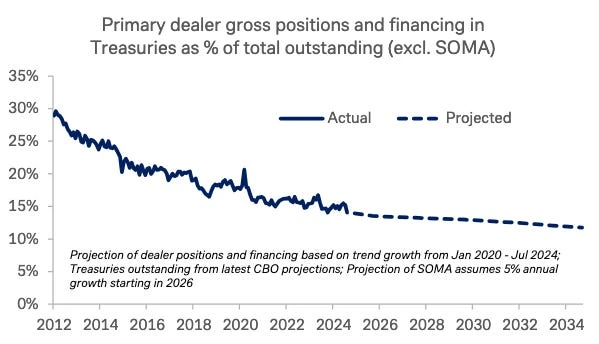

นี่คือแผนภูมิจากการนำเสนอเกี่ยวกับ ความยืดหยุ่นทางการเงิน ของตลาดการเงินโดยคณะกรรมการที่ปรึกษาการกู้ยืมของกระทรวงการคลัง (TBAC) เมื่อวันที่ 29 ตุลาคม 2024 แผนภูมิแสดงให้เห็นว่าสัดส่วนของพันธบัตรกระทรวงการคลังที่ระบบธนาคารถือครองเป็นเปอร์เซ็นต์ของหนี้คงค้างทั้งหมดกำลังลดลง โดยเข้าใกล้ระดับสำรองขั้นต่ำที่ยอมรับได้ (LCLoR) ซึ่งเป็นปัญหาเนื่องจากเมื่อเฟดดำเนินการปรับลดปริมาณเงิน (QT) และธนาคารกลางในประเทศที่มีเงินเกินดุลขายหรือไม่ลงทุนรายได้สุทธิจากการส่งออกอีกต่อไป (เช่น ยกเลิกการใช้เงินดอลลาร์) ผู้ซื้อรายย่อยในตลาดกระทรวงการคลังจะกลายเป็นพันธบัตรที่มีความผันผวน การค้าขาย กองทุนป้องกันความเสี่ยง

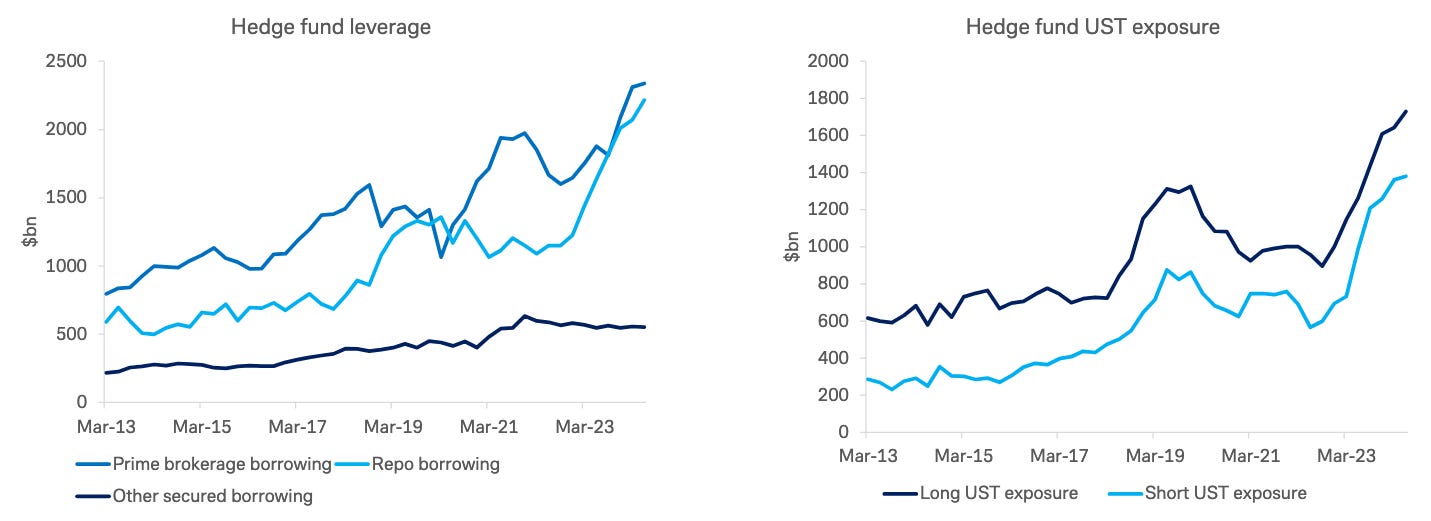

นี่คือแผนภูมิอื่นจากงานนำเสนอเดียวกัน ดังที่คุณเห็นได้จากแผนภูมิ กองทุนป้องกันความเสี่ยงกำลังเติมเต็มช่องว่างที่ธนาคารทิ้งไว้ อย่างไรก็ตาม กองทุนป้องกันความเสี่ยงไม่ได้เป็นผู้ซื้อกองทุนจริง พวกเขาทำกำไรจากการซื้อขายแบบ Carry Trade ซึ่งก็คือการซื้อพันธบัตรรัฐบาลที่มีราคาต่ำในขณะเดียวกันก็ขายชอร์ตสัญญาซื้อขายล่วงหน้าของพันธบัตรรัฐบาล ส่วนของเงินสดในการซื้อขายนั้นได้รับการสนับสนุนทางการเงินผ่านตลาดรีโป การซื้อขายรีโปคือการแลกเปลี่ยนสินทรัพย์ (เช่น พันธบัตรรัฐบาล) กับเงินสดในช่วงระยะเวลาหนึ่งที่อัตราดอกเบี้ยที่กำหนด ตลาดรีโปกำหนดราคาตามความสามารถที่มีอยู่ในงบดุลของธนาคารพาณิชย์เมื่อใช้พันธบัตรรัฐบาลเป็นหลักประกันสำหรับการระดมทุนข้ามคืน เมื่อความสามารถในงบดุลลดลง อัตราการรีโปจะเพิ่มขึ้น หากต้นทุนในการระดมทุนพันธบัตรรัฐบาลเพิ่มขึ้น กองทุนป้องกันความเสี่ยงสามารถซื้อได้มากขึ้นก็ต่อเมื่อพันธบัตรรัฐบาลมีราคาถูกเมื่อเทียบกับราคาฟิวเจอร์ส ซึ่งหมายความว่าราคาประมูลพันธบัตรรัฐบาลจะต้องลดลงและผลตอบแทนจะต้องเพิ่มขึ้น ซึ่งขัดกับเป้าหมายของพันธบัตรรัฐบาล เนื่องจากพวกเขาต้องการออกหนี้เพิ่มขึ้นด้วยต้นทุนที่ต่ำลง

เนื่องด้วยข้อจำกัดด้านกฎระเบียบ ธนาคารไม่สามารถซื้อพันธบัตรกระทรวงการคลังได้เพียงพอ และไม่สามารถจัดหาเงินทุนให้กับกองทุนป้องกันความเสี่ยงในการซื้อพันธบัตรกระทรวงการคลังในราคาที่เหมาะสมได้ ดังนั้น ธนาคารกลางสหรัฐจึงจำเป็นต้องยกเว้นธนาคารจากมาตรการผ่อนคลายเชิงปริมาณ (SLR) อีกครั้ง ซึ่งจะช่วยเพิ่มสภาพคล่องในตลาดพันธบัตรกระทรวงการคลัง และอนุญาตให้ใช้มาตรการผ่อนคลายเชิงปริมาณ (QE) แบบไม่จำกัดในพื้นที่การผลิตของเศรษฐกิจสหรัฐ

หากคุณยังไม่แน่ใจว่ากระทรวงการคลังและธนาคารกลางสหรัฐฯ ตระหนักถึงความสำคัญของการผ่อนปรนกฎระเบียบธนาคารหรือไม่ TBAC ได้ระบุไว้อย่างชัดเจนในสไลด์ที่ 29 ของการนำเสนอเดียวกันนี้

การติดตามเมตริก

หากทรัมป์-โอ-โนมิกส์ได้ผลอย่างที่ฉันได้อธิบายไปแล้ว เราก็ต้องมุ่งเน้นไปที่ศักยภาพในการเติบโตของสินเชื่อธนาคาร จากตัวอย่างก่อนหน้านี้ เราทราบดีว่าการผ่อนคลายเชิงปริมาณ (QE) สำหรับคนรวยได้ผลโดยการเพิ่มเงินสำรองของธนาคาร ในขณะที่ QE สำหรับคนจนได้ผลโดยการเพิ่มเงินฝากของธนาคาร โชคดีที่ธนาคารกลางสหรัฐฯ ให้ข้อมูลทั้งสองอย่างนี้แก่ระบบธนาคารทั้งหมดทุกสัปดาห์

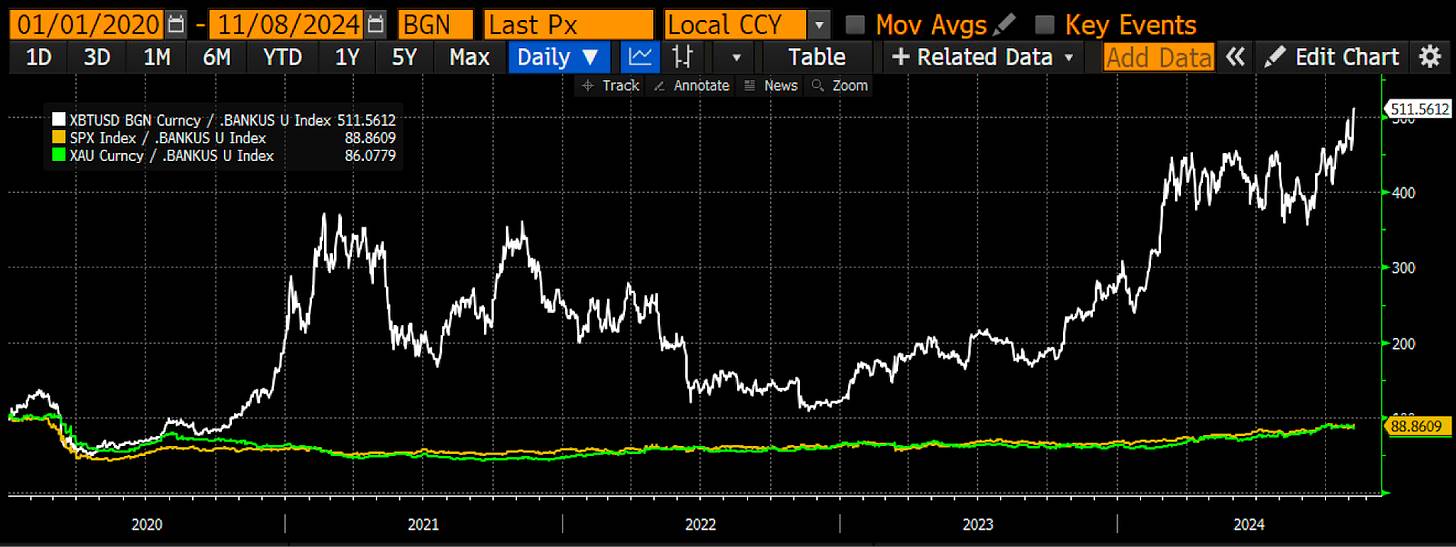

ฉันได้สร้างดัชนี Bloomie แบบกำหนดเองที่รวมสำรองและเงินฝากและหนี้สินอื่นๆ ที่เรียกว่าดัชนี BANKUS U นี่คือดัชนีแบบกำหนดเองของฉันที่ติดตามจำนวนสินเชื่อที่ธนาคารในสหรัฐฯ ถือครอง ในความคิดของฉัน ดัชนีนี้เป็นตัวบ่งชี้อุปทานเงินที่สำคัญที่สุด อย่างที่คุณเห็น บางครั้งดัชนีนี้จะอยู่เหนือ Bitcoin เช่นในปี 2020 และบางครั้งดัชนีจะตามหลัง Bitcoin เช่นในปี 2024

อย่างไรก็ตาม สิ่งที่สำคัญกว่าคือประสิทธิภาพของสินทรัพย์เมื่อปริมาณสินเชื่อของธนาคารลดลง Bitcoin (สีขาว) SP 500 (ทองคำ) และทองคำ (สีเขียว) ได้รับการปรับสำหรับดัชนีสินเชื่อของธนาคารของฉันแล้ว ค่าต่างๆ ได้รับการปรับให้เป็นมาตรฐานที่ 100 และคุณจะเห็นได้ว่า Bitcoin เป็นผู้ทำผลงานโดดเด่น โดยเพิ่มขึ้นมากกว่า 400% ตั้งแต่ปี 2020 หากคุณสามารถทำสิ่งเดียวเพื่อป้องกันการเสื่อมค่าของเงินเฟียตได้ นั่นก็คือการลงทุนใน Bitcoin การคำนวณทางคณิตศาสตร์นั้นไม่อาจโต้แย้งได้

ทิศทางในอนาคต

ทรัมป์และทีมเศรษฐกิจของเขาได้แสดงให้เห็นอย่างชัดเจนว่าพวกเขาจะดำเนินนโยบายที่จะทำให้ค่าเงินดอลลาร์อ่อนค่าลงและจัดหาเงินทุนที่จำเป็นเพื่อสนับสนุนการย้ายฐานการผลิตของอุตสาหกรรมในอเมริกากลับประเทศ เนื่องจากพรรครีพับลิกันจะควบคุมสามฝ่ายหลักของรัฐบาลในอีกสองปีข้างหน้า พวกเขาจึงสามารถผลักดันแผนเศรษฐกิจทั้งหมดของทรัมป์ได้โดยไม่มีอะไรขัดขวาง ฉันคิดว่าพรรคเดโมแครตจะเข้าร่วมพรรคพิมพ์เงินนี้ด้วย เนื่องจากไม่มีนักการเมืองคนใดสามารถต้านทานการล่อใจในการให้สิทธิประโยชน์แก่ผู้มีสิทธิเลือกตั้งได้

พรรครีพับลิกันจะเป็นผู้นำในการผ่านร่างกฎหมายหลายฉบับเพื่อสนับสนุนให้ผู้ผลิตสินค้าและวัสดุสำคัญขยายการผลิตในประเทศ ร่างกฎหมายเหล่านี้จะคล้ายคลึงกับร่างกฎหมาย CHIPS ร่างกฎหมายโครงสร้างพื้นฐาน และข้อตกลงสีเขียวใหม่ที่ผ่านการผ่านในสมัยรัฐบาลของไบเดน สินเชื่อของธนาคารจะเติบโตอย่างรวดเร็วเนื่องจากบริษัทต่างๆ ยอมรับเงินอุดหนุนจากรัฐบาลและกู้ยืมเงิน สำหรับผู้ที่เก่งในการคัดเลือกหุ้น ควรพิจารณาลงทุนในบริษัทมหาชนที่ผลิตสินค้าที่รัฐบาลต้องการ

ในที่สุด เฟดอาจผ่อนปรนนโยบายและยกเว้นพันธบัตรกระทรวงการคลังและเงินสำรองของธนาคารกลางอย่างน้อยจาก SLR (อัตราส่วนเลเวอเรจเสริม) เมื่อถึงเวลานั้น เส้นทางสู่การผ่อนคลายเชิงปริมาณแบบไม่จำกัดก็จะชัดเจน

การผสมผสานระหว่างนโยบายอุตสาหกรรมที่ขับเคลื่อนโดยกฎหมายและการยกเว้น SLR จะกระตุ้นให้สินเชื่อของธนาคารพุ่งสูงขึ้น ฉันได้แสดงให้เห็นแล้วว่าความเร็วของเงินที่ไหลออกจากนโยบายดังกล่าวนั้นสูงกว่าแนวทางการผ่อนคลายเชิงปริมาณแบบเดิมที่เน้นเฉพาะคนรวยของเฟดมาก ดังนั้น เราคาดหวังได้ว่า Bitcoin และสกุลเงินดิจิทัลจะมีประสิทธิภาพอย่างน้อยเท่ากับที่ทำระหว่างเดือนมีนาคม 2020 ถึงพฤศจิกายน 2021 หรืออาจจะดีกว่าด้วยซ้ำ คำถามที่แท้จริงคือ จะมีการสร้างสินเชื่อมากแค่ไหน?

มาตรการกระตุ้นเศรษฐกิจจาก COVID-19 ส่งผลให้มีสินเชื่อเพิ่มขึ้น 1,100,000 ล้านล้านดอลลาร์ ครั้งนี้จะเพิ่มขึ้นอีก การใช้จ่ายด้านการป้องกันประเทศและการดูแลสุขภาพเติบโตเร็วกว่า GDP ที่เป็นตัวเงินแล้ว และจะเติบโตอย่างรวดเร็วต่อไป เนื่องจากสหรัฐฯ เพิ่มการใช้จ่ายด้านการป้องกันประเทศเพื่อรับมือกับสภาพแวดล้อมทางภูมิรัฐศาสตร์หลายขั้ว ภายในปี 2030 สัดส่วนประชากรที่มีอายุมากกว่า 65 ปีในประชากรทั้งหมดของสหรัฐฯ จะถึงจุดสูงสุด ซึ่งหมายความว่าการใช้จ่ายด้านการดูแลสุขภาพจะเพิ่มขึ้นระหว่างนี้จนถึงปี 2030 นักการเมืองไม่มีใครกล้าลดการใช้จ่ายด้านการป้องกันประเทศและการดูแลสุขภาพ มิฉะนั้น พวกเขาจะถูกตัดสิทธิ์ในทันที ทั้งหมดนี้หมายความว่ากระทรวงการคลังจะยังคงอัดฉีดหนี้เข้าสู่ตลาดต่อไปเพียงเพื่อให้ไฟฟ้าดำเนินต่อไปได้ ฉันเคยแสดงให้เห็นมาก่อนว่าการผสมผสานระหว่างการผ่อนปรนเชิงปริมาณและการกู้ยืมของกระทรวงการคลังมีอัตราความเร็วของเงินสูงกว่า 1 การใช้จ่ายเกินดุลนี้จะเพิ่มศักยภาพการเติบโตที่เป็นตัวเงินของสหรัฐฯ

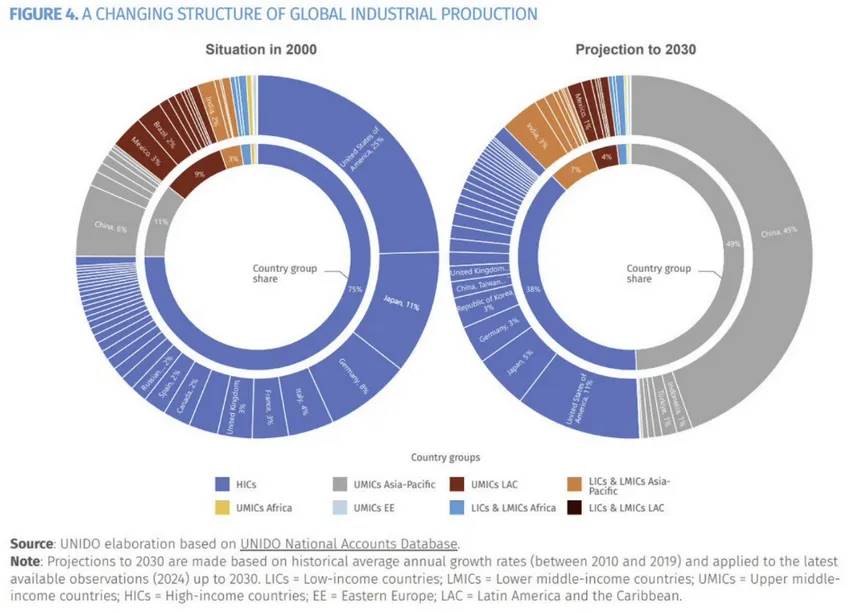

ในการผลักดันการย้ายบริษัทอเมริกันกลับประเทศ ต้นทุนในการบรรลุเป้าหมายนี้จะอยู่ที่ล้านล้านดอลลาร์ นับตั้งแต่ที่สหรัฐอเมริกาอนุญาตให้จีนเข้าร่วมองค์การการค้าโลกในปี 2544 สหรัฐอเมริกาได้ย้ายฐานการผลิตไปยังจีนอย่างแข็งขัน ในเวลาไม่ถึงสามทศวรรษ จีนได้กลายเป็นศูนย์กลางการผลิตของโลก โดยผลิตสินค้าคุณภาพสูงด้วยต้นทุนที่ต่ำที่สุด แม้แต่บริษัทที่วางแผนกระจายห่วงโซ่อุปทานไปยังประเทศนอกจีนที่อ้างว่ามีต้นทุนต่ำกว่า ก็ยังพบว่าการผนวกรวมอย่างลึกซึ้งของซัพพลายเออร์จำนวนมากบนชายฝั่งตะวันออกของจีนนั้นมีประสิทธิภาพมาก แม้ว่าต้นทุนแรงงานในประเทศเช่นเวียดนามจะต่ำกว่า แต่บริษัทเหล่านี้ยังคงต้องนำเข้าผลิตภัณฑ์ขั้นกลางจากจีนเพื่อให้การผลิตเสร็จสมบูรณ์ ดังนั้น การย้ายห่วงโซ่อุปทานกลับประเทศสหรัฐอเมริกาจึงเป็นงานที่ยาก และหากจำเป็นทางการเมือง ก็จะมีค่าใช้จ่ายสูงมาก ฉันกำลังพูดถึงความจำเป็นในการจัดหาเงินทุนจากธนาคารราคาถูกเป็นจำนวนล้านล้านดอลลาร์เพื่อย้ายกำลังการผลิตจากจีนไปยังสหรัฐอเมริกา

ต้องใช้เงิน $4 ล้านล้านเหรียญในการลดอัตราส่วนหนี้ต่อ GDP ที่เป็นตัวเลขจาก 132% เป็น 115% หากสหรัฐฯ ลดอัตราส่วนนี้ลงอีกเป็น 70% ในเดือนกันยายน 2008 ตามการประมาณเชิงเส้น จำเป็นต้องสร้างเครดิต $10.5 ล้านล้านเหรียญเพื่อลดหนี้ลง นี่คือเหตุผลที่ราคาของ Bitcoin อาจสูงถึง $1 ล้านล้านเหรียญ เนื่องจากราคาจะถูกกำหนดที่ส่วนต่าง เมื่ออุปทานหมุนเวียนของ Bitcoin ลดลง สกุลเงินเฟียตจำนวนมากทั่วโลกจะแข่งขันกันเพื่อสินทรัพย์ที่ปลอดภัย ไม่เพียงแต่ในสหรัฐอเมริกาเท่านั้น แต่ยังรวมถึงในจีน ญี่ปุ่น และยุโรปตะวันตกด้วย ซื้อและถือในระยะยาว หากคุณไม่เชื่อการวิเคราะห์ของฉันเกี่ยวกับผลกระทบของการผ่อนคลายเชิงปริมาณสำหรับคนจน เพียงแค่ดูประวัติศาสตร์การพัฒนาเศรษฐกิจของจีนในช่วงสามทศวรรษที่ผ่านมา คุณจะเข้าใจว่าทำไมฉันถึงเรียกระบบเศรษฐกิจ Pax Americana ใหม่ว่าทุนนิยมอเมริกันที่มีลักษณะเฉพาะของจีน

บทความนี้มีที่มาจากอินเทอร์เน็ต: Arthur Hayes: รูปแบบใหม่ของการผ่อนปรนเชิงปริมาณภายใต้ Trumpnomics และ Bitcoins สู่เงินหลายล้านดอลลาร์

ที่เกี่ยวข้อง: โมเดลการประเมินมูลค่า Bitcoin 7 แบบ: จาก $500,000 ถึง $24 ล้าน

ผู้เขียนต้นฉบับ: starzq (X: @starzqeth ) คุณเต็มใจที่จะถือ Bitcoin เป็นเวลา 4 ปีถึง $500,000 หรือไม่? มันเพิ่มขึ้น 90 เท่าในช่วง 10 ปีที่ผ่านมา มันจะไปอยู่ที่ไหนในอีก 10 หรือ 20 ปีข้างหน้า? ราคาของ Bitcoin ล่าสุดได้แตะ $69,000 อีกครั้ง ด้วยปัจจัยบวกของ crypto ที่ถูกปล่อยออกมาอย่างต่อเนื่องในช่วงการเลือกตั้งของสหรัฐฯ และเศรษฐกิจสหรัฐฯ ที่ผ่อนคลายลง ทำให้กลายเป็นฉันทามติในหมู่คนจำนวนมากขึ้นเรื่อยๆ ว่าราคาจะทะลุเครื่องหมาย $100,000 ได้ในปีหน้า https://coinmarketcap.com/currencies/บิตคอยน์Michael Saylor ซีอีโอของ MicroStrategy กล่าวในการสัมภาษณ์ล่าสุดว่า Bitcoin จะมีมูลค่าถึง 13 ล้านเหรียญสหรัฐในปี 2045 ซึ่งหมายความว่าการเพิ่มขึ้นเฉลี่ยต่อปีใน 21 ปีข้างหน้าจะสูงถึง 29% ในฐานะนักลงทุน/ผู้ถือระยะยาว ผมอยากรู้มากกว่า...