Wintermute พูดถึงข้อบกพร่องในการออกแบบ DEX: การกระจายมูลค่าที่ไม่สมดุล

บทความนี้มาจาก: Wintermute

นักแปล: Odaily Planet Daily Azuma

ในโลกของสกุลเงินดิจิทัล การออกโทเค็นถือเป็นสิ่งสำคัญ การออกโทเค็นที่ประสบความสำเร็จสามารถเพิ่มมูลค่าและอิทธิพลของโปรโตคอลได้อย่างมาก และนำความมั่งคั่งมหาศาลมาสู่บทบาทต่างๆ ในระบบนิเวศผ่านการส่งทางอากาศ

อย่างไรก็ตาม ในสภาพแวดล้อมปัจจุบัน ศักยภาพที่แท้จริงของการออกโทเค็นมักถูกจำกัดด้วยการออกแบบการแลกเปลี่ยนแบบกระจายอำนาจ (DEX) ซึ่งโปรโตคอลที่ออกโทเค็นไม่สามารถจับมูลค่าที่ได้จากกิจกรรมการซื้อขายได้ การมีเส้นโค้งผู้สร้างตลาดอัตโนมัติ (AMM) ของตัวเองทำให้โปรโตคอลสามารถจับและรักษามูลค่าที่สร้างขึ้นได้อย่างมีประสิทธิภาพมากขึ้น จึงช่วยปรับปรุงรูปแบบเศรษฐกิจของตัวเองและเพิ่มความยั่งยืนของ DeFi

การออกโทเค็นสามารถสร้างมูลค่ามหาศาลได้

การออกโทเค็นถือเป็นช่วงเวลาที่สำคัญที่สุดในการพัฒนาโปรโตคอล หากออกแบบอย่างเหมาะสม จะสร้างมูลค่ามหาศาลให้กับผู้ใช้ ผู้สนับสนุน นักลงทุน และชุมชนทั้งหมด

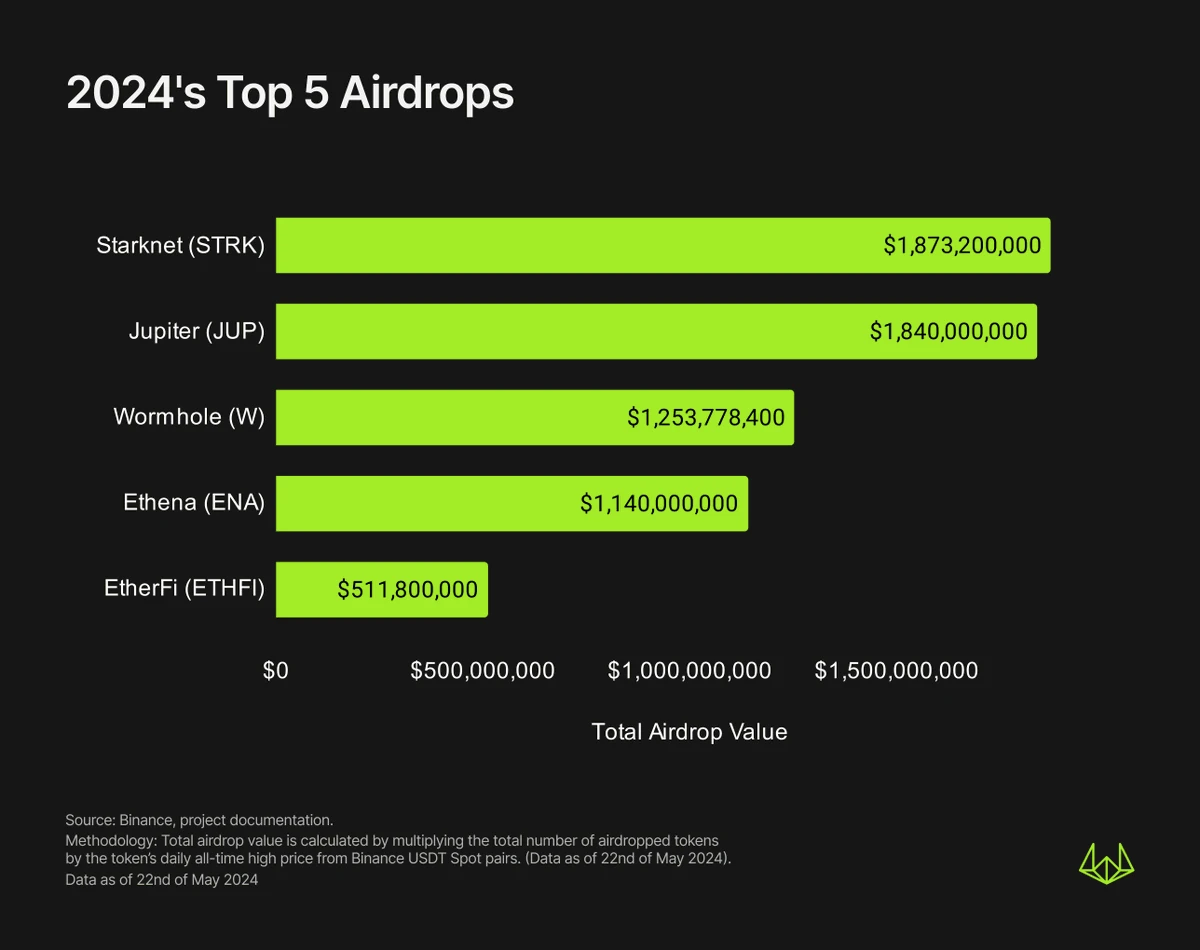

การสร้างมูลค่าเพิ่มโดยทั่วไปต้องใช้เวลา รูปแบบของการแจกฟรีแบบ Airdrop ซึ่งโปรโตคอลจะแจกจ่ายโทเค็นให้กับผู้ใช้ที่ใช้ผลิตภัณฑ์ของตนบ่อยครั้ง ตั้งแต่ปี 2024 การแจกฟรีแบบ Airdrop ที่ใหญ่ที่สุด 5 อันดับแรกเพียงอย่างเดียวก็สร้างมูลค่าได้ประมาณ $6.6 พันล้านเหรียญ (ไม่รวม ZKsync และ LayerZero airdrop ของสัปดาห์นี้)

ขั้นตอนการค้นพบราคาที่ตามมาจะตรวจสอบและปรับเปลี่ยนความคาดหวังของผู้รับการแชร์แบบ Airdrop เกี่ยวกับการประเมินมูลค่าที่แท้จริงของโปรโตคอลอย่างต่อเนื่อง และจะกำหนดเป็นส่วนใหญ่ว่าผู้รับจะขายหุ้นการแชร์แบบ Airdrop หรือไม่ และในทางกลับกัน สำหรับผู้ซื้อที่มีศักยภาพ ก็จะกำหนดว่าพวกเขาจะซื้อหรือไม่ในตอนแรก

พฤติกรรมการเล่นเกมนี้จะนำมาซึ่งปริมาณการซื้อขายมหาศาลในวันแรกของ TGE และทั้ง CEX และ DEX ก็สามารถได้รับประโยชน์จากกระบวนการนี้

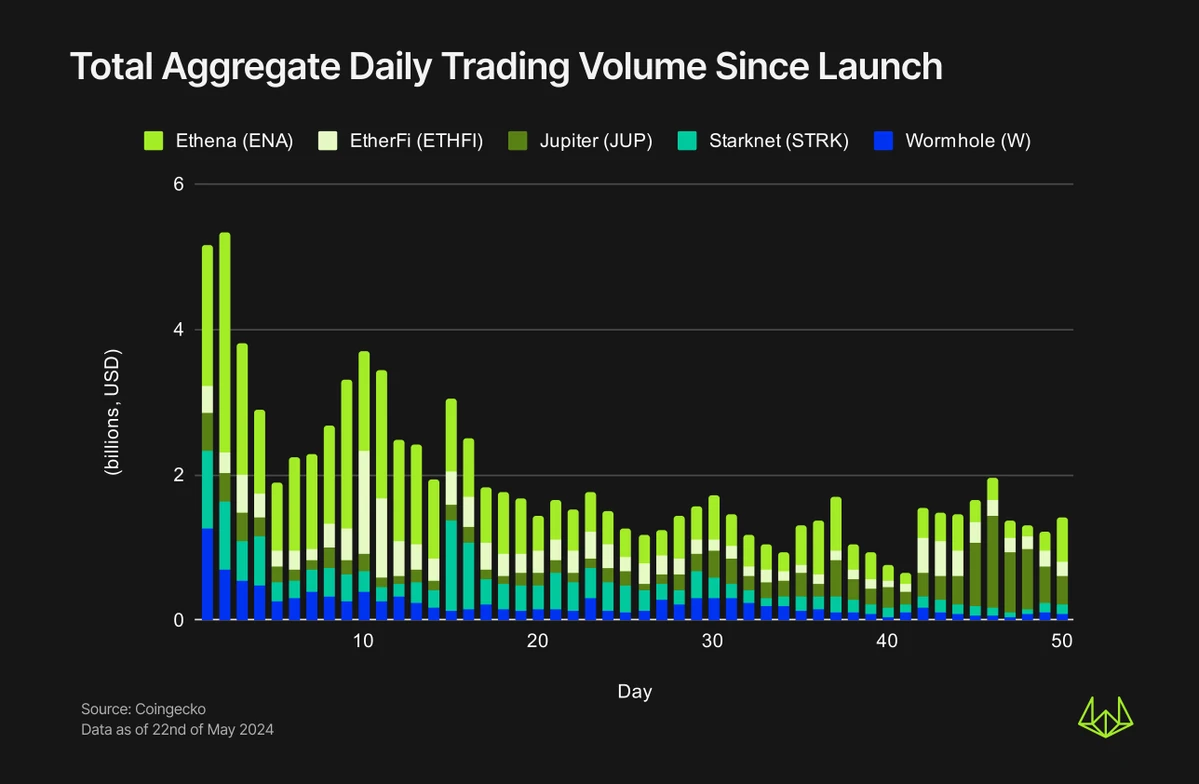

ตามที่แสดงในรูปด้านล่าง ปริมาณการซื้อขาย Wormhole และ Starknet ในวันแรกของ TGE เกิน $1 พันล้านเหรียญสหรัฐ ในช่วงระยะเวลาหนึ่งหลังจากการออกเหรียญ ปริมาณการซื้อขายโดยทั่วไปยังคงอยู่ในระดับสูง ตัวอย่างเช่น ปริมาณการซื้อขาย Ethena และ Wormhole ใน 14 วันแรกคิดเป็นมากกว่าครึ่งหนึ่งของปริมาณการซื้อขายใน 50 วันแรก

สิ่งหนึ่งที่ไม่ต้องสงสัยเลยก็คือความสำเร็จของการออกโทเค็นในปัจจุบันนั้นขึ้นอยู่กับการจดทะเบียนใน CEX เป็นหลัก CEX ที่มีขนาดใหญ่กว่าสามารถให้สภาพคล่องและฐานผู้ใช้ที่ดีกว่า จึงช่วยให้โทเค็นโปรโตคอลได้รับการเปิดเผยมากขึ้นและค้นพบราคาได้อย่างมีประสิทธิภาพมากขึ้น ทั้งสองฝ่ายสามารถได้รับประโยชน์ร่วมกันในกระบวนการนี้

อย่างไรก็ตาม ในสภาพแวดล้อม DEX โปรโตคอลมักจะต้องจ่ายค่าใช้จ่ายล่วงหน้าจำนวนมาก (สำหรับการจับคู่สภาพคล่อง) เพื่อสร้างกลุ่มสภาพคล่องบน DEX และไม่สามารถจับมูลค่าที่สร้างขึ้นผ่าน DEX ได้

การแย่งชิงมูลค่าของ DEX

ในปัจจุบัน DEX ส่วนใหญ่ล้มเหลวในการกำหนดราคาและให้รางวัลแก่โปรโตคอลที่นำมาซึ่งปริมาณ ค่าธรรมเนียม และผู้ใช้อย่างเหมาะสม

ตัวอย่างเช่น ค่าธรรมเนียมธุรกรรม 100% ของ Uniswap จะไปที่ผู้ให้บริการสภาพคล่อง ในขณะที่โปรโตคอลเช่น Pancakeswap, Curve Finance, Balancer ฯลฯ จะกระจายค่าธรรมเนียมธุรกรรมส่วนหนึ่งไปยังกลุ่มต่างๆ ในระบบนิเวศของตนเอง เช่น ผู้ถือโทเค็น คลัง DAO ฯลฯ อย่างไรก็ตาม โปรโตคอลที่สร้างโทเค็นและสร้างพูลสภาพคล่องจะไม่ได้รับอะไรเลย

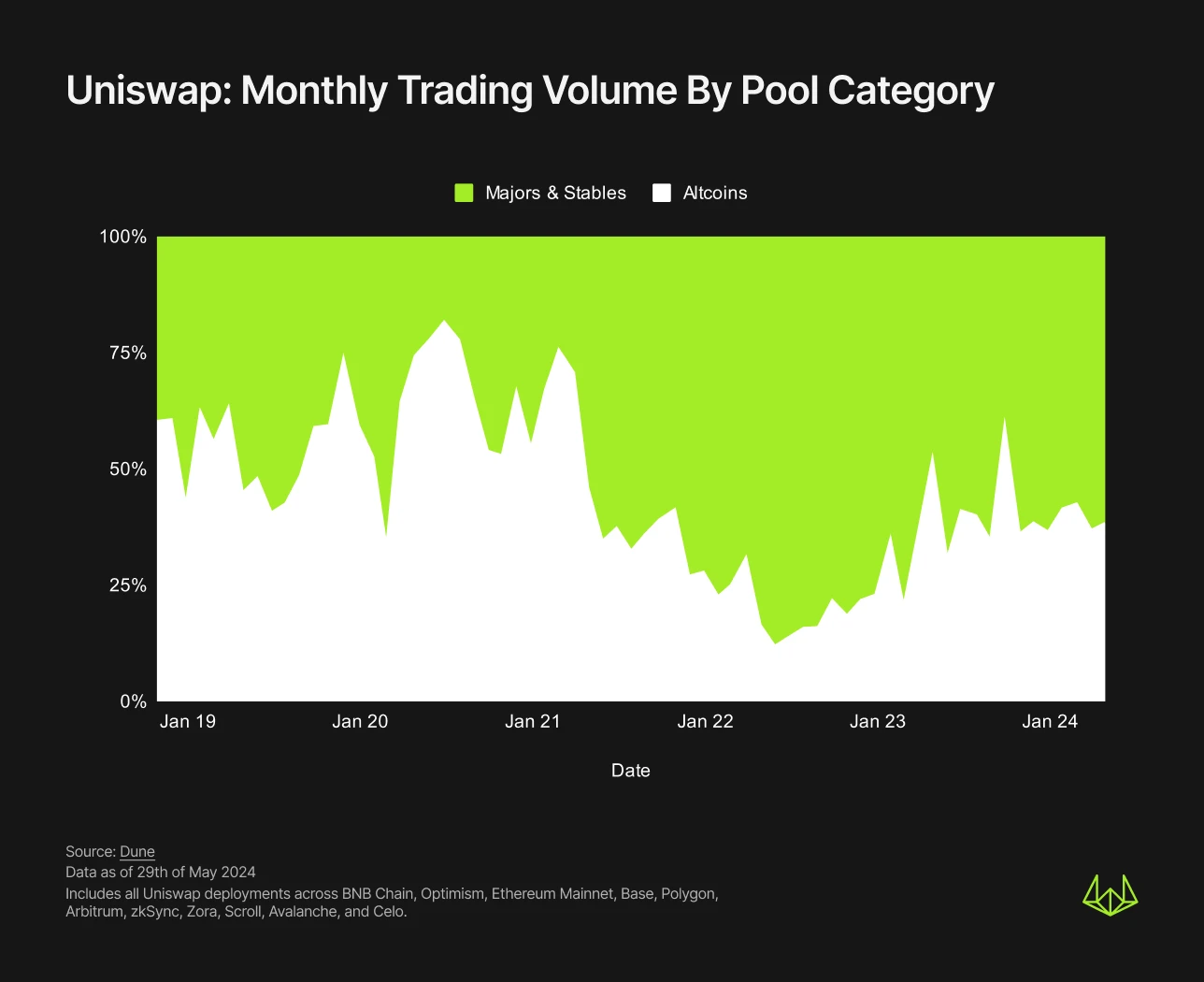

หากพิจารณาปริมาณการซื้อขายของ Uniswaps อย่างใกล้ชิด จะพบว่าโทเค็นการกำกับดูแล/โปรโตคอลขนาดเล็กต่างๆ (อัลท์คอยน์เมื่อเทียบกับเหรียญกระแสหลักและสเตเบิลคอยน์) มักเป็นหนึ่งในแหล่งที่มาหลักของปริมาณการซื้อขาย โดยคิดเป็น 30% ถึง 40% ของปริมาณการซื้อขายทั้งหมดของ Uniswaps ในช่วงไม่กี่เดือนที่ผ่านมา อย่างไรก็ตาม ตัวเลขนี้อาจยังถูกประเมินต่ำเกินไป เนื่องจากเหรียญกระแสหลักและสเตเบิลคอยน์ประกอบด้วย LST, LRT และสเตเบิลคอยน์แบบกระจายอำนาจ และมูลค่าของโทเค็นเหล่านี้มาจากโปรโตคอลที่ออกโทเค็นเหล่านี้

แม้ว่า Altcoins จะไม่ทำกำไรได้เท่ากับเหรียญกระแสหลักและ stablecoins ในแง่ของปริมาณการซื้อขาย แต่ก็มีส่วนทำให้มีค่าธรรมเนียมมากกว่าเหรียญกระแสหลัก ตั้งแต่เดือนเมษายน 2023 เป็นต้นมา Altcoins คิดเป็น 70%-80% ของค่าธรรมเนียมการซื้อขายรายเดือนทั้งหมดของ Uniswaps โดยสูงสุดที่ 87.7% ในเดือนตุลาคม ความแตกต่างของส่วนแบ่งการตลาด Altcoins ระหว่างปริมาณการซื้อขายและค่าธรรมเนียมนั้นส่วนใหญ่มาจากระดับค่าธรรมเนียม 0.05% หรือ 0.01% ที่เหรียญกระแสหลักและ stablecoins ใช้กันทั่วไป ในขณะที่กลุ่ม Altcoins มักใช้ระดับค่าธรรมเนียม 0.3% หรือ 1%

ตามที่แสดงในรูปด้านบน จะเห็นว่าการครองตลาดของ Altcoins ในค่าธรรมเนียมธุรกรรมได้รับการเสริมความแข็งแกร่งมากขึ้นตั้งแต่เดือนมกราคม 2023 อาจเป็นผลมาจากจำนวน Altcoin ที่เพิ่มขึ้นอย่างต่อเนื่อง และเนื่องจากทีมโปรโตคอล Altcoin หลักได้ใช้เวลาและทรัพยากรมากมายในการดูแลชุมชน สร้างผลิตภัณฑ์ และขับเคลื่อนการเติบโตของความต้องการโทเค็น อย่างไรก็ตาม ในกระบวนการนี้ ค่าธรรมเนียมทั้งหมดที่เกิดจากธุรกรรมโทเค็นจะถูกจับโดย DEX LP แทนที่จะไหลเข้าสู่โปรโตคอลเอง

ที่น่าสังเกตคือบางทีมพยายามที่จะเรียกคืนมูลค่าบางส่วนโดยการใช้ภาษีซื้อ/ขายกับโทเค็นของพวกเขา ซึ่งกำหนดให้ต้องจ่ายค่าธรรมเนียมทุกครั้งที่ซื้อและขาย รูปแบบภาษีนี้ใช้ได้ผลดีกับโปรโตคอลบางตัว เช่น Unibot และสร้างผลประโยชน์ $36 ล้านดอลลาร์สหรัฐให้กับระบบนิเวศและผู้ถือโทเค็นของพวกเขา อย่างไรก็ตาม ข้อเสียทั่วไปของแนวทางนี้ก็คือ มันทำให้สัญญาโทเค็นมีความซับซ้อนมากขึ้น และจำกัดให้ทีมเก็บค่าธรรมเนียมได้เฉพาะโทเค็นที่พวกเขาใช้และควบคุมเท่านั้น

จะแก้ปัญหาอย่างไร? สร้าง DEX ของคุณเอง

หาก DEX ชั้นนำเช่น Uniswap แย่งชิงค่าที่ควรเป็นของโปรโตคอล โปรโตคอลควรทำอย่างไร

ทางเลือกหนึ่งคือการเปิดตัว DEX ด้วยตัวเอง เช่นเดียวกับที่ Friendtech ทำกับ BunnySwap BunnySwap ถูกสร้างขึ้นจาก Uniswap V2 โดย Friendtech และจุดประสงค์หลักคือเพื่ออำนวยความสะดวกในการซื้อขายโทเค็นดั้งเดิม FRIEND

ในช่วงที่ BunnySwap แยกตัวออกไป Friendtech ได้ทำการเปลี่ยนแปลงที่สำคัญสองประการ: ประการแรก เปลี่ยนอัตราค่าธรรมเนียมธุรกรรมที่ไหลเข้าสู่ผู้ให้บริการสภาพคล่อง FRIEND-WETH เป็น 1.5% ประการที่สอง เปลี่ยนรายได้ค่าธรรมเนียมโปรโตคอลที่เป็นของทีม FriendTech เป็น 1.5%

ในเวอร์ชั่นดั้งเดิมของ Uniswap V2 คุณไม่สามารถบรรลุจุดแรกได้ เนื่องจากอัตราคงที่สำหรับพูลสภาพคล่องทั้งหมดอยู่ที่ 0.3% และคุณก็ไม่สามารถบรรลุจุดที่สองได้เช่นกัน เนื่องจากจุดที่สองนั้นถูกกำหนดไว้ที่ 0.05% เช่นกัน และค่าธรรมเนียมโปรโตคอลทั้งหมดจะอยู่ในคลังของ Uniswap DAO

ด้วยการเปลี่ยนแปลงเหล่านี้ BunnySwap ได้ช่วยให้ทีม FriendTech ได้รับ WETH มูลค่า $8.26 ล้านจากค่าธรรมเนียมโปรโตคอลใน 35 วันนับตั้งแต่เปิดตัวโทเค็น FRIEND เช่นเดียวกับการแจกฟรีอื่นๆ ส่วนใหญ่ FRIEND ได้รักษาปริมาณการซื้อขายที่สูงในช่วงเริ่มต้นของ TGE โดยแตะระดับ $89 ล้านในวันเปิดตัว ซึ่งหมายความว่ามีค่าธรรมเนียมโปรโตคอล $1.7 ล้าน

FriendTech ไม่ใช่โปรโตคอลเดียวที่รีไซเคิลมูลค่าโดยสร้าง DEX ของตัวเอง ตั้งแต่ปี 2021 Katana ได้เริ่มเรียกเก็บค่าธรรมเนียมโปรโตคอล 0.05% จากการดำเนินการซื้อขายทั้งหมดบนเครือข่าย Ronin ซึ่งทั้งหมดจะไหลเข้าสู่คลังของ Ronin

นับตั้งแต่เปิดตัวในเดือนพฤศจิกายน 2021 Katana ได้อำนวยความสะดวกให้กับปริมาณการซื้อขายมากกว่า $10 พันล้านเหรียญและสร้างค่าธรรมเนียมโปรโตคอล $5 ล้านเหรียญให้กับคลังของ Ronin สำหรับโทเค็น AXS และ SLP เพียงอย่างเดียว ตอนนี้ Katana คิดเป็น ~97% ของปริมาณ DEX ทั้งหมด ซึ่งเน้นย้ำถึงประสิทธิภาพของระบบนิเวศแบบปิดในการรักษามูลค่า ก่อนการเปิดตัว Katana พูลสภาพคล่อง AXS และ SLP ได้สร้างปริมาณการซื้อขาย $3.8 พันล้านเหรียญบน DEX หลักอื่นๆ ซึ่งคาดว่าจะคิดเป็นค่าธรรมเนียมโปรโตคอลที่สูญเสียไปประมาณ $1.9 ล้านเหรียญ

ความคิดใหม่ ความท้าทายใหม่

อาคาร AMM DEX ของคุณเองอาจดูทำกำไรได้ แต่ก็ต้องพิจารณาและท้าทายบางอย่างด้วยเช่นกัน

ในกรณีข้างต้น สิ่งที่ FriendTech และ Ronin Chain/Katana มีเหมือนกันคือทั้งคู่ได้สร้างระบบนิเวศที่แข็งแกร่งพร้อมข้อจำกัดที่เข้มงวดและประสบความสำเร็จในการจับยึดในภายหลังผ่านข้อจำกัดก่อนหน้า – FriendTech จำกัดการโอน FRIEND และมอบอินเทอร์เฟซที่ไม่ซ้ำใครให้ผู้ใช้ซื้อ/ขายโทเค็น ในขณะที่ Ronin Chain/Katana จูงใจผู้ใช้ให้ย้าย AXS และ SLP ไปยังเชนเฉพาะของตนอย่างมาก ดังนั้น เพื่อให้โปรโตคอลจับยึดมูลค่าได้สำเร็จ จะต้องควบคุมมูลค่าที่สร้างขึ้นภายในระบบนิเวศของตัวเองอย่างเคร่งครัด เนื่องจาก DeFi ไม่มีการอนุญาต และไม่มีข้อจำกัด ใครๆ ก็สามารถใช้โทเค็นของคุณเพื่อปรับใช้พูลสภาพคล่องของตนเองบน DEX อื่นได้

นอกจากนี้ การสร้าง AMM DEX ของคุณเองนั้นต้องมีค่าใช้จ่ายในการตรวจสอบ เวลา และทรัพยากรทางเทคนิคเพิ่มเติม และยังต้องโน้มน้าวผู้ใช้และผู้ให้บริการสภาพคล่องให้ยอมรับความเสี่ยงที่เกี่ยวข้องด้วย

สุดท้าย การสร้าง AMM DEX ของคุณเองยังหมายถึงคุณจะสูญเสียเอฟเฟกต์เครือข่ายบางอย่างด้วย ตัวอย่างเช่น หากมีพูลสภาพคล่อง X-WETH เพียงพูลเดียวสำหรับโทเค็นของคุณ นั่นหมายความว่าผู้ซื้อที่มีศักยภาพทั้งหมดจะต้องซื้อ WETH ก่อนที่จะซื้อโทเค็น โดยเฉพาะอย่างยิ่งก่อนที่ตัวรวบรวมอื่นๆ จะรวม DEX ของคุณ ซึ่งจะส่งผลต่อการเปิดเผยโทเค็นอย่างหลีกเลี่ยงไม่ได้

โชคดีที่พื้นที่ DEX กำลังเปลี่ยนแปลงไปอย่างเงียบๆ Balancer ได้ประกาศเวอร์ชัน V3 แล้ว และ Uniswap V4 กำลังจะมา ซึ่งคาดว่าจะทำให้พูลสภาพคล่องปรับแต่งได้สูง โดยเฉพาะสถาปัตยกรรม hooks ของ Uniswap V4 จะช่วยให้ผู้สร้างพูลสภาพคล่องสามารถเพิ่มค่าธรรมเนียมธุรกรรมเพิ่มเติมและใช้ค่าธรรมเนียมเหล่านี้เป็นค่าธรรมเนียมโปรโตคอลรูปแบบอื่นได้ ซึ่งจะทำให้โปรโตคอลสามารถจับมูลค่าจำนวนหนึ่งที่สร้างขึ้นได้ในขณะที่เพลิดเพลินไปกับความปลอดภัยและผลกระทบของเครือข่ายสภาพคล่องของ Uniswap

สรุปแล้ว

สรุป, สภาพแวดล้อม DEX ในปัจจุบันล้มเหลวในการสร้างแรงจูงใจให้กับโปรโตคอลอย่างเหมาะสมสำหรับมูลค่าที่นำมาสู่แพลตฟอร์มของพวกเขา

ด้วยการสร้าง DEX ของตนเอง โปรโตคอลสามารถหลีกเลี่ยงการขโมยมูลค่าที่เกิดขึ้นเมื่อต้องพึ่งพา DEX ของบุคคลที่สาม กรณีของ BunnySwap และ Katana พิสูจน์ให้เห็นว่าโปรโตคอลสามารถรักษามูลค่าได้โดยการสร้างโซลูชัน AMM ของตนเอง

แม้ว่าการดำเนินการดังกล่าวจะนำมาซึ่งความท้าทายใหม่ๆ เช่น ความจำเป็นในการมีทรัพยากรการตรวจสอบเพิ่มเติม หรือความเสี่ยงใหม่ๆ เป็นต้น แต่ประโยชน์ที่อาจได้รับจากการรักษามูลค่าและการควบคุมระบบนิเวศยังคงทำให้การดำเนินการดังกล่าวเป็นตัวเลือกที่น่าดึงดูดอย่างยิ่ง

ในขณะที่อุตสาหกรรม DeFi ยังคงเติบโตต่อไป โปรโตคอลอาจพิจารณาควบคุมเส้นโค้ง AMM ของตัวเองมากขึ้นเพื่อให้มั่นใจถึงความยั่งยืนในระยะยาว

บทความนี้มีที่มาจากอินเทอร์เน็ต: Wintermute พูดถึงข้อบกพร่องในการออกแบบของ DEX: การกระจายค่าที่ไม่สมดุล

ที่เกี่ยวข้อง: การวิเคราะห์ผลผลิตการขุดของ Ethena ในไตรมาสที่สอง 400%+APY ไม่ใช่ความฝัน?

ผู้เขียนต้นฉบับ: Donovan Choy อดีตนักวิเคราะห์ Bankless เรียบเรียงโดย: Odaily Planet Daily Azuma หมายเหตุบรรณาธิการ: เมื่อต้นเดือนนี้ ผู้พัฒนา USDe อย่าง Ethena Labs ได้ประกาศเปิดตัวอีเวนต์ Sats ซีซั่นที่สอง อีเวนต์ใหม่นี้จะร่วมมือกับ Ethena เพื่อใช้ BTC เป็นสินทรัพย์สนับสนุน คาดว่าจะมีไปจนถึงวันที่ 2 กันยายน (5 เดือน) หรือจนกว่าอุปทานของ USDe จะเติบโตถึง $5 พันล้านเหรียญสหรัฐแล้วแต่ว่าอย่างใดจะถึงก่อน ในฐานะโปรเจ็กต์ stablecoin ที่ได้รับความนิยมสูงสุดในตลาด ความนิยมของ Ethena Labs ได้พุ่งถึงจุดสูงสุดด้วย TGE ของ ENA ปัจจุบัน มูลค่าการหมุนเวียนทั้งหมด (FDV) ของ ENA เกิน 13 พันล้านดอลลาร์สหรัฐ สำหรับผู้ใช้ที่สนใจเข้าร่วมโปรเจ็กต์ นอกเหนือจากการซื้อ ENA โดยตรงในตลาดรอง วิธีที่มีประสิทธิภาพที่สุดคือ…