Финансовый отчет публичных сетей за первый квартал 2024 года: Каковы показатели доходов публичных сетей?

На прошлой неделе фондовый рынок США открыл самую загруженную неделю отчетности в первом квартале: почти половина компаний, зарегистрированных на бирже в США, решили опубликовать свои доходы на этой неделе. После резкого падения в прошлую пятницу внимание рынков приковано к данным о прибыли, которые технологические гиганты опубликуют или опубликуют на этой неделе.

Amid the financial report fever, several public chain financial report data charts released by blockchain data analysis company Token Terminal on its official Twitter account two days ago also attracted the attention and discussion of the crypto community. After several sets of data, the financial status of L1 and L2 public chains such as ETH, Solana, and Base became much more intuitive. However, the first reaction of more people to public chain financial reports is: Is this concept really reasonable?

Термин «финансовый отчет» всегда был далек от криптоиндустрии. На этом рынке, где бизнес-модель еще не ясна, а монетизация команд по-прежнему в основном основана на выпуске токенов, такие данные, как количество активных адресов, TVL и рыночная стоимость, кажутся более интуитивно понятными и прозрачными. Применима ли традиционная логика финансового отчета к рынку криптовалют? Является ли предметом измерения протокол или команда? Какие статистические показатели следует использовать? Эти вопросы заставляют сетевой бизнес казаться неуместным по сравнению с традиционным бизнесом. Они целыми днями кричат о массовом усыновлении, но в глубине души знают игру Понци. Вероятно, это общее мнение и понимание криптовалютной индустрии.

Так применима ли концепция финансовой отчетности к криптоиндустрии? Я предпочитаю положительный ответ. Хотя может быть много различий в конкретных показателях и логике представления, публичные цепи (особенно публичные цепи общего назначения, такие как Ethereum и Solana), как децентрализованные сети, по сути, нуждаются в способности генерировать собственную кровь, как и традиционные компании, в противном случае они станут настоящий Понци.

Как же можно назвать сеть способной приносить прибыль?

Публичная сеть, сжигающая деньги

Фактически, в нынешней криптоиндустрии, за исключением Биткойна, децентрализованного реестра, почти все публичные сети должны иметь возможность генерировать доход, чтобы выжить безопасно и в течение длительного времени.

Для BTC его рыночная стоимость и цена отражают количество богатства, которое внешний мир вложил в реестр биткойнов. Чтобы обеспечить безопасность сети Биткойн, эти богатые готовы платить майнерам удовлетворительную плату за хранение имущества. Но, похоже, это не работает для публичных сетей общего назначения, таких как Ethereum и Solana. Поскольку майнеры — это группа, стремящаяся к прибыли, они идут туда, где могут заработать больше денег, а мировой компьютер, который должны поддерживать публичные сети общего назначения, не очень привлекателен для богатства внешнего мира. Таким образом, с точки зрения спроса и предложения, бремя оплаты стоимости найма майнеров (конечно, большинство из них сейчас являются валидаторами) для присмотра за домом обычно ложится на плечи самой сети.

Проще говоря, публичные сети общего назначения должны найти способы получения дохода для оплаты валидаторов, которые поддерживают сеть. Это не просто стимул к выпуску токенов, но и долгосрочная поддержка стоимости выпущенных токенов. Это основная кроветворная способность общественной цепи. Конечно, кроветворение предназначено не только для выживания. На фондовом рынке более высокие возможности получения дохода означают более высокую вероятность выкупа и ожидания цены акций, и то же самое верно для предприятий публичной сети.

Согласно этой логике, с первого взгляда становится ясно, какие данные следует включать в финансовый отчет публичной сети.

Первый, естественно, операционный доход. Для публичной сети эта часть полностью поступает из сетевых комиссий, а часть комиссионных, которая уничтожается, может рассматриваться как доход сети (эквивалент обратной покупки). Чем больше сетевых активностей, тем выше комиссионный доход. Второе — это эксплуатационные расходы, включая часть каждой сетевой комиссии, выплачиваемой валидатору (плата за поставку; комиссии со стороны предложения), а также стимулирующие токены, выпускаемые сетью. Чем меньше выпущено токенов, тем ниже стоимость. Наконец, есть валовая прибыль, которая представляет собой уничтожение токенов за вычетом выпуска токенов (и комиссий валидатора). Это высшее проявление кроветворной способности и сетевой ценности публичных цепей. Нетрудно увидеть, что для публичной сети объем уничтожения газа и выдача стимулирующих блоков во многом определяют ее доходность и самоокупаемость.

Так как же показали себя публичные сети общего назначения в первом квартале этого года? Мы выбрали три репрезентативных случая для сравнительного анализа, а именно Ethereum, который использует обратный выкуп и уничтожение газа на основе базовых комиссий блока, Solana, который использует 50% комиссий за выкуп и уничтожение, и Avalanche, который уничтожает 100% комиссий.

Судя по итоговому квартальному отчету, Ethereum по-прежнему остается самой прибыльной публичной сетью общего назначения в современном мире криптовалют с доходом в $1,17 млрд и чистой прибылью в $369 млн в первом квартале 2024 года. динамика за последние шесть месяцев, из-за пропаганды концепции сверхнизкого потребления газа и отсутствия механизма динамических комиссий, в первом квартале компания достигла дохода менее $100 миллионов, в то время как ее операционные расходы на сеть (т.е. стимулы в виде токенов) составили $844 миллиона, с общими потерями $796 миллионов. Сеть Avalanche почти не имела дохода в первом квартале и потеряла $179 миллионов после вычета расходов.

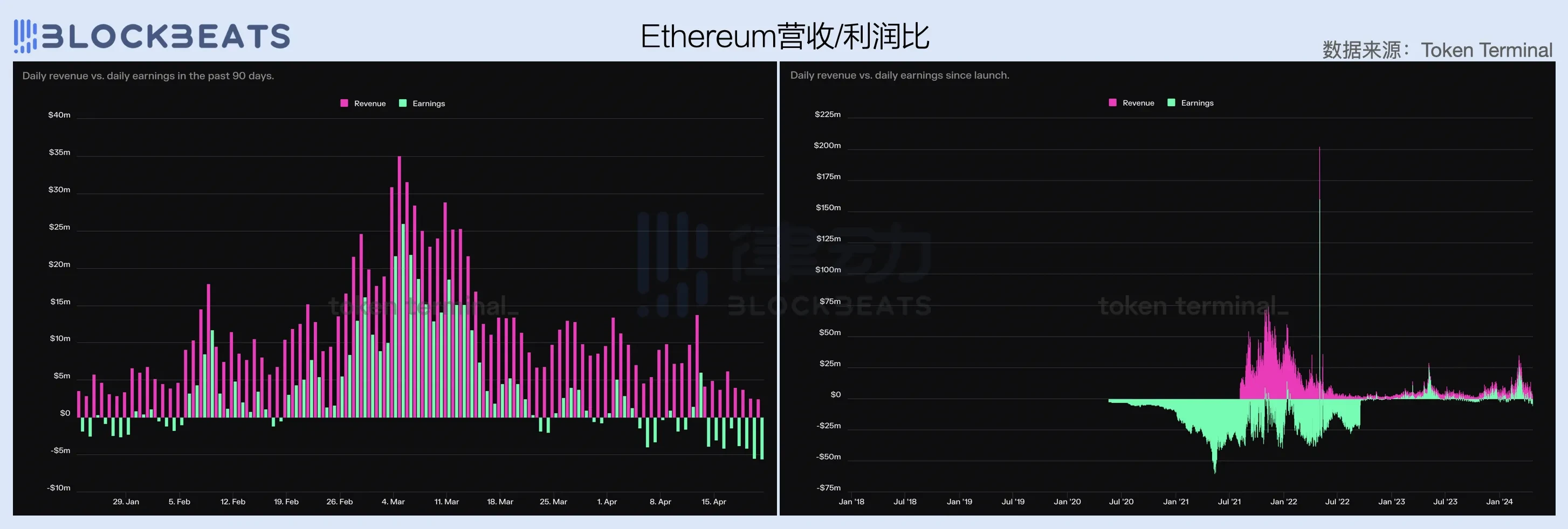

ETH: Едва достигнув безубыточности

Подробно, сеть Ethereum получила прибыль в феврале этого года, и ее выручка продолжала расти в течение первого квартала: в марте выручка составила $606 млн, что составило 51,7% выручки за первый квартал. В марте цены на биткойны достигли рекордно высокого уровня, а настроения на криптовалютном рынке были высокими. Благодаря резкому увеличению количества ончейн-транзакций средний размер газа за транзакцию и общий комиссионный доход в сети Ethereum значительно возросли.

Судя по сравнению данных доходов сети и эксплуатационных расходов, эксплуатационные расходы сети Ethereum относительно стабильны. С момента завершения слияния в сентябре 2022 года он долгое время оставался на уровне около $4 млн в день. Однако с ростом цен на ETH и спроса на блоковое пространство эта цифра начала расти с середины-конца февраля и в настоящее время остается на уровне около $8 миллионов долларов США в день.

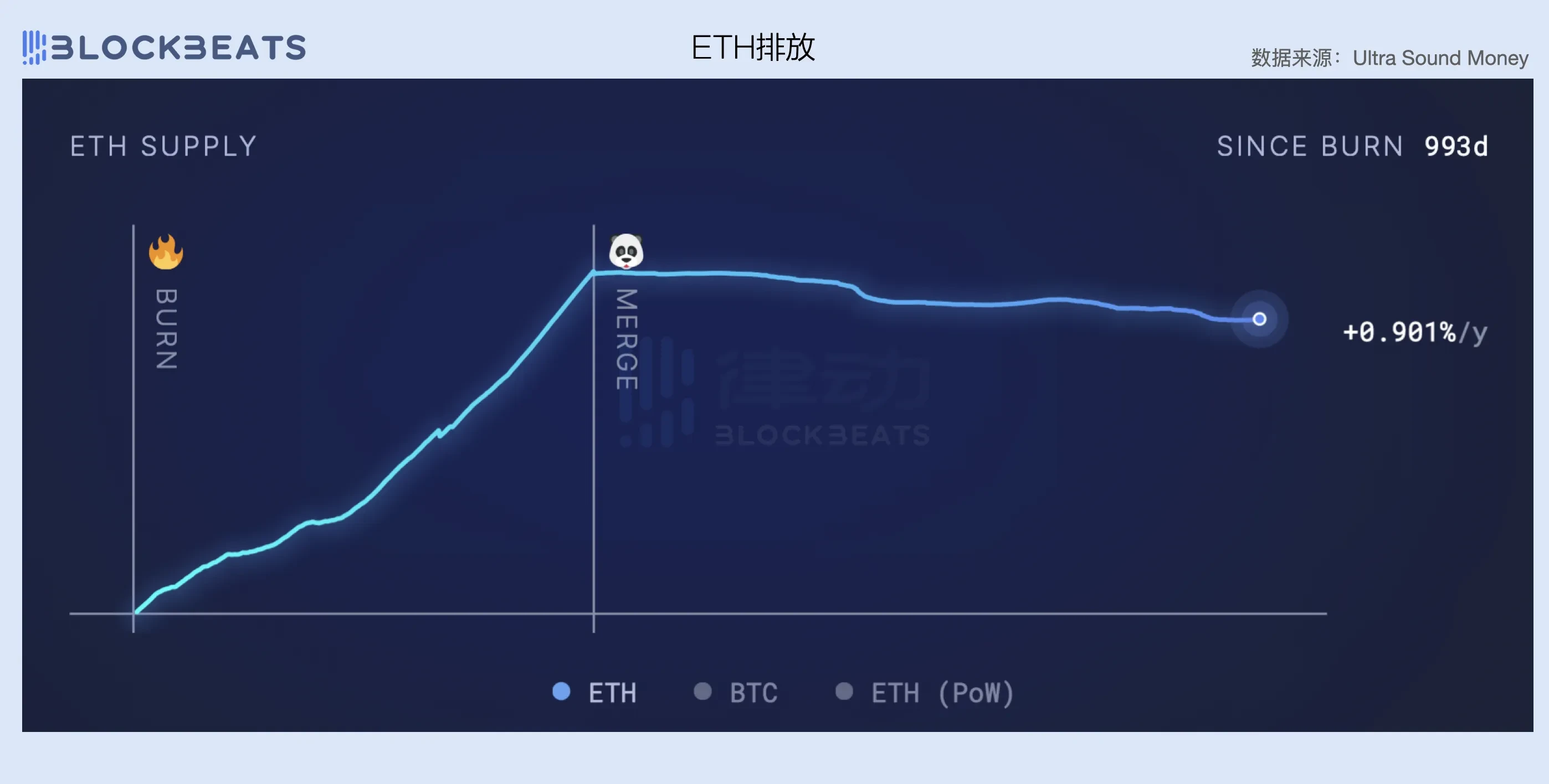

Что касается доходов, Ethereum внедрил механизм обратного выкупа и уничтожения газа с момента запуска EIP-1559 в августе 2021 года и действительно начал приносить сетевой доход. EIP-1559 предусматривает, что базовая комиссия (Base Fee), необходимая для каждой транзакции, будет полностью уничтожена, поэтому доход сети положительно линейно связан с объемом транзакций в цепочке и степенью спроса на пространство в блоке. Чем больше транзакций в цепочке и чем больше потребность в пространстве блока, тем выше средняя базовая плата за уничтожение.

Однако стоит отметить, что когда мы расширяем диапазон наблюдения до последнего бычьего рынка, текущая доходность сети Ethereum фактически снижается, что также тесно связано с рыночным циклом. Напротив, средний дневной доход сети Ethereum в пиковый период в конце 2021 года был примерно в 3 раза выше текущего уровня.

Еще один момент, который можно отметить, заключается в том, что переход на PoS действительно стал ключевым фактором в платежном балансе Ethereum. До перехода с PoW на PoS Ethereum все еще нуждался в экономически интенсивной рабочей силе, такой как машины для майнинга видеокарт, для поддержания своей сети, что также приводило к тому, что сеть платила майнерам очень высокие эксплуатационные расходы. В соответствии с официальный сайт Эфириума До слияния сеть Ethereum должна была платить майнерам 2 ETH в качестве эксплуатационных расходов каждые 13,3 секунды (т.е. один блок), плюс блоки оммера (блоки, не включенные в самую длинную цепочку), ежедневные эксплуатационные расходы Ethereum достигали примерно 13 000 ETH. .

После перехода на PoS валидаторам узлов больше не нужны высокие платы за обслуживание, а эксплуатационные расходы сети составляют всего 1700 ETH в день, исходя из общего количества поставленных ETH (около 14 миллионов ETH), что напрямую экономит около 88% стоимости сети. Таким образом, хотя текущая доходность Ethereum снизилась по сравнению с резким падением затрат, сеть все еще может поддерживать базовый баланс доходов и расходов.

Судя по сравнению данных доходов сети и чистой прибыли, валовая прибыль сети Ethereum после слияния примерно поддерживается в диапазоне от 40% до 70%. Чем более перегружена сеть, тем выше валовая прибыль. Кроме того, для достижения прибыльности всей сети в настоящее время необходимо поддерживать ежедневный доход в размере $8 миллионов долларов США. Например, хотя это и не относится к первому кварталу, на рисунке ниже видно, что из-за влияния рыночных условий доход от комиссий Ethereum снижался в течение апреля. Таким образом, после достижения прибыльности в течение двух месяцев подряд сеть Ethereum снова вошла в убыточное состояние. Видно, как сложно сделать сеть самодостаточной.

Дальнейшее сравнение количества ежедневных активных адресов и развертывателей контрактов (прокси данных эко-разработчика) в сети Ethereum может дать нам некоторые дополнительные перспективы. В первом квартале количество ежедневных активных адресов в сети Ethereum оставалось на уровне около 420 000, но количество контрактных развертывателей значительно снизилось: со среднего показателя 4 000 в день в январе до в среднем 2 000 в день в марте.

В долгосрочной перспективе количество разработчиков в сетевой экосистеме Ethereum, похоже, стагнирует с момента окончания последнего бычьего рынка и даже начало быстро сокращаться после февраля 2024 года. Поскольку рынок вступает в новый раунд восходящего цикла, Ethereum Сеть столкнулась с дилеммой оттока разработчиков и замедления роста числа активных пользователей, что тесно связано с отсутствием инноваций в сценариях приложений внутри экосистемы.

During the bull market from 2020 to 2022, exciting native crypto innovations such as DeFi, NFT, GameFi, SolcialFi, etc. were all born from the Ethereum ecosystem, and each narrative had a profound impact on the future development of the industry. In 2024, people once again expect Ethereum to reappear and bring everyone a bright narrative innovation, but at present, apart from the re-staking of Eigen Layer, there is almost no new stuff in the ecosystem that makes people excited.

С другой стороны, это еще и потому, что существует несоответствие ожиданий рынка и законов развития отрасли. Инновационное развитие отрасли и приносимый им капитальный эффект зачастую являются причинно-следственными. Аналогичным образом, только потому, что цикл криптовалютного рынка составляет каждые 4 года, мы не можем заставить отрасль внедрять инновации такими же темпами. Конечно, действительно существуют отрасли, такие как искусственный интеллект и ядерная энергетика, которые полагаются на привлечение капитала для достижения технологического прогресса, но блокчейн и Web3 явно не относятся к этой категории.

Что еще более важно, рынок криптовалют в последние несколько месяцев почти полностью управлялся фондами Bitcoin ETF. Макросреда не привела к существенному вливанию ликвидности на рынок, а сфера альткойнов представляет собой скорее игру между существующими фондами. В этом контексте увлечение мемами Соланы и назревающая история базового сезона, несомненно, высасывают кровь из экосистемы Эфириума.

Не разыгрывая две карты: низкое потребление газа и массовое потребление, то, как создать более высокий спрос на блоки, продаваемые в сети Ethereum, является ключевым вопросом, о котором должны подумать фонд и ведущие венчурные капиталисты.

Солана: Как сумасшедшее сжигание денег ради увеличения доходов

По сравнению с Ethereum, который в основном достиг безубыточности, Solana все еще находится в явной стадии сжигания денег: общий убыток составил $797 миллионов в первом квартале, из которых $380 миллионов, или 47,6%, было потеряно в третьем квартале. четверть. По мере роста цен на SOL эксплуатационные расходы сети Solana продолжали расти в последнем квартале: с $212 миллионов в январе до $414 миллионов в марте, увеличившись почти вдвое.

Однако стоит отметить, что, несмотря на резкое увеличение затрат, выручка Solanas в первом квартале быстро выросла: сетевые сборы (включая комиссию со стороны предложения) составили $69 млн в марте, что почти в пять раз превышает $15,38 млн в январе. Это произошло из-за продолжающегося увлечения мемами в экосистеме Solana в марте, а также резкого роста объема транзакций и комиссий за приоритет, вызванных майнингом ORE, но это все еще капля в море по сравнению с затратами всей сети.

Судя по сравнению данных доходов сети и эксплуатационных расходов, соотношение расходов к доходам сети Solana в первом квартале осталось на уровне от 15 до 30 раз, что означает, что сети необходимо тратить от 15 до 30 долларов США на каждый доллар США. заработано, а стоимость привлечения клиентов чрезвычайно высока. Но если мы посмотрим на это в более долгосрочной перспективе, то обнаружим, что для сети Solana получение таких данных уже является огромным улучшением. В прошлом году, на последнем бычьем рынке, доходы сети Solanas были практически незначительными. В марте ежедневный доход сети Solana достиг 1 миллиона долларов США, что является значительным увеличением по сравнению с ежедневным доходом в 145 000 долларов США во время пика бычьего рынка в 2022 году.

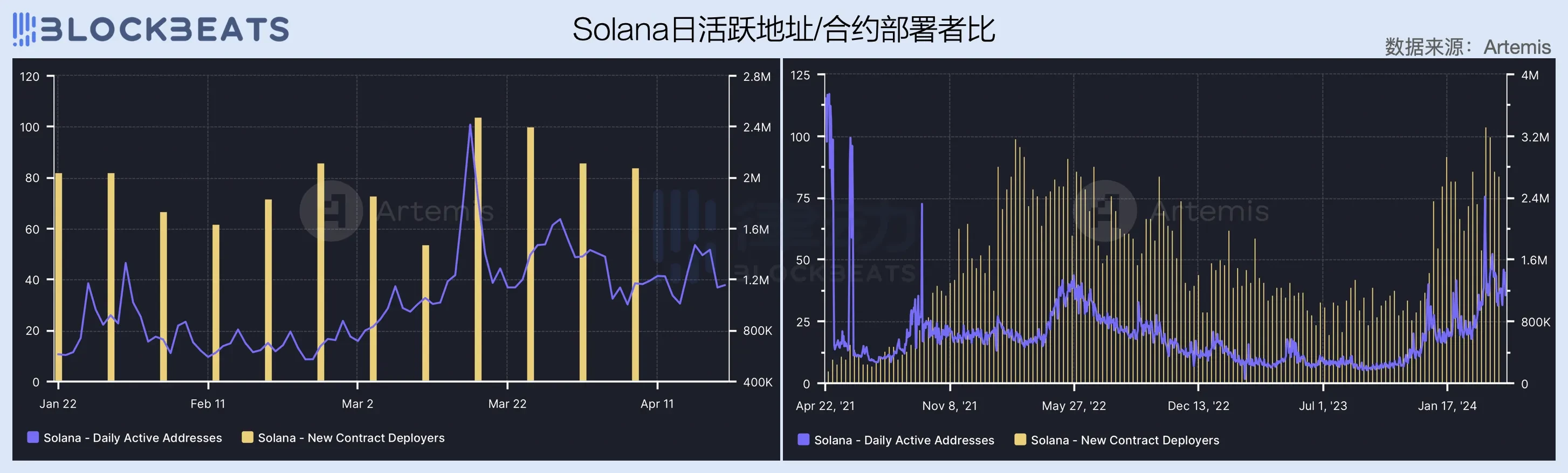

Увеличение доходной мощности неотделимо от роста числа пользователей сети. В прошлом квартале ежедневные активные адреса сети Solana продолжали расти, а в середине марта, когда один за другим вспыхнули такие боги-мемы, как BOME и SLERF, было установлено исторический рекорд в 2,4 миллиона. Число развертывающих сеть по контракту также продемонстрировало тенденцию к росту с конца прошлого года и оставалось в среднем на уровне 80 человек в день на протяжении первого квартала.

По сравнению с Ethereum, Solana культивирует сильную привязанность среди разработчиков в экосистеме, поскольку в прошлом она настаивала на несовместимом с EVM маршруте, что эффективно снижает ситуацию оттока разработчиков. Кроме того, серия волн обогащения после раздачи JTO также привлекла в сеть большое количество внешних пользователей и разработчиков. Однако следует отметить, что, поскольку текущий высокий рост числа пользователей сети Solana в основном обусловлен субсидиями на сжигание денег, в экосистеме также наблюдается недостаток эффективных инноваций в сценариях применения. Как только будут высвобождены капитальные субсидии, этот потенциал роста может быстро исчезнуть.

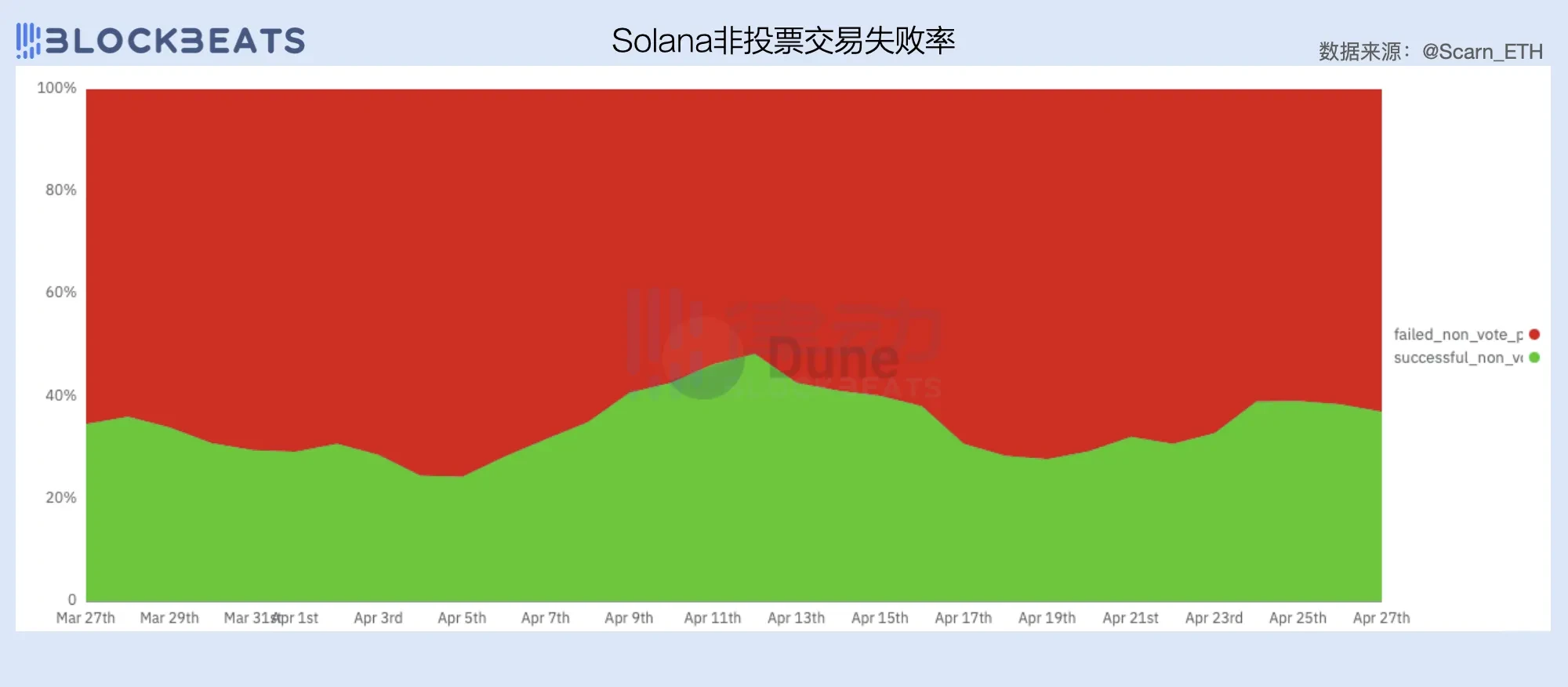

С другой стороны, хотя 50% комиссий за транзакции сети Solana используются для выкупа и уничтожения, всплеск количества транзакций не принес существенного дохода, что также косвенно отражает наличие определенных проблем с текущим механизмом комиссий сети Solana. сеть Солана.

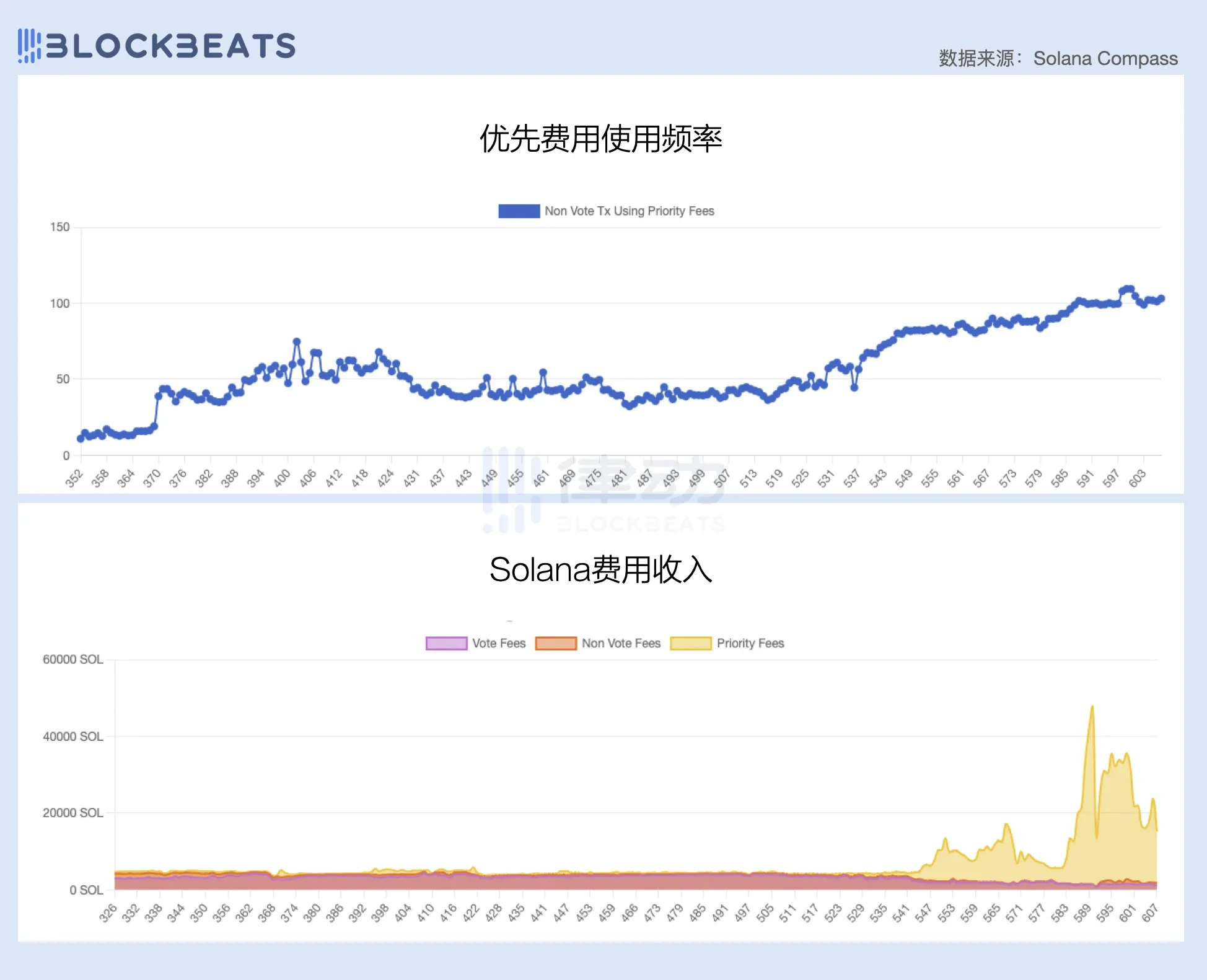

Как и в случае с Ethereum, механизм комиссий Solana также разделен на базовые и приоритетные комиссии. Однако, в отличие от механизма динамических базовых комиссий Ethereum, базовые комиссии Solana измеряются статически в Лампортс (обычно 0,000005 SOL), а комиссии за приоритет измеряются в вычислительных единицах, необходимых для каждой транзакции.

Как видно на рисунке ниже, доля приоритетных комиссий растет с начала года, и большая часть комиссионного дохода сети Solana поступает от приоритетных комиссий. По данным The Block из Solanas записывать -высокие комиссионные доходы в размере $15,6 млн в январе, $11,9 млн получены от приоритетных комиссий, что составляет 92% комиссий за транзакции без права голоса.

Однако, как многие люди испытали на своем неудачном опыте работы с сетью Solana за последний месяц, текущий механизм приоритетной платы, похоже, не очень хорошо решает проблему ценообразования на определенное пространство блока. Хотя установка комиссии за приоритет может увеличить шансы на включение транзакции в блок, из-за характера непрерывного производства блоков Solanas установка более высокой комиссии за приоритет не гарантирует, что транзакция будет включена в блок раньше.

Отсутствие механизма динамической комиссии для точной оценки пространства блоков привело к тому, что многие роботы прибегают к рассылке спама, чтобы их транзакции были включены в блоки, поскольку в большинстве случаев базовая стоимость комиссии в 0,000005 SOL не будет превышать ожидаемую прибыль после транзакции. успешен. В соответствии с исследовательский отчет от Umbra Research, из-за чрезвычайно высоких требований к скорости Searcher, арбитражные транзакции с комиссией за приоритет, превышающей 0,02 SOL, редко встречаются в сети Solana, и в настоящее время около 96% арбитражных попыток в сети Solana завершаются неудачей.

Большое количество неудачных транзакций серьезно потребляло пространство блоков, что не только влияло на эффективность сбора стоимости валидаторов для блоков, за создание которых они отвечали, но также приводило к потере большого количества пользователей и объемов транзакций. После закрытия пула памяти Jitos MEV в начале марта Солане срочно потребовалось найти решение по сбору средств, позволяющее эффективно оценить пространство блоков и увеличить доход от сетевых комиссий.

Помимо трудностей с ростом доходов, Солане необходимо больше работать над контролем над расходами, если она хочет достичь баланса между доходами и расходами.

Для достижения сверхвысокой производительности эксплуатационные затраты на валидатор и узлы сети Solana значительно выше, чем у Ethereum. Шутка о том, что запуск узлов Solana приведет к сбою сети компании, до сих пор остается стереотипом многих людей о сети Solana.

Согласно на Validators.app, 14% валидаторов Solana используют Latitude в качестве аппаратного оборудования, при этом стоимость аппаратных продуктов начинается от $350 в месяц, а ежемесячная плата C 3 Large варьируется от $370 до $470. Кроме того, многие валидаторы предпочтут использовать выделенные серверы без операционной системы напрямую, а Solana Foundation также заключила долгосрочные соглашения со многими центрами обработки данных для обеспечения доступности стоек и ежемесячных контрактов.

В настоящее время в сети Solana работают более 1000 валидаторов, но разрыв в доходах между ними огромен. Крупные валидаторы, такие как Jito, могут зарабатывать миллионы долларов прибыли от делегирования ставок, в то время как многие валидаторы терпят убытки. Помимо расходов на хранение (которые могут достигать десятков тысяч долларов в год), валидаторы Solana также должны платить за право голоса (Voting Fees). По словам Гелиуса статистика , фиксированная стоимость каждой Эпохи составляет около 3 СОЛ.

Многие люди обнаружили, что для получения прибыли им необходимо иметь как минимум 5000 SOL базовых фондов, а также иметь собственный доверенный доход от ставок. Конечно, это косвенно увеличивает маркетинговые расходы валидаторов. И это без учета стоимости эксплуатации узла Solana. Из-за чрезвычайно высоких требований к пропускной способности и времени безотказной работы многие участники сообщества Reddit заявили, что узел Solana может работать только в дата-центре.

Чтобы поддерживать высокопроизводительную сеть, затраты, которые Solana платит суперузлам, должны быть высокими. Согласно инфляционному плану Соланас, первоначальный годовой уровень инфляции в сети составляет 8%, и он будет снижаться со скоростью 15% в год, в конечном итоге сохраняя годовой индекс инфляции на уровне 1,5%.

С другой стороны, Solana разработана в соответствии с законом Мура и обещает удваивать масштабируемость сетей каждые два года, полагаясь на развитие процессоров и других технологий, что означает привлечение большего количества пользователей и получение более высоких комиссионных доходов. С другой стороны, Солане потребуется около 10 лет, чтобы достичь целевого уровня инфляции, а до этого сеть, скорее всего, останется в убыточном состоянии.

Хотя использование низкого газа для победы над Эфириумом действительно работает, это похоже на снижение цен на новые энергетические автомобили. Какой бы жестокой ни была ценовая война, вам все равно придется найти способ получить прибыль. Низкие комиссии означают, что преимуществом Solanas больше не является премия за блок, а объем становится ключом к выживанию. Что инвесторам следует учитывать, так это то, как долго их денег хватит?

Лавина: постепенная потеря кроветворной способности.

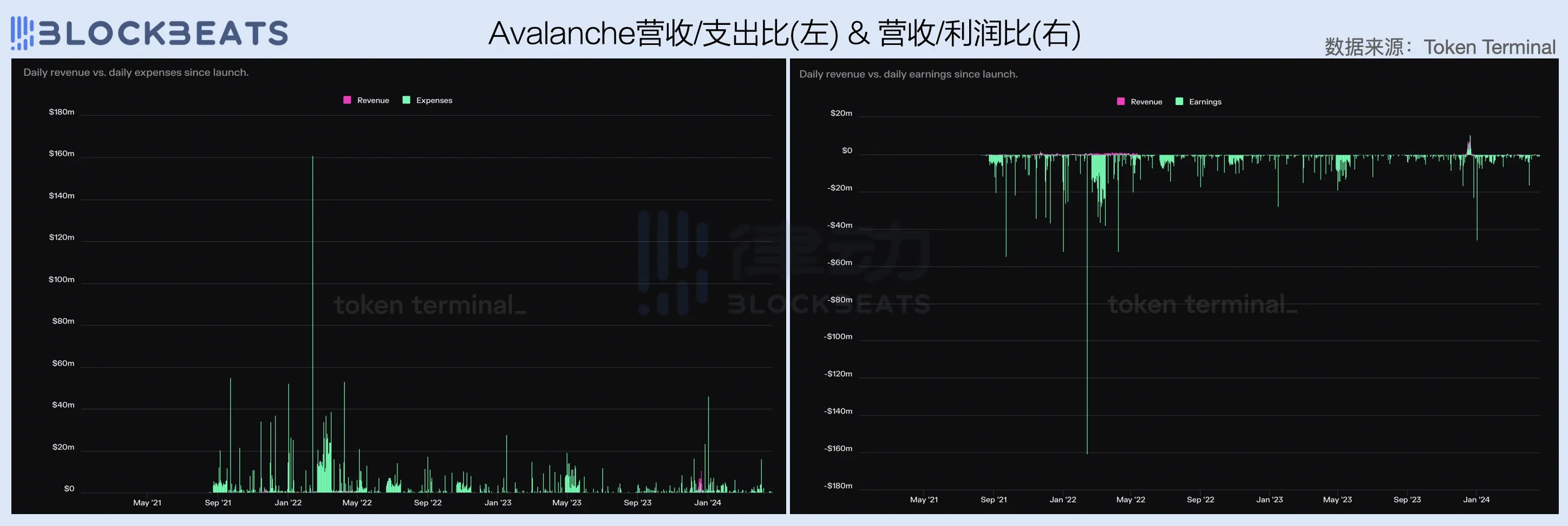

По сравнению с первыми двумя, Avalanche находится в наиболее тяжелой ситуации, практически не имея доходов в первом квартале, а также неся относительно высокие операционные расходы. Во многом это также связано с непривлекательностью экологических приложений Avalanches в прошедший период времени. С конца прошлого года Avalanche стала пассивным последователем горячих точек отрасли. Сначала AVAV последовал тренду надписей, а затем фонд не спешил запускать фонд мемов. Трафик хоть и пойман, но эффект так себе, а достижения в общей доходности нет.

Хотя Avalanche использовала 100% комиссий за транзакции для выкупа и уничтожения, если мы посмотрим на более длительный период времени, мы обнаружим, что, за исключением короткого периода прибыли, полученной через AVAV во время лихорадки записи EVM, сеть Avalanche горела деньги, как Солана, как сумасшедшие, в остальное время.

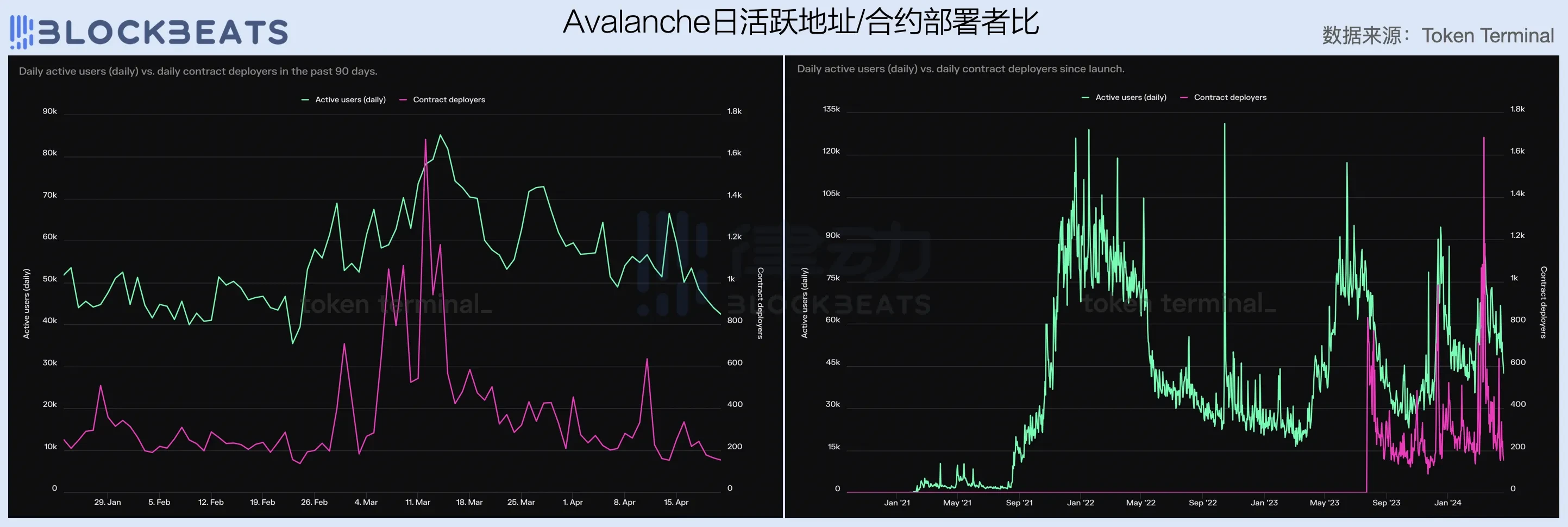

Судя по количеству ежедневных активных адресов и контрактных развертывателей, количество пользователей и разработчиков в экосистеме Avalanche резко сократилось в первом квартале. В долгосрочной перспективе он демонстрирует чрезвычайно высокую волатильность, а это означает, что липкость пользователей сети низкая и сильно зависит от рыночных условий и горячих точек.

Фактически, пессимистические данные Avalanches за первый квартал в некоторой степени отражают трудности и проблемы, с которыми столкнется текущая публичная сеть EVM и даже публичные сети, которые заявляют о наличии новых языков и новых повествований, то есть на фондовом рынке с медленными темпами роста. Рост базы пользователей в отрасли и переизбыток блочного пространства приводят к тому, что продуктам с практически одинаковым пользовательским интерфейсом трудно выделиться на рынке и отобрать пищу у таких тигров, как Ethereum и Solana. Подобно войнам в эпоху Интернета, большинство сегодняшних публичных сетей решили сжигать деньги, но остается та же проблема: если надежды нет, как долго капитал будет готов существовать?

Л2 – прибыльный бизнес

Высокие первоначальные эксплуатационные расходы и высокая неопределенность в доходах особенно затрудняют начало бизнеса в публичной сети, поэтому 10 крупнейших криптовалютных рынков менялись так часто и резко за последние 10 лет. Однако с появлением тенденции модульности, возглавляемой Celestia, и развитием инфраструктуры RaaS, такой как Altlayer, отрасль постепенно начала изучать более надежную предпринимательскую возможность, чем публичная цепочка, — L2.

Эксплуатационные затраты L2 включают предварительную разработку, запуск сортировщика и загрузку пакетных транзакций (DA). Если не учитывать затраты на разработку, доход от комиссий на уровне L2 определенно может покрыть затраты на DA. Таким образом, по сравнению с публичной сетью L1, L2 вряд ли столкнется с проблемой не сводить концы с концами. Пока эксплуатационные расходы сортировщика достаточно низкие, L2 является прибыльным бизнесом. Поскольку соответствующая инфраструктура запуска цепочки в один клик становится все более совершенной, стоимость предпринимательства L2 также постоянно снижается, поэтому в последнее время L2 появляется в большом количестве.

В этой статье мы сравнили производительность трёх L2: Arbitrum, Base и Blast. Вы обнаружите, что L1 рассматривает вопрос безубыточности, а L2, похоже, рассматривает вопрос о том, какую прибыль можно получить. В первом квартале все три L2 были прибыльными: доходы Base и Arbitrum превысили $27 миллионов. Как новая сила L2, квартальный доход Blast в размере $7,66 миллиона неизбежно затмит L1.

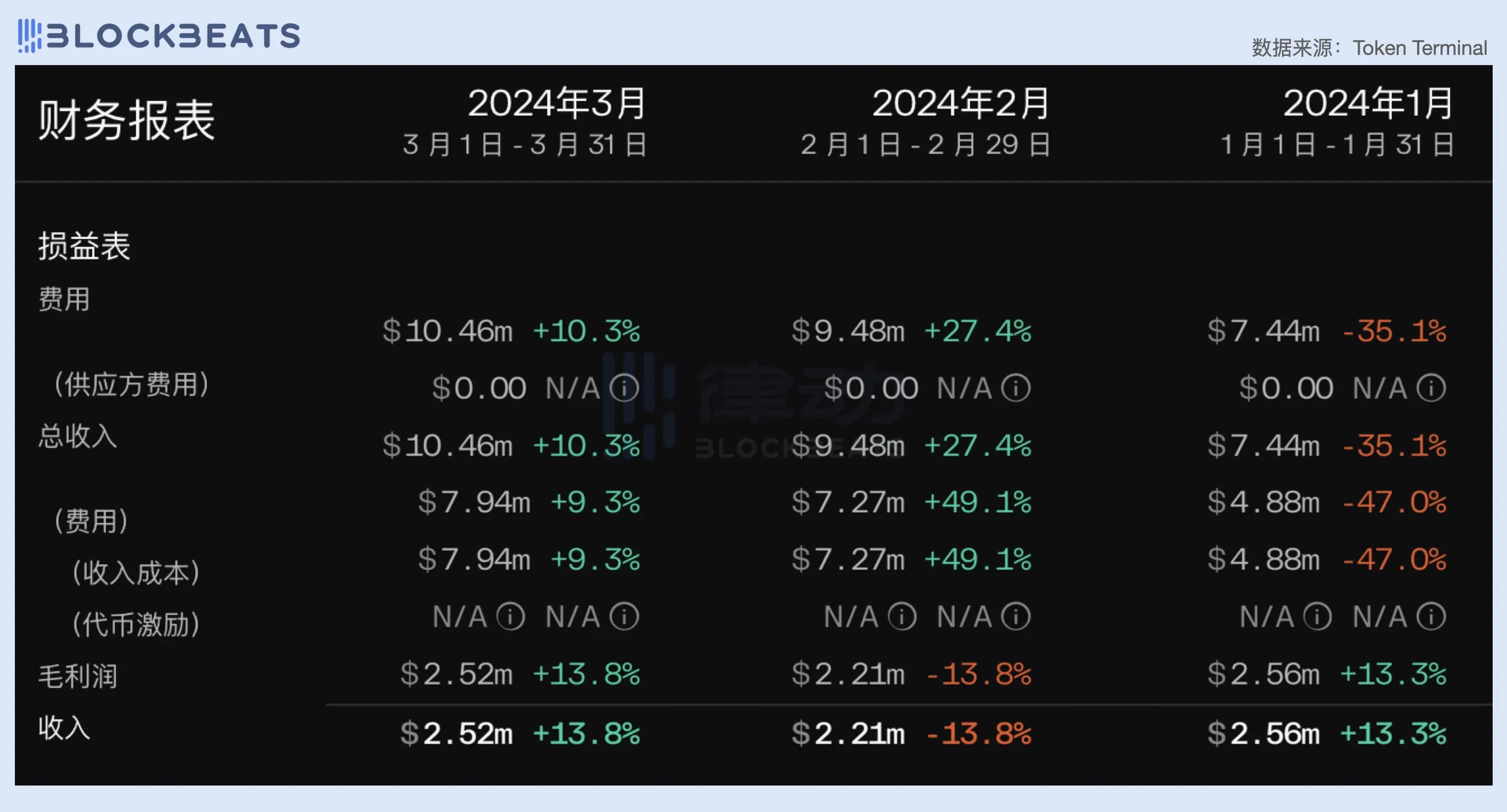

Арбитрум имеет стабильный доход

Подробно, средний ежемесячный доход Arbitrums в первом квартале оставался стабильным на уровне около $2,3 миллиона. В январе доход сети Arbitrums составил $7,44 миллиона, а за вычетом расходов DA в размере $4,88 миллиона валовая прибыль составила около $2,5 миллиона. В марте выручка составила $10,46 миллиона, а после вычета расходов DA в размере $7,94 миллиона валовая прибыль также составила около $2,5 миллиона.

Видно, что до EIP-4844 и обновления в Канкуне потолок доходов L2 был фиксированным и очень ограниченным. Из-за положительной линейной зависимости между доходом от комиссий и внутрисетевыми затратами валовая прибыль L2 ограничена фиксированным диапазоном. У Arbitrum этот показатель в первом квартале оставался между 25% и 40%. После обновления в Канкуне стоимость L2 с использованием Blob в DA была значительно снижена, что значительно увеличило валовую прибыль L2. Как видно из рисунка ниже, после того, как EIP-4844 был запущен в эксплуатацию, валовая прибыль L2 в основном оставалась стабильной на уровне 90%. Разумеется, эти данные не учитывают эксплуатационные расходы сортировщика.

Однако сокращение затрат DA также снижает комиссию за транзакции. В отсутствие дополнительных пользователей это означает резкое падение доходов от сетевых комиссий. Как видно из рисунка ниже, хотя эксплуатационные расходы после обновления в Канкуне практически равны нулю, комиссионный доход сети Arbitrum также значительно снизился. По данным за апрель, выручка Arbitrums сократилась почти на 80%, всего примерно на 2 миллиона долларов США, но благодаря чрезвычайно низким затратам DA она, наконец, достигла валовой прибыли в размере 1,88 миллиона долларов США, что всего на 25,3% ниже, чем в марте.

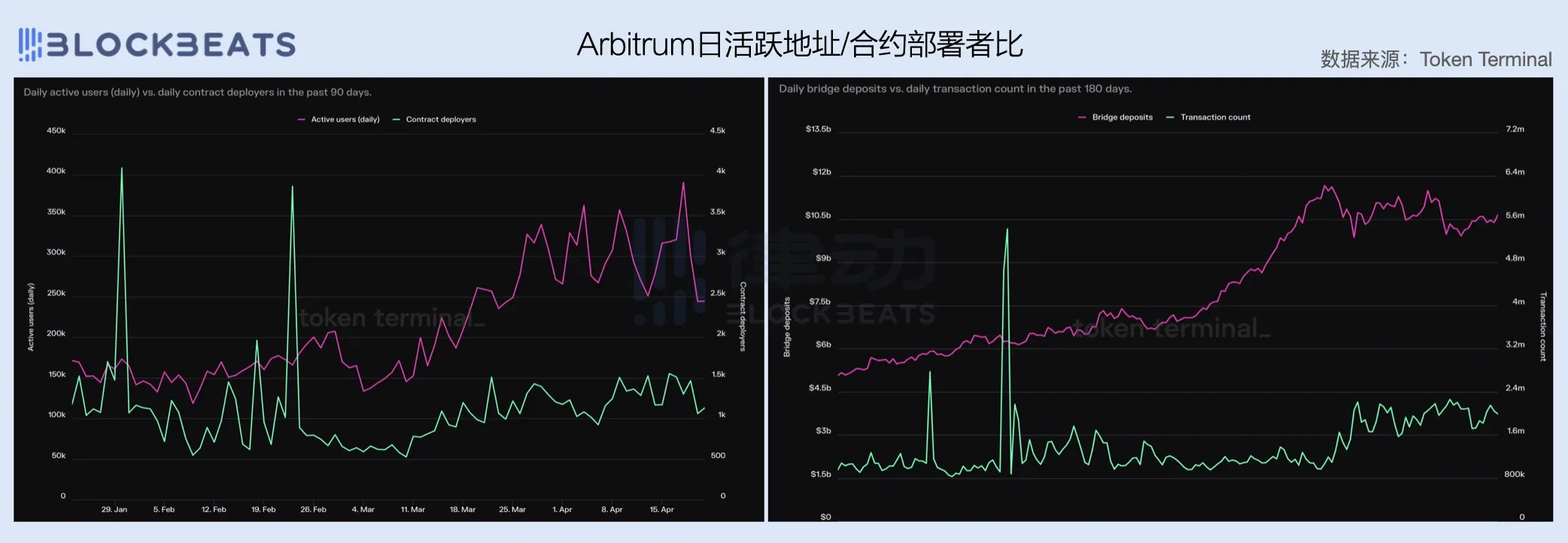

Валовая прибыль достигла экстремального уровня, но выручка не может расти. Узкое место в росте числа пользователей также является самой большой проблемой, с которой сталкивается Arbitrum. Рост ежедневных активных адресов Arbitrums замедлился после марта, тогда как количество контрактных развертывателей в первом квартале особо не изменилось. Количество кроссчейн-активов и транзакций также перестало расти в марте. С точки зрения пользователей, ценность инструмента Arbitrums, похоже, намного превышает ценность его приложения. Сценарии применения внутри экосистемы едины. С одной стороны, сложно активировать существующих пользователей, а с другой – сложно удержать новых. В глазах многих людей он превратился в транзитную цепочку.

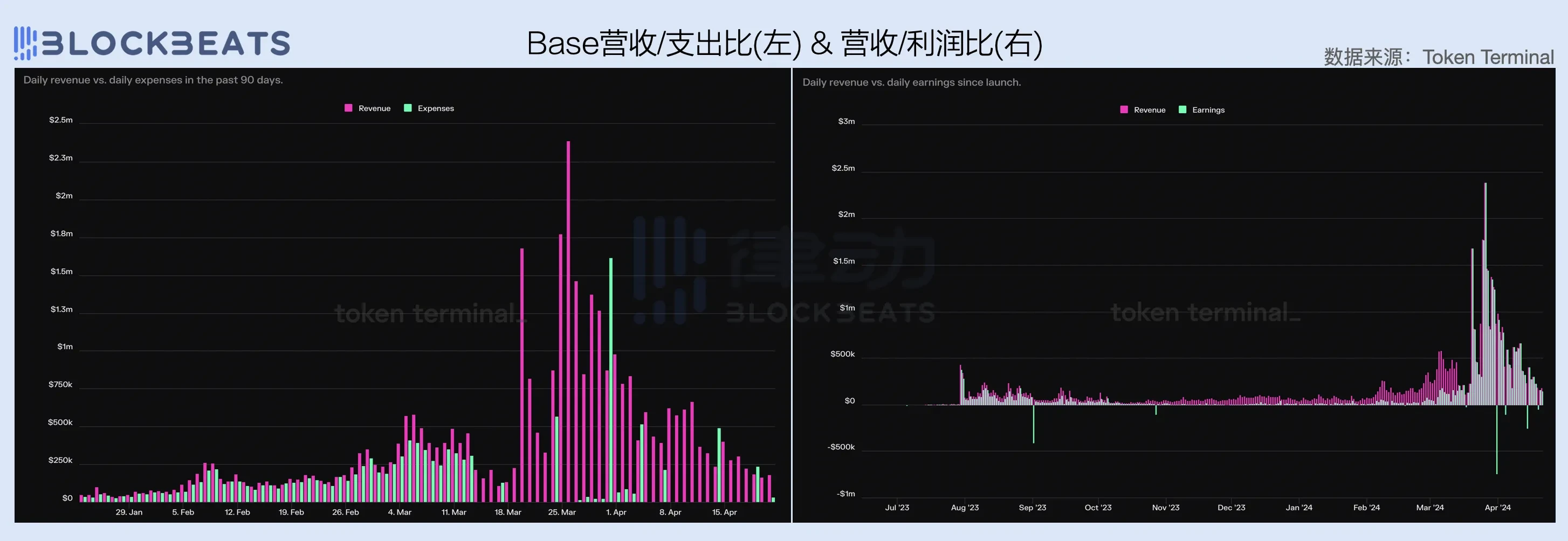

База взрывается

Узкие места роста, похоже, не являются проблемой для Base. В марте компания Base продемонстрировала взрывной рост: выручка увеличилась более чем в 4 раза по сравнению с аналогичным периодом прошлого года. С одной стороны, затраты DA резко снизились, а с другой – резко выросло количество пользователей. Без учета расходов DA в размере $6,34 миллиона валовая прибыль сети Base за один месяц вдвое превысила прибыль Arbitrum за весь первый квартал.

После обновления в Канкуне доходы Base также сократились вдвое, но это быстро изменило тенденцию к снижению. Судя по данным о чистой прибыли, прибыль сети Bas с начала года растет. После EIP-4844 Base напрямую заработала много денег.

Взрывной рост доходов неотделим от повествовательного подъема базового сезона. В прошедшем квартале сеть Base стала одной из немногих сетей с высокими темпами роста количества ежедневных активных адресов и контрактных развертываний. Однако стоит отметить, что разработчики в его экосистеме по-прежнему демонстрируют сильную рыночную спекуляцию. В апреле, когда общая ликвидность сократилась, а количество транзакций и комиссионных доходов сократилось, количество контрактных развертывателей в сети Base также быстро сократилось вдвое.

Стоит отметить, что хотя общая популярность сети Base значительно снизилась в апреле, некоторые фундаментальные сигналы о Base Season все еще усиливаются. С марта чистое обращение USDC и стоимость кроссчейн-активов в сети Base начали быстро расти, и этот темп не замедлился существенно даже после начала апреля. Благодаря улучшению рыночной ликвидности во второй половине года Base может стать одной из самых примечательных экосистем в криптоиндустрии.

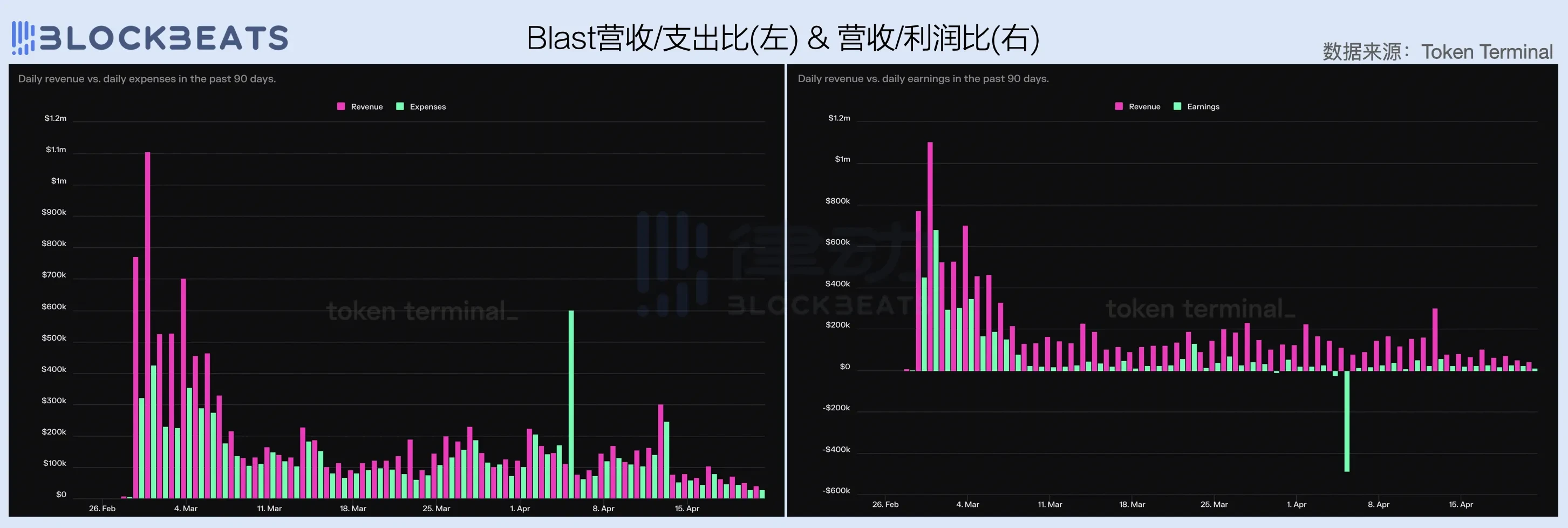

Взрыв теплый

Благодаря одобрению Paradigm, трафику от Tieshun IP, поддержке KOL и участию участников проекта, Blast, как представитель новой силы L2, оказался в центре внимания с момента своего запуска. Однако, судя по финансовым данным за последние два месяца, показатели Blasts не особенно идеальны. Достигнув пика в марте вместе со всем рынком криптовалют, в апреле Blast вернулся к своей первоначальной форме: выручка снизилась более чем на 60% по сравнению с мартом, а валовая прибыль составила всего $700 000.

Интересный момент заключается в том, что в отличие от других сетей L2, эксплуатационные расходы Blast не снизились существенно после обновления в Канкуне. Вместо этого они остались на высоком уровне, что делает невозможным прорыв валовой прибыли сети.

Однако по сравнению с проблемой валовой прибыли дилемма Бласта с точки зрения экологического роста вызывает большее беспокойство. Число развертывающих контракты Blast резко сократилось в прошлом месяце, в то время как количество ежедневных активных адресов и ежедневных транзакций осталось на прежнем уровне после снижения межсетевого притока капитала. Конечно, использовать для оценки Blast апрельские данные, полученные на фоне общей слабости рынка, несколько предвзято, но, честно говоря, мартовские результаты Blast были немногим лучше.

Подобно Avalanche, затруднительное положение Blasts также напоминает L2 общего назначения, который вот-вот будет запущен, то есть на текущем фондовом рынке разделен ведущий L2, новому L2 общего назначения трудно достичь эффекта масштаба. и получить долю рынка. Возможно, в этой среде фондовой конкуренции выходом из ситуации являются дифференциация и вертикальные поля, а также маленькие и красивые рынки.

Эта статья взята из Интернета: Финансовый отчет публичных сетей за первый квартал 2024 года: Каковы показатели доходов публичных сетей?

Связанный: Токены Ethereum поступают на биржи на фоне неопределенности регулирования

Коротко: в Ethereum произошел всплеск ончейн-активности, поскольку держатели отреагировали на неопределенность регулирования, что привело к самому высокому притоку обмена за последние годы. На фоне проблем со стороны регулирующих органов и значительного притока биржевых потоков цена Ethereum за последнюю неделю заметно снизилась на 10%. Тем не менее, наблюдатели рынка объяснили, что фундаментальные показатели Ethereum остаются сильными, и в ближайшее время рынок этого актива может стать свидетелем восстановления. Ончейн-активность указывает на заметную реакцию на нормативную неопределенность, связанную со вторым по величине цифровым активом по рыночной капитализации — Ethereum. Значительный всплеск был зафиксирован в количестве токенов, отправленных на централизованные криптобиржи. Это самый крупный из когда-либо зарегистрированных с сентября 2022 года событий, который серьезно повлиял на цену Ethereum. В Ethereum наблюдается самый большой приток бирж за последние 2 года. В последнее время Ethereum подвергся серьезному вниманию. Критики в криптовалютном сообществе ссылаются на…