Отчет EMC Labs за октябрь: ежемесячный рост на 10,89%, BTC может достичь нового максимума после хаоса выборов в США

Информация, мнения и суждения о рынках, проектах, валютах и т. д., упомянутые в настоящем отчете, предназначены только для справки и не представляют собой никаких инвестиционных рекомендаций.

В 2024 году мировая макрофинансовая ситуация достигнет поворотного момента на фоне потрясений.

With the 50 basis point drop in September, the US dollar entered a rate cut cycle. However, with the US presidential election and global geopolitical conflicts, US economic employment data began to be distorted, which increased the differences among traders on the future market. The US dollar, US stocks, and US bonds all experienced sharp fluctuations, making short-term trading increasingly difficult.

Различия и опасения отразились на фондовом рынке США, поскольку все три основных индекса резко колебались без направления. Напротив, BTC, который отставал в росте, догнал его в октябре, взлетев до 10,89%, и совершил крупный прорыв в технологиях, одним махом обрушив несколько важных технических индикаторов и снова приблизившись к верхней границе новой высокой зоны консолидации, достигнув однажды $73,000.

Внутренняя структура BTC остается идеальной и готова к полному прорыву, но она все еще подавляется фондовым рынком США, который находится в ловушке неопределенных перспектив выборов. Но выборы — это всего лишь эпизод, и они не изменят цикл. Мы считаем, что после ноябрьских выборов, после необходимых конфликтов и выборов, фондовый рынок США возобновит свой рост. Если это так, BTC пробьет исторический максимум и начнет вторую половину криптовалюта бычий рынок активов.

Макрофинансы: доллар США, акции США, облигации США и золото

В октябре, после падения в течение трех месяцев подряд, индекс доллара США неожиданно резко подскочил на 3,12%, поднявшись с 100,7497 до 103,8990, вернувшись к уровню января прошлого года. Причиной этого отскока стала победа Трампа. Трейдеры считали, что избрание Трампа усилит разрыв связи между Китаем и США, подстегнет инфляцию и затруднит плавное внедрение снижения процентных ставок. Мы считаем, что этот отскок превзошел ожидания и был заложен в расчет на замедление снижения процентных ставок, поэтому отскок индекса доллара США является неустойчивым.

Месячная тенденция индекса доллара США

Ожидание снижения налогов и разрыва связей между Китаем и США в экономической политике Трампа неизбежно приведет к дальнейшему росту размера государственного долга США. По мере увеличения вероятности победы Трампа доходность 2-летних казначейских облигаций США выросла на 14.48% после падения в течение 5 последовательных месяцев, а доходность 10-летних облигаций выросла на 13.36%. Продажа государственного долга США очень серьезна.

В настоящее время американские акции торгуются вокруг двух основных линий: кто будет избран — Трамп или Харрис, расхождение в тенденциях активов, которое может быть вызвано их экономической политикой, и будет ли экономика США «мягкой», «жесткой» или вообще не будет.

Низкий индекс потребительских цен и уровень безработицы в октябре все больше убеждали людей в том, что экономика движется к мягкой посадке, что удерживало фондовый рынок США вблизи своих исторических максимумов. Однако сверхнизкие данные по занятости вне сельского хозяйства и тот факт, что ценообразование было завершено заранее, а результаты выборов не были определены, заставили трейдеров потерять направление торговли. Финансовые отчеты Большой семерки за третий квартал были опубликованы один за другим, с неоднозначными результатами. На этом фоне Nasdaq упал после достижения нового максимума в середине месяца, снизившись на 0,52% за месяц, а Dow Jones упал на 1,34% за месяц. Учитывая резкий отскок индекса доллара США, это хороший результат.

Только золото получило поддержку от безопасных фондов, при этом лондонское золото выросло на 4,15% до $2,789.95 за унцию. Текущая сила золота исходит не только от безопасных фондов, но и от продолжающегося увеличения резервов центральными банками многих стран (заменяя часть доллара США в качестве резерва стоимости для своих собственных валют).

Криптоактивы: Эффективный прорыв двух основных технических индикаторов

В октябре BTC открылся на $63,305.52 и закрылся на $70,191.83, поднявшись на 10.89% в месячном исчислении, с амплитудой 23.32% и умеренным ростом объема. Это первый раз, когда цена растет в течение двух месяцев подряд с момента корректировки в марте.

Дневной тренд BTC

С точки зрения технических показателей, BTC добился нескольких крупных прорывов в этом месяце; он фактически пробил 200-дневную скользящую среднюю и линию нисходящего тренда с марта (белая линия на рисунке выше). Прорыв этих двух основных технических показателей означает улучшение долгосрочной тенденции, что может временно развеять сомнения относительно медвежьего тренда на криптовалютном рынке.

В настоящее время рынок находится в стадии отступления после тестирования верхней границы новой зоны высокой консолидации. Далее мы сосредоточимся на двух технических индикаторах, один из которых — верхняя граница новой зоны высокой консолидации (US$73,000) и восходящая линия тренда (в настоящее время около US$75,000). В предыдущих отчетах мы подчеркивали, что эффективный прорыв новой зоны высокой консолидации означает конец длительной консолидации в 8 месяцев, а повторный вход в восходящую линию тренда означает приход нового рынка (вторая волна бычьего рынка, т. е. основная восходящая волна).

Ежемесячный тренд BTC

На месячном графике мы видим, что низкая цена BTC продолжает расти с августа. Этот поворотный момент основан на двух моментах: непрерывном улучшении глобальной ликвидности после снижения процентных ставок Федеральной резервной системой, Европейским союзом и Китаем, а также внутренней корректировке криптоактивов, то есть завершении короткой-длинной структуры владения монетами.

Игра в длинную и короткую ставку: рост ликвидности может спровоцировать начало второй волны продаж

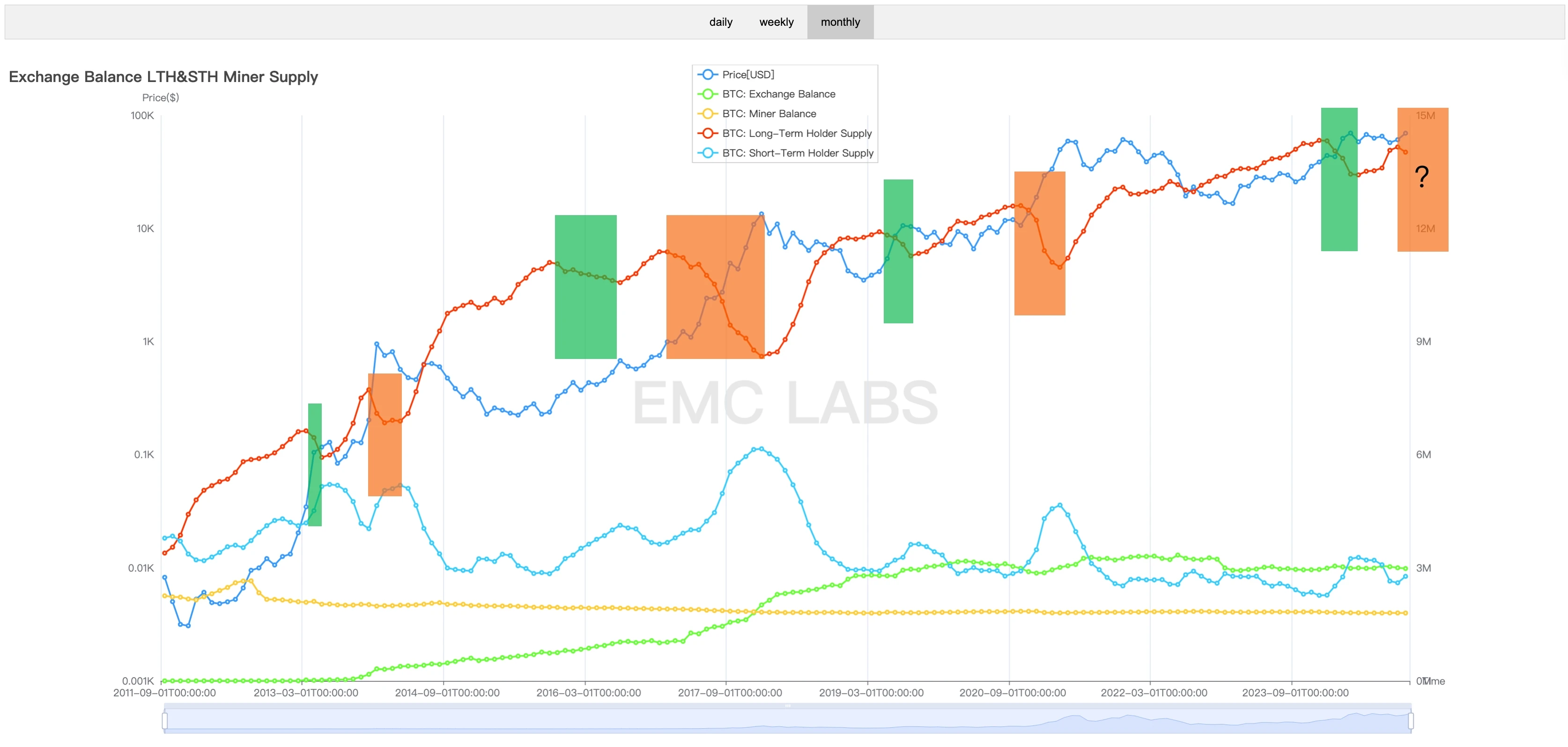

Распределение длинных, коротких позиций, CEX и майнерских активов BTC (ежемесячно)

В предыдущем отчете EMC Labs указывалось, что по мере развития и корректировки бычьего рынка криптоактивов держатели длинных позиций испытают два раунда продаж и выбросят обратно на рынок фишки, накопленные во время спада рынка.

В этом цикле первая волна долгосрочных продаж началась в январе и закончилась в мае, а затем перешла к повторному накоплению до октября. ФРС впервые снизила процентные ставки в сентябре, и ликвидность рынка криптовалют улучшилась. Долгосрочные держатели снова начали продавать, подталкивая структуру владения от лонга к коротку. Масштаб продаж в этом месяце приближается к 140 000 монет.

Это результат снижения процентных ставок ФРС для улучшения ликвидности, а также необходимый этап цикла. Конечно, нам нужно больше времени, чтобы подтвердить устойчивость этой распродажи. В целом мы склонны думать, что началась вторая волна распродаж. Если снижение процентных ставок ФРС не изменит направление, этот процесс продолжится в среднесрочной и долгосрочной перспективе.

Это сопровождается продолжающимся укреплением ликвидности рынка.

Повышение ликвидности: покупательная способность исходит из канала BTC ETF

Для рынка криптовалют начало цикла снижения процентных ставок имеет большое значение. В некоторой степени восходящий импульс BTC в прошлом году был обусловлен ожиданием снижения процентных ставок и ранним ценообразованием открытия канала BTC ETF. Корректировку с марта также можно понимать как коррекцию рынка перед началом снижения процентных ставок.

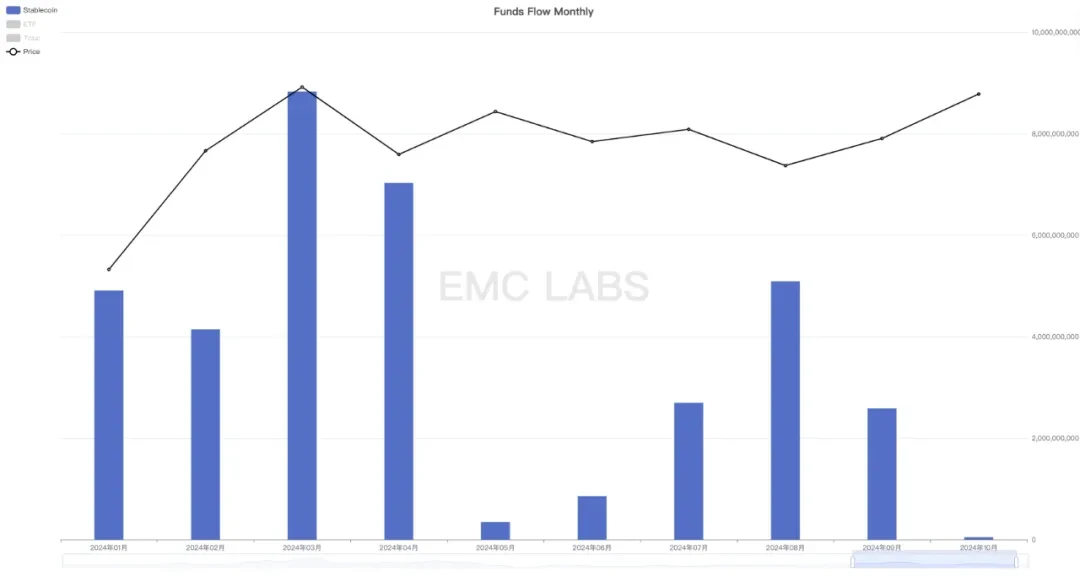

Ежемесячная статистика притока и оттока капитала на рынке криптоактивов (стейблкоины + BTC ETF)

Это суждение основано на нашей статистике по притоку и оттоку средств в канале BTC ETF. Из приведенной выше диаграммы мы видим, что после марта средства в этом канале показали признаки замедления притока или даже оттока. Эта нисходящая тенденция улучшилась в октябре.

EMC Labs отслеживает, что в октябре 11 BTC ETF в Соединенных Штатах зарегистрировали в общей сложности $5.394 млрд притоков, что является вторым по величине притоком за месяц в истории, уступая только $6.039 млрд в феврале этого года. Этот большой приток дает фундаментальный импульс ценам BTC, чтобы бросить вызов предыдущим максимумам.

Фонды каналов стейблкоинов показали очень слабые результаты в октябре: за весь месяц приток составил всего $47 млн долларов США, что является худшим месячным результатом в этом году.

Статистика ежемесячного притока и оттока стейблкоинов

Слабые фонды канала стейблкоинов можно использовать для объяснения того, почему альткоины показали очень плохие результаты, несмотря на то, что BTC оспорил свой предыдущий максимум. Фонды из канала BTC ETF не могут принести пользу альткоинам, что является одним из крупнейших изменений в структуре рынка криптоактивов и заслуживает пристального внимания.

Среди них резкое увеличение средств в канале BTC ETF включает компонент транзакций Трампа. Из-за преследования Трампом криптовалюты люди спекулируют и покупают в надежде на краткосрочную прибыль. На это стоит обратить внимание. С президентскими выборами в США 4 ноября по американскому времени рынок может сильно колебаться в краткосрочной перспективе.

Заключение

Согласно отчету 13 F, представленному институциональными инвесторами США, в первом квартале 2024 года 1015 учреждений владели BTC ETF с объемом владения US$11,72 млрд.; во втором квартале более 1900 учреждений владели BTC ETF с объемом владения US$13,3 млрд., и 44% учреждений решили увеличить свои активы. В настоящее время объем BTC, управляемый BTC ETF, превысил 5% от общего объема предложения, что является примечательным прорывом.

Канал BTC ETF уже взял под контроль средне- и долгосрочную ценовую силу BTC. В долгосрочной перспективе ожидается, что средства продолжат поступать в канал BTC ETF во время цикла снижения процентных ставок, оказывая существенную поддержку долгосрочному тренду цен BTC. Однако в средне- и краткосрочной перспективе все еще существует много неопределенностей.

Принимая во внимание структуру рынка и макрофинансовые тенденции, EMC Labs сохраняет свое прежнее суждение о том, что BTC, вероятно, пробьет предыдущий максимум в четвертом квартале и начнет вторую половину бычьего рынка. На рынке криптовалют начало второй половины бычьего рынка альткоинов основано на восстановлении притока капитала по каналу стейблкоинов.

Наибольший риск связан с результатами выборов в США, с тем, сможет ли снижение процентной ставки быть осуществлено плавно в соответствии с ожиданиями всех участников рынка, а также со стабильностью финансовой системы США.

EMC Labs была основана инвесторами в криптоактивы и учеными, работающими с данными, в апреле 2023 года. Она специализируется на исследованиях в отрасли блокчейнов и инвестициях во вторичный рынок криптовалют, рассматривает отраслевое прогнозирование, понимание и анализ данных в качестве своей основной конкурентоспособности и стремится участвовать в быстро развивающейся индустрии блокчейнов. посредством исследований и инвестиций, а также продвижения блокчейна и криптоактивов, чтобы принести пользу человечеству.

Для получения дополнительной информации, пожалуйста, посетите: https://www.emc.fund

Эта статья взята из интернета: отчет EMC Labs за октябрь: ежемесячный рост на 10,89%, BTC может достичь нового максимума после хаоса выборов в США

По теме: Углубленный анализ влияния криптоактивов ЕС Рынок Закон о регулировании структуры рынка

Оригинальный автор: insights 4.vc Оригинальный перевод: TechFlow За последнее десятилетие рынок криптоактивов пережил экспоненциальный рост, что привело к увеличению участия как розничных, так и институциональных инвесторов. Однако этот рост также выявил значительные проблемы регулирования, особенно в ЕС, где фрагментированный подход к регулированию привел к правовой неопределенности и непоследовательности в государствах-членах. Отсутствие единой структуры препятствовало развитию рынка, создавало барьеры для выхода на рынок и вызывало обеспокоенность по поводу защиты прав потребителей и целостности рынка. Цели Регламента MiCA направлен на решение этих проблем путем: Установления единой нормативной базы: создания всеобъемлющего набора правил, которые применяются ко всем государствам-членам ЕС и Европейской экономической зоне (ЕЭЗ). Усиления защиты прав потребителей и инвесторов: внедрения мер по защите инвесторов и смягчения рисков, связанных с…