Как следует распределить средства, выведенные из Scroll, после того, как мечта о разбогатении с помощью airdrop рухнула?

Оригинал | Odaily Planet Daily ( @OdailyChina )

Автор: Азума ( @azuma_eth )

Scroll официально запустил свой первый сезон airdrop на прошлой неделе, но общая ситуация с доходами была довольно разочаровывающей. Многие пользователи кричали об антиролле, а некоторые даже говорили, что Scroll положил конец эффекту создания богатства airdrop.

Автор также приблизительно подсчитал личную доходность. В общей сложности он сконфигурировал около 10 000 долларов США в виде ETH и USDC в сети Scroll (большая часть из которых была в Aave, а небольшая часть в Pencils Protocol) примерно на полгода (была рассчитана только продолжительность активности точек Session Zero после ее запуска в апреле, а на раннем этапе взаимодействие действительно было). Окончательный общий доход от airdrop составил чуть меньше 500 долларов США (поскольку сумма была небольшой, а сбор запоздалый, продавать узел было не очень выгодно). Без учета износа годовая доходность составляет около 10%, но если учесть большой износ при входе и выходе из сети на ранней стадии, то фактическая доходность должна быть ниже, даже ниже общего уровня доходов финансового управления в текущей цепочке.

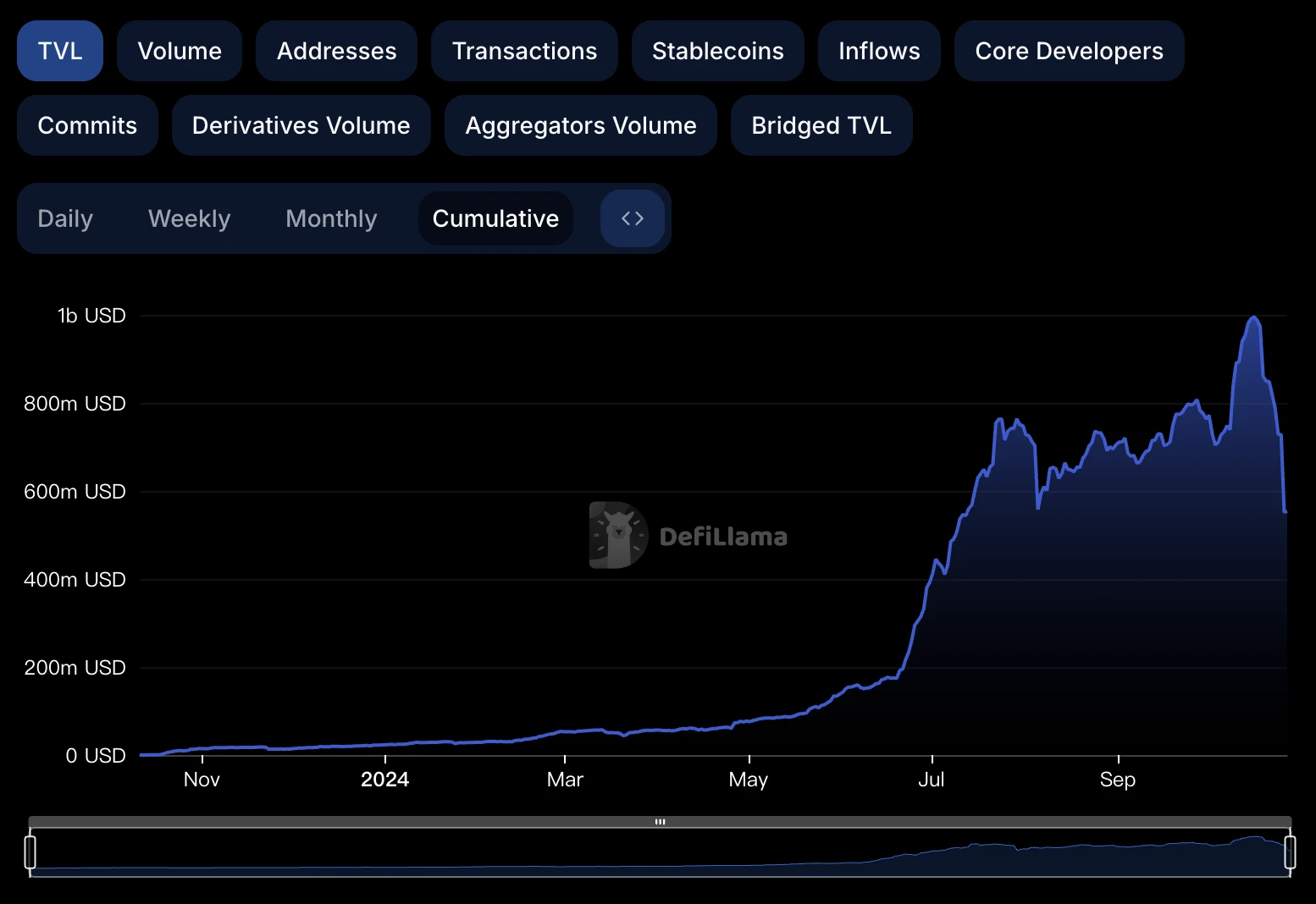

По мере того, как пыль от эйрдропа оседает, неудивительно, что большой объем средств быстро уходит из Scroll. Данные DeFillama показывают, что общая заблокированная стоимость (TVL) Scroll в настоящее время составляет около US$550 миллионов, что на 44,6% меньше исторического пика в US$991 миллион 16 октября (за 3 дня до снимка airdrop), то есть почти вдвое.

Столкнувшись с оттоком реальных денег, некоторые экосистемы начали открыто призывать к поглощению этих фондов ликвидности. Виктор Джи, соучредитель Manta Network, однажды подражал насмешкам Scrolls над Blast и сказал, что пользователи, разочарованные Scroll, могут перейти в экосистему, чтобы испытать активность Gas Gain.

Несколько дней назад я лично вывел средства в Scroll, поэтому также столкнулся с проблемой, как эти средства снова распределить.

Далее мы разберем текущие возможности высокодоходного финансового управления в нескольких основных экосистемах. Категории будут сосредоточены на чистом процентном доходе без потерь, но не будут исключать потребление большего количества потенциальных возможностей airdrop. Следует подчеркнуть, что в целях безопасности и простоты управления в этой статье будут рассмотрены только основные операции в рамках каждого экологического головного протокола, однако риски безопасности в цепочке присутствуют везде, и пользователи по-прежнему должны нести ответственность за безопасность своих собственных средств, DYOR.

Поскольку большая часть средств, выведенных из Scroll, — это ETH и стейблкоины, в следующей статье мы сосредоточимся только на этих двух активах.

ЭТХ

В настоящее время ETH находится в центре споров, и его слабые показатели заставили многих пользователей задуматься, стоит ли им продолжать держать его. Если вы не рассматриваете возможность сокращения своих запасов ETH в краткосрочной перспективе, пользователям все равно рекомендуется гибко использовать ETH в своих руках, чтобы генерировать интерес и максимизировать свою прибыль.

Судя по текущему статусу разработки приложений экосистемы Ethereum, потенциальные возможности получения прибыли с мощными возможностями хранения воды все еще должны сосредоточиться на пути повторного стейкинга. После того, как EigenLayer выпустит монеты, он может больше сосредоточиться на Symbiotic и Karak, у которых относительно меньше конкурентов, особенно на Symbiotic, который поддерживается Lido и Paradigm.

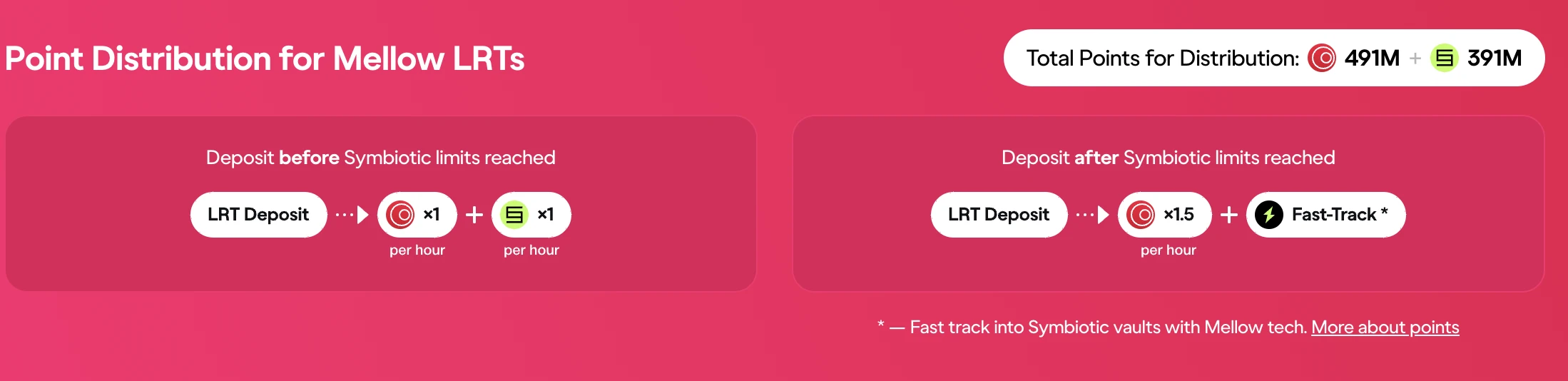

Для Symbiotic вы можете внести депозит напрямую на протокол или выполнить его через протоколы повторного залога ликвидности (LRT), такие как Mellow Finance (ether.fi и Renzo также поддерживаются). Причина в том, что многочисленные основные пулы LST Symbiotic заполнены, и протокол LRT может координировать категории активов от вашего имени или ждать, пока квота снова откроется; во-вторых, через протокол LRT вы можете одновременно заработать дополнительный уровень баллов протокола LRT, усиливая ожидания airdrop.

Возьмем в качестве примера Mellow: после внесения средств в протокол, если средства еще не поступили в Symbiotic на нижнем уровне, вы можете заработать баллы Mellow в 1,5 раза быстрее; если же средства уже поступили, вы можете заработать баллы Symbiotic и Mellow одновременно, а также базовый доход от стейкинга ETH (около 3%).

Стейблкоины

Относительно говоря, у стейблкоинов гораздо больше возможностей, чем у ETH. Возможно, потому что рынок демонстрирует признаки разогрева, доход от депозитов и ставки финансирования контрактов ончейн-кредитования в определенной степени выросли, что также означает, что в настоящее время существуют хорошие возможности для получения процентов от стейблкоинов в нескольких экосистемах.

Основная сеть Ethereum

В настоящее время в основной сети Ethereum рекомендуются два пула.

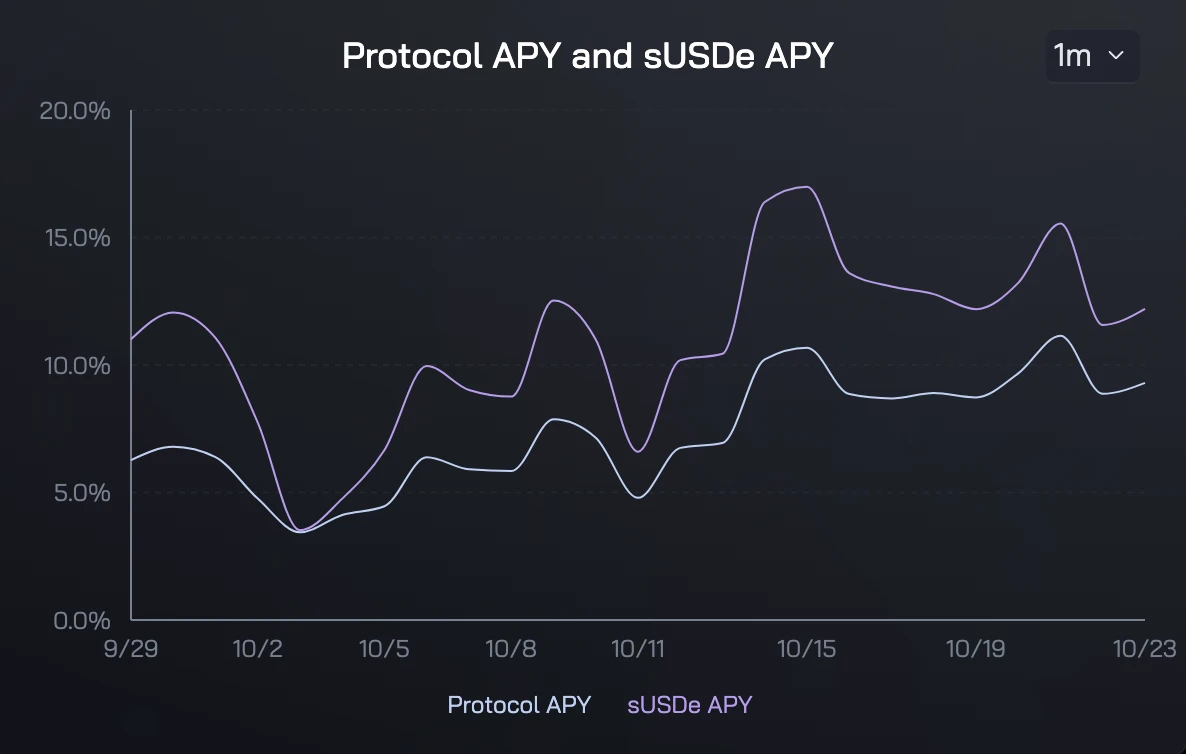

Один из них — Ethenas sUSDe, который является заложенным USDe. С восстановлением ставки финансирования, доходность самой sUSDe подскочила до 13%.

Кроме того, статическое удержание sUSDe также может пассивно накапливать баллы Ethena , которые, как ожидается, будут монетизированы через следующий раунд раздач Ethenas; кроме того, пользователи также могут внести sUSDe непосредственно в упомянутый выше Symbiotic (квота заполнена, вам нужно подождать), и одновременно получайте награды в виде очков симбиотики.

Другой — Sky (ранее Maker)s USDS. Пользователи могут вносить средства напрямую на рынок Spark или Aaves USDS чтобы получить чистую доходность стейблкоина около 6,5%.

Кроме того, Основатель Sky Руне Кристенсен также заявил, что поощрения SKY airdrop будут предоставлены этим двум основным рынкам. – но здесь есть переменная. Сообщество Sky рассматривает возможность изменения своего названия обратно на Maker. Одним из возможных вариантов в направлении изменения названия, похоже, является отказ от нового токена SKY и повторное использование MKR в качестве единственного токена управления протоколом. Пользователи должны продолжать обращать внимание на этот прогресс.

Солана

В экосистеме Solana есть человек, которому нравится артефакт фиксированных инвестиций JLP (по сути, индексный токен BTC, ETH, SOL, USDT и USDC, но также имеющий процентные свойства). Однако, учитывая недавний всплеск SOL, на данный момент не рекомендуется напрямую использовать стейблкоины для покупки JLP . Нань Чжи, эксперт PVP из Planet Daily, однажды предположил, что JLP можно использовать для арбитража относительно высоких и низких позиций в SOL. Рекомендуется обратить внимание на нашу колонку «Полная запись редакционных операций».

Оглядываясь назад после целого года упорной работы, я понимаю, что лучше было бы просто лечь и принять JLP.

Условно говоря, пользователям более рекомендуется просто вносить PYUSD на счета marginfi и Kamino, чтобы получать проценты. У первого в настоящее время урожайность составляет около 7%, а у второго — около 9%. . Оба протокола могут накапливать баллы дохода , но у marginfi, которая еще не выпустила монету, могут быть более высокие ожидания, чем у Kamino, которая уже провела два раунда airdrop.

После внесения активов, Пользователи, которые готовы активно управлять состоянием своих позиций, могут рассмотреть возможность кредитования SOL, а затем внесения его в популярные протоколы экосистемы Solana, такие как Solayer, которые еще не выпустили токены, чтобы получать доход от раздачи. . Хотя кредитование SOL требует выплаты процентов в размере 6%, этого достаточно для хеджирования за счет дохода от ставок SOL (обычно около 8%), полученного после внесения депозита.

Суй

Некоторое время назад Sui дал толчок развитию вторичного рынка, и финансовая доходность нескольких основных протоколов DeFi в его цепочке в настоящее время относительно объективна.

Поскольку нативные USDC официально входят в сеть Sui, я лично рекомендую использовать нативные USDC для прямого внесения средств на NAVI или Scallop, чтобы избежать протокольных рисков, связанных с мостовым стейблкоином.

В настоящее время, Собственная доходность USDC по NAVI и Scallop составляет 7% и 8% соответственно. Структура доходности первого варианта — стейблкоины + NAVI + SUI, а второй полностью состоит из стейблкоинов.

Старкнет

Хотя ценовые показатели монеты Starknets средние, ее DeFi Spring по-прежнему весьма привлекателен – Грубый расчет показывает, что по сравнению с раздачей Scroll доход от майнинга здесь за тот же период даже выше.

В настоящее время, две основные кредитные платформы на Starknet, zkLend и Nostra, могут обеспечить доходность, близкую к 10% для USDC и USDT . Доход в основном состоит из STRK, которые можно использовать для оплаты газа сети (то есть нет необходимости настраивать ETH как газ, что относительно удобнее).

Стоит отметить, что цена STRK сама по себе вошла в состояние низкой волатильности. Если вы намерены активно управлять своими позициями LP, Вы можете настроить пул ликвидности STRK-ETH через EKUBO, при этом максимальная ставка доходности составит 70+%.

Другие потенциальные возможности получения дохода

Вышеуказанное упоминает только стратегии получения процентов нескольких относительно основных протоколов в экосистеме. Основная цель — учесть безопасность и облегчить операции копирования пользователей.

На самом деле, в текущем мире on-chain нет недостатка в пространстве прибыли. Например, zkSync Era скоро запустит план поощрений на 300 миллионов ZK, а общая сумма поощрений даже близка к сумме airdrop Scrolls. Кроме того, пользователи также могут использовать план разделения Pendles для получения более высокой и стабильной прибыли.

Но мы все равно хотим вам напомнить что риски безопасности в цепочке присутствуют везде, и пользователи несут ответственность за безопасность своих собственных средств, DYOR.

Эта статья взята из интернета: После того, как мечта о разбогатеть с помощью airdrop рухнула, как следует распределить средства, выведенные из Scroll?

По теме: Откройте для себя новое поколение игр Ton на Safepal Ton Fest

введение В последнее время Telegram (TG) и сеть Ton часто становятся горячими темами. 28 августа из-за всплеска транзакций $DOGS сеть Ton была перегружена, что привело к перегрузке функции сбора мусора и временной потере консенсуса многими узлами проверки. Чтобы восстановить нормальную работу сети, узлы проверки необходимо перезапустить около 12 часов дня. Итак, какие приложения есть в сети Ton? Кто ее пользователи? Давайте рассмотрим это вместе. 1. Текущее состояние экосистемы Ton Экосистема Ton опирается на 1 миллиард пользователей TG. После полугода быстрого развития количество активных кошельков в цепочке Ton достигло 14 миллионов, но уровень проникновения составляет всего 1,4%. Для сравнения, уровень проникновения WeChat Pays в 2023 году…