Отчет об исследовании Coinbase: стейблкоины и новый платежный ландшафт

введение

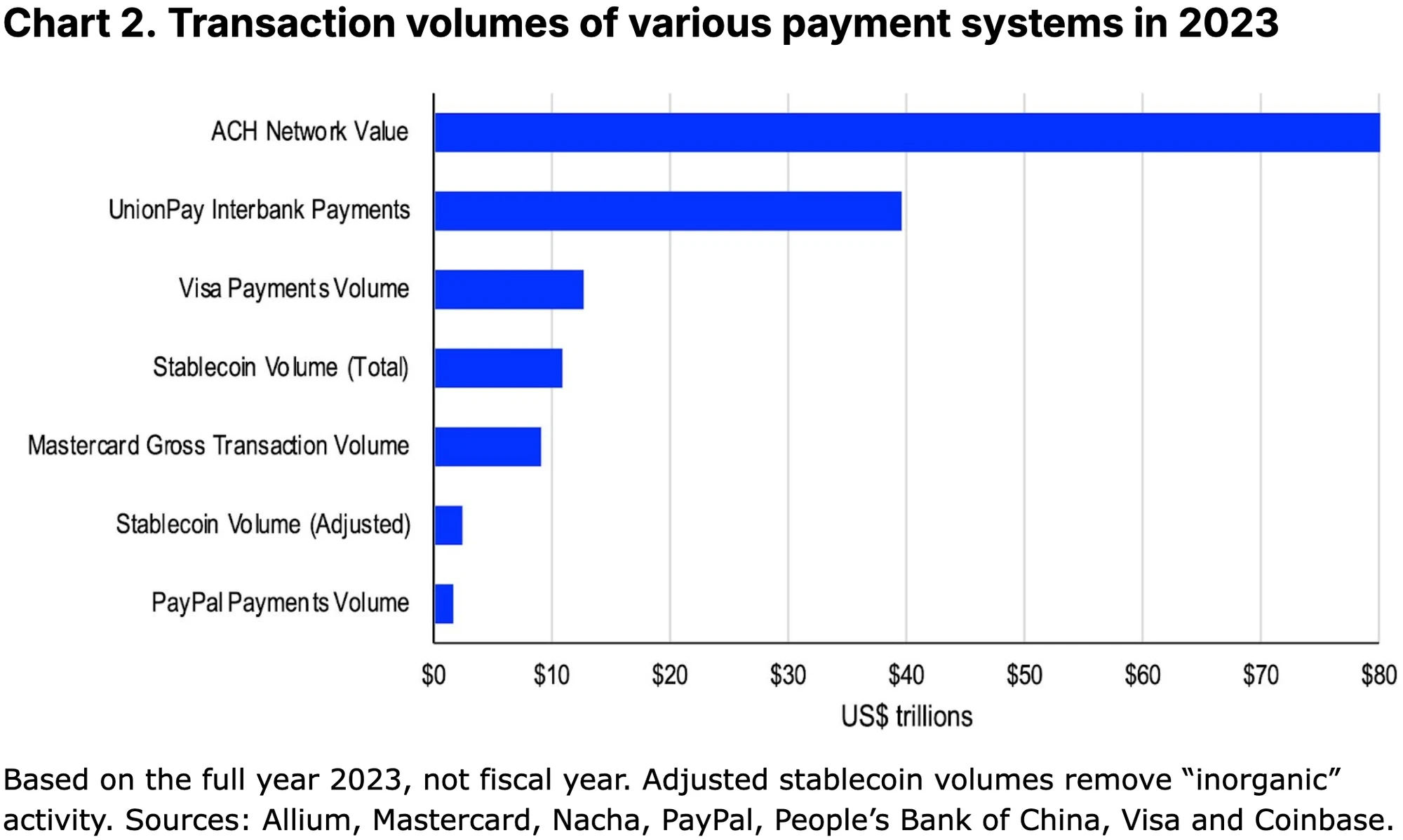

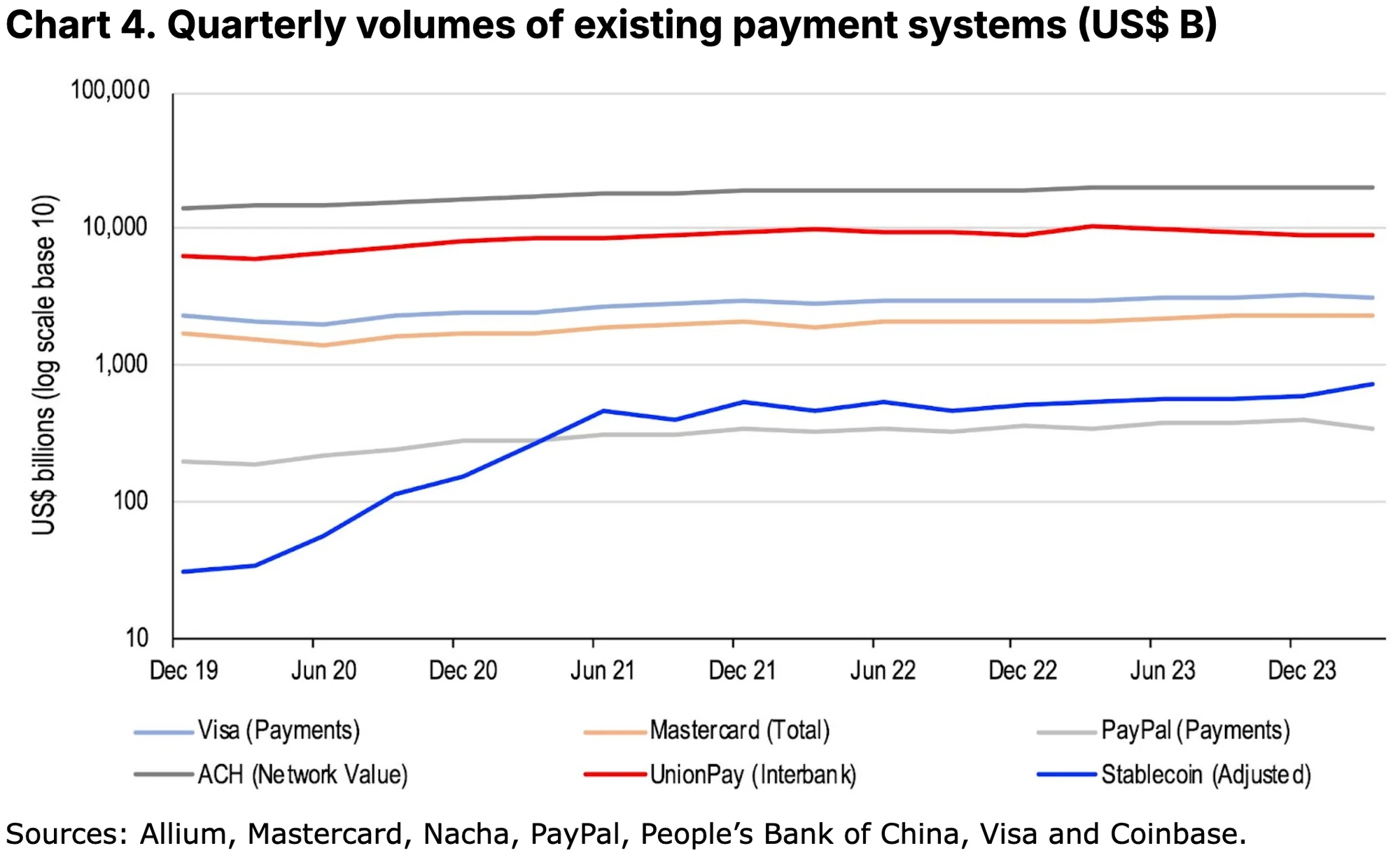

В настоящее время глобальная платежная инфраструктура модернизируется и совершенствуется, что предоставит пользователям более быстрые и дешевые способы оплаты. Стейблкоины все чаще используются для создания надежных криптоплатежных систем, упрощения денежных переводов и трансграничных транзакций. В 2023 году общий объем транзакций, проведенных на рынке стейблкоинов, превысил $10,8 трлн — $2,3 трлн, если исключить неестественные транзакции, такие как роботы или автоматизированные транзакции. На скорректированной основе объем транзакций увеличился на 17% в годовом исчислении, что означает, что стейблкоины быстро догоняют крупнейшие существующие на сегодняшний день платежные сети.

Хотя существующие платежные сети обладают некоторыми важными преимуществами с точки зрения ликвидности и сетевых эффектов, по мере усиления конкуренции средняя стоимость денежных переводов снизилась более чем на треть за последние 15 лет, по данным Всемирного банка. Однако текущая средняя стоимость отправки $200 во всем мире по-прежнему составляет 6,35% от суммы перевода, что составляет примерно $54 млрд в год. Напротив, средняя стоимость транзакции отправки денежных переводов с использованием стейблкоинов намного ниже, всего от 0,5% до 3,0% от суммы перевода, и существует потенциал для дальнейшего снижения из-за постоянного внедрения новых технологий.

Поскольку технологии облегчают продавцам и пользователям принятие новых методов оплаты, существующие платежные сети становятся более уязвимыми для конкурентов из FinTech. Интеграция стейблкоинов в существующие платежные системы является примером растущего внедрения криптовалют в реальную экономику. Однако мы считаем, что расширение роли стейблкоинов требует упрощения некоторых технических сложностей блокчейна и более четкого регулирования для обеспечения защиты потребителей и содействия более широкому финансовому включению.

Будущий король?

Стейблкоины стали горячей темой в последнее время, особенно после того, как 30 июня в Европе вступил в силу регламент Markets in Crypto-Assets (MiCA). USDC стал первым долларовым стейблкоином в регионе, соответствующим MiCA, в то время как евростейблкоин Circle EURC также соответствовал требованиям соответствия MiCA. Традиционные финансовые учреждения также внедряют стейблкоины в регионе или планируют это сделать. К ним относятся цифровое подразделение активов Societe Generale Forge, которое запустило институциональную версию стейблкоина EURCV, и команда по управлению активами Deutsche Bank DWS, которая управляет активами на сумму около 1 триллиона евро (около $1,09 триллиона), которая планирует запустить новый евростейблкоин в 2025 году.

Эти события могут оказать существенное влияние на усилия по созданию внутриевропейской сети цифровых платежей. Другие юрисдикции также готовят собственные нормативные рамки для стейблкоинов, например, Гонконг, который примет соответствующее законодательство после периода публичных консультаций. Тем временем Соединенные Штаты работают над разработкой правил в этой области, имея соответствующие законопроекты как в Палате представителей, так и в Сенате. Бывший спикер Палаты представителей Пол Райан указал в своей статье в Wall Street Journal, что стейблкоины могут не только помочь сохранить доминирование доллара США, но и решить проблему растущего государственного долга. Бывший контролер валюты Брайан Брукс (ранее главный юридический директор Coinbase) придерживается аналогичной точки зрения, заявив в Wall Street Journal, что стейблкоины могут помочь сохранить статус доллара США как мировой резервной валюты.

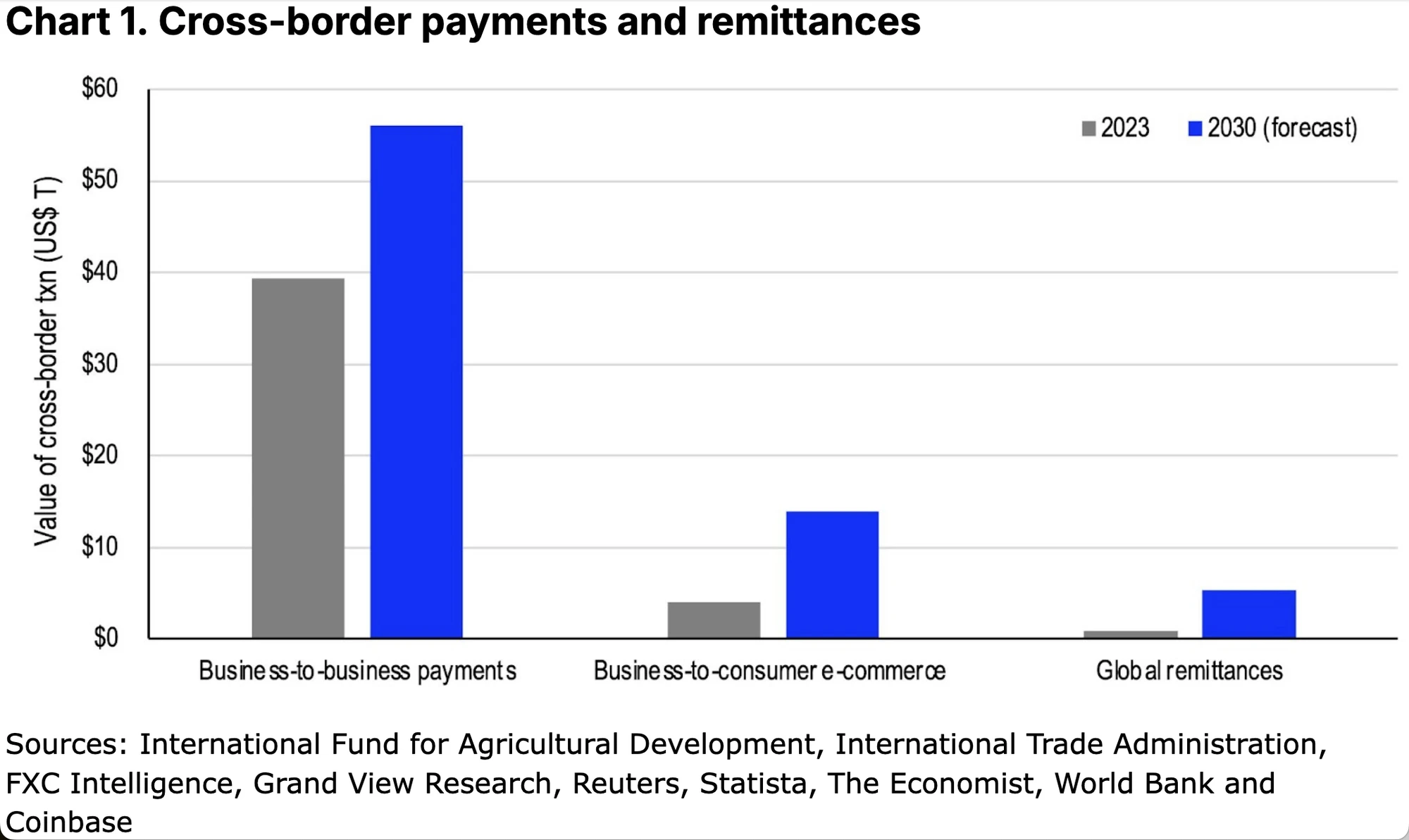

В результате стейблкоины стали важным новым инструментом для улучшения существующей глобальной платежной системы. Только в 2023 году трансграничные коммерческие транзакции, международная торговля (розничная торговля) и глобальные денежные переводы будут включать ошеломляющие $45 трлн финансовых потоков. (См. Рисунок 1) Поскольку эти рынки продолжают расти, оценки по категориям от Международного фонда сельскохозяйственного развития, FXC Intelligence и Statista предполагают, что эта сумма может вырасти до $76 трлн к 2030 году. Сегодня традиционная инфраструктура, которая обрабатывает такие крупные трансграничные финансовые потоки, имеет много недостатков, которые увеличивают издержки и замедляют поток средств через границы.

Объединяйтесь сейчас

Существующий платежный ландшафт состоит из множества различных субъектов, но мы можем грубо разделить их на четыре категории. Хотя многие из этих игроков представляют существующие системы, некоторые работают над тем, чтобы охватить (или, по крайней мере, попытаться) включить стейблкоины в свои существующие рабочие процессы. Основные четыре категории включают:

-

Автоматизированная клиринговая палата: электронная сеть, используемая для обработки банковских переводов и других финансовых транзакций, в основном в пределах внутренних или суверенных границ.

-

Крупные сети кредитных карт: такие как Visa, Mastercard и American Express в США или UnionPay в Китае,

-

Международные банковские платежные сети: такие как Общество всемирных межбанковских финансовых телекоммуникаций (SWIFT) и Система трансграничных межбанковских платежей (CIPS),

-

Мобильные платежные системы: такие как PayPal/Venmo в США, Alipay (и WeChat Pay) в Китае и Unified Payments Interface (UPI) в Индии, которые предоставляют цифровые платежные решения и одноранговые (P2P) транзакции.

Важно отметить, что хотя система денежных переводов Fedwire осуществила расчеты на сумму $1,09 квадриллиона в 2023 году, мы исключили ее из нашего списка, поскольку сеть в основном обслуживает учреждения-члены Федеральной резервной системы, включая крупные банки, корпорации и правительственные агентства США. Она в основном осуществляет расчеты крупных и срочных переводов в режиме реального времени и не обрабатывает мелкие розничные платежи или денежные переводы, на которых фокусируется этот отчет.

анализировать

Электронные сети, такие как ACH (Automated Clearing House) в США или SEPA (Single Euro Payments Area) в еврозоне, входят в число крупнейших платежных систем в нашем списке. Во многих странах такие системы помогают облегчить межбанковские переводы средств через крупные сети внутренних финансовых учреждений. Обычно они включают прямые депозиты и оплату счетов, но в последние годы многие также добавили одноранговые (P2P) и бизнес-бизнес (B2B) транзакции.

По данным Nacha (ранее Национальная ассоциация автоматизированных клиринговых палат), в 2023 году сеть ACH в США провела транзакции на сумму $80,1 трлн, что на 4% больше, чем в предыдущем году. Исторически транзакции ACH проводились в течение 1-2 рабочих дней, но все чаще доступны варианты расчетов в тот же день. Важно отметить, что в Китае также есть система обработки платежей по кредитным картам UnionPay, которая также управляет крупной китайской межбанковской сетью. Межбанковская платежная система UnionPay обработала 279,5 трлн юаней (около $39,5 трлн) транзакций в 2023 году.

Между тем, кредитные карты возглавляют наш список «платежного доминирования», поскольку они глубоко укоренились в привычках многих потребителей, особенно в развитых странах. Процесс заимствования денег с кредитных карт оптимизирован во многих местах, и пользователи часто получают привлекательные бонусы за регистрацию. Однако эти платежные гиганты могут взимать с розничных продавцов комиссию до 3,5%, которая все чаще перекладывается непосредственно на потребителей. Кроме того, пользователи могут платить среднюю годовую процентную ставку (APR) в размере 20% в виде процентов (в Соединенных Штатах) по непогашенной задолженности по кредитной карте.

Компании, выпускающие кредитные карты, также обычно взимают с пользователей международную комиссию в размере 1% за трансграничные транзакции, что делает эти платежные организации очень прибыльными для зарубежных расходов. Visa сообщила в своем годовом отчете за 2023 год, что в прошлом году (за финансовый год, заканчивающийся в сентябре 2023 года) она обработала $12,3 трлн платежей (без учета $2,5 трлн снятий наличных), в то время как Mastercard сообщила в своем годовом отчете за 2023 год, что она обработала $9,0 трлн долларов США.

Традиционные банковские платежные сети, такие как SWIFT и CIPS, в настоящее время доминируют в трансграничных межбанковских платежах, и денежные переводы часто осуществляются через эти сети. SWIFT — это защищенная платформа обмена сообщениями, которая соединяет более 11 000 финансовых учреждений в более чем 200 странах. Однако, в отличие от автоматизированной клиринговой палаты, SWIFT не осуществляет расчеты (переводы средств).

Эти сети используются только для отправки и получения защищенных сообщений, предоставления каждой стороне сведений о транзакциях, которые необходимо подтвердить, и предоставления им возможности обновлять свои соответствующие реестры. CIPS был запущен Народным банком Китая в 2015 году для конкуренции со SWIFT и повышения эффективности трансграничных транзакций в юанях. На протяжении многих лет SWIFT и CIPS совместно поддерживали большинство трансграничных платежей между финансовыми учреждениями по всему миру.

Наконец, мобильные платежные системы являются новейшими участниками, предлагающими одноранговые (P2P) транзакции как внутри страны, так и за рубежом. Удобство является одним из их самых больших преимуществ, поскольку они часто предлагают более удобный интерфейс, чем традиционные банковские методы перевода денег. Некоторые мобильные платежные системы также интегрируют компоненты социальных сетей. Мобильные платежи часто осуществляются в режиме реального времени, что является большим преимуществом как для отправителей, так и для получателей, поскольку это снижает риск возвратных платежей. Однако платежи P2P только кажутся мгновенными, поскольку они часто существуют в закрытой экосистеме, поэтому такие транзакции являются просто корректировками в реестре поставщиков.

Однако недостатком является то, что эти системы часто требуют уже существующих банковских отношений и/или кредитной карты для работы, поэтому пользователи остаются зависимыми от традиционной финансовой системы. Это создает барьер для людей с низким доходом, которые могут не иметь доступа к таким услугам. Мобильные платформы также могут собирать большие объемы персональных и финансовых данных, что вызывает проблемы с конфиденциальностью.

Децентрализованная легкость

Эти традиционные системы создали сети и инфраструктуру, которые обрабатывают большую часть мирового объема транзакций. Однако у них также есть некоторые важные недостатки, такие как высокие транзакционные издержки, медленное время расчетов и ограниченная прозрачность. Например, банковские переводы включают в себя множество посредников. Стейблкоины работают на публичных блокчейнах и полагаются на прозрачные процессы для предотвращения мошенничества и разрешения споров децентрализованным образом посредством консенсуса. Это часто дешевле, быстрее и проще для отслеживания.

Конечно, есть компромиссы в использовании стейблкоинов. Например, стейблкоины работают на блокчейне, обеспечивая почти мгновенный расчет, но это затрудняет отмену мошеннических транзакций. Распространение нескольких блокчейнов также может привести к фрагментированной ликвидности стейблкоинов, что может подвергнуть пользователей издержкам и рискам перехода из одной цепочки в другую. Наконец, пользовательский опыт (UX) криптовалют сам по себе может быть громоздким и чрезмерно сложным для среднего пользователя. Хорошей новостью является то, что эта сложность начинает абстрагироваться с помощью смарт-кошельков и плательщиков, которые перекладывают плату за газ с пользователей на децентрализованные приложения. Тем не менее, мы ожидаем, что могут пройти годы, прежде чем пользователи полностью освоятся с этими системами и будут использовать стейблкоины от начала до конца.

В то же время существующая система по-прежнему имеет огромные преимущества, такие как значительный объем транзакций, приносимый большой базой пользователей. То есть сетевые эффекты очень важны, поскольку проще совершать платежи с помощью платформы, на которой уже есть большое количество пользователей. Отчет компании McKinsey Company показал с помощью опросов, что банки имеют преимущество перед финтех-компаниями в сохранении доверия потребителей. Для широкого принятия стейблкоинов необходимо решить не только вопросы регулирования (см. раздел «Убийственное приложение» ниже), но и завоевать доверие пользователей.

К счастью, технологии снизили стоимость для пользователей и продавцов принятия новых методов оплаты. Это сделало традиционных платежных гигантов уязвимыми для финтех-конкурентов. Фактически, по данным Всемирного банка, возросшая конкуренция снизила среднюю стоимость денежных переводов более чем на треть за последние 15 лет. (См. Рисунок 3) Недавние тесты Банка международных расчетов показывают, что токенизация может способствовать более быстрым и безопасным трансграничным транзакциям. Однако средняя стоимость отправки $200 через границу по-прежнему составляет 6,35% от отправленной суммы, а годовые сборы составляют около $54 млрд.

Напротив, средняя стоимость транзакции для денежных переводов с использованием стейблкоинов намного ниже, всего 0,5–3,0% от суммы перевода. Широкий диапазон этого отражает то, что хотя прямые затраты на перевод стейблкоинов в некоторых сетях (например, Ethereum Layer-2) могут быть очень низкими, могут быть и другие затраты. Например, конвертация местной фиатной валюты в стейблкоины или наоборот может повлечь за собой комиссию за обмен и/или конвертацию, когда платформа предоставляет услуги. Однако по мере увеличения размера сети и/или принятия это также может снизить будущие комиссии за счет увеличения объема транзакций и снижения стоимости каждой транзакции для поставщиков. Таким образом, общая стоимость транзакций стейблкоинов может продолжать оптимизироваться.

Фильтрация шума

Стейблкоины часто называют «убийственным приложением криптовалюты» из-за их потенциала для массового коммерческого внедрения и сравнительных преимуществ по сравнению с традиционными платежными системами, такими как скорость и стоимость. Этот ярлык призван передать обещание стейблкоинов привлечь более широкую потребительскую базу к технологии блокчейн.

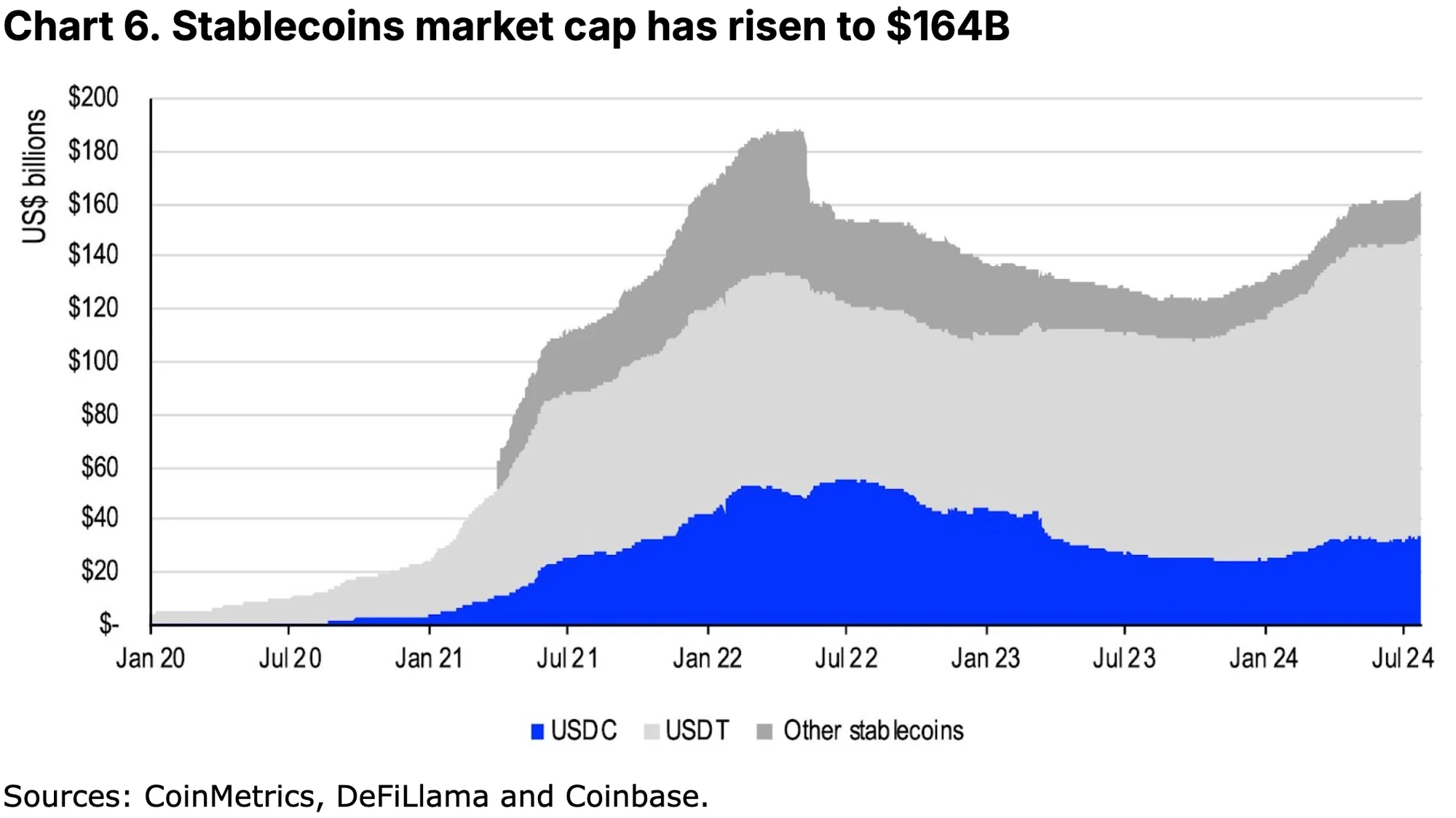

Однако реальность такова, что сегодня основным вариантом использования стейблкоинов является предоставление криптоинвесторам возможности торговать цифровыми активами между централизованными и децентрализованными биржами. Вот почему рыночная капитализация стейблкоинов часто используется в качестве показателя ликвидности на рынке цифровых активов, поскольку ее рост соответствует увеличению глубины и стабильности цен на более широком рынке криптовалют. Из $10.8 триллионов транзакций, совершенных всеми стейблкоинами в 2023 году, большая часть, как правило, используется в торговых целях.

Чтобы использовать более консервативный подход, мы фильтруем общий объем транзакций на основе критериев, изложенных в сообщении в блоге, опубликованном Visa в апреле 2024 года в ответ на Ника Картера из Castle Island Ventures. Они утверждают, что данные о транзакциях стейблкоинов могут быть зашумленными из-за «неорганической активности и другого искусственного инфляционного поведения». Поэтому они «корректируют» объем транзакций стейблкоинов, (1) удаляя дублирующие транзакции из активности смарт-контрактов и (2) отфильтровывая транзакции, управляемые ботами и автоматизированные транзакции. Для достижения последнего они включают транзакции только со счетов, которые «инициировали менее 1000 транзакций стейблкоинов с менее чем $10 миллионов в стоимости перевода» за 30-дневный период.

Важно отметить, что панель аналитики на блокчейне Visa публикует данные только за 30 дней, что затрудняет сравнение с другими платежными системами. Поэтому мы проделали тяжелую работу, применив их критерии для фильтрации данных о транзакциях стейблкоинов за последние пять лет в надежде получить ценную информацию. Только в 2023 году мы обнаружили, что стейблкоины по-прежнему проводят более $2,3 триллиона в год в «органических» транзакциях, которые все еще могут включать торговлю, но больше сосредоточены на платежах, переводах P2P и денежных переводах. Например, из этой скорректированной суммы трансграничные транзакции B2B на блокчейнах составляют только $843 миллиона, но Statista прогнозирует, что в 2024 году эта цифра вырастет до $1,2 миллиарда.

Эти скорректированные объемы выросли на 18% в 2022 году и на 17% в 2023 году. Это более быстрый рост, чем у любой из перечисленных выше платежных систем, и превышает объемы платежей PayPal в абсолютном выражении. Фактически, даже после корректировки на «неорганическую активность», стейблкоины обработали около пятой части объема платежей Visa в прошлом году и более четверти Mastercard, что представляет собой огромный рост с момента появления стейблкоинов. Примечательно, что скорректированные объемы стейблкоинов составляют около $1,7 триллиона в этом году (примерно 10% от общего объема стейблкоинов) по сравнению с $1,3 триллиона за первые семь месяцев прошлого года — уже на 28% больше органической активности, и рост продолжает ускоряться.

Убийственные приложения

Несмотря на огромный объем, связанный со стейблкоинами, рыночная капитализация этого пространства остается относительно скромной на уровне $164 млрд, несмотря на рост на 26% с начала года. (См. Рисунок 6.) Несмотря на это, стейблкоины в настоящее время составляют только 7% из $2.3 трлн капитализации рынка криптовалют. Некоторые аналитики рынка предполагают, что рынок стейблкоинов может вырасти почти до $3 трлн в течение следующих пяти лет. Хотя это число кажется высоким, поскольку эта оценка близка к текущему размеру всего рынка криптовалют, мы считаем, что оно все еще находится в пределах возможного, если учесть, что эта цифра эквивалентна только 14% денежной массы США M2 ($21 трлн) (в настоящее время 0.8%).

Самым большим препятствием для достижения этих прогнозов остается регулирование. Еще в 2020 году Совет по финансовой стабильности (FSB) опубликовал набор «Высокоуровневых рекомендаций по регулированию, надзору и мониторингу глобальных соглашений о стейблкоинах» (окончательный отчет должен быть представлен в июле 2023 года) в рамках мандата G20. Эти рекомендации определяют развитие регулирования стейблкоинов во многих юрисдикциях. Фактически, MiCA уже легализовала выпуск стейблкоинов в Европе на основе своих строгих правил и операционных руководств. В Азии несколько мест либо уже имеют структуры стейблкоинов, такие как Сингапур и Япония, либо планируют запустить их в ближайшее время, например, Гонконг. Тем не менее, последовательное регулирование через границы, вероятно, повысит доверие пользователей и приведет к более предсказуемой рыночной среде в целом.

В Соединенных Штатах в настоящее время есть два законопроекта, которые еще не приняты Палатой представителей и Сенатом: Закон о прозрачности платежей в стейблкоинах 2023 года (CPSA 23) и Закон Лумиса-Гиллибранда о платежах в стейблкоинах (LGPSA). Хотя оба законопроекта устанавливают конкретные требования к резервам для эмитентов стейблкоинов и включают обширные положения о защите клиентов, они различаются по своим конкретным подходам к регулированию. CPSA 23 предусматривает, что эмитенты стейблкоинов должны регулироваться соответствующими федеральными или государственными регулирующими органами, в то время как LGPSA обеспечивает комплексную федеральную систему регулирования. Более конкретно, LGPSA устанавливает максимальный лимит в размере US$1 млрд на стейблкоины, выпущенные недепозитарными трастовыми компаниями. Организации, превышающие эту сумму, должны зарегистрироваться и получить одобрение от депозитарных учреждений, и их надзор будет больше похож на надзор за банками.

в заключение

Поскольку платежный ландшафт продолжает развиваться, традиционные банковские системы, кредитные карты и даже мобильные платежи испытывают все большее давление, чтобы адаптироваться к меняющимся требованиям клиентов. Стейблкоины стремятся связать нестабильный мир криптовалют с традиционными финансами, поддерживая стабильность цен (в основном привязанных к доллару США). Однако эти токены действительно начали использоваться в больших масштабах только в последние 2-3 года для недорогих денежных переводов, несмотря на формальный запуск этой сферы в 2015 году. Несмотря на некоторые ключевые сравнительные преимущества по сравнению с существующими системами с точки зрения скорости и стоимости, стейблкоины все еще необходимо интегрировать с существующей финансовой системой, чтобы облегчить их использование в повседневных транзакциях.

Мы считаем, что стейблкоины представляют собой следующий большой скачок в платежах и потоках капитала, особенно с учетом того, что торговцам и другим организациям становится все проще интегрировать технологию в свои экономические рабочие процессы — даже по сравнению с тем, что было всего несколько лет назад. Недавно Coinbase объявила о партнерстве с платежным провайдером Stripe, чтобы предложить USDC для криптовалютных платежей и конвертации фиата в криптовалюту на Base, а Visa, Mastercard и PayPal также запустили собственные инициативы стейблкоинов в последние годы. Среди других заслуживающих упоминания — Shift 4, Nuvei, Worldpay и Checkout.com. При этом стейблкоины нуждаются в более четком регулировании и более плавном пользовательском опыте криптовалюты, чтобы более прочно закрепить свой потенциал.

Эта статья взята из интернета: Отчет об исследовании Coinbase: стейблкоины и новый платежный ландшафт

По теме: Полная запись инвестиционных операций редакционного отдела Odaily (1 июля)

Эта новая колонка — это обмен реальным инвестиционным опытом членами редакционного отдела Odaily. Она не принимает никакой коммерческой рекламы и не является инвестиционным советом (потому что наши коллеги очень хорошо умеют терять деньги). Она направлена на расширение кругозора читателей и обогащение их источников информации. Вы можете присоединиться к сообществу Odaily (WeChat @Odaily 2018, группа обмена Telegram, официальный аккаунт X), чтобы общаться и жаловаться. Рекомендовано: Asher (X: @Asher_ 0210) Введение: Подражатели с низкой рыночной капитализацией, долгосрочные засады, игры на блокчейне, золотодобыча и халявный обмен: рынок BTC, сегодняшняя волна роста воспользовалась тем фактом, что половина из 61500 заказов, упомянутых на прошлой неделе, были закрыты. В настоящее время, в краткосрочной перспективе, ожидается, что он восстановится…