Перечень крупнейших организаций, владеющих биткоин-ETF: кто является основными держателями?

Автор оригинала: Хо Хо

Спотовый ETF Bitcoin был официально одобрен в начале 2024 года, что стало первым годом, когда традиционный финансовый капитал хлынул в мир криптовалют. По состоянию на 1 июня глобальные активы ETF Bitcoin превысили 1 миллион BTC. По состоянию на 14 июня общая чистая стоимость активов спотовых ETF Bitcoin достигла приблизительно $57.2 млрд долларов США.

Источник: https://sosovalue.xyz

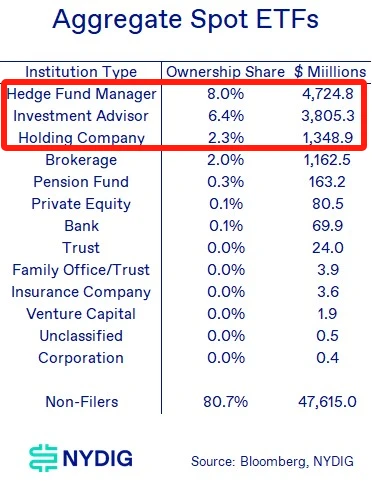

Документ Bitcoin ETF 13 F (отчет 13 F относится к отчету о владении акциями инвестиционных институтов с активами под управлением, превышающими US$100 миллионов в американских акционерных компаниях), представленный в SEC по состоянию на 15 мая, показывает, что в первом квартале 2024 года 929 учреждений занимали позиции во всех заявленных спотовых биткоин-ETF, что составляет менее 20% от общего объема рынка. Также имеется 80,7% держателей спотовых ETF, личности которых неизвестны. Количество учреждений, владеющих спотовыми ETF BTC, даже превышает количество золотых ETF, а сумма раскрытых активов достигла одного триллиона долларов США, что свидетельствует о важности традиционных финансов для криптоактивов.

Сегодня на основе этого документа Plain Language Blockchain рассортирует активы трех крупнейших хедж-фондов, инвестиционных консалтинговых фирм и холдинговых компаний по объему активов Bitcoin ETF, а также некоторых известных учреждений.

Государственные инвестиционные фонды, банки (более 101 млн долл. США)

1) Фонд правительства штата Висконсин ($100 миллионов)

Висконсин, первый государственный фонд в США, купивший спотовый ETF Bitcoin, представил ежеквартальный отчет 13 F в Комиссию по ценным бумагам и биржам США (SEC), став первым штатом, раскрывшим покупку Bitcoin. Информация показывает, что Висконсин приобрел 94 562 акций BlackRock iShares Bitcoin Trust (IBIT) в первом квартале этого года, которые стоят почти $100 миллионов. Инвестиционный комитет также приобрел акции Grayscale Bitcoin Trust (GBTC) на сумму около $64 миллионов.

Инвестиционный совет, также известный как SWIB, был основан в 1951 году и в настоящее время управляет активами на сумму более $156 млрд, согласно его веб-сайту. Он управляет активами для Пенсионной системы Висконсина (WRS), Государственного инвестиционного фонда (SIF) и других государственных трастовых фондов.

2) US Bancorp ($15 миллионов)

US Bancorp — американская банковская холдинговая компания. Это материнская компания US Bank National Association и пятый по величине банк в США с более чем 3000 филиалов, в основном на Западе и Среднем Западе США. Согласно последнему отчету 13 F, общий объем инвестиций компании составляет US$71.8 млрд.

US Bancorp владеет более чем $15 млн спотовых инвестиций в Bitcoin ETF. Сообщается, что компания приобрела около 87 744 акций Fidelitys FBTC на сумму $5,4 млн, 46 011 акций Grayscales GBTC на сумму $2,9 млн и 178 567 акций BlackRocks IBIT на сумму $7,2 млн.

3) JPMorgan Chase (приблизительно $1 млн долл. США)

Основанная в 2000 году, JPMorgan Chase Group является американским финансовым учреждением со штаб-квартирой в Нью-Йорке. Его коммерческое банковское подразделение имеет 5100 филиалов. В октябре 2011 года активы JPMorgan Chase превзошли Bank of America, став крупнейшим финансовым учреждением в Соединенных Штатах. Бизнес JPMorgan Chase охватывает более 50 стран, включая инвестиционный банкинг, торговлю ценными бумагами и услуги, управление инвестициями, коммерческие финансовые услуги, услуги частного банкинга и т. д.

В настоящее время JPMorgan владеет акциями ProShares BITO, BlackRock IBIT, Fidelity FBTC, Grayscale GBTC и Bitwise BITB на сумму около $1 млн.

Хедж-фонды $4,7 млрд.

Самая крупная категория спотовых биткоин-ETF — это хедж-фонды, на долю которых приходится 8,0% от общего объема активов спотовых биткоин-ETF, или приблизительно $4,7 млрд.

1) Millennium Management: приблизительно 11,9 млрд долл. США

Среди этих крупных покупателей хедж-фондов Millennium Management особенно привлекателен. Millennium Management — известный хедж-фонд, основанный в 1989 году и имеющий штаб-квартиру в Нью-Йорке израильско-американским финансистом Израилем Ингландером. В настоящее время это один из крупнейших хедж-фондов в мире.

Компания владеет пятью биткоин-ETF общей стоимостью около $1,9 млрд. Вложения распределяются следующим образом:

-

BlackRock — IBIT, $844,2 миллиона;

-

Fidelity — FBTC, $806,7 миллиона;

-

Оттенки серого — GBTC $202 миллиона;

-

Арк — ARKB $45 миллионов;

-

Побитовый BITB составляет $44,7 миллиона.

Аналитик Bloomberg ETF Эрик Балчунас охарактеризовал Millennium как короля держателей Bitcoin ETF, отметив, что активы компании в 200 раз превышают средний показатель 500 крупнейших новых держателей ETF, а рыночная стоимость этих активов Bitcoin ETF составляет около 3% активов хедж-фондов под управлением.

2) Schonfeld Strategic Advisors: приблизительно $480 миллионов

Компания Schonfeld Strategic Advisors со штаб-квартирой в Нью-Йорке была основана Стивеном Шонфельдом в 1988 году. Schonfeld начинала свою деятельность как частная торговая фирма и с тех пор превратилась в многостратегическую фирму по управлению хедж-фондами, известную своими разнообразными инвестиционными стратегиями и инновационными подходами к инвестированию, с активами под управлением в размере $13 млрд.

В настоящее время Шонфельд владеет в общей сложности $479 млн в ETF BTC, включая $248 млн в IBIT и $231,8 млн в FBTC.

3) Boothbay Fund Management $380 миллионов

Boothbay Fund Management — это нью-йоркская компания по управлению хедж-фондами, основанная в 2011 году Ари Глассом, который является ее президентом. Компания фокусируется на многостратегических инвестициях и использует диверсифицированный инвестиционный подход для достижения стабильной прибыли.

Boothbay Fund Management инвестировала $377 млн в спотовые биткоин-ETF, включая $149,8 млн в IBIT, $105,5 млн в FBTC, $69,5 млн в GBTC и $52,3 млн в BITB.

Помимо инвестиций в биткоин-ETF, портфель Boothbay также включает в себя различные ETF, такие как SPDR SP 500 ETF Trust и iShares Russell 2000 ETF.

4) Капитал Брейсбриджа: $340 миллионов

Bracebridge Capital — компания по управлению хедж-фондами со штаб-квартирой в Бостоне, штат Массачусетс, США, основанная в 1994 году. Ее инвестиционный портфель охватывает различные классы активов, включая мировые акции, облигации, иностранную валюту, фьючерсы и т. д. Компания хорошо известна своим фокусом на глобальных макроинвестиционных стратегиях, уникальных методах исследования и глубоком понимании рынка. Ее инвестиционные решения обычно основываются на глубоком понимании мировой экономики и финансовых рынков, и она стремится предоставлять превосходные услуги по управлению активами институциональным клиентам.

В настоящее время Bracebridge Capital владеет $262 млн в ETF ARK 21 Shares Bitcoin и $81 млн в ETF BlackRock.

5) Aristeia Capital Llc $163,4 млн.

Aristeia Capital LLC — известная компания по управлению хедж-фондами и инвестициями, основанная в 1997 году со штаб-квартирой в США. Компания фокусируется на диверсифицированных инвестиционных стратегиях, включая торговлю акциями, облигациями, деривативами и другими финансовыми инструментами. Она хорошо известна своими превосходными показателями и строгим контролем управления рисками. Ее инвестиционная стратегия ориентирована на долгосрочный рост и хорошо работает в различных рыночных условиях. Она стремится предоставлять эффективные решения по управлению инвестициями глобальным клиентам.

В настоящее время Aristeia Capital Llc объявила, что владеет инвестициями IBIT в размере $163,4 млн.

6) Graham Capital Management $98,8 млн.

Graham Capital Management — известная компания по управлению хедж-фондами в США. Она была основана в 1994 году и имеет штаб-квартиру в Коннектикуте. Она была основана известным инвестиционным менеджером Кеннетом Тропином.

Как ведущая компания по управлению хедж-фондами, Graham Capital Management фокусируется на применении количественных и систематических инвестиционных стратегий для поиска абсолютной прибыли в различных рыночных условиях. Компания управляет большим объемом фондов по всему миру, а ее инвестиционный портфель охватывает несколько классов активов, таких как акции, облигации, сырьевые товары и иностранная валюта. Помимо своих превосходных инвестиционных показателей, Graham Capital Management также известна своим строгим управлением рисками и высоким чувством ответственности за интересы своих клиентов.

Graham Capital Management владеет инвестициями IBIT на сумму $98,8 млн. и инвестициями FBTC на сумму $3,8 млн.

7) IvyRock Asset Management: $19 миллионов

IvyRock Asset Management — гонконгская компания по управлению хедж-фондами, основанная в 2009 году. Компания в основном специализируется на азиатском рынке и управляет различными фондами через свой бизнес по управлению активами.

Компания IvyRock Asset Management владеет почти 1 млн трлн 1019 млн трлн в спотовом биткоин-ETF IBIT от BlackRocks.

Инвестиционная консалтинговая фирма $3.8 млрд.

Группа инвестиционно-консалтинговых фирм владеет активами под управлением на общую сумму около 13,8 млрд. трлн ...

1) Horizon Kinetics LLC, $946 млн.

Среди раскрытых компаний по управлению инвестиционным консалтингом наибольшую долю занимает Horizon Kinetics LLC. Компания является независимой инвестиционно-консалтинговой компанией, основанной в 1994 году со штаб-квартирой в Нью-Йорке, США, которая управляет активами различных инвестиционных стратегий, включая паевые инвестиционные фонды, отдельные счета и альтернативные инвестиции.

Отличительной чертой Horizon Kinetics является акцент на нетрадиционных и менее эффективных рынках. Компания часто ищет возможности, которые недооценены или неправильно поняты рынком, такие как акции малой капитализации, международные акции и нишевые отрасли, стремясь извлечь выгоду из долгосрочных тенденций и несовершенств рынка.

Horizon Kinetics LLC в одиночку владеет GBTC Grayscale на общую сумму 1 TP10T946 млн, занимая первое место среди компаний инвестиционного консультирования и являясь вторым по величине держателем GBTC (первым является Susquehanna International Group, о которой будет сказано ниже).

2) Morgan Stanley: $270 миллионов

Morgan Stanley — всемирно известный инвестиционный банк и компания по управлению активами со штаб-квартирой в Нью-Йорке, США. Компания была основана в 1935 году и происходит из семьи Морган, американского финансового гиганта. Как один из ведущих мировых поставщиков финансовых услуг, сфера ее деятельности охватывает множество областей, включая корпоративное финансирование, консалтинг MA, андеррайтинг ценных бумаг, управление активами, управление активами и инвестиционный банкинг. Можно сказать, что Morgan Stanley обладает глубокими знаниями и опытом в инвестиционном банкинге, управлении активами, торговле ценными бумагами, управлении активами и других областях.

В настоящее время Morgan Stanley владеет инвестициями в биткоин-ETF на сумму $269,9 млн. долл. США, все из которых вложены в Grayscales GBTC, что делает его третьим по величине держателем GBTC.

3) Советники Pine Ridge $210 миллионов

Основанная в 2018 году и имеющая штаб-квартиру в Нью-Йорке, Pine Ridge Advisers — известная финансовая консалтинговая фирма, известная своим опытом в управлении активами, инвестиционными стратегиями и финансовым планированием. Миссия компании — предоставлять клиентам персонализированные и комплексные финансовые решения, начиная от индивидуальных инвесторов и заканчивая предприятиями и учреждениями.

В настоящее время Pine Ridge Advisers владеет в общей сложности $205,8 млн в спотовых биткоин-ETF, включая $83,2 млн в BlackRocks IBIT, $93,4 млн в Fidelitys FBTC и $29,3 млн в Bitwises BITB.

4) ARK Investment Management: $206 миллионов

ARK Investment Management — инвестиционная компания, основанная и возглавляемая Кэти Вуд. Она была основана в Нью-Йорке в 2014 году и в основном занимается тематическими инвестициями, основанными на инновационных технологиях, таких как компьютерные технологии, энергетические инновации, финансовые технологии и т. д. Многие из фондов компании сосредоточены на этих темах.

ARK Investment Management держит $206 миллионов в ARK 21 Shares Bitcoin ETF, который также является одной из компаний Woods среди первых 11 запущенных Bitcoin spot ETF. С момента одобрения Bitcoin ETF ARK Investment Management постоянно покупает его, что можно назвать самопроизведенным и самопроданным. Возможно, это призыв к самопокупке и расширению масштаба ETF для привлечения большего количества инвесторов.

5) Ovata Capital Management Ltd ($74 млн)

Ovata Capital — это основанная в 2017 году гонконгская компания по управлению инвестициями, которая специализируется на азиатских акциях, а инвестиции сосредоточены в четырех основных сегментах стратегии: арбитраж, относительная стоимость, управляемый событиями и длинная-короткая позиция. Управляющим портфелем Ovatas является Джон Лоури, ранее работавший в Millennium Management и Elliott Management Corp. Согласно соответствующим новостям, фонд Ovatas вырос на 10% в прошлом году, превзойдя своих конкурентов, и вырос на 5,6% за первые четыре месяца этого года.

В настоящее время Ovata Capital владеет биткоин-ETF на общую сумму более $74 млн долл. США, включая FBTC, GBTC, BITB и IBIT (конкретные акции не разглашаются).

6) Hightower Advisors: $68,34 млн.

Hightower — известная компания по управлению инвестициями со штаб-квартирой в Чикаго, США. Компания предоставляет ряд решений по управлению активами и инвестициям, стремясь предоставлять профессиональные услуги индивидуальным инвесторам, семейным офисам, компаниям по управлению активами и институциональным инвесторам. Их клиентами в основном являются состоятельные частные лица, семейные фонды, благотворительные организации и корпоративные клиенты.

Hightower владеет спотовыми биткоин-ETF США на сумму более $68,34 млн., в то время как компания управляет фондами на общую сумму $122 млрд. и в настоящее время занимает позиции в шести спотовых биткоин-ETF, включая:

-

$44,84 миллиона оттенков серого GBTC;

-

$12,41 млн в Fidelity FBTC;

-

BlackRock IBIT в размере $7,62 млн;

-

$1,7 млн. АРКБ;

-

Побитовый BITB с $990 000;

-

$790,000 Франклин EZBC.

7) Рубрика Капитал Менеджмент $60 миллионов

Rubric Capital Management — американская компания по управлению инвестициями, основанная в 2008 году. Она специализируется на долгосрочных инвестициях на мировых фондовых рынках и известна своими глубокими исследованиями и высокопрофессиональным подходом к инвестициям. Ее инвестиционная стратегия в основном включает фундаментальный анализ, количественный анализ и исследование рынка. Команда компании стремится находить компании с потенциальными и долгосрочными перспективами роста и достигать финансовых целей клиентов посредством формирования и управления портфелем.

В настоящее время Rubric Capital Management владеет более чем $60 млн в ETF BlackRock Bitcoin Spot.

Холдинговая компания 1,35 млрд.

Susquehanna International Group $1,1 млрд.

В классификации холдинговых компаний фактически есть только один важный инвестор — это SIG Holdings, LLC, материнская компания Susquehanna International Group. Сокращенно SIG переводится как Susquehanna International Group.

Susquehanna International Group (SIG) — американская компания финансовых услуг со штаб-квартирой в Белгравии, штат Пенсильвания. Она хорошо известна своими профессиональными и техническими показателями на финансовом рынке и считается одной из крупнейших количественных торговых компаний в мире. Компания была основана в 1987 году Джеффом Яссом, Артуром Данчиком и Джоэлом Гринбергом. SIG ведет бизнес по всему миру, охватывая торговлю ценными бумагами, опционами, фьючерсами, деривативами, управлением активами и частными инвестициями в акционерный капитал. Общий объем инвестиций компании составляет приблизительно US$575.9 млрд., поэтому Bitcoin ETF — лишь малая его часть.

SIG владеет девятью спотовыми биткоин-ETF общей стоимостью US$1,31 млрд. долл. США, а самая большая сумма находится в Grayscales GBTC, при этом общая сумма приобретенных акций составляет 17,27 млн. на сумму US$1,09 млрд. долл. США, что делает его крупнейшим держателем Grayscale GBTC.

Подведем итог

11 января 2024 г. Комиссия по ценным бумагам и биржам США (SEC) впервые одобрила листинг и торговлю на биржах 11 спотовых биткоин-ETF , что было расценено как знаковое событие на рынке цифровых валют. Одобрение Bitcoin ETF и других ETF, связанных с криптовалютой, несомненно, открыло двери для традиционных инвесторов для выхода на этот развивающийся рынок.

Поскольку ETF, котирующиеся на биржах, подлежат надзору SEC, инвестирование в Bitcoin через ETF менее рискованно, чем инвестирование напрямую в Bitcoin. Кроме того, с учетом текущей нестабильной международной ситуации и тени снижения процентных ставок Федеральной резервной системы, спотовые ETF Bitcoin являются лучшей инвестиционной целью для традиционных финансовых институтов.

Однако, если, как показано в статистике файла 13 F, раскрытые крупные учреждения владеют только 20% из миллиардных активов, то кто покупает оставшиеся 80% активов? И поскольку большой объем средств поступает в эти ведущие финансовые продукты, приведет ли это к поглощению большого объема средств, которые могли бы поступить на первичный и вторичный рынки, что может привести к отсутствию внимания к новым проектам? Добро пожаловать, чтобы оставить свои комментарии.

Эта статья взята из интернета: Перечень крупнейших организаций, владеющих биткоин-ETF: кто является основными держателями?

введение Пока что этот раунд цикла бычьего рынка криптовалют является самым скучным с точки зрения бизнес-инноваций. В нем отсутствуют феноменальные горячие треки, такие как DeFi, NFT и Gamefi на предыдущем бычьем рынке, что приводит к отсутствию отраслевых горячих точек на общем рынке, а рост пользователей, отраслевых инвестиций и разработчиков относительно слаб. Это также отражается на текущих ценах активов. На протяжении всего цикла обменные курсы большинства альткоинов по отношению к BTC продолжают терять деньги, включая ETH. В конце концов, оценка платформ смарт-контрактов определяется процветанием приложений. Когда разработка и инновации приложений не блестят, оценку публичных цепочек также сложно повысить. Как относительно новая категория криптобизнеса в этом…