Углубленный анализ: является ли текущий ценовой диапазон трамплином для основного восходящего тренда этого цикла?

Автор оригинала: Мур фи (X: @Мерфичен 888 )

Предисловие

С тех пор, как я написал статью «Использование перспективы богов для открытия внутренних законов работы BTC» в феврале этого года, я не писал длинных твитов. С одной стороны, я думаю, что если я смогу ясно объяснить простую логику, мне не нужно будет использовать длинные статьи, чтобы утомлять читателей. С другой стороны, моя занятость не позволяет мне спокойно думать о полном наборе систем данных. В частности, я люблю ясно выражать свои статьи с помощью картинок и текстов; иногда время, потраченное на рисование картинок, даже превышает время, потраченное на набор текста.

В последнее время я часто получаю личные сообщения от друзей, которые просят меня рассказать о текущей стадии бычьего рынка и проверить ее с помощью данных в цепочке. На самом деле, многие прекрасные аналитики данных анализировали это. Например, Ni Da @Phyrex_Ni Описал наиболее реалистичные основы данных в своей статье от 11 июня, объединив макрособытия, структуру в цепочке и биржевой инвентарь. Ссылка следующая: https://x.com/Phyrex_Ni/status/1800210944188190983…

Однако я все еще надеюсь выразить некоторые из моих личных мнений с разных точек зрения, чем те, которые обычно видит каждый. После долгого периода размышлений я наконец закончил эту статью объемом почти 3500 слов после двух дней написания, рисования, аннотирования и корректуры. Если вы являетесь держателем BTC или трейдером тренда, я считаю, что после прочтения всей статьи она может предоставить вам некоторые другие ссылки и идеи.

Без лишних слов, перейдем к сути…

текст

Структура чипа в цепочке URPD может служить чрезвычайно важным ориентиром для оценки тренда. Она отличается от технических теорий, которые мы обычно используем, таких как K-линия, объемная цена, скользящая средняя и т. д. Вместо этого она использует плотную область, образованную движением чипов в цепочке, чтобы наблюдать, кто покупает (готовность покупать) и кто продает (риск продажи), чтобы предсказать, в каком направлении рынок может двигаться в следующий раз.

Плотная область чипа, образованная долгосрочным оборотом, часто является трамплином для следующего этапа. Чем сильнее структура чипа (толщина), тем шире диапазон цен (ширина) и тем больше вероятность восходящего развития. Толщина означает, что существует сильная готовность покупать в этом диапазоне, что может взять на себя распределение чипов в других недорогих диапазонах, а из-за высоких ожиданий на будущее риск продажи, возникающий при колебаниях цен, также будет низким. Ширина означает, что чипы хорошо распределены и не будут генерировать концентрированное давление продаж. Пока не произойдет внезапное событие черного лебедя, область плотного размещения чипов будет формировать эффект сопротивления и липкости на цене, то есть она не очень чувствительна к ценам и ее нелегко пробить.

На протяжении этого цикла есть два впечатляющих «трамплина»:

А. US$25 000-30 000;

Б. $41 000-44 000.

Формирование диапазона A заняло 220 дней с 23 марта по 23 октября, а формирование диапазона B заняло 67 дней с 23 декабря по 24 февраля. Таким образом, мы видим, что формирование толстого ценового диапазона должно основываться на месяцах. В течение этого периода как длинные, так и короткие стороны должны пережить ожесточенные столкновения, прежде чем они смогут, наконец, достичь консенсуса по дну.

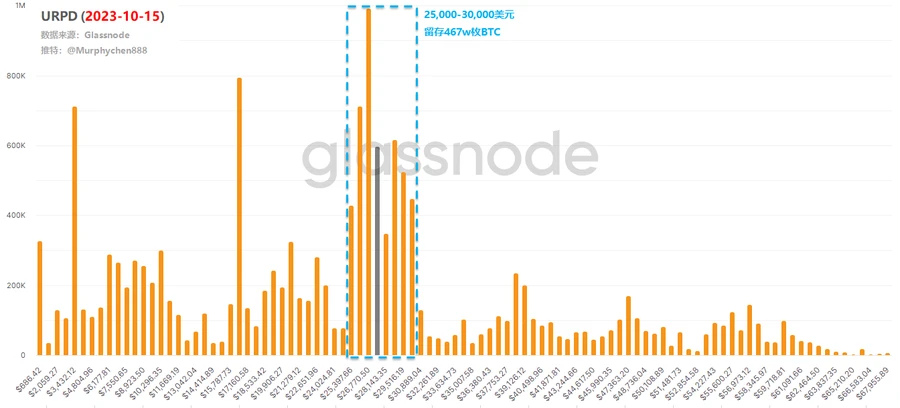

На следующем рисунке показаны данные URPD на 15 октября 2023 года. После 220 дней оборота было накоплено 467w BTC в диапазоне 25 000–30 000 долларов США, что составляет 24% от общего объема. #BTC тираж в то время. Можно сказать, что это очень преувеличенные данные огромного масштаба. Почти все риски продажи были здесь высвобождены, и следующий скачок — закономерный результат.

6 января 2024 года, накануне одобрения спотового ETF, BTC сформировал стопку из 2 миллионов BTC по $41 000-44 000 после 67 дней оборота. Среди них 169 миллионов BTC были переведены из диапазона A (т. е. диапазона 25 000-30 000). Это процесс обмена дешевых фишек на дорогие фишки, позволяющий краткосрочным фишкам, торгующим ETF с положительными ожиданиями, сойти с поезда заранее.

В то же время, все еще есть 298w чипов с твердой верой в диапазон A. Это также важная причина, по которой BTC упал с 46 000 до 38 000 после принятия ETF, но не продолжил падать обратно в диапазон A. Почти все чипы, которые могут двигаться, находятся в этих двух диапазонах. Фишки в нижнем диапазоне не хотят продаваться, а фишки в верхнем диапазоне не хотят продаваться , что естественным образом создает условия для еще одного прыжка.

В настоящее время структура чипа на цепочке постепенно формирует диапазон C!

Это большой диапазон от 60 000 до 70 000 USD, который включает в себя два меньших диапазона, а именно 60 000-64 000 USD и 66 000-70 000 USD. Для удобства мы временно будем называть их диапазонами C1 и C2.

По состоянию на 11 июня 108w чипов были накоплены в интервале C1 и 189w чипов были накоплены в интервале C2 (пожалуйста, проигнорируйте движение чипов Mt.Gox здесь). Среди них 103w чипов были переведены из интервала A и 97w чипов были переведены из интервала B. С точки зрения временного промежутка этот процесс длился 104 дня ( условие месяца как единицы выполнено ).

Если вы спросите меня, сколько времени потребуется для накопления, я не знаю. Но согласно данным прошлых времен, теоретически, в качестве трамплина, ему не нужен ценовой диапазон шириной в 10 000 долларов США (достаточно 5 000 долларов США). Поэтому и C1, и C2, вероятно, станут нижними диапазонами для консенсуса в будущем. Если это C1, то нам придется ждать, пока фишки C2 постепенно переварятся и медленно перейдут в C1, чтобы продолжить формировать более прочную структуру диапазона. Или между C1 и C2 сформируется новая область накопления.

Конечно, одного этого недостаточно…

Чтобы стать трамплином для следующего этапа, необходимо выполнить еще одно важное условие, а именно: фишки в низкой зоне не хотят продаваться, а фишки в высокой зоне не хотят отрезаться . Мы можем использовать несколько других наборов данных, чтобы увидеть, соответствует ли текущая ситуация требованиям.

1. Освобожден ли продавец от риска?

График данных о реализованной прибыли и убытках наглядно демонстрирует общую сумму реализованной прибыли и реализованных убытков BTC за каждый день, а его относительный размер позволяет лучше понять рыночный цикл и настроения инвесторов.

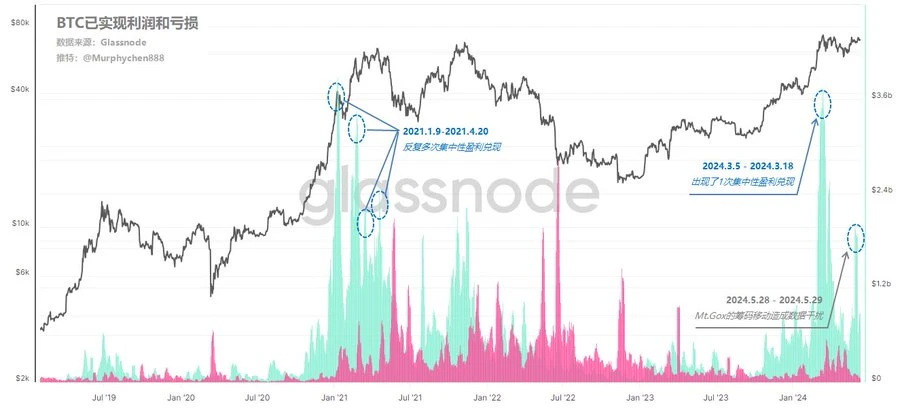

Реализованная прибыль (RP, зеленые столбцы), как правило, доминирует во время бычьих рынков, поскольку недорогие фишки продолжают входить и выходить по мере укрепления рынка. Реализованные убытки (RL, красные столбцы), как правило, доминируют во время медвежьих рынков, поскольку BTC, купленные по высоким ценам, выходят с убытком, особенно достигая пика в событиях рыночной капитуляции (т. е. дна медвежьего рынка).

В пиковый период последнего бычьего рынка с 9 января 2021 года по 20 апреля 2021 года значение RP несколько раз превышало лимит. Это указывает на то, что по мере роста цен большое количество недорогих фишек было обналичено в концентрированной прибыли, что вызвало огромное давление продаж на рынке. Как только последующие фонды не смогут быть взяты, значение RL (красный столбец) будет постепенно расти, и переход от бычьего к медвежьему циклу будет завершен.

В этом цикле с 5 марта 2024 года по 18 марта 2024 года также наблюдался всплеск стоимости RP, причем его масштабы были не меньше пиковой стадии предыдущего раунда. Но разница в том, что после этой концентрированной реализации прибыли не было никакого непрерывного пика RP. (пик RP 28 мая 2024 года на рисунке был вызван помехами в данных, вызванными древним движением фишек Mt.Gox, которое мы можем игнорировать). Таким образом, мы можем полагать, что текущие рыночные настроения по-прежнему стабильны, а реализация прибыли 18 марта 2024 года является высвобождением риска продавца, а не пиком бычьего рынка.

Мы также можем взглянуть на это с другой точки зрения, а именно: данные о мотивации покупателей/давлении продавцов основных активов на бирже.

Он предполагает простую модель, а именно: приток BTC + ETH на биржи (номинированные в долларах США) считается давлением продавца; приток стейблкоинов считается мотивацией покупателя. Красные отрицательные значения: указывают на давление продавца, приток стейблкоинов меньше, чем приток продавца BTC + ETH. Зеленые положительные значения: указывают на мотивацию покупателя, приток стейблкоинов превышает приток продавца BTC + ETH.

Из приведенного выше рисунка видно, что в период с 2021.1.8 по 2024.5.10 давление продавцов на бирже продолжало оставаться высоким и внезапно усилилось, когда цена слабо выросла (событие 5.19), что было сигналом того, что бычий рынок достиг пика. В этом цикле, когда цена продолжала расти, давление продавцов достигло пика 2024.3.13, и затем не продолжал оставаться высоким, а быстро ослабел . В сочетании с анализом потенциала обменного потока в предыдущем твите, текущий обмен находится в состоянии низкой ликвидности, будь то #BTC или #ETH .

Объединив эти данные, мы можем сделать вывод что текущий рынок соответствует условию, что фишки в низкой зоне не хотят продаваться.

2. Продавали ли вы краткосрочные дорогостоящие акции с убытком?

Мы представляем коэффициент риска продажи Bitcoin Sell-Side Risk Ratio как инструмент управления рисками для оценки рыночного риска. Модель рассчитывается путем сложения всех прибылей и убытков, реализованных в цепочке, и деления их на реализованную рыночную стоимость. Таким образом, ее суть заключается в сравнении общей долларовой стоимости, потраченной инвесторами каждый день, с общей реализованной рыночной стоимостью.

Когда значение близко к красной линии ниже ( низкая стоимость ), это указывает на то, что большинство #BTC продаются по цене, относительно близкой к себестоимости, и рынок достиг определенной степени равновесия. Такая ситуация может также указывать на то, что прибыль и убыток в текущем ценовом диапазоне исчерпаны, и рынок находится в среде с низкой волатильностью.

Когда значение близко к синей линии ниже ( высокие ценности ), это указывает на то, что инвесторы продают #BTC при высоких прибылях или убытках относительно их базиса затрат. Такая ситуация может потребовать перебалансировки рынка и обычно сопровождается высокой волатильностью ценовых движений.

Из графика видно, что высокие коэффициенты риска часто появляются, когда бычий рынок взлетает или медвежий рынок падает, то есть инвесторы либо зарабатывают высокую прибыль, либо продают с убытком. На ранних стадиях медвежьего и бычьего рынка количество низких коэффициентов риска схоже, что указывает на то, что инвесторы с высокими издержками не желают продавать с убытком в это время, и большая часть проданных BTC — это краткосрочные фишки, близкие к себестоимости. Это также период рыночного равновесия в среде с низкой волатильностью. Например, текущая ситуация похожа.

По мере развития бычьего рынка коэффициент риска постепенно увеличивается, что означает, что риск продавцов на рынке увеличивается. На поздней стадии бычьего рынка коэффициент риска практически не может упасть ниже красной линии.

Наблюдая за этими данными, мы можем сделать еще один вывод: текущий рынок также соответствует условию нераспродажи фишек в высокой зоне.

Заключение

До сих пор вся логика рассуждений данных была объяснена. Я думаю, что текущий ценовой диапазон, вероятно, станет трамплином перед началом основного восходящего тренда этого цикла. Этот вывод основан на текущих данных, но данные будут меняться, поэтому нет гарантии, что будущая ситуация будет 100% соответствовать анализу.

Это пик бычьего рынка? Если это возможно, должны быть выполнены следующие условия:

1. Большое количество фишек в низкой зоне покинуло рынок в высокой зоне, особенно фишки в зонах A и B, сформированные в этом цикле. Они не были куплены на дне медвежьего рынка, поэтому некоторые из них наверняка не захотят кататься на американских горках другого цикла.

2. RP имеет несколько пиков, и пики становятся все ниже и ниже, в то время как RL начинает постепенно увеличиваться.

3. Давление продавцов на бирже продолжает оставаться высоким, а потенциальный трафик биржи начинает увеличиваться.

4. Коэффициент риска продавцов показывает последовательные высокие значения, а высокие точки уменьшаются шаг за шагом.

5. Происходит событие «черного лебедя», которое серьезно отклоняется от ожиданий рынка.

Чем больше из вышеперечисленных условий выполняется, тем больше вероятность того, что бычий рынок достигает своего пика.

Я говорю о наборе методологий, которые хорошо обоснованы и могут сформировать замкнутый цикл. Не рассматривайте это как прогноз рынка или цены. Эти модели объединяют мои долгосрочные наблюдения и отслеживание данных, а также накопленный опыт, и являются одним из самых интуитивных и эффективных методов оценки вершины бычьего рынка. Если вы также согласны с этим, вы можете использовать это как ссылку, тщательно подумайте и сделайте собственные выводы.

Эта статья взята из интернета: Углубленный анализ: является ли текущий ценовой диапазон трамплином для основного восходящего тренда этого цикла?

Оригинальный автор: Джефф Джон Робертс, Fortune Magazine Оригинальный перевод: Luffy, Foresight News 15 апреля спящий биткойн-кошелек возродился после 14 лет. Владелец кошелька отправил 50 биткойнов на Coinbase, заработав более $3 миллионов долларов прибыли от некогда бесполезных монет. Такие транзакции редки, но не уникальны. Ранние биткойн-кошельки возрождаются почти еженедельно, поднимая вопрос о том, сколько еще предполагаемых утерянных монет можно вернуть в обращение. Новое расследование Fortune и Chainalysis предлагает некоторые идеи. Диаграмма, показывающая количество утерянных биткойнов с 2018 года Как показано на рисунке выше, сотни тысяч утерянных биткойнов (которые Chainalysis определяет как биткойны, которые не перемещались с 2014 года) вернулись в обращение за последние несколько лет. Рисунок показывает чистое изменение…