Эта статья взята из: 10x Исследовать; первоначальный автор: Маркус Тилен; перевод: Odaily Planet Daily Azuma

Примечание редактора: эта статья представляет собой сборник двух статей по анализу рынка, опубликованных известным инвестиционно-исследовательским институтом. 10x Исследования вчера вечером и сегодня утром . В первой статье, 10x Исследования В основном анализируются причины пессимизма относительно будущего рынка ETH; во второй статье 10x Исследования предсказывают, что BTC скоро достигнет нового максимума.

Ниже приведен отрывок из основного содержания двух статей из 10x Исследования , перевод Odaily Planet Daily.

О ETH: почему мы настроены решительно по-медвежьи?

За последний месяц рыночная капитализация Ethereum выросла на 22% до $454 млрд, в то время как доход от комиссий Ethereum упал на 33% до всего лишь $128 млн. По сути, это связано с тем, что Ethereum стал относительно «незначительным» с точки зрения транзакционной активности, а большая часть мем-активности переместилась в сети Solana или Layer 2, что может быть не новостью для инвесторов в глубокие ценности.

С точки зрения технического анализа, если ETH упадет ниже $3,725, может быть запущено большое количество сделок со стоп-лоссом. Текущая тенденция ETH выглядит очень хрупкой и не смогла вырасти дальше. Многие недавно созданные длинные позиции достигли или упали ниже точки безубыточности. Энтузиасты криптовалют обычно называют эту техническую модель Барт, то есть цена определенного токена должна быть отсортирована после резкого роста, в это время цена валюты может резко упасть из-за запуска сделок со стоп-лоссом. Все три наших индикатора разворота стали медвежьими.

Исторически июнь является вторым худшим месяцем для ETH со средней доходностью всего -7% (худшим был сентябрь -12%), тогда как средняя доходность всех остальных десяти месяцев была положительной.

Подводя итог, с точки зрения фундаментальных факторов, технического анализа, циклических конвенций и т. д., сейчас не лучшее время для удержания ETH. Другим подтверждением этого вывода является то, что позиции на фьючерсном рынке перегружены (смещены в сторону лонгов).

-

Примечание Odaily: В терминах финансового рынка перерастянутые позиции обычно используются для описания явления на рынке, то есть, когда существует большое количество позиций в определенном направлении (длинные или короткие) по определенному активу или инвестиционному продукту. Когда большинство участников рынка склонны выбирать одно и то же направление торговли, перерастянутые позиции подразумевают риск чрезмерной предвзятости в этом направлении.

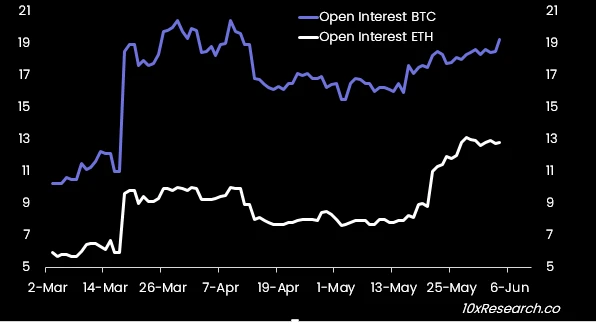

Открытый интерес к фьючерсам вырос с $8 млрд в середине мая до $12,8 млрд. Ставки финансирования превышали 20% в некоторые дни, но сейчас упали до 11,9%. Поскольку новые длинные позиции не открываются, стоимость удержания длинных позиций очень высока. Из-за неопределенности сроков одобрения ETF больше трейдеров могут решить закрыть свои позиции.

Чистый приток в спотовый Ethereum ETF также может разочаровать. Подобно ситуации с GBTC, мы можем увидеть 50% ($4-5 млрд) оттоков на Grayscales ETHE, в то время как уровень притока других ETF может достичь только 20% ETF BTC ($13.5 млрд за пять месяцев), или около $2.7 млрд. Приток в $2.7 млрд против оттока в $4 млрд из ETHE может оказать давление на цену ETH.

Учреждениям или управляющим активами нет достаточных оснований добавлять ETH в свои портфели из нескольких активов. ETH не позиционируется как цифровое золото, и его торговый объем составляет лишь небольшую часть Bitcoin, что несет определенные риски ликвидности. Текущая безрисковая процентная ставка традиционного финансирования составляет около 5,2%, в то время как доход от стейкинга ETH составляет всего 2,6%. Таким образом, у традиционного финансирования мало стимулов покупать ETH ETF, не говоря уже о том, что текущие ETF не позволяют делать стейкинг.

Пока еще неизвестно, когда SEC окончательно одобрит спотовый Ethereum ETF (S-1), а президент США Байден только что наложил вето на резолюцию Конгресса об отмене SAB-121, подтвердив противодействие правительства криптовалютам. ETF должны дождаться вступления в силу форм S-1, прежде чем они смогут начать торговать, но сроки одобрения SEC этих S-1 еще не определены (это может произойти сегодня или через несколько месяцев). Что касается положительного влияния одобрения 19 b-4 23 мая, ETH подскочил с $3,000 до $3,600 и поднялся до $3,800 в последующие дни. Учитывая, что правительство США только что передало новое сообщение, которое не так уж и дружелюбно по отношению к криптовалютам (вето Байдена), оправдано ли это увеличение более чем на 25%?

Мы предпочитаем Bitcoin. Даже если S-1 будет одобрен, отток конвертации ETHE вызовет давление на продажу ETH. В целом, длинные позиции Bitcoin, короткие позиции Ethereum и продажа опционов Ethereum call, покупка опционов Bitcoin call могут быть более выигрышными торговыми стратегиями.

Для ETH $3,725 станет крайне критической точкой (в этот момент мы закроем все длинные позиции Ethereum). Если ETH упадет ниже этого уровня, мы можем увидеть срабатывание большого количества стоп-лосс-трейдов, толкающих цену ETH еще ниже, что может даже помешать Bitcoin установить новые максимумы.

О BTC: будут ли новые максимумы?

Мы подчеркнули наши оптимистичные мотивы для BTC в трех отчетах от 21, 26 и 30 мая.

Для трейдеров сейчас самое время рискнуть, чтобы получить большую бету. Как мы и предсказывали, акции, связанные с майнингом биткоинов, также растут. Bitdeer отскочил на 13% вчера вечером под влиянием финансирования Tethers в размере $100 миллионов (с возможностью еще $50 миллионов), а Bitfarms, один из крупнейших игроков в отрасли, также отскочил.

Экономика США замедляется, но сейчас это хорошо. Рост ВВП составляет чуть более 1%; производственный индекс ISM сокращается уже несколько месяцев; занятость слабеет, что негативно сказывается на потребительских расходах; и вчера вечером наблюдалось значительное замедление вакансий, еще один ключевой и перспективный индикатор занятости. Все это приведет к снижению инфляции.

В эту пятницу мы получим больше данных по занятости, а на следующей неделе — отчет по инфляции CPI. Тенденция биткоинов будет корректировать направление в зависимости от высоких и низких изменений CPI (CPI растет, биткоин — медвежий; CPI падает, он — бычий), и если темпы роста CPI составят 3,3% или ниже, это, скорее всего, подтолкнет биткоин к новому историческому максимуму.

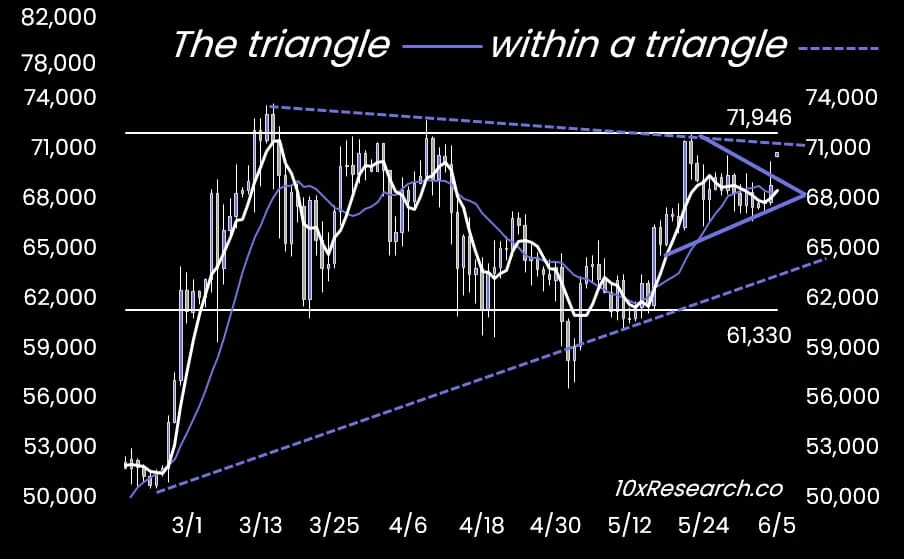

Мы стали оптимистичными 15 мая, когда инфляция достигла 3,4%, что ниже 3,5% в предыдущем месяце, а биткоин был около $62 000. Эта цена также совпадает с нашей моделью, которая изначально предсказывала, что биткоин может достичь $65 000 16 мая, став бычьим, а закрытие выше $71 500 (последняя цена $70 500) вызовет еще один сигнал на покупку.

В настоящее время биткоин пробил меньший треугольник (фиолетовая линия) на рисунке ниже, а больший треугольник (фиолетовая пунктирная линия) также может быть пробит на уровне около $71,500. Если снижение занятости в США или снижение инфляции может заставить цену биткоина закрыться выше этой линии, мы твердо установим целевую цену на новом максимуме, который может быть достигнут между этой пятницей и следующей средой. Поэтому мы ожидаем, что биткоин достигнет нового исторического максимума (выше $73,500) к концу следующей недели.

Недавно Комиссия по ценным бумагам и биржам (SEC) выпустила предупреждение о рисках, связанных с криптовалютами. шаблон, который ранее наблюдался до одобрения спотовых ETF Bitcoin и других регулируемых SEC криптопродуктов, что может означать, что форма S-1 для спотовых ETF Ethereum будет одобрена в ближайшее время. Несмотря на это, мы по-прежнему предпочитаем Bitcoin, и наши позиции снова вернутся к Bitcoin.

С субботы дополнительное воздействие фьючерсных контрактов на биткоин увеличилось на $1,6 млрд. Вчера вечером спотовый биткоин-ETF Fidelity получил $378 млн, Arks ETF получил $140 млн, а BlackRock получил $275 млн (в общей сложности $880 млн за один день), что является вторым по величине показателем в истории.

Рынок опционов ожидает, что волатильность биткоинов составит около ± 6,6% к концу следующей недели, с целевой ценой $76,000, если она вырастет. Подразумеваемая волатильность все еще относительно дорогая на уровне около 52-53%. Создание длинного кредитного плеча через бессрочные фьючерсы или компании по майнингу биткоинов может быть лучшей стратегией.

В целом, биткоин вскоре может достичь нового исторического максимума, и сейчас самое время пойти на больший риск и сформировать более крупную позицию.

Эта статья взята из интернета: 10x Research: Почему мы продаем ETH и продаем BTC

Впервые в этом году данные по занятости оказались ниже ожидаемых (неожиданный рост), общее изменение занятости составило +175 000 (предыдущий средний рост составил около 275 000), а уровень безработицы также неожиданно вырос с 3,83% до 3,87%. Другие высокочастотные индикаторы рынка труда также начинают демонстрировать признаки замедления, такие как недавний отчет JOLTS, показывающий более низкое соотношение вакансий к безработным, а также найм и увольнения в частном секторе на многолетних минимумах. Кроме того, тенденции найма среди малого бизнеса значительно ослабли, причем как компоненты занятости ISM, так и PMI показали слабость, а доля нанимающих компаний сферы услуг и производства упала до уровней, типичных для рецессий. В прошлую пятницу мы указали, что данные по несельскохозяйственным рабочим местам с большей вероятностью…