Системные противоречия усиливаются, розничные инвесторы борются с венчурными капиталистами в криптовалютной сфере

Оригинальный автор: Джалил Джиалиу , БлокБитс

«Мем — это действительно ценная монета, даже институциональные венчурные капиталисты не будут играть с ней», — сказал один из участников сообщества.

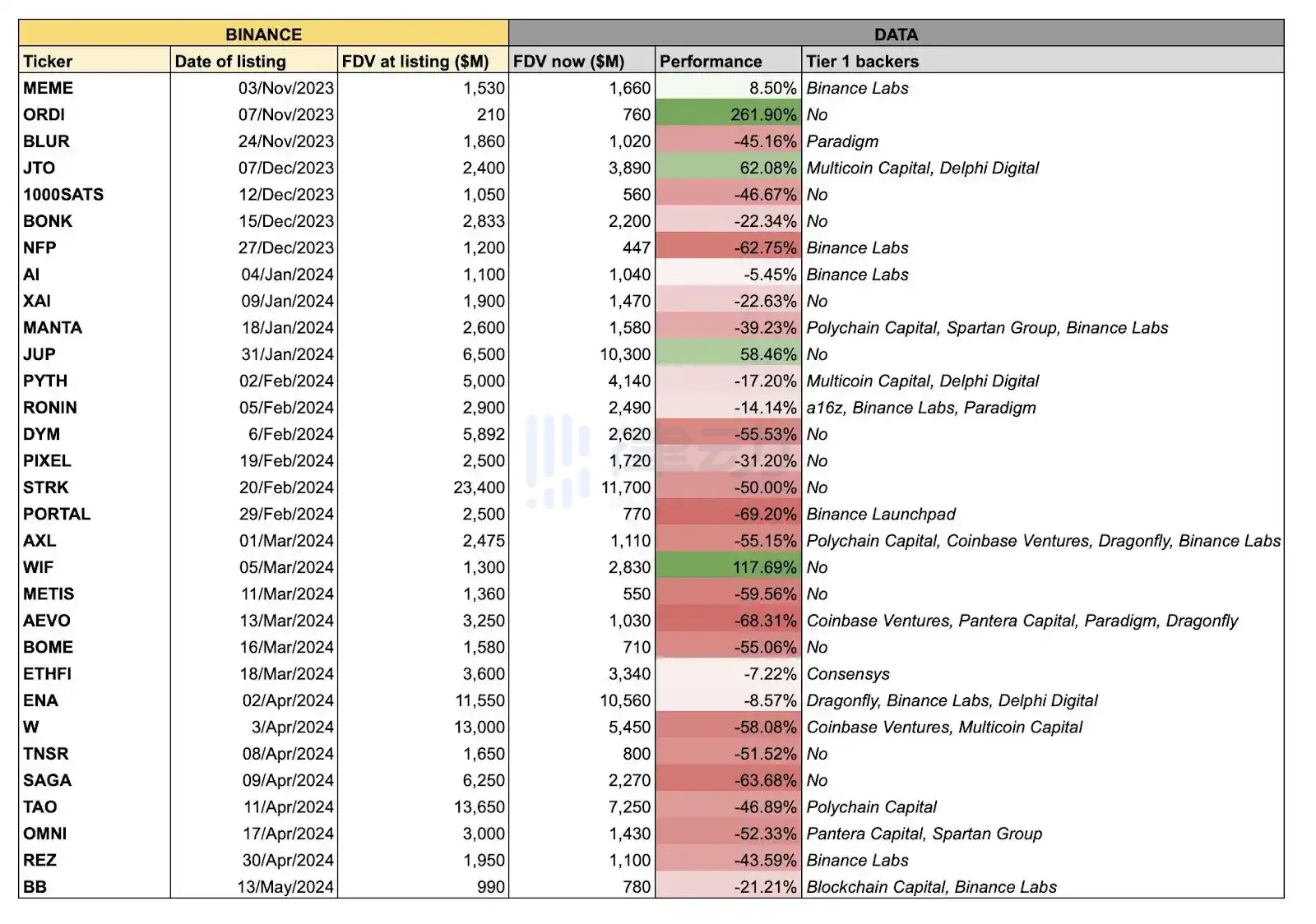

По мере того, как цена биткоина приближается к своему историческому максимуму, производительность новых монет на нескольких основных торговых платформах была низкой, что вызвало широкое обсуждение. По словам криптовалютного KOL Chuanmu, оборот большинства новых монет, перечисленных на Binance в этом году, составляет всего около 10%, в то время как разблокированная рыночная стоимость достигает миллиардов долларов США. Эта модель высокой оценки и низкой циркуляции привела к серьезному отвлечению рыночных средств. Предполагается, что циркулирующая часть проекта Binances IEO могла поглотить десятки миллиардов ликвидности, в то время как разблокированная часть поглотит сотни миллиардов средств в конце бычьего рынка и на медвежьем рынке.

В такой рыночной среде эти новые монеты с высоким FDV и низким оборотом, вероятно, станут виновниками ускорения прихода медвежьего рынка в конце бычьего рынка. Очевидно, Binance также поняла это, поэтому недавно опубликовала заявление о том, что намерена изменить правила листинга. Недовольство розничных инвесторов на рынке эффективностью этих новых монет постепенно перешло к венчурным капиталистам. Розничные инвесторы сообщества и венчурные капиталисты не понимают друг друга и смотрят друг на друга свысока.

Мем-монеты стали средством сопротивления сообщества венчурному капиталу. Благодаря справедливому распределению и высокому участию мем-монеты получили более широкую поддержку и популярность, в то время как венчурные монеты подверглись широкому осуждению. В конечном итоге абсурдность процесса формирования капитала привела к конфронтации между венчурным капиталом и розничными инвесторами. Венчурный капитал обвинил мем-монеты в подрыве рынка, а розничные инвесторы, в свою очередь, обвинили венчурных капиталистов в совершении зла.

Binance меняет правила листинга

20 мая Binance объявила, что пересмотрит свои правила листинга и начнет поддерживать малые и средние криптопроекты, стремясь предоставить возможности большему количеству малых и средних проектов с хорошими основами, органическим фондом сообщества, устойчивой бизнес-моделью и отраслевой ответственностью, а также содействовать развитию экосистемы блокчейна. Согласно официальному объявлению, Binance пригласит высококлассные команды подать заявку на листинг проектов через прямой листинг, Launchpools и Megadrops, и свяжется с командой после предварительной проверки, оставляя за собой право решать, подходит ли проект для листинга.

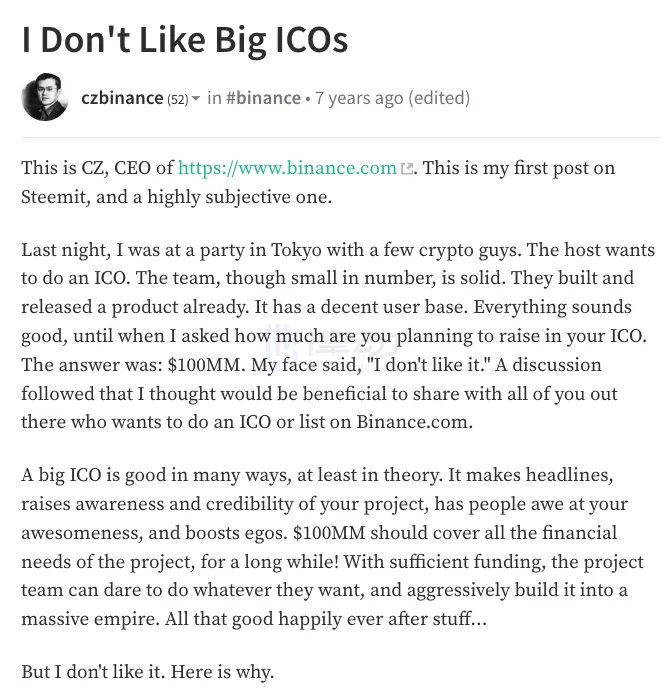

Однако этот стратегический сдвиг не произошел внезапно. Еще семь лет назад основатель Binance CZ (Чанпэн Чжао) опубликовал статью на Steemit, в которой подробно изложил свои сомнения относительно масштабных ICO.

7 лет назад CZ увидел сегодня

В статье CZ: Мне не нравятся крупные проекты ICO. Возможно, неправильно получать огромные суммы денег за один раз , CZ выразил несколько основных взглядов: реализация максимальной ценности проекта во время ICO обычно не способствует его долгосрочному развитию. Вместо этого это может привести к ряду негативных эффектов, включая падение цен, ущерб репутации и потерю пользователей.

В статье CZ открыто выступил против практики крупномасштабных ICO, указав, что Максимизация ICO = плохо, мне не нравится, когда проекты реализуют свою максимальную ценность на ICO. В долгосрочной перспективе это обычно вредит этим проектам. Это противоречит здравому смыслу для многих предпринимателей ICO . В то же время он также подчеркнул негативные последствия ICO с высокой стоимостью, включая распродажу краткосрочными трейдерами и падение цен, что в свою очередь вызвало ряд негативных эффектов, таких как распространение негативных новостей и потеря пользователей.

Поэтому CZ предложил установить оценку ICO на более низком уровне, чтобы облегчить переподписку, тем самым гарантируя рост цены токена после листинга, привлекая больше пользователей и позитивное внимание. Это ICO с низкой оценкой может не только вызвать позитивный отклик рынка, но и обеспечить лучшую поддержку для последующего развития проекта, формируя добродетельный круг.

В 2023 году, через шесть лет после публикации этой статьи, Binance оказалась втянута в слухи о Bestie Coin. Почти через девять месяцев после шедевра Binance IEO Stepn, Binance наконец перезапустила IEO в конце прошлого года. Однако это совпало с медвежьим рынком, и рыночные показатели нескольких IEO в прошлом году оказались не такими хорошими, как ожидалось, что вызвало некоторое недовольство в сообществе. Слухи о Bestie Coin усилились, и Binance, как одна из крупнейших платформ в отрасли, часто сталкивалась с сильным давлением продаж новых монет, запущенных за последние шесть месяцев, и пиковая ситуация наступала сразу после их запуска.

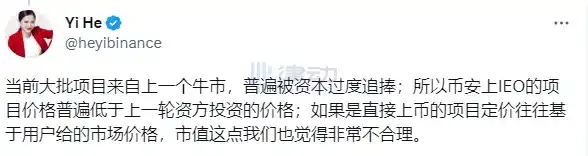

Столкнувшись с растущими слухами, Хэ И дал ряд ответов, подробно описанных в He Yis 19 ответов: о листинге Binance, слухах о лучших друзьях IEO и доле рынка .

Разъясняя стандарты листинга, Хэ И ответил: Binance зарабатывает деньги на пользователях, поэтому основная логика листинга Binance заключается в том, чтобы попытаться листить проекты, которые могут прожить дольше и принести прибыль пользователям. На самом деле, это разница в возможностях инвестиционного исследования и эстетических различиях. Платформа, которая может определить правильные проекты и время для листинга в долгосрочной перспективе, будет иметь пользователей, которые могут прожить дольше. Это основная конкурентоспособность платформы.

В то же время, Хэ И также выразил схожую точку зрения CZs в том году. Феномен того, что проекты IEO достигли рыночной стоимости почти в 10 миллиардов сразу после листинга, был связан с тем, что рыночная стоимость этой партии проектов была оценена предыдущим бычьим рынком и, как правило, была переоценена капиталом. Binance также считала, что эта ситуация была очень неразумной.

С сегодняшней точки зрения изменение правил листинга Binances кажется очень внезапным, но на самом деле изменение правил листинга Binances для поддержки малых и средних криптопроектов не является временным решением, а имеет далеко идущие причины и последствия. Можно сказать, что это возвращение к изначальному намерению в некотором смысле.

Розничные инвесторы, поддержавшие мем, коллективно прокляли монеты VC

После того, как Binance изменила свои правила листинга, сообщества Meme Coin всех размеров устремились на платформу и организовали своих членов для подачи заявок на листинг на Binance.

Прежде всего, отношение превыше всего. Действительно хорошие монеты должны быть проверены на DEX перед размещением на торговой платформе, в противном случае контроль рынка будет слишком серьезным. После стольких долгих разговоров о высоком FDV некоторые торговые платформы наконец-то начали принимать меры. BlockBeats получил эти положительные ответы после опроса нескольких трейдеров, которые могут представлять мысли многих розничных инвесторов.

Хотя большинство членов сообщества поддерживают новые правила листинга Binance, они также считают, что это контратака против крупных венчурных капиталистов, манипулирующих рынком. Недовольство розничных инвесторов венчурными капиталистами также явно усилилось.

Таким образом, мы видим, что лидеры мнений побуждают розничных инвесторов активнее действовать, а их неприязнь к монетам венчурного капитала достигла пика.

Хотя в сообществе и раньше велись дискуссии о распространении монет VC, столь масштабное обсуждение состоялось впервые.

Еще в 2021 году я призвал всех играть в Meme Coins и принять Meme. KOL криптовалютный филантроп сказал это BlockBeats на другом конце провода.

« Подавляющее большинство розничных инвесторов имеют общий чистый капитал от 50 000 до 300 000 RMB или от 8 000 до 50 000 USD. Эти люди являются главной силой на рынке, и для них рост монет VC действительно слишком ограничен. »

Возьмем несколько недавних примеров: TIA — самая известная монета в VC-треке, но она может вырасти только в 10 раз за долгое время, в то время как другие, такие как ENA, выросли с 0,5 до 1,5 максимум, всего в 3 раза. А мем-монета Bome выросла с 20 миллионов долларов США до 1,6 миллиарда долларов США за короткий период времени, достигнув 80-кратного роста. Даже если она получит только меньший рост, он все равно может вырасти в 20-30 раз.

Для розничных инвесторов, которые хотят быстро разбогатеть, такой рост не имеет большого значения, а соотношение прибыли и убытков не является рентабельным по сравнению с Meme. Короче говоря, Монеты VC больше подходят инвесторам с капиталом более $1 миллиона, в то время как розничные инвесторы с капиталом менее $50 000 больше подходят для игры в Meme, разделив капитал на 100 частей, и шансы на выигрыш выше. Именно это и предложил филантроп из круга криптовалют.

От «Вы все еще можете попасть на борт?» до «Никто не будет заменять друг друга» — слоган этого цикла существенно изменился.

Но на самом деле в криптовалютном кругу, наполненном играми PVP-взаимоурезания, отношения между розничными инвесторами и венчурными капиталистами всегда были плохими. Это противоречие не было внезапным и беспричинным. Оглядываясь назад, можно сказать, что конфликтный инцидент произошел в 2020 году.

Прошлое и настоящее розничных инвесторов и венчурных капиталистов в мире криптовалют

В июле 2020 года, когда Uniswap был наконец обнаружен и эффект богатства достиг своего пика, появился еще один DEX SushiSwap. Без лишних слов, SushiSwap нацелился на Uniswap.

Это инициированная сообществом DEX, которая скопировала код Uniswap. Самое большое отличие — игровой процесс токенов. SushiSwap полностью стоит на стороне розничных инвесторов, давая им достаточную прибыль, и даже заявила, что LP Uniswap могут мигрировать и будут вознаграждены. Uniswap даже не была уверена в выпуске токенов в то время. Uniswap — это проект VC, и они на стороне VC. Поддержка SushiSwap розничными инвесторами потрясла отрасль.

В результате SushiSwap получил ликвидность в размере US$700 миллионов в течение 65 часов после запуска. Две недели спустя половина ликвидности Uniswaps была переведена в Sushi. Это было основательное разграбление венчурного капитала сообществом.

Это было первое масштабное противостояние сообщества и венчурного капитала, и четыре года спустя противостояние все еще усиливается. На этот раз это Meme.

Создатель мемов, история повторяется для Pump.fun

Рост Pump.fun похож на Uniswap в 2020 году, а с ростом числа торговых ботов транзакции с монетами Meme стали быстрее и эффективнее.

Pump.fun способствовал выпуску миллионов MemeCoins и создал миллиарды стоимости для этих MemeCoins. Впервые в истории человечества любой может создать финансовый актив менее чем за $2 и менее чем за 2 минуты. MemeCoins стали не только отличным механизмом сбора средств, но и эффективной стратегией листинга. Традиционно проекты собирают большие суммы денег, выделяя 15-20% токенов венчурным капиталистам, затем разрабатывают продукты и, наконец, создают сообщества с помощью мемов и маркетинга. Однако эта модель часто приводит к тому, что венчурные капиталисты отказываются от сообществ.

В эпоху Meme люди могли собирать средства, запуская собственные монеты Meme (без дорожной карты, просто ради развлечения), формируя племенное сообщество на ранней стадии, а затем продолжать создавать приложения и инфраструктуру для добавления полезности монете Meme, не давая ложных обещаний и не предоставляя дорожной карты. Такой подход использует преимущества племенного строя сообщества Meme и обеспечивает высокую вовлеченность членов сообщества, которые становятся бизнес-разработчиками и маркетологами проекта. Это также обеспечивает более справедливое распределение токенов и противостоит стратегии pump and dump с низким оборотом и высоким FDV, принятой венчурным капиталом.

Розничные инвесторы проснулись, и все больше розничных инвесторов начали использовать монеты Meme и монеты сообщества. Типичный пример — BOME.

Сколько времени требуется для рождения отличного проекта? Ответ для BOME — три дня, создание рыночной стоимости в $1,5 млрд за три дня. Скорость, с которой BOME был листингован на Binance, заставила многие криптопроекты сломать защиту. Эти проекты усердно работали в течение нескольких лет, но не смогли попасть в листинг, в то время как BOME сделал это всего за три дня. Этот феномен показывает, что рыночная привлекательность и возможности быстрого листинга монет Meme намного превзошли ожидания традиционных криптопроектов.

Успех BOME заключается не только в его собственных рыночных показателях, но и в том, что он стимулировал всплеск числа новых выпущенных монет Meme в сети Solana, что еще больше способствовало улучшению сетевой активности. Хотя BOME не первый, кто предпродал Meme, успех BOME, несомненно, спровоцировал ажиотаж предпродаж.

Быстрый рост стоимости BOME напоминает людям об изначальной экологии надписи: если вы предвзяты, позвольте экологии биткоина развиваться до тех пор, пока у вас не останется никаких предубеждений.

За двенадцать лет криптоиндустрия сформировала набор привычной логики: владельцы проектов создают новые концепции и новые нарративы, связываются с венчурными фондами, разогреваются с помощью airdrops, а затем принимают различные меры, чтобы вторичный рынок взял верх. На этом бычьем рынке только TIA и SOL считаются хорошими проектами в умах старых инвесторов — у них хорошая команда, хороший венчурный капитал, листинг Binance, и ожидается, что трек будет раскручен.

Однако трек Meme претерпел ряд мутаций и производных, и родился Ordinal, как спойлер. Появление и популярность всех надписей в экосистеме Bitcoin были совершенно неожиданными.

С момента своего рождения Inscription естественным образом нес в себе дух сообщества честного запуска и первого есть первого, что, как оказалось, является слоганом Meme. С момента своего рождения в марте предубеждение было тесно связано с экосистемой Bitcoin, но, похоже, оно никогда не переставало убеждать всех: если у вас есть предубеждения, позвольте экосистеме Bitcoin расти, пока у вас не останется никаких предубеждений. Стоимость печати ORDI (1, включая 1000 монет) составляет 2–3 доллара США. Если его не продать на пике, это инвестиция, которая выросла более чем в 20 000 раз.

Игра на процентах и противостояние между розничными инвесторами и венчурными капиталистами

Антагонизм между розничными инвесторами и венчурными капиталистами усилился и достиг почти грани разрыва связей.

Я в любом случае этого не понимаю, так что я могу также порассуждать о мемах. Многие ветераны-инвесторы в сообществе, похоже, ошеломлены быстрыми изменениями на рынке, в то время как новые инвесторы еще больше растеряны. По сравнению с повторяющимися итерациями повествования в криптовалютном кругу, культура мемов всегда процветала.

Продолжающаяся популярность Meme, похоже, является насмешкой над долгосрочной философией инвестирования в стоимость венчурного капитала. Эдди Лаззарин, технический директор a16z Crypto, жестко раскритиковал Meme Coin в статье от 25 апреля, заявив, что она подрывает долгосрочное видение криптовалюты, бросает тень на мнение общественности, регулирующих органов и предпринимателей об отрасли и действует как казино для относительно небольшого числа людей. Он отметил: Meme Coin изменила взгляды общественности, регулирующих органов и предпринимателей на криптовалюту. В лучшем случае это выглядит как рискованное казино или серия ложных обещаний, прикрывающих казино. Это глубоко влияет на принятие, регулирование/закон и поведение создателей блокчейнов. Я вижу этот ущерб каждый день.

Аналогичным образом Майкл Демпси, управляющий партнер Compound, также сказал: «Наблюдая за монетами Meme, мы наблюдаем исход разработчиков криптовалют, масштабы которого даже серьезнее, чем медвежий рынок за последние несколько лет». Все эти взгляды отражают глубокую неудовлетворенность и обеспокоенность венчурных капиталистов монетами Meme.

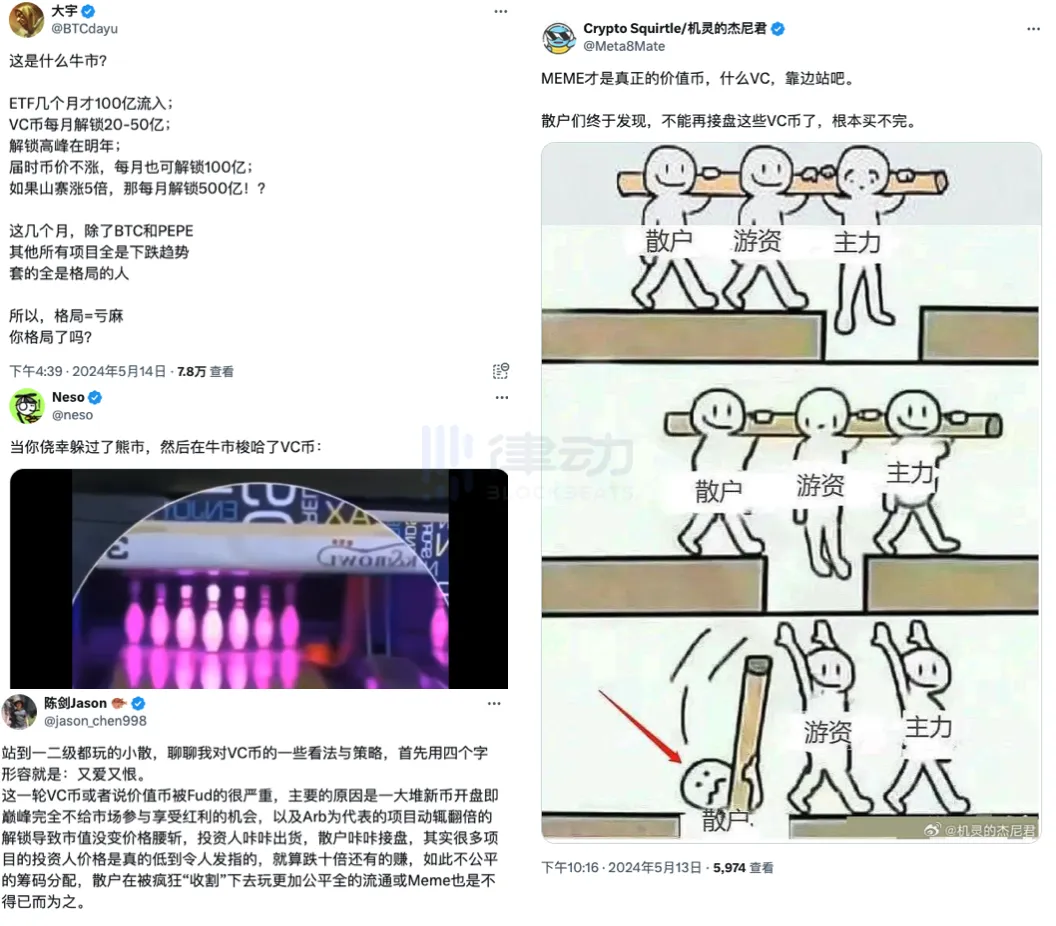

В то же время розничные инвесторы все больше недовольны манипуляциями рынка со стороны венчурных капиталистов. Большинство токенов управления поддерживаются венчурным капиталом, и эти токены обычно запускаются по высоким оценкам и постепенно передаются розничным инвесторам. Сегодня венчурные капиталисты не только пытаются контролировать «монеты VC», но и пытаются манипулировать монетами Meme, чтобы еще больше «играть» с розничными инвесторами.

21 мая участник сообщества Рахул | Polygon Intern опубликовал длинную статью на платформе социальных сетей, обвиняя старших руководителей Polygon и внутренний персонал в манипулировании мем-монетой под названием $ELE, и прикрепляя большое количество скриншотов в качестве доказательств. Эти доказательства касались не только руководителей Polygon, но также Symbolic Capital, Multibit, BounceBit, GeekCartel, Salus Security и других проектов и их лидеров. Это разоблачение вызвало бурную реакцию сообщества. Хотя соответствующие обвинения не были подтверждены, брожение инцидента привлекло широкое внимание.

В глазах розничных инвесторов венчурные капиталисты — это всего лишь подстрекатели в основном кругу, которые вступают в сговор друг с другом, а в глазах венчурных капиталистов розничные инвесторы, которые играют в мемы, не приносят никакой пользы отрасли.

Розничные инвесторы и венчурные капиталисты не понимают друг друга и смотрят друг на друга свысока.

Я думаю, что чувство оппозиции исходит из убеждения сообщества, что венчурный капитал — это деньги без ценности. Основная ценность, которую большинство венчурных капиталистов привносят в проекты, — это деньги, которые фактически стали обузой для сообщества вторичного рынка. Йе Су, основатель ArkStream Capital, выразил свою точку зрения, Основная причина в том, что резервуар (покупка) альткоинов не увеличился, но объем сбора средств (продажа) отраслевых венчурных капиталистов увеличился в пять раз по сравнению с 2020 годом. Я думаю, что текущий раскол еще более серьезен. С новой политикой Binances больше проектов, не относящихся к Meme, могут рассмотреть возможность справедливого распределения и листинга с низкой рыночной капитализацией.

По словам трейдера KOL и криптовалютного филантропа, это чувство конфронтации между розничными инвесторами и венчурными капиталистами стало более серьезным, чем в 2020 году, поскольку на этот раз оно вызвано системными противоречиями.

Криптовалютный филантроп далее объяснил BlockBeats: В традиционной модели венчурного капитала венчурные капиталисты решают проблемы. Они инвестируют в потребительские, чиповые и высокотехнологичные отрасли и оказывают финансовую поддержку этим стартапам. Однако лишь очень небольшое количество криптовалютных венчурных капиталистов может способствовать долгосрочным позитивным инновациям. Большинство из них преследуют лишь краткосрочные интересы. Они вступают в сговор с владельцами проектов, чтобы участвовать в манипулировании рынком и получать прибыль за счет капитала. Розничные инвесторы могут стать лишь луком-пореем, который в конечном итоге собирают.

По мнению криптовалютных филантропов, принятие молодыми людьми мема о криптовалютном хайпе — это выбор и результат времени, а также самый идеальный путь.

«Культура казино криптовалют на самом деле является важным способом для простых людей в современном обществе сменить свой класс. В отсутствие кардинальных изменений в нынешних производительных и производственных отношениях культура казино стала лучшим выбором без кровавой революции. Некоторые люди могут ненавидеть эту культуру казино, но для тех молодых людей, которые хотят изменить свою судьбу, криптовалютные казино предоставляют возможность без кровопролития и жертв. В противном случае они могут достичь классового скачка только через более экстремальные революции, но это нанесет больший ущерб стабильности всего общества».

В этом контексте недовольство и сопротивление сообщества венчурным капиталистам становятся все сильнее. Мем-монеты стали средством сопротивления сообщества венчурным капиталистам. Благодаря справедливому распределению и высокому участию мем-монеты получили более широкую поддержку и любовь. Манипулирование венчурными капиталистами и рыночные манипуляции широко осуждаются сообществом.

В конечном итоге абсурдность процесса формирования капитала привела к конфронтации между венчурными капиталистами и розничными инвесторами. Венчурные капиталисты обвинили монеты Meme в подрыве рынка, а розничные инвесторы, в свою очередь, обвинили венчурных капиталистов в совершении зла.

Чья это вина?

Некоторое время назад ко мне на раунд финансирования KOL пришел проект с оценкой в 2 миллиарда долларов США. Можете себе представить 2 миллиарда долларов США? Я был очень зол. Когда он это сказал, тон и эмоции криптовалютного филантропа постепенно стали возбужденными.

«В 2014 году оценка Ethereum во время ICO составляла всего $26 миллионов. В 2022 году оценка Optimism (OP) составляла $150 миллионов. Теперь любой новый проект может иметь оценку от $1 миллиарда до $2 миллиардов. Раньше был только один Optimism и один Ethereum, но сейчас есть много проектов с FDV, превышающими $1 миллиард. Неужели на рынке столько денег, чтобы его взять?»

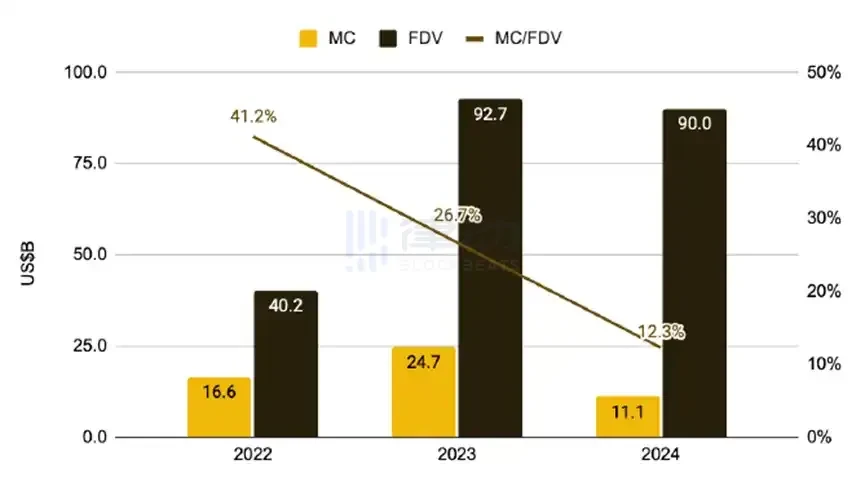

Источник изображения: Binance Research

В отчете Binance Research « Распространенность токенов с низким оборотом и высоким FDV. Почему рынок стал таким, какой он есть сегодня? », также показаны рыночная капитализация и FDV токенов, выпущенных за последние три года, что подчеркивает растущий разрыв между этими показателями с течением времени. Хотя до 2024 года осталось всего несколько месяцев, FDV токенов, выпущенных в первые несколько месяцев, близок к общему числу в 2023 году, что подчеркивает преобладание токенов с высокой стоимостью.

Преобладание переоцененных и малооборотных токенов на текущем рынке обусловлено рядом структурных причин и изменениями в моделях управления капиталом.

В статье Memeccoins > Токены управления , исследователь Яш Агарвал написал: Возьмем в качестве примера EigenLayer, крупнейший протокол Ethereum в этом цикле, в распределении токенов управления, венчурный капитал и команда удерживают до 55% акций, в то время как первоначальный эйрдроп сообщества составляет всего 5%. Этот метод выпуска токенов с низким оборотом и высокой FDV (полностью разбавленной стоимостью) позволяет инсайдерам значительно увеличить свое богатство, контролируя предложение токенов. Эта модель существует не только в EigenLayer, но становится все более распространенной на всем рынке криптовалют.

За венчурными компаниями, которые настаивают на выпуске токенов FDV с высокой оценкой, стоит глубокая логика. Предположим, что крупный венчурный фонд инвестирует $4 миллионов в обмен на долю 20% в проекте с первоначальной оценкой $20 миллионов. Чтобы обеспечить высокую доходность венчурного капитала, им необходимо увеличить FDV как минимум до $400 миллионов при выпуске токена. Чем больше фонд, тем больше вероятность того, что он установит абсурдно высокую частную оценку для проекта и с помощью сильного повествования в конечном итоге выйдет на биржу по более высокой публичной оценке. Эта стратегия выпуска с высокой оценкой заставляет розничных инвесторов становиться тейкерами, когда токен листингуется, что приводит к резкому падению цены.

Например, случай Starkware показывает, что запуск с высокой FDV привел лишь к падению цен и отсутствию внимания, тогда как в случае Celestia запуск с низкой FDV не только позволил розничным инвесторам получить прибыль от переоценки, но и помог сформировать сильное сообщество и доверие.

В отчете Binance Research также указывается на несколько причин текущего высокого FDV и низкого оборота токенов: Распространенность токенов с высоким FDV и низким обращением в основном обусловлена массовым притоком частного рыночного капитала, агрессивными стратегиями оценки и оптимистичными рыночными настроениями. Приток средств с частного рынка привел к росту оценок проектов, что сделало цену токенов высокой при их запуске на публичном рынке. Агрессивные стратегии оценки более очевидны, когда рынок горячий, и венчурные компании склонны инвестировать по более высоким оценкам. В сочетании с оптимизмом рынка проектные команды используют эти настроения для привлечения средств по высоким оценкам, что приводит к распространению токенов с высоким FDV и низким обращением.

Успокоившись, нам нужно вернуть себе рациональное мышление. Неужели VC действительно бесполезен в этой отрасли? Meme Coin определенно лучше VC Coin?

Все виноваты

Давайте вернемся к тому, о чем мы говорили в начале статьи. Группа токенов, недавно размещенных на Binance, все падают. Большинство из них высмеиваются как токены с «высокой FDV (полностью разбавленной стоимостью), низкой циркуляцией», что означает, что у них довольно высокая оценка FDV, но небольшой оборотный запас в первый день.

Ye Su также рассказал BlockBeats, что текущие рыночные фонды в основном перетекают в Bitcoin через ETF, в то время как ликвидность не перетекает в альткоины в значительной степени. Как ведущая торговая платформа, Binance недавно запустила несколько проектов IEO, таких как BounceBit, Renzo, Saga и Omni, с рекордно низкой доходностью и явным отсутствием покупок. В ответ на эту ситуацию Binance скорректировала свои правила листинга и снизила диапазон оценки новых проектов из источника с полностью разбавленной оценки (FDV) в $200-1 миллиард до $500 миллионов и $200 миллионов. Это изменение предоставляет пользователям больше возможностей для участия и делает рынок более справедливым и открытым.

Это новое правило значительно облегчит листинг небольших проектов. Раньше многим проектам приходилось проходить 3-4 раунда финансирования на общую сумму в десятки миллионов долларов, прежде чем они могли войти в пул выбора монет Binances. Теперь, пока технология продукта проекта является зрелой, а фундамент сообщества прочным, у этих проектов будет больше возможностей получить финансирование и быть листингованными. Такие изменения правил не только предоставляют больше возможностей для небольших проектов, но и позволяют большему количеству инвесторов участвовать в разработке этих проектов, способствуя здоровому и устойчивому развитию всего рынка криптовалют.

Криптовалютные филантропы также считают, что это проблема не одной торговой платформы, а всего механизма ценообразования на рынке. В конце концов, многие люди в Twitter критиковали торговую платформу OKX, говоря, что многие из ее недавно запущенных проектов показали плохие результаты, а цены быстро упали после их запуска.

В статье Почему все эти монеты с низким флоатом и высоким FDV плохие? , Хасиб, партнер криптовалютного венчурного фонда Dragonfly, исследовал вопрос рыночного ценообразования. Когда люди теряют деньги, все хотят знать, кто виноват. Основатель? VC? KOL? Трейдер? Маркетмейкер? Трейдер? Лучшим ответом может быть никто или все, написал он.

Хасиб указал на то, что механизм рыночного ценообразования проблематичен, что является проблемой не только для венчурных капиталистов и торговых платформ, но и для розничных инвесторов. Если рыночный механизм не окупится, он заставит торговые платформы и венчурных капиталистов изменить свои модели эмиссии. Это процесс саморегулирования рынка.

Все является выбором рынка, и никто не может избежать вины.

Неужели розничные инвесторы полностью избегают венчурных монет?

Столкнувшись с монетами VC с высоким FDV и низким оборотом на рынке, розничные инвесторы действительно отказались от игры? Ответ криптовалютных филантропов — «и да, и нет».

Хотя, как упоминалось выше, криптовалютные филантропы призывают всех обратить внимание на монеты Meme, это не значит, что у монет VC нет шансов. Он пояснил: Это не значит, что монеты Meme обязательно хороши, а монеты VC обязательно плохи. Ключ кроется в анализе отдельных проектов. Розничным инвесторам необходимо выбирать проекты с высокими шансами, которые подходят им в соответствии с их инвестиционными предпочтениями и толерантностью к риску.

В ответах на вопросы BlockBeats криптовалютные филантропы назвали три критерия выбора целей: структура чипа, циркулирующее предложение и пространство повествования.

В частности, хранение и распределение токенов проекта понимаются через структуру чипа, включая предварительную продажу, эйрдроп, хранение партий проекта и обращение на рынке. Проекты с четкой и разумной структурой чипа, как правило, более достойны внимания. Оборотный рынок изучает выпуск токенов до и после запуска проекта. Проекты с разумным контролем выпуска до и после запуска с большей вероятностью будут поддерживать стабильную цену. Нарративное пространство оценивает рыночное позиционирование и будущий потенциал развития проекта. Например, как трендовый проект, TIA имеет сильное рыночное пространство и нарративные способности; в то время как проекты IO в треке AI имеют высокий потенциал роста из-за их технологии и рыночного спроса.

Целью инвестирования является поиск неверных оценок на рынке, а целью торговли является понимание и манипулирование рефлексивностью рынка, также подчеркнул свои недавние выводы криптовалютный филантроп.

Трейдеры на вторичном рынке играют не только с монетами Meme, но и на первичном рынке монеты VC становятся еще более незаменимыми.

Чтобы сделать первичные инвестиции, вам нужно найти монеты VC, оценить инвесторов, стоящих за проектом, а затем подождать, чтобы обналичить их на Binance, сказал BlockBeats трейдер, сосредоточенный на первичных инвестициях. Хотя они также обеспокоены корректировкой правил листинга Binance и обсуждением высокого FDV и низкого обращения монет VC, они считают, что это мало повлияет на их общую логическую архитектуру.

Разве существование венчурного капитала не имеет никакой ценности?

Когда монеты Meme станут популярными, венчурные капиталисты неизбежно сделают соответствующие макеты и инвестиции. В ответ на вопрос, в этом раунде бычьего рынка и последующих циклах венчурные капиталисты будут инвестировать в большее количество малых и средних проектов или монет Meme. Будет ли это долгосрочной тенденцией? Ответ Йе Су — и да, и нет.

Венчурные капиталисты с высокой оценкой не будут инвестировать в малые и средние проекты. В циклах 2017 и 2020 годов венчурные капиталисты, как правило, инвестировали в большее количество малых и средних проектов, но по мере созревания отрасли и накопления ликвидности малые и средние проекты сталкиваются с дилеммой короткого жизненного цикла. В конечном итоге венчурный капитал Web3 сравняется с Web2, и только небольшое количество лучших проектов смогут получить возможности листинга и принести долгосрочную прибыль венчурным капиталистам с четырехлетним периодом блокировки. Малые и средние проекты широко выпускаются на DEX посредством справедливого распределения, и венчурные капиталисты с гибкими стратегиями финансирования с ресурсами сообщества могут стать основными сторонниками таких проектов. Йе Су сказал BlockBeats.

Но давайте ответим на более простой и прямой вопрос: Если монеты сообщества станут основной частью рынка, то какая ценность останется для венчурных капиталистов?

Йе Су, основатель ArkStream Capital, рассказал BlockBeats: «Основные инвестиции венчурного капитала направлены на содействие созданию инфраструктуры, разработке приложений и широкомасштабной популяризации отрасли. Например, на ранней стадии инвестиционных проектов ArkStream Capital будет не только активно участвовать в повествовании и создании продукта проекта, но и помогать финансировать проект и формулировать стратегии роста. Будь то в сфере Web2 или Web3, венчурный капитал играл ключевую роль в финансировании и развитии всех ранних компаний».

«Основные интересы венчурных капиталистов и розничных инвесторов не конфликтуют», — сказал далее Йе Су. «Венчурные капиталисты используют свои профессиональные навыки, чтобы помогать пользователям определять высококачественные проекты и содействовать развитию проектов. В то же время, по нормативным причинам, большинство проектов будут сопровождаться периодом блокировки в один год для венчурных капиталистов, когда они станут публичными. Основной вопрос по-прежнему заключается в том, являются ли конкурентоспособными токен-экономический дизайн проекта и итерация продукта».

Наконец, исследователь Яш Агарвал сказал, что венчурные капиталисты, такие как a16z, должны объединять свои сделки, чтобы позволить участвовать любому человеку, и использование такой платформы, как Echo, хорошо подходит для этого.

Как он написал, большинство розничных инвесторов на самом деле не против венчурного/частного финансирования, и сообщество выступает за более справедливое распределение и более равные условия игры.

Статья взята из интернета: Системные противоречия усиливаются, розничные инвесторы борются с венчурными капиталистами в криптовалютном секторе

Связанный: Консолидация Интернет-компьютеров (ICP): затишье перед продолжением бычьего роста цен?

Вкратце, взвешенная по ICP OI ставка финансирования указывает на стабильный, умеренный положительный интерес со стороны пользователей. ICP RSI 7D последовательно снижается в течение 3 недель, что указывает на здоровую экосистему покупок и возможное снижение интереса. Линии ICP EMA неделю назад сформировали золотой крест, и цены взлетели до небес, но вскоре эта модель может смениться. Цена Интернет-компьютера (ICP) недавно привлекла внимание, отражая стабильный, умеренный положительный интерес пользователей, демонстрируемый ставкой финансирования, взвешенной по OI. Несмотря на последовательное снижение RSI 7D в течение трех недель, что указывает на активную покупательскую экосистему, но потенциальное падение интереса. Однако этот бычий тренд вскоре может измениться. Примечательно, что за последний месяц ICP вырос на 38,68%, а всего за два дня произошел поразительный рост на 45,60%. Однако линии EMA вскоре могут изменить цену…