Анализ макроэкономики SignalPlus (20240417): рынок возобновляет историю мягкой посадки

За последнюю неделю замедление экономического роста и падение инфляционных ожиданий снова спровоцировали повествование о мягкой посадке. Это не первый раз, когда мы видим это. Наиболее естественной реакцией рынка в это время является FOMO-настроение акций, покупка кредитных инструментов, сбор фиксированных процентных ставок, короткие продажи волатильности и получение арбитражной прибыли. Это почти стандартный сценарий с последнего заседания FOMC, и в отсутствие каких-либо существенных переменных эта тенденция не показывает никаких признаков замедления.

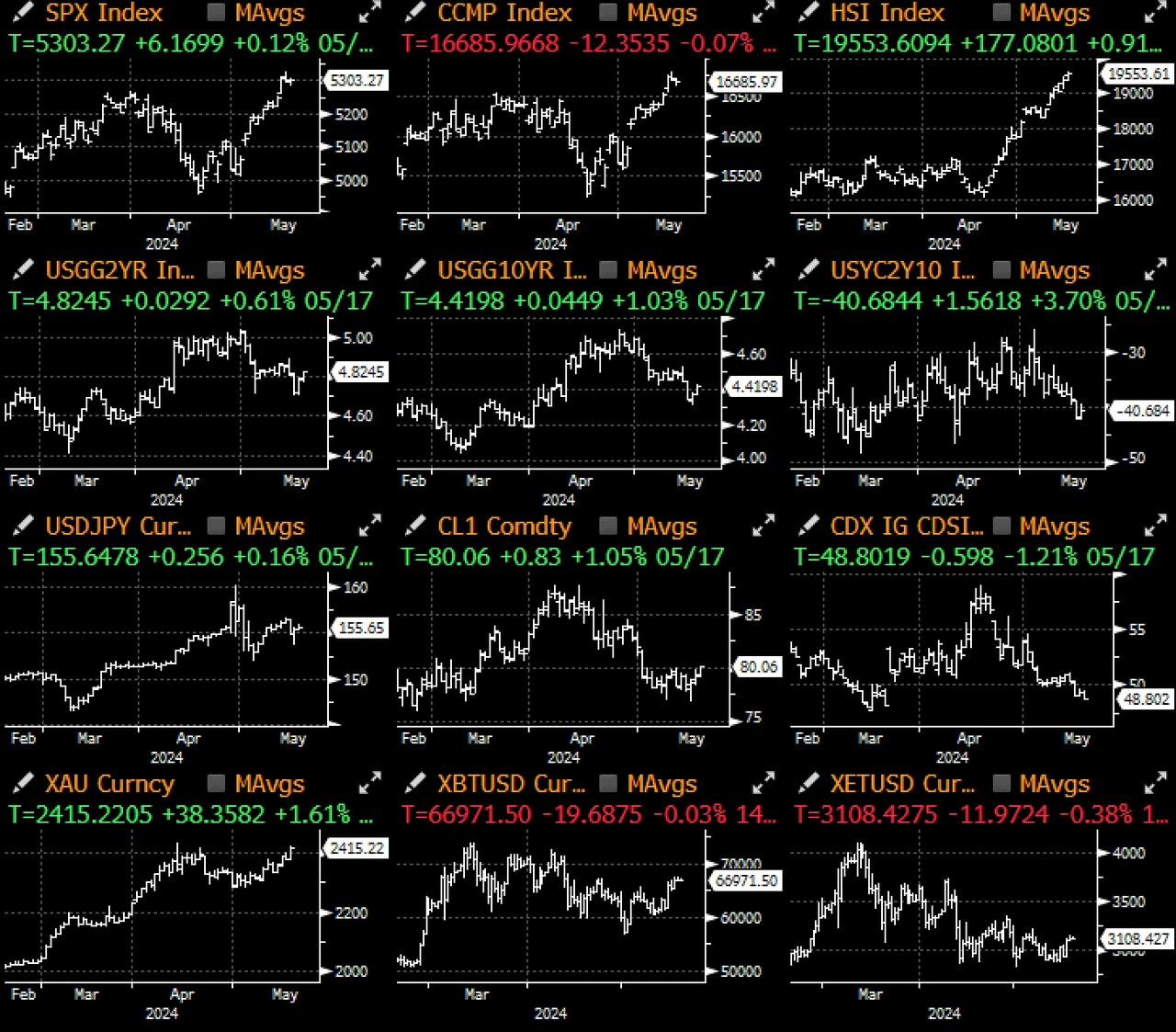

На прошлой неделе акции достигли новых максимумов, SPX вырос на 1,5% и пробил отметку 5300, при этом автопроизводители (+4,4%), технологии (+2,9%) и недвижимость (+2,5%) показали себя особенно хорошо в благоприятной финансовой среде. Доходность 10-летних казначейских облигаций упала на 8 базисных пунктов и теперь на 27 базисных пунктов ниже в этом месяце, в то время как нефть (+2%), золото (+2%) и медь (+8%) также показали хорошие ралли в этом месяце. Как говорится в статье Wall Street Journal, что может не понравиться в текущей инвестиционной среде?

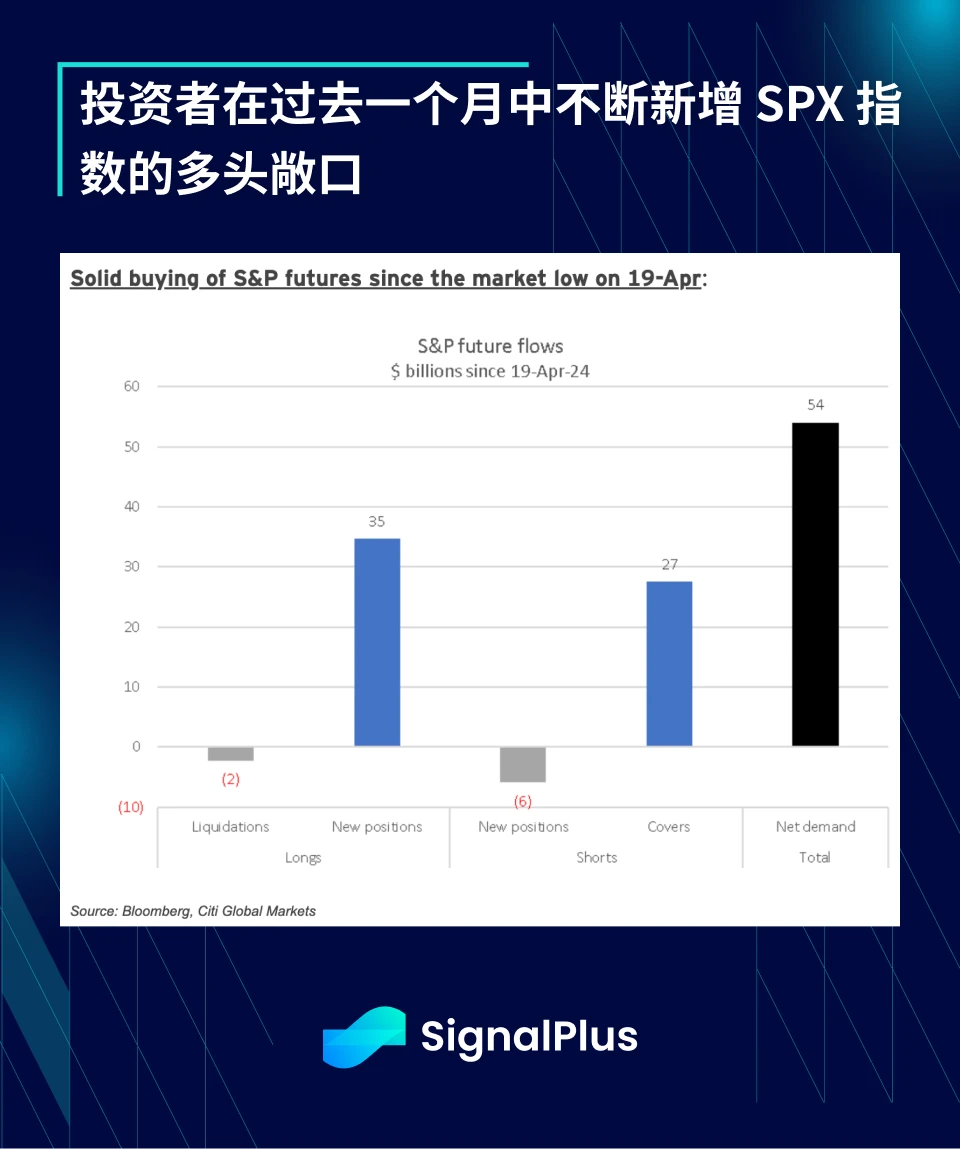

Кроме того, трейдеры Уолл-стрит полагают, что недавний рост фондового рынка перешел от чистого покрытия коротких позиций к новым длинным позициям: Citi оценивает более $50 млрд новых фьючерсов на индекс SPX за последний месяц, в то время как ICI сообщает о выпуске более $20 млрд внутренних фондовых ETF с начала месяца, поскольку розничные инвесторы фиксируют прибыль от этого роста.

Потоки опционов на акции также указывают в том же направлении, при этом цены бинарных опционов отражают вероятность 25% дальнейшего роста SPX на 10% к концу года. Кроме того, соотношение колл/пут для опционов 0 DTE снова выросло во время этого ралли, и около 56% объема пришлось на колл.

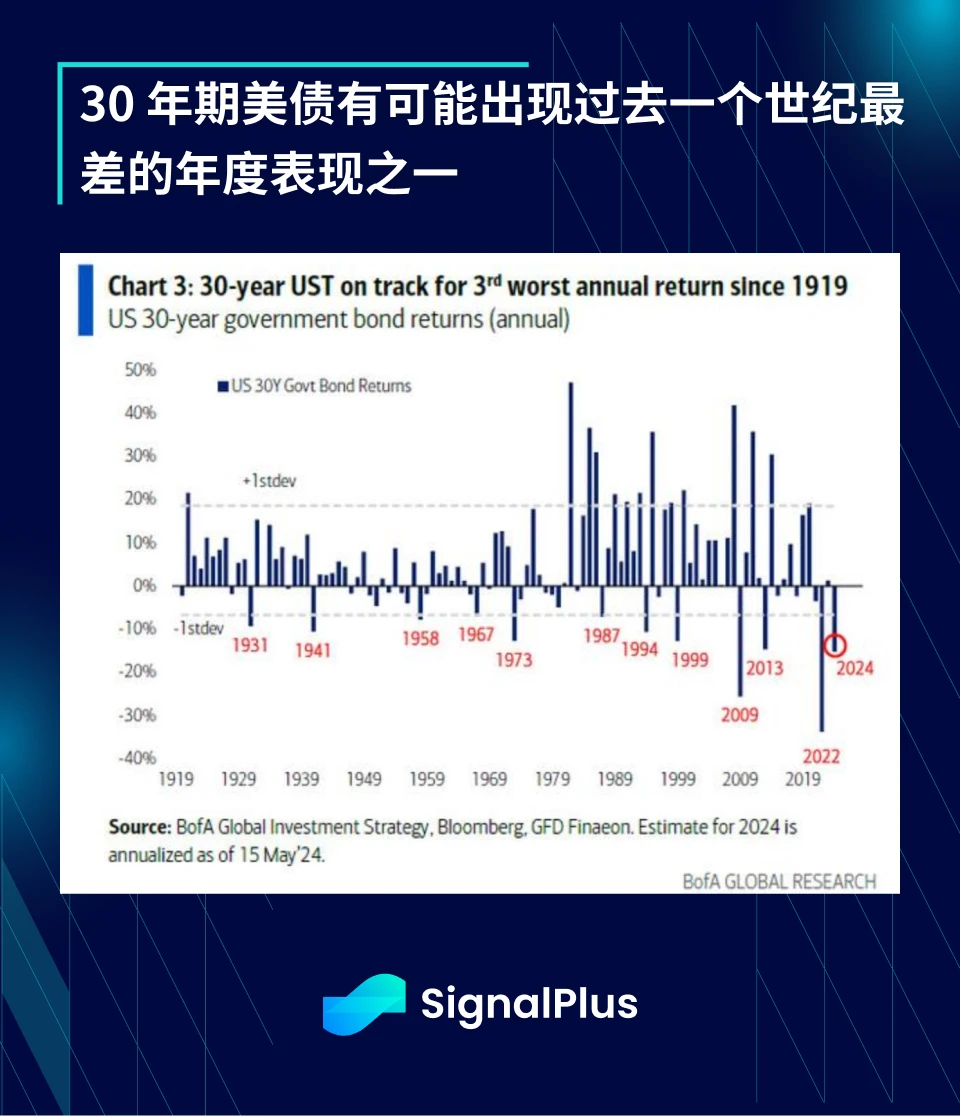

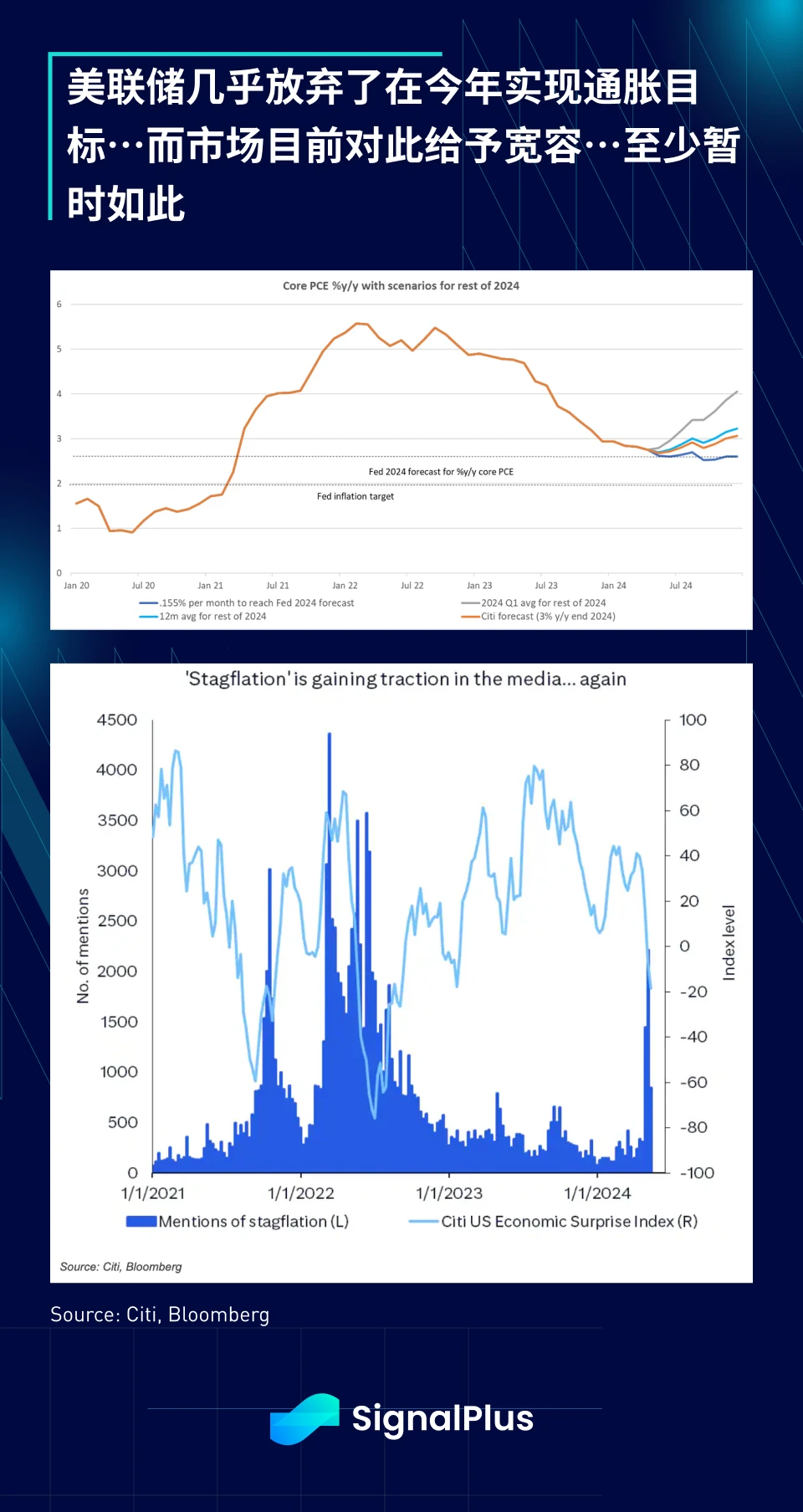

Интересно, что за всем этим безумием 30-летние облигации ведут себя как исключение. По оценкам BoA, 30-летние облигации приближаются к третьей худшей годовой доходности за столетие. Свободные государственные расходы, неконтролируемые бюджеты, чрезмерно свободные финансовые условия и толерантная к инфляции ФРС (где целевой показатель инфляции?) оказывают негативное влияние на долгосрочные инструменты процентной ставки. Щедрая фискальная политика в конечном итоге будет оплачена за счет более высоких реальных процентных ставок и/или более слабого обменного курса, но время еще не пришло…

На этой неделе не будет много интересных данных, пока не отчитается Nvidia, а затем снова наступит праздничный режим перед данными по занятости вне сельского хозяйства и FOMC + CPI за первые две недели июня. Исходя из веса Nvidia в SPX и волатильности, подразумеваемой опционами Nvidia, компания оказывает влияние на SPX в размере +/- 0,4% в день отчетности, а позиционирование в акциях не выглядит таким концентрированным, как в начале года.

На криптовалютном фронте не так много новостей, за которыми стоит следить. Цена BTC торгуется на самой высокой краткосрочной корреляции с Nasdaq с третьего квартала 2024 года, а ценовое движение положительное, и местные инвесторы надеются снова бросить вызов историческим максимумам в ближайшие недели. Ничто не может изменить настроения больше, чем цена, и ничто не может повлиять на цены криптовалют больше, чем акции прямо сейчас. Все стали трейдерами ставок в первой половине 2023 года, и теперь каждый класс макроактивов является замаскированным инструментом дневной торговли Nasdaq? Надеюсь, временная рыночная пауза даст всем столь необходимую передышку!

Вы можете найти SignalPlus в магазине плагинов ChatGPT 4.0, чтобы получить информацию о шифровании в реальном времени. Если вы хотите получать наши обновления немедленно, подпишитесь на наш аккаунт Twitter @SignalPlus_Web3 или присоединитесь к нашей группе WeChat (добавьте помощника WeChat: xdengalin), группе Telegram и сообществу Discord, чтобы общаться и взаимодействовать с большим количеством друзей.

Официальный сайт SignalPlus: https://www.signalplus.com

Эта статья взята из интернета: SignalPlus Macro Analysis (20240417): Рынок возобновляет повествование о мягкой посадке

Связанный: SignalPlus Volatility Column (20240513): сильный старт

В прошлую пятницу макроэкономические данные США показали плохие результаты. Ожидаемый уровень инфляции за год в мае вырос с 3,2% до 3,5%. Индекс потребительских настроений Мичиганского университета показал слабость, упав до 67,4, что нивелировало положительное влияние недавних слабых данных по занятости на рыночные настроения в отношении риска. Доходность 10-летних казначейских облигаций США снова поднялась выше отметки 4,5%, а двухлетняя доходность, которая более чувствительна к политике процентных ставок, выросла до 4,853%. Рисковые активы показали относительно стабильные результаты, а три основных фондовых индекса США выросли и упали. Среди них Dow и SP закрылись с небольшим ростом на 0,32%/0,16% соответственно, а Nasdaq упал на 0,03%. На этой неделе внимание рынков будет сосредоточено на данных по ИПЦ, опубликованных в среду, которые могут стать ключевым фактором среднесрочных ценовых трендов. Источник: Investing…