원작자: Zach Pandl

원문 번역: Frank, Foresight News

-

Asset tokenization refers to registering asset ownership on blockchain infrastructure. In tokenized form, assets can benefit from blockchain features, such as more efficient settlement and the ability to interact with smart contracts.

-

현대 금융 시스템은 이미 상당히 효율적이며, 토큰화 자체로는 즉각적인 효율성 향상을 가져오지 못할 수도 있습니다. 대신, 우리는 사용자, 자산 및 애플리케이션을 공통 글로벌 플랫폼으로 통합함으로써 주요 이점을 얻을 수 있다고 믿습니다.

-

암호화폐 시장의 관점에서 볼 때 다양한 자산이 토큰화 추세의 혜택을 받을 수 있지만 가장 유망한 것은 이러한 보편적인 글로벌 플랫폼을 제공할 수 있는 프로토콜일 수 있습니다. Grayscale Research는 현재 이더리움 블록체인이 미래에 이 목표를 달성할 가능성이 가장 높다고 믿고 있습니다.

퍼블릭 블록체인은 결제부터 비디오 게임, 디지털 신원 시스템에 이르기까지 다양한 잠재적 사용 사례를 갖춘 범용 기술로 볼 수 있습니다. 이 기술의 가치는 부분적으로 무허가형 개방형 아키텍처를 갖춘 플랫폼에 다양한 애플리케이션을 제공하는 것에서 비롯됩니다. 사용자, 자본, 애플리케이션이 한 곳에 집중되면 생태계의 모든 사람이 네트워크 효과의 혜택을 누릴 수 있습니다.

토큰화는 퍼블릭 블록체인 기술의 많은 응용 프로그램 중 하나입니다. 경우에 따라 기존 "백오피스" 프로세스가 번거로운 경우 자산 관리를 블록체인 인프라로 이동하면 즉각적인 효율성 향상을 얻을 수 있습니다. 그러나 많은 유형의 자산(예: 상장 주식)의 경우 현재 디지털 인프라가 합리적으로 잘 작동하지만 퍼블릭 블록체인이 더 나은 작업을 수행할 수 있는지는 확실하지 않습니다. 이러한 경우 토큰화의 잠재적 이익은 네트워크 효과에서 비롯될 수 있습니다. 전 세계 자산을 공통 플랫폼으로 이동함으로써 우리는 더 강력하고, 더 접근하기 쉽고, 비용이 덜 드는 금융 시스템을 만들 수 있는 잠재력을 갖게 됩니다.

암호화폐 시장의 관점에서 볼 때, 다양한 자산이 토큰화 추세의 혜택을 받을 수 있지만, 토큰화된 자산, 투자자 및 관련 애플리케이션을 위한 통합 플랫폼 역할을 할 수 있는 프로토콜이 가장 큰 잠재력을 가질 수 있습니다. 현재 Grayscale Research는 Ethereum 블록체인이 미래에 이 목표를 달성할 가능성이 가장 높다고 믿습니다.

시스템 업그레이드

블록체인이 더 널리 채택되면 증권이 온체인에서 발행되고 추적될 수 있습니다. 그러나 오늘날 부동산, 실물 상품, 수집품과 같은 물리적 자산의 소유권뿐만 아니라 증권 혜택의 소유권도 전통적인 오프체인 원장(보통 전자 장부 계정)에 기록됩니다. 토큰화는 시장 참여자가 블록체인 기능의 혜택을 누릴 수 있도록 블록체인 인프라에 자산 소유권을 등록하는 프로세스입니다. 설계상 블록체인 기반 토큰의 가격은 기본 참조 자산의 가격을 밀접하게 추적해야 합니다.

자산 소유권을 블록체인 기반 토큰으로 전환하면 다음과 같은 이점을 얻을 수 있습니다.

-

결제 효율성: 블록체인 거래는 거의 즉시 결제될 수 있으며 결제 조건에 따라 자산을 교환하도록 설정할 수 있어 결제 실패 위험이 줄어듭니다.

-

프로그래밍 가능성: 토큰화된 자산은 소프트웨어 애플리케이션에 통합되어 기능을 추가할 수 있습니다. 예를 들어, 여기에는 오프체인 정보(예: 규제 승인)를 기반으로 한 조건부 전송이나 분산형 대출 플랫폼에서 토큰을 담보로 사용하는 것이 포함될 수 있습니다.

-

접근성: 인터넷 자체와 마찬가지로 블록체인은 국경에 의해 제한되지 않으므로 토큰화된 자산을 통해 더 넓은 범위의 국가 또는 지역의 투자자가 세계 최고의 자본 시장에 접근할 수 있습니다. 블록체인은 조각화를 통해 새로운 자산 유형에 대한 액세스를 열 수도 있습니다.

-

비용 절감: 자동화를 강화하고 중개자의 역할을 줄임으로써 토큰화된 자산은 낮은 인수 수수료와 이자율을 통해 발행자의 비용을 절감할 수 있습니다.

국제결제은행(BIS) 연구원들은 이 프로세스가 특정 시장에 어떤 영향을 미치는지 고려하기 위해 토큰화 연속체를 정의했습니다. 한쪽에는 부동산이나 은행 대출과 같이 여전히 많은 수동 작업 흐름이 필요한 시장이 있습니다. 이러한 자산은 토큰화하기 어려울 수 있지만 프로세스를 통해 의미 있는 효율성 향상을 얻을 수 있습니다.

반면, 다른 많은 시장에서는 현재 상장 주식, 뮤추얼 펀드, ETF, 상장 파생상품 등 상당히 효율적인 전자 장부 시스템을 사용하고 있습니다. 이러한 자산은 토큰화하기가 더 쉬울 수 있지만 프로세스의 효율성 향상은 제한적입니다.

토큰화를 위한 가장 좋은 후보자는 BIS 연속체의 중간 어딘가에 있을 가능성이 높습니다. 즉, 약간 더 나은 전자 기록 보관 및 스마트 계약 기능을 통해 이익을 얻을 수 있는 시장입니다. 목록에는 국채와 같은 다양한 유형의 고정 수입 증권이 포함될 수 있습니다. 그리고 구조화 된 제품.

그러나 아래에서 자세히 설명하는 것처럼 모든 자산을 통합된 글로벌 플랫폼으로 이동하면 가장 큰 이점을 얻을 수 있습니다.

토큰화의 오늘과 내일

PMF(제품 시장 적합성)를 찾기 위한 토큰화 기술의 첫 번째 적용은 스테이블코인으로, 모든 자산 중 가장 단순하고 유동성이 높은 자산인 현금을 토큰화합니다.

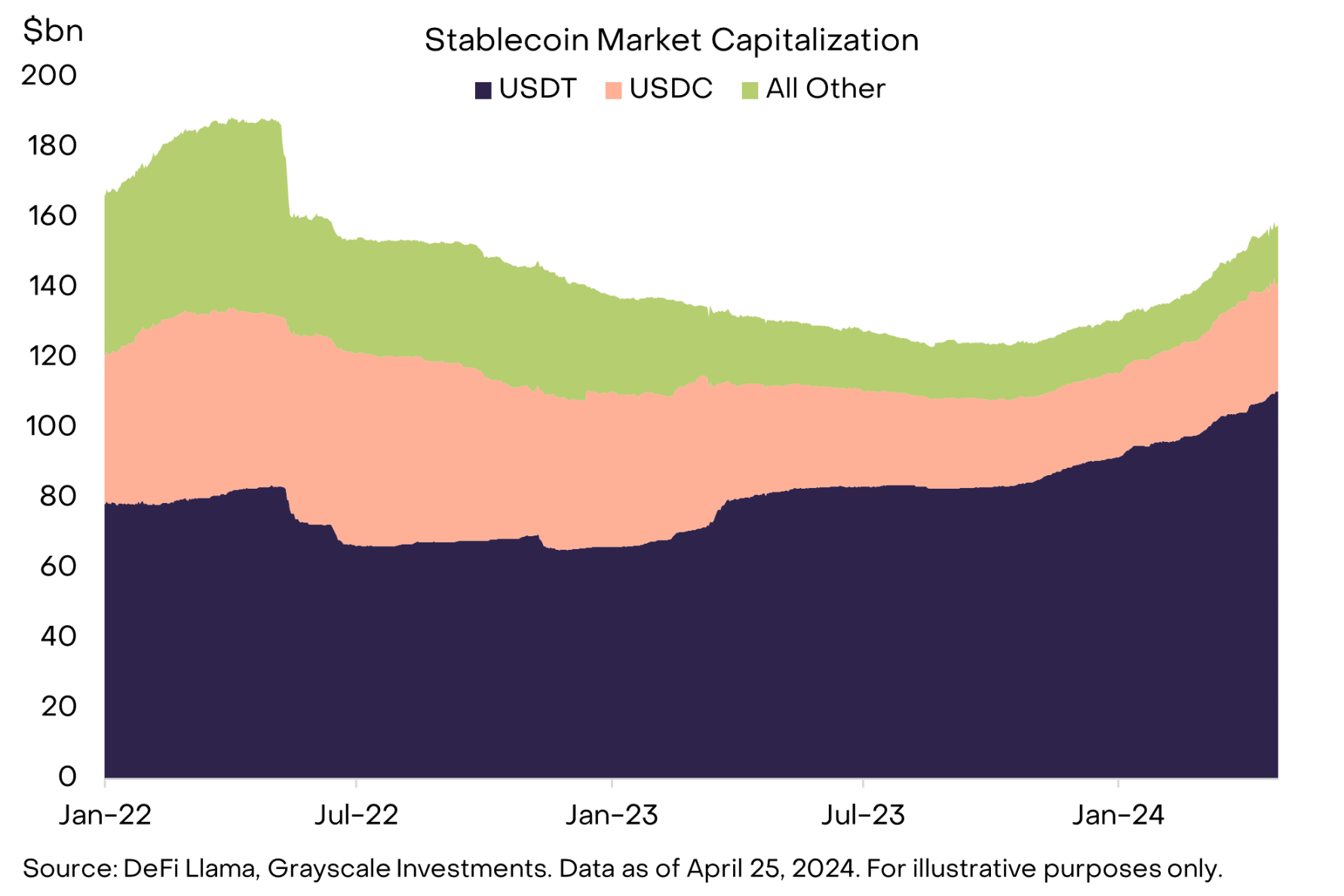

스테이블코인의 전체 시가총액은 현재 $1,580억에 달하며, 테더(USDT)와 USDC가 선두를 달리고 있습니다(차트 1). 스테이블코인은 다양한 형태로 제공되지만 USDT와 USDC 모두 법정화폐 기반 스테이블코인으로 간주될 수 있습니다.

이는 다른 토큰화된 자산과 유사하게 작동합니다. 기존 자산은 오프체인 관리인에 보관되지만 토큰화된 표현은 블록체인 지갑에 보관될 수 있습니다. 이러한 형태의 디지털 현금은 결제에 사용될 수 있으며, 거의 즉각적인 결제, 비용 절감 및/또는 스마트 계약과의 상호 작용을 위한 블록체인의 잠재력을 활용할 수 있습니다.

그림 1: Stablecoin은 제품 시장 적합성을 찾았습니다.

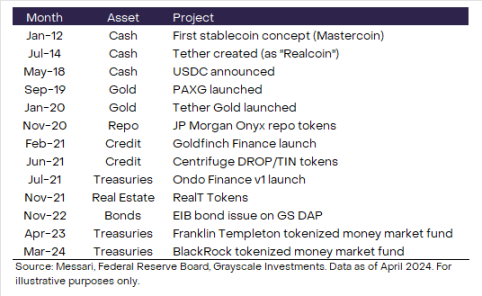

스테이블코인 이후 널리 채택될 다음 토큰화 자산은 금입니다(그림 2). 가장 큰 두 프로젝트인 Tether Gold(XAUt)와 PAX Gold(PAXG)의 시가총액 합산 시가총액은 약 $10억입니다. 금에 투자하는 방법은 다양하지만 이러한 상품은 주말이나 전통적인 시장 시간 외에 위험을 이전하는 기능과 같은 일부 블록체인 기능을 제공합니다. 이 기능은 최근 중동의 지정학적 긴장 상황에서 그 유용성을 보여주었습니다. XAUt와 PAXG는 모두 다른 시장이 폐쇄된 4월 13~14일 주 동안 상당한 이익을 얻었습니다.

그림 2: 선택된 토큰화 프로젝트의 타임라인

최신 토큰화 물결은 미국 국채와 밀접하게 관련된 자산, 신용 상품이라는 두 가지 시장에 초점을 맞췄습니다.

토큰화된 미국 국채 상품은 현금 등가물로 설계되었으며 수익률이 있는 스테이블코인 대안으로 간주될 수 있습니다. 데이터 제공업체 RWA.xyz에 따르면 현재 제공되는 모든 기존 제품의 가중 평균 성숙도는 2년 미만입니다.

In other words, these products are designed to provide yield and perform cash-like functions. When cash rates were close to zero, the opportunity cost of holding stablecoins was relatively low. But now that U.S. dollar interest rates are close to 5%, investors are more motivated to look for alternatives that can generate yield, which may promote the development of tokenized Treasury products.

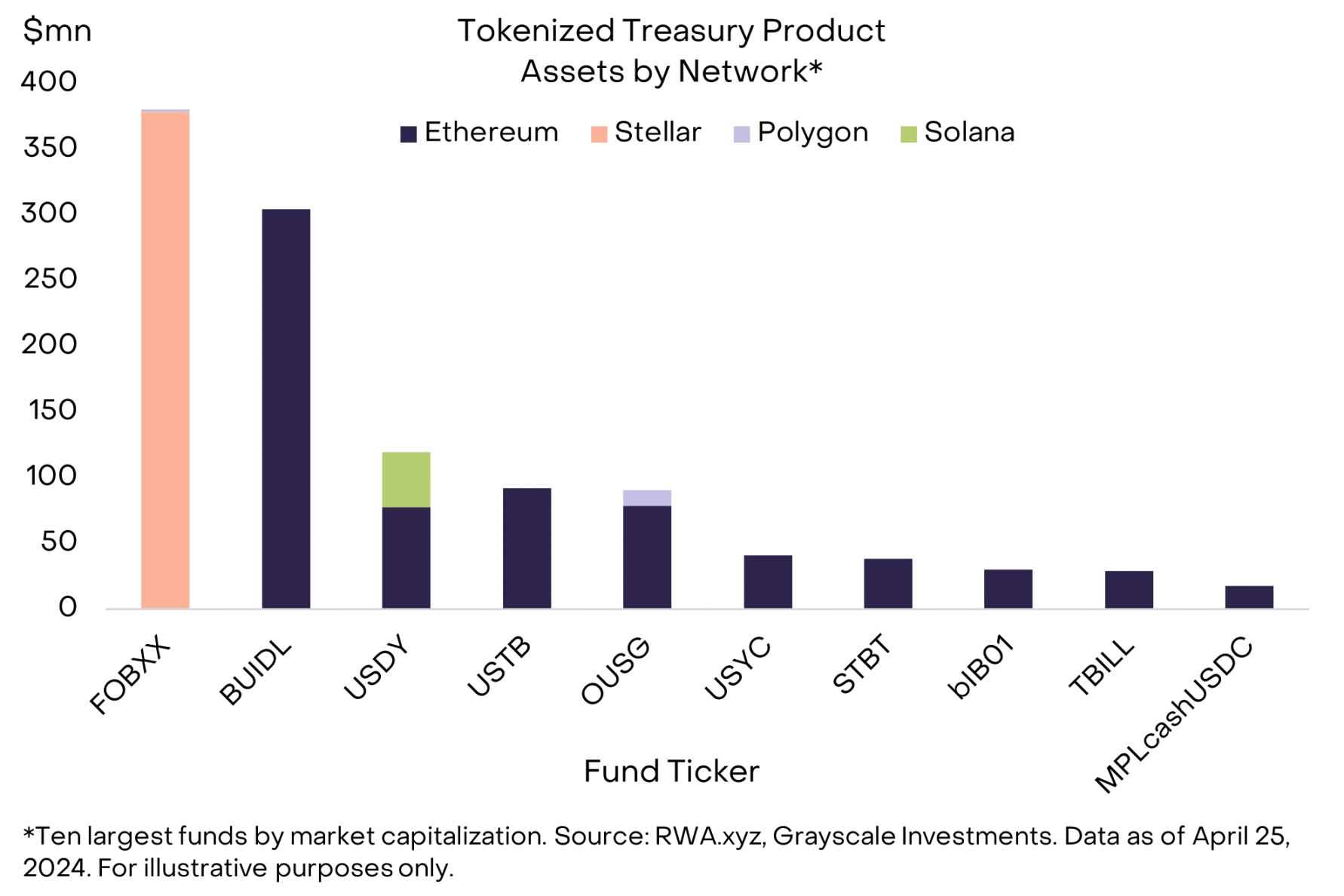

현재 Franklin On-Chain US Government Money Fund(FOBXX)와 BlackRock USD Institutional Digital Liquidity Fund(BUIDL)가 주도하는 토큰화된 재무부 자금 순환 규모는 $10억을 초과했습니다(그림 3). 많은 기존 제품이 이더리움 네트워크에서 출시되었으며 암호화폐 거래 자금 및 DAO(분산형 자율 조직)와 같은 암호화폐 기반 기관을 대상으로 하는 것으로 보입니다.

그러나 가장 큰 펀드인 FOBXX는 다른 접근 방식을 취했습니다. Stellar 체인에서 출시되었으며 모바일 앱을 통해 소매 투자자에게 제공됩니다. 전체적으로 토큰화된 재무 펀드 AUM의 약 60%는 이더리움에 있고, 30%는 스텔라 체인에 있으며, 나머지는 다른 블록체인에 있습니다.

차트 3: 토큰화된 국채 상품 중 약 60%가 이더리움에 있습니다.

개별 기업들도 토큰화된 신용 상품을 출시했습니다. 이는 단일 거래상대방에 대한 직접 대출, 구조화된 신용 상품 풀(예: ABS, CLO), 특정 산업의 중개자에 대한 대출(예: 부동산 금융, 신흥 시장)을 포함하는 다양한 범주입니다. 이러한 상품은 위험하고 복잡할 수 있으며 현재 기관 투자자만을 위해 설계되었지만 목표는 간단합니다. 즉, 블록체인 인프라를 통해 대출 기관에서 대출자에게 자본을 전달하는 것입니다. RWA.xyz에 따르면 현재 이 카테고리에는 $612백만 건의 활성 대출이 있으며 평균 수익률은 약 10%입니다(도표 4).

그림 4: 토큰화된 신용 상품은 다양한 차용자 그룹을 포괄합니다.

토큰화 기술을 적용할 수 있는 잠재적인 응용 분야는 많이 있지만 실험 단계를 통과한 사례는 거의 없습니다. 예를 들어, 토큰화된 부동산 플랫폼 RealT는 미국 이외의 투자자들에게 부동산을 분할하고 소유할 수 있는 방법을 제공합니다. 프로토콜에는 현재 총 가치가 $103백만이 잠겨 있습니다. 또한 토큰화된 사모 펀드가 대체 투자 산업에 더 넓은 범위의 투자자에게 접근할 수 있는 기회를 제공할 것이라는 희망도 있으며, 이러한 새로운 발행 채널이 업계 AUM에 크게 기여할지는 지켜봐야 합니다.

다양한 채권이 공공 부문 발행자(예: 유럽 투자 은행)와 민간 부문 발행자(예: Siemens)에 의해 온체인에서 직접 발행되었습니다. 토큰화된 주식은 이전에 시도되었지만 이러한 프로젝트가 추가 진전을 이루려면 더 큰 규제 명확성이 필요할 것으로 예상됩니다.

채택이 계속되면 토큰화는 잠재적인 시장 규모가 거대하기 때문에 상당한 양의 블록체인 활동과 수수료 수익을 창출할 수 있는 잠재력을 가지고 있습니다. 미국에서만 미국 국채가 $26조 시장을 대표하고 국내 총 비금융 부문 대출은 $36조. 온체인 토큰화된 자산의 현재 크기는 이러한 총계에서 무시할 수 있는 부분을 나타냅니다. 그러나 이러한 제품이 오늘날의 암호화폐 기반 기관을 넘어서 성장하려면 기존 자본 풀과 보다 효과적으로 연결되어야 합니다. 이를 위해서는 중개업이나 은행 계좌에 대한 연결을 구축하거나 투자자에게 자산을 체인 내로 이동할 충분한 설득력 있는 이유를 제공해야 할 수도 있습니다.

혁명은 프라이빗 체인에서는 일어나지 않을 것입니다

일반적인 오해는 토큰화가 이더리움과 같은 공개 무허가형 블록체인이 아닌 개인 허가형 블록체인에서 활동이 발생하기 때문에 토큰화가 암호화폐 자산에 도움이 되지 않을 수 있다는 것입니다. 실제로 은행에서는 프라이빗 블록체인 인프라(예: JPMorgan Onyx, HSBC Orion, Goldman Sachs DAP)를 사용하여 실험을 해왔지만 이는 예금 기관이 퍼블릭 체인과 상호 작용하는 것을 막는 현행 규정을 부분적으로 반영한 것입니다. 이러한 제한이 적용되지 않는 자산 관리자는 퍼블릭 체인 또는 퍼블릭 체인과 프라이빗 체인이 혼합된 방식으로 운영되어 왔습니다.

실제로 현재까지 거의 모든 성공적인 토큰화된 애플리케이션(예: 스테이블코인, 토큰화된 국채, 토큰화된 신용 상품)이 퍼블릭 블록체인 인프라에서 출시되었습니다.

이유는 간단합니다. 사용자가 여기에 있기 때문입니다.

특정 자산을 블록체인 인프라로 이동하면 효율성이 향상될 것으로 기대하지만, 토큰화의 더 큰 가능성은 전 세계의 자산과 투자자(또는 차용자와 대출자)를 원활하게 연결하고 상호 운용 가능한 애플리케이션을 통해 더 풍부한 경험을 구축하는 데 있습니다.

퍼블릭 블록체인에는 토큰화 이상의 다양한 애플리케이션이 있어 시간이 지남에 따라 사용자 자산과 활동을 위한 자연스러운 허브가 됩니다. 따라서 개방형 금융 애플리케이션을 구축하는 자산 발행자와 개발자의 주요 목적지는 계속될 것입니다. 우리는 기업이나 국가 정부가 운영하는 민간 허가형 블록체인이 전 세계의 토큰화된 자산을 호스팅하는 데 필요한 글로벌하고 중립적인 플랫폼을 안정적으로 제공할 가능성이 낮다고 믿습니다.

거래, 수수료 및 부가가치

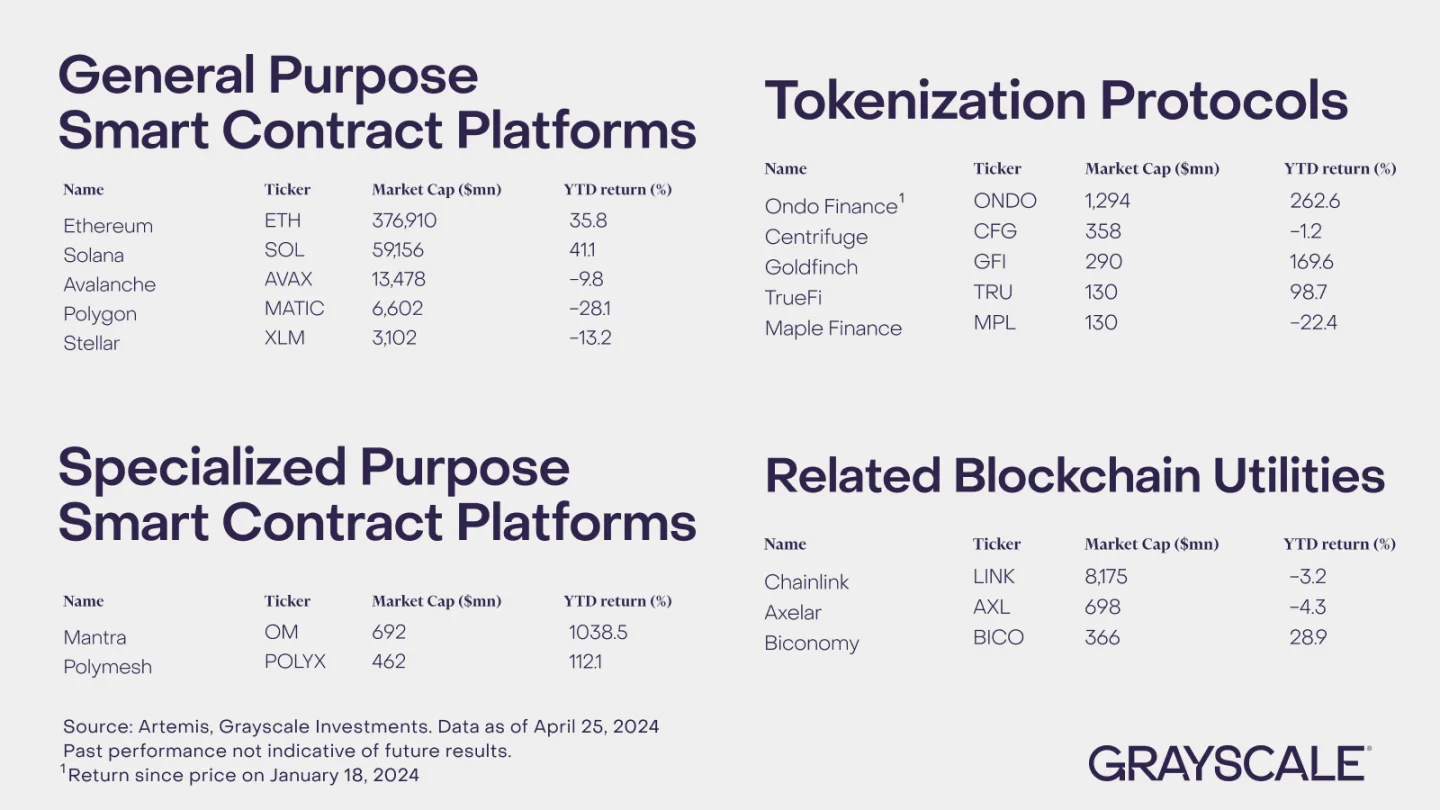

블록체인 거래는 일반적으로 수수료를 발생시키며, 이는 토큰 보유자에게 직접적으로(예: 배당금) 또는 토큰 공급 감소(예: 환매)를 통해 간접적으로 흘러갈 수 있습니다. 따라서 자산 토큰화는 거래 활동과 수수료를 생성한다면 블록체인 기반 토큰에 가치를 더할 수 있습니다. 그러나 이것이 발생하는 메커니즘은 프로토콜 유형과 토큰 속성에 따라 달라집니다(그림 5).

그림 5: 암호화폐 산업 전반의 자산은 토큰화로 이익을 얻을 수 있습니다.

우리의 스마트 계약 플랫폼 암호화 공간의 일부 구성 요소는 가장 즉각적인 영향을 미칠 것입니다. 이 부문의 L1 블록체인(및 결국 L2 생태계의 일부 구성 요소)은 토큰화된 자산을 위한 범용 글로벌 플랫폼 역할을 할 수 있습니다. 이러한 프로토콜의 기본 토큰은 종종 거래 수수료("가스")를 지불하는 데 사용되며, 스테이킹 보상을 받거나 토큰 공급 감소로 이익을 얻을 수 있습니다.

스마트 계약 플랫폼 암호화 공간에는 치열한 경쟁이 있지만 이더리움 생태계는 사용자, 자산(잠긴 총 가치) 및 분산형 애플리케이션 측면에서 여전히 다른 블록체인을 지배하고 있습니다. 또한, 우리는 이더리움이 네트워크 참여자에게 매우 분산되고 중립적인 것으로 간주될 수 있다고 믿습니다. 이는 모든 글로벌 토큰화된 자산 플랫폼에 필요한 조건일 수 있습니다.

따라서 우리는 이더리움이 현재 스마트 계약 블록체인 중에서 토큰화 추세의 혜택을 받을 수 있는 가장 좋은 위치에 있다고 믿습니다. 토큰화 추세의 혜택을 받을 수 있는 다른 스마트 계약 플랫폼으로는 Avalanche(다양한 개념 증명 프로젝트를 위해 금융 기관에서 사용하는 플랫폼), Polygon 및 Stellar는 물론 Mantra 및 Polymesh와 같이 토큰화를 위해 설계된 L1 블록체인이 있습니다.

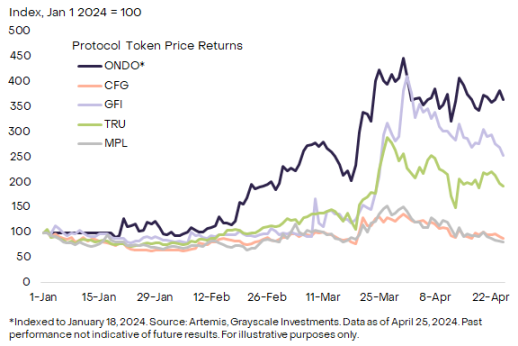

다음 수혜자 그룹에는 전통적인 자산을 온체인 소프트웨어 애플리케이션으로 가져오기 위한 플랫폼을 제공하는 토큰화된 프로토콜 자체가 포함됩니다(그림 6). 이러한 공급자 중 상당수는 거버넌스 토큰(예: Securitize, Superstate)을 갖고 있지 않지만 일부는 갖고 있습니다.

예를 들어 토큰화된 국고상품을 발행하는 온도파이낸스(Ondo Finance), 토큰화된 신용상품 플랫폼이자 금융 암호화폐 공간의 일부인 센트리퓨즈(Centrifuge) 등이 그 예이다. 이러한 토큰을 고려하기 전에 투자자는 그들이 부여하는 거버넌스 권리의 성격과 프로토콜 소득에 대한 권리를 부여하는지 여부를 고려해야 합니다.

차트 6: 선택된 토큰화된 프로토콜의 연간 수익률

마지막으로 토큰화로 인한 블록체인 활동의 증가는 암호화폐 생태계의 다른 많은 구성 요소를 지원할 수 있습니다. 예를 들어, Chainlink는 CCIP(Cross-Chain Interoperability Protocol)가 블록체인(프라이빗 및 퍼블릭 모두)에서 메시징 데이터를 위한 핵심 인프라를 제공하기를 바라고 있습니다. 마찬가지로, Biconomy 프로토콜은 전통적인 금융 기관이 블록체인 기술과 상호 작용하는 데 도움이 될 수 있는 특정 기술 프로세스를 제공합니다(예: 사용자가 블록체인 기본 토큰이 아닌 토큰을 사용하여 가스 비용을 지불할 수 있는 페이마스터 서비스).

Chainlink와 Biconomy는 모두 유틸리티 및 서비스 암호화 공간의 일부입니다.

토큰화 비전

요약하면, 많은 디지털 상거래 사용 사례가 중앙화된 중개자가 호스팅하는 폐쇄형 플랫폼에서 공개 블록체인 인프라를 기반으로 하는 개방형 및 분산형 플랫폼으로 이동하고 있으며, 토큰화는 많은 블록체인 채택 추세 중 하나일 뿐입니다.

그러나 글로벌 자본 시장의 규모와 범위를 고려할 때 이는 중요한 추세가 될 수 있으며, 퍼블릭 체인이 차용자와 대출자(또는 자산 발행자와 투자자)를 하나로 모으고 기존 핀테크를 중개화할 수 있다면 네트워크 활동의 증가는 퍼블릭 체인에 가치를 가져다줄 것입니다. 토큰.

이 기사는 인터넷에서 발췌한 것입니다: 그레이스케일 보고서: 퍼블릭 체인 및 토큰화 혁명, RWA의 가장 큰 수혜자는 누구입니까?

관련 항목: 2024년 1분기 암호화폐 산업 보고서: CEX 현물 거래량이 2021년 4분기 이후 최고치를 기록했습니다.

원저자: CoinGecko 원문: 1912212.eth, Foresight News 2023년 4분기 강세에 이어 2024년 1분기 전체 암호화폐 시가총액은 64.5% 증가세를 이어가며 최고치인 $2.9조에 이르렀습니다. 절대적 기준으로 이번 분기 성장률(+$1.1조)은 지난 분기(+$0.61조)의 거의 두 배에 달했는데, 이는 주로 1월 초 미국 현물 비트코인 ETF 승인에 힘입은 것입니다. , 이로 인해 BTC는 3월에 사상 최고치를 기록했습니다. 주요 하이라이트 비트코인은 2024년 1분기에 +68.8% 증가하여 사상 최고치인 $73,098에 도달했습니다. 4월 2일 기준, 미국 현물 비트코인 ETF가 보유한 관리 자산(AUM)은 $551억을 초과했습니다. EigenLayer의 이더리움 재스테이킹은 분기별로 36% 증가한 430만 ETH에 도달했습니다.