Original author: Tom Wan, on-chain data analyst

원본 번역: 1912212.eth, Foresight News

Liquidity pledge in Ethereum ecosystem has set off a wave of pledge, and even now the re-pledge agreement is in full swing. But an interesting phenomenon is that this trend does not seem to spread to other chains. The reason for this is that in addition to the huge market value of Ethereum still occupying a significant advantage, what other deep-seated factors are at work? When we turn our implementation to Solana, and the liquidity pledge agreement on Ethereum, what is the current development trend of LST on Solana? This article will reveal the whole picture for you.

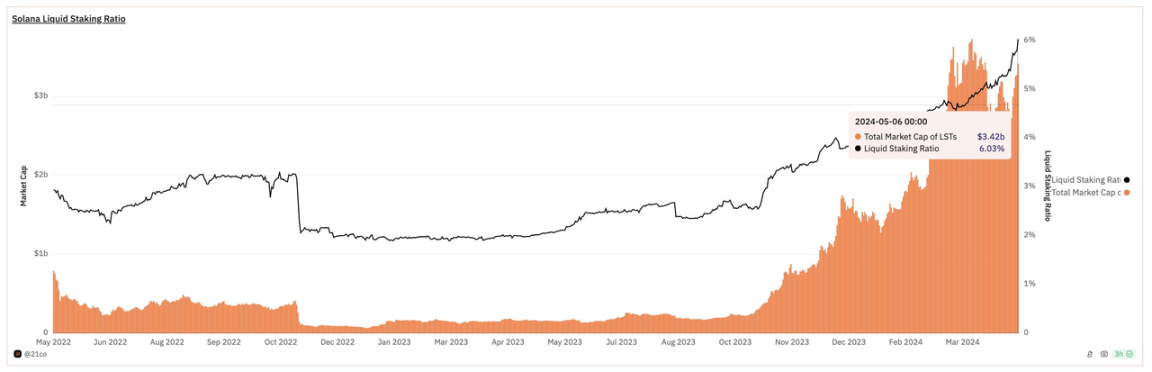

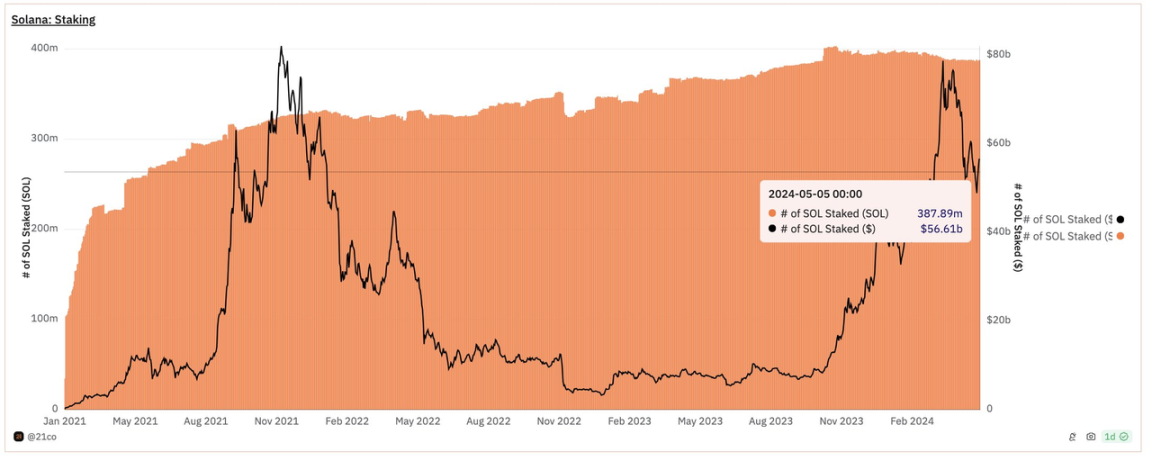

1. 담보비율이 60%가 넘지만 담보된 SOL 중 유동성 담보에서 나온 비중은 6%($34억)에 불과합니다.

반면 이더리움 지분 중 32%는 유동 스테이킹에서 나온다. 내 생각에는 이러한 차이가 발생하는 이유는 "프로토콜 내 위임"이 존재하기 때문이라고 생각합니다.

Solana는 SOL 스테이커가 SOL을 위임할 수 있는 쉬운 방법을 제공하며, Lido는 스테이킹 보상을 얻기 위해 ETH를 위임하는 유일한 초기 채널 중 하나입니다.

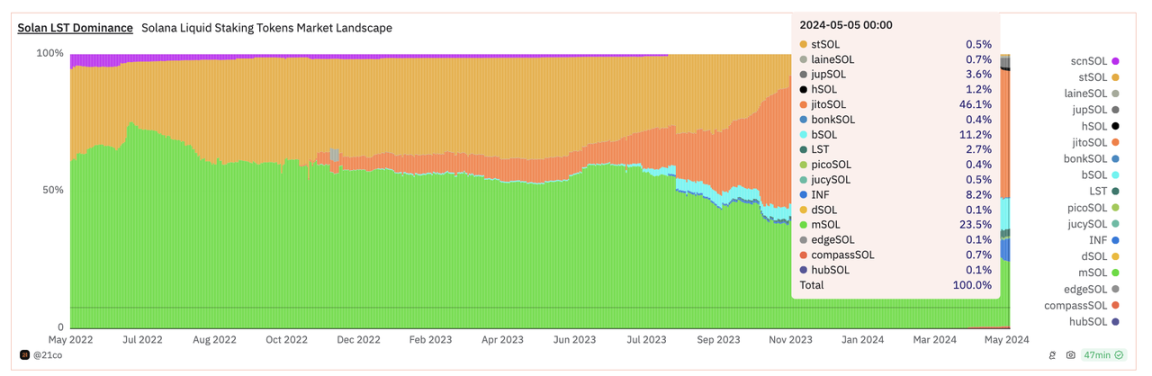

2. 솔라나 LST(유동성 스테이킹 토큰)는 이더리움보다 균형 잡힌 시장 점유율을 가지고 있습니다.

Ethereum에서 시장 점유율의 68%는 Lido에서 나옵니다. 반면, 솔라나의 유동성 스테이킹 토큰은 다중 과점 상태입니다.

솔라나의 상위 3개 유동 스테이킹 토큰은 시장 점유율 80%를 차지합니다.

3. 솔라나 유동성 스테이킹의 역사

초기 시장은 Lido의 stSOL(33%), Marinade의 mSOL(60%), Sanctum의 scnSOL(7%)로 나누어졌으며, Solana의 LST의 총 시장 가치는 $10억 미만이었습니다.

이러한 채택 부족은 마케팅 및 통합으로 인해 발생할 수 있습니다. 당시에는 LST를 겨냥한 고품질 DeFi 프로토콜이 많지 않았고, 유동성 스테이킹에 초점을 맞추지도 않았습니다.

FTX가 폭락하면서 유동 지분 비율은 3.2%에서 2%로 떨어졌습니다.

4. LST 리더

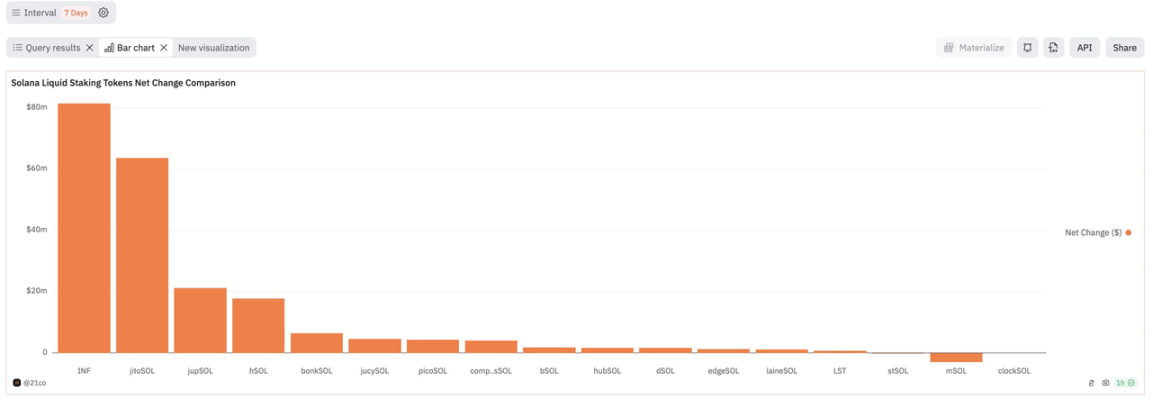

Jito는 2022년 11월 jitoSOL을 출시했습니다. stSOL과 mSOL을 역전시키고 능가하여 46% 시장 점유율로 Solana에서 가장 지배적인 LST가 되기까지 약 1년이 걸렸습니다.

2위: mSOL(23.5%)

3위: bSOL(11.2%)

4위 : INF(8.2%)

5위 : jupSOL (3.6%)

5. 지토의 성공

요약하면, 유동성 스테이킹 토큰의 성공을 위한 가장 중요한 요소는 유동성, DeFi 통합/파트너십, 다중 체인에 대한 확장 지원입니다.

6. 유동성 스테이킹은 솔라나 DeFi의 미개척 잠재력으로, TVL을 $15억~$17억으로 늘릴 수 있습니다.

유동성 스테이킹 토큰은 Ethereum DeFi 생태계의 성장을 주도합니다. 예를 들어 AAVE v3s TVL의 40%는 wstETH에서 제공됩니다. 이는 수익을 창출하고 Pendle, Eigenlayer, Ethena 등과 같은 DeFi의 더 많은 잠재력을 발휘하기 위한 담보로 사용될 수 있습니다.

1-2년 후 솔라나의 유동 스테이킹 비율에 대한 나의 기대치는 다음과 같습니다(현재 평가 기준).

-

기본 사례: 10%, DeFi 유동성 추가 $15억;

-

강세 사례: 15%, DeFi 유동성 추가 $50억;

-

장기적인 강세 사례: 30%, 이더리움과 유사한 유동성 대 담보 비율. DeFi에 $135억 유동성을 추가합니다.

7. 많은 우수한 DeFi 팀이 DeFi에 더 많은 스테이킹된 SOL을 도입하기 위해 협력하고 있습니다.

Drift Protocol, Jupiter, Marginifi, BONK, Helius labs, Sanctumso 및 SolanaCompass는 모두 유동성 스테이킹 토큰을 출시했습니다.

DeFi 사용자로서 시장에서 경쟁과 혁신을 갖는 것이 항상 더 좋습니다. 이것이 제가 솔라나 DeFi의 미래를 낙관하는 이유입니다.

이 기사는 인터넷에서 발췌한 것입니다: 솔라나의 유동성 스테이킹 개발 개요

관련 항목: Solana Renaissance의 34개 수상 프로젝트 살펴보기

원저자: Peng SUN, Foresight News 5월 6일 저녁, 벤처펀드 콜로세움은 제9회 솔라나 재단 해커톤 솔라나 르네상스 결과를 발표했습니다. 이번 솔라나 르네상스에는 95개 이상의 국가와 지역에서 8,300명 이상의 참가자가 참가해 큰 관심을 끌었습니다. 1,071개의 참여 프로젝트 중 단 34개만이 포위 공격을 돌파했으며, 승률은 3.17%에 불과했습니다. 더욱 놀라운 점은 온라인에 접속하자마자 솔라나 네트워크를 폭락시킨 오레가 우승을 차지했다는 점이다. 소식이 나오자마자 ORE는 $330 이상으로 거의 두 배 가까이 올랐습니다. 아마도 솔라나 네트워크의 건전하고 안정적인 발전을 촉진한 것은 오레스의 작은 발걸음 때문이었을까? 또한, 이번 솔라나 르네상스의 수상 프로젝트는 다음과 같은 다양한 분야에도 분포되어 있습니다.