원문: 류교련

어제 저녁, 한 가지 예언이 실현되었습니다. 1. "미국 정부가 실크로드에서 압수한 약 10,000 BTC를 거래소로 이체했습니다." 2. "처음 두 가지(이체 작업) 각각이 약 5%의 되돌림을 일으켰습니다." 오늘 아침, BTC는 고점에서 개장하여 59.7k에서 최저 56k로 떨어졌습니다.

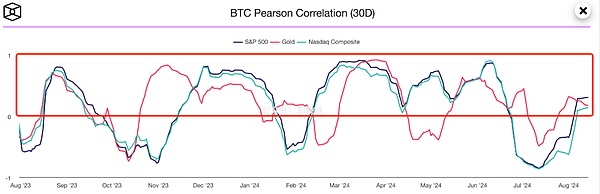

어젯밤, 내부 레퍼런스인 Jiaolian도 BTC와 금, S&P 500과 Nasdaq의 30일 피어슨 상관 계수 차트를 그렸습니다. 소위 피어슨 상관 계수는 공분산과 표준 편차의 몫입니다. 상관 계수가 1일 때 완벽한 양의 상관 관계이고, 상관 계수가 -1일 때 완벽한 음의 상관 관계입니다. 상관 계수가 0에 가까울수록 상관 관계가 약해집니다.

Jiaolian은 BTC의 최근 추세가 Nasdaq과 유사하다는 질문에 답하기 위해 이 차트를 꺼냈습니다. 데이터 계산을 통해 두 가지가 항상 양의 상관관계가 있는 것은 아니라는 것을 알 수 있습니다. 현재는 강한 상관관계가 있는 기간이 아닙니다.

다소 반직관적입니다. 우리의 눈은 종종 우리를 속이고, 이때 우리는 종종 수학적, 통계적 분석 도구를 사용하여 보다 객관적이고 실제적인 그림을 얻을 필요가 있습니다.

BTC가 미국 주식 시장을 따른다는 말에 대해, 교련은 2021년부터 난무했다고 막연히 기억합니다. 그 후로 교련은 기사와 내부 참고 자료에서 BTC가 장기적으로 미국 주식과 강한 상관관계를 갖지 않을 것이며, 관찰된 모든 상관관계는 단기적인 일시적 현상일 뿐이라고 언급했습니다.

그러나 너무 많은 사람들이 여전히 육안 관찰과 신뢰할 수 없는 기억에 근거하여 BTC와 미국 주식이 관련이 있다는 결론을 쉽게 내립니다. 물론, 이 오류는 너무 흔하고 깊이 뿌리박혀 있어서 대중 과학으로는 제거할 수 없기 때문에 이러한 인지적 차이는 투자 불이익을 구성하기에 충분할 수 있으며, 이 편견을 극복한 사람들은 이를 통해 초과 수익을 얻을 수 있습니다.

Recently, Uniswap Labs consultants, Copenhagen Business School researchers, and Circle researchers jointly published a research paper titled “What drives the price of 암호화폐 assets?” [1].

암호 자산이라고 불리지만, 논문의 주요 대상은 BTC입니다. 결국 다른 알트코인은 너무 빨리 죽었고, 연구를 위한 충분하고 지속적인 데이터가 충분하지 않습니다.

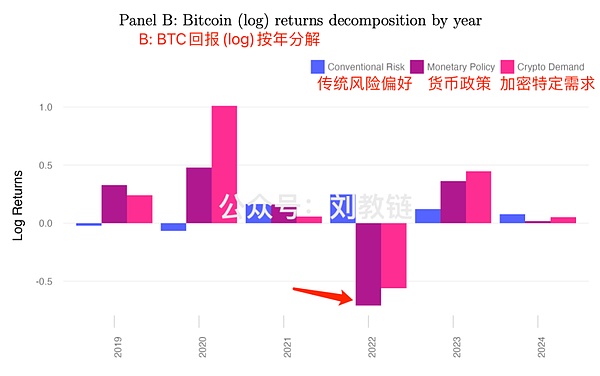

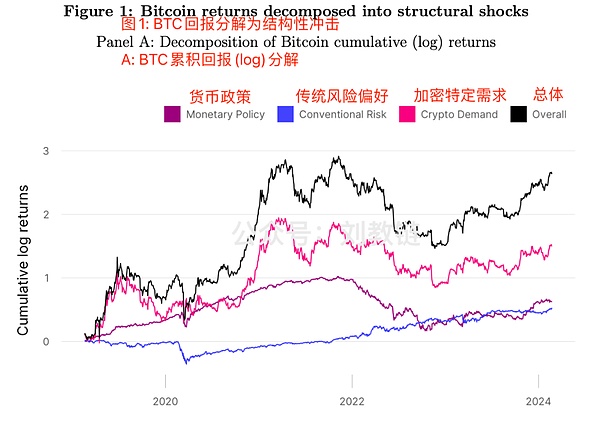

이 논문은 벡터 자기 회귀 모델(VAR)을 사용하여 세 가지 주요 가격 영향 요인을 분석합니다.

1. 전통적인 통화정책의 영향 – 실제로는 연방준비제도의 통화정책, 즉 대차대조표 확대와 축소, 금리 인상과 인하 등이 주요 내용이다.

2. 전통적인 위험선호의 영향 – 이는 주로 미국 주식 시장입니다. 일반적으로 미국 주식의 상승은 시장 위험 감수성 증가를 반영하고 미국 주식의 하락은 위험 감수성 감소를 반영하는 것으로 믿어집니다. 반면 미국 달러와 금은 그 반대이며 위험 회피성을 반영합니다.

3. 특정 암호화폐 수요의 영향 – 다른 자산과는 아무런 관련이 없는 암호 자산 자체에 대한 고유한 위험 선호도

그림에서 알 수 있듯이 미국 주식과 관련된 위험 선호 요인은 BTC 가격에 가장 약한 원동력을 미치고, 그 다음으로 거시적 통화 정책이 그 뒤를 따르며, 여전히 가장 강한 원동력은 암호화폐 관련 수요입니다.

그림에서 알 수 있듯이 미국 주식과 관련된 위험 선호 요인은 BTC 가격에 가장 약한 원동력을 미치고, 그 다음으로 거시적 통화 정책이 그 뒤를 따르며, 여전히 가장 강한 원동력은 암호화폐 관련 수요입니다.

이 연구 결론은 교육 체인 내부 참조의 내용 배열을 실수로 확인하는데, 이는 매우 과학적이고 합리적입니다. 교육 체인 내부 참조의 각 호에서 교육 체인은 암호화 산업의 고유한 정보를 절대적인 초점과 주요 내용으로 삼아 분석, 판단 및 논평합니다. 각 내부 참조의 첫 번째 부분이기도 한 두 번째 초점은 최신 거시적 요인, 주로 연방준비제도의 통화 정책, 미국 달러 지수, 금 등을 편집하여 보고합니다. 가끔 미국 주식에 대한 일부 정보가 언급되지만 빈도는 기본적으로 높지 않습니다.

이 연구를 통해 우리는 또한 연방준비제도의 통화 정책에 주의를 기울여야 하는 이유를 알 수 있습니다. 거시적 위험 쇼크도 특정 시기에 가장 강력한 원동력이 될 수 있기 때문입니다. 예를 들어, 2022년 하반기에는:

2022년 하반기를 돌이켜보면, 연방준비제도는 전례 없는 속도로 금리를 인상했고, 대차대조표의 결합된 감소로 인해 BTC가 "2017년 이전 최고가"인 2만 달러와 최저 바닥인 1만6000달러를 밑도는 기록을 만들어냈습니다!

이 연구에 따르면 주요 "원인"은 Luna/UST 폭락 및 FTX 파산과 같은 암호화폐 시장 자체의 레버리지 해소 요인과 관련이 있지만 가장 큰 영향을 미치는 요인은 연방준비제도의 급속한 긴축입니다.

이런 식으로, 올해 하반기에 연방준비제도가 긴축 주기를 끝내고 완화 주기를 재개하려 할 때, BTC의 다음 큰 강세장이 이미 문서상으로 나타나 있을까요?

미국 증권거래위원회(SEC) 문서의 최신 공개에 따르면, 골드만삭스와 모건스탠리 등 주요 미국 자산 관리 기관은 이미 블랙록의 현물 BTC ETF 상품에 대한 포지션을 구축하고 있으며, 다음 암호화폐 강세장을 적극적으로 전망하고 있습니다.

BlackRock과 같은 기관이 BTC ETF를 성공적으로 상장한 이후, 미국 정부는 암호화폐에 우호적인 방향으로 전환했으며, 암호화폐 관련 수요의 원동력도 강세장을 이끄는 데 중요한 역할을 할 것입니다.

Bitwise의 수석 투자 전략가인 Juan Leon은[2] 장기 투자자의 경우 미국 주식 시장이 청산되고 폭락할 때 시장이 하락할 때 금보다는 BTC를 추가하는 것이 좋은 시점이라고 말했습니다.

그는 BTC와 미국 주식의 상관관계를 분석하고 다음 두 가지 결론을 내렸습니다.

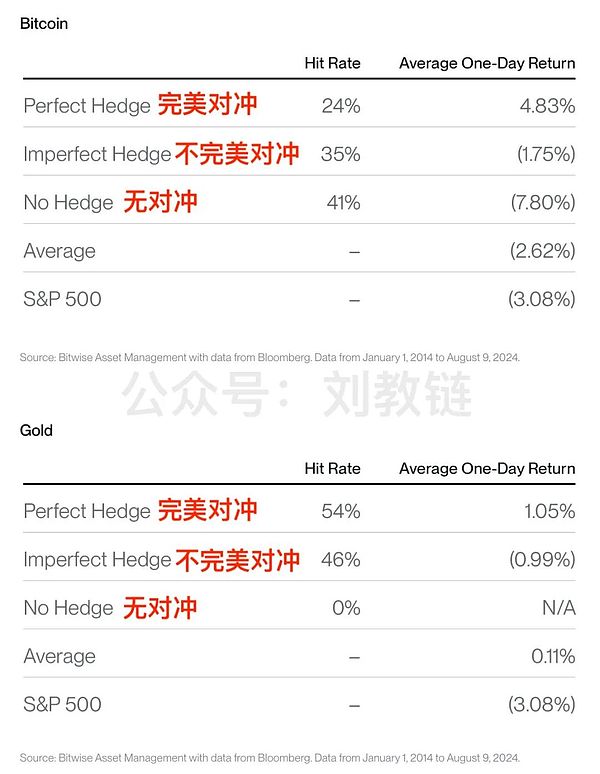

첫째, BTC는 미국 주식에 대한 단기 헤지 수단으로 적합하지 않습니다.

즉, 미국 주식이 하락할 때 BTC는 항상 상승하지 않으므로 위험 회피적 특성을 보입니다. 때로는 움직이지 않고, 때로는 하락합니다.

이 리뷰는 실제로 위의 교육 과정에서 소개된 연구 결론과 일치합니다. 즉, BTC와 미국 주식 간의 단기 상관관계는 실제로 매우 낮습니다.

위 표의 데이터를 보면 금은 미국 주식에 대한 단기 헤지 도구에 가깝습니다.

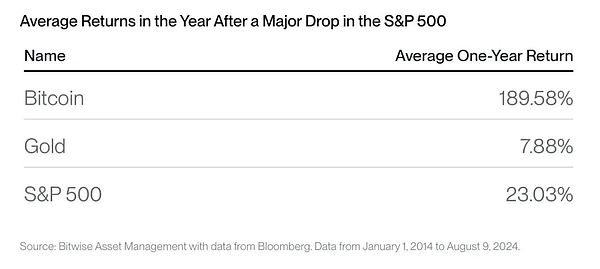

둘째, 시간을 늘리면 가격이 떨어질 때 BTC를 시장에 추가하면 항상 놀라움이 있을 것입니다.

예를 들어, S&P 500이 2% 이상 하락할 때 시장에 BTC를 추가하면 1년 동안 보유한 후 평균 수익률은 놀랍게도 거의 190%에 도달할 수 있습니다. 금 가격이 하락할 때 금에 추가하는 동일한 전략을 구현하면 1년 평균 수익률은 8%에 불과하여 S&P 500 지수 자체에 추가하는 23%보다 더 나쁩니다. 아래 표를 참조하세요.

친구들은 모두 "시장이 하락할 때 추가"라는 말을 알고 있습니다. 그러나 시장이 하락할 때 포지션을 추가한다는 원래 의미는 BTC가 폭락할 때 추가 포지션을 추가하는 것을 말합니다. Juan Leon의 분석을 읽은 후 Jiaolian은 영감을 얻었습니다. 미국 주식 시장이 폭락할 때도 BTC 포지션을 추가할 수 있으므로 시장이 하락할 때 포지션을 추가하는 8자 공식을 헤지 전략으로 바꿀 수 있습니다.

이러한 관점에서 보면, BTC는 미국 주식에 대한 장기 헤지로 간주될 수 있습니다.

– [1] https://papers.ssrn.com/sol3/papers.cfm?abstract_id=4910537

– [2] https://x.com/singularity7x/status/1823367443865014630

그림에서 알 수 있듯이 미국 주식과 관련된 위험 선호 요인은 BTC 가격에 가장 약한 원동력을 미치고, 그 다음으로 거시적 통화 정책이 그 뒤를 따르며, 여전히 가장 강한 원동력은 암호화폐 관련 수요입니다.

그림에서 알 수 있듯이 미국 주식과 관련된 위험 선호 요인은 BTC 가격에 가장 약한 원동력을 미치고, 그 다음으로 거시적 통화 정책이 그 뒤를 따르며, 여전히 가장 강한 원동력은 암호화폐 관련 수요입니다.