암호화폐가 전반적으로 하락세를 보이는 가운데, CRV가 예상치 못하게 가장 큰 타격을 입었습니다.

오늘 아침, Arkham은 Curve 설립자 Michael Egorov가 현재 5개 프로토콜의 5개 계좌에 $95.7백만의 스테이블코인(주로 crvUSD)을 대출했으며, $140백만의 CRV를 담보로 제공했다고 게시했습니다. 그 중 Michael은 Llamalend에서 빌린 $50백만의 crvUSD를 보유하고 있으며, Egorov의 3개 계좌는 프로토콜에서 빌린 crvUSD의 90% 이상을 차지했습니다.

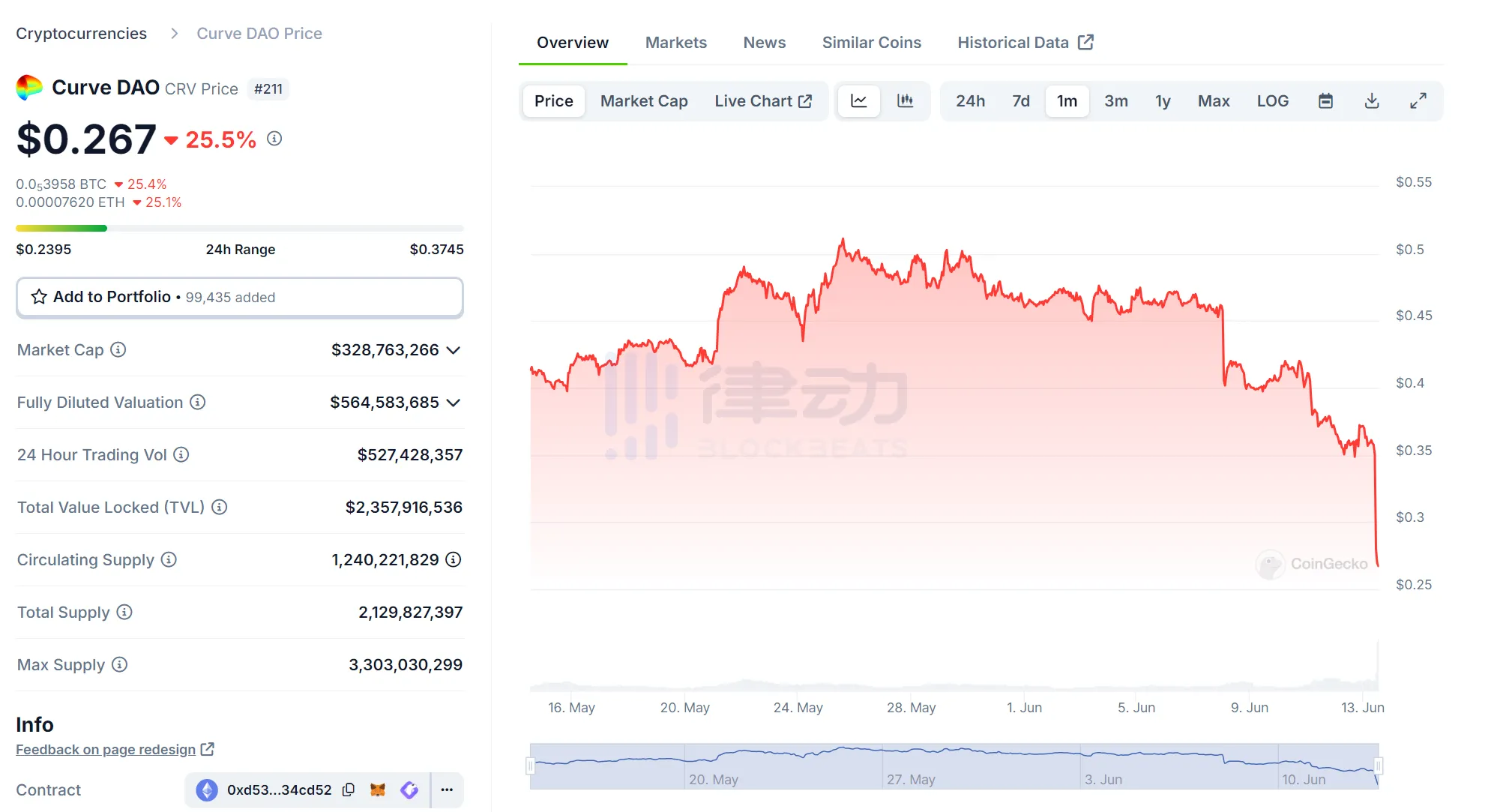

Arkham은 CRV 가격이 약 10% 하락하면 이러한 포지션이 청산되기 시작할 수 있다고 지적했습니다. 이후 CRV의 하락은 계속 확대되어 $0.26 이하로 떨어지면서 새로운 역사적 최저치에 도달했고 Michaels 다중 주소의 CRV 대출 포지션은 점차 청산 임계값 아래로 떨어졌습니다.

마이클은 과거에는 호텔업 일자리를 살리기 위해 자신의 자리를 숨기곤 했지만, 이번에는 "포기한" 듯했다.

엠버의 모니터링에 따르면, 마이클 에고로프의 메인 주소의 Inverse 대출 포지션에 있는 일부 CRV가 청산되기 시작했습니다. Lookonchain의 모니터링에 따르면, 마이클 에고로프는 현재 4개 플랫폼에서 담보로 1억 1,187만 개의 CRV(US$3,387만)와 부채로 US$2,060만 개를 보유하고 있습니다.

청산 위기 2개월 전

CRV 위기는 2개월 전 마이클의 대출 잔액이 청산 한도 이하로 떨어졌을 때부터 발생하기 시작했지만, 당시 마이클은 청산되지 않았고 마이클은 어떠한 시정 조치도 취하지 않았습니다.

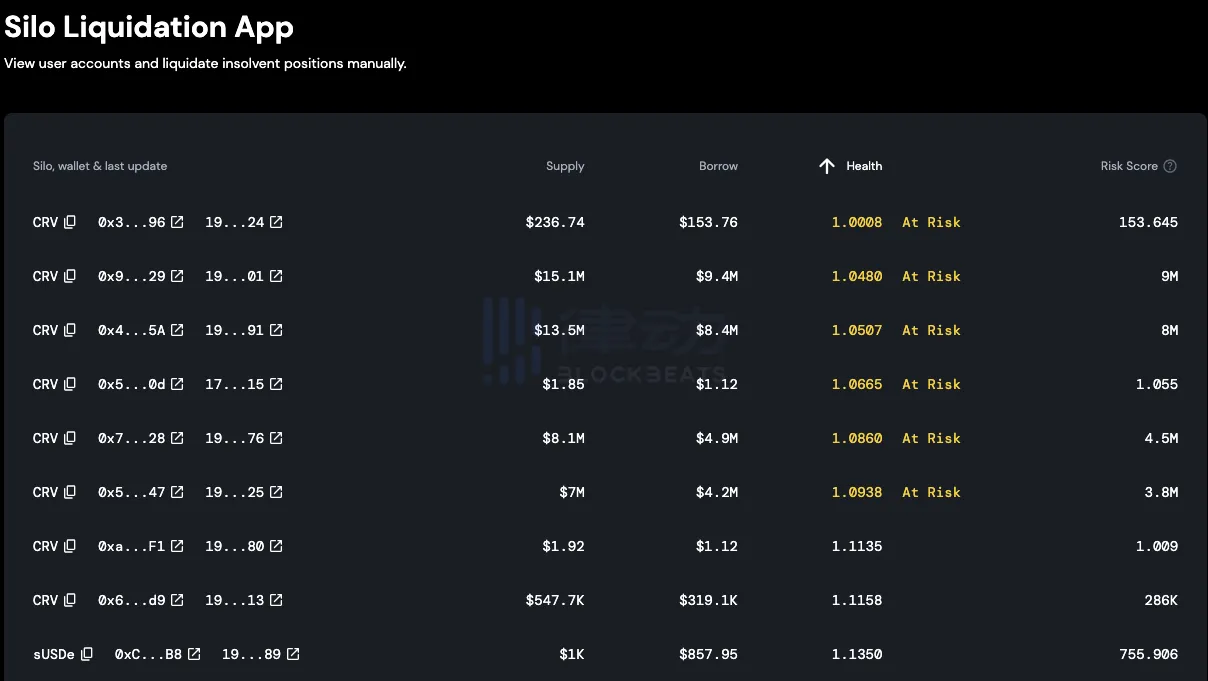

4월 14일, 시장이 하락하면서 CRV 가격도 $0.42로 떨어졌고, Curve 설립자 Michael Egorov의 대출 포지션이 다시 레드라인에 진입했습니다. Embers 모니터링에 따르면 Michael은 5개 주소를 통해 6개 대출 플랫폼에 총 3억 7,100만 개의 CRV를 담보로 제공하고 $9,254만 개의 스테이블코인을 대출했습니다. 12개 부채 중에서 사일로 대출 포지션이 가장 위험합니다.

2022년 11월 온체인 빅 숏 폰지쇼터가 토큰 CRV를 숏하려고 시도한 이후, 2023년 7월 말까지 커브는 Vyper 컴파일러 오류로 인해 공격을 받았습니다. 마이클은 자신의 포지션을 구하기 위해 자주 조치를 취했고, DeFi 수프를 저어주었습니다. 사람들은 또한 이 일련의 행동을 DeFi 방어 전쟁과 비교했습니다.

첫 번째 방어전은 마이클이 공매도자를 유인하려는 시도였을 수 있으며, 이로 인해 CRV의 가격이 하락하는 대신 상승했고, 그는 공매도자와의 싸움에서 이익을 얻었습니다. 두 번째 방어전은 OTC의 힘에 의존했으며, 지분은 감소했지만 우지한, 두준, 쑨위첸 등의 톱 플레이어와 DWF 등의 기관을 포함한 강력한 지지자 그룹을 얻었습니다. CRV의 두 방어전은 상당히 승리했다고 할 수 있습니다.

관련 자료: 커브 문제는 DeFis 수확량 질병의 증상입니다.

4월 14일 정오에 CRV 가격은 $0.42로 떨어졌습니다. debank 데이터에 따르면 Michaels 12개 포지션 중 5개 포지션의 건전성 값이 1.12 또는 그보다 낮았습니다. Yu Jin은 Michaels 부채 포지션의 레드라인을 모니터링하고 청산에 대한 추측을 트윗했습니다. 그는 CRV 가격이 보충이나 상환 없이 10%까지 계속 하락하면 청산 절차가 시작될 것이라고 지적했습니다.

모든 부채 포지션이 청산되지 않았습니다.

하지만 사람들이 CRV가 3차 DeFi 방어전에 어떻게 대응해야 할지 고민하던 차에 흥미로운 일이 일어났습니다.

사람들은 그날 오전 4시에 CRV 가격이 $0.3592로 떨어졌고, 이미 $0.42의 10% 아래로 떨어졌다는 것을 알아챘습니다. 그러나 유진이 말했듯이 마이클의 부채 포지션은 청산되지 않았고, 마이클 자신조차도 시정 조치를 취하지 않은 듯했습니다.

마이클의 부채 상황은 6가지 대출 프로토콜에 따라 분산되어 있는데, 그 중 가장 논란이 많은 대출 프로토콜은 사일로(silo)입니다.

Curve가 공격을 받은 후, 대부분의 대출 프로토콜은 CRV와 관련된 너무 많은 위험을 감수하고 싶지 않았기 때문에 정책을 강화했습니다. 마이클이 모금한 대출의 절반 이상이 사일로에서 나왔습니다. 마이클이 AAVE 부채 포지션을 상환하는 과정에서 사일로는 거의 모든 필수 대출을 제공했습니다. 사일로는 마이클이 부채를 상환하는 데 가장 큰 지원군이 되었고, 많은 커뮤니티 구성원은 사일로가 마이클의 개인 은행이라고 농담했습니다.

당시 마이클의 총 부채 포지션 중 사일로 프로토콜은 총 약 1억 1,300만 CRV를 예치했고, 총 약 2,790만 달러 상당의 스테이블코인을 대출하여 마이클의 총 부채 포지션의 30%를 차지했습니다. 그러나 Curve LlamaLend, UwU Lend 및 FraxLend 프로토콜도 마이클에게 대부분의 대출을 제공했습니다. 비중은 사일로만큼 높지는 않았지만 15%보다 높았고, 그 중 Curve LlamaLend는 20.7%, UwU Lend는 17.9%, FraxLend는 17.3%를 차지했습니다.

반면, silo는 새로운 프로토콜을 포크했습니다. 사일로 라마 , crvUSD를 위해 특별히 설계된 고립된 대출 프로토콜입니다. 이 프로토콜은 의심으로 가득 차 있지만 DeFi는 사용자의 감정과 무관하게 설계되어야 합니다. 대출과 비교할 때 CRV의 잠금 비율은 CRV 판매에 더 큰 영향을 미칩니다. CRV를 위한 별도의 풀을 설정하는 것은 DeFi 대출 금고의 작업 방법 중 하나이며, 사일로 팀원들도 한 사람을 위해 사일로 라마를 만들었다는 비난을 명확히 부인했습니다.

silo와 curve의 관계를 제쳐두고, 분쟁의 본질은 silo가 CRV를 청산하지 않았다는 것입니다. 내부자들은 silo의 CRV 포지션이 Chainlink 오라클을 사용하기 때문에 가격 업데이트가 debank보다 늦어질 것이라고 말했고, 따라서 오라클이 청산 가격을 추적하는지 여부는 의심스럽습니다.

에 따르면 체인링크 데이터 , 당시 기록된 CRV 가격은 모두 4월 14일 오전 5시 30분에 $0.4 이하로 떨어졌고, $0.36~$0.38 범위에 있었습니다. 그런 다음 저자는 dexscreener, coingecko, tradingview, coinmarket 등의 데이터를 확인했습니다. 당시 CRV는 30분 선에서 $0.36 근처로 떨어졌습니다.

CRV의 가장 낮은 가격이 이른 아침에 발생했기 때문에 저자는 현재 그 당시의 건강 요인이 0이었는지 확인할 수 없습니다. 하지만 그날 밤 CRV와 다양한 대출 계약에 무슨 일이 일어났든 확인할 수 있는 것은 사일로뿐만 아니라 마이클의 모든 부채 포지션이 여전히 그대로라는 것입니다.

이 위기 동안 일부 사람들은 사일로의 수동 청산 메커니즘에 집중했습니다. 사일로 청산은 완전히 개방되어 있기 때문에 청산인은 수동 또는 기계를 선택할 수 있습니다. 수동 청산을 선택한 후 기계로 청산되지 않겠느냐는 질문에 한 내부자는 수동 청산은 플랫폼에서 제공하는 개인 청산 입구일 뿐이라고 말했습니다. 청산해야 할 부채에 직면했을 때 개인은 여전히 주문을 위해 기계와 경쟁해야 하며 종종 기계와 경쟁할 수 없습니다.

따라서 청산이 촉발되는지 여부의 핵심은 담보의 가격이 실제로 청산 가치까지 떨어지는지 여부에 달려 있습니다.

청산 메커니즘의 "가격 게임"

사일로 문서에 따르면 대출 프로토콜에는 다음이 있습니다. 청산 신청 핵심 팀이 위험한 포지션을 모니터링하고, 청산 로봇(Silo 포함)이 어떤 이유로든 먼저 청산하지 않을 경우 부실 포지션을 청산하는 데 사용합니다.

4월 19일 CRV는 다시 $0.4로 떨어졌습니다. Ember가 제공한 Michaels 주소에 따르면, silo에서 0x9, 0x4, 0x7로 시작하는 주소의 부채 건강 계수는 모두 0.1 미만으로 위험한 상태입니다.

에 따르면 사일로 금융 담보 요인표 , 사일로 프로토콜의 CRV는 65%의 대출가치비율(LTV)과 85%의 청산 임계값(LT)을 갖습니다. 즉, 마이클의 사일로 청산 가격은 $0.41~$0.44 범위에 있으므로 건강 계수는 이론적으로 0입니다.

계산 공식 :

청산가격 = 총대출금액 / (담보금액 * LTV * LT)

건강 계수 = 1-대출 총액/(총 담보액*LTV)

이와 관련하여 BlockBeats는 프로젝트 팀과 가격 추적이 단순히 오라클 피드 가격을 확인하는 것이 아니라 가중 평균 알고리즘을 사용한다는 것을 확인했습니다. 즉, 토큰의 청산 가격은 대출자의 다른 대출 자산 가격에 영향을 받으므로 CRV의 가격 하락만으로는 포지션을 청산하기에 충분하지 않습니다. 그러나 유동성 공급 문제에 대해 물었을 때 프로젝트 팀은 응답하지 않았습니다.

마이클이 가장 큰 포지션을 보유한 플랫폼인 Llamalend의 경우, 자동 청산 메커니즘은 소프트 청산을 방어할 수 있습니다. 간단히 말해서, 청산 프로세스는 가격이 떨어지면 담보가 자동으로 스테이블코인으로 전환되고, 가격이 오르면 담보 토큰이 다시 판매되고, 소량의 crvUSD만 상환하면 건강 요인이 증가합니다.

또한, 내부자들은 BlockBeats에 실제로 큰 시장 변동의 경우 청산인은 crvUSD와 CRV의 슬리피지가 동시에 발생하는 슬리피지 문제를 고려해야 한다고 말했습니다. 지난 몇 번의 큰 변동에서는 대출 계약 기계가 청산되지 않는 것이 정상이었습니다.

이번에는 마이클이 그를 베었나요?

수천만 달러의 부채 포지션 청산이 전체 암호화폐 시장의 유동성에 미치는 영향은 과소평가할 수 없습니다. 4월의 위기는 대출 플랫폼의 보호 메커니즘 덕분에 여전히 피할 수 있었지만 이번에는 CRV가 $0.26 아래로 떨어지면서 위기가 마침내 도래했습니다.

청산인 이익

가격이 새로운 최저가를 기록했을 때 최저가에 매수할지 여부도 투자자들의 관심사지만, 적어도 CRV의 경우 청산인들은 이미 수익을 내기 시작했습니다.

ai_9684 xtpa 모니터링에 따르면 주소 0xF07…0f19E Michaels 포지션의 주요 청산인 중 하나입니다. 지난 1시간 동안 해당 주소는 평균 가격 $0.2549로 2962만 CRV를 청산하여 총 755만 FRAX를 지출했습니다. 현재 이 모든 토큰은 Binance에 충전되었으며 평균 충전 가격은 $0.2792입니다.

청산인으로서 더 경제적인 방법은 바이낸스에서 CRV 단기 주문을 열고(또는 코인을 빌려서 판매) 그런 다음 청산을 수행하는 것입니다. 이런 식으로 청산에서 얻은 토큰은 단기 포지션을 마감하는 데만 사용되며(또는 대출을 상환하는 데 사용되며), 기간 동안 가격 변동으로 인한 이익이나 손실을 감수할 필요가 없습니다.

하지만 비록 0xF07…0f19E 이렇게 하지 않았더라도 평균 충전 가격으로 판매하면 $720,000의 수익을 낼 수 있었습니다.

투자자들은 손실을 입는다

하지만 반면에 투자자들은 재앙에 직면해 있다.

한편, 가격 하락은 다른 대출 플랫폼의 청산을 촉발했습니다. Fraxlends 대출 기관은 수백만 달러의 청산을 겪었습니다. Lookonchain에 따르면 모니터링 일부 사용자는 Fraxlend에서 1,058만 CRV(330만 달러)를 청산했습니다.

비교해보면, Fraxlends 청산 메커니즘은 작동하기 쉽고, 위험 분리와 동적 이자율 메커니즘은 마이클이 스스로 돈을 갚을 수 있도록 하는 데 추가 조치가 필요하지 않습니다. 이전 청산 위기에서 마이클은 Aave에서 많은 자산을 빌려 OTC를 통해 코인을 판매하여 Fraxlends 부채를 갚았습니다.

반면, 초창기 CRV 투자자들은 막대한 손실을 겪었습니다.

작년 CRV 위기 이후, 커뮤니티에서 Curve가 좋은 핸드를 가졌지만 Michael이 망쳤다는 의견이 넘쳐났습니다. 이 CRV 위기에서 가장 주목할 만한 것은 이전에 Michael을 도운 주요 투자자들입니다.

작년 7월 말에 Curve가 도난당한 후, 다양한 OG, 기관 및 VC가 모두 도움을 주었습니다. Bitmain과 Matrixport의 공동 창립자인 Jihan Wu는 소셜 미디어에 다음과 같이 게시했습니다. 다가올 RWA 웨이브에서 CRV는 가장 중요한 인프라 중 하나입니다. 저는 바닥에서 그것을 샀는데, 이는 금융 조언이 아닙니다.

황리청은 소셜 미디어를 통해 OTC를 통해 Curve 설립자로부터 CRV 375만 개를 구매하여 Curve 프로토콜에 담보로 제공했다고 확인했습니다. 다음날, Sun Yuchens의 관련 주소도 200만 USDT를 Egorovs 주소로 이체하여 500만 CRV를 받았습니다.

이후 Yearn Finance, Stake DAO 등의 프로젝트와 DWF와 같은 여러 기관과 VC가 CRV의 소방 활동에 참여했습니다.

이제 CRV는 새로운 저점으로 떨어졌고, 마이클 자신은 아직 CRV를 구하기 위한 성명을 내지 않았습니다. 커뮤니티에서 말했듯이, 사람들을 잘라낸 파티는 결국 마이클에 의해 잘렸습니다.

이 기사는 인터넷에서 발췌한 것입니다: 창립자가 마침내 청산되었는데, 커브스 플라이휠은 완전히 파산한 걸까요?

관련: 토큰 발행이 임박, AI 노드 기반 퍼블릭 체인 ALIENX 테스트 네트워크 에어드롭 상호 작용 가이드

5월 24일, ALIENX Chain은 공식적으로 HAL 테스트넷을 출시하고 3주간의 대화형 에어드롭 이벤트를 시작했습니다. ALIENX는 AI 노드 기반 및 EVM 호환 스테이킹 퍼블릭 체인으로, AI 기술과 블록체인의 분산적 특성을 결합하여 기존 AI 프로젝트의 데이터 보안 및 개인 정보 보호 문제를 해결하고 AI Dapp, NFT 및 GameFi의 대규모 적용을 달성하는 것을 목표로 합니다. ALIENX는 OKX Ventures, C² Ventures, Next Leader Capital 등의 기관에서 $1700만의 자금을 지원받았습니다. 최근 자금 조달 라운드에서 ALIENX Chain의 가치는 $200만으로 평가되었습니다. ALIENX HAL 테스트넷이 출시됨에 따라 메인넷 개발이 기본적으로 마지막 단계에 접어들었습니다. 이 테스트넷 에어드롭 이벤트는 3주 동안 진행됩니다. 테스트넷 에어드롭 후 ALIENX는…