※本レポートに記載されている市場、プロジェクト、通貨などに関する情報、意見、判断は参考目的のみであり、投資アドバイスを構成するものではありません。

米国と香港が相次いでBTC ETFを承認し、DeFiとTradFIの統合を歓迎したとき、私たちは暗号通貨市場の構造に大きな変化が起こっていることに気づいていませんでした。

市場のどの部分が変化し、どの部分は変化していないのか、市場のトレンドに影響を与えるためにどの新しい要因が追加されたのか、どの既存の要因が依然として大きな役割を果たしているのか…これは、市場のトレンドと業界のサイクルを探ろうとしている私たちのような投資家が理解する必要があることです。

In April, policy expectations changed again and global financial markets experienced severe fluctuations.

マクロファイナンス

$1.2兆ドル以上の価値があるBTCは、その市場価値が拡大し、参加グループが変わるにつれてナスダックとの強い相関関係にあることがよく知られており、マクロ経済、金融データ、世界の中央銀行の政策がBTCの価格動向に影響を与える最も重要な要因となる場合が多くあります。4月はこれらのデータがBTCのトレンドを引き継いだ月です。

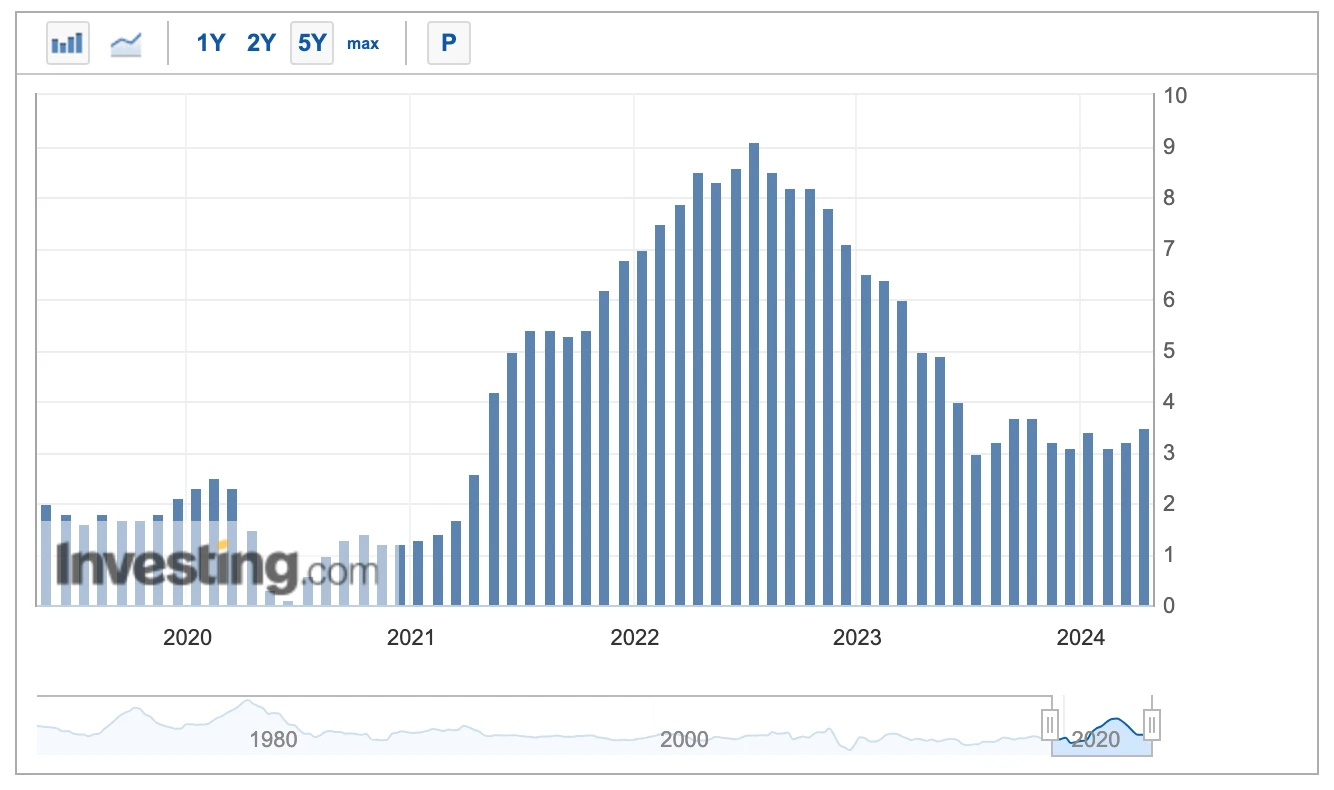

4月に発表された3月の米国CPIデータは3.5%と、2月の3.2%を上回った。CPIの予想外の反発により、市場は今年前半の米国利下げ期待を氷点下にまで落とした。市場はこれまで、高金利環境における米国国債金利への圧力に多くの注目を払ってきた。しかし、FRBの現在の中核課題であるCPIを絶望的な2%以下に引き下げるという状況を考えると、利下げが再び延期されることに疑問を抱く人はいない。年内の利下げは望み薄で、もう一度利上げがあるかもしれないという声さえあるが、これは不可能ではない。CPIが急反発した場合、米国は金利を引き上げる以外に何ができるだろうか?

米国のCPI指数は2か月連続で回復

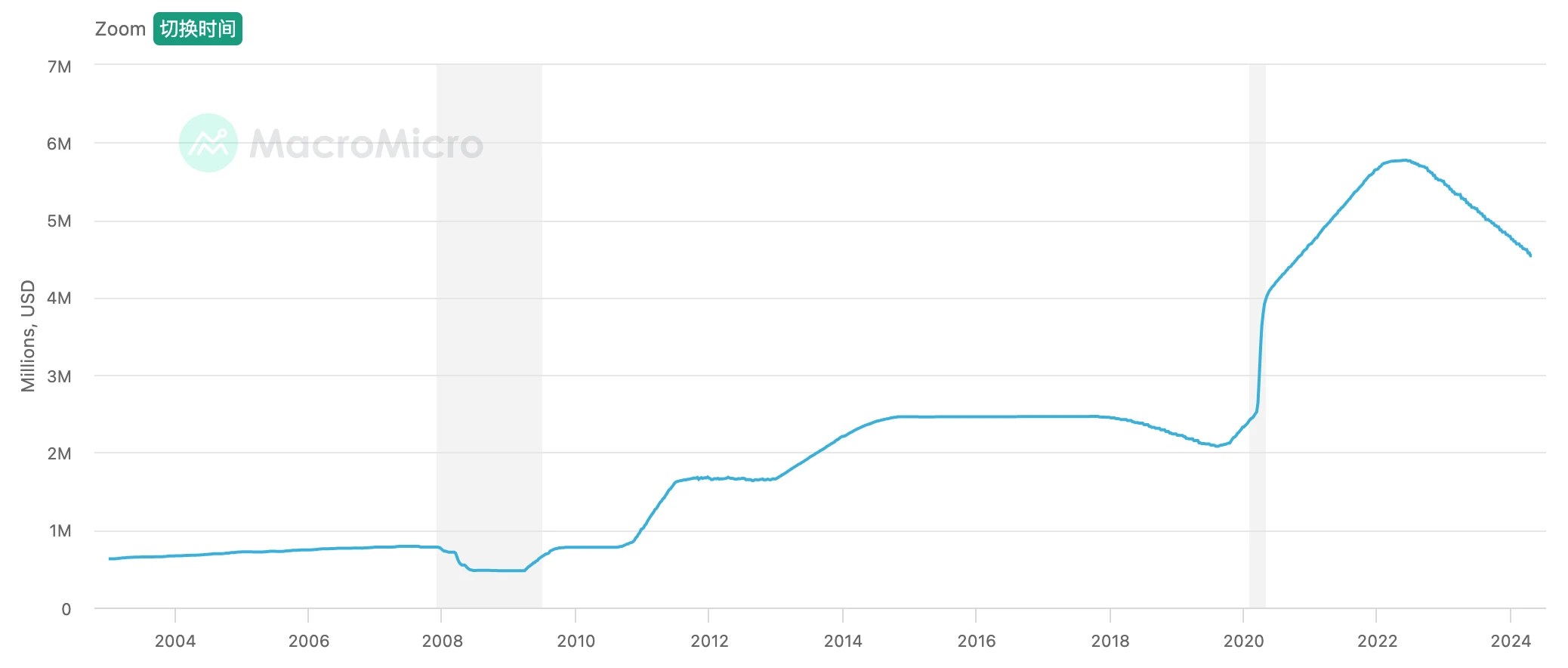

同時に、連邦準備制度のバランスシート縮小計画は引き続きしっかりと実施されています。

連邦準備制度の米国債保有量

2022年のバランスシート縮小開始以来、FRBは$1.2兆ドル以上の米国債を売却しました。これは高金利を背景としたもう一つの強力なポンプです。このポンプは毎月最大$95億の流動性を市場から引き出します(米国債600億、機関債最大350億)。

上記2点による悲観的な期待と対応戦略の変化により、米ドル指数は引き続き上昇し、今月ナスダックとダウの5日続伸は止まった。3月に過去最高値を記録した後、両指数は今月それぞれ4.41%と5.00%下落した。

これに応じて、今月生産削減を完了したBTCも7連勝を終え、月間下落率は$10,666.80、14.96%となった。3月に上昇チャネルを突破した後、4月にショックボックスを構築しようとした努力は失敗したようだ。

嵐が起こりそうで、潮目が変わりそうですか?

暗号通貨市場

4月、BTCはUS$71,291.50で始まり、US$60,622.91で終了し、その月は14.96%下落し、振幅は19.27%となり、7か月間の上昇は終了しました。取引量が減少したため、2023年1月以来(つまり、現在の強気相場の回復期以来)最大の月間下落を経験しました。

BTC 月間トレンド

3月の大規模な売りの後、BTCの購買力は大きな後退を経験し、それ以来弱くなっています。4月には、4月中旬から下旬にかけて、ほとんどの期間7日間の平均価格を下回っており、4月19日には調整安値$59,573.32を記録しました。

BTCの日次トレンド

2月以降、BTCは日足で強気相場の価格上昇チャネルを確立しました(上図の緑色の背景部分)。3月13日に史上最高値を記録した後、上昇チャネルの下降軌道を検出し始めました。その後、4月を通して、US$59,000とUS$73,000の間で振動ボックスを構築しようとしました(上図の紫色の背景部分)。マクロ金融期待の変化と米国株価指数の崩壊により、振動ボックスを構築するアクションは困難になりました。

売り持ち

3月のレポートでは、2023年12月3日がロングハンド保有量史上最高値であり、ロングハンド保有者が合計14,916,832 BTCを保有していたことを述べました。それ以来、強気相場が徐々に始まり、ロングハンド保有者は4年周期の売り出しを開始し、3月31日時点で合計897,543 BTCが売却されました。

1月のBTCにとって最大のプラス要因は、11のスポットETFの承認が達成されたことであり、これにより長期投資家は史上最高値で売却し、短期的な飽和と新たな短期ポジションへの熱意の冷め込みを招いた。

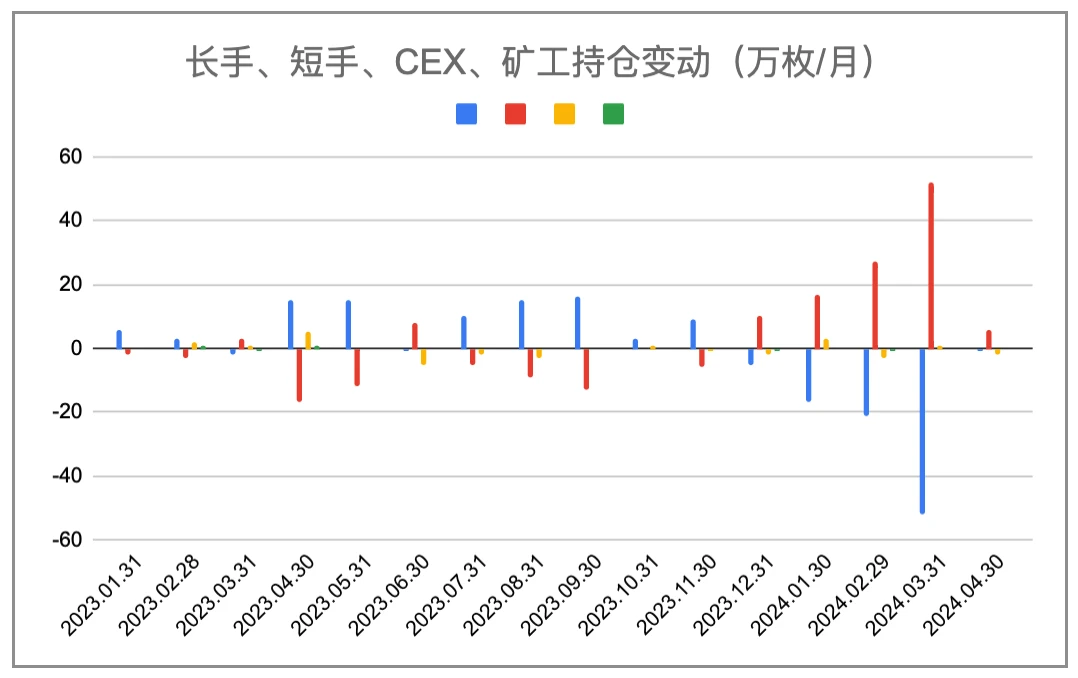

この動きはBTCの段階的な上昇に対する反応であり、BTCの価格が3月に上昇を止め、継続的な変動期に入った理由でもあります。4月に入ってから、市場内の強気相場段階のロングからショートへのトレンドは停止しました。

さまざまな市場参加者のBTCポジションの変化(月次)

統計によると、長期保有者の売却量は4月に1万枚に減少した(3月の売却量は52万枚に上った)。価格が下落するにつれて、短期保有者は今月保有量を増やし、長期保有者の売却分を飲み込んだだけでなく、中央集権型取引所の残高から数万枚のコインを引き出した。

今月のBTC生産削減の完了に伴い、マイナーは依然としてコインを保有しています(全体的なポジションは変化せず、市場の売り出し額が生産量とほぼ等しいことを意味します)。下落価格は一部マイナーの原価に近づいていますが、大規模な売り出しは発生しておらず、マイナーは依然として約181万BTCを安定的に保有しています。

各社の保有規模の統計チャートから、ロングからショートへのトレンドが一時停止していることが明確にわかります。

すべての当事者によるBTC保有

過去11年間の各社の保有ポジションデータの変化を見ると、強気相場の真っ只中に長期保有者の売りが停止する現象が2016年半ばにも発生していたことがわかります。これは、価格が急落する中、強気相場が続くと信じる長期保有層が売りを止め、市場が需給バランスを回復して上昇を続けた後、売りを再開することを選択することが多いことを意味します。

上記2点による悲観的な期待と対応戦略の変化により、米ドル指数は引き続き上昇し、今月ナスダックとダウの5日続伸は止まった。3月に過去最高値を記録した後、両指数は今月それぞれ4.41%と5.00%下落した。

ロングとショートの売り量とCEX累積統計(日次)

ロングハンドとショートハンドから取引所に転送されたBTCのデータから判断すると、4月の転送規模は3月と比較して引き続き減少しており、中央集権型取引所の在庫に大きな変化はなく、流出はわずかでした。

流動性

資金は市場の動向を決める重要な要素であり、市場の内部構造を観察した上で、資金の流入と流出を継続的に調査します。

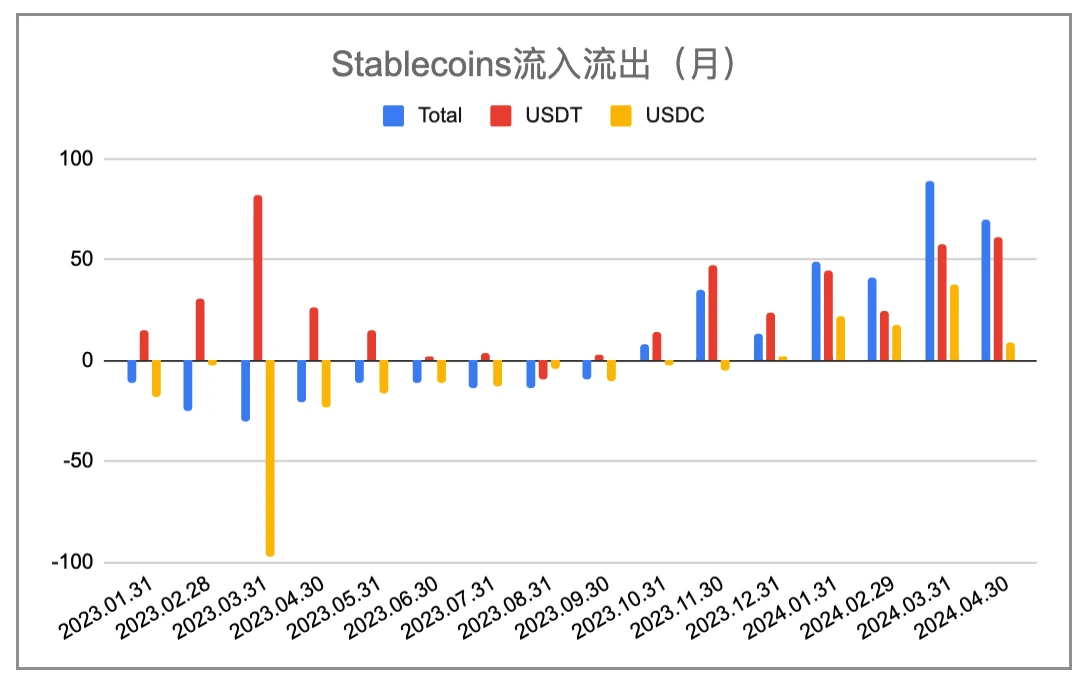

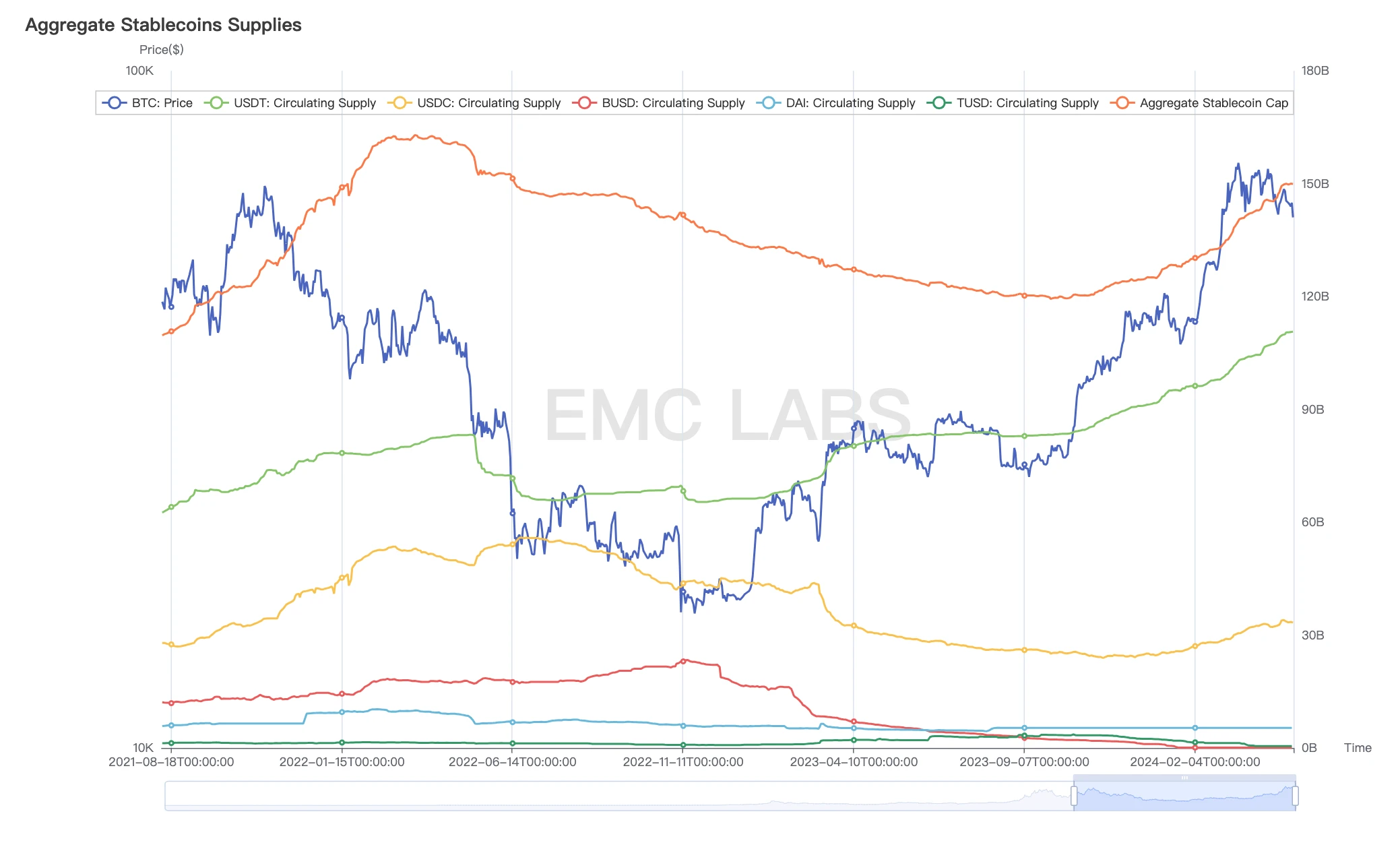

主要ステーブルコインの供給量の推移(EMC Labs チャート)

EMC Labsはステーブルコインの発行データを分析した結果、4月にステーブルコインを利用して市場に流入した資金は$7億に達し、そのうちUSDTは$61億、USDCは$9億に達したことを発見した。eMerge Engineによると、BTCは2023年にこのサイクルの修復段階に入り、10月に初めて純流入を達成した。それ以来、ステーブルコインは発行量が増加傾向にあり、4月の流入額は$7億で第2位となった。

主要ステーブルコインの発行規模

4月30日現在、ステーブルコインの総発行額は約1,499億ドルにまで増加しており、最低水準から約1兆6,300億ドル増加しているが、前サイクルのピークにはまだ達していない。

さらに、中央集権型取引所におけるステーブルコインの在庫も比較的高い水準を維持している。しかし、これらの資金は購買力への転換を急いでいるようには見えない。中央集権型取引所における新規蓄積ステーブルコインの主体はUSDTである一方、米国で使用されているUSDCには基本的に新規蓄積がないことは注目に値する。

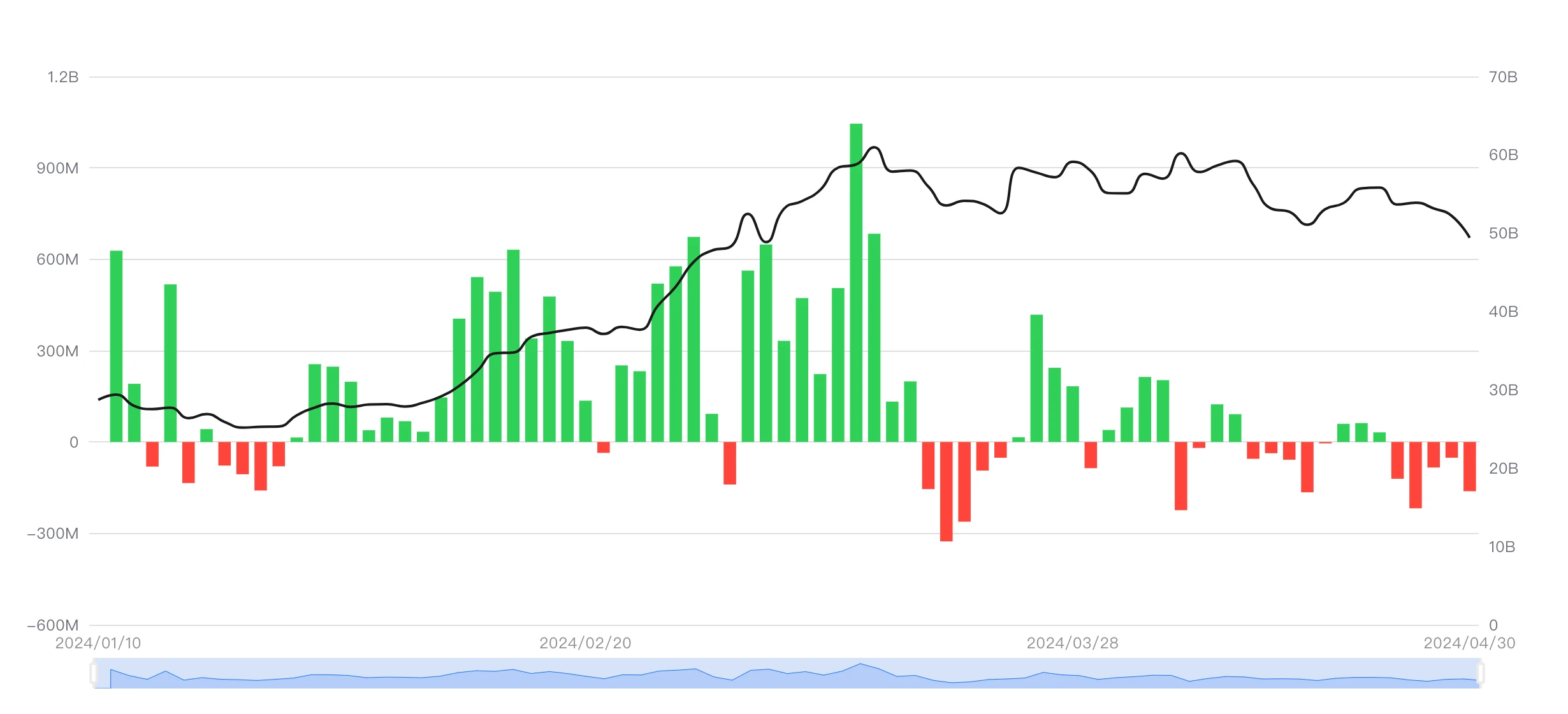

BTC ETFチャネル側では、資金の流入と流出は高値を追い、安値で売るという比較的明らかな特徴を示しました。3月中旬に価格が上昇を止めて以来、資金流出が続いています。

11 の BTC ETF の流入と流出の統計 (SosoValue によるチャート)

ファンドの特性と規模に基づき、BTC ETF チャネルのファンドは BTC 価格の下落の主な原因ではなく、また、状況を逆転させる責任を独自に負うこともできないと考えます。

供給圧力とサイクル

すべてのものは終わりのないサイクルの中で栄え、枯れていきます。

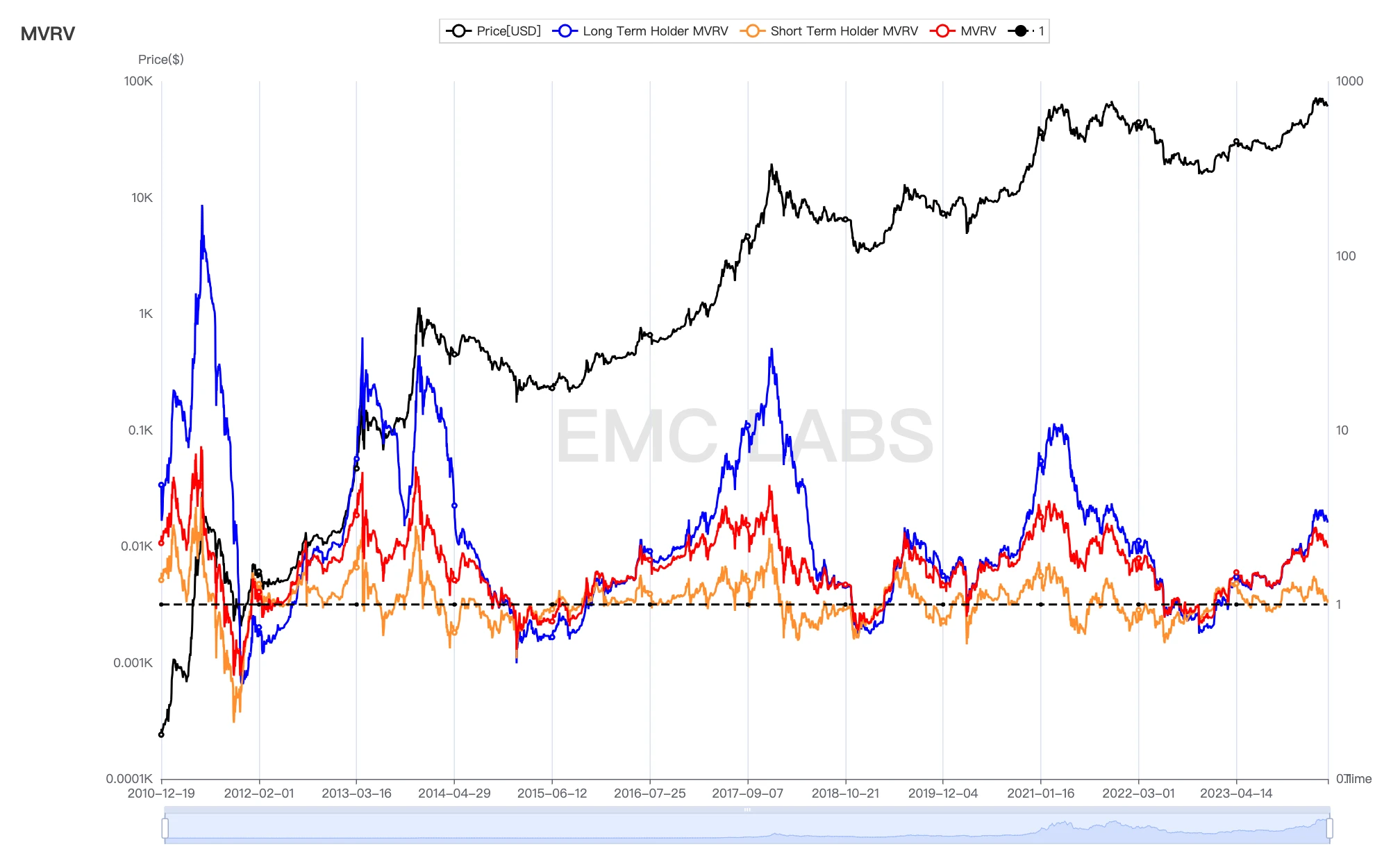

ロング・ショートハンドと市場全体の変動損益率

強気相場では常に大幅な調整が行われ、客観的に見て浮動株が清算されます。

注目に値する指標は、ショートハンドのMVRV(浮動損益率)です。修復期と上昇期には、価格が上昇するにつれて、コイン保有者の浮動利益が増加します。このとき、市場は下落を利用して、列車に加わったばかりのショートハンドチップと十分な利益のあるロングハンドチップを一掃する必要があります。歴史的に、この一掃には、ショートハンドグループのMVRV値が1に近づく位置まで価格が下がることが必要になることがよくあります。昨年以来、この一掃は昨年6月と8月から10月の2回発生しました。1月には最低1.03まで下落しました。4月30日現在、この一掃は1.02に達しています(5月1日、MVRVは0.98まで下落しました)。歴史的に、このような厳しいテストを経験した後、BTC価格はしばしば急上昇を迎えたことは注目に値します。

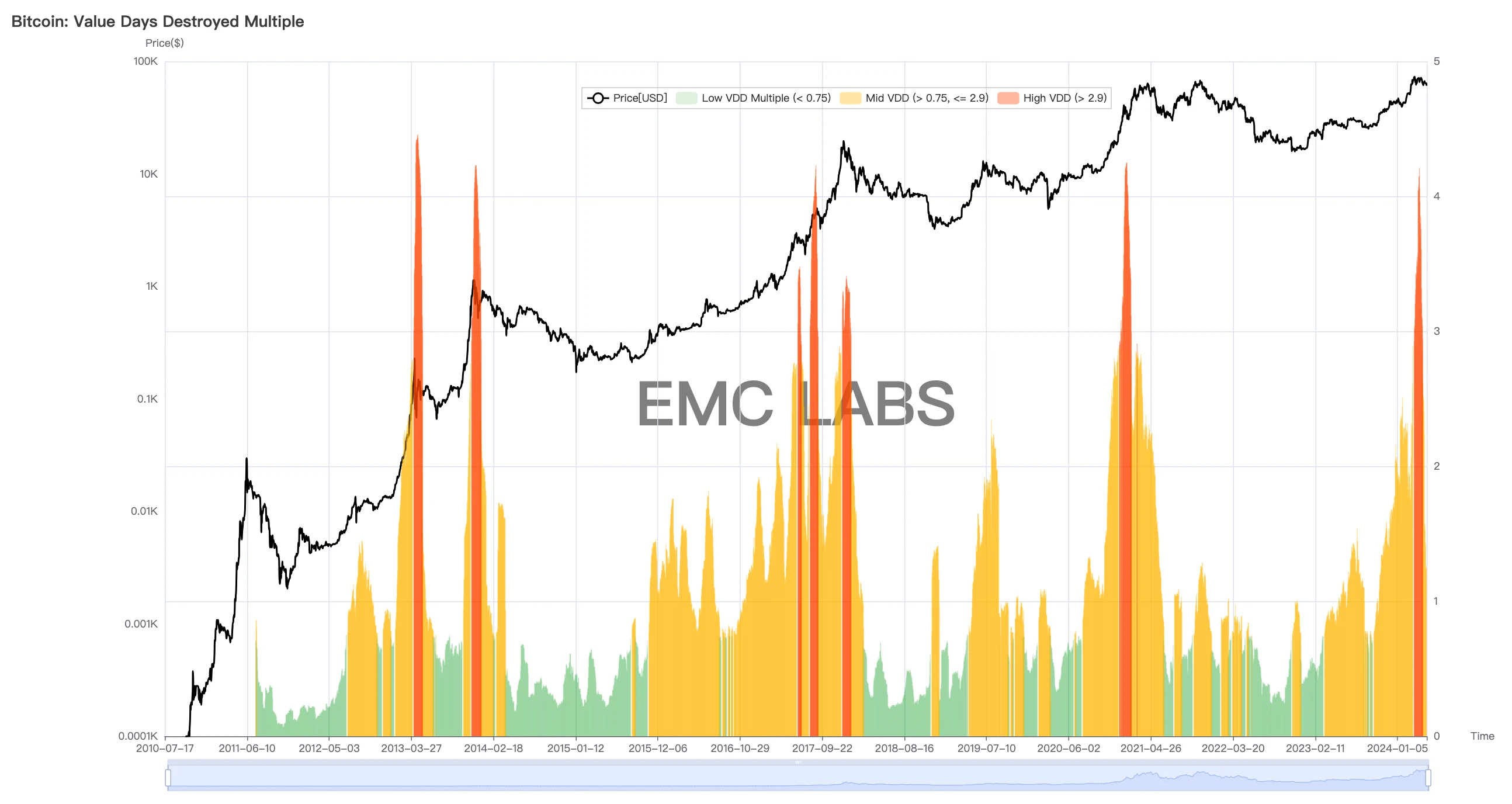

もうひとつの恐ろしい推測は、このサイクルは先行者であり、生産削減前に新たな高値を記録し、現在の強気相場はすでに頂点を超えているというものです。その証拠の1つが、VDD破壊指標です。

BTC VDD破壊データ

VDD破壊指標は実現値を考慮するだけでなく、実現値における長短の保有要因も考慮するため、大きな参考価値を持っています。

推測のピークは、前回の強気相場(2021年)に近づいています。このデータに基づく別の推測は、強気相場は半ばを過ぎており、1回(2013年と同様)または2回(2017年と同様)の大規模なVDD破壊があれば強気相場は終了するというものです。

今回のVDDデータにおける主な干渉要因は、GBTCへの転換後のCrayscale Trust保有株の償還である。この干渉データは、長期売却の規模の判断にも影響を与える可能性がある。

結論

EMC Labsは、ファンダメンタルズ、資本、政策、市場サイクル、業界サイクルの複数の側面を組み合わせ、4月のBTCの下落は、7月に価格が急騰し、一部の投資家が大量に売却した後、買い手と売り手のバランスが弱くなった結果であると考えています。新規参入者は慎重に様子見を選択しましたが、マクロ金融データとテクニカル指標に基づいて取引するトレーダーが市場を支配しました。調整範囲は、以前の強気相場の反落の規模に匹敵しました。

ステーブルコインの流入(昨年以来2番目に高い)から判断すると、ロングポジションに対する市場の熱意は消えていない。現在の調整は、マクロ金融経済データが予想を上回ったため、市場に参入したファンドが通貨を保持して様子見するようになったためである。そのため、マクロ金融データ、特にFRBの金利引き下げに関する声明と非農業雇用などのコア経済データの変化は、今後しばらくの間、市場のファンドの態度を支配し、BTCの価格動向を決定することになるだろう。

現在、ビットコインチェーンの活動は大幅に低下し、弱気相場レベルに近づいています。ユーザーアクティビティはSolanaとEtherumに移行し、これら2つのネットワークのユーザーデータは依然として上昇状態にあります。心配なのは、市場が現在、金利引き下げが9月以降に延期されると予想していることです。では、今後4か月間、市場のファンドとショートポジションはどのような情報を使用して取引を決定するのでしょうか。現在のバランスは非常に脆弱であり、2人の決定によってバランスが崩れ、市場が激しく上下することになります。

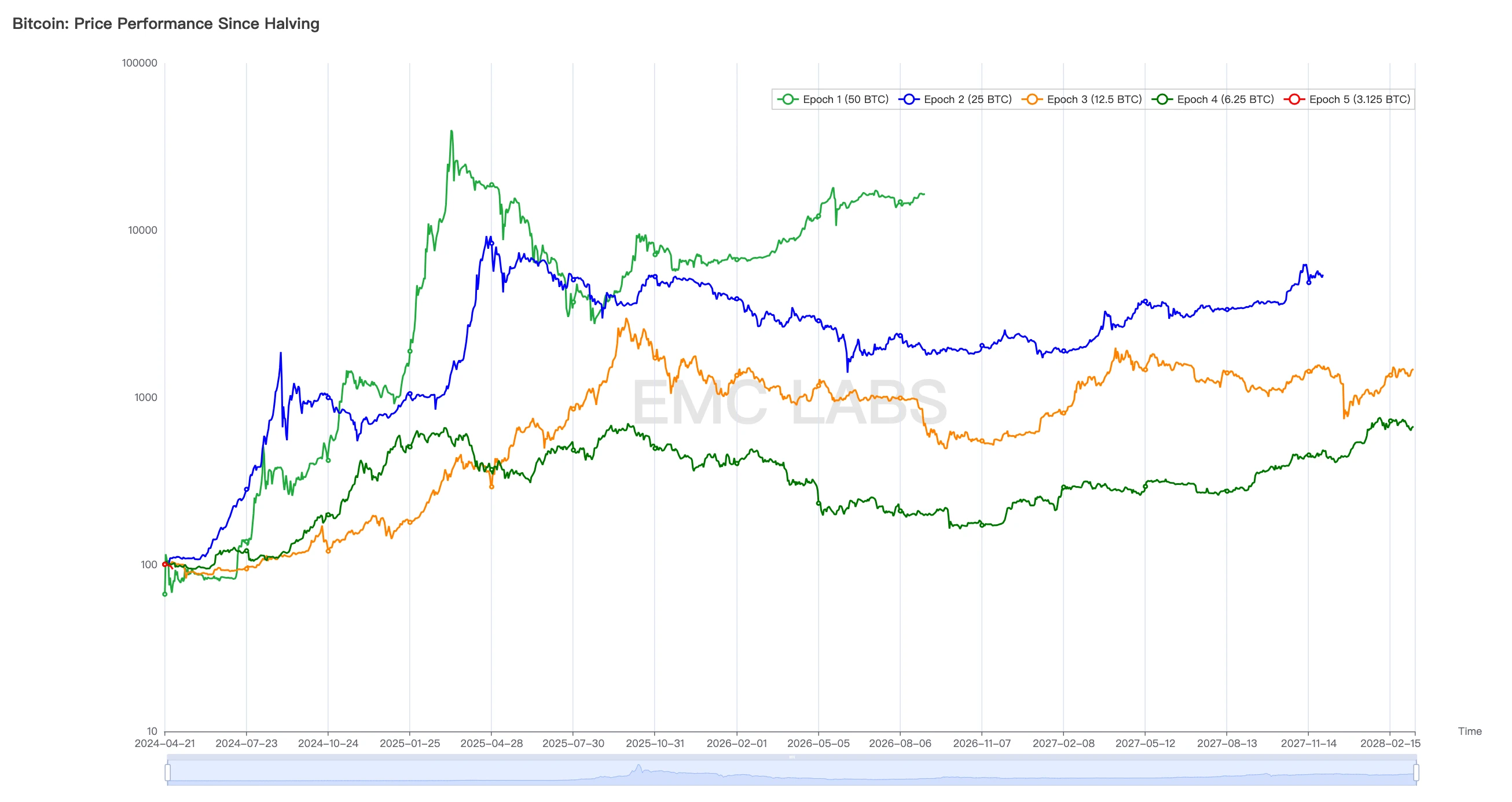

半減期後のBTC価格動向

上昇すれば、強気相場の第2段階が始まり、アルトコインシーズンの到来を告げる可能性が高くなります。

トレンドが下降すると、コイン保有者の信頼が崩れ、連鎖的な暴落につながる。すでに半減したアルトコインは、再び下落する可能性がある。

This is the worst possible development with a very low probability.

終わり

EMC Labsは、2023年4月に暗号資産投資家とデータサイエンティストによって設立されました。ブロックチェーン業界の研究と暗号流通市場への投資に注力し、業界の先見性、洞察力、データマイニングを中核競争力とし、研究と投資を通じて急成長しているブロックチェーン業界に参加し、ブロックチェーンと暗号資産を促進して人類に利益をもたらすことに尽力しています。

詳細については、以下をご覧ください。 https://www.emc.fund

この記事はインターネットから引用したものです: EMC Labs 4 月レポート: マクロ金融危機が発生、しかし現地資金は変わらず

要約 先週、クジラはPEPEの買い集めを止めました。これは、大口の買い手の関心が薄れたことを示しています。SARは強気から弱気に変わり、現在は下降傾向にあり、まもなくほぼ40%の調整につながる可能性があります。EMAラインはデッドクロスを形成しており、今後数日で強い下降トレンドを引き起こす可能性があります。PEPE価格は、投資家の関心の低下を反映して先週クジラが買い集めを止めたことで、顕著な下落の態勢にあります。SAR指標が強気から弱気へと変化し、40%の調整が予測されていることから、さらに弱気の見通しが示されています。さらに、EMAラインでデッドクロスが出現したことから、強い下降トレンドがまもなく定着する可能性があることが示唆されています。これらのテクニカル指標は、今後厳しい時期が続くことを総合的に示しています…