Introduction: Restaking and Layer 2 are important narratives of the Ethereum ecosystem in this cycle. Both aim to solve existing problems of Ethereum, but the specific paths are different. Compared with ZK, fraud proof and other technical means with extremely complex underlying details, Restaking is more about empowering downstream projects in terms of economic security. It seems to just ask people to pledge assets and get rewards, but its principle is by no means as simple as imagined.

Restaking は両刃の剣のようなものだと言えます。Ethereum エコシステムを強化する一方で、大きな隠れた危険ももたらします。現在、Restaking についてはさまざまな意見があります。Ethereum に革新と流動性をもたらしたと言う人もいれば、実用的すぎて暗号市場の崩壊を加速させていると言う人もいます。

Restaking が渇きを癒す万能薬なのか毒なのかを判断するには、Restaking が何を行っているのか、なぜ行っているのか、どのように行っているのかを理解することによってのみ、客観的で明確な結論を導き出すことができ、それはトークンの価値を判断する上でも大きな参考意義を持つことは間違いありません。

Restaking に関して言えば、Eigenlayer は避けられないケースです。Eigenlayer が何をしているのか理解できれば、Restaking が何をしているのかも理解できます。この記事では、Eigenlayer を例に、Eigenlayer のビジネス ロジックと技術的実装を最も明確で理解しやすい言葉で紹介し、Restaking が Ethereum エコシステムに与える影響を技術と経済の観点から分析し、Web3 全体にとっての重要性についても分析します。

再ステーキングと関連用語の説明

POS(ステーク証明)

Proof of Stake(プルーフオブステーク)は、担保された資産の量に応じて簿記権を確率的に分配するメカニズムです。ネットワーク参加者の計算能力に応じて簿記権を分配するPOWとは異なり、POWはPOSよりも分散化されており、Permissionlessに近いと一般的に考えられています。パリアップグレードは2022年9月15日に開始され、イーサリアムは正式にPOWからPOSに切り替わり、メインネットとビーコンチェーンの統合が完了しました。2023年4月の上海アップグレードでは、POS担保者が資産を償還できるようになり、ステーキングモデルの成熟が確認されました。

LSD (流動性ステーキングデリバティブプロトコル)

周知のとおり、イーサリアム PoS ステーキングマイニングの金利は非常に魅力的ですが、個人投資家がこの収入の一部を得るのは困難です。 ハードウェア機器の要件に加えて、次の 2 つの理由があります。

まず、バリデーターのステーク資産は 32 ETH またはその倍数でなければなりません。この膨大な資産額は、個人投資家の手の届かないものです。

第二に、2023年4月の上海アップグレード前は、ユーザーの担保資産を引き出すことができず、資金の利用効率が低すぎました。

これら 2 つの問題を解決するために、Lido が誕生しました。Lido が採用するステーキング モデルは共同ステーキング、つまりグループ ステーキング、利益分配です。ユーザーは Lido プラットフォームに ETH を預け、Lido プラットフォームはそれを Ethereum Validator の実行時にステーキングする資産として集約し、個人投資家の資金不足という悩みを解決します。

第二に、ユーザーがLidoにETHをステークすると、1:1の比率でETHに固定されたstETHトークンと交換されます。stETHはいつでもETHに交換できるだけでなく、ETHと同等のトークンとして使用したり、UniswapやCompoundなどの主流のDeFiプラットフォームでETHの派生トークンとしてさまざまな金融活動に参加したりできるため、POSイーサリアムの資本利用率が低いという悩みを解決します。

POS はマイニングの担保として流動性の高い資産を使用するため、Lido などの製品は Liquid Staking Derivatives (LSD) と呼ばれます。たとえば、前述の stETH は Liquid Stake Token (LST) と呼ばれます。

PoSプロトコルに担保されたETHが本当のネイティブ資産、つまり実際のお金であることは簡単にわかりますが、stETHなどのLSTは何も無いところから生成され、stETHがETHの価値を借りて直接もう1枚のお金を印刷し、1枚が2枚になることに相当します。これは経済学におけるいわゆる財政レバレッジとして理解できます。財政レバレッジが経済生態系全体の中で果たす役割は単純に良いか悪いかではなく、サイクルや環境と組み合わせて分析する必要があります。ここで覚えておく必要があるのは、LSDがETH生態系に最初の層のレバレッジを追加することです。

再ステーキング

再ステーキングとは、その名の通り、LST トークンを担保資産として使用し、POS ネットワーク/パブリック チェーンのステーキング活動にさらに参加してリターンを得ると同時に、より多くの POS ネットワークのセキュリティ向上を支援することです。

LST 資産をステーキングすると、流通用の 1:1 ステーキング証明書が取得されます。これは LRT (Liquid Restaking Token) と呼ばれます。たとえば、stETH を誓約すると、rstETH を取得できます。これは、DeFi やその他のオンチェーン アクティビティに参加するためにも使用できます。

つまり、LSD で無から生成された stETH などの LST トークンが再び担保され、再ステーキング後に出現する LRT 資産という新しい資産が無から生成され、ETH エコシステムに 2 番目のレバレッジ層が追加されます。

以上がRestakingトラックの背景です。これを読んだ後、必ず疑問が湧いてくるでしょう。レバレッジが高ければ高いほど、経済システムは不安定になるということです。LSD層は、個人投資家がPOSに参加できない問題を解決し、資本利用の効率を向上させるため、理解できます。しかし、Restaking層のレバレッジの必要性は何でしょうか?なぜ、何もないところから生成されたLSTを再び担保にする必要があるのでしょうか?

これには、技術的側面と経済的側面の両方が関係します。この問題に対処するために、次の記事では、Eigenlayer の技術的構造を簡単に確認し、Restaking トラックの経済的影響を分析し、最後に技術的側面と経済的側面の両方から総合的に評価します。

(今のところ、この記事には多くの英語の略語が登場していますが、その中でもLSD、LST、LRTは中核的な概念であり、後で何度も言及されます。もう一度、記憶を強化しましょう。Ethereum POSによってステークされたETHはネイティブアセット、ステークされたETHにアンカーされたstETHはLST、RestakingプラットフォームでstETHを再ステークして得られたrstETHはLRTです)

Eigenlayer製品の特徴

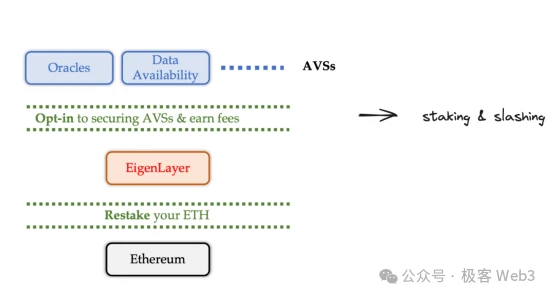

まず、EigenLayer が製品の機能面で解決したい中核的な問題、つまり、基盤となる POS ベースのプラットフォームに Ethereum から経済的セキュリティを提供することを明確にする必要があります。

イーサリアムは、相当な資産担保により、極めて高いセキュリティを備えています。 ただし、Rollups ソーターや Rollups 検証サービスなど、一部のサービスがオフチェーンで実行される場合、オフチェーンで実行される部分は Ethereum によって制御されず、Ethereum のセキュリティを直接取得することはできません。

十分なセキュリティを確保したいのであれば、独自のAVS(Actively Validated Services)を構築する必要があります。AVSは、Defi、ゲーム、ウォレットなどの端末製品にデータや検証サービスを提供するミドルウェアです。代表的なものとしては、データ引用サービスを提供するオラクルや、ユーザーに最新のデータ状況を安定的に提供できるデータ可用性レイヤーなどがあります。

しかし、新しい AVS を構築するのは非常に困難です。その理由は次のとおりです。

-

新しい AVS の構築には多額の費用がかかり、長い時間がかかります。

-

新しい AVS のステーキングでは、プロジェクト独自のネイティブ トークンが使用されることが多く、このタイプのトークンのコンセンサスは ETH のコンセンサスよりもはるかに劣っています。

-

新しいネットワーク AVS のステーキングに参加すると、ステーカーは Ethereum チェーンのステーキングによる安定した収益を逃すことになり、機会費用を消費することになります。

-

新しい AVS のセキュリティは Ethereum ネットワークのセキュリティよりもはるかに低く、攻撃の経済的コストは非常に低くなります。

上記の問題は、スタートアッププロジェクトがイーサリアムから直接経済的セキュリティを借りることができるプラットフォームがあれば解決できます。

Eigenlayerはそのようなプラットフォームです。Eigenlayerのホワイトペーパーは「The Restaking Collective」と呼ばれており、「Pooled Security」と「Free Market」という2つの大きな特徴があります。

EigenLayer は、ETH ステーキングに加えて、Ethereum ステーキング証明書を収集してセキュリティ レンタル プールを形成し、再ステーキングのために追加収入を得たい誓約者を引き付け、誓約された資金によって提供される経済的セキュリティをいくつかの POS ネットワーク プロジェクトに貸し出します。これが Pooled Security です。

従来のDeFiシステムの不安定でいつでも変更される可能性のあるAPYと比較して、Eigenlayerはスマートコントラクトを使用して、ステーキング収入とペナルティルールを明確に示し、誓約者が自由に選択できるようにします。収入を得るプロセスはもはや不確実なギャンブルではなく、オープンで透明な市場取引です。これが自由市場です。

このプロセスでは、プロジェクト所有者はイーサリアムのセキュリティを借りてAVSを自分で構築する必要がなくなり、ステーカーは安定したAPYを受け取ることができます。つまり、Eigenlayerはエコシステムのセキュリティを向上させるだけでなく、エコシステム内のユーザーに利益をもたらします。

Eigenlayer が提供するセキュリティ プロセスは、次の 3 つの役割によって完了します。

安全な貸し手 - Staker。Stakerはセキュリティを提供するために資金を約束します

安全な仲介者 - オペレーター (ノード オペレーター)。Staker の資金管理と AVS のタスク実行を支援する責任を負います。

セキュア レシーバー – Oracle およびその他のミドルウェアの AVS

(写真出典: Twitter @punk 2898)

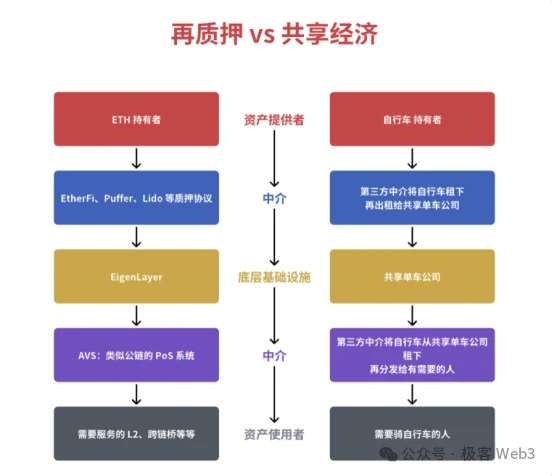

ある人は、Eigenlayer の鮮明な比喩を作った。シェア自転車を使って Eigenlayer の上流と下流を比較する。シェア自転車会社は Eigenlayer に相当し、LSD と LRT 資産の市場サービスを提供し、シェア自転車会社が自転車を管理するのに相当します。自転車はすべてレンタル可能な資産であるため、LSD 資産に相当します。ライダーは、追加の検証を必要とするミドルウェア (AVS) に相当します。サイクリストが自転車をレンタルするのと同じように、AVS は LSD などの資産をレンタルしてネットワーク検証サービスを取得し、自身の安全を確保します。

シェア自転車モデルでは、車両への悪意ある損傷を防ぐために、ユーザーに保証金の支払いを強制するために保証金と契約違反責任が必要とされ、一方、Eigenlayer は、検証に参加するオペレーターが悪事を働くのを防ぐために誓約と罰金のメカニズムを使用します。

スマートコントラクトの観点から見たEigenLayerの相互作用プロセス

Eigenlayer のセキュリティには、ステーキングとスラッシングという 2 つの中核概念があります。ステーキングは AVS に基本的なセキュリティを提供し、スラッシングは悪事を働くエンティティのコストを増加させます。

ステーキングのインタラクティブなプロセスを下の図に示します。

Eigenlayer では、ステーカーとやり取りする主な契約は TokenPool 契約です。ステーカーが TokenPool を通じて実行できる操作には 2 種類あります。

ステーキング — ステーカーは、TokenPool 契約に資産をステーキングし、ステーキングされた資金を管理する特定のオペレーターを指定できます。

償還 — ステーカーはトークンプールから資産を償還できます。

ステーカーの資金の償還は、次の 3 つのステップで行われます。

1) Staker は償還リクエストをリクエスト キューに追加し、queueWithdrawal メソッドを呼び出す必要があります。

2) Strategy Manager は、Staker によって指定された Operator が凍結状態にあるかどうかを確認します。

3) オペレーターが凍結されていない場合(詳細は後述)、ステーカーは完全な引き出しプロセスを開始できます。

ここで注目すべきは、EigenLayer がステーカーに完全な自由を与えるということです。ステーカーはステークした資金を現金化して自分のアカウントに振り替えたり、ステークしたシェアに変換して再度ステークしたりすることができます。

ステーカーが自らノード施設を運営してAVSネットワークに参加できるかどうかによって、ステーカーは通常のステーカーとオペレーターに分けられます。通常のステーカーは各AVSネットワークにPOS資産を提供しますが、オペレーターはTokenPool内のステーク資産を管理し、さまざまなAVSネットワークに参加して各AVSのセキュリティを確保する責任があります。これは実際にはLidosルーチンに少し似ています。

Staker と AVS は、セキュリティ供給者と需要者が分離しているようなものです。 Staker は、AVS プロジェクト所有者の製品を理解していなかったり、信頼できなかったり、AVS ネットワークに参加するために機器を直接実行するエネルギーがなかったりすることがよくあります。同様に、AVS プロジェクト所有者は Staker に直接連絡できないことがよくあります。両者は需要と供給の関係にありますが、両者をつなぐ仲介者が不足しています。これがオペレーターの役割です。

一方、オペレーターはステーカーの資金管理を支援し、ステーカーはオペレーターに対して信頼を抱くことが多い。EigenLayerは、この信頼はLSDプラットフォームやBinanceでのステーカーのステーキングに似ていると公式に説明している。 一方、オペレーターは、AVS プロジェクトがノードを運用するのを支援します。オペレーターが制限に違反した場合、悪意のある行為は削減され、悪意のある行為のコストが悪意のある行為の利益をはるかに上回ります。このようにして、AVS はオペレーターへの信頼を構築します。このようにして、オペレーターはステーカーと AVS の間に信頼の仲介者を形成します。

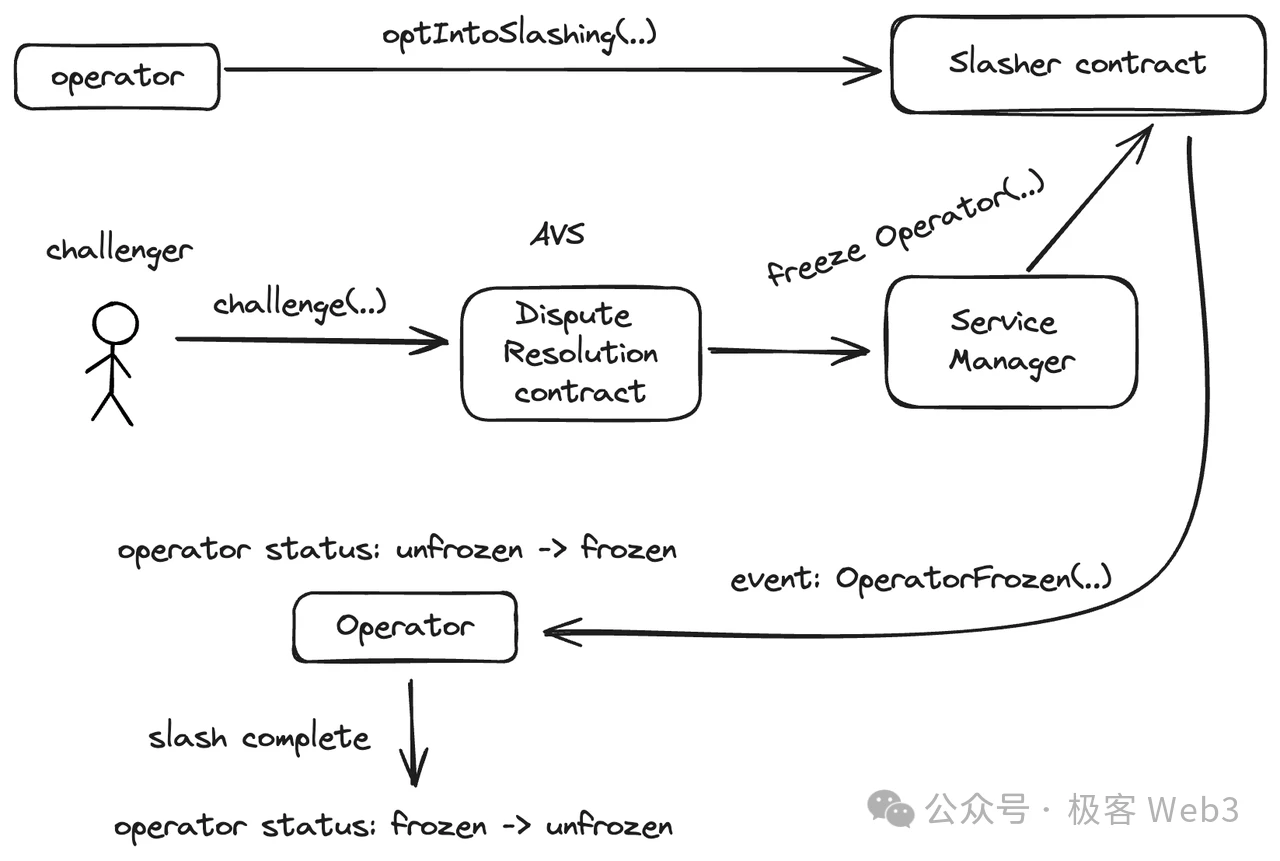

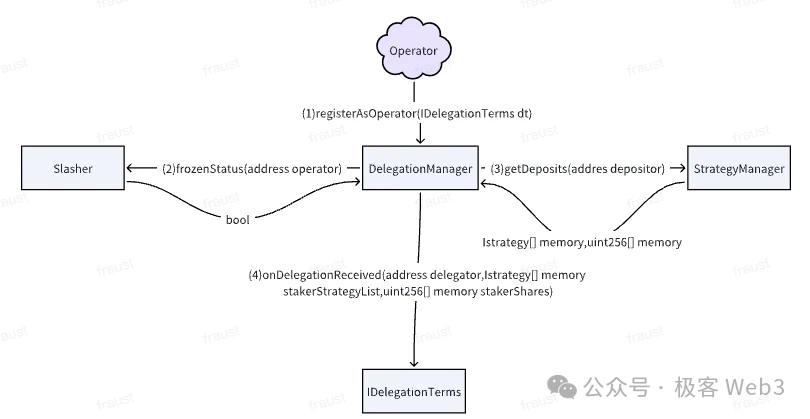

オペレーターが Eigenlayer プラットフォームに入るには、まず Slasher コントラクトの optIntoSlashing 関数を呼び出して、Slasher コントラクトがオペレーターを制約/罰できるようにする必要があります。

その後、オペレーターはRegisteryコントラクトを通じて登録する必要があります。Registeryコントラクトは、サービスマネージャーの関連機能を呼び出し、オペレーターの初期登録動作を記録し、最後にメッセージをSlasherコントラクトに返します。この時点で、オペレーターの初期登録が完了します。

次にスラッシングに関する契約設計を見てみましょう。Restaker、Operator、AVSのうち、スラッシングの直接的な対象になるのはOperatorのみです。前述のように、OperatorがEigenlayerプラットフォームに参加する場合は、Slasher契約に登録し、SlasherがOperatorに対してスラッシング操作を行うことを許可する必要があります。

もちろん、オペレーターに加えて、スラッシング プロセスには他のいくつかの役割も関与します。

-

AVS: オペレーターが AVS 操作委託を受け入れる場合、AVS が提案するスラッシング トリガー条件とスラッシング基準も受け入れる必要があります。ここで強調すべき重要な契約コンポーネントは、紛争解決契約とスラッシャー契約の 2 つです。紛争解決契約は、チャレンジャーの紛争を解決するために締結されます。スラッシャー契約は、チャレンジ ウィンドウ期間の終了後にオペレーターを凍結し、スラッシング操作を実行します。

-

チャレンジャー: Eigenlayer プラットフォームに参加する人は誰でもチャレンジャーになることができます。オペレーターの行動がペナルティ条件を引き起こしたと思われる場合は、OP と同様の不正防止プロセスを開始します。

-

ステーカー: オペレーターに課せられたペナルティにより、対応するステーカーにも損失が発生します。

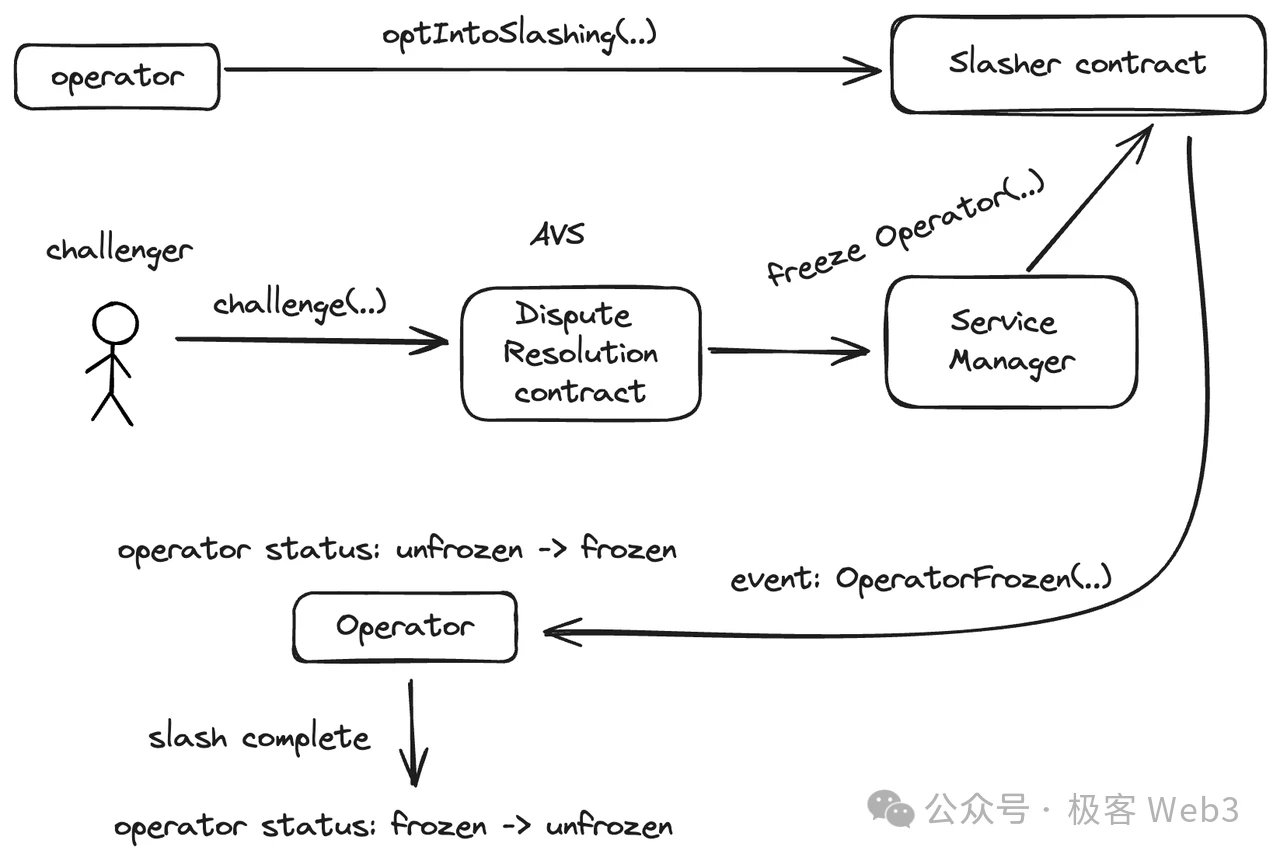

オペレータに対するペナルティの実行プロセスは次のとおりです。

1) 異議申立人は、AVS が確立した紛争解決契約内の異議申立機能を呼び出して異議申立を開始します。

2) チャレンジが成功した場合、DisputeResolution コントラクトは ServiceManager の freezeOperator 関数を呼び出し、Slasher コントラクトが OperatorFrozen イベントをトリガーして、指定された Operator の状態を unfrozen から freeze に変更し、スラッシング プロセスに入ります。チャレンジが失敗した場合、Challenger は Operator への悪意のあるチャレンジを防ぐために罰せられます。

3) スラッシング処理が完了すると、オペレーターのステータスは凍結解除にリセットされ、操作を継続します。

スラッシング操作の実行中、オペレーターは常にフリーズされた非アクティブ状態になります。 この状態では、オペレーターはスラッシャーによってステークされた資金を管理できず、このオペレーターに資金をステークすることを選択したステーカーは資金を引き出すことができません。これは、犯罪に対して罰せられなければならず、罰せられないままでいることが許されない人のようなものです。現在の罰や対立が解決され、オペレーターがスラッシャーによって凍結されていない場合にのみ、新しいやり取りを実行できます。

Eigenlayer 契約はすべて上記の凍結原則に従います。ステーカーがオペレーターに資金を差し出すと、オペレーターのステータスは isFrozen() 関数によってチェックされます。ステーカーがデポジットの償還リクエストを開始すると、Slasher 契約の isFrozen 関数が引き続きオペレーターのステータスをチェックするために使用されます。これは、Eigenlayers による AVS セキュリティとステーカーの利益の完全な保護です。

最後に、Eigenlayer の AVS は Ethereum のセキュリティを無条件に取得するわけではないことに注意する必要があります。Eigenlayer でセキュリティを取得するプロセスは、AVS 自体を構築するよりもはるかに簡単ですが、Eigenlayer 上のオペレーターを惹きつけてサービスを提供させ、より多くの誓約者を惹きつけて独自の POS システムに資産を提供する方法はまだ問題であり、APY で多大な努力が必要になる可能性があります。

暗号通貨市場における再ステーキングの経済的影響

Restaking は、現在の Ethereum エコシステムで最もホットな話題の 1 つであることに疑いの余地はありません。Ethereum は Web3 の半分を占めています。さらに、さまざまな Restaking プロジェクトがすでに非常に高い TVL を集めています。暗号市場への影響は大きく、サイクル全体にわたって続く可能性があります。ミクロとマクロの両方の観点から分析できます。

マイクロインフルエンス

Restaking は、Ethereum エコシステムのさまざまな役割に複数の影響を与え、メリットとリスクの両方をもたらすことを認識する必要があります。メリットは次の点に分けられます。

(1) Restaking does enhance the underlying security of downstream projects in the Ethereum ecosystem, which is beneficial to the long-term construction and development of the latter;

(2)再ステーキングによりETHとLSTの流動性が解放され、ETHエコシステムの経済循環がよりスムーズになり、より繁栄する。

(3)再ステーキングの高利回りはETHとLSTを担保に引き付け、活発な循環を減らし、トークン価格に有利となる。

(4)Restakingの高い利回りにより、イーサリアムエコシステムへの資金流入も増加しました。

同時に、再ステーキングには大きなリスクも伴います。

(1)リステーキングでは、複数のプロジェクトでIOU(金融債権)を担保として利用します。これらのプロジェクト間で適切な調整メカニズムがない場合、IOUの価値が過度に膨らみ、信用リスクが発生する可能性があります。たとえば、複数のプロジェクトが同時に同じIOUの償還を要求した場合、このIOUはすべてのプロジェクトの償還要件を満たすことができません。この場合、いずれかのプロジェクトに問題が発生すると、連鎖反応を引き起こし、他のプロジェクトの経済的安全性に影響を与える可能性があります。

(2)LST流動性のかなりの部分はロックされています。LSTの価格がETHよりも大きく変動し、ステーキングユーザーがLSTを時間内に引き出すことができない場合、経済的損失が発生する可能性があります。同時に、AVSのセキュリティはTVLからも得られます。LST価格の高ボラティリティもAVSのセキュリティにリスクをもたらします。

(3)Restakingプロジェクトのステーク資金は最終的にスマートコントラクトに保存されますが、その金額が非常に大きいため、資金が過度に集中し、コントラクトが攻撃された場合、莫大な損失が発生します。

ミクロ経済リスクは、パラメータの調整、ルールの変更などによって軽減できますが、スペースの制約により、ここでは詳しく説明しません。

マクロインパクト

まず、Restaking の本質は一種の多重レバレッジであることを強調する必要があります。暗号通貨市場は明らかにサイクルの影響を受けます。Restaking が暗号通貨分野に与えるマクロ的な影響を理解したい場合は、まずレバレッジとサイクルの関係を理解する必要があります。Restaking は、前述のように、ETH エコシステムに 2 層のレバレッジを追加します。

第一層: LSD は、担保にされた ETH 資産とその派生商品の価値をゼロから 2 倍にします。

第 2 層: Restaking は ETH だけでなく、LST と LP トークンもステークします。LST と LP トークンはどちらもバウチャー トークンであり、実際の ETH ではありません。つまり、Restaking によって生成された LRT はレバレッジに基づく資産であり、これは第 2 層のレバレッジに相当します。

では、レバレッジは経済システムにとって有益なのでしょうか、それとも有害なのでしょうか。まず結論を述べましょう。レバレッジはサイクルで議論されなければなりません。上昇範囲では、レバレッジは発展を加速し、下降範囲では、レバレッジは崩壊を加速します。

社会経済の発展は上図の通りです。価格が長期間上昇すると下落し、価格が長期間下落すると上昇します。1回の上昇と1回の下落が1つのサイクルです。このサイクルでは、経済全体のボリュームがスパイラルアップします。各サイクルの底は前のサイクルよりも高くなり、全体の総ボリュームも増加します。暗号市場の現在のサイクルは非常に明白です。ビットコインの4年間の半減期にあります。半減後の最初の2〜3年間は強気相場になる可能性が高く、次の1〜2年間は弱気相場になることがよくあります。

しかし、ビットコインの半減期サイクルは仮想通貨経済の強気・弱気サイクルとほぼ同じですが、前者は後者の根本的な原因ではありません。仮想通貨経済の強気・弱気サイクルの本当の原因は、この市場におけるレバレッジの蓄積と崩壊です。ビットコインの半減期は、資金が仮想通貨市場に流入し、レバレッジが出現するための誘因にすぎません。

暗号通貨市場のサイクルの入れ替えにつながるレバレッジの蓄積と崩壊のプロセスとは?レバレッジが必ず崩壊することを誰もが知っているのに、なぜレバレッジが上昇しているときにレバレッジを追加する必要があるのでしょうか?実際、暗号通貨市場と従来の経済の根底にある法則は同じです。実体経済の発展から法則を探したほうがよいでしょう。現代の経済システムの発展において、レバレッジは必ず現れ、現れなければなりません。

根本的な原因は、上昇範囲では、社会の生産性の発展により物質の蓄積が速すぎ、過剰に豊富な製品を経済システムに循環させるには、十分な通貨が必要です。通貨を増やすことはできますが、恣意的に無制限に増やすことはできません。そうしないと、経済秩序が崩壊します。ただし、物質が過剰になった後、通貨の量が必要とされる循環を満たすのが困難になると、経済成長の停滞につながりやすくなります。このとき、私たちは何をすべきでしょうか?

無制限に新しい債券を発行することはできないため、経済システムにおける単位資金の利用率を向上させる必要があります。レバレッジの役割は、単位資金の利用率を向上させることです。例を挙げると、$100万で家が買え、$10万で車が買え、その家にローンを組むことができ、ローンの金利が60%だとすると、家を抵当に入れて$60万を借りることができるということです。$100万を持っていて、レバレッジも借り入れもしなければ、家1軒か車10台しか買えません。

レバレッジがあり、借り入れが許可されていれば、家と車6台を購入できます。このように、$100万を$160万として使うことができますか?経済システム全体の観点から見ると、レバレッジがなければ、通貨の流通は制限され、すべての人の消費能力は抑制され、市場の需要は急速に成長できず、供給側は当然あまり高い利益を得ることができないため、生産性はそれほど速く発展せず、むしろ後退します。

レバレッジを加えると、通貨量と消費能力の問題がすぐに解決されます。したがって、上昇範囲では、レバレッジは経済全体の発展を加速します。これはバブルではないと言う人もいるでしょう。大丈夫です。上昇範囲では、大量の市場外資金と商品が市場に流入し、この時点でバブルが崩壊するリスクはありません。これは、契約を使用してロングするのと似ており、強気市場で通貨の価格が上昇しても清算のリスクがないことがよくあります。

下降レンジではどうでしょうか?経済システム内の資金は常にレバレッジによって吸収されており、いつかは資金が枯渇する日が来て、その後は下降レンジに入ります。下降レンジでは価格が下落するため、抵当に入れた家の価値は$100万ではなくなり、抵当に入れた財産は清算されます。経済システム全体の観点から見ると、すべての人の資産が清算に直面しています。もともとレバレッジに依存していた資本循環が突然縮小し、経済システムが急速に衰退します。引き続き契約を例に挙げてみましょう。契約を開かずにスポット取引のみを行うと、弱気市場で通貨の価格が下落し、資産が縮小するだけです。契約を開いてポジションを爆破すると、資産が縮小するだけでなく、直接ゼロになります。したがって、下降レンジでは、レバレッジはレバレッジなしよりも確実に速く崩壊します。

マクロの観点から見ると、最終的には破綻するとしても、レバレッジの出現は避けられません。第二に、レバレッジは完全に良いわけではなく、完全に悪いわけでもなく、どのサイクルにあるかによって異なります。Restakingのマクロ的な影響に戻ると、ETHエコシステム内のレバレッジは、強気弱気サイクルを活用する上で非常に重要な役割を果たしており、その出現は避けられません。各サイクルでは、レバレッジが何らかの形で市場に必ず現れます。前回のサイクルのいわゆるDeFiサマーは、本質的にLPトークンの2回目のプールマイニングであり、2021年の強気相場に大きく貢献し、今回の強気相場のきっかけはRestakingになったのかもしれません。メカニズムは異なっているように見えますが、経済の本質はまったく同じです。レバレッジは、市場に流入する大量の資金を消化し、通貨流通の需要を満たすために使用されます。

レバレッジとサイクルの相互作用に関する上記の説明によると、Restaking などの多層レバレッジにより、今回の強気相場はより速く上昇し、より高いピークに達する可能性がある一方で、今回の弱気相場はより急激に下落し、連鎖反応がより広範囲に及び、影響も大きくなる可能性があります。

要約する

再ステーキングはPoSメカニズムの二次派生です。技術的には、Eigenlayerは再ステーキングの価値を利用してAVSの経済的安全性を維持し、担保と没収のメカニズムを利用して借入と返済を実現し、再度借入することは困難ではありません。担保資金の償還期間には、オペレーターの行動の信頼性を確認するのに十分な時間があるだけでなく、短期間で大量の資金を引き出すことによる市場とシステムの崩壊も回避できます。

市場への影響については、マクロとミクロの両方の観点から分析する必要があります。ミクロの観点から見ると、Restaking はイーサリアム エコシステムに流動性とリターンをもたらしますが、いくつかのリスクも伴います。これらのリスクは、パラメータの調整、ルールの変更などによって軽減できます。マクロの観点から見ると、Restaking は本質的に多層レバレッジであり、サイクル内の暗号通貨の全体的な経済的進化を悪化させ、大きなバブルを生み出し、暗号通貨の上下の動きをより迅速かつ激しくし、このサイクルのレバレッジ破裂と弱気市場への移行の重要な原因になる可能性が非常に高いです。さらに、このマクロ経済への影響は、根本的な経済法則に準拠しており、変更することはできず、従うことしかできません。

再ステーキングが暗号通貨業界全体に与える影響を理解し、上昇レンジでそれがもたらす配当を活用し、下降サイクルでのレバレッジの崩壊と市場の低迷に備える必要があります。

この記事はインターネットから引用したものです: EigenLayer の体系的な理解: LST、LRT、および Restaking の原則は何ですか?

関連: ライトコイン (LTC) の価格が $100 を下回る – 回復するか?

要約 ライトコインの価格は$103を超えて終値を付けましたが、この上昇は持続せず、現在は$96となっています。約$4億相当のLTCが、$100を超えて回復し、供給が利益を生むようになるのを待っています。投資家は、LTCの供給が短期トレーダーから中期保有者の手に移っていることに強い確信を示しています。ライトコイン(LTC)の価格上昇は、この数週間、ビットコインの影響を直接受けており、アルトコインは$68から$100を超えて上昇しました。しかし、これは長くは続かず、暗号通貨はLTCを$95まで下げた直後に修正しました。ライトコインが再び上昇する可能性はあるのでしょうか?ライトコイン投資家が主導権を握るライトコインの価格変動により、約351,000人の投資家が、LTCが$100を超えるのを待っていたため、不満を抱いています。