原文翻訳: Pzai、Foresight News

暗号資産の成長と利用動向

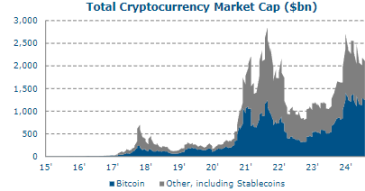

暗号資産は、小規模ではあるものの、急速な成長を遂げてきました。成長はネイティブ 暗号ビットコインやイーサリアムなどの通貨、およびステーブルコインから。

暗号通貨の時価総額チャート

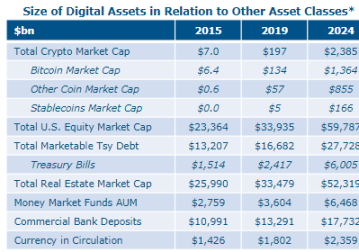

これまでのところ、家庭や業界による暗号通貨の採用は投資目的での暗号資産の保有に限られており、暗号資産の時価総額は他の金融資産や現物資産に比べて低いままであり、これまでの成長が国債の需要を食いつぶしたようには見えません。暗号資産の使用事例は進化していますが、関心は主に2つの方向にあります。ビットコインの主な用途は、DeFiの世界における価値の保存、つまり「デジタルゴールド」であるようです。これまでのところ、投機的な関心が暗号通貨の成長において重要な役割を果たしてきたようです。暗号資産市場は、ブロックチェーンと分散型台帳技術(DLT)を活用して新しいアプリケーションを開発し、従来の金融市場の清算および決済インフラを改善しようと取り組んでいます。

他の資産クラスと比較した暗号資産の規模

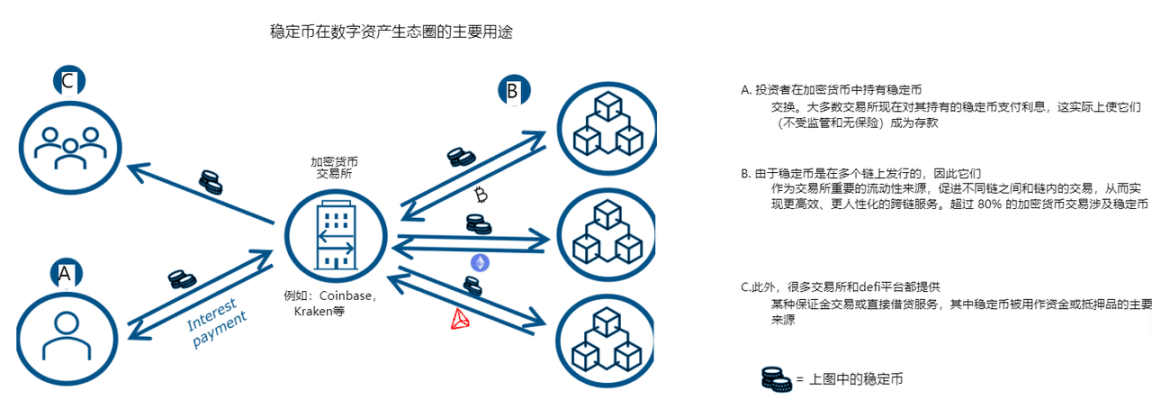

ステーブルコイン

ステーブルコインは、通常、通貨の価値を基礎となる担保プールに結び付けることによって、安定した価値を維持するように設計された暗号通貨です。近年、暗号資産市場が成熟するにつれて、安定した現金のような特性を持つ暗号資産の需要の増加など、その使用が急速に増加し、DeFi ネットワークでの貸付の魅力的な担保となっています。ステーブルコインにはさまざまな種類がありますが、法定通貨に裏付けられたステーブルコインが最も大幅に成長しています。現在、暗号資産市場では、ステーブルコインを含む暗号通貨取引が 80% 件以上行われています。

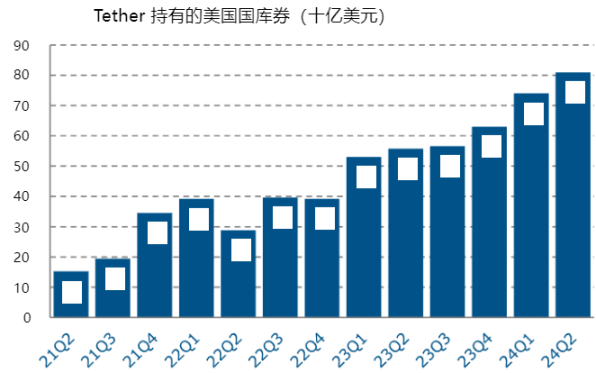

現在市場で最も人気のステーブルコインは法定通貨に裏付けされたステーブルコインであり、この担保の大部分は国債と国債担保レポ取引の形をとっています。私たちは、合計1兆1000億から1200億のステーブルコイン担保が国債に直接投資されていると推定しています。短期的には、ステーブルコイン市場の規模とデジタル資産市場全体の規模は拡大し続けると予想しており、中期的には規制と政策の選択がこの民間通貨の運命を決定します。歴史は、国家の品質保証要件を満たさない民間通貨は金融の不安定化につながる可能性があるため、非常に望ましくないことを示しています。

需要分析

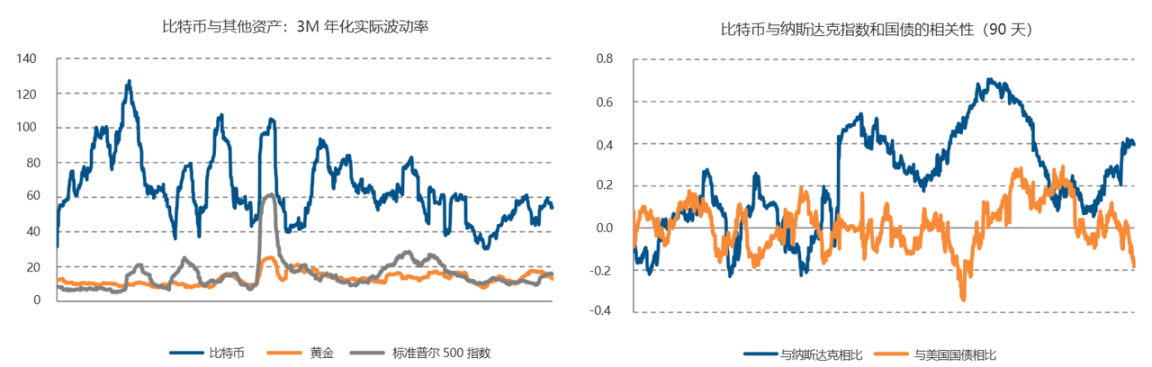

近年、ビットコインなどのネイティブ暗号資産の価格は大幅に上昇していますが、ボラティリティは依然として高いままです。2017年以降、ビットコインは4回にわたって大きな価格調整を経験しています。現在まで、デジタル資産市場では、国債などの従来の安全資産やリスクヘッジツールへのアクセスが制限されています。近年、ビットコインに対する機関投資家のサポートが拡大しており(ブラックロックETF、マイクロストラテジーなど)、暗号資産は高ボラティリティ資産のように振舞っています。デジタル資産の市場価値が上昇するにつれて、国債に対する構造的な需要が増加し、ヘッジツールとオンチェーンの安全資産の両方として存在する可能性があります。

トークン化

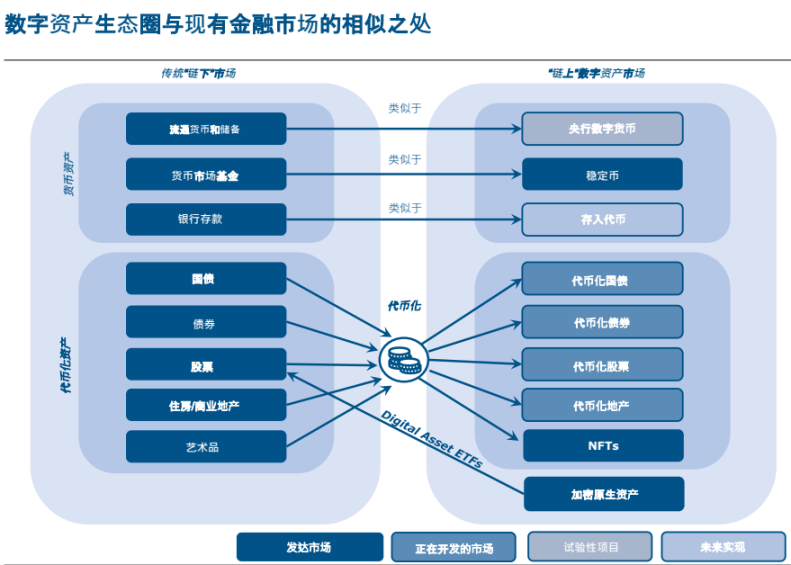

デジタル資産エコシステムと伝統的な金融市場の類似点

トークン化とは、分散型台帳/ブロックチェーンなどのプログラム可能なプラットフォーム上で、トークンの形で権利をデジタル的に表現するプロセスです。トークン化は、プログラム可能で相互運用可能な台帳の利点を、従来の金融資産のより広範囲にまで広げる可能性があります。トークン化の主な機能と利点は次のとおりです。

-

コア サービス レイヤー: トークン化された資産は、資産と所有権の情報を含む「コア レイヤー」と、転送および決済ルールを管理する「サービス レイヤー」を統合します。

-

スマートコントラクト:トークン化により、取引を自動的に実行し、事前に資産や請求を移転できるスマートコントラクトを通じて自動化が可能になります。デフィ条件が満たされている。

-

アトミック決済: トークン化により、取引のすべての部分がすべての関係者間で同時に行われるようになり、決済が簡素化され、決済失敗のリスクが軽減され、決済の信頼性が向上します。

-

構成可能性: さまざまなトークン化された資産をバンドルして、より複雑で革新的な金融商品を作成し、資産管理と転送のための高度にカスタマイズ可能なソリューションを提供できます。

-

部分所有権: トークン化された資産は、よりアクセスしやすい小さな部分に分割できます。

トークン化の利点は、ビットコインなどのネイティブ暗号資産や、それらが普及させたパブリックで許可のないブロックチェーン技術をはるかに超えており、それらとは無関係です。

一部の市場(国際決済やレポなど)ではトークン化によってすぐに大きな潜在的利益が見込まれますが、他の市場では徐々に利益が上がります。ただし、この潜在的利益を実現するには、統合された台帳、または少なくともシームレスに連携する高度に相互運用可能な統合台帳のセットが必要です。これらの台帳は、中央銀行の支援と中央銀行が提供する信頼を得て開発される必要もあります。

国債のトークン化

米国債のトークン化は比較的新しいトレンドであり、ほとんどのプロジェクトはまだ規模を拡大していません。現在進行中の注目すべき公的および民間の取り組みは次のとおりです。

-

トークン化された財務ファンド: 投資家がブロックチェーン上でトークン化された形で財務省債を取得できるようにします。その動作は多くの点で財務省 ETF や政府 MMF に似ています。

-

Tokenized Treasury Repo Project: Tokenized Treasury bonds allow for instant, 24/7 settlement and trading, potentially paving the way for more timely intraday repo transactions.

-

DTCC などがパイロット プロジェクトを実施中: 複数の民間および公的市場参加者が、トークン化を使用して支払いと証券決済を効率化するためのパイロット プロジェクトを実施しています。

財務トークン化の主な潜在的な利点は次のとおりです。

-

クリアリングと決済の改善: トークン化された国債は、より合理化された「アトミック決済」を可能にし、国債が関与する取引のすべての部分がすべての当事者間で同時に決済されるため、決済失敗のリスクが軽減されます。

-

担保管理の改善: トークン化された財務に直接プログラムされたスマート コントラクトにより、事前に設定された条件が満たされた場合に事前にプログラムされた担保を転送するなど、より効率的な担保管理が可能になります。

-

透明性と説明責任の向上: 不変の元帳により、財務市場の運営の透明性が高まり、不透明性が低減し、規制当局、発行者、投資家に取引活動に関するよりリアルタイムの洞察を提供できます。

-

構成可能性とイノベーション: さまざまなトークン化された資産をバンドルする機能により、デリバティブやストラクチャード商品など、米国債に基づいた新しい高度にカスタマイズ可能な金融商品やサービスが生まれる可能性があります。

-

包摂性と需要の増大: トークン化により、小規模な個人投資家や新興市場の投資家を含む幅広い投資家が国債にアクセスしやすくなります。

-

流動性の向上: トークン化は、シームレスな統合とプログラム可能なロジックを通じて新しい投資および取引戦略を生み出す可能性があり、トークン化された国債はブロックチェーン ネットワーク上で 24 時間 365 日取引できます。

米国債のトークン化には潜在的な利点がある一方で、設計上の選択によって特定のリスクや課題が生じる可能性があり、慎重に検討する必要があります。

-

技術的リスク: トークン化されたインフラストラクチャは、コスト効率の高い方法で並行して開発することが難しく、十分な規模に達するまで (「既存企業の優位性」)、従来の市場 (「既存企業の優位性」) ほど効率的になる可能性は低いです。DLT プラットフォームが従来のシステムに対して説得力のある技術的優位性を持っているかどうかは不明であり、従来の市場の規模が小さいことを考えると、移行コストも高くなる可能性があります。

-

サイバーセキュリティの脅威: 特定の種類のDLTソリューション(パブリック、許可不要のブロックチェーン)はハッキングやその他のサイバーセキュリティ攻撃に対して脆弱であり、トークン化された財務のセキュリティにリスクをもたらす可能性があります。

-

運用上のリスク:

-

カウンターパーティ リスク: 投資家は、トークン化された証券の発行者または保管人が債務不履行に陥るリスクであるカウンターパーティ リスクにさらされる可能性があります。

-

保管リスク: トークン化された国債の安全な保管を確保するには、強力な保管ソリューションが必要であり、これにはデジタル資産の保管に関連する課題が含まれる可能性があります。

-

プライバシーの懸念: 一部の参加者は、パブリックブロックチェーンの透明性の向上をデメリットと見なすだろう

-

規制および法律上の不確実性:

-

規制の進化:トークン化された資産に関する法的要件/コンプライアンス義務は依然として不明確

-

管轄上の課題: 規制の枠組みは管轄区域によって異なるため、国境を越えた取引が複雑になり、複雑な法的問題が生じる可能性があります。

トークン化された市場が大幅に拡大すると、金融の安定性と市場リスクがもたらされます。

-

リスクの拡散

-

複雑性と相互接続性

-

銀行/決済仲介の排除

-

基礎リスク

-

24時間365日の取引:市場操作やボラティリティの上昇に対して脆弱になる可能性がある

トークン化市場の今後の大幅な拡大による金融安定リスク

-

伝染と連鎖のリスク:

-

トークン化は橋渡しとなります。トークン化された資産の規模が拡大するにつれて、「オンチェーン」資産のボラティリティがより広範な金融市場に広がる可能性があります。

-

ストレス時には、シームレスな元帳は、負債の解消と急激な売却がすべての資産に急速に広がる可能性があるため、マイナス要因になる可能性があります。

-

流動性と満期のミスマッチリスク:

-

非ネイティブトークンと原資産の間には流動性と満期の不一致が生じる可能性があり、潜在的なレバレッジ解消により価格変動を引き起こす可能性があります。ETF、MMF、国債先物と同様です。

-

スマートコントラクトによる自動証拠金清算は流動性圧力につながる可能性があり、また迅速な決済目標も満たす必要がある。

-

レバレッジを高める:

-

トークン化は金融システムのレバレッジを直接的に高めることができます。たとえば、トークンの原資産を再担保にしたり、トークン自体をデリバティブとして設計したりすることができます。

-

トークン化は、担保として使用できる流動性のない資産や物理的な資産から証券を作成する可能性を秘めている。

-

複雑さと不透明性が増す:

-

トークン化により構成可能性が高まり、新しい非伝統的な資産がデジタル金融エコシステムに追加され、金融システムの複雑さと不透明性が大幅に増加する可能性があります。

-

適切にコーディングされていないスマートコントラクトは、意図しない結果をもたらす不要な金融取引をすぐに引き起こす可能性があります。

-

銀行業界の仲介排除:

-

トークン化された財務省証券は、銀行預金の魅力的な代替手段となる可能性があり、銀行システムを混乱させ、中核業務に悪影響を及ぼす可能性があります。

-

ステーブルコインの運用リスク:

-

担保が改善されたとしても、ステーブルコインはトークン化をサポートするために必要なNQA原則を満たす可能性は低い。

-

近年、ステーブルコインの暴落はよく見られる現象であり、テザーのような主要ステーブルコインの崩壊は短期国債の売りにつながる可能性がある。

トークン化された国債のための DLT/ブロックチェーンの設計: フレームワークの要素

デジタル資産市場の成長に伴って詐欺、詐取、盗難が増加し、基盤となる技術への信頼が損なわれているため、デジタル資産と分散型台帳技術の拡大には、信頼と業界全体での受け入れを促進するフレームワークを確立することが必要です。

現在までに、主要な暗号プロジェクトのほとんどは、パブリックかつ許可のないブロックチェーン上で開発されてきました。これがブロックチェーンの主な魅力の 1 つと考えられています。

このアーキテクチャは、トークン化された財務のより広範な導入には適していないと考えています。

-

テクノロジーの選択: パブリックで許可のないブロックチェーンは複雑なコンセンサス メカニズム (例: プルーフ オブ ワーク、プルーフ オブ ステーク) を使用するため、大量のトランザクションを効率的に処理することが困難です。

-

運用上の脆弱性: これらのブロックチェーンは、中央集権的な権限を持たない分散ノードに依存しているため、脆弱性が生じます。

-

ガバナンスの脆弱性: パブリック ブロックチェーンには明確なガバナンス構造がないため、システム障害や攻撃者がブロックチェーンの脆弱性を悪用するリスクが高まります。

-

セキュリティリスク: パブリックブロックチェーンの分散型の性質と監視の欠如により、脆弱性の悪用や攻撃のリスクが高まります。これは、ビットコインやイーサリアムの脆弱性が悪用された過去の事例からも明らかです。

-

マネーロンダリングとコンプライアンスの問題: パブリックで許可のないブロックチェーンは匿名性を可能にするため、マネーロンダリングや制裁回避などの違法行為を助長し、制裁を回避する可能性があります。

財務市場のトークン化には、単一または複数の信頼できる民間または公的機関によって管理されるブロックチェーンの開発が必要になる可能性があります。

規制要素

近年、デジタル資産や暗号通貨に対する世界的な規制が強化されていますが、依然として非常に断片化されており、抜け穴だらけです。

米国:米国の規制は依然として断片化しており、規制権限はSEC、CFTC、FinCENなどの複数の機関に分散している。

デジタル資産の責任ある開発の確保(2022年):2022年に署名された大統領令は、デジタル資産の機会とリスクに対処するための政府全体の戦略を概説しています。この命令は、デジタル資産の規制枠組みの開発を求めています。2024年に下院で可決される21世紀金融イノベーションおよびテクノロジー法(FIT 21)は、デジタル資産、ステーブルコイン、暗号通貨を規制するための最も重要かつ包括的な取り組みとなるでしょう。

EU: 暗号資産 市場 規制法(MiCA)は2024年に発効します。MiCAは、EU初の暗号通貨とデジタル資産に関する包括的な規制枠組みです。暗号資産、ステーブルコイン、ユーティリティトークンの発行に関するルールを設定し、取引所やカストディアンなどのサービスプロバイダーを規制します。消費者予測、ステーブルコインの監督、マネーロンダリング対策、環境への影響の透明性に重点を置いています。MiCAのライセンスを受けた事業体は、EU全体でパスポートモデルを運用できるため、統一された枠組みの下ですべての加盟国にサービスを提供できます。

国債市場への影響

ステーブルコインの担保選択の現在の傾向が続くと仮定すると(または規制当局によって強制されると仮定すると)、ステーブルコインの継続的な成長により短期米国債に対する構造的な需要が生まれ、ステーブルコインは現在米国債市場のわずかな部分を占めているものの、時間の経過とともに、ステーブルコイン市場での取り付け騒ぎにより米国債市場はより大きな売り出しリスクに直面する可能性があります。償還と決済の特性が異なると、トークンと原資産の流動性と満期の不一致につながる可能性があり、それが今度は米国債市場の金融不安定性を悪化させる可能性があります。

-

トークン化された「デリバティブ」国債商品は、デジタルとローカル(先物やトータルリターン取引など)の間に基礎市場を作り出す可能性があり、これによりさらなる需要が生まれ、レバレッジ解消時のボラティリティが増大することになります。

-

暗号通貨市場 (ビットコイン) の成長と制度化により、下落ボラティリティが高まっている時期に、トークン化された国債に対するヘッジと品質の需要がさらに高まる可能性があります。品質の需要を予測することは困難です。ヘッジ需要は構造的なものになる可能性がありますが、国債が暗号通貨の下落ボラティリティに対してどれだけうまくヘッジし続けるかによって決まります。

-

トークン化により、国内および世界の貯蓄プール(特に世帯や小規模金融機関)の国債へのアクセスが向上し、米国債の需要が増加する可能性があります。

-

トークン化により、運用と決済の摩擦が軽減され、国債取引の流動性が向上します。

結論は

-

デジタル資産の市場全体は、株式や債券などの従来の金融資産と比較するとまだ小さいものの、過去 10 年間でデジタル資産への関心は大幅に高まっています。

-

現在までに、デジタル資産の成長は、主にステーブルコインの使用と人気を通じて、短期国債に対する需要の増加をほとんど生み出していません。

-

「高ボラティリティ」のビットコインや暗号通貨の機関投資家による導入は、将来的に短期国債のヘッジ需要の増加につながる可能性がある。

-

DLTとブロックチェーンの発展は新たな金融市場インフラへの希望をもたらし、統一された台帳は運用と経済の効率性を向上させるだろう。

-

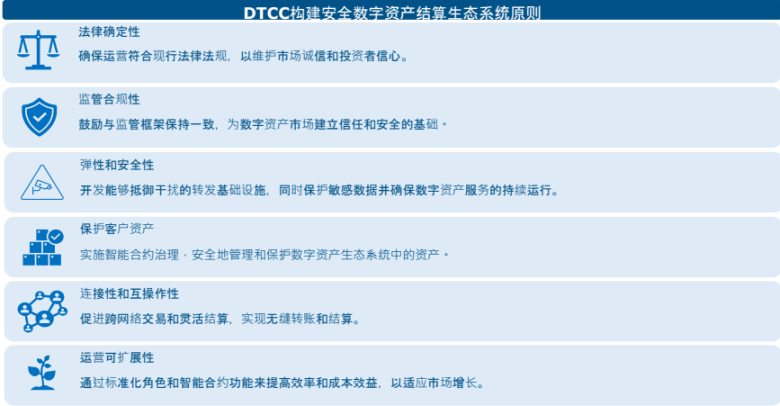

伝統的な金融市場でブロックチェーン技術を活用するためのプロジェクトやパイロットは、民間部門と公共部門の両方で数多く進行中であり、特に DTCC と国際決済銀行 (BIS) によって実施されています。

-

中央銀行とトークン化されたドル(CBDC)は、将来のトークン化された支払いおよび決済インフラにおいて重要な役割を果たすことが求められる可能性があります。

-

従来の資産のトークン化が進むにつれて、法的および規制環境も進化する必要があります。テクノロジー インフラストラクチャとトークン化に関する設計上の選択を行う際には、運用上、法的、および技術的なリスクを慎重に考慮する必要があります。

-

研究プロジェクトには、財務トークン化の設計、性質、懸念事項、ソブリン CBDC の導入、テクノロジーと技術的リスクが含まれる必要があります。

-

現在、トークン化された資産市場の規模が比較的小さいため、金融安定リスクは低いままですが、トークン化された資産市場の急成長により、金融安定リスクは増大します。

-

今後の方向性としては、民間セクターの幅広い支援を得て、信頼できる中央機関が主導する慎重なアプローチが求められる。

この記事はインターネットから引用したものです: 暗号資産と国債市場に関する米国財務省の報告書を見る

関連: スタンフォード 2.0 ネットワーク スクールの調査: 1 日あたり $1,000 を費やし、合格率は 5%

出典: Star Ruby、Day 1 global Web3 ブランド マネージャー 編集: Jaleel、BlockBeats この記事は、グローバリゼーションの時代にスーパー パーソナルを生み出す方法を探り、最先端の革新的なコンセプトと実践について議論するポッドキャスト Day 1 global (Born Global) E 20 から転記したものです。ホストの Star は、ユーザー プロダクト マネージャーとして 10 年以上の経験があり、コンテンツ コミュニティ、e コマース プラットフォーム、人工知能にわたるスキルを持ち、グローバリゼーションの時代にスーパー パーソナルになる方法を模索しています。ホストの Ruby は、インターネット運用で 10 年以上の経験があり、Amazon など多くのテクノロジー企業で働いた経験があります。このポッドキャストのエピソードでは、Balaji Srinivasan が始めた Network School プロジェクトに焦点を当てています。Balaji はスタンフォード大学の博士号を持ち、元 Coinbase CTO、元…