原作者: BitMEX

抽象的な: この記事では、マイクロストラテジーの債券の構造に焦点を当て、債券保有者が現金償還を要求した場合に、マイクロストラテジーが債券保有者に返済するためにビットコインを売却せざるを得なくなる可能性があるかどうかを分析します。現在の債務構造に基づくと、強制清算の可能性は極めて低いと考えています。しかし、ビットコインの価格が急激に変動していることを考えると、何が起きても不思議ではありません。

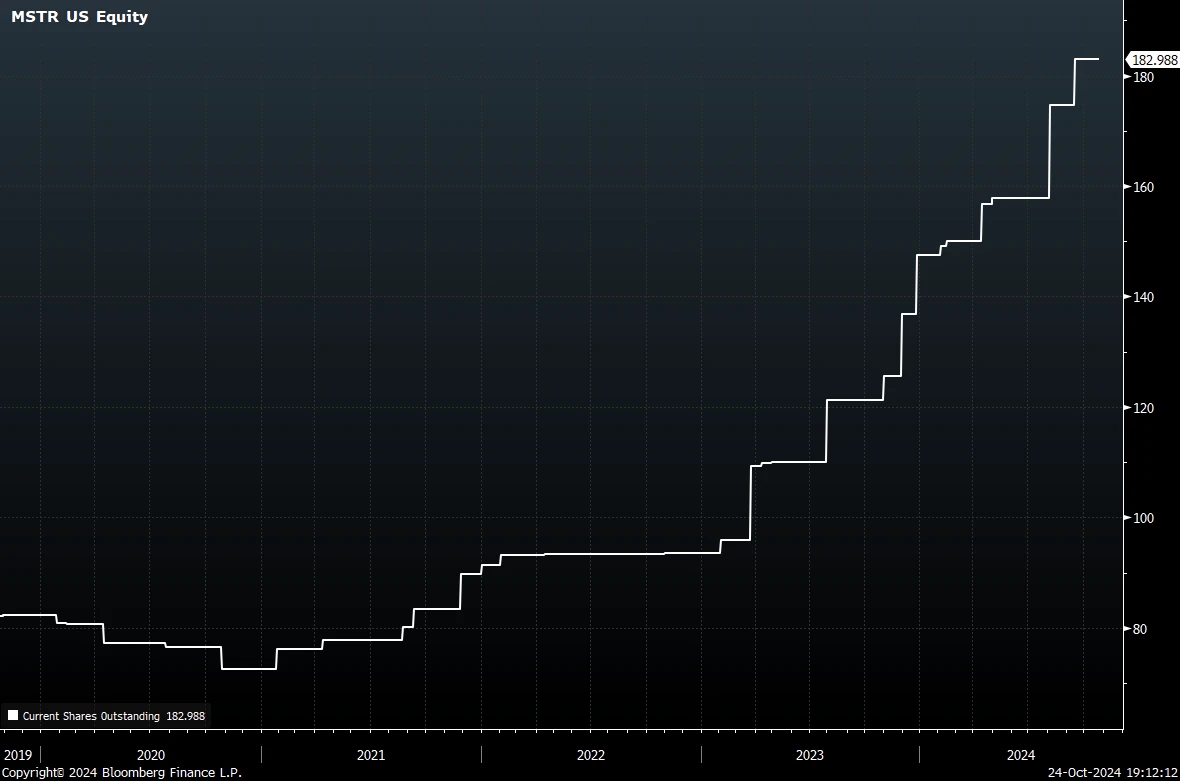

MicroStrategyは25万以上の ビットコインマイクロストラテジーは、ビットコインの大量購入のためにプレミアム評価で大量の株式を発行し、それによって1株当たりの帳簿価額を押し上げることもできる。この無制限の資金サイクル運営は不可解だ。ビットコイン戦略を開始して以来、マイクロストラテジーは5回の株式発行を発表し、総額1兆1000億4400万ドルを調達している。

MSTR発行済株式数(百万株)

歴史は繰り返されているようだ。マイクロストラテジーの社長マイケル・セイラーは、ビットコイン業界では物議を醸す立場から「悪者」とみなされている。その立場には、ビットコイン開発者への支援に対する明らかな敵意、プライバシー技術への反対、自己管理に対する短期的だが率直な反対などがある。同様に、グレイスケールを率いるバリー・シルバート氏は、2017年の「ニューヨーク合意」の主催者として物議を醸している。同合意は、業界がビットコインを放棄し、欠陥があり脆弱なBTC 1クライアントに基づく代替コイン「SegWit 2x」を採用するという、失敗に終わった提案を提示した。

MicroStrategy が大量のビットコインを保有し、その時価総額が $500 億に近づくにつれ、懸念が高まり始めています。特に、MicroStrategy の負債により、ビットコインを市場で売却せざるを得なくなり、価格下落のスパイラルを引き起こすのではないかという疑問の声もあります。残念ながら、負債構造の複雑さから、この質問には単純な「はい」または「いいえ」の答えはありません。しかし、私たちは関連文書を確認し、この記事でこの質問にできる限りお答えします。

免責事項

この記事には免責事項として、私たちは債券トレーダーでも、債券市場の専門家でも、弁護士でもないことを明記しておきます。社債市場は複雑で、専門家でない人にとっては扱いが難しい場合があります。この記事には多くの誤りが含まれている可能性があります。また、この記事では製品を過度に単純化しており、多くの条件や複雑さについては触れていません。この記事の情報に頼らず、誤りがあれば遠慮なくご指摘ください。

マイクロストラテジー債券

私たちの知る限り、MicroStrategy はビットコイン戦略を発表して以来、以下に示すように 7 つの公開転換社債を発行しています。

まず注目すべきは、債券のうち2つは全額償還されており、未払い債務とは関係がないことです。したがって、マイクロストラテジーは、元本価値が1兆10兆42億5000万の未払い債券を5つ保有しています。したがって、これら5つの債券を検討します。

償還および変換オプション

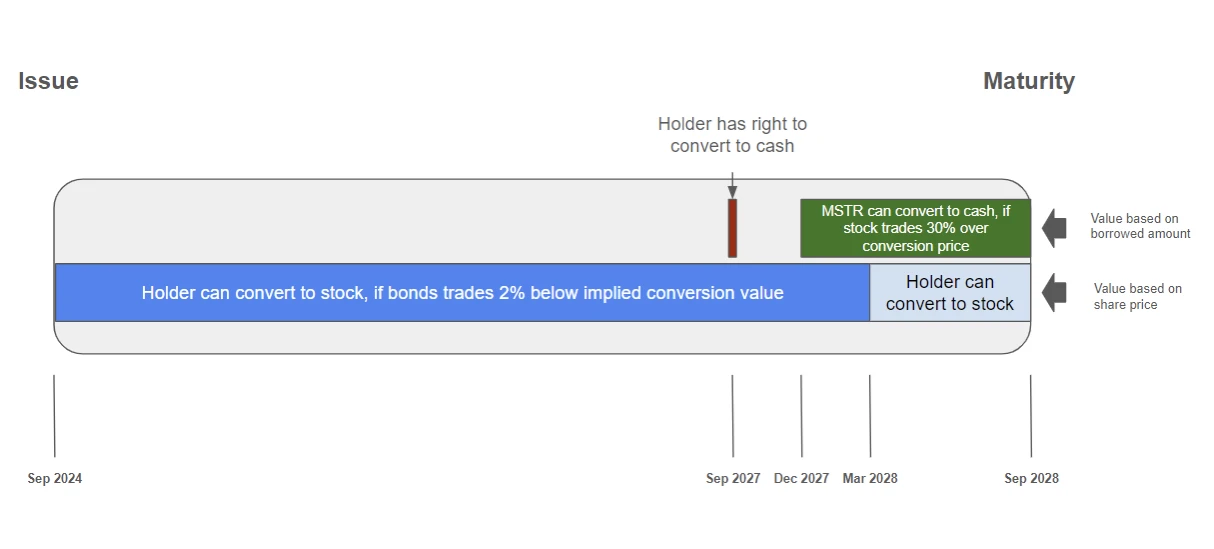

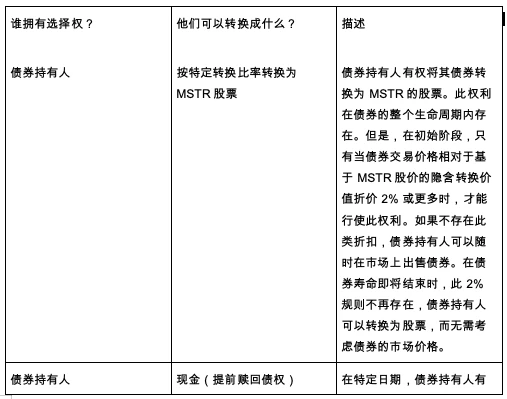

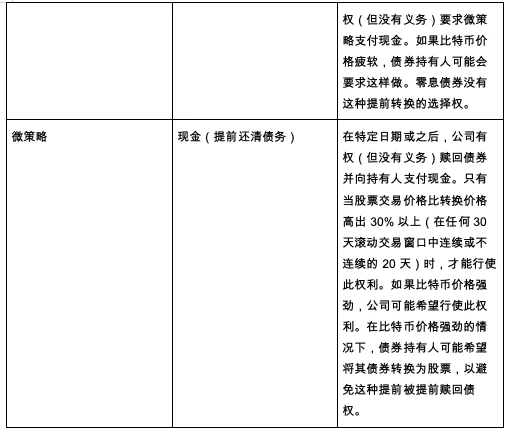

債券の構造は比較的複雑で、私たちが知る限り、満期前に 4 種類の転換オプションがあります。下の表は、最新の債券 (2028 年満期の債券) のこれらの転換オプションをまとめたものです。

MicroStrategy 0.625% 2028 債券スケジュール:

転換社債オプションの整理:

我々の知る限り、2021年9月にマイクロストラテジーが発行したゼロクーポン債を除いて、残りの4つの転換社債は基本的に同じ仕組みで、価格と日付だけが異なります。ゼロクーポン債の保有者は、事業に根本的な変化がない限り、満期日前に現金を償還する権利がありません。これは、ビットコインの価格が下落した場合に決定的となる可能性があります。

以下の表は、5 つの債券の現金化オプションに関連する重要な日付を示しています。

出典:債券発行書類

Note: *The stock must trade at least 30% above the conversion price within 20 consecutive or non-consecutive days in any 30-day rolling trading window

MicroStrategyの転換権

ゼロクーポン債については、マイクロストラテジーがすでに2024年2月のキャッシュオプション日を過ぎていることに留意することが重要です。転換価格は$143.25で、その30%のプレミアムは$186.23です。MSTR株は現在$214で取引されており、この価格を大きく上回っています。ただし、過去30営業日のうち、この価格を上回ったのは11日のみです。したがって、オプションは有効になりつつありますが、まだ行使できません。このオプションを行使するとMSTR株主に価値が生まれますが、債券保有者は転換権を行使することでこれを防ぐことができる可能性があります。

転換社債には複数の結果が考えられるため、こうした複雑さにより債券の評価は非常に困難になります。しかし、債権者の多くは、こうした計算を実行するモデルを持っている経験豊富なプロの債券投資家である可能性が高いです。

債券の利払い

発行済み債券 5 社のうち 4 社には利子の支払いがあります。これらのクーポンは現金負債であり、理論的には MicroStrategy は支払い義務を果たすためにビットコインを売却せざるを得なくなる可能性があります。しかし、比較的低い金利と、従来のソフトウェア事業で十分なフリー キャッシュ フローが生み出され、利子費用を賄えるという事実を考慮すると、ビットコイン価格が急落しても、債券の利子を支払うために同社がビットコインを売却せざるを得なくなるほどではありません。まとめると、利子費用によって MicroStrategy がビットコインを売却せざるを得なくなることはないと考えています。

結論は

マイクロストラテジーの負債は、借入元金に基づいて計算すると$42.5億である。一方、同社の株式は現在$43億で評価されており、ビットコイン保有高は$17億である。これは、債券がマイクロストラテジーの資本構成の大きな部分を占めていないことを示している。

しかし、ビットコインの価格が急落し、例えば1コインあたり$15,000程度まで下落し、マイクロストラテジーがこれ以上の債務を調達できなくなった場合、アナリストはビットコインの強制清算を考慮する必要があるかもしれない。しかし、この潜在的な強制清算のタイミングは、この記事で言及した満期日とオプション行使日に集中し、2027年から2031年の間に散らばっており、タイミングは非常に明確である。したがって、ビットコインが$15,000程度まで下落したとしても、マイクロストラテジーが債券の返済のためにビットコインを売却せざるを得なくなる可能性はまだ低いと我々は考えている。

MicroStrategy がビットコインを売却せざるを得なくなる可能性は低いですが、株主の利益を最大化するために積極的にビットコインを売却する可能性の方が高いと考えています。現在、MicroStrategy の株価は純資産価値に対して大幅にプレミアム化されています。このプレミアムがなくなるか、ディスカウント化され (これはほぼ避けられません)、債券が満期を迎えると、ビットコインを売却して負債の返済資金を調達することが株主の利益にとって最善の選択肢になります。ただし、株価がプレミアムのままである限り、MicroStrategy はこれを利用してこの種の回転貸付業務を継続することができ、ビットコインを売却する理由はありません。もちろん、この大幅なプレミアム状態が永遠に続くわけではありません。

また、マイクロストラテジーズの株価が引き続きプレミアムを維持し、MSTR債券の市場需要が引き続き強い場合、同社はさらに債務を発行する可能性があることにも留意する必要があります。これにより、債務リスクが高まり、ビットコインの価格が急落したときに強制売却される可能性が高まります。 しかし、現時点では、MicroStrategy のレバレッジ比率は低く、清算のリスクも低いレベルにあります。

この記事はインターネットから引用したものです: BitMEX リサーチ: MicroStrategy の債券構造を解明、いつ清算されるのか?

2024年10月10日、OKXはドバイ未来博物館で開催されたテーマイベント「ドバイの新しい選択:OKXとブロックチェーンイノベーションの未来」で、UAEで完全な運用ライセンスを取得した世界初の暗号通貨取引プラットフォームになったことを正式に発表しました。このマイルストーンは、OKXがグローバルコンプライアンスプロセスで主導的な地位にあることを示すだけでなく、暗号通貨業界のコンプライアンス開発の新たなベンチマークを設定し、業界の歴史に残るページになります。この成果は、間違いなく世界の暗号通貨市場のコンプライアンス業務に新たな活力を注入し、将来の暗号通貨業界のコンプライアンスの道筋に貴重な経験とインスピレーションをもたらしました。OKXのCEOスターは、OKXドバイローンチを祝うと題した基調講演を行いました…