There is no trading system that guarantees profit and no loss

トレーディングシステムは実際にはオペレーティングシステムです。コンピュータに組み込むと、完全な人間とコンピュータの相互作用システムとして理解できます。人々はこのシステムを使用してコンピュータを動作させます。生物学的な観点からは、条件反射に似ています。つまり、信号Aが現れると、アクションBが実行されます。 デフィやっと現れました。

取引システムとは、売買のエントリー、エグジット、ストップロス、テイクプロフィットに関する完全なシグナルルールのセットです。

トレーディングシステムについては多くの誤解があります。利益をあげられないのは、独自のトレーディングシステムが欠如しているからであり、トレーディングシステムを構築すれば利益をあげられるようになると信じている人もいます。また、超過収益を得られないのは、既存のトレーディングシステムが不十分だからであり、より優れたシステムを見つける必要があると信じている人もいます。また、世の中には魔法のようなトレーディングシステムがあり、それに従えば損失を出さずに利益を上げることができると固く信じている人もいます。

これらの見解は真実であり、信頼できるものでしょうか?

初めに、 この世に永久機関や不老不死の薬は存在しないこと、そして当然ながら普遍的で常に安定し利益を生む取引システムも存在しないことは明らかです。もしそのようなシステムが存在するなら、賢い人々はすでにそれを発見し、利用しています。

第二に、 優れた取引システムを持っていても、安定した利益を達成できるわけではありません。優れた取引システムでは、まずユーザーが強力な実行能力を持ち、その指示に従うことができる必要があります。また、優れた取引システムは必ずしもすべての人に適しているわけではありません。誰もが自分に合った取引システムを見つける必要があり、それは標準化された良し悪しで測ることはできません。

自分に合った取引システムを見つけるには、まず取引システムの役割を正しく理解し、位置付ける必要があります。

貿易システムは軍事指導理念に似ています。これらの指導理念に完全に従うことは、すべての戦闘で勝利を保証するものではありませんが、少なくとも悲惨な敗北がなく、その後の機会を残すことを保証できます。貿易システムは戦略レベルにあり、作戦思考と作戦戦略の組み合わせはキャンペーンレベルに属し、具体的な貿易行動は戦術レベルの実行です。

取引システムの役割と限界を正しく理解し、自分の特性に基づいて適切なシステムを見つけることによってのみ、取引でより良い結果を達成することができます。

オペレーティング システムを評価する方法

取引システムを評価する際、注目すべき重要な指標は 1 つだけであると私は考えています。それは「損益比率」です。いわゆる損益比率は、平均利益額を平均損失額で割ったものです。

たとえば、100 万元を投資し、特定の操作システムに従って 10 回取引します。利益は 4 回で、それぞれ 15 万元、25 万元、35 万元、45 万元の利益が出ます。損失は 6 回で、それぞれ 10 万元、15 万元、10 万元、5 万元、7 万元、20 万元の損失が出ます。このとき、利益が出たときの平均利益は 30 万元で、損失が出たときの平均損失は 111,700 元です。損益率は 30/11.17 ≈ 2.69 です。この取引システムを使用して継続的に取引すると、100 回でも 1,000 回でも、損益比率 2.69 に従って、理論的には利益を上げることができます。損益比率が 1 未満の場合は損失を示します。

しかし、客観的な評価を行う際には、特定の冗長性要因を考慮する必要があります。個人的には、損益比率はいかなる場合でも 2 未満であってはならないと考えています。具体的には、

-

損益比率が 3 の場合、つまり 70 ポイントの場合、合格とみなされます。

-

勝敗比率が 4 または 80 ポイントであれば良好と見なされます。

-

損益比率が 5 または 90 ポイントであれば優れているとみなされます。

-

利益損失比率が 5 を超える取引システムは、満点とみなすことができます。

取引システムの損益比率が 5 を超えることは非常にまれであることに注意してください。その有効性をより適切に評価するために、長期間遵守してきた取引システム (または売買ルール) の損益比率を計算することをお勧めします。

オペレーティングシステムの設計にはどのような要素を含めるべきか

オペレーティングシステムを構築する前に、まず自分自身に、投資の目的は何かと自問する必要があります。一夜にして金持ちになることですか? 着実に価値を高めることですか? それとも急速に価値を高めることでしょうか? さらに、期待収益率はどれくらいですか? 1 年で 100% ですか? 1 か月で 100% ですか? 1 年で 30% ですか? 1 か月で 30% ですか? 1 年で 200% ですか? それとも 1 年で 50% ですか? これらの質問は、独自のオペレーティングシステムの設計方法に大きな影響を与えます。

さらに、リスクに対する許容度とリスク選好度はどの程度でしょうか。30% を超える大きなドローダウンを許容できますか。20% 未満の小さなドローダウンを許容できますか。5% 未満のわずかなドローダウンしか許容できませんか。または、ドローダウンをまったく許容できないでしょうか。リスクに関するこれらの質問も考慮する必要があります。これらの質問が明確になっていなければ、盲目的にオペレーティング システムを確立しても意味がありません。少なくとも、それはあなたにとって最適なものではありません。

完全なオペレーティング システムには、次の 7 つの要素が含まれている必要があります。

-

サイクル判断: 市場の全体的な傾向を理解し、現在の市場サイクル (強気市場、弱気市場、不安定な市場など) を判断します。

-

運用上の考え方: 短期的な迅速な参入と撤退を追求するか、長期的な保有を追求するかなど、運用の基本的な概念と戦略を明確にします。

-

コインの選択: 特定の基準と方法に基づいて、潜在的な株式を選択します。

-

タイミング: 購入と販売に最適なタイミングを決定します。

-

購入と販売のルール: 参入条件と撤退条件を含む明確な購入と販売の戦略を策定します。

-

資金管理:資金を合理的に配分し、過度の集中や分散を避け、資金使用の効率性と安全性を確保します。

-

リスク管理: 投資リスクを管理および軽減するために、ストップロスメカニズム、ポジション管理などのリスク管理戦略を策定します。

上記の要素を総合的に考慮し、統合することで、自分に合った運用システムを構築し、より効果的に投資目標を達成することができます。

以下で詳しく見てみましょう。

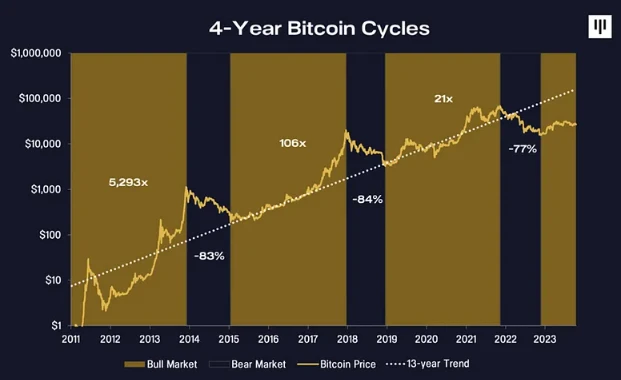

1. サイクル判定

流れに身を任せることは投資の第一原則です。市場が上昇しているとき、私たちのさまざまな戦略、コインの選択とタイミングの成功率は大幅に向上します。戦略とタイミングが完璧でなくても、上昇市場で利益を上げることは可能です。そして、市場が着実に上昇していると判断された場合、ポジションを保有する心理状態はより安定し、あえて低い時点で購入することで、コインの保有コストを減らし、最大の利益を得ることができます。逆に、市場のトレンドに対する明確な判断がない場合、ポジションを保有する心理状態は乱高下し、小さな変動に過剰反応しやすく、運用の歪みにつながります。

さらに、サイクルの判断は、その後の操作の重要な参考になります。強気市場では、すべての売買操作が重く集中している必要があります。弱気市場では、すべての売買操作が軽く分散している必要があります。

2. 運用思考

作戦思考は、異なる市場状況下での作戦戦略とも言えますが、この作戦思考は市場の判断に基づいてのみ決定できるため、正確さは依然として市場の判断に依存します。作戦思考は、戦闘の計画のようなものです。どれくらいの時間がかかり、戦場はどれくらいの規模になるかを事前に設定する必要があります。戦闘中に作戦計画を変更したり、部隊を任意に増やしたり、戦闘の方向を任意に変えたりすることはできません。

3. コインの選択

特に強気相場では、通貨選択の重要性がさらに顕著になります。超過収益を得たいのであれば、保有する通貨を慎重に選択し、強気相場での頻繁な通貨変動を避けるようにしてください。頻繁な通貨変動は、成長の機会を逃すことにつながる可能性があります。売却した通貨が急騰する一方で、保有している通貨のパフォーマンスが平凡な場合がよくあります。強気相場で利益を上げる鍵は、多額の投資と保有期間の組み合わせにあります。

大規模な機関投資家や大型ファンド(1億元以上の資金を運用)にとって、通貨選択の重要性はさらに大きくなります。グローバル株式ロングファンドは、銘柄選択を独自の強みとしており、これは異なるファンドを区別する重要な指標でもあります。タイミング操作は通常、市場に勝つことができることを前提としています。数百万の資金を運用する運用者は、タイミングを通じて利益を上げることができるかもしれませんが、資金の規模が大きくなると、タイミングの有効性は大幅に低下します。

では、超過収益のあるコインにはどのような特徴があるべきでしょうか。銀行家の観点から見てみましょう。あなたが銀行家、機関、または主力で、多額の資金を持ち、コインを運用したい場合、どのコインを選びますか。

まず、流通量は少ない方が良いですが、少なすぎてもいけません。流通量が少なすぎると流動性が悪くなり、資金の出入りが不便になり、運用できなくなります。

第二に、大きなトレンドを生み出すテーマがあり、大手マーケットメーカーが以前に投機したことや、市場イメージが悪いなどの歴史的問題がないことです。

3つ目は、将来的にパフォーマンスを向上させるための強固なオンチェーンデータのサポートまたは条件が必要です。コイン価格が高水準に達したとき、パフォーマンスの向上+高転送(エアドロップ、配当、オンチェーン報酬など)+テーマにより、コイン価格が急落することなく出荷を完了できます。

4. タイミングと取引ルール

タイミングとは、エントリーとエグジットのタイミングを正確に確認することであり、主に中期スイングと短期投機の2つのレベルに分かれています。売買ルールは、取引規律の明確な定義です。たとえば、購入時には、テクニカル指標の買いポイント要件を満たす必要があり、短期的な買いポイントである必要があり、購入後すぐに上昇する必要があります。タイミングはリスクを制御する主な手段です。強気相場でも、大きな調整が発生する可能性があります。タイミングの中心的な役割は、これらの調整と大きな弱気相場を回避することです。市況が良くない場合は、空ポジションで様子を見ることをお勧めします。

取引システムでは、売買ルールはある程度の柔軟性と主観性を持つ必要があり、約20%から30%を占めます。完全に固定された売買ルールは、手順的な取引と適応性の欠如につながります。購入ルールは、運用の考え方や市場の状況によって異なり、市場状況が異なると購入ポイントも異なります。ただし、違反できない基本原則があります。購入は技術的な購入ポイントに基づいて行う必要があります。

売りルールも、市場の状況や運用の考え方によって異なります。期待されるリターンが異なり、利益確定戦略も異なります。売りは必ずしもテクニカルな売りポイントが現れるまで待つ必要はありません。その時点では、1つまたは2つのネガティブラインが現れていることが多く、利益が大幅に減少する可能性があるためです。したがって、売りポイントをある程度予測する必要があります。利益確定のポジションまたは可能性のある高値に達したら、売りを検討できます。

このようなルールを設定することで、トレーダーはさまざまな市場状況に柔軟に対応し、利益を最大化し、リスクを効果的に管理できます。

5. 資金管理

資金管理は、規律ある管理規則の集まりです。例えば、会計年度中の利益の10%ごとに保護のために送金されます。最初のポジションを開いた後、利益が出たら新しいポジションを開きます。考慮すべきもう1つの重要なポイントは、レバレッジの問題です。もちろん、通貨界の大物の多くはレバレッジを通じて富の自由を獲得しているので、レバレッジを追加するかどうか、どのくらいのレバレッジを追加するかは人によって異なりますが、投資業界には「損得同源」という格言があり、お金を稼ぐ場所はお金を失う場所であることが多いことに注意してください。一夜にして金持ちになる人もたくさんいますが、ポジションが吹き飛ぶ人もたくさんいます。初心者は、レバレッジを慎重に使用することをお勧めします。レバレッジは市場の変動によって引き起こされる感情の変動を増幅し、満足のいく取引結果につながらないからです。

6. リスク管理

リスク管理は鉄則であり、誰もが異なる経験とルールを持っています。リスク管理条項は、操作プロセスで最終的な役割を果たし、貪欲や幸運の精神によるミスを起こさないようにします。さらに、リスク管理条項を念頭に置くことで、気分を落ち着かせ、激しい感情の変動による不必要な損失を回避することもできます。

取引システムの例

取引システムは明確なエントリーとエグジットのシグナルを提供し、取引行動をより標準化します。システムがシグナルを送信した場合にのみ、購入または販売でき、他の時間は辛抱強く待つことができます。すでに保持されているポジションについては、損益に関係なく、保持する必要があります。ショートポジションについては、操作を行う前にシステムシグナルが表示されるまで待つ必要があります。

トレーディング システムが標準化されたオペレーティング システムと呼ばれる理由は、主に投資家の恣意的なトレーディングを避けるためです。人間の本性には弱点があり、メンタリティはトレーディングにおいて重要な要素であるためです。主観的なトレーディングは実行できますが、最も単純なシステムでも一定の規範を提供できます。たとえば、移動平均戦略: 価格がラインより上にあるときに買い、ラインより下にあるときに売ります。北京で霧が出ているときに株を買い、太陽が輝いているときに株を売るなどのルールもシステムです。同様に、1 日で株を買い、2 日で株を売るなど、より単純ないわゆるシステムもあります。これらのシステムは必ずしも利益を生むとは限りませんが、少なくともトレーダーが感情的な操作を避けるのに役立つ完全なルール セットを提供します。

最も複雑なオペレーティング システムでは、自動取引を実行するために、コンピューターの助けを借りて、膨大なデータに基づく複雑な数学モデルをいくつも構築するトップクラスの数学者が必要です。一般のトレーダーにとって、オペレーティング システムは単純であればあるほど良いわけでも、複雑であればあるほど良いわけでもなく、効率が良ければ良いのです。単純さ、複雑さと良し悪しの間には、必ずしも関連性はありません。

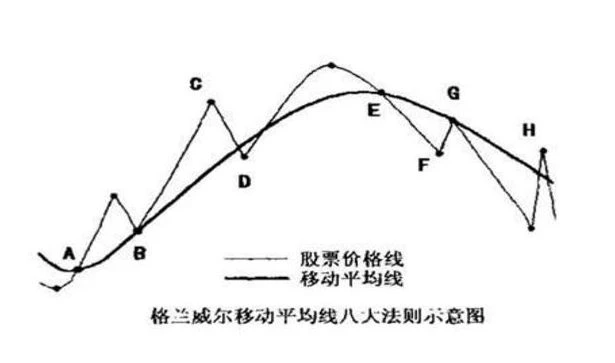

例えば、単純移動平均線の中で最も有名なのはグランビルの8つの操作法です。

グランビルの 4 つの購入ルール:

(1)移動平均線が徐々に横ばいから上昇し、株価が移動平均線を下回った状態から移動平均線を突破した場合は買いシグナルとなる。

(2)株価は上昇移動平均線を下回りますが、すぐに上昇に転じ、移動平均線を上回ります。このとき、買い増しが可能です。

(3)株価は下落するが、移動平均線を下回らず、再び上昇傾向に戻る。この時点で移動平均線は上昇を続けており、依然として買いシグナルである。

(4)株価が平均線を下回り、平均線から離れていくと、強い反発が起こる可能性が高く、これも買いのシグナルです。しかし、反発後も株価は下がり続けるので、あまり激しく戦わないでください。これは、全体的な傾向が弱まっているためであり、長期的な戦いは必然的に罠に陥ることにつながります。

グランヴィルの 4 つの販売ルール:

(5)移動平均線のトレンドが上昇から下降に転じ、株価が移動平均線を上から下へ下落した場合は売りシグナルとなる。

(6)株価が反発して移動平均線を突破したが、すぐに移動平均線を下回り、移動平均線がまだ下がっている場合も、売りシグナルとなります。

(7)株価が移動平均線を下回り、その後移動平均線に向かって反発したが、移動平均線を突破できずに再び下落した場合も、売りシグナルである。

(8)株価が急上昇し、上昇移動平均線から離れていくと、投資リスクが急激に高まり、いつ下落してもおかしくない状況になります。これも売りシグナルです。

要約すると、グランビルの 8 法操作方法は、移動平均を使用して価格の傾向を判断することであり、一般的に次のルールに従う必要があります。

移動平均線が上昇している時は買いのチャンス、下降している時は売りのチャンスです。移動平均線が下降から上昇に転じ、株価が移動平均線を下から突き抜けた時は買いの好機です。移動平均線が上昇から下降に転じ、株価が移動平均線を上から突き抜けた時は売りの好機です。

グランビルの 8 つの原則は、誰もが知っている最もシンプルな取引システムですが、あまりにも普遍的すぎるため、さまざまな市場で特定の調整が必要になります。

この記事はインターネットから引用したものです: 強気相場で利益を上げるために最も重要なことは、独自の取引システムを構築することです

関連: dappOS: トップ機関が支援する意図実行ネットワーク

Mint Venturesのリサーチフェロー、ローレンス・リーによるオリジナル記事 暗号経済の発展以来、チェーン上のインフラは徐々に改善されてきましたが、ユーザーエクスペリエンスはまだ初期段階にあります。 ユーザーの操作体験が改善された後、より多くのユーザーがチェーンエコシステムに参入することが期待され、それがインフラのさらなる発展とビジネス形態の充実を促進し、左足と右足を踏むラダークラウド効果を形成します。 暗号通貨の1995年の瞬間は、ユーザー指向のキラーアプリケーションまたはオペレーティングシステムの出現に依存する可能性があります。 インテンショントラックはこれにコミットしており、ユーザーが専門家であると想定する現在のオンチェーン操作ロジックを、ユーザーが初心者であると想定するように変更し、複雑さを隠します…