原題: 2022 シードステージ回顧展

出典: ラティスファンド

原文翻訳: TechFlow

導入

昨年、私たちはその年のシードステージのトレンドを明確に示すために、2021年のシードステージレビューを公開しました。メインネットに出荷した企業はいくつありましたか?製品と市場の適合性を見出した企業はいくつありましたか?トークンをローンチしたのは誰ですか?

2024 年のレポートでは、暗号通貨のシード段階の進捗と傾向をより深く理解するために、2022 年に焦点を移します。このレポートでは、2022 年の 1,200 を超える公開暗号通貨のプレシードおよびシード ラウンドを分析し、業界全体、セクター固有、およびエコシステム レベルの傾向に関する洞察を提供します。以前のレポートと同様に、データベースをオープンソース化して、さらに調査と分析を進められるようにしています。フィードバックをお待ちしています。修正点があれば歓迎します。お気軽に hi@lattice.fund までご連絡ください。

エグゼクティブサマリー

2022 年度のプロジェクトは、暗号通貨史上最も繁栄した時期に資金を調達しました。今年資金調達を発表したチームは、2021 年と 2022 年初頭の強気相場の恩恵を受けた可能性が高いです。市場の過熱状態を考えると、弱気相場中に資金を調達したチームと比較して、これらの指標がマイナスの影響を受けると予想しました。私たちの分析はこれらの予想を裏付けましたが、肯定的な結果もありました。

2022年以降、約1,200社の企業が総額1兆1000億5000万米ドルの投資を受けており、前年比2.5倍の増加となっている。主なハイライトは以下のとおり。

2022年の躍進

-

どの年にも大きな成功物語はありますが、2022年も例外ではありません。

-

インフラ面では、再担保プロトコル Eigenlayer、ウォレット・アズ・ア・サービス プロバイダー Privy、パラレル EVM Sei がいずれもシードラウンドの資金調達を行いました。これらの各チームが、より広範な物語のスタートに貢献したことは注目に値します。

-

DeFi分野では、2022年にブレイクする話題として、VertexやApexなどのPerp Dexと、プロのNFT取引所Blurが挙げられます。

-

ゲームは、約 $7 億が投資され、主要な消費者セグメントでした。多額の投資にもかかわらず、2 つの最大の成功事例は比較的少額の資金を調達しました。Pixels と PlayEmber は、シード ラウンドでそれぞれ $3 百万未満を調達しました。

困難な状況での立ち上げ 市場

-

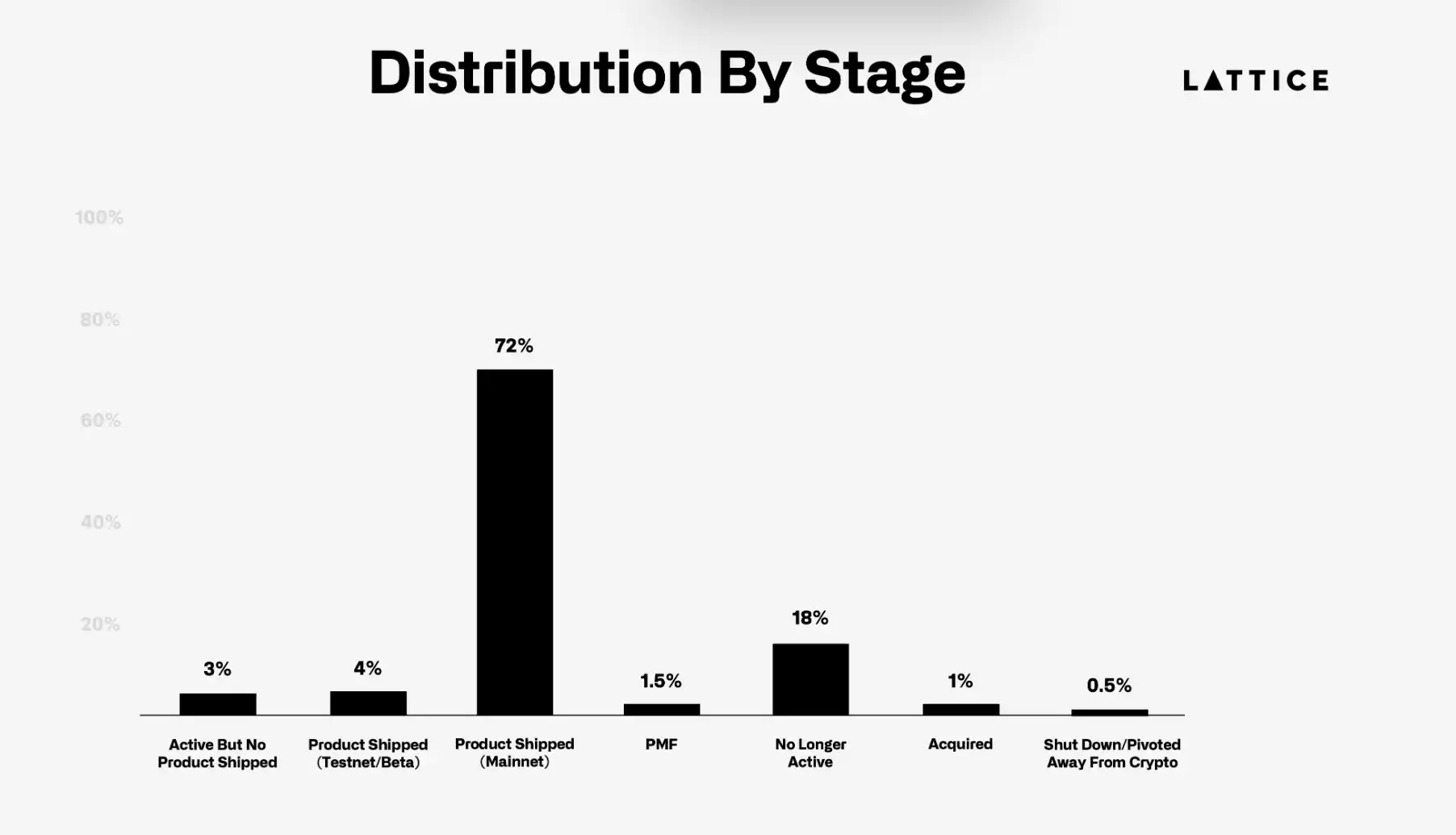

弱気相場にもかかわらず、プロジェクトの4分の3近くがメインネット上で製品の立ち上げに成功しています。製品市場適合(PMF)と追加資金調達は2021年と比較してより困難になっており、どちらも前年比で大幅に減少しています。

-

18%のグループが閉鎖または開発を中止しており、2021年の13%から増加しています。

-

フォローアップベンチャーキャピタルを受け取ったチームはわずか12%で、2021年の50%から大幅に減少しました。

-

トークンをローンチしたプロジェクトはわずか 15% で、2021 年の 50% から減少しています。

インフラとCeFiへの新たな焦点

-

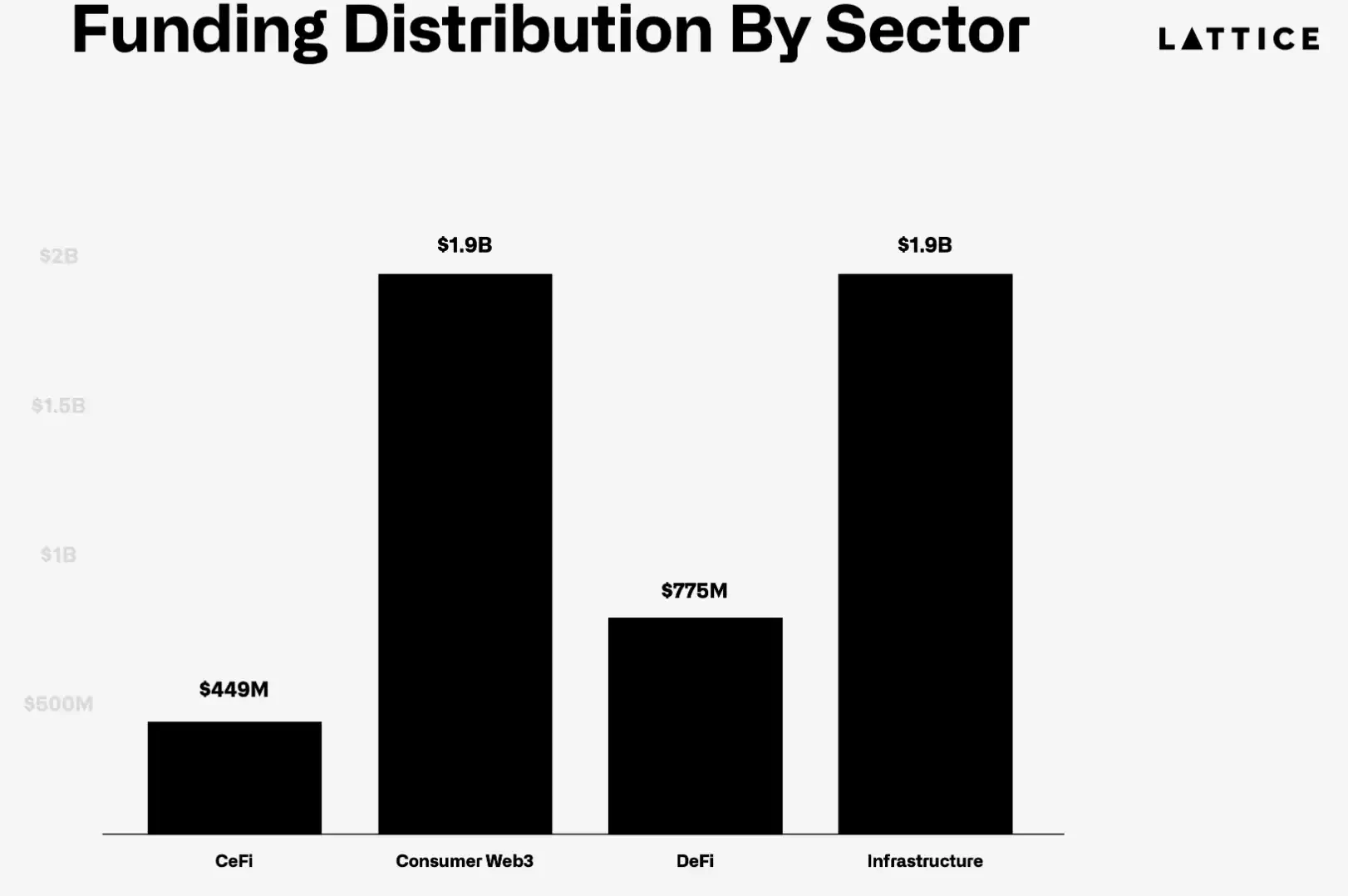

2021年に迂回した後、投資家はインフラやCeFiなどのより実績があり一貫性のある分野に戻り、これらのセクターにそれぞれ約$2億と約$4億5,000万を注ぎ込みました。これは2021年の数字の3倍と2倍の増加です。

-

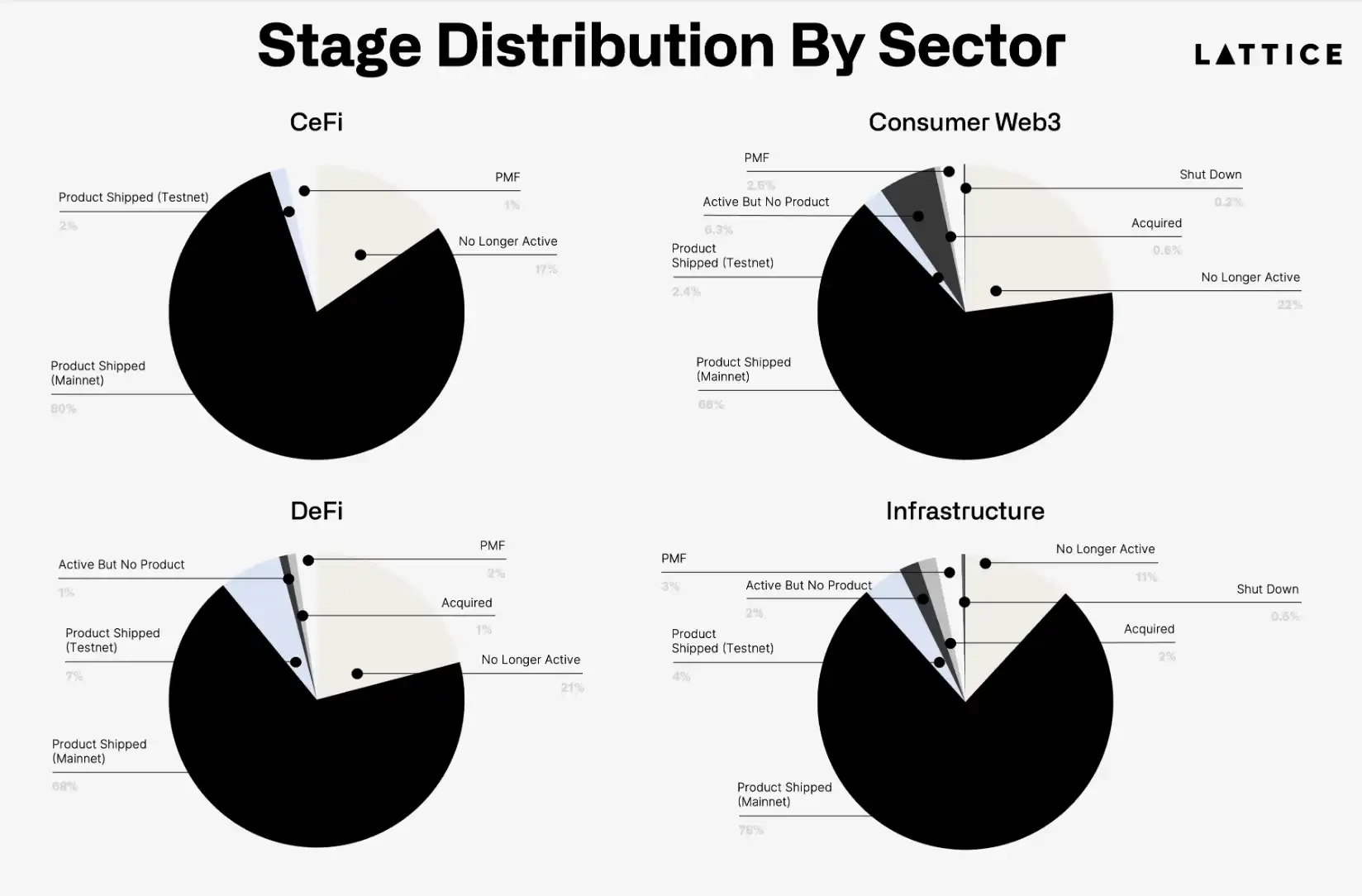

メインネット上では、80%のCeFiプロジェクトと78%のインフラプロジェクトが開始されており、投資家のこれらの分野に対する強い信頼を反映しています。

-

アプリケーション層での成果はより複雑で、消費者向け Web3 製品が 66%、DeFi チームが 68% でメインネットに製品を提供しています。

-

コンシューマー チームは業務を停止する可能性が高く、インフラストラクチャ チームのほぼ 2 倍の割合でシャットダウンしました。

-

支払い (86%) とウォレット (90%) プロジェクトがメインネットで開始される可能性が最も高くなります。

イーサリアムがリード、ビットコインが続く

-

資金調達の面ではイーサリアムが依然として主要なレイヤー1エコシステムであり、一方でビットコインプロジェクトは回復力を示し続けています。

-

$14億がイーサリアムベースのプロジェクトに投資され、続いて$3億5000万近くがソラナベースのプロジェクトに投資されました。

-

Polkadot エコシステムにおける資金調達は大幅に減少し、前年比で 40% 減少しました。

-

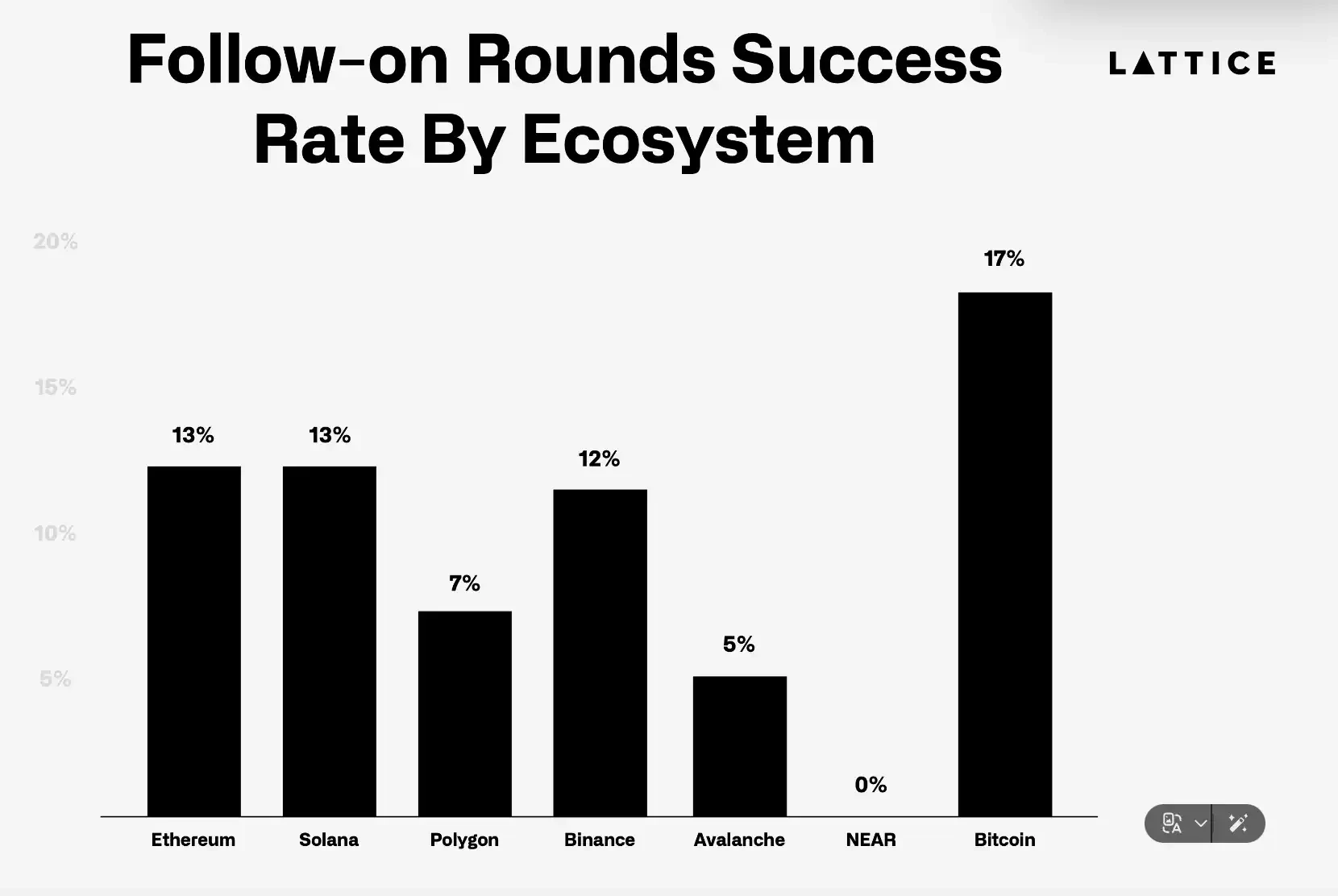

Solana と Ethereum 上に構築するチームも追加資金を受け取る可能性があります。

-

対照的に、NEAR エコシステム内のどのチームも追加資金を調達できていません。

-

Binanceエコシステムのプロジェクトはアクティブのままでいる可能性が最も低く、チームの3分の1が運営を停止しました。Solanaの失敗率も2021年から26%に倍増しました。

-

ビットコイン プロジェクトは存続しており、チームの 100% は 2 年経った今でも活動を続けています。

方法論

このレポートはファーストパーティデータの組み合わせに基づいており、Messari、Root Data、Crunchbase、その他の情報源からの洞察によって補完されています。シードステージ市場の進捗状況を評価するため、各企業を、アクティブだが成果を上げていない、もはやアクティブではないなど、段階別に分類し、エコシステムと業界別にさらに分類しました。データの正確性を確保するためにあらゆる努力を払っていますが、サードパーティデータへの依存によりエラーが発生する可能性があることを認識しています。エコシステムの中では、15チーム以上で第1ラウンドの資金調達に成功したエコシステムのみをチャートに含めました。

この分析で最も難しい側面の 1 つは、プロジェクトが製品市場適合 (PMF) を達成したかどうかを判断することです。製品の提供という客観的なマイルストーンとは異なり、PMF は主観的であることが多く、特に急速に変化する暗号通貨市場では一時的なものになる可能性があります。私たちは、Dune Analytics や DeFiLlama などの分析プロバイダーからのオンチェーン データと、企業の Web サイトやブログからの情報を組み合わせて、これらの判断を行います。

(注: Lattices の図では、分析した製品を左から右に、アクティブだが未配信、製品配信済み、PMF あり、トークンあり、アクティブではない、取得済み、シャットダウンの複数の段階に分割しています)

シードラウンドプロジェクトの状況

私たちのシード段階のレビューは、Lattice のターゲットになり得る、勢いは増しているもののまだ追加資金を調達していないプロジェクトを特定するための内部分析として始まりました。しかし、そのデータは業界全体と共有する価値があるほど興味深いものであることが判明しました。

この調査は、個々のセクター、エコシステム、およびより広範な初期段階の市場の健全性を時間の経過とともに明らかにするため、価値があります。シード段階のチームのほとんどが約 2 年間の運営を維持するために資金を調達していることから、その期間を使用してシード年をレビューすることにしました。

2022年には、1,200社を超える暗号通貨企業が、シードおよびプレシードの資金で$5億以上を調達しました。このグループを振り返ると、72%の企業がメインネットまたは同等のネットでローンチしており、昨年の66%から増加しています。一方、18%のプロジェクトは成果を上げることができなかったか、閉鎖されており、これは昨年のデータと一致しています。ただし、最も顕著な減少はPMFを求めるチームで、1.5%近くまで減少しました。オフチェーンで実行されているプロジェクトが実際にどれだけの牽引力を持っているかを評価するのは難しいため、初期のPMFを持つチームを見逃している可能性があることを再度指摘する価値があります。

弱気相場の間、小売業の関心が薄れるにつれて、ユーザーを引き付けることがますます困難になりました。NFT、メタバース、ゲームなど、2022年のホットなセクターは、2年前ほどユーザーを引き付けていません。対照的に、主に他の暗号通貨企業にサービスを提供するインフラストラクチャプロジェクトは、より回復力があることが証明されています。最も良い例は、2022年1月にシードラウンドを発表し、AVS上場戦略を成功裏に拡大し、ミドルウェアプロジェクトが協力を熱望しているEigenlayerです。

これは良いリマインダーです 今日のホットなセクターは、必ずしも投資家の関心を追うものではありません。たとえば、メタバース分野では 75 チームが $280M 近くを調達していますが、そのうち 1 つも PMF を見つけておらず、21% 以上が閉鎖されており、メタバースについて話している人はほとんどいません。これを、2022 年にはほとんど注目されなかったものの、今日最もホットなトピックの 2 つである DePIN や Ai と比べてみてください。

(データチャートによると、2022年のシードラウンドの資金調達プロジェクトのうち72%はすでにメインネットを持っている)

VCは財布の紐を締める

2022年のチームは、暗号通貨史上最も繁栄した時期の1つで資金を調達しました。2022年に資金調達を発表したチームは、市場が急激に冷え込んだTerraとFTXの暴落前に発表した可能性が高いです。全体的な資金調達は2021年から92%増加しましたが、後続市場は別の話です。2022年に過去2年間よりも多くの資金を調達できたチームはわずか12%でした。これは、ほぼ3分の1のチームが後続資金を受け取った2021年のチームとは対照的です。

興味深いことに、トークンの発行も前年比で減少しており、2021年の50%と比較して、2022年のコホートでトークンをローンチしたチームはわずか15%でした。この大幅な減少は、主に2つの要因に起因しています。1) 2022年のコホートは強気相場の時期を逃した可能性があり、多くのチームが2024年前半に急いで製品をローンチし、その後夏の間にローンチが枯渇しました。2) DeFiの流動性の低下により、分散型取引所(DEX)のローンチが好まれなくなったため、トークンの発行は集中型取引所(CEX)に移行しました。CEXは現在、7桁に達することもよくある高額の上場手数料を請求し、トークン供給の大部分を要求しています。トークン市場の飽和と、CEXの選択性とDEXローンチの魅力の低下が相まって、トークンを市場に投入することがより困難になっています。

インフラへ飛ぶ

インフラ投資は2021年と比較して3倍に増加し、投資家の焦点が明確にシフトしていることを反映しています。インフラへの関心は2024年末までに衰えるように見えますが、2022年と2023年を通じて最も好まれるセクターです。対照的に、DeFiは、2020年夏のDeFiブームによる手っ取り早い金儲けスキームやポンジスキームの影響により、投資が前年比で減少した唯一のセクターでした。

投資家はインフラのトレンドを追うことで報われ、これらのチームは追加資金を調達してメインネットでローンチする可能性が最も高くなります。逆に、DeFi および消費者チームはトークンをローンチする可能性が高くなりますが、シャットダウンする可能性も高くなります。アプリケーション層はピンチを感じています。追加の資金がなければ、チームはトークンをローンチするか、シャットダウンするかを余儀なくされます。

(円グラフは、各トラックのシードラウンドの資金調達プロジェクトのうち70%以上がメインネットワーク(黒い部分)に配信されていることを示していますが、そのほとんどはPMFを見つけていません)

すべての生態系が同じように作られているわけではない

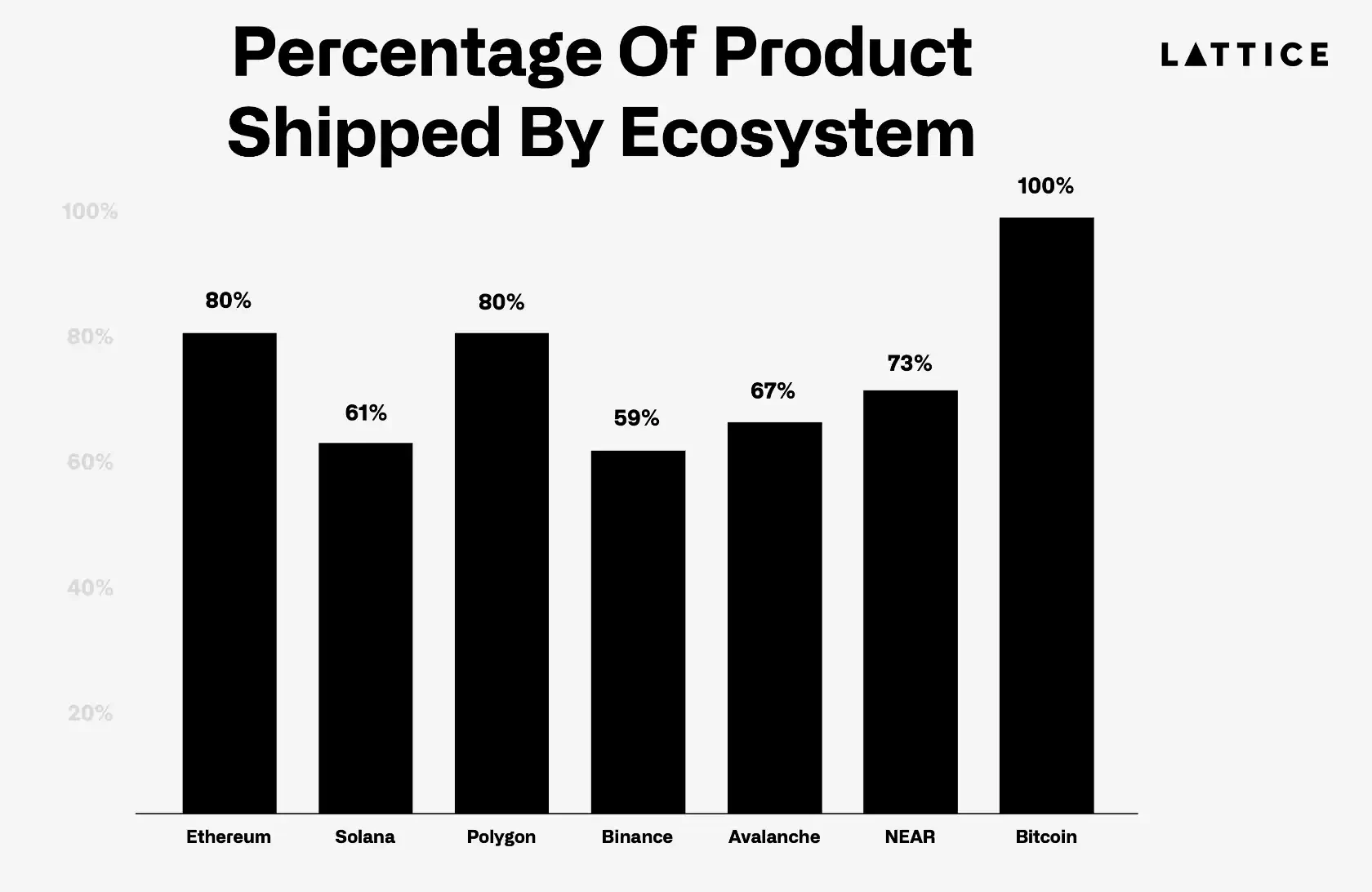

エコシステム全体の開発を見ると、プロジェクトの成功率に大きな違いがあることがわかります。イーサリアムベースのプロジェクトのうち、約 80% が製品を出荷しており、2021 年の 75% から減少して 61% しか製品を出荷していない Solana を上回っています。Solana は明らかに弱気相場をうまく乗り切っていますが、2021 年末の大量の資金流入が過剰な資金につながった可能性があります。

2022年のシードステージチームの失敗率は2021年のチームと一貫していますが、エコシステム内で大きな違いが現れています。昨年観察されたように、Binanceエコシステム内のチームがシャットダウンの影響を受けやすく、現在ではAvalancheエコシステムのチームもこのグループに加わっています。特に、Solanaベースのプロジェクトの失敗率は2倍になり、25%を超えるチームが運営を停止しました。この増加は、強気相場中に投機的な資本が流入し、FTX後のSolanaにとって特に困難な時期に過剰な拡張とその後の衰退につながったためであると考えられます。しかし、この困難な段階を乗り越えたチームが報われたことは明らかです。さらに、ビットコインエコシステムのチームの回復力は注目に値します。彼らは成果を上げ続けているだけでなく、ビットコインネットワーク自体の信頼性を反映して並外れた粘り強さを示しています。

2022年の追加資金調達の状況を見ると、すべての主要エコシステムで大幅な減少が見られます。イーサリアムベースのプロジェクトのうち、追加資金を確保できたのはわずか13%で、2021年の31%から減少しています。同様に、Solanaのスタートアップのうち、追加資金を調達できたのはわずか13%で、昨年の30%から大幅に減少しています。特に、Flow、StarkNet、NEARなどのエコシステムは追加投資の誘致に苦戦しており、これらのプロジェクトのいずれも追加資金を受け取っていません。これは、これらのプラットフォームが開発者や投資家の関心を維持する上で直面している課題を浮き彫りにしています。これは、2021年後半と2022年に各エコシステムのベースレイヤーに投入された資金の量を考えると特に興味深いことです。Dapper Labsは2021年に約$6億、NEARは2022年に約$5億、Starkwareは2021年と2022年に約$2億を調達しました。

次に何が起こるか

2022年は2021年よりも厳しい状況にあります。横ばいの市場で、大量の新規小売純参加がない中でPMFを見つけることは依然として困難です。一部のチームは、今日の小売参加でホットなセクター(ギャンブル関連アプリなど)に方向転換しました。さらに、追加資金を受け取るチームが大幅に減少したことで、これらのチームが新しいことに方向転換する時間が制限されます。最後に、シード段階のスタートアップが大幅に増加し、トークン発行市場が逼迫していることは、より多くのチームがより狭いトークン発行機会を乗り切ろうとしていることを意味します。

これらすべての問題をさらに複雑にしているのは、投資家が今日の注目度の高いセクター (DePin や Ai など) やエコシステム (Base や Monad など) に移行しているという事実です。 これは、リターンは今日流行っているものを追いかけることからではなく、1~2年後に流行っているものを追いかけることから得られることを強調しています。

a16z が新たに立ち上げた Crypto Startup School を含むほぼすべてのファンドが積極的に参加しており、暗号通貨のシード ステージ市場が健全な状態を維持することに疑いの余地はありません。シリーズ A 以降の資金調達を目指すこのチーム グループにとって、後期ステージ市場の堅調さは依然として疑問です。私たち自身のポートフォリオ内でも、創業者の資金調達能力に影響を与える物語の変化が見られます。

注目すべき業界とトレンド

プライバシーをサポートするアプリ

最近、プライバシー強化技術への投資が増加しており、過去 1 年間でゼロ知識トランスポート層セキュリティ (ZK TLS) と完全準同型暗号化 (FHE) という 2 つのプライバシー インフラストラクチャ トレンドが出現しました。ZK TLS は、現在のインターネット上の通信を保護するためにプライバシー強化レイヤーを追加します。Opacity などの ZK TLS プロジェクトは、Lattice のポートフォリオ企業である NOSH などの企業と協力して、Nosh が既存の Web2 配達市場を活用できるようにしています。この例では、ドライバーは nosh ドライバー アプリで Doordash の資格情報を使用してログインします。プロトコルはこれを ID の証明として扱います。ネットワークの需要側が成熟すると、ドライバーは nosh ドライバー アプリで Doordash の配達を行い、注文がプロトコル ネットワーク (Doordash ではなく) からのものであればトークンを獲得できます。この新しいプライバシー プリミティブの使用例がさらに多く出現すると予想されます。

ZK TLS と同様に、FHE インフラストラクチャの進歩により、プライベート DeFi から DePIN によるデータ収集まで、新しいクラスの暗号化アプリケーションが可能になります。このテクノロジーの初期の実用例は、AI 企業との機密性の高い健康情報の共有です。Lattice のポートフォリオ企業 Pulse は、DePIN フライホイールを使用して健康データを収集しています。研究者が暗号化された遺伝子データを分析してパターンやバイオマーカーを特定できるようにすることで、元の遺伝子情報にアクセスすることなく機密性を維持し、収益化できます。プライバシー インフラストラクチャが進歩し、より広範なトレンド、つまりデータ収集用の AI エージェントと分散型物理インフラストラクチャ ネットワーク (DePIN) と融合するにつれて、消費者向けおよびエンタープライズ向けのアプリケーションの新しい波が解き放たれる可能性があります。

拡張現実アプリケーションとインフラストラクチャ

より広範な技術トレンドは、暗号通貨の創設者の努力がどこに向けられ、投資家の資金がどこに流れるかに大きな影響を与えます。私たちは、OpenAi の大規模な AI 改善に続いて 2023 年から 2024 年にかけて AI 関連のスタートアップが急増したことで、これを直接目にしてきました。Apple、Meta、Snap がいずれも AR 分野で重要な戦略を開始しており、AR 関連技術がようやく一般大衆に届くにつれて、この分野ではますます多くの暗号通貨スタートアップが出現すると予想されます。Lattice ポートフォリオの一例は、世界の分散型 3D マップを構築している Meshmap です。今後数年間で AR デバイスのインストールベースが爆発的に増加するにつれて、アプリ開発者が体験の 3D マップを構築することが重要になります。 2021年にメタバースへの期待が高まるのは時期尚早かもしれないが、昨年と今年のレポートから得られる教訓は、人々が注目していないのはアルファが生成される場所だということ。

ブロックチェーンを利用した収集品 市場

収集品取引は主にデジタル資産取引(特にNFT)と関連していますが、BAXUSなどの酒類マーケットプレイスからwatch.ioやKettleなどのプラットフォーム上の時計まで、ブロックチェーン対応の収集品市場が出現しています。収集品取引はすでに大規模なオフチェーン市場ですが、即時決済、物理的な保管、信頼できる認証の欠如などの問題に悩まされています。

私たちは、これらの課題が、収集品トレーダーのニーズを満たすために特別に構築された「ブロックチェーン収集品マーケットプレイス」(BECM)にチャンスをもたらすと考えています。BECM は、現金決済による即時取引を可能にし、ステーブルコインの使用により決済時間を数週間から数秒に劇的に短縮し、信頼できる保管人が保有する物理的資産を表すために NFT を使用します。このモデルは、断片化された市場を統合し、流動性を高め、個々の保管の負担を取り除き、本人確認を通じて信頼を築くことができます。BECM は、収集品を担保にした借り入れなどの金融イノベーションもサポートし、収集行為をより経済的に動的にします。これらの効率性の向上により、BECM はより多くのトレーダー、流動性、在庫をもたらし、収集品の総合的な対象市場を大幅に拡大する可能性があります。

生態系の循環

私たちの表とグラフには、ベンチャー資金を調達しているプロジェクトが 15 件を超えるエコシステムのみが含まれています。最も少ない数は 15 件に近かったため、除外されています。これまでの傾向からすると、Polkadot、NEAR、Avalanche が L2 エコシステムに置き換えられ、Monad、Berachain、MegaETH などの L1 および 2 エコシステムが出現するなど、エコシステムに大きな変化が起こると予想されます。

この記事はインターネットから引用したものです: 2 年前にシード資金を受け取った 1,200 の暗号プロジェクトの現在の状況はどうなっていますか?

関連:BTCエコプロジェクトの最新進捗状況(9-25):DOG市場価値が3億に戻る

注意:すべてのコンテンツは、ポピュラーサイエンスのためにのみ共有されています。Xverse Bitcoin Web3 Walletは、どのプロジェクトとも関係がありません。独自の調査(DYOR)を行ってください。毎日のBTCエコシステムニュース爆発-素晴らしいコンテンツを提供してくれたOrdinals World @OrdzWorldに感謝します!-流動性がOrdinals市場に注入されています-$DOGが0.003を突破し、市場価値が3億ドルに戻ります「Ordinals Inscriptionsセクション」-BTCエコシステムは、徐々に暗号空間全体で最も興味深い場所の1つになりつつありますOrdinalsは再覚醒の時期を迎えています。流動性がOrdinalsに注ぎ込まれ、誰もが急増を楽しんでいます。Geniidata@GeniiData @OrdDataによるデータダッシュボード-自由で公正なローンチFlora @floraformsは、ビットコインで最も象徴的な10k Ordinalsアートコレクションになります。…