原文翻訳: TechFlow

要点の要約:

-

金融と暗号通貨におけるキャリートレード: キャリートレードでは、低金利の通貨を借りて高利回りの資産に投資します。この戦略は、従来の市場と暗号通貨の市場で広く使用されており、トレーダーは流動性を高め、通貨の評価に影響を与えることができます。暗号通貨の分野では、これは分散型金融 (DeFi) に投資するためにステーブルコインを借りるという形でよく現れますが、これは高いリターンがあるにもかかわらず、ボラティリティによる大きなリスクを伴います。

-

市場 ダイナミクスとリスク: キャリー取引は市場の流動性を高めることができますが、危機時には急激な変動を引き起こし、市場の不安定性を高める可能性があります。暗号通貨市場では、これが投機バブルにつながる可能性があります。したがって、この戦略を使用する投資家や企業にとって、リスク管理は非常に重要です。

-

将来の傾向と課題: 利回りトークン化や分散型流動性などのイノベーションは、暗号通貨の裁定取引の将来を形作っています。しかし、反裁定メカニズムの潜在的な増加は、より回復力のある金融商品の開発を必要とする課題を引き起こします。

1. 裁定取引が市場に与える影響

キャリートレードは、投資家が低金利通貨で借り入れ、より利回りの高い資産に投資するという、国際金融における基本的な戦略です。主な目的は金利差から利益を得ることであり、金利差は関係する通貨や資産によって大きく異なります。

伝統的な市場における裁定取引の例

出典: ジェフリーズ社、タイガーリサーチ

例えば、投資家は約0.1%で日本円を借り入れ、約6.5%の利回りのメキシコ国債に投資することで、自己資本を使わずに約5%の利益を得ることができます。キャリートレーダーは、異なる市場間で貸し借りや投資を行うことで流動性を提供し、価格発見と金融市場の安定に貢献します。

しかし、この流動性供給にはリスクも伴います。特に金融危機や金融政策の突然の調整など、市場環境が予期せず変化した場合にはリスクが伴います。 2008年の世界金融危機 キャリートレードは急速に崩壊し、通貨価値の急激な反転と投資家の大きな損失を引き起こす可能性があります。

キャリートレードは、為替レートが安定している場合には大きな利益をもたらします。しかし、市場が不安定な場合には、こうしたトレードはすぐに終了する可能性があります。このような状況では、投資家はリスクの高い資産を急いで売却し、借り入れた通貨を買い戻すことが多く、急激な市場調整につながります。この連鎖反応により、市場のボラティリティが悪化する可能性があります。大規模な売りは市場のボラティリティを高め、資産価格の下落と強制清算の悪循環を引き起こします。

2. 裁定取引が暗号通貨市場にどのように適用されるか

表に示されている数字は、複数のプラットフォームから得られた平均値です。実際の数字は、市場状況、プラットフォームの具体的な運用、データの収集時期などの要因によって異なる場合があります。読者は、この情報に基づいて判断を下す前に、現在のデータを確認し、独自の調査を行うことをお勧めします。

表: Datawrapper を使用して作成された Tiger Research

裁定取引の概念は暗号通貨市場にも大きな影響を与えます。

典型的な戦略は、年利回り(APY)5.7%でUSDTを借りて、16%の利回りを提供するDeFiプロトコルに投資することです。資産価値が安定していれば、約10%の利益率をもたらすことができます。メキシコ国債の約6%の利回りと比較すると、暗号通貨のボラティリティにより、利益率は通常高くなります。

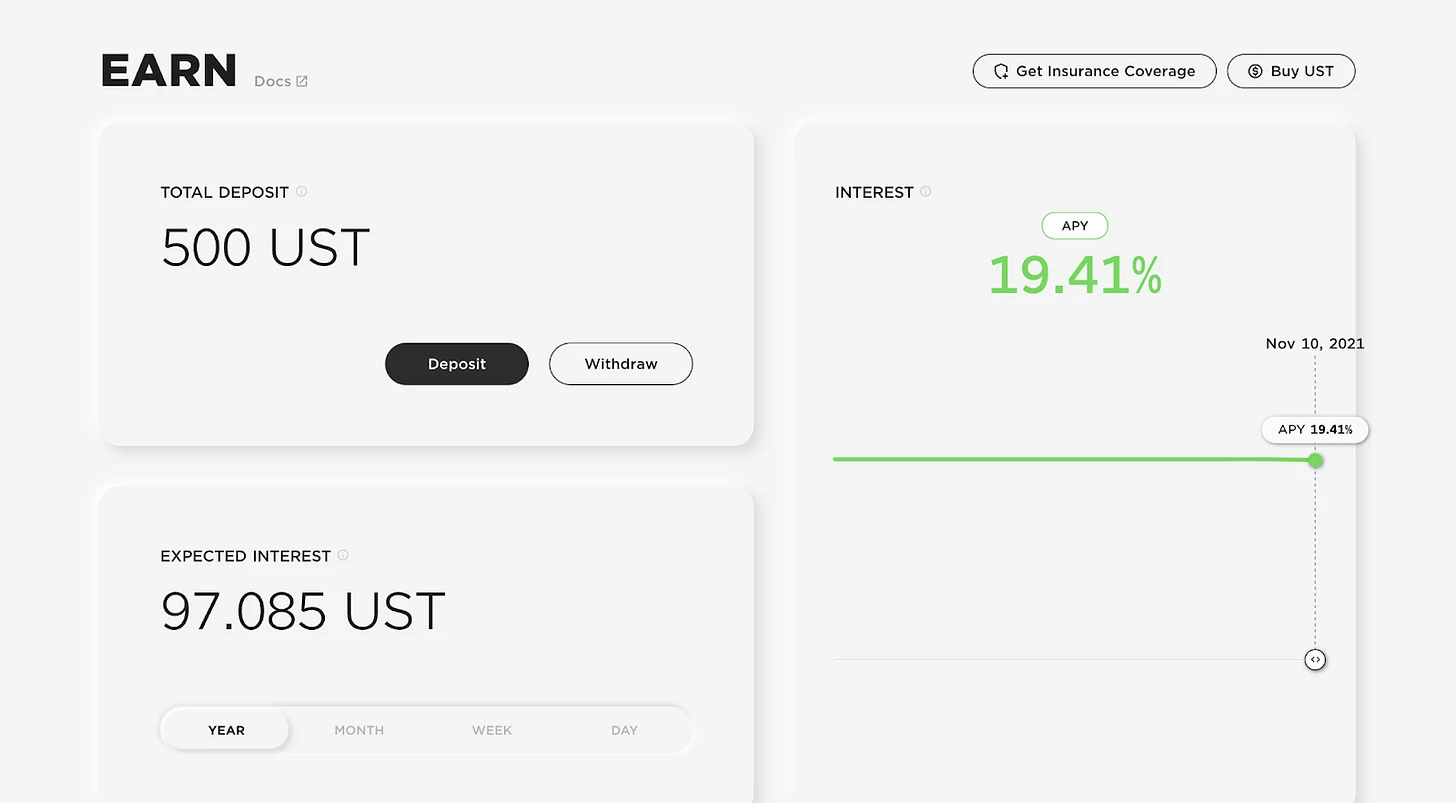

AAVEのデータによると、現在の貸出金利は、ステーブルコインが安定した低コストの借入オプションを提供するため、暗号通貨の裁定取引の中心となっていることを示しています。たとえば、2021年のDeFiプロトコルは年間20%以上の利回りを提供しており、ステーブルコインは裁定取引業者にとって理想的な低コストの借入ツールとなっています。

2022年、アンカープロトコルはUSTで固定の年間20%の利回りを提供しました。しかし、市場にリスクがないわけではありません。2022年のTerra / Lunaエコシステムの崩壊は警告です。多くの裁定取引業者は、最大20%の収益を約束するTerras Anchor Protocolに投資するためにステーブルコインを借りました。しかし、$LUNAの価値が急落したため、これらの裁定取引はすぐにポジションをクローズせざるを得なくなり、大規模な清算と市場での大きな損失が発生しました。

この例は、ステーブルコインを借りて高利回りの資産に投資することが一般的な戦略となっている暗号通貨分野におけるキャリートレードの固有のリスクを明らかにしています。暗号資産のボラティリティは、従来の金融ではほとんど見られない程度にこれらの取引の影響を増幅する可能性があります。

同時に、この課題は重要な機会ももたらします。市場には、高度なリスク管理ツールや収益最適化プラットフォームなど、暗号通貨の裁定取引のニーズに適した革新的な金融商品やサービスを開発する可能性が秘められています。ただし、暗号資産のボラティリティの高さに対処するには、企業は柔軟な戦略を採用し、市場の変動に迅速に対応する必要があります。

3. 従来の裁定取引戦略と暗号通貨の裁定取引戦略の違いは何ですか?

出典: Tiger Research、Datawrapper で作成

従来の裁定取引と暗号通貨の裁定取引はどちらも金利差に基づいていますが、投資家の種類、対象資産、リスク レベルの点で大きく異なります。従来の裁定取引は通常、ファンドや金融機関などの機関投資家の領域ですが、暗号通貨の裁定取引は個人投資家に機会を提供します。

資産の面では、従来のキャリー取引は規制された市場の通貨ペアに焦点を当てており、一般的に安定した収益と中程度のリスクを提供します。対照的に、暗号通貨の裁定取引戦略は、より多様なプラットフォームを活用し、より高い柔軟性と高い潜在的収益を提供しますが、リスクも大幅に増加します。レバレッジ、イールドファーミング、ステーキング報酬の使用により、暗号通貨の裁定取引の複雑さが増し、収益性は高いものの、リスクの高い投資戦略になります。

急速に変化する暗号通貨市場において、政策立案者は裁定取引を検討する際にこれらの要素を慎重に検討する必要があります。

4. 裁定取引は暗号通貨市場にどのような影響を与えますか?

4.1. 自己強化メカニズムと市場の勢い

キャリートレードは、市場を押し上げる自己強化メカニズムを形成します。前述のように、キャリートレードとは、借り手が低金利の資産を利用して高利回りの機会に投資することです。市場の見通しが明るい場合、これはサイクルを引き起こす可能性があります。価格の上昇はより多くのトレーダーを引き付け、取引の収益性をさらに高めます。

-

より多くの投資家がステーブルコインを借りて市場に投資し、利益を上げています。

-

ステーブルコイン貸出の増加により市場価格が上昇した。

-

価格が上昇すると、より多くの投資家が参加し、自己強化的なサイクルが形成されます。

しかし、このサイクルは不安定な暗号通貨市場では大きなリスクをもたらします。投資資産の価値の低下や借入コストの急上昇など、市場の突然の変化は、これらの取引の急速な解消につながる可能性があります。このような大規模な引き出しは流動性の問題や急激な価格下落を引き起こし、市場の不安定性をさらに高める可能性があります。キャリートレードは流動性を高めて利益を生み出す可能性がありますが、突然の深刻な市場混乱を引き起こす可能性もあります。

4.2. 暗号通貨市場の流動性の向上

2021年のDeFi夏、DeFiの総ロック価値(TVL)は大幅な成長を達成しました。

出典: DeFiLlama

暗号通貨の裁定取引、特にステーブルコインが関わる裁定取引は、市場の流動性を大幅に高めました。裁定取引では、USDT、USDC、DAI などのステーブルコインがよく使用され、DeFi プラットフォーム (レンディング プロトコルを含む) に必要な流動性を提供します。この資金の流入により、取引がスムーズになり、価格発見の効率が向上し、暗号通貨市場全体に利益をもたらします。

2023年、ステーブルコインの1日あたりの平均取引量は1兆1000億8000億を超え、暗号資産市場の流動性維持における重要な役割を果たしていることを示しています。さらに、流動性の増加は、一般的に流動性の高い市場を好む機関投資家を引き付けます。これにより、より多くの資本流入がもたらされ、市場の安定性が促進されます。

5. 裁定取引の新たな動向

5.1. 収入トークンの台頭

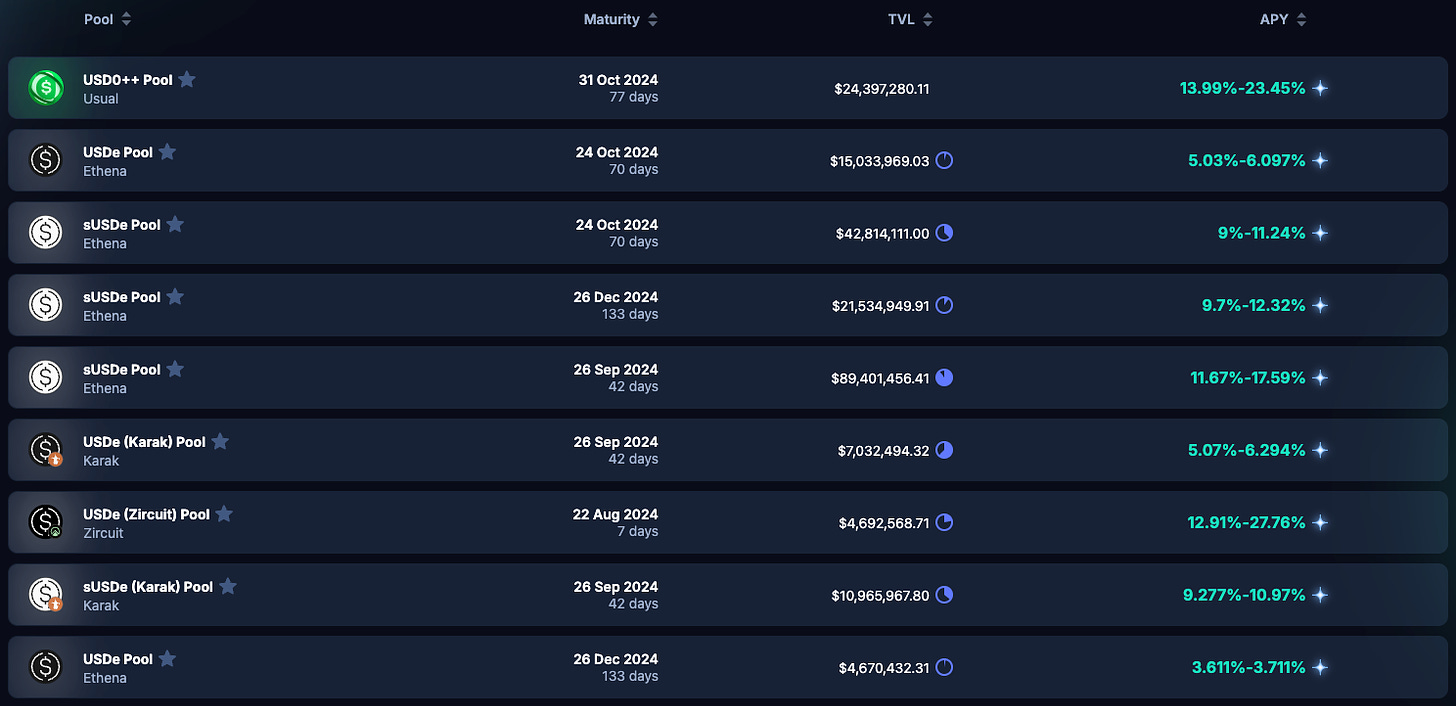

Pendle プロトコル上のステーブルコインの年間利回り (APY)。出典: Pendle

暗号通貨市場が進化を続ける中、裁定取引に新たなトレンドが生まれています。こうしたトレンドの 1 つがイールド トークンです。投資家は、Pendle などのプラットフォームで将来の収益を元本とは別に取引できます。このイノベーションにより、より複雑な裁定戦略が可能になり、投資家は将来の収益をヘッジしたり、投機したりできるようになります。

5.2. 暗号通貨市場における裁定取引防止メカニズムの可能性

裁定取引防止メカニズムとは、市場が将来のボラティリティが現在のレベルを超えると予想している状況を指します。これは、特にキャリートレードにおいて、仮想通貨市場に特有の課題をもたらします。価格ボラティリティが上昇すると、キャリートレードは効率が低下します。なぜなら、キャリートレードでは通常、低金利資産を借りて高利回り資産に投資するからです。流動性コストが上昇し、レバレッジに関連するリスクが増加すると、この戦略は収益性が低下するだけでなく、危険にもなります。

しかし、ビットコインのような暗号資産はデフレの性質(つまり供給量が限られていること)があるため、反キャリー環境では優れている可能性があります。法定通貨はインフレの影響を受けやすいですが、ビットコインや同様の暗号資産は価値の保存や従来の投資の減価に対するヘッジとして機能します。このような状況では、従来のキャリートレード戦略の強力な代替手段になる可能性があります。

6. 結論

裁定取引は常に世界金融の重要な原動力であり、暗号市場でのその応用は、この戦略の大きな進化を示しています。将来、裁定取引は、イノベーション、規制の変更、および従来の市場と暗号市場の継続的な相互作用の中で発展します。市場に参入する暗号ETFが増えるにつれて、従来の金融とデジタル金融の境界はますます曖昧になり、機関投資家が暗号市場に参入して高い収益を得る機会が提供されます。この変化は、従来の金融セクターからの資本流入を引き付け、暗号市場の正当性をさらに高め、その影響力を拡大する可能性があります。

しかし、仮想通貨業界の企業や投資家は、裁定取引戦略のリスクと利益を慎重にバランスさせ、市場の状況を変える可能性のある新たなトレンドを注意深く監視する必要があります。規制の変更や市場動向の変化により、反裁定取引メカニズムが生まれる可能性は、市場の複雑さを増します。この複雑さは、従来のアプローチに課題をもたらすと同時に、柔軟な参加者に新たな機会を提供します。市場参加者は、これらの変化するトレンドを特定し、柔軟性を維持することで、従来の金融と仮想通貨金融の融合によってもたらされる独自の機会をよりうまく捉えることができます。

この記事はインターネットから引用したものです: 裁定取引、暗号通貨市場の急成長の隠れた原動力

関連: ゼロ知識証明の高度な形式検証: ゼロ知識メモリを証明する方法

ゼロ知識証明の高度な形式検証に関するブログ シリーズでは、ZK 命令の検証方法と 2 つの ZK 脆弱性について詳しく説明しました。すべての zkWasm 命令を形式的に検証することで、すべての脆弱性を発見して修正し、公開レポートとコード リポジトリに示されているように、zkWasm 回路全体の技術的な安全性と正確性を完全に検証できるようになりました。zkWasm 命令の検証プロセスを示し、プロジェクトの初期コンセプトを紹介しましたが、形式検証に精通している読者は、検証において他の小規模な ZK システムや他の種類のバイトコード VM と比較した zkVM の独自性を理解することに興味があるかもしれません。この記事では、zkWasm を検証する際に遭遇するいくつかの技術的なポイントについて詳しく説明します。