原著者: Esme Zheng、OKX Ventures

現在の市場環境では、リアルワールドアセット(RWA)が急速に増加しています。今年7月、Coingeckoは2024年第2四半期の暗号業界レポートで、ミームコイン、人工知能、RWAが最も人気のあるカテゴリになり、ネットワークトラフィックの77.5%を占めたと指摘しました。

Citi、BlackRock、Fidelity、JPモルガン・チェースなどの伝統的な金融大手もこのゲームに参加しています。Dune Analyticsのデータによると、RWAストーリーは今年初めから成長率で第2位となり、117%増加し、Memeに次ぐ2位です。この記事では、RWAトラックの発展状況と将来の機会を包括的に整理します。

要約

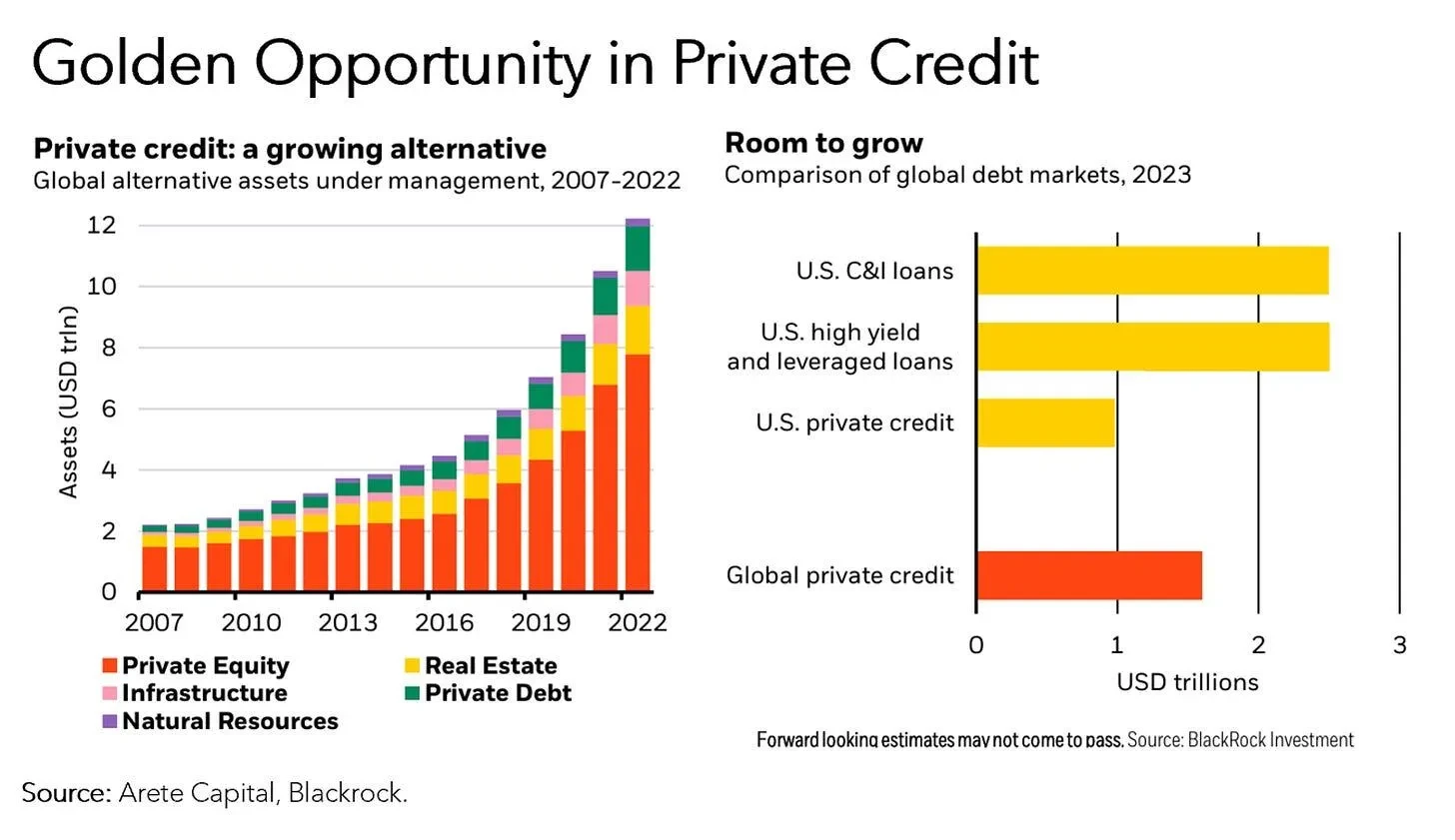

1. RWAは最も急速に成長しているDeFi分野の1つであり、TVLは2023年に倍増し、オンチェーン資産の価値は2024年の初めから50%増加して$12億に達します(ステーブルコインを除く)。最も急速に成長し、最大のセクターは民間信用市場(76%)と米国債務商品(17%)であり、残りは金、不動産トークンなどが主導する貴金属ステーブルコインです。

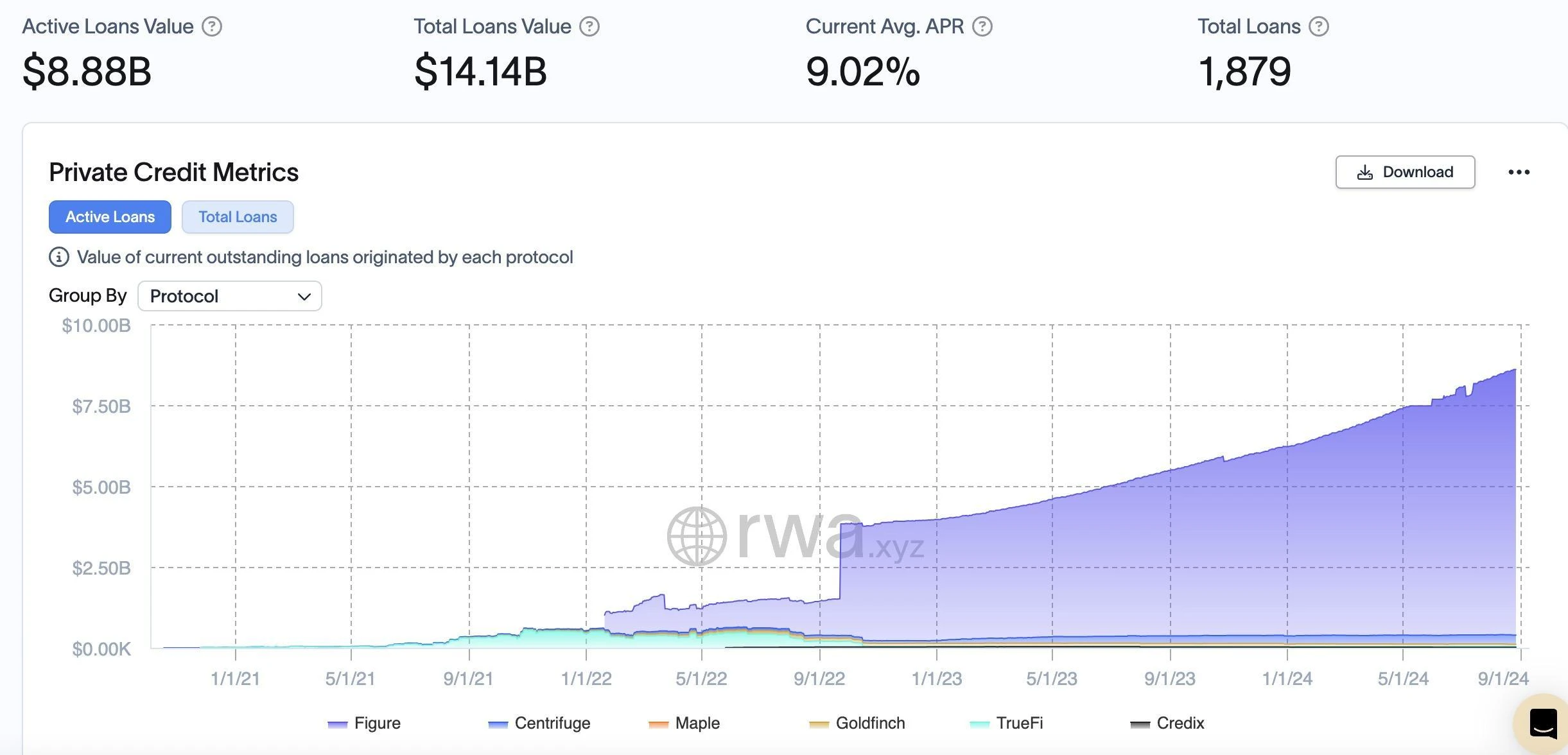

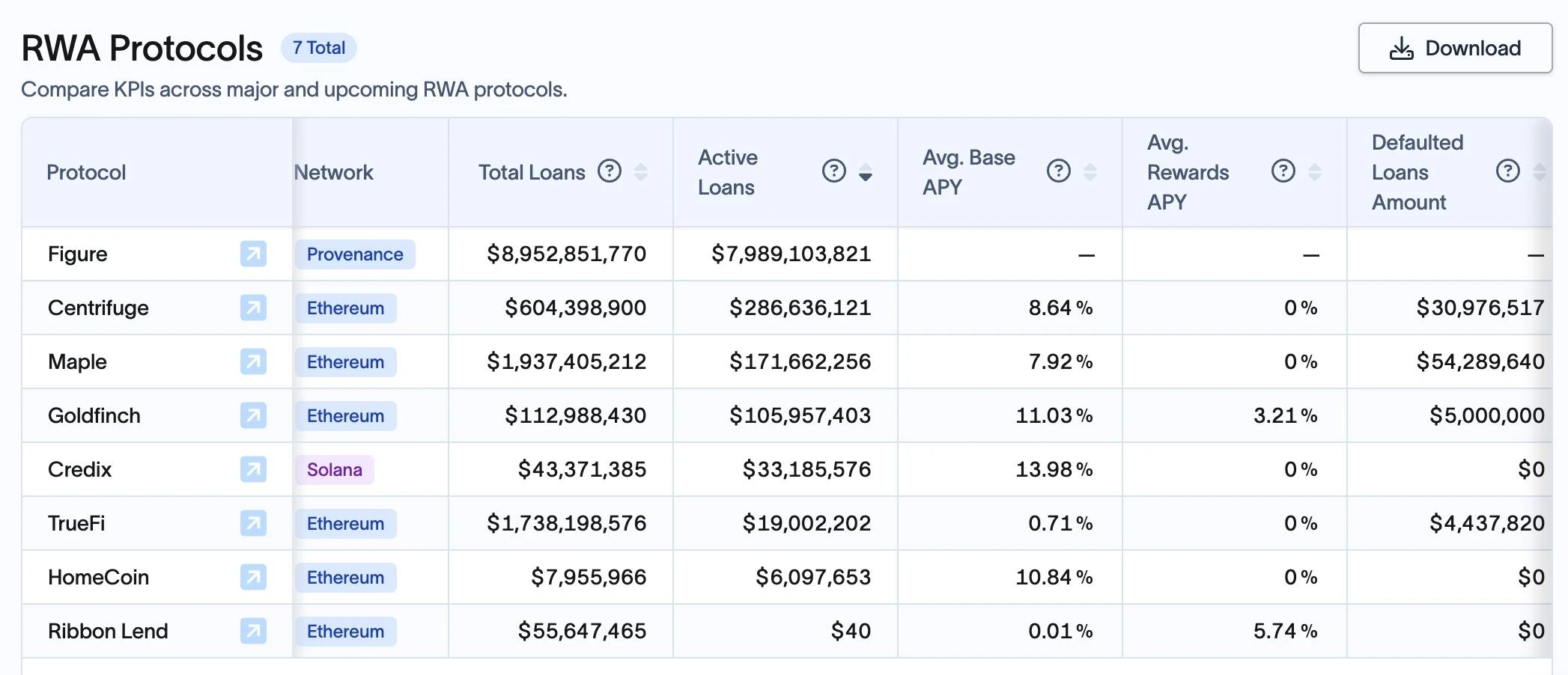

2.現在、15社近くの主流発行体が32種類以上のトークン化された米国債務関連商品を提供しており、総資産は$2億を超え、年初から1,627%増加しています。Figure、Centrifuge、Maple、Goldfinch、TrueFi、Credixなど6つの主流オンチェーン信用プロトコルの総アクティブローン額は$88.8億で、年初から43%増加しています。

3. オンチェーンでのステーブルコインの導入が成功し、オフチェーンの中央集権型発行者が魅力的な純金利マージンを獲得したことに続き、RWA の進化の次の段階は、トークン化された米国財務省の発行によって推進されます。トークン保有者は、短期で流動性があり、米国政府に裏付けられた現実世界の資産に直接投資することで、純金利マージンの大部分を獲得します。

4. オンチェーン民間信用貸付市場は、中央集権型金融不良債権の崩壊後、大きな課題に直面しましたが、現在はRWAの物語によって回復しています。オンチェーン信用の総額は現在、従来の$1.5兆の民間信用市場の0.5%未満を占めていますが、急激な上昇傾向は、オンチェーン信用分野がさらに拡大する大きな可能性を秘めていることを示しています。

5. 従来の金融分野における実世界資産のトークン化の応用シナリオには、多数の資産発行、取引、その他の操作が含まれます。コア資産を管理する金融機関にとって、コンプライアンスとセキュリティは主な要求です。RWA は信頼できる金融または検証可能な金融に存在する必要があり、規制された暗号通貨である必要があります。特にステーブルコインのコンテキストでは、監査、コンプライアンス、資産管理を行うために多数のオフチェーン仲介者が必要であり、これらすべてに信頼の基盤が必要です。

1. RWAトラックの現状

1. 市場の需要と供給

1. RWAの核心ロジックは、現実世界の金融資産(米国債、固定利付証券などの利子付資産、株式などの株式資産など)の収益権をブロックチェーンにマッピングし、オフチェーン資産を担保にオンチェーン資産の流動性を獲得することです。金や不動産などの物理的資産については、チェーンに導入し、ブロックチェーン技術を使用して取引の利便性と透明性を向上させることです。

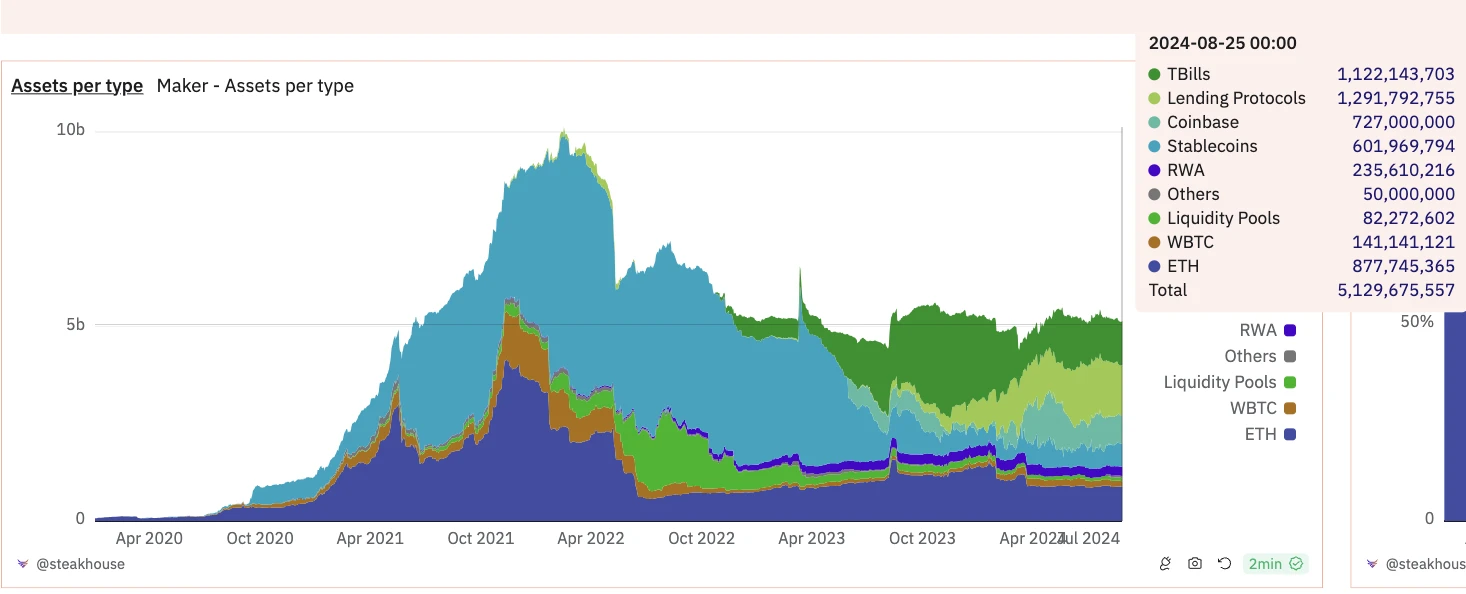

2. 連銀の継続的な利上げとバランスシートの縮小を背景に、高金利はリスク市場の評価に大きな影響を与え、バランスシートの縮小は暗号市場から流動性を大幅に引き出し、DeFi市場の利回りは継続的に低下しました。当時、5%に達する米国債のリスクフリー利回りは暗号市場で人気商品になりました。最も人気があったのは、MakerDAOが米国債を準備資産として購入する行動です。資産の多様性を高め、為替レートを安定させ、単一ポイントのリスクを減らすことに加えて、最も重要なことは、現実世界の金融資産の利回りに対する暗号世界の一方的な需要を満たすことです。

出典: デューン / @steakhouse

3. 市場には大量のステーブルコインが流通しています。高金利環境では、保有者はまったく利益を得ず、むしろ機会費用を支払っています。中央集権型のステーブルコインは利益を私有化し、損失を社会化します。これらのステーブルコインを有効に活用し、ユーザーに利益をもたらし、DeFi市場にさらなる流動性をもたらすには、より多くの種類のRWA資産が必要です。

4. フランクリン・テンプルトンやウィズダムツリーなどの大手の確立された資産運用会社にとって、トークン化は、従来の証券会社や銀行口座ではなく、ブロックチェーン上でデジタル的に資産を保有することを好む新しい顧客層にリーチするための新しい流通チャネルの開拓を意味します。彼らにとって、トークン化された国債は「橋頭保市場」です。

5. 伝統的な金融部門は、DeFi技術との融合、資産トークン化によるコスト削減と効率化、そして伝統的な金融の固有の問題の解決にますます重点を置いています。実世界の資産(株式、金融派生商品、通貨、株式など)をブロックチェーンにマッピングすることは、分散型台帳技術の応用範囲を拡大するだけでなく、資産の交換と決済をより効率的にします。新しい流通チャネルの模索に加えて、技術が伝統的な金融システムにもたらす大幅な効率向上と革新にも焦点を当てています。

2. 市場規模:

-

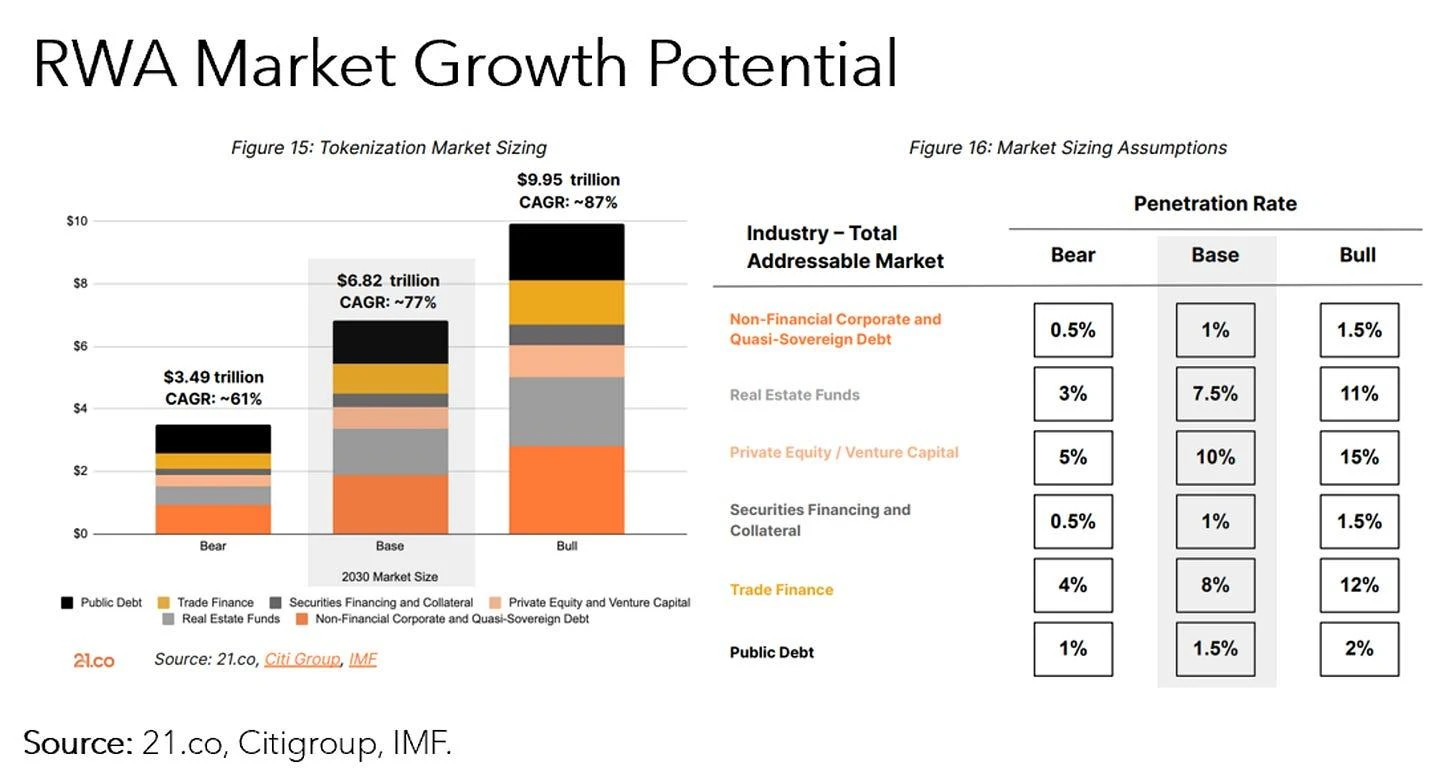

RWAチェーンの資産規模は約120億で、ステーブルコインの時価総額は1,800億米ドルを超えています。ブロックチェーン技術を通じて、従来の金融資産のデジタル化は透明性と効率性を向上させるだけでなく、より多くのユーザーをこの新興市場に引き付けることができます。21.co、Citi、IMFのレポートによると、基本的な市場条件下では、トークン化された資産の総額は2030年に6.8兆米ドルに成長すると予想されています。

出典: 21.co、シティグループ、IMF

-

トークン化されている主要な資産は民間信用と米国債であり、市場はそれぞれ総融資額が数百万ドルから$88億ドル(前年比63%増)、米国債が$2億ドル(前年比2100%増)以上に成長しています。 トークン国債投資は依然として大きな可能性を秘めた新興分野であり、フランクリン・テンプルトン、ブラックロック、ウィズダムツリーがこの分野の先駆者です。

出典: rwa.xyz

-

Fedの政策は、RWA DeFi分野の拡大とパターンに直接的かつ重大な影響を及ぼします。

-

2022年第3四半期には、民間信用担保RWAが総RWA TVLの56%を占め、米国財務省担保RWAのシェアは0%でした。

-

2023年第3四半期には、民間信用によって裏付けられたRWAのシェアは総RWA TVLの18%に減少し、一方で米国債によって裏付けられたRWAのシェアは27%に増加しました。

-

本稿が公表された2024年8月末時点で、民間信用を裏付けとするRWAは総TVLの76%を占め、米国債を裏付けとするRWAのシェアは17%で安定している。

出典: rwa.xyz

1) 市場プロモーター:

有利子(利子付、固定収入)RWAの成長は急速です。2024年以来、非ステーブルコインRWAのオンチェーン価値は$41.1億増加しており、そのほとんどは国債、民間信用、不動産トークンによるものです。現在の全体的な成長とエコシステムの改善は、主に次の3つの側面に起因しています。

1. 機関投資家の関心と新製品、例:

-

ブラックロックやスーパーステートなどの機関投資家は、新たなオンチェーン国債商品や短期国債ファンドを立ち上げました。

-

Ondo が USDY を立ち上げ、Centrifuge が Maker や BlockTower と連携するなど。

2. 完全なインフラストラクチャ、例:

-

M^0 Labs は、他の製品の構成要素として使用できる機関レベルのステーブルコイン ミドルウェアを開発しています。

-

Ondo Global Markets は、オンチェーン トークンとオフチェーン アカウント間のシームレスな転送を可能にする双方向システムを構築します。

3. DeFiとの統合など

-

Morpho は、RWA リターンを DeFi ユーザーに渡すための非管理型金庫の作成を可能にします。Centrifuge と組み合わせることで、担保付き融資をサポートします。

-

TrueFiはTrinityを立ち上げ、ユーザーはトークン化された米国債を担保として預け、DeFiで使用できるドル連動資産を発行できるようにした。

-

DAOの資産の多様化(メーカー)

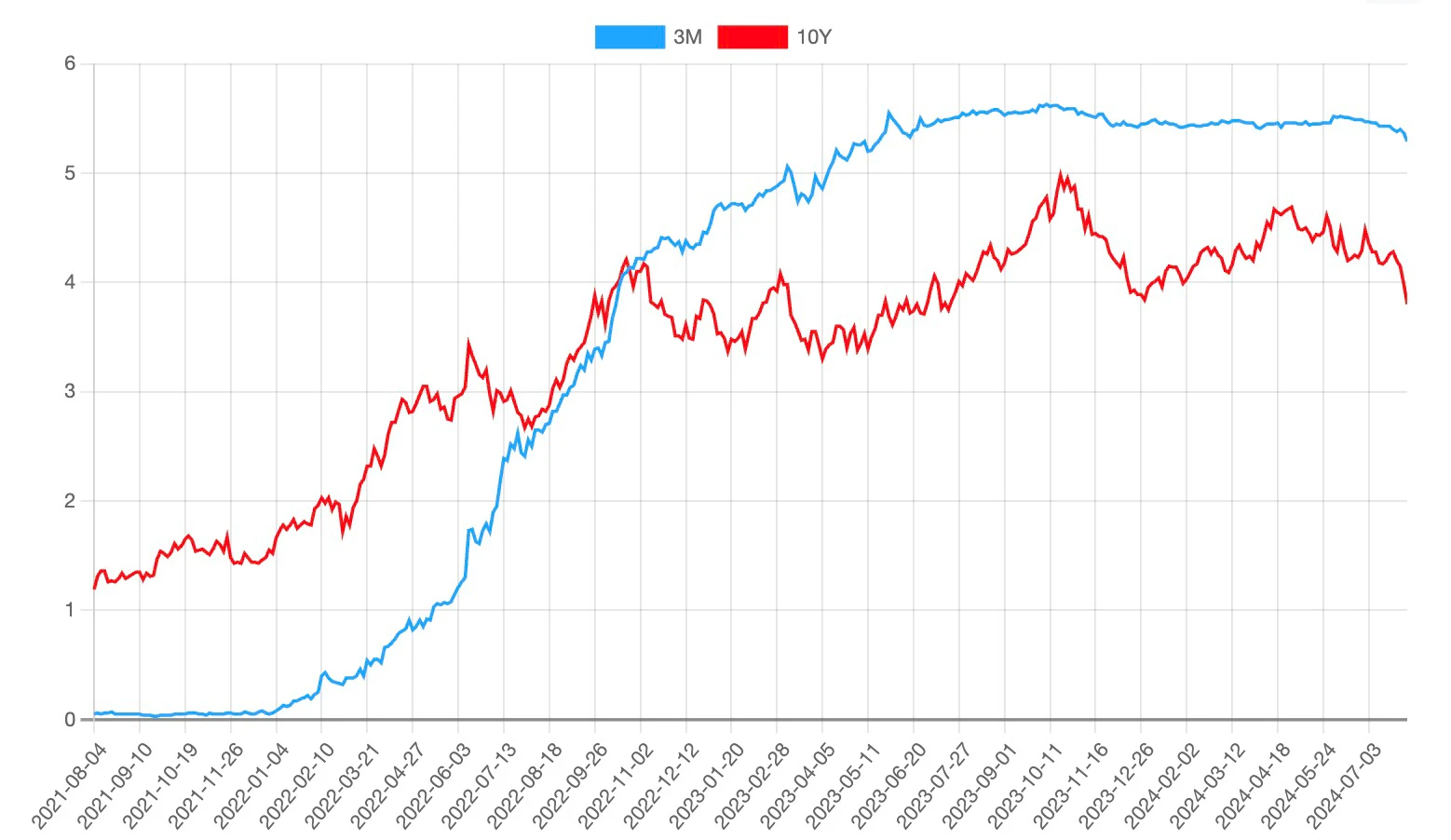

パウエルFRB議長の最新の発言を踏まえると、FRBは利上げサイクル開始以来初めてハト派的なシグナルを発し、インフレ抑制から経済成長と雇用支援へと焦点が移っていることを示している。利下げサイクルのトレンドが徐々に形成され、レバレッジファンドの戻りを刺激すると予想される。現在、CME Fed Watchツールは、9月に25ベーシスポイントの利下げが行われる可能性が高いことを示している。しかし、8月のCPIと非農業部門のデータがまもなく発表される。データが予想を上回れば、9月に50ベーシスポイントの利下げが行われる可能性が高まる。

高金利政策が続く中、短期国債は依然として遊休資金の第一選択肢であり、継続的な金利引き下げの傾向は市場に大きな影響を与えるでしょう。一方では、低金利環境は投資家により高い利回りの機会を求めるよう刺激し、資金を高利回りDeFi分野に流入させる可能性があります。他方では、伝統的資産の利回りの低下は、DeFiプラットフォームでより高い収益を求めるために、より多くのRWAをトークン化するよう促す可能性があります。その時までに、市場競争の状況は変化し、より多くの資本がDeFi技術と組み合わせた高利回りRWAアプリケーションシナリオに流入し、オンチェーン経済全体の発展をさらに促進する可能性があります。

出典: CME FedWatch

2) メインユーザーポートレート:

Galaxy Digitals 2023 通年の統計によると、RWA オンチェーン需要の大部分は、新しい暗号通貨採用者やチェーンに目を向ける従来の金融ユーザーではなく、少数のネイティブ暗号通貨ユーザーによって推進されています。RWA トークンとやり取りするこれらのアドレスのほとんどは、これらの資産が作成される前にチェーン上でアクティブでした。次のデータは、トークン化された国債と主流のプライベートクレジット資産を保有するアドレスのみについて分析されています。

-

ユニークアドレス: 2023年8月31日現在、RWA資産を保有するUAは3,232あります。2024年8月26日現在、保有アドレスは61,879あり、1,815%増加しています。

-

アドレスの平均年齢:882日(約2.42年)であり、これらのユーザーは2021年4月頃から活動していることがわかります。

-

平均 RWA 年齢: 375 日。これは、これらの資産がアドレスに比べて比較的新しいことを示しています。

-

RWA とやり取りした最も古いアドレスは、2016 年 3 月 22 日のもので、2,718 日前のものです。

-

分布を見ると、ウォレット アドレスは 700 ~ 750 日前後に集中していることがわかります。

年齢層別住所数:

-

1~2年: 27% (885アドレス)

-

2~3年: 36% (1,148アドレス)

-

3年以上: 20% (654アドレス)

トランザックのレポートによると、イーサリアムチェーン上のRWAトークン保有者の総数は2024年半ばに97,000を超え、 205,000 ユニークなアドレス。これらのトークンの保有者は昨年約 38,000 人増加しました。

RWAトークンは、2024年の初めからDEX全体の取引量が大幅に増加しています。DEXの取引量は2023年12月に約$23億でしたが、2024年4月までに$36億以上に急増しました。

そして、2024年のこれまでのところ、従来の金融機関がRWAの採用を大幅に増やしているため、ますます多くの従来の金融ユーザーが徐々に暗号通貨分野に参入し、新たな成長の勢いと資金の増加をもたらすことが予測できます。

2. 6つのコア資産の詳細説明

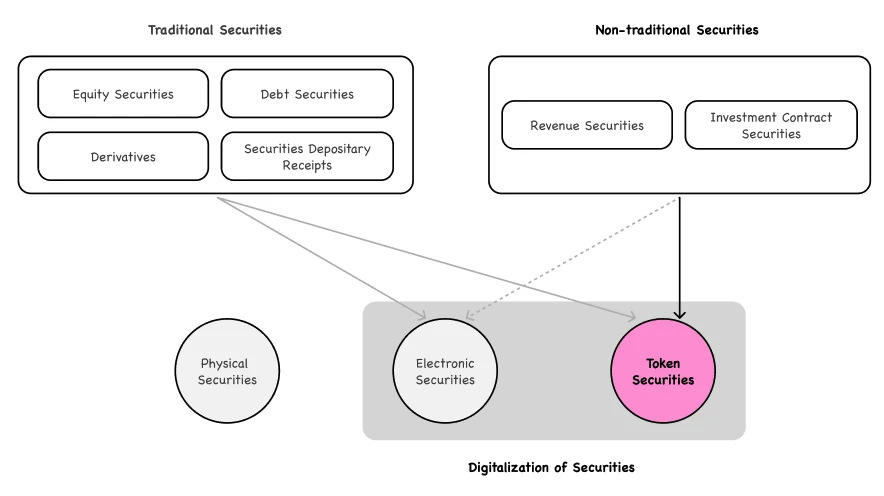

トークン化されたRWA市場は、資産クラスに応じて6つのカテゴリーに分かれており、時価総額の順に、ステーブルコイン、民間信用、国債(米国債)、商品、不動産、株式証券の順にランク付けされています。

出典: OKX Ventures、rwa.xyz、Statista、21.co

オンチェーンの実世界資産(RWA)の時価総額は$183.12億であるのに対し、オフチェーンの伝統的資産の時価総額は$685.5兆である。オフチェーンの伝統的資産の時価総額が毎日1ベーシスポイント(1bps、0.01%)増加すると仮定すると、約$68.5億の増加をもたらし、これはオンチェーン資産の時価総額の37%に近づきます。この観点から見ると、オフチェーン資産のわずかな増加でも、オンチェーン資産に大きな後押しを与えることができます。

1. ステーブルコイン

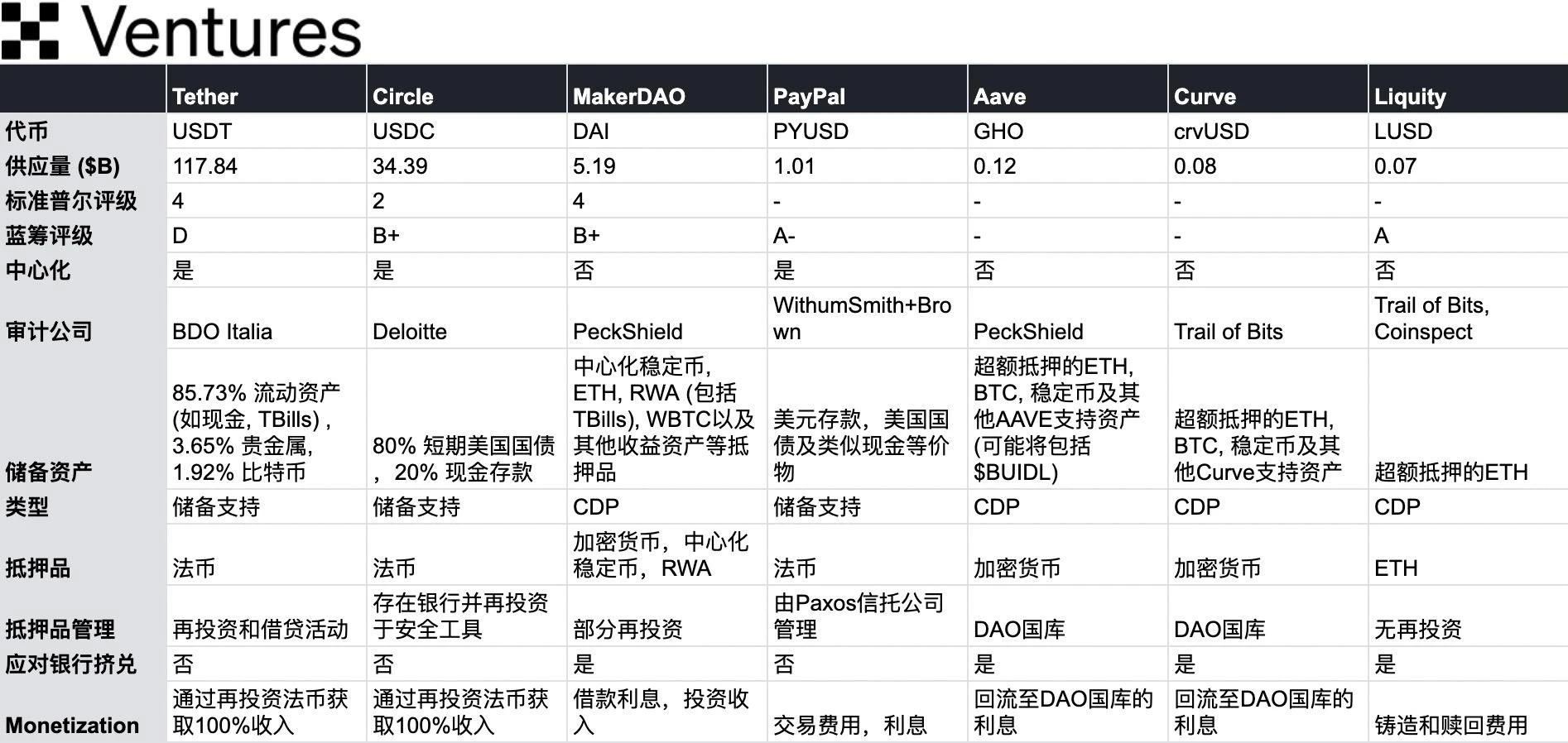

ステーブルコインは、市場において明確な製品市場適合性(PMF)を示し、大きな収益化の機会を生み出しました。たとえば、今年第1四半期では、テザーの収益はブラックロックの運用資産のほんの一部($70億対$8.5兆)であるにもかかわらず、ブラックロックを上回りました($14.8億対$11.6億)。

市況:

-

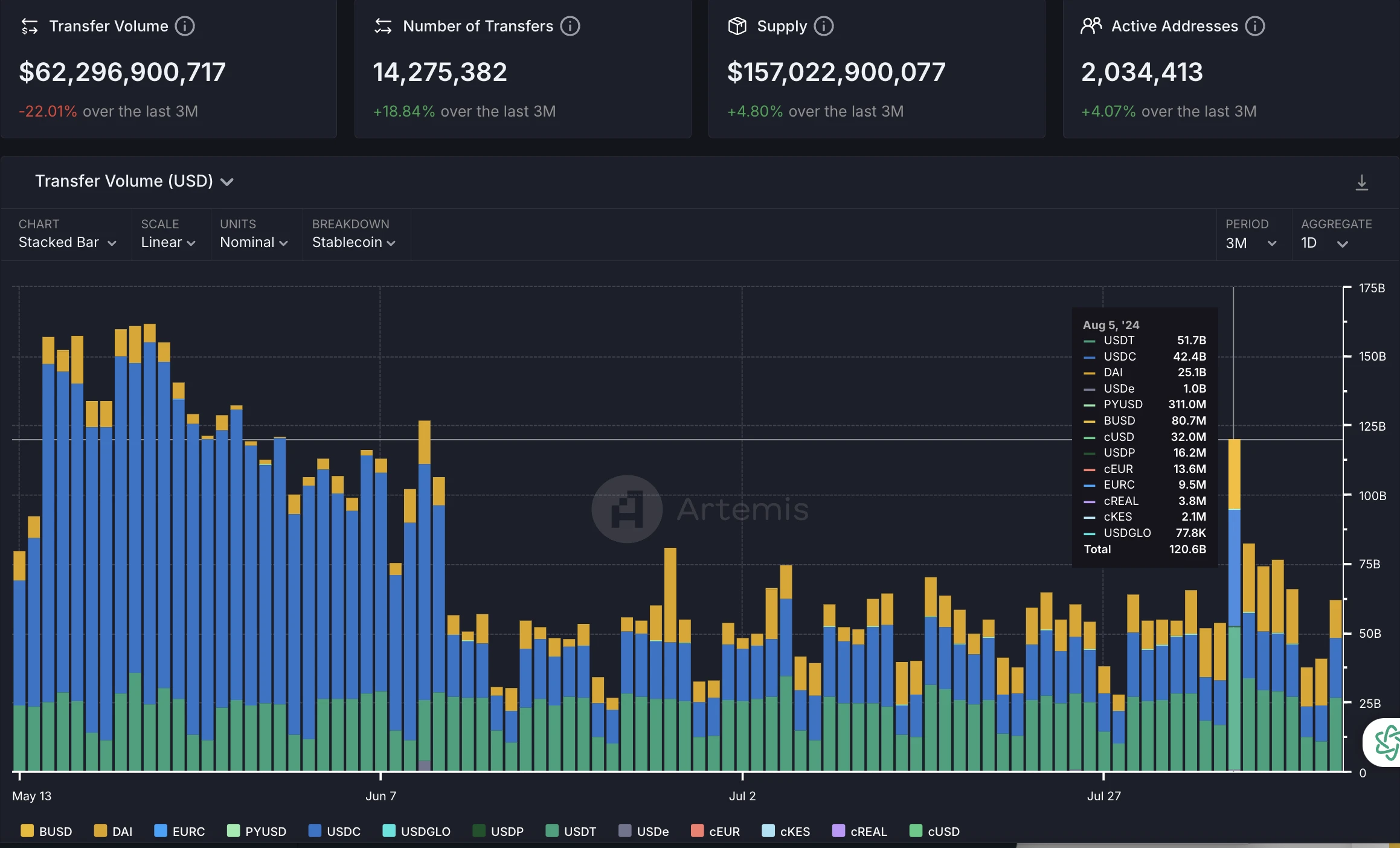

ステーブルコインの現在の市場価値はおよそ $1700億米ドル 月間取引量は最大1兆6,900億、月間アクティブアドレス数は1,700万以上、保有者総数は1億1,700万人を超えています。

-

中央集権型ステーブルコインは依然として絶対的な支配的地位を占めており、USDTは市場シェアの約70%、約1145.7億米ドルを占めています。USDCは20%、約334.4億米ドルの市場価値を占めています。

-

分散型ステーブルコインの市場シェアは安定しています。DAI は 3% を占め、時価総額は約 $51.9 億米ドルです。Ethena は 2% を占め、時価総額は約 $33.1 億米ドルです。

-

中央集権型取引所には約 216.3 億枚のステーブルコインが保管されており、総供給量の 13.2% を占めています。残りの流通量、約 48.38% はイーサリアム上にあり、35.95% はイーサリアム上にあり、約 1% ~ 3% はそれぞれ BSC、Arbitrum、Solana、Base、Avalanche、Polygon チェーン上に存在します。

出典: CryptoQuant、Artemis

主な市場の問題:

-

不均衡な価値配分: 中央集権型のステーブルコインは、利益を私有化する一方で、潜在的な損失を社会化することが多く、利益の分配が不均等になる結果となります。

-

透明性の欠如: テザーやサークルのような中央集権型ステーブルコインには深刻な透明性の問題があり、ユーザーは不必要なリスクを負わされる。例えば、SVBの破綻時には、サークルやテザーがSVBに対して金融的エクスポージャーを持っていたかどうか、またどの銀行に準備金が保管されていたかは市場には分からなかった。同様に、テザーは準備金の一部を融資や投資活動に使用していた。 監査報告書 TBO によって発行された準備金のうち、約 6.5% が貸し出され、約 4% が貴金属に投資され、約 2.5% がその他の投資として分類されています。テザーの運用モデルは銀行取り付け騒ぎに対して脆弱であり、流動性危機は潜在的なブラックスワン イベントになる可能性があります。

-

分散型ステーブルコインのスケーラビリティは限られています。 分散型ステーブルコインは、通常、大量の資産の過剰担保を必要とするため、スケーラビリティの課題に直面しています。ステーブルコインの需要が高まるにつれて、担保として単一の暗号資産のみに依存すると、需要を満たすことができない可能性があります。さらに、設計が不十分なアルゴリズムのステーブルコインは何度も失敗しており、担保不足やメカニズムの不安定さのリスクが露呈しています。

人気選手

-

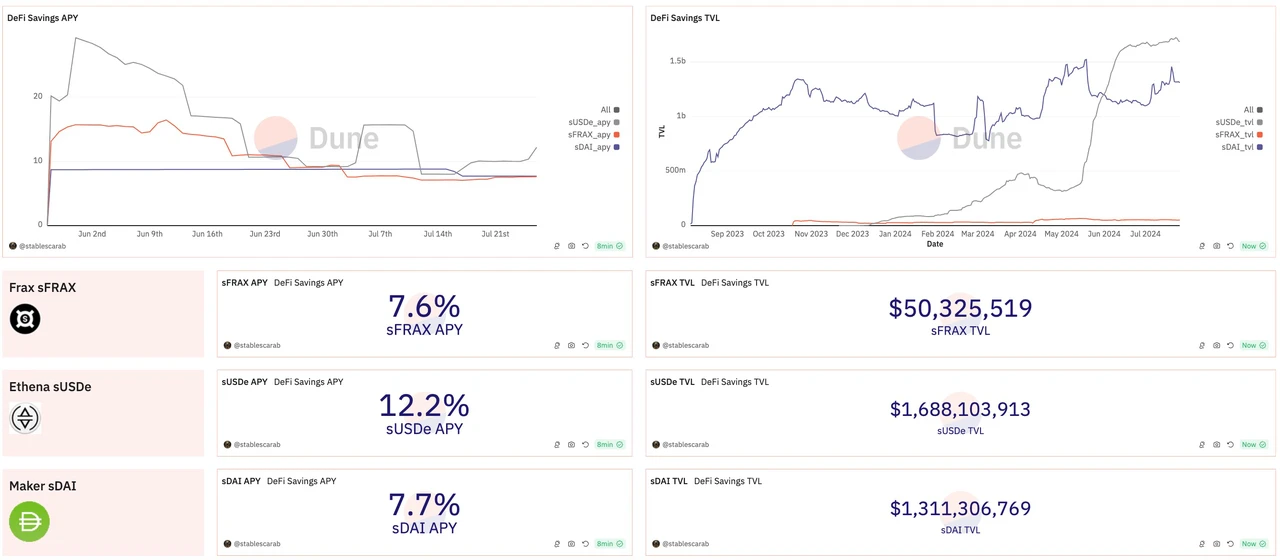

エテナ: 最大 12.2% の比較的高い APY を提供し、現在の sUSDe TVL は約 17 億です。市場価値は、年初に開始されて以来 978% 増加しています。Ethena が採用している Delta Hedge 戦略は、強気相場の環境では特に魅力的です。ロング ポジションが優勢な場合、資金調達率は一般的にショート ホルダーにとって有利です。この戦略により、Ethena は安定を保ちながら、市場の変動をヘッジし、強気相場中にプラスの資金調達率から利益を得たいトレーダーを引き付けることができます。

-

メーカー(現Sky): APY 7.7%、現在のsDAI TVLは約13億で、DSRには20億以上のDAIが預けられており、流通しているすべてのDAIの38%に相当します。創設者のRuneが昨年8月に最大8%の利回りの提供を発表して以来、預金は197%増加し、時価総額は50億米ドル強で安定しています。担保TVLは77.4億米ドル、担保比率は147%です。Makerは米国債をポートフォリオに統合し、収入源を多様化し、収入の安定性を高めています。担保されたstETHを統合し、それを担保としてDAIを鋳造します。また、担保に対する15%の削減ペナルティを解除し、安定性を促進し、保有者の利益とエコシステムの持続可能性を一致させます。

出典: デューン / @stablescarab

主流のステーブルコインのリスト

出典: OKXベンチャーズ

今後の展望:

-

DAI は、3 つのプールに Curve 保有者が支払った巨額の補助金によって大きく成長し、強力な防御壁を提供してきました。Maker がより中央集権化された Sky エコシステムへと変貌するにつれ、この戦略は実用的ではあるものの、コミュニティ内で大きな論争を巻き起こしています。USDS への移行により、Maker は元々の分散型の利点を失い、最終的にはより信頼性の高い代替手段に飲み込まれるのではないかと懸念する人が多くいます。将来的に、米国債とサブ DAO モデルを組み合わせて Sky エコシステムを急速に拡大するというビジョンを実現できるかどうかは、まだわかりません。

-

対照的に、Liquity はまったく逆の道を選択しました。同社の v2 $BOLD は、ETH (および LST) のみに裏付けられた完全に Ethereum ネイティブのステーブルコインであり、現在の規制どおりに大量の担保を引き付けることになります。CDP の最大限の分散化と弾力性へのこだわりにより、ニッチ市場の製品になるのでしょうか。ユーザーが実際のお金で投票してくれることを期待しています。

-

ステーブルコイン分野では低ボラティリティ資産の人気が高まっています。前回のサイクルで市場が教育を受けた後、 誰もが、暗号金融資産の根本的なリスク管理、特に通貨発行の背後にある担保とリスク管理措置の選択において、より保守的かつ厳格になっています。 前回のサイクルで高ボラティリティと内生的資産を担保として使用した LUNA に代表される高リスクのアルゴリズム ステーブルコイン プロジェクトのほとんどは消滅しました。

-

事業ラインが明確でシンプルなため、規制コストはより制御可能で一貫性があります。大手金融会社は、比較的収益性が高く参入しやすいステーブルコイン事業をターゲットにし始めています。 PaypalのPYUSDは流通量が10億に達し、5月29日にSolanaへの参入を発表して以来、その市場価値は155%増加しました。Solanaチェーン上のPYUSDの供給量も約4685%増加しました。同様に、JD.comが香港ドルにペッグされたステーブルコインを立ち上げる計画も、デジタル金融の新たな成長ポイントを模索しながら、パイの一部を獲得しようとする試みです。

-

サークルは、特に以下の点について、さらなる立法上の指針を待っている。 準備金報告と流動性要件 Circleは常に透明性を重視しており、準備金への信頼を高めるために監査をGrant ThorntonからDeloitteに切り替えました。Tetherの透明性の問題は長い間議論の的となってきました。TetherはUSDTのすべてが同等の法定通貨準備金によって裏付けられていると主張していますが、準備金の具体的な詳細と独立した監査については透明性が欠けていました。2024年には、米国の規制当局はさらなる透明性とコンプライアンス要件を求めており、Tetherもこれらの要件の対象となることが予想されます。

2. 民間信用:

金融機関は信用契約のトークン化を通じて、負債証券を通じて企業に融資を提供します。

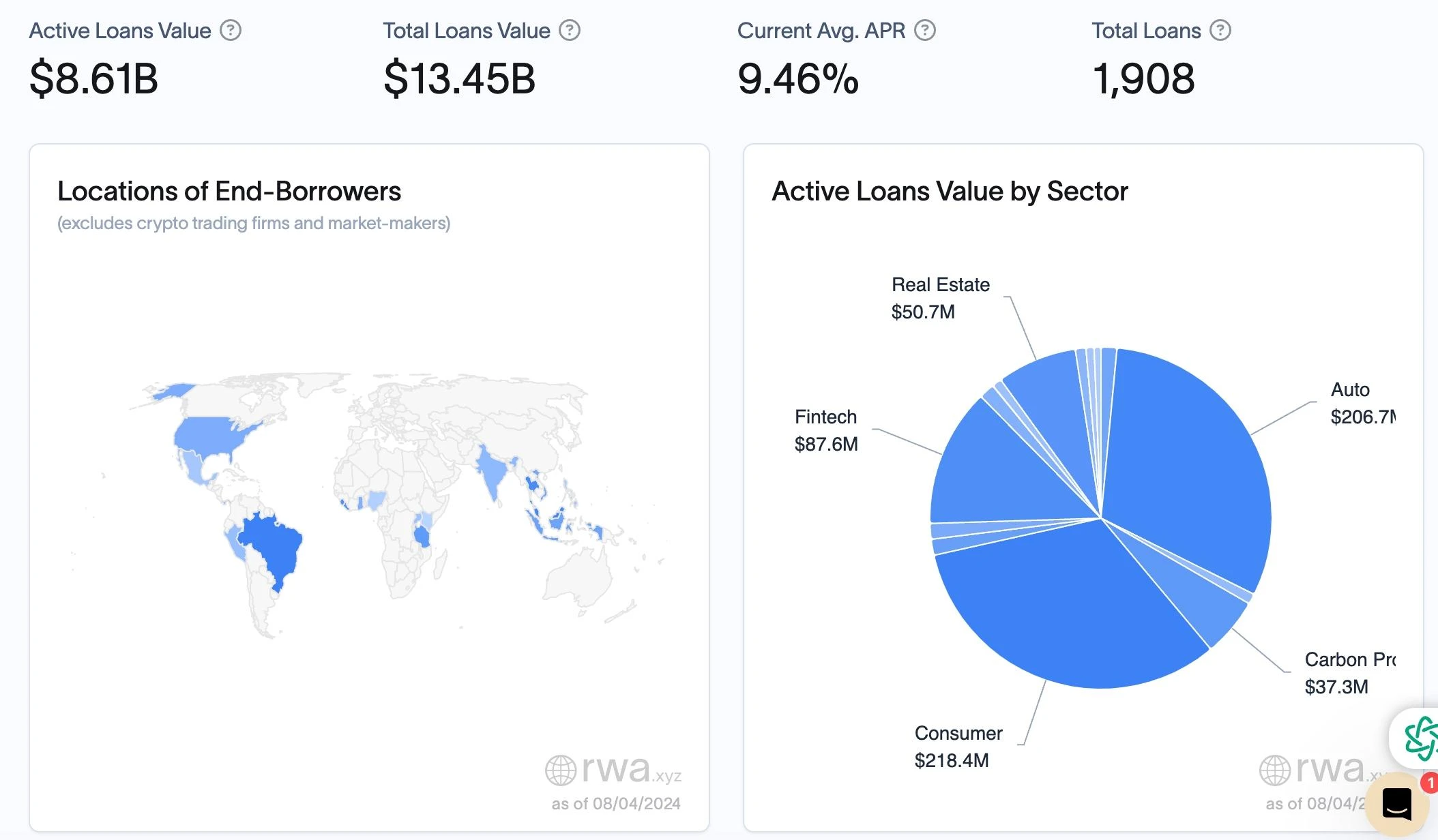

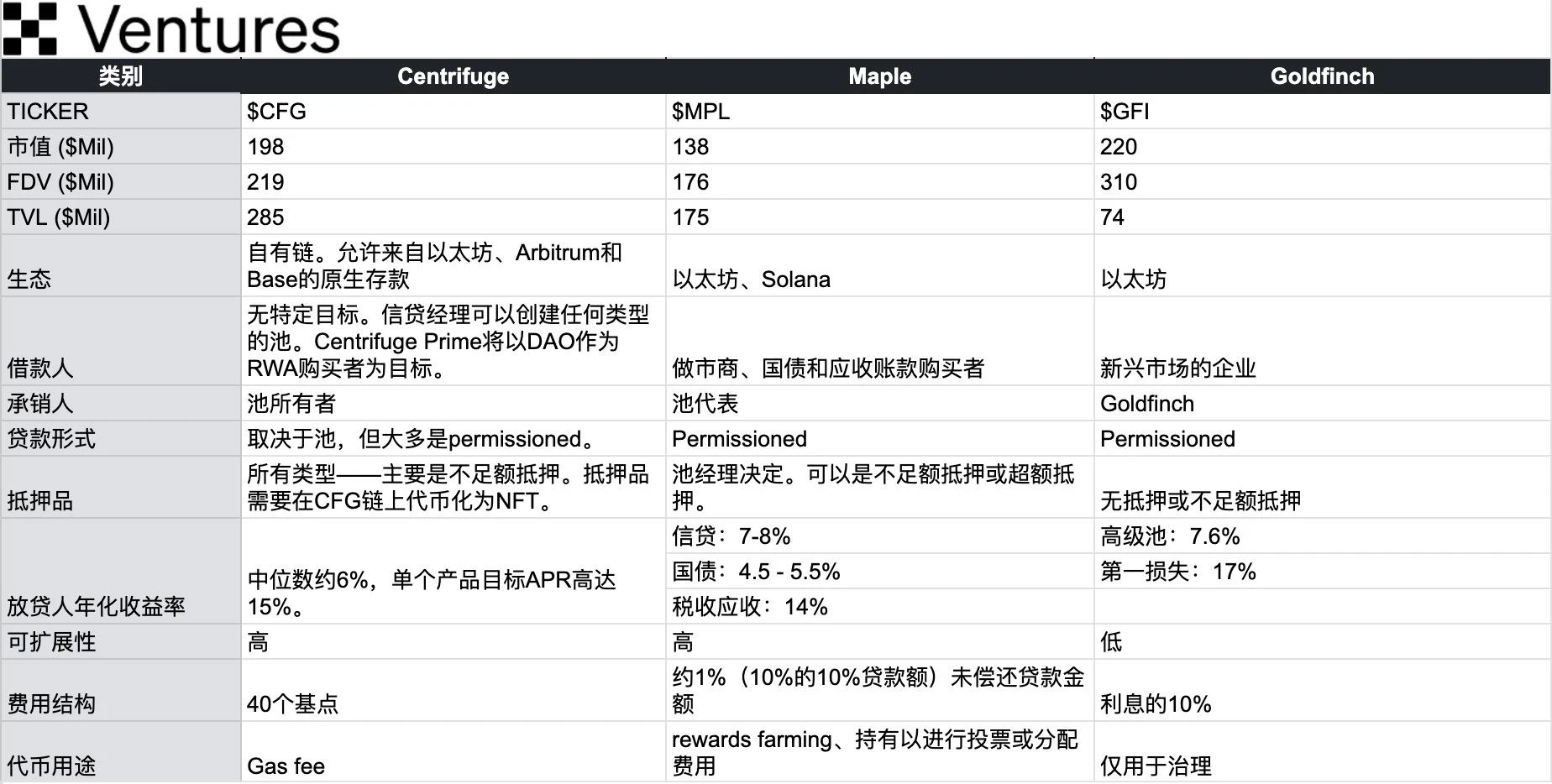

従来の金融では、プライベートクレジットは $1.5 兆ドル規模の巨大な市場です。暗号クレジットプロトコルは $13 億以上のローンをトークン化し、現在 $8 億以上が現実世界の企業に貸し出されており、オンチェーンの貸し手に利益をもたらしています。オンチェーンのトレーダーにとって、プライベートクレジットは高い利回りの可能性があるため魅力的です。たとえば、Centrifuge などのプロトコルを介してステーブルコインを貸し出すと、平均年間利回り 8.7% を獲得できます。これは、AAVE などのプラットフォームでの一般的な年間利回り 4-5% を上回りますが、リスクが高まります。

出典: rwa.xyz

消費者向け融資は、融資ポートフォリオ全体の中で最大のシェアを占め、$218.4 Mで、融資ポートフォリオ全体の中で強い需要があることを示している。自動車産業向け融資は、$206.7 Mでこれに続いた。フィンテック産業向け融資は$87.6 Mで、シェアは比較的小さいものの、急成長を示しており、技術革新が金融市場に与える影響を反映している。住宅および商業用不動産融資($50.7 M)や炭素プロジェクト融資($37.3 M)などの不動産は、シェアは小さいものの、特定の分野で重要な役割を果たしている。

オンチェーンクレジットの発行と配布の利点は、資本コストの大幅な削減に最も顕著に表れています。より効率的な機関DeFiインフラストラクチャは、資本コストを大幅に節約し、既存および新規のプライベートクレジット製品の新しい配布チャネルを提供できます。銀行業務の引き締めにより、従来の金融セクターで重要なニッチ市場が開拓されています。この非銀行融資への移行は、プライベートクレジットファンドやその他の非銀行融資機関に良い機会を提供し、よりスムーズで高い収益を求める年金基金や基金の関心を集めています。

代替資産の一部としてのプライベートクレジットは、過去 10 年ほどで大幅に成長しました。現在、世界の債券市場に占める割合は比較的小さいものの、成長の余地が非常に大きい拡大市場です。

需要側の論理

1. 資金調達要件:

-

企業: 現実の世界では、多くの企業 (特に中小企業) は、事業運営、拡張、または短期的な資本回転をサポートするために低コストの資金調達を必要としています。

-

資金調達の難しさ: 従来の金融機関の融資手続きは複雑で時間がかかるため、企業が必要な資金を迅速に調達することが困難です。

2. クレジットプロトコルのトークン化:

-

トークン化: 金融機関は信用契約をトークン化することで、債務証書をチェーン上で取引可能なトークンに変換できます。これらのトークンは、企業のローンや売掛金などの債務証書を表します。

-

プロセスの簡素化: トークン化により資金調達プロセスが簡素化され、企業はより迅速かつ効率的に資金を調達できるようになります。

貸し手のロジック

1. 関連する機会:

-

より高い利回り: 民間信用への投資は、企業が迅速な資金調達と引き換えに高い金利を支払う用意があるため、従来の負債手段よりも高い収益を得られることが多いです。

-

投資ポートフォリオの多様化: プライベートクレジットは、ユーザーに分散化の機会を提供し、リスクを分散します。

2. リスクと課題:

-

理解しにくい点: ユーザーにとって、プライベートクレジットの仕組み、特にオフチェーン資産に関わる仕組みを理解するのは難しいかもしれません。

-

デフォルトリスク: ユーザーは、借り手が逃げ出し、ローンの不履行につながるのではないかと心配しています。特に、オフチェーン資産監査が透明でない場合、借り手は売掛金バウチャーを使用して複数のプラットフォームでお金を借りる可能性があり、不履行のリスクが高まります。

代表的なプロジェクト:

1. メイプルファイナンス: オンチェーンのプライベートクレジットを提供し、トークン化されたクレジット契約を通じて、企業に迅速な資金調達を提供し、貸し手に高利回りの投資機会を提供します。同様のモデルには、TrueFi(Mapleなどの米国財務省商品も提供)やGoldfinchなどがあります。

2. 遠心分離機: マッチングプラットフォーム。売掛金やその他の債務証券をトークン化し、オンチェーン市場を通じて貸し手と借り手をマッチングし、資金調達プロセスを簡素化し、資金調達コストを削減し、中小企業の信用ニーズを満たします。

出典: OKXベンチャーズ

オンチェーンサプライチェーンファイナンスのユースケース:

-

スマートコントラクトによる自動支払い: 事前に定義された条件が満たされると、スマート コントラクトはサプライヤーに支払いを自動的に発行できます。ユーザーの利益を保護するために、スマート コントラクトによって自動的にトリガーされる明確なデフォルトの処理メカニズムを設定します。

-

請求書のトークン化: 請求書をトークン化することで、取引を容易にし、サプライヤーに流動性を提供することができます。

-

透明な監査: ブロックチェーンは不変の台帳を提供するため、監査とデューデリジェンスが簡素化されます。ただし、資産の真正性と一意性を確保し、マルチプラットフォーム借入のリスクを軽減するためには、独立した第三者監査機関を通じてオフチェーン資産の厳格な監査を実施する必要があります。

-

リスクアセスメント: チェーンベースの信用スコアリング システムを導入して、借入企業のリスク評価を実施し、ユーザーがより情報に基づいた意思決定を行えるようにします。

チェーン上で解決される問題:

-

トランザクションは遅く、不透明です。 ブロックチェーンは、サプライチェーンファイナンスにおける透明性を向上させ、取引をスピードアップし、関係するすべての関係者に利益をもたらします。

-

高い取引コスト: スマート コントラクトは、サプライ チェーン ファイナンスの多くのプロセスを自動化し、書類作業と仲介業者を削減して、コストを削減します。

-

クレジットアクセス: DeFi は、従来交渉力が弱い中小企業に、より民主的な資金調達チャネルを提供することができます。

3. 国債商品:

トークン化された政府債務証券。ETF の概念を参考にすると、このタイプの資産は BTF (ブロックチェーン移転基金) に例えることができます。チェーン上の RWA 米国財務省商品トークンは、より多くの預金と引き出し、およびコンプライアンスの問題を伴う財務省債券自体の所有権ではなく、これらの債務によって生み出された収入を保有および分配する権利を表します。

高金利環境において、一部の暗号通貨プレイヤーは分散化を実現するために伝統的な金融資産に焦点を合わせ始めています。金利が上昇するにつれて、需要者は安全で安定した資産を求め、国債などの商品が自然に選択肢になります。

トークン化された国債の採用の波は、DeFi の利回り機会の減少 (オンチェーン レバレッジの需要低下による) と、米国の金融引き締め政策の恩恵を受ける短期の金銭のような商品に対するトレーダーの需要の変化の組み合わせによって推進されています。この傾向は、銀行預金金利の低下と未実現資産損失への長期的なエクスポージャーによって引き起こされた、オフチェーン銀行預金のマネー マーケット ファンドへの大規模な流入にも反映されています。機関投資家向け DeFi インフラストラクチャの出現により、安全で収益を生み出し、流動性のある現実世界の資産に対する需要の世界的な高まりがさらに促進されると予想されます。

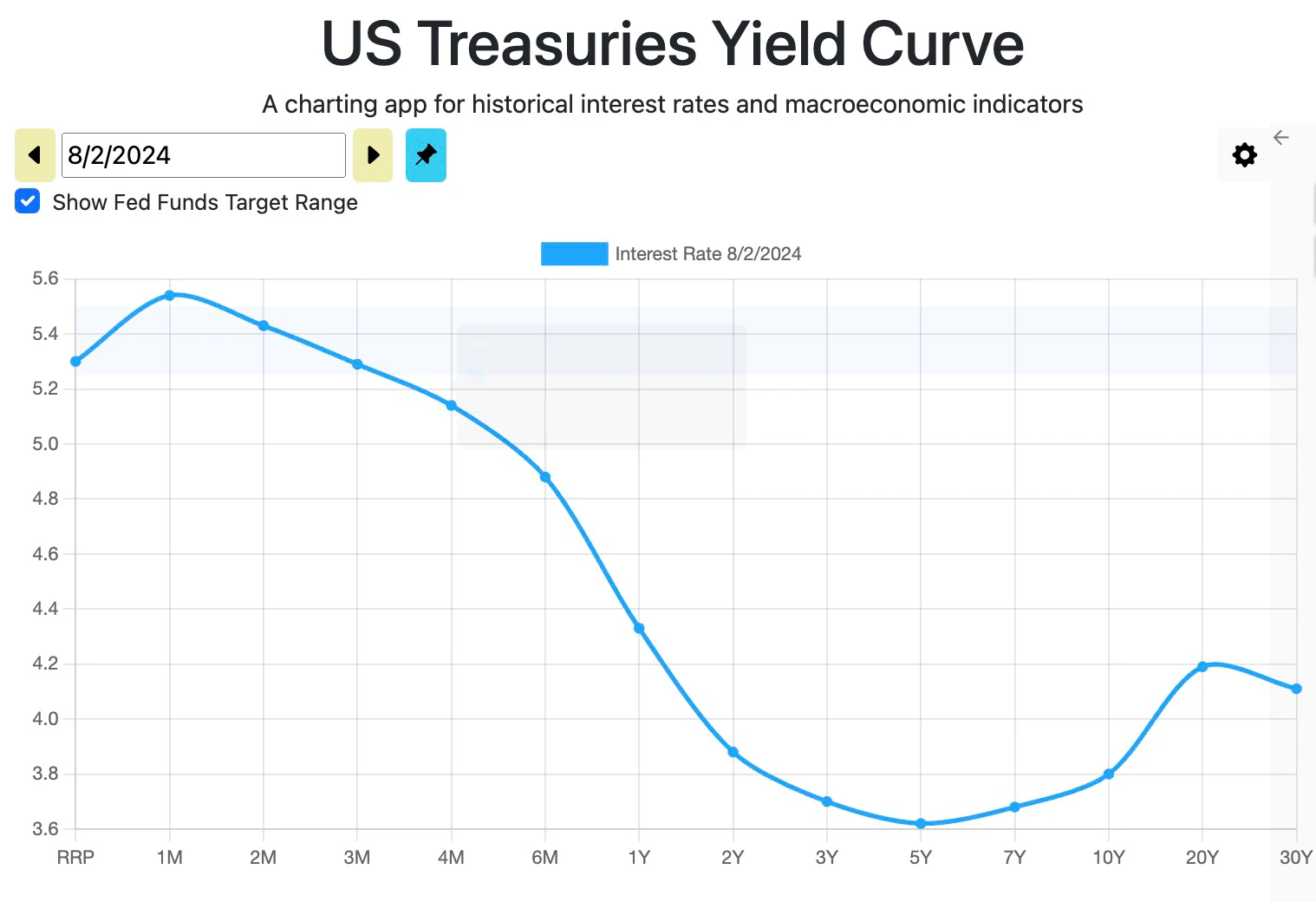

現在の利回り曲線の形状は、短期金利が高く、長期金利が低いことを示しています。ほとんどの商品は 1 か月から 6 か月の国債を保有することを選択し、一部の商品はより高い収益を求めて翌日のリバース レポ証券やレポ証券を保有しています。

米国債を選ぶ理由:

1. 利回り: 短期米国債 > AAA社債 > DeFiステーブルコイン預金 (トークン化された米国債は魅力的)

出典: ギャラクシーリサーチ

2. 連邦準備制度理事会の金融政策の劇的な転換により、基準金利は2007年以来の高水準(5.33)に押し上げられました。これにより、暗号資産でより高い収益を求めるネイティブDeFiユーザー向けに、特定の種類のRWAに対する新たな需要が生まれました。

出典: fred.stlouisfed.org

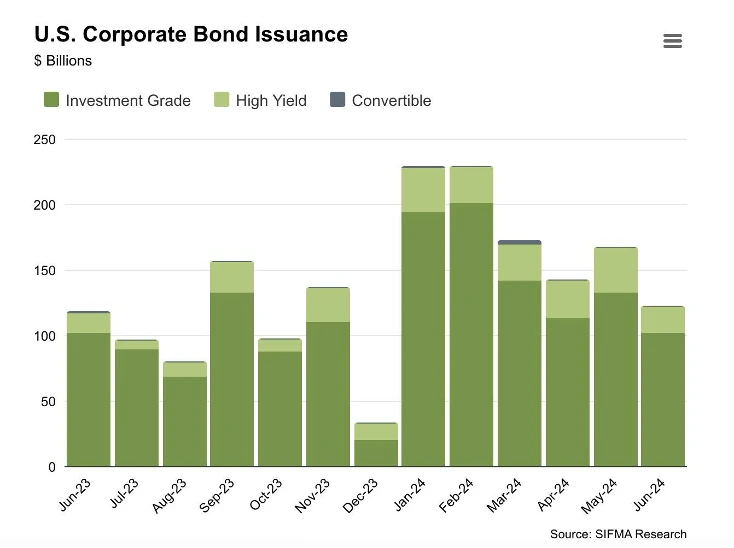

3. 米国債は政府が保証する債券です(比較的安全で信頼性の高いタイプの収益資産と広く考えられており、唯一のリスクは米国政府の債務不履行です)。対照的に、社債は企業が発行する債券であり、国債よりも高い利回りを提供する可能性がありますが、よりリスクも高くなります。世界の債券市場規模は約$140.7兆ドルに増加し、前年比5.9%増加しており、世界の債券市場が依然として大幅に成長していることを示しています。2024年の最初の2四半期だけで、米国企業は$1.06兆ドルの社債を発行しました(2023年の最初の3四半期の合計$1.02兆ドルを上回っています)。

出典: SIFMAリサーチ

金利の上昇により、次のような米国債をトークン化するプロジェクトの立ち上げが促進されました。

-

フランクリン・テンプルトン:発売 フランクリン・オンチェーン米国政府資金基金 (FOBXX)は2021年に米国で登録された最初のパブリックブロックチェーンファンドです。このファンドの利回りは5.11%、時価総額は$4億で、米国最大のオンチェーン債務商品の1つとなっています。

-

ブラックロック(証券化):開始 ブラックロック米ドル機関投資家向けデジタル流動性ファンド($BUIDL) 2024年3月にイーサリアムに上場。現在、運用資産残高$5億超で市場をリードしています。

-

オンド:発売 オンド短期米国政府債(OUSG) は、利回り4.68%、時価総額約$2.40億の短期米国債へのアクセスを提供しています。OUSGの大部分はブラックロックのBUIDLに投資されています。Ondoは、時価総額が$3億を超えるUSDY利回りステーブルコインも提供しています。

金利が上昇し、米国債の利回りがより魅力的になるにつれて、このカテゴリは大幅な成長を遂げています。その他のプロジェクトには、Superstate、Maple、Backed、OpenEden などがあります。

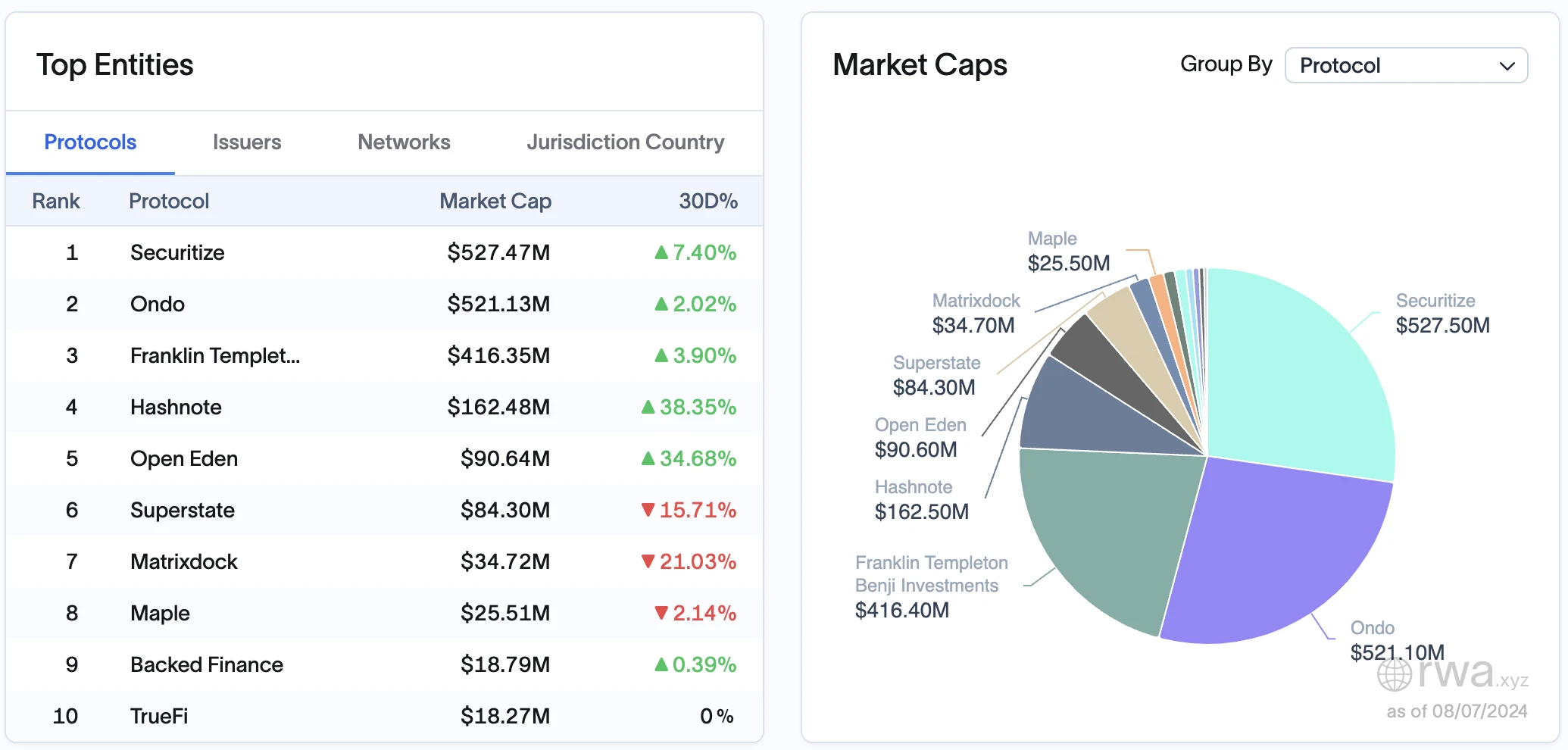

市場価値と市場シェア:

出典: rwa.xyz

時価総額で見ると、上位 5 つのプロトコルは、Securitize、Ondo、Franklin Templeton、Hashnote、OpenEden です。また、単一製品の発行額が最も高いのは次のとおりです。

-

$BUIDL(Securitizeを通じて発行されたブラックロックファンド)、$5億1000万、四半期で74%増加。

-

$FOBXX(フランクリン・テンプルトン)、$4億2800万、四半期比12%増加。

-

$USDY(オンド)、$3億3,200万、四半期比155%増加。

-

$USYC(ハッシュノート)、$2億2100万、四半期成長率156%。

-

$OUSG(オンド)、$2億600万、四半期成長率60%。

-

$TBILL (OpenEden)、$ 1億100万、四半期で132%増加。

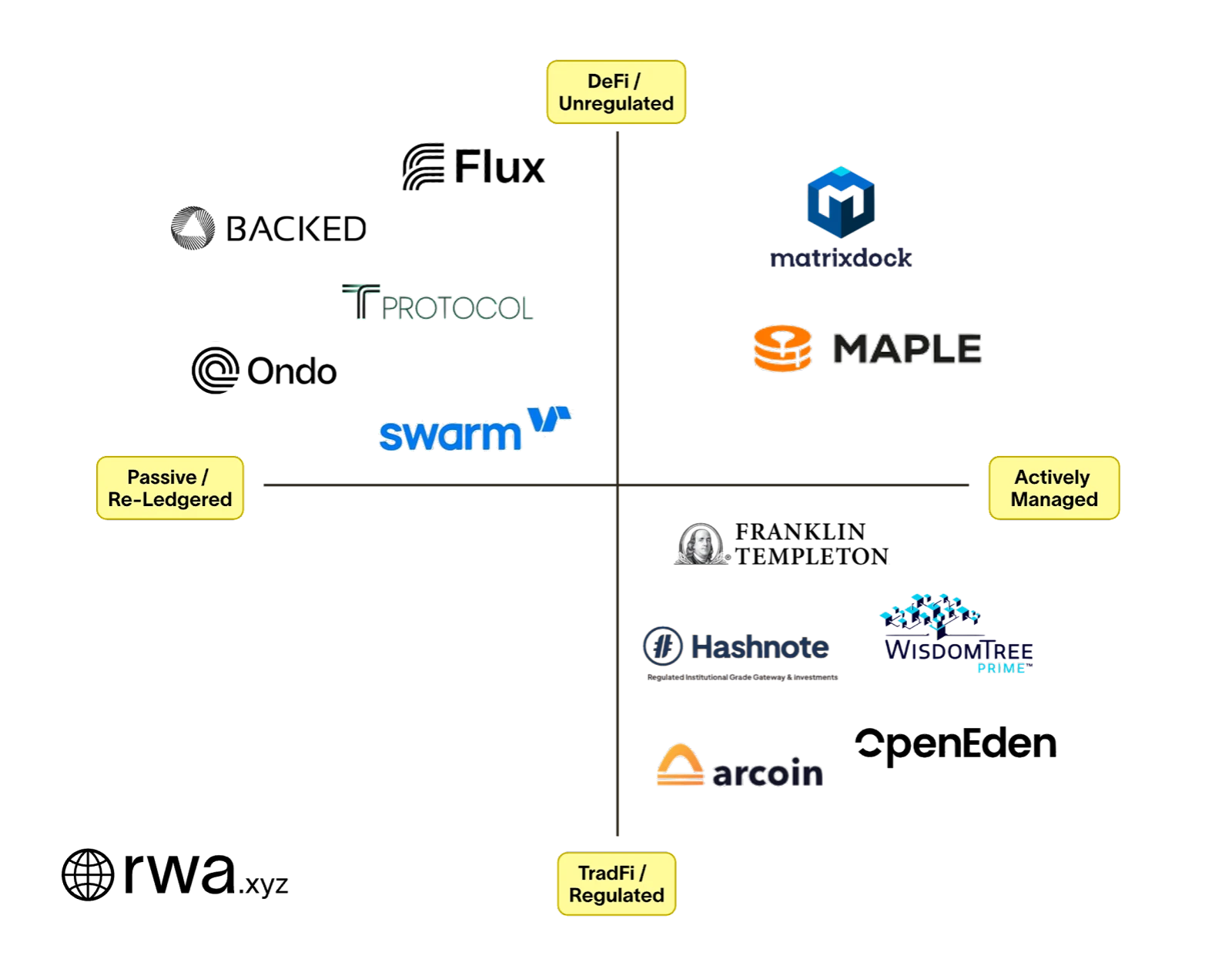

資産分類:

アクティブに管理

-

定義: 米国財務省商品は、原資産のポートフォリオの管理を担当する、会社が指名したポートフォリオ マネージャーによって積極的に管理されます。

-

特徴: アクティブな投資戦略を通じてリターンを最適化し、リスクを管理します。管理方法は従来のアクティブ運用ファンドに近いです。

再帳簿

意味: 米国財務省の商品は、それ自体がオンチェーンではない上場 ETF などの金融商品を単純に表現または反映するように設計されています。

特徴: 通常は受動的に管理され、その目的は、既存の金融商品をブロックチェーン技術を通じて再登録し、チェーン上で取引および管理できるようにすることです。

出典: rwa.xyz

Ondo Finance、Backed、Swarmの3社は、いずれもBlackRock/iShares Short-Term Treasury Bond ETFを模倣している。OndoはNasdaqの米国発行体(CUSIP: 464288679)から購入し、BackedとSwarmはアイルランドの発行体/UCITS(ISIN: IE 00 BGSF 1 X 88)から購入している。簡単に言えば、Ondoは米国債ポートフォリオを積極的に管理していない。代わりに、その管理をSHVにアウトソースし、SHVはBlackRock/iSharesによって管理されている。DeFiプロトコルは資産運用会社と直接やり取りしないため、Ondoのような企業はBlackRockのディストリビューターとして機能する。これはBlackRockにとって簡単で、資金へのエクスポージャーを求める何千ものプロジェクトのコンプライアンスを管理する必要がない。

出典: OKX Ventures、rwa.xyz

契約に基づく各商品について、機関投資家および適格投資家は、1) 元本保護、2) 収益最大化、3) 利便性という 3 つの最も重要な基準に基づいて、対応する決定を行うことができます。

主な保護:

-

一部の大規模な機関投資家向け商品は規制された管轄区域で運用され、法的およびコンプライアンス上のリスクを最小限に抑えています。これらの商品は規制されたファンドマネージャーおよびカストディアンサービスプロバイダーに依存しているため、透明性と投資家保護が向上しています。その他の商品の中には、投資マネージャーによる管理業務の遂行に大きく依存しているものもあり、投資家はこれらの商品が所在する管轄区域の法的環境と規制状況を慎重に評価する必要があります。

収益の最大化:

-

アクティブ運用商品は、ファンドマネージャーの投資戦略と実行能力に依存してポートフォリオを最適化し、リターンを最大化します。これらの商品は主に短期国債とレポ契約に集中しており、現在の利回り曲線の形状と一致しています。再登録商品は、ポートフォリオ管理を ETF マネージャーにアウトソーシングします。投資家はこれらのマネージャーの過去のパフォーマンスを直接確認し、リターン目標とリスクの好みに合った商品を選択できます。

利便性:

-

一部の大規模機関投資家向け製品は、公式モバイル アプリケーションを通じてアクセスを提供しており、ユーザー エクスペリエンスが向上し、投資プロセスが簡素化され、自己管理型の個人投資家に適しています。その他の製品プロセスはより複雑で、複数の手動操作手順が必要であり、高い学習コストが必要です。

今後、アクティブに運用される商品は価格を圧縮することで、オンチェーン再登録商品の競争優位性を弱める可能性があります。また、ユーザーは、これらの米国財務省トークンを単に投資保有の証明書として使用するのか、それとも支払いトークンや担保としても使用して使用シナリオを拡大し、収入源を増やすことができるのかについても検討する必要があります。

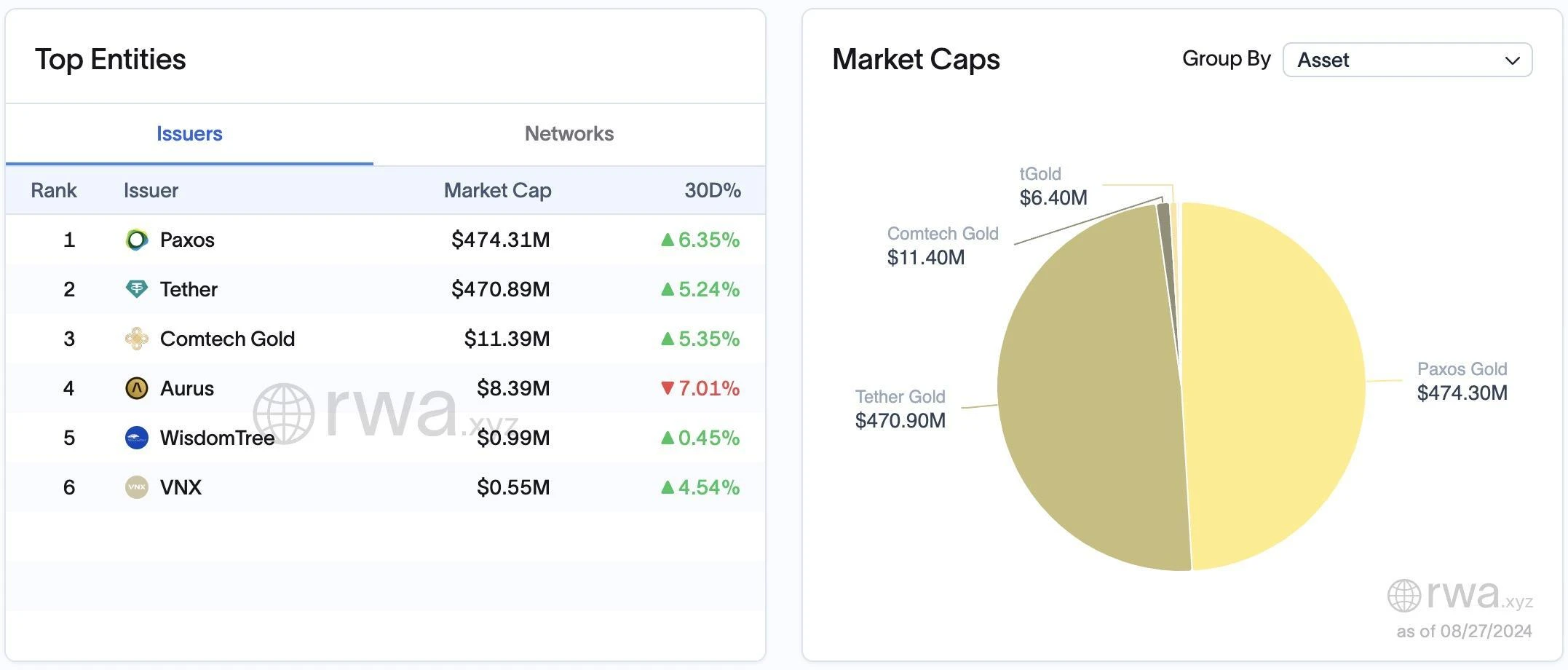

4. 商品

天然資源のトークン化は、実際の商品の権利と利益を表しています。現在の商品トークン市場の総時価総額は$10億に迫っており、その中でも貴金属(特に金)が最も注目を集めています。PAXゴールド(PAXG)やテザーゴールド(XAUT)などの金担保ステーブルコインは、トークン化された商品市場の時価総額の約98%を占めています。金の価格が1オンスあたり$2,500を突破したことで、世界の金の総時価総額は$13兆を超えており、金のトークン化とDeFiプラットフォームへの統合にも巨大な市場スペースを提供しています。

出典: rwa.xyz

市場シェアを獲得している他の金属には、銀とプラチナがあります。RWA トークン化の分野が成熟するにつれて、他の商品 (原油など) や作物のトークンも登場する可能性があります。たとえば、ウガンダの農家は、ニューヨークのトレーダーと同じ金融ツールを使用してコーヒーの作物を管理し、市場へのアクセスを拡大できます。世界貿易がブロックチェーンに移行する機会があります。

5. 不動産

住宅、土地、商業ビル、インフラプロジェクトなどの物理的な資産をトークン化します。トークン化によって不動産をオンチェーンで取引可能にすることで、アクセス性を向上させ、部分所有を可能にし、流動性を高める可能性のある新しい投資モデルが導入されます。しかし、不動産の本質的な非流動性により、オンチェーンでの採用ペースは制限されています。不動産取引の長期的性質と購入者の小規模さにより、特に業界が従来レガシーシステムで運営されていることを考えると、オンチェーンで売り手と買い手を結び付けることは困難です。

難しさと課題:

1. 市場の需要:

-

不動産市場の状況: トークン化された不動産プロジェクトの成功は、不動産市場の健全性に大きく依存します。不動産市場が低迷している地域(日本やデトロイトの一部など)では、投機価値と投資家の関心が不足しているため、トークン化されたプロジェクトが十分な数の買い手や投資家を引き付けることが困難です。

2. 長期賃貸収入の分配:

-

継続的な管理: トークン化された不動産には長期の賃貸収入の分配が伴い、継続的な不動産管理とメンテナンスが必要です。これにより、運用の複雑さとコストが増加し、賃貸収入の安定性と不動産価値の維持を確保するために専門チームのサポートが必要になります。

-

運用上の摩擦: 法定通貨での家賃の入金、引き出し、再分配の難しさ、家賃が実際に支払われているかどうかの検証、情報の透明性。

3. 流動性の不足:

-

取引の課題: トークン化により不動産投資のアクセス性と分割所有は向上しますが、不動産の本質的な流動性の低さにより、オンチェーンでの導入速度が制限されます。不動産取引の長期的性質と購入者の小規模さにより、オンチェーンで売り手と買い手を結びつけることは困難です。

-

従来の操作: 業界は従来、レガシーシステムで運営されており、特に従来の取引モデルに慣れている市場参加者にとっては、ブロックチェーン プラットフォームへの切り替えには時間と適応が必要です。

RealTやParclなどのプラットフォームは、不動産の分割を簡素化し、売り手が資産を簡単に分割してトークン化された株式を取得できるようにすることで、市場に流動性を注入することに取り組んでいます。さらに、Parclプラットフォームでは、オンチェーン取引メカニズムを通じて、ユーザーがさまざまな場所(米国のさまざまな都市など)の不動産の価値を推測することもでき、不動産市場における投資チャネルがさらに広がります。

6. 株式証券:

セキュリティトークンオファリング STOとは、本質的には、従来の企業がIPOすることが難しい一部の資産や権利をブロックチェーン技術を通じてトークン化し、ユーザーがこれらのトークンを購入することで企業の証券に投資できるようにすることです。しかし、STOトラックはかなり前から存在しており、STOプロジェクトに上場している企業の多くは従来の企業であり、目新しさや高い成長の可能性に欠けることが多く、投資家にとって魅力的ではありません。さらに、STOでは通常、KYC検証に合格したユーザーのみが取引に参加でき、投資の閾値が高く、取引が複雑で、コンプライアンスと規制の障壁に直面し、管轄区域をまたいで法律を遵守することが非常に困難です。

対照的に、直接暗号トークンは取引においてより柔軟かつ活発であり、多くの場合より多くの利益機会を提供します。そのため、多くのユーザーにとって、STOよりもはるかに魅力的です。

運用モデル、出典:Tiger research

次のようなプロジェクト 群れ そして バックアップ ブロックチェーンは規制を突破し、米国市場のCOINやNVDA、コアSP 500などのインデックスファンドなど、世界中の株式やファンドをチェーン上で取引できるようにしました。Solv Protocolは、株式やファンドの収益権をトークン化することで、株式やファンドを表すFNFTを作成し、これらの資産をDeFi市場で取引できるようにすることもできます。また、これらの資産のコンプライアンスツールを提供し、スマートコントラクトとオンチェーンID検証(KYC / AMLなど)を通じて、すべての取引が規制要件に準拠していることを保証します。

難しさと課題:

しかし、既存の証券をトークン化するビジネスモデルは、特に世界的な金融大手が市場に参入した後は、長期的には競争力と魅力が十分ではありません。大手資産管理会社との競争に直面して、サービス料金を請求する初期の収益モデルを維持することは困難であり、市場は価格競争に突入し、利益率は圧迫されます。

仮に、既存の証券(例:テスラ株)をトークン化することで、ユーザーにサービス料(5ベーシスポイントとしましょう)を請求して利益を上げることができます。これらの料金は、トークン化されたサービスのプロバイダーが、これらのトークンの取り扱いと管理に対して請求します。しかし、そのようなサービスが非常に人気になり、多数のユーザーを獲得した場合、大規模なグローバル資産管理会社(ブラックストーングループなど)がこの市場に参入する可能性があります。これらの大企業はより強力な資本とリソースを持ち、より低い料金で同じサービスを提供できます。より多くの企業が市場に参入するにつれて、トークン化されたサービスを提供する料金は徐々に低下し、最終的には価格戦争(底辺への競争)を引き起こす可能性があります。つまり、競合他社はより多くの顧客を引き付けるために料金を下げ続けます。これにより、当初はサービス料金を請求して利益を上げていたモデルは持続不可能になります。なぜなら、高い料金がより低い料金に置き換えられ、最終的には利益がわずかになったり、消えたりするからです。

3. 今後の展望

DeFiとRWAの統合: DeFi プロトコルとトークン化された資産の組み合わせは、将来の主要なトレンドの 1 つです。 米国財務省トークンを抵当に入れて借り入れできるようにするなど、DeFiプロトコルをトークン化された資産と統合することで、より多くの金融商品が償還なしで構成可能性と即時流動性を実現し、DeFi分野のフライホイール効果を刺激するでしょう。 特に、ライセンス製品と非ライセンス製品を組み合わせることで、より幅広い応用シナリオが実現し、TVLの成長が促進されます。このイノベーションは、機関投資家だけでなく、特にトークン化された資産が一部の中央集権型ステーブルコインの役割に取って代わると期待される決済および金融サービスの分野で、より幅広い暗号通貨ユーザーを引き付けるでしょう。

新たなサービスと専門的なニーズ: 資産のトークン化が進むにつれて、専門的なスキルと知識の需要を満たす新しいサービスプロバイダーが出現するでしょう。例えば、 スマートコントラクトの法律専門家、デジタル資産管理人、オンチェーン財務マネージャー、ブロックチェーン財務報告および監視プロバイダー 今後、機関投資家は、市場をさらに成熟させる上で重要な役割を果たすようになるでしょう。同時に、機関投資家のコンプライアンスと規制の枠組みの改善により、これらのサービスプロバイダーの市場へのアクセスと信頼が高まります。機関投資家の参加と規制の透明性要件が引き続き高まるにつれて、匿名性は将来ますます希少な資産になる可能性があると言えます。

国境を越えた取引と世界市場: ブロックチェーン技術の国境を越えた取引機能は、トークン化された資産の国際市場への参入をさらに促進し、従来の国際資産取引プロセスを簡素化します。これは新興市場にとって特に重要であり、世界的な資本を誘致し、経済成長を促進することができます。将来的には、異なるブロックチェーンプラットフォーム間のシームレスな相互運用性を実現するのに役立つRWAプロジェクト、特に より幅広い資産選択を提供し、流動性を最適化すれば、明確な競争上の優位性が得られます。

技術の進歩とプロセスの最適化 RWA トークン化の成功は、効率的で安全な技術に大きく依存します。特にスケーラビリティ、セキュリティ、標準化されたプロトコルの面でのブロックチェーン技術の進歩により、RWA トークン化はより効率的になります。新しいプロトコルの開発により、トークン化プロセスが簡素化され、プラットフォーム間の相互運用性が強化され、ユーザーにはより使いやすいエクスペリエンスが提供されます。これらの技術の進歩は、さまざまな業界での RWA 採用の成長を促進し続け、最終的には世界の金融業界の状況を再形成するでしょう。

参照:

https://www.steakhouse.financial/projects/tokenized-tbills-2023

https://areteresearch.substack.com/p/the-real-world-asset-thesis-the-next

https://www.galaxy.com/insights/research/overview-of-on-chain-rwas/

https://docs.openeden.com/treasury-bills-vault/introduction

https://www.ustreasuryyieldcurve.com/

https://dune.com/lindyhan/ondo-usdy-ousg

https://reports.tiger-research.com/p/how-mantra-is-leading-the-rwa-market-eng

https://transak.com/blog/transak-state-of-rwa-tokenization-report-2024

https://www.rwa.xyz/blog/tokenized-treasuries-report

免責事項

この記事は参考用です。この記事は著者の見解のみを表しており、OKXの立場を表すものではありません。この記事は、(i) 投資アドバイスや投資推奨、(ii) デジタル資産の購入、売却、保有のオファーや勧誘、(iii) 財務、会計、法律、税務に関するアドバイスを提供することを意図したものではありません。当社は、かかる情報の正確性、完全性、有用性を保証するものではありません。デジタル資産(ステーブルコインやNFTを含む)の保有には高いリスクが伴い、大幅に変動する可能性があります。ご自身の財務状況に基づいて、デジタル資産の取引または保有がご自身に適しているかどうかを慎重に検討する必要があります。具体的な状況については、法律/税務/投資の専門家にご相談ください。現地の適用法および規制を理解し、遵守する責任はご自身にあります。

この記事はインターネットから引用したものです: OKX Ventures: RWA トラックの 6 つのコア資産市場の詳細な説明

関連:暗号パラダイス|OKX Web3ウォレットから百連鎖の世界へ

パブリックチェーンブーム ブロックチェーン技術の重要な進化形であるパブリックチェーンは、多様な応用シナリオと独自の技術的特徴により、暗号の世界に素晴らしい楽園を切り開きます。その中で、ビットコインは楽園を守る青銅の巨人のようなもので、デジタルゴールドの地位と自由と公平の精神を象徴しています。イーサリアムは魔法の城のようなもので、スマートコントラクトの奇跡を運び、数え切れないほどの革新的なプロジェクトが賑やかな通りを転がり、飛び跳ねることができます。ソラナ、ポリゴン、トンなどの他のパブリックチェーンは、それぞれ独自の技術とアプリケーションを展示するユニークなランドマークビルのようなものです。この奇妙な楽園では、さまざまなアーティスト、ビジネスマン、職人、クリエイターなどが集まり、一緒に素晴らしい文明を作り上げています。スケーラビリティ、セキュリティ、分散化の間には避けられないトレードオフがあります…