この記事は Wintermute から提供されています

翻訳者:オーデイリープラネットデイリーアズマ

暗号通貨の世界では、トークンの発行は非常に重要です。トークンの発行が成功すると、プロトコルの価値と影響力が大幅に高まり、エアドロップを通じてエコシステム内のさまざまな役割に莫大な富をもたらすことができます。

しかし、現在の環境では、トークン発行の真の可能性は、分散型取引所 (DEX) の設計によって制限されることが多く、トークンを発行するプロトコルは、取引活動から得られる価値を獲得できません。独自の自動マーケット メーカー (AMM) カーブを持つことで、プロトコルは、生み出した価値をより効果的に獲得して保持することができ、それによって独自の経済モデルを改善し、DeFi の持続可能性を高めることができます。

トークン発行は大きな価値を生み出す可能性がある

トークンの発行は、プロトコルの開発において最も重要な瞬間です。適切に設計されていれば、すべてのユーザー、貢献者、投資家、そしてコミュニティ全体に多大な価値が生まれます。

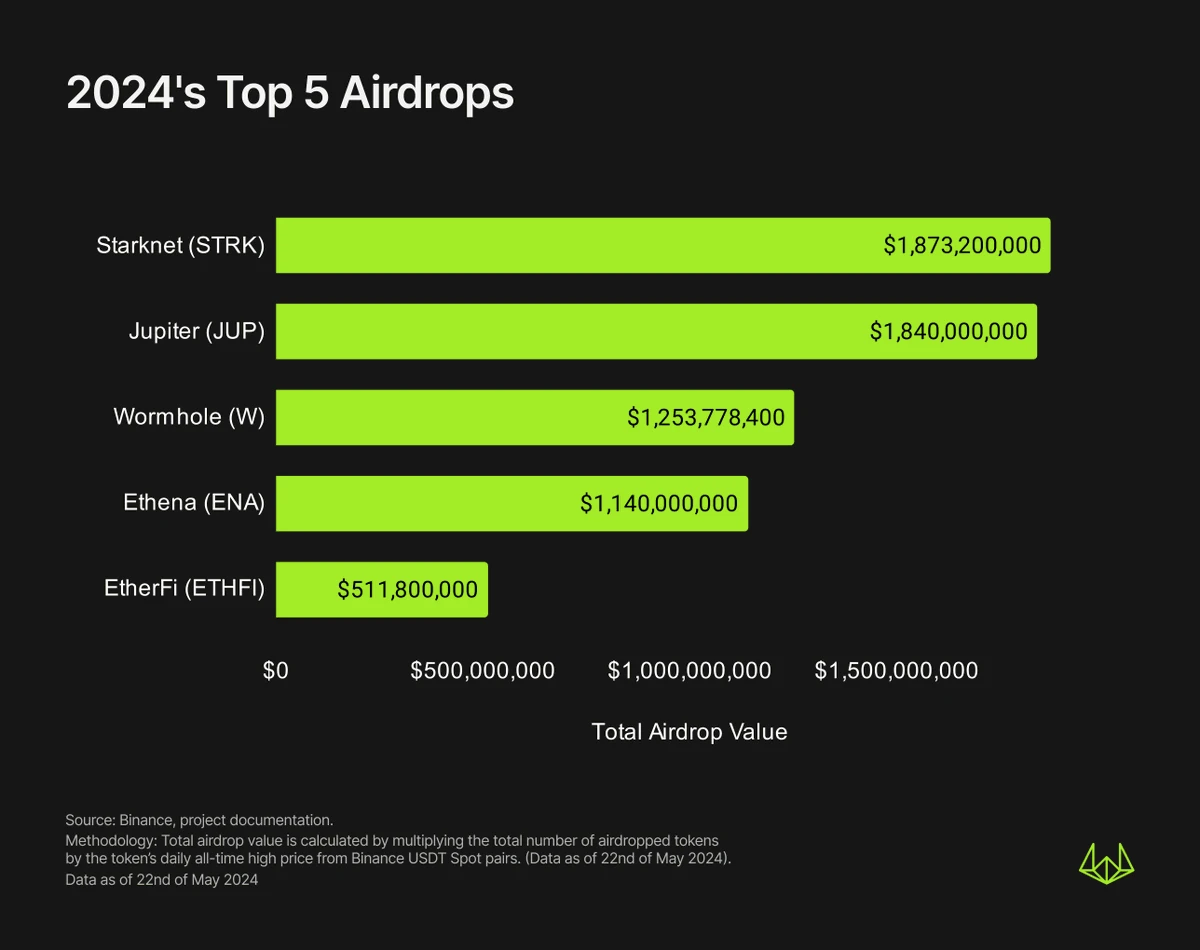

価値創造には一般的に エアドロップの形態では、プロトコルが自社製品を頻繁に使用するユーザーにトークンを配布します。2024年以降、5つの最大のエアドロップだけで約$66億ドルの価値を生み出しました。 (今週の ZKsync と LayerZero エアドロップを除く)。

これに続く価格発見フェーズでは、エアドロップの受信者のプロトコルの真の評価に対する期待が継続的に検証され、再形成され、彼らがエアドロップのシェアを売却するかどうかが大きく左右されます。また、潜在的な購入者にとってはその逆で、そもそも彼らが購入するかどうかが決定されます。

このゲーム行為は、TGE の初日に膨大な取引量をもたらし、CEX と DEX の両方がこのプロセスから利益を得ることができます。

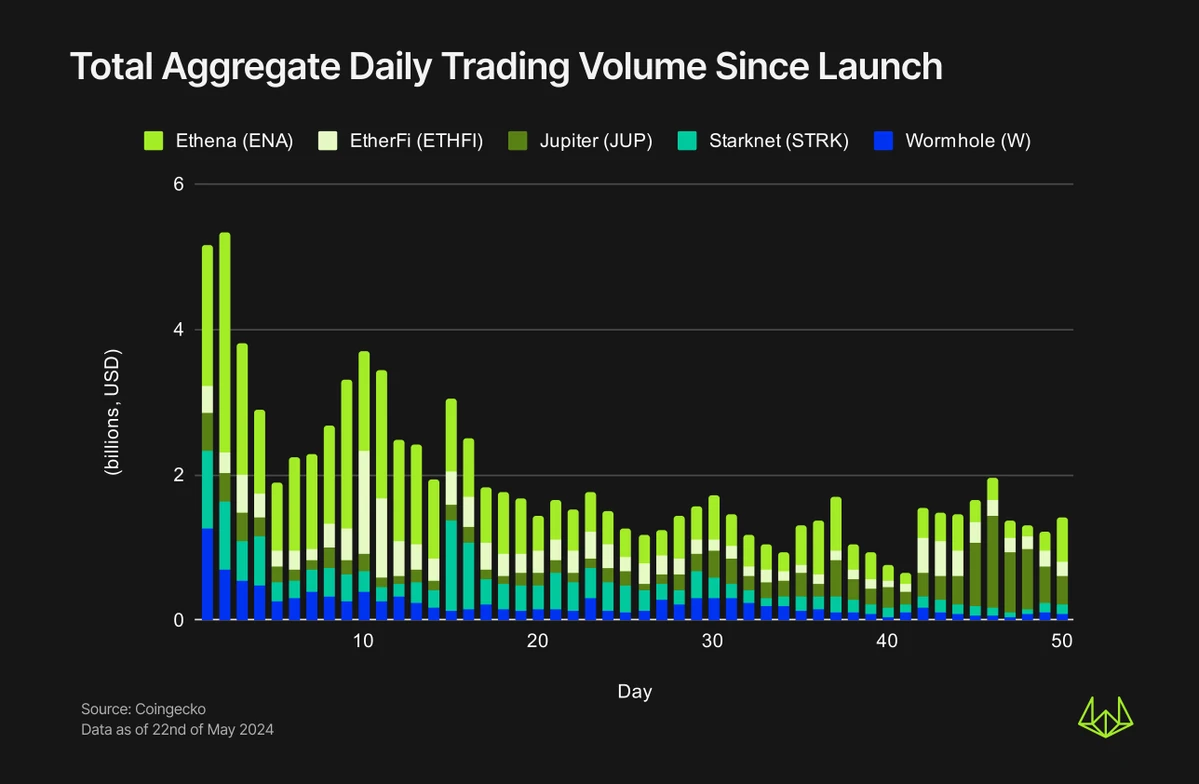

下図に示すように、TGE初日のWormholeとStarknetの取引量は1兆1000億米ドルを超えました。コイン発行後しばらくの間、取引量は全体的に高い水準を維持しました。たとえば、EthenaとWormholeの最初の14日間の取引量は、最初の50日間の取引量の半分以上を占めました。

疑いの余地がないのは、現在のトークン発行の成功は CEX への上場に大きく依存するということです。CEX の規模が大きいほど、流動性とユーザー ベースが向上し、プロトコル トークンの露出度が高まり、より効率的な価格発見が可能になります。このプロセスでは、双方が相互利益を得ることができます。

しかし、DEX 環境では、プロトコルは DEX 上に流動性プールを構築するために多額の初期費用 (流動性マッチング用) を支払う必要があることが多く、DEX を通じて創出した価値を獲得することができません。

DEXの価値ハイジャック

現在、DEX は、取引量、手数料、ユーザーをもたらすプロトコルに対して適切な価格設定と報酬を与えることにほとんど失敗しています。

たとえば、Uniswap の取引手数料の 100% は流動性プロバイダーに支払われますが、Pancakeswap、Curve Finance、Balancer などのプロトコルは、取引手数料の一部をトークン保有者、DAO 財務など、エコシステム内のさまざまなグループに分配します。ただし、トークンを作成して流動性プールを構築するプロトコルは何も受け取りません。

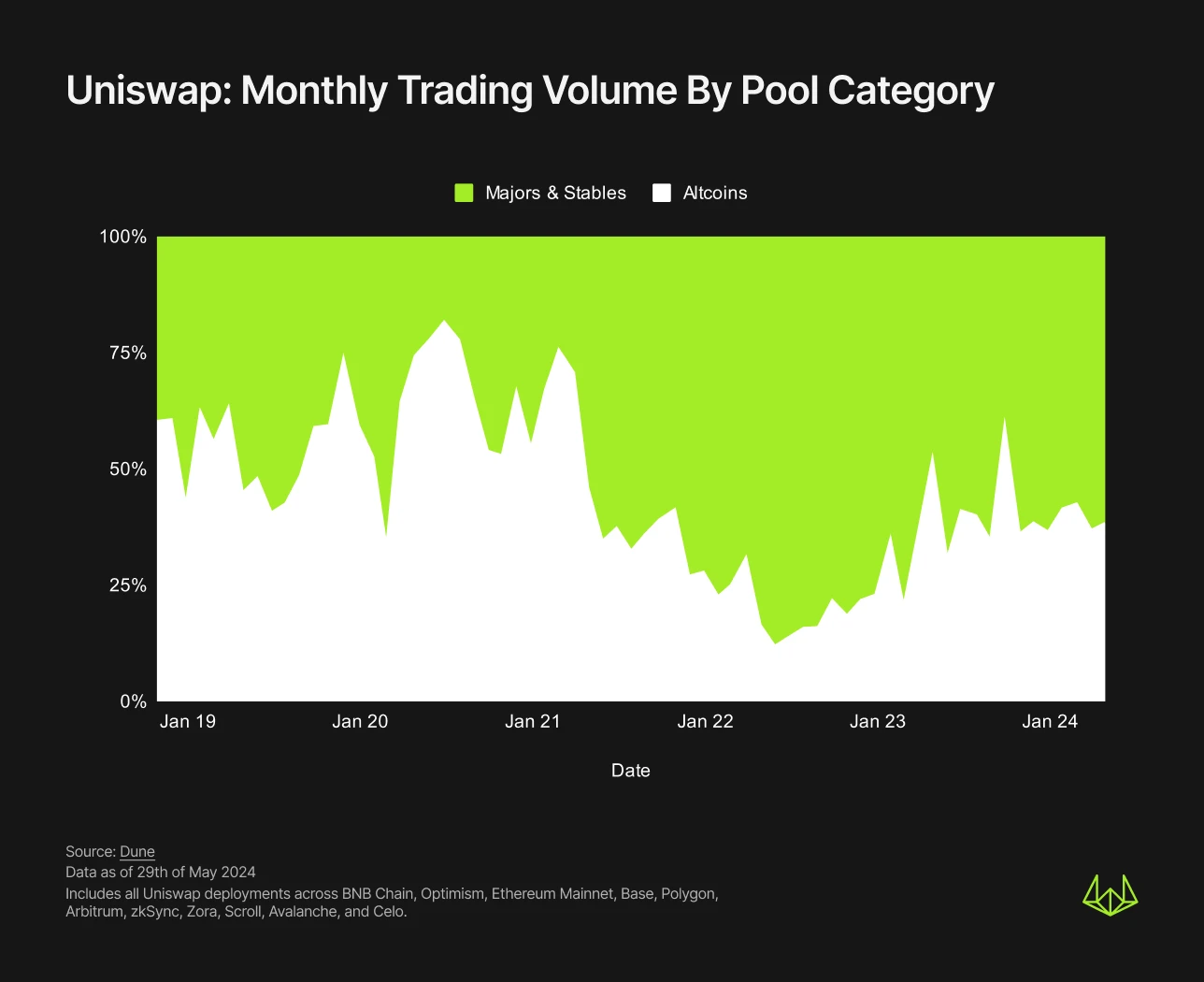

Uniswapの取引量の構成を詳しく見ると、さまざまな小規模なガバナンス/プロトコルトークン(主流のコインやステーブルコインに対するアルトコイン)が歴史的にその取引量の主な源泉の1つであり、ここ数か月のUniswapの総取引量の30%から40%を占めています。ただし、主流のコインとステーブルコインにはLST、LRT、分散型ステーブルコインがいくつか含まれており、これらのトークンの価値はそれらを発行するプロトコルから生じるため、この数字はまだ過小評価されている可能性があります。

アルトコインは取引量の面では主流コインやステーブルコインほど収益性が高くないが、手数料への貢献は前者よりも大きい。2023年4月以降、アルトコインはUniswapの月間取引手数料の70%~80%を占めており、10月には87.7%の高値を記録しました。アルトコインの市場シェアにおける取引量と手数料の違いは、主に主流コインやステーブルコインで一般的に使用されている0.05%または0.01%の手数料ティアに起因しているのに対し、アルトコインプールでは0.3%または1%の手数料ティアがよく使用されています。

上図に示すように、取引手数料におけるアルトコインの優位性は2023年1月以降さらに強化されています。 これは、アルトコインの数が継続的に増加していることと、主要なアルトコイン プロトコル チームがコミュニティの維持、製品の構築、トークン需要の拡大に数え切れないほどの時間とリソースを費やしていることが原因と考えられます。ただし、このプロセスでは、トークン取引によって発生したすべての手数料は、プロトコル自体に流れるのではなく、DEX LP によって捕捉されます。

注目すべきは、一部のチームがトークンに売買税を課し、売買ごとに手数料を支払うことで、いくらかの価値を取り戻そうと試みていることです。この税モデルは、Unibot などの一部のプロトコルでは非常にうまく機能し、エコシステムとトークン保有者に $36 百万の利益をもたらしました。ただし、このアプローチの一般的な欠点は、トークン契約自体の複雑さが増し、チームが導入および管理するトークンに対してのみ手数料を獲得できるという点です。

問題を解決するには?独自のDEXを構築する

Uniswap のような主要な DEX がプロトコルに属するべき価値をハイジャックした場合、プロトコルはどうすればよいのでしょうか?

1 つの選択肢は、Friendtech が BunnySwap で行ったように、自分で DEX を立ち上げることです。BunnySwap は Friendtech によって Uniswap V2 からフォークされたもので、その主な目的はネイティブ トークン FRIEND の取引を容易にすることです。

BunnySwapのフォーク中に、Friendtechは2つの重要な変更を加えました。まず まず、FRIEND-WETH流動性プロバイダーに流れる取引手数料比率を1.5%に変更しました。次に、FriendTechチームに属するプロトコル手数料収入を1.5%に変更しました。

Uniswap V2 のオリジナル バージョンでは、すべての流動性プールの固定レートが 0.3% であるため、最初のポイントを達成することはできません。また、2 番目のポイントも 0.05% に固定されており、すべてのプロトコル手数料は Uniswap DAO の財務に属するため、2 番目のポイントも達成できません。

これらの変更により、BunnySwap は FriendTech チームが FRIEND トークンの発売から 35 日間でプロトコル手数料から $826 万相当の WETH を獲得するのを支援しました。他のほとんどのエアドロップと同様に、FRIEND は TGE の初期段階で高い取引量を維持し、発売日には $89 万に達しました。これはプロトコル手数料が $170 万であることを意味します。

FriendTechは、独自のDEXを構築することで価値をリサイクルする唯一のプロトコルではありません。2021年以降、KatanaはRoninチェーン上のすべての取引操作に対して0.05%のプロトコル手数料を請求し始めており、そのすべてがRoninの財務に流れ込みます。

2021年11月のローンチ以来、Katanaは$100億以上の取引量を促進し、Roninの財務に$500万のプロトコル手数料を生み出しました。AXSトークンとSLPトークンだけで、Katanaは現在、すべてのDEX取引量の約97%を占めており、クローズドエコシステムが価値を維持する上で効果的であることを示しています。Katanaのローンチ前、AXSおよびSLP流動性プールは他の主要なDEXで$38億の取引量を生み出していましたが、これは約$190万のプロトコル手数料の損失と推定されます。

新しいアイデア、新しい挑戦

建物 独自の AMM DEX は利益が上がるように見えるかもしれませんが、いくつかの新たな考慮事項と課題をもたらします。

上記のケースでは、FriendTech と Ronin Chain/Katana に共通するのは、どちらも厳格な制限を伴う強力なエコシステムを構築し、事前の制約を通じてその後のキャプチャを達成したことです。FriendTech は FRIEND の譲渡を制限し、ユーザーがトークンを売買するための独自のインターフェイスを提供しますが、Ronin Chain/Katana は、ユーザーが AXS と SLP を専用チェーンに移行するように強く奨励しています。したがって、プロトコルが価値をうまく獲得するには、独自のエコシステム内で生み出す価値を厳密に制御する必要があります。DeFi は許可がなく、制限がなければ、誰でもトークンを使用して別の DEX に独自の流動性プールを展開できるためです。

さらに、独自の AMM DEX を構築するには、追加の監査コスト、時間、技術リソースが必要となり、ユーザーと流動性プロバイダーにそれに応じたリスクを受け入れるよう説得する必要があります。

最後に、独自の AMM DEX を構築するということは、特定のネットワーク効果が失われることを意味します。たとえば、トークンの X-WETH 流動性プールが 1 つしかない場合、すべての潜在的な購入者はトークンを購入する前に WETH を購入する必要があり、特に他のアグリゲータが DEX を統合する前に購入する必要があるため、トークンの露出に必然的に影響します。

幸いなことに、DEX 空間は静かに変化しており、Balancer はバージョン 3 を発表し、流動性プールを高度にカスタマイズできるようになると期待されている Uniswap V4 が登場します。具体的には、Uniswap V4 のフック アーキテクチャにより、流動性プールの作成者は追加のトランザクション フィーを追加し、それを別の形式のプロトコル フィーとして使用できるようになります。これにより、プロトコルは、Uniswap のセキュリティと流動性ネットワーク効果を享受しながら、プロトコルによって作成された一定量の価値を獲得できるようになります。

結論は

要約すれば、 現在の DEX 環境では、プロトコルがプラットフォームにもたらす価値に対して適切なインセンティブを与えることができていません。

プロトコルは独自の DEX を構築することで、サードパーティの DEX に依存したときに発生する価値の乗っ取りを回避できます。BunnySwap と Katana の事例は、プロトコルが独自の AMM ソリューションを構築することで価値の保持を実現できることを証明しています。

これにより、追加の監査リソースが必要になるなど、いくつかの新たな課題が生じたり、新たなリスクが生じたりしますが、価値の保持とエコシステム制御における潜在的なメリットを考えると、これは依然として非常に魅力的な選択肢です。

DeFi 業界が成長を続けるにつれ、プロトコルは長期的な持続可能性を確保するために独自の AMM 曲線を制御することをますます検討するようになるでしょう。

この記事はインターネットから引用したものです: Wintermute が DEX の設計上の欠陥について語る: 不均衡な価値配分

関連:Ethena の第 2 四半期のマイニング収益の分析、400%+APY は夢ではない?

原著者:ドノヴァン・チョイ、元バンクレスアナリスト 編集:Odaily Planet Daily Azuma 編集者注:今月初め、USDe開発元のEthena LabsはSatsイベントの第2シーズンの開始を発表しました。新しいイベントはEthenaと協力し、BTCを補助資産として使用します。9月2日(5か月)まで、またはUSDeの供給量が1兆10兆50億米ドルに達するまでのいずれか早い方まで続く予定です。市場で最も人気のあるステーブルコインプロジェクトとして、Ethena Labsの人気はENAのTGEでピークに達しました。現在、ENAの完全流通評価額(FDV)は130億米ドルを超えています。プロジェクトへの参加に興味のあるユーザーにとって、二次市場でENAを直接購入する以外に、最も効率的な方法は…