原著者: デイビッド・ハン、機関調査アナリスト

原文翻訳: ケイト、マーズファイナンス

この中間レビューでは、主要な暗号通貨市場の基礎と技術トレンドの一部を網羅した 10 のチャートを紹介します。

重要なポイント

-

上位レイヤー 1 (L1) およびレイヤー 2 (L2) ネットワーク上のネイティブ ガス トークンの価格上昇によって、Total Value Locked (TVL) の成長を正規化します。

-

CME先物取引がETFフローに与える影響を分離し、BTC ETFへのヘッジされていないエクスポージャーの伸びが4月初旬以降大幅に鈍化していることを示しました。

この中間レビューでは、主要な仮想通貨市場の基礎と技術トレンドの一部をカバーする 10 のチャートを提供しています。最上位レイヤー 1 (L1) およびレイヤー 2 (L2) ネットワーク上のネイティブ ガス トークンの価格上昇によって、総ロック値 (TVL) の増加を標準化しています。また、相対的なアプローチを採用し、これらのネットワークのオンチェーン アクティビティのインパルスを総取引手数料とアクティブ アドレスで測定し、Ethereum 取引手数料の最大の要因を具体的に分析しています。その後、オンチェーンの供給ダイナミクス、相関関係、仮想通貨スポット市場と先物市場の流動性の現状を調べています。

これとは別に、暗号通貨分野でより綿密に追跡されている指標は、米国ビットコインスポットETFの流入と流出であり、これは暗号通貨の需要の変化の指標とみなされることが多い。しかし、CMEビットコイン先物のオープン・インタレスト(OI)のこれまでの伸びは、ETFの開始以来の流入の一部がベーシス取引によるものであることを示唆している。CME先物のベーシス取引の影響を分離すると、BTC ETFへのヘッジされていないエクスポージャーの伸びが4月初旬以降大幅に鈍化していることが分かる。

基礎

TVL成長

異なるチェーンの生の TVL を比較するのではなく、ネイティブ ガス トークンの価格上昇を通じて TVL の成長を追跡します。通常、ネイティブ トークンは、担保または流動性の使用により、エコシステム内の TVL の大部分を占めます。価格上昇によって TVL の成長を調整すると、純粋な価格上昇ではなく、純新規価値の創造による TVL の成長の割合を区別するのに役立ちます。

全体的に、TVL は暗号通貨の時価総額よりも速いペースで成長しており、前年比で 24% 増加しています。最も急成長しているチェーン (TON、Aptos、Sui、Base) はすべて比較的新しいチェーンであり、急速な成長段階の恩恵を受けていると考えられます。

活動の推進要因: コストとユーザー

各ネットワークの(1)5月の1日平均アクティブアドレス数と(2)同時期の1日平均手数料または収益を比較しました。どちらも過去4か月(1月~4月)と比較した標準偏差として測定されています。その結果は次のとおりです。

-

オンチェーン手数料は、ソラナとトロンを除いて、5月に全体的に減少しました。

-

Ethereum L2(特にArbitrum)のアクティブアドレスは、EIP-4844以降の手数料の低下により大幅に増加しました。

-

カルダノとバイナンスのスマートチェーンの手数料はウォレットアクティビティの減少に及ばない

取引コストの要因

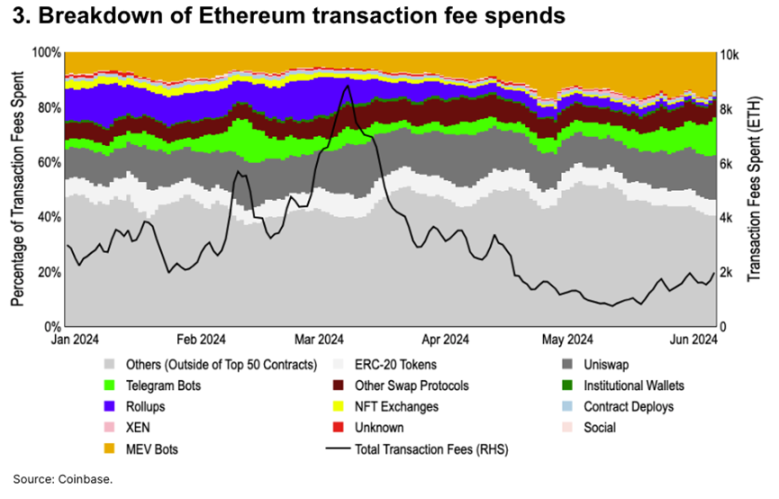

上位 50 の Ethereum 契約の手数料の内訳。これらの契約を合わせると、今年に入ってからの総ガス消費量は 55% を超えます。

3月のDencunアップグレード後、ロールアップ費用はメインネット手数料の12%から1%未満に徐々に減少しました。MEV(最大抽出可能値)による取引手数料は8%から14%に増加し、直接取引手数料は20%から36%に増加しました。ETHは4月中旬からインフレを経験していますが、市場のボラティリティの回復(および高額取引の需要)がこの傾向を相殺する可能性があると考えています。

イーサリアム L2 の成長

イーサリアム L2 の TVL は前年比 2.4 倍に増加し、5 月末の L2 総 TVL は $94 億に達しました。6 月初旬の時点で、Base は L2 総 TVL の約 19% を占めており、Arbitrum (33%) と Blast (24%) に次ぐ規模となっています。

一方、3 月 13 日の Dencun アップグレードで BLOB ストレージが開始されて以来、TVL (および多くのチェーンのトランザクション数) が過去最高を記録しているにもかかわらず、総トランザクション手数料は大幅に減少しました。

ビットコインの供給量の変化

過去 3 か月間にビットコインが移動したと定義されるアクティブなビットコイン供給の減少は、歴史的に見てローカル価格のピークより遅れており、市場ボリュームの減速を示しています。アクティブなビットコイン供給は、4 月初旬に 400 万 BTC のローカルピークに達し、2021 年上半期以来の最高レベルに達しましたが、6 月初旬には 310 万 BTC に減少しました。

しかし同時に、BTC の非アクティブな供給、つまり 1 年以上動いていない BTC は、年初から横ばい状態が続いています。これは、長期的な循環投資家は依然として注目しているものの、短期的な市場の楽観論が弱まっていることを示していると考えられます。

技術的側面

相関

90 日間の期間に基づくと、ビットコインの収益は、いくつかの主要なマクロ経済要因の日々の変化と緩やかに相関しているように見えます。これには、米国株、商品、多国間ドル指数が含まれますが、金との正の相関は比較的弱いままです。

一方、イーサリアムとSP 500の相関関係(0.37)は、ビットコインとSP 500の相関関係(0.36)とほぼ同じです。暗号通貨ペアは、クロスセクターと比較して高い相関関係で取引され続けていますが、BTC/ETHの相関関係は、3月から4月のピーク時の0.85から0.81にわずかに減少しました。

市場の流動性を高める

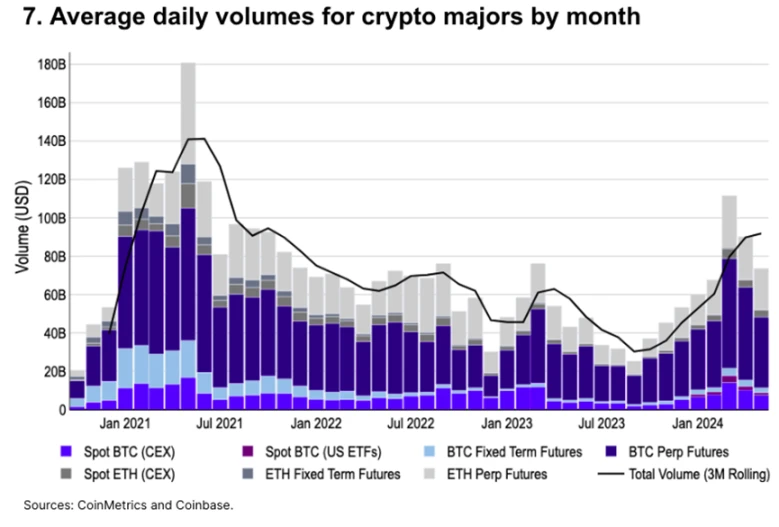

ビットコインとイーサリアムを合わせたスポットと先物の平均日次取引量は、2024年3月のピークである$1115億から34%減少した。それでも、5月の取引量($746億)は、2023年3月を除いて、2022年9月以降のどの月よりも高かった。

1月に米国のスポットビットコインETFが承認された後、スポットビットコインの取引量も大幅に増加し、5月のスポット集中取引所(CEX)のビットコイン取引量は12月と比較して50%増加しました($76億対$51億)。5月のスポットビットコインETFの取引量は$12億で、世界のスポット取引量の14%を占めました。

CME ビットコイン先物

CMEの未決済建玉は、2024年初頭から2.2倍($45億から$97億)、2023年初頭から8.1倍($12億)に増加しています。年初来の新規フローの大半は、スポットETFの承認後のベーシス取引に起因すると考えられます。スポットETFの発売後、ビットコインのベーシス取引は、米国の従来のブローカーディーラーを通じて完全に完了できるようになりました。

永久未決済建玉も$98億から$166億に増加し、CME未決済建玉の割合は通年で約30%(29-32%)を維持しました。とはいえ、CME先物の市場シェアは2023年初頭の16%から大幅に増加しており、米国オンショア機関からの関心が高まっていることを示しています。

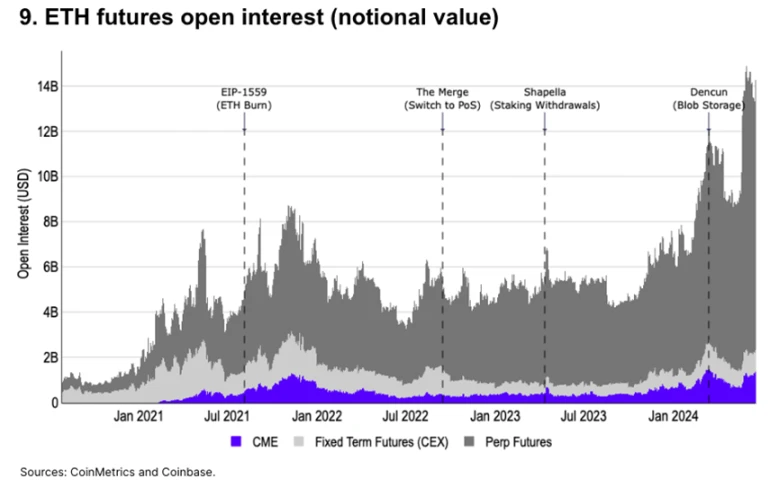

CMEイーサリアム先物

CME ETH先物の未決済建玉は過去最高に近づいています。しかし、ETHの未決済建玉は依然として、米国以外の特定の管轄区域でのみ利用可能な永久先物契約によって占められています。6月1日現在、総未決済建玉の85%($121億)は先物取引であり、CME先物はわずか8%($11億)でした。

内生的 ETH 触媒が未決済建玉に与える影響は通常目に見えて明らかであり、未決済建玉の直近の大きな急増は、米国でのスポット ETH ETF の承認 (19 b-4 申請) 後でした。それ以前は、3 月 13 日の Dencun アップグレードで未決済建玉がピークに達しました。

さらに、中央集権型取引所における従来の固定期間先物も依然として人気があり、その未決済建玉は CME 先物に匹敵します。

CME ビットコインベーシス取引を分離する

CME ビットコインの未決済建玉に対してスポット ETF の時価総額を正規化すると、4 月初旬 (55 日目) 以降のスポット ETF フローの大半はベーシス取引によるものであることがわかります。

スポット ETF が承認された後、3 月 13 日 (43 日目) 時点で ETF が保管するビットコインの量は 20 万 BTC ほど増加しました。これは、この期間中にビットコインが方向性を持って購入されたことを示唆しており、この期間中の価格上昇を部分的に説明しています。それ以来、ETF が保管するビットコインは 825,000 から 850,000 の間で推移していましたが、5 月末にこの範囲を大きく上回りました。

この記事はインターネットから引用したものです: Coinbase: 暗号通貨市場の基礎と技術動向を分析する 10 のチャート

関連:Ringefence、分散型AI開発を推進する財団の設立を発表

オリジナル作品がAI生成コンテンツ(AIGC)で使用された場合にクリエイターに報酬が支払われることを保証する初の生成AIプラットフォームであるRingfence AIは、Ringfence Foundationの設立を発表しました。Ringfence Foundationの使命は、デジタル起源と分散型AIを大規模に推進するために必要な技術を構築し、サポートすることです。Ringfence Foundationは、Ringfenceエコシステムのいくつかの重要な側面、つまりRingfence AI、Ringfenceノード、Ringfenceトークン(RFAI)に重点的に取り組みます。Ringfence AIはRingfenceのコアプロトコルであり、クリエイターに知的財産を保護、収益化、ライセンス供与し、人工知能と連携するためのツールを提供します。RingfenceノードとRFAIトークンは、Ringfenceプラットフォームに積極的な参加を導入する最初のメカニズムです。ノードオペレーターは、世界初のコミュニティトレーニングを受けた…