原題: The Restaking Wars: Eigenlayer vs Symbiotic

原作者: Ignas、DeFi研究者

原文翻訳: Ismay、BlockBeats

今週はもともと暗号通貨の新たなトレンドについてのブログ記事を書いていたのですが、急遽方向転換して再ステーキングに焦点を絞る必要がありました。

その理由は、Eigenlayersの最大のライバルであるSymbioticが立ち上げられたばかりで、預金限度額が1日で$2億にほぼ達したためです。新興トレンドは後で見ることができますが、高収益ファームのチャンスを見逃すことはできません。

Karak に加えて、現在 3 つの再ステーキング プロトコルがあります。では、実際に何が起こっているのでしょうか。それらはどう違うのでしょうか。また、どのように対応すればよいのでしょうか。

Symbioticの背後にある動機

市場で出回っているホットな噂によると、ParadigmはEigenlayerの共同設立者であるSreeram Kannanに投資を打診したが、Kannanは$1億ドルのシリーズBラウンドを主導したParadigmの競合企業Andreessen Horowitz(a16z)を選んだという。

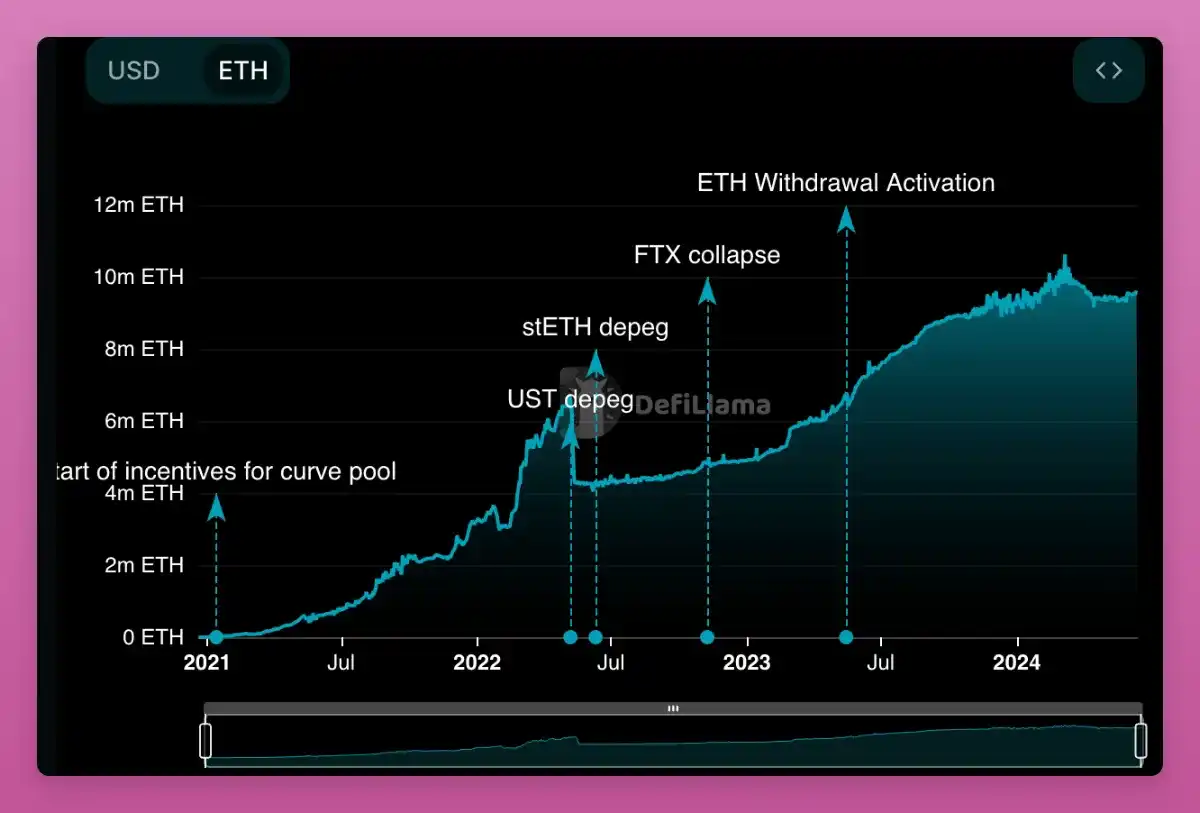

それ以来、EigenlayerはTVLが$188億で2番目に大きいDeFiプロトコルに成長しました。これより大きいのはLidoのみで、$335億です。EIGENトークンはまだ譲渡できませんが、FDVは$133.6億に達しています。

2023年3月にEigenlayerの評価額が$5億FDVと評価されることを考えると、これは紙上の収益の25倍の増加に相当します。

Paradigm が不満だったのも無理はない。それに応じて、Paradigm は Symbiotic に資金を提供し、Eigenlayer の直接の競合相手となった。Symbiotic は Paradigm と Cyber Fund から $580 万のシード資金を受け取った。その評価額はまだ不明である。

Paradigm と a16z のライバル関係はよく知られており (ジョークにもなっています)、この話には続きがあります。

Symbiotics の 2 番目の主要投資家である Cyber Fund は、Lido の共同設立者である Konstantin Lomashuk 氏と Vasiliy Shapovalov 氏によって設立されました。

「リドの関係者は、アイゲンレイヤーの再ステーキングのアプローチが同社の優位性に対する潜在的な脅威であると見ている」とコインデスクは5月に報じた。

LidoはLRTトークンのトレンドに乗り遅れ、実際、stETHのTVLは停滞し、過去3か月で10%減少しました。一方、EtherFiとRenzoは流入が急増し、TVLはそれぞれ$62億と$3億に達しました。

LRT での再ステーキングはより高い収益をもたらすため特に魅力的ですが、現在のところ収益の多くは実際にはポイント ファーミングです。

Lido の地位を強化するために、Lido DAO は「Lido Alliance」を立ち上げました。その主な使命は、許可のない分散型再ステーキング エコシステムを開発することです。

「…再ステーキング市場の急速な成長やその他の要因を考慮しました。彼のいくつかの呼びかけに応えて、プロトコルをそのまま維持しながらstETHを中心としたエコシステムの出現をサポートするために、次のフレームワークを提案します。」

ちなみに、リストされている戦略的優先事項の 1 つは、stETH が LRT になるのではなく、LST であることを改めて強調することです。

これは素晴らしいことです。より多くのトークンを獲得し、エアドロップを獲得する機会が増えるからです。

最初の話し合いからわずか 1 か月後、主要アライアンス メンバーの Mellow は、stETH デポジットを裏付けとする LRT デポジットを Symbiotic 上で開始しました。

しかし、Mellow LRT のユニークな機能と農業機会について詳しく説明する前に、少し立ち止まって、Symbiotic と Eigenlayer の違いについて説明しましょう。

共生対固有層

共生: 許可不要でモジュール化

Symbiotic は、パーミッションレスでモジュール化された設計を特徴としており、より高い柔軟性と制御性を提供します。主な機能は次のとおりです。

マルチアセットのサポート: Symbiotic では、Lido の stETH、cbETH など、あらゆる ERC-20 トークンの直接入金が可能です。これにより、Symbiotic は、主に ETH とその派生商品に焦点を当てている Eigenlayer よりも多様化しています (私の知る限り、Eigenlayer は将来的に他のアセットもサポートする可能性があります)。

カスタマイズ可能なパラメータ: Symbiotic を使用するネットワークは、担保資産、ノード オペレーター、報酬、ペナルティ メカニズムを選択できます。このモジュール設計により、ネットワークは特定のニーズに基づいてセキュリティ設定を自由に調整できます。

不変のコア コントラクト: Symbiotic のコア コントラクトはアップグレード不可能 (Uniswap と同様) であるため、ガバナンス リスクと潜在的な障害点が軽減されます。チームが消滅しても、Symbiotic は引き続き運用できます。

許可不要の設計: あらゆる分散型アプリケーションを承認なしで統合できるようにすることで、Symbiotic はよりオープンで分散化されたエコシステムを提供します。

Symbiotic の共同創設者兼 CEO である Misha Putiatin 氏は、Blockworks とのインタビューで次のように語っています。「Symbiotic とは、『火を避けるように競争を避け、可能な限り無私かつ非批判的になる』という意味です。」

ミシャ氏はまた、ブロックワークスに対し、「シンバイオティックは他の市場参加者と競合することはなく、したがってネイティブのステーキング、集約、またはデータ利用可能性サービスを提供しない」と語った。

dApp が起動すると、通常は独自のセキュリティ モデルを管理する必要があります。ただし、許可不要でモジュール式の柔軟な Symbiotic 設計により、共有セキュリティを使用して誰でもネットワークを保護できます。

「私たちのプロジェクトの目標は、物語を変えることです。ローカルで立ち上げる必要はなく、共有セキュリティで私たち上で立ち上げる方が安全で簡単になります」とミシャ氏はブロックワークスに語った。

実際には、これは暗号プロトコルがネイティブ トークンのネイティブ ステーキングを可能にしてネットワーク セキュリティを強化できることを意味します。たとえば、Ethena は Symbiotic と提携して、ENA をステーキングすることで USDe のクロスチェーン セキュリティを実現しています。

Ethena は、Symbiotic を LayerZero の分散検証ネットワーク (DVN) フレームワークと統合し、ステークされた $ENA に裏付けられた $USDe などの Ethena 資産のクロスチェーン セキュリティを実現します。これは、ステークされた $ENA を活用するインフラストラクチャとシステムのいくつかの部分の最初のものです。– Symbiotic のブログ投稿。

その他のユースケースには、クロスチェーンオラクル、しきい値ネットワーク、MEV インフラストラクチャ、相互運用性、共有ソーターなどがあります。

Symbiotic は 6 月 11 日に開始され、24 時間以内に stETH の入金上限に達しました。そうそう、入金ポイントについても言及しましたか?

Eigenlayer: 管理と統合の方法

Eigenlayer は、より管理された統合アプローチを採用し、Ethereum ETH ステーカーのセキュリティを活用してさまざまな dApp (AVS) をサポートすることに重点を置いています。

単一資産へのフォーカス: Eigenlayer は主に ETH とその派生商品をサポートしています。このフォーカスにより、より幅広いマルチアセットのサポートを提供する Symbiotic と比較すると柔軟性が制限される可能性があります。ただし、より多くのアセットを追加することは可能です。

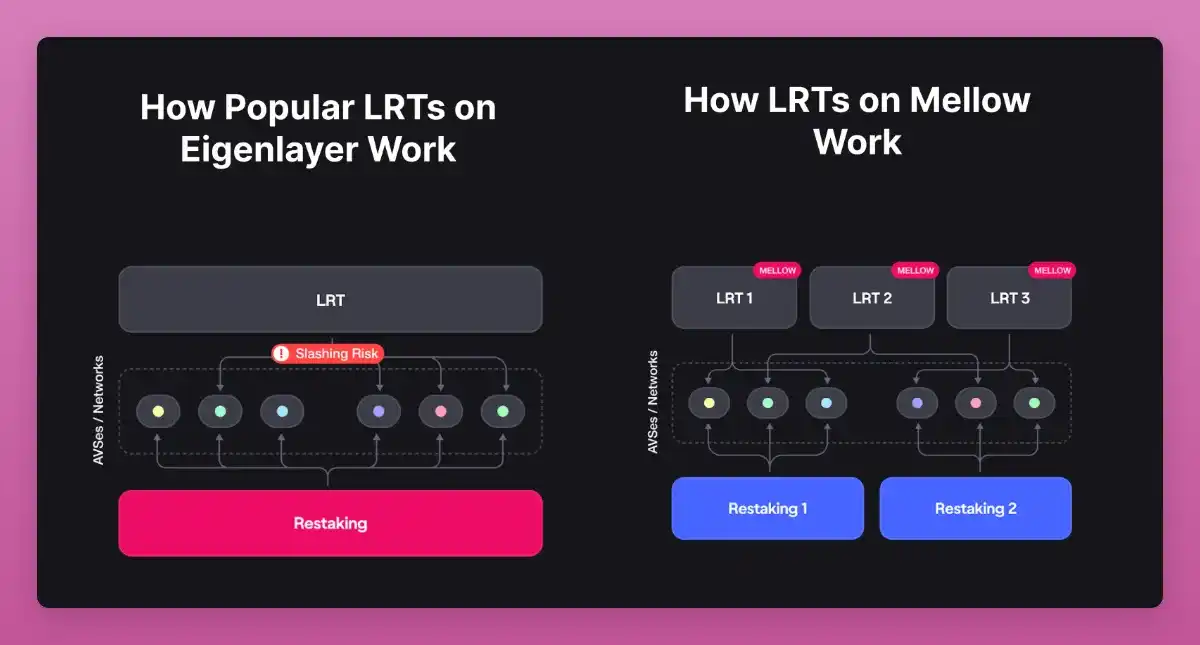

集中管理: Eigenlayer は、ステークされた ETH のノード オペレーターへの委任を管理し、ノード オペレーターはさまざまな AVS を検証します。この集中管理により、操作が簡素化されますが、リスクがバンドル化され、個々のサービスのリスクを正確に評価することが難しくなる可能性があります。

仕組みについては前回の記事で読むことができます ブログ投稿 .

ダイナミック マーケット: Eigenlayer は、開発者が ETH のプールされたセキュリティを使用して新しいプロトコルやアプリケーションを起動できる、分散型のトラストレス マーケットを提供します。リスクはプール内の預金者間で共有されます。

スラッシングとガバナンス: Eigenlayer の管理アプローチには、スラッシングと報酬を処理するための特定のガバナンス メカニズムが含まれており、柔軟性が低くなる可能性があります。

正直に言うと、Eigenlayer は非常に複雑なプロトコルであり、リスクと全体的な操作は私の理解を超えています(笑)。この部分を書くために、さまざまな情報源からの批判をまとめる必要がありました。そのうちの 1 つは、サイバーファンド自体からの批判です。

私はどちらの側にも偏りはなく、SymbioticとEigenlayerの比較はDeFiマニアの間で白熱した議論を巻き起こすだろうと信じている。

Mellow Protocol を理解する: モジュラー LRT

Symbiotic が稼働を開始して最も驚いたのは、Mellow プロトコルで LRT がすぐに開始されたことです。Lido Alliance のメンバーとして、Mellow は Lido のマーケティング、統合サポート、流動性オンボーディングの恩恵を受けています。

契約の一環として、メロウはLidoに1億MLWトークン(総供給量の10%)を報酬として付与し、TGE後にはLido Allianceの法人にロックされる予定だ。

これらのトークンには、チーム トークンと同じ権利確定期間およびクリフ期間の条件が適用されます。つまり、TGE 後の 12 か月のクリフ期間、クリフ期間後の 30 か月の権利確定期間 (フィードバックに基づいて条件が変更されます) となります。

連立案では、他の 2 つの利点についても言及されています。

「Lido のノード オペレーターは、LRT や再担保プロトコルの強制に直面するのではなく、独自の構成可能な LRT を起動し、ニーズに合った AVS を選択することでリスク管理プロセスを制御できます。」

「これにより、Lido の地理的および技術的な分散化の取り組みが、イーサリアムの検証を超えて拡大されることになります。」

コラボレーションの影響が現れるまでには時間がかかりますが、LDO は 24 時間で 9% 増加しました。これはかなり印象的です。

興味深いことに、Lido のコラボレーション ツイートが公開される前に、4 つの LRT プールのうちの 1 つで $42 百万の上限がすでに達成されていました。

とにかく、Etherfi や Renzo などの Eigenlayers LRT に精通している場合は、Mellow に資金を預けると 2 倍興味深いことがわかります。Symbiotic と Mellow の両方からポイントを獲得できるのです。

しかし、Mellow と Eigenlayers LRT は異なります...

Mellow は LRT のどのような問題を解決しますか?

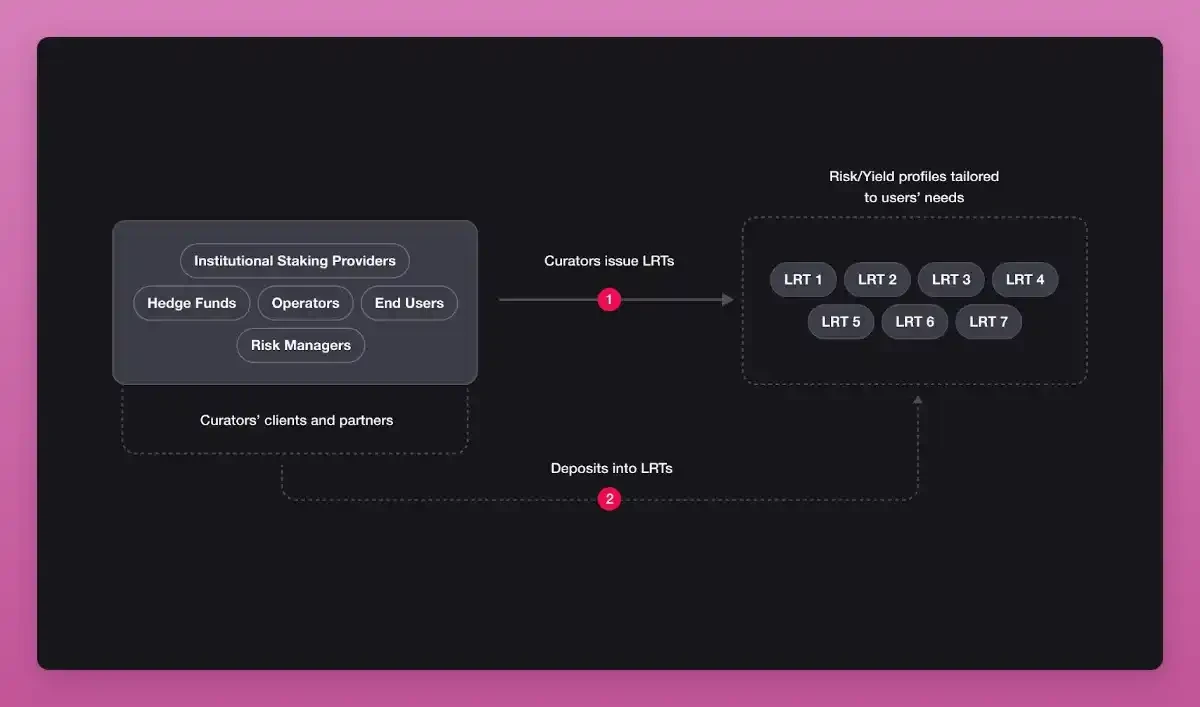

Mellow プロトコルを使用すると、誰でも LRT を展開できます。ヘッジファンド、ステーキング サービス プロバイダー (Lido など)、そして私でも (理論上は) 展開できます。

これはまた、LRT の量が急増することを意味します。これにより、LRT の流動性が損なわれ、DeFi プロトコルへの統合が複雑になります。

ただし、いくつかの利点もあります。

多様なリスク プロファイル: 現在の LRT では通常、ユーザーは均一なリスク プロファイルを受け入れる必要があります。Mellow では複数のリスク調整モデルが使用できるため、ユーザーは好みのリスク エクスポージャーを選択できます。

モジュラー インフラストラクチャ: Mellow のモジュラー設計により、共有セキュリティ ネットワークで特定の資産と構成を要求できます。リスク キュレーターは、ニーズに基づいて高度にカスタマイズされた LRT を作成できます。

スマート コントラクトのリスク: モジュール式のリスク管理を可能にすることで、Mellow はスマート コントラクトと共有セキュリティ ネットワーク ロジックのエラーのリスクを軽減し、再ステークホルダーにとってより安全な環境を提供します。

オペレータの集中化: Mellow はオペレータの選択決定を分散化し、集中化を防ぎ、バランスのとれた分散化されたオペレータ エコシステムを確保します。

LRT サイクル リスク: Mellow の設計は、引き出しの停止による流動性危機のリスクに対処します。現在、引き出しには 24 時間かかります。

興味深いことに、Mellow は、Symbiotic、Eigenlayer、Karak、Nektar などのステーキング プロトコル上で LRT を起動できると具体的に述べています。しかし、Mellow が Eigenlayer と直接連携するとは、非常に驚きです。

しかし、現在の Eigenlayer LRT プロトコルが Symbiotic または Mellow で動作しても驚きではないでしょう。実際、Coindesk は、Renzo と Symbiotic に近い情報筋が、Renzo がすでに 1 か月前に Symbiotic との統合について話し合っていたと報告しました。

最後に、パーミッションレスの Mellow Vault の素晴らしい点は、DeFi トークン用の LRT を利用できる可能性があることです。Symbiotic 上の流動性のある再担保 ENA である ENA LRT トークンを想像してみてください。これは USDe クロスチェーンのセキュリティ保護に使用されます。

このサイクルではトークン経済に大きな革新は見られませんが、Symbiotic により DeFi ガバナンス トークンの保有が再び魅力的になる可能性があります。

DeFi Degenの再ステーキング戦略

この記事の執筆時点では、Mellow には 4 つの LRT 金庫があり、それぞれ 4 人の管理者によって管理されています。預け入れ上限に近づいています。

Symbiotic と Mellow LRT の発売のタイミングは完璧です。EtherFi S 2 ポイント キャンペーンは 6 月 30 日に終了し、Renzo S 2 が進行中で、引き出しが可能になるとすぐに Swell エアドロップが開始されるはずです。

LRTファームのエアドロップの期限が切れた後、自分のETHをどうするか心配です。VCと大物プレイヤーのゲームのおかげで、エアドロップ農家も十分に食べられるでしょう。

現時点でのゲームは非常にシンプルです。Symbioticを預けてポイントを獲得するか、リスクレベルを上げてMellowで直接ファームします。

Symbiotics stETH 入金限度額に達したため、Symbiotic ポイントを獲得することはできなくなりますが、Mellow ポイントが 1.5 倍付与されますのでご了承ください。

エアドロップ ファーム ゲームは、Eigenlayer のゲームプレイに似ている可能性があります。Mellow LRT が DeFi に統合され、Pendle のレバレッジ ファームや複数のレンディング プロトコルのファームが見られるようになるでしょう。

しかし、EIGEN が取引可能になる前に、Symbiotic トークンが上場される可能性が高いと思います。

Blockworks とのインタビューで、プティアティン氏はメインネットが「一部のネットワークでは早ければ夏の終わりに」稼働する可能性があると述べた。これはトークンも同時に稼働することを意味するのだろうか?

Symbiotic の積極的な提携戦略を考えると、特に市場がすぐに強気になった場合、Eigenlayer から再ステーキングの熱を奪うことは賢明な動きになる可能性があります。

私にとって最も衝撃的だった 2 つのパートナーシップは、The Blockless と Hyperlane です。どちらのプロトコルも当初は共有セキュリティ AVS として Eigenlayer と提携していましたが、提携関係は変化しているのでしょうか?

Symbiotic はさらなるサポートとトークン配布を約束しているのでしょうか? もっと回答が必要です!

いずれにせよ、これらの再ステーキング戦争は、より多くの機会を提供し、Eigenlayer が予想よりも早くトークンをリリースすることを促す可能性があるため、私たちエアドロップファーマーにとって良いことです。

Symbiotic はまだ初期段階ですが、初期の入金流入は非常に好調です。私は現在 Symbiotic と Mellow でファーミングしていますが、戦略が開始されたら Pendle YT に移行する予定です。

Pendle の Symbiotic YT トークンの有効期限により、Symbiotic TGE のタイムラインに関するより詳しい情報が得られると考えています。

最後のポイント:カラク

私がそれを忘れたと思ったでしょう?

Karak はハイブリッドです。Eigenlayer に似ていますが、AVS を使用する代わりに、Distributed Security Services (DSS) と呼びます。

Karak は、DSS のリスク管理とサンドボックス化のために独自のレイヤー 2 (K2 と呼ばれる) も立ち上げました。ただし、これは実際の L2 というよりはテストネットに近いものです。

しかし、Karak は $1 億以上の TVL を獲得することができました。なぜでしょうか? 主な理由は 2 つあります。

Karak は Eigenlayer LRT をサポートしています。そのため、ファーム ユーザーは LRT を預け、同時に Eigenlayer、LRT、Karak からポイントを獲得できます。

Karakは$48百万以上の資金調達に成功しました。投資家にはCoinbase Ventures、Pantera Capital、Lightspeed Venturesが含まれます。著名な投資家の支援により、高額のエアドロップが期待されます。

Karak の詳細については、以下の投稿をご覧ください。

4 月の発表以来、Karak は重要なパートナーシップ、Karak で開始される注目すべき LRT プロトコル、または独占的な DSS/AVS パートナーを発表していません。

Symbiotic が Eigenlayer に追いつきつつある中、Karak のより積極的な開発をぜひ見たいです。Karak はペースを上げる必要があります。

この記事はインターネットから引用したものです: Eigenlayer vs Symbiotic、再ステーキング戦争が始まる

関連:マーリンチェーンの創設者ジェフ:キャパシティの拡大、利子の創出、資産の交換、マーリンのネイティブイノベーションはどのように実現するのか

5月に開催されたBitcoinAsiaカンファレンスで、Merlin Chainの創設者Jeffは「ビットコインL1からMerlin Chainのネイティブイノベーションへ」と題した講演を行い、Merlin Chainのネイティブイノベーションがビットコインエコシステムにどのような力を与えることができるかを詳細に検討しました。彼はビットコインエコシステムの進化を振り返り、Merlin Chainのネイティブイノベーションがビットコインエコシステムの発展をどのように促進するかを詳細に検討しました。以下は、現地での録音に基づいて編集されたスピーチの全文です。2023年以前は、ビットコインは常に価値を保管するためのデジタルゴールドと見なされており、ビットコインを中心に新しいコンセプトやアプリケーションを作成する人は誰もいませんでした。しかし、2023年半ばのOrdinalsブームの後、ますます多くの人々がビットコインネットワーク上でNFT関連のコンテンツを作成し始め、BRC-20、BRC-420、ORC-20、そしてAtomicalsなどの資産を発行し始めました…