出典: グレースケール

原文翻訳: Yanan、BitpushNews

-

スマートコントラクトプラットフォームの暗号通貨分野には、フライホイール効果と呼ばれる価値蓄積メカニズムがあります。このメカニズムは雪だるま式に増加し、取引手数料とネットワーク使用量をトークンの価値、ネットワークセキュリティ、分散化と密接に結び付けます。

-

スマート コントラクト プラットフォームによって、手数料収入を得るための戦略は異なります。一部のプラットフォームは、比較的高い取引手数料を設定することで収益を増やしますが、他のプラットフォームは、取引手数料を下げることでより多くの取引を引き付けます。

-

グレイスケールの調査によると、この分野では手数料収入がトークンの価値成長を牽引する主な要因であると考えられます。もちろん、時間の経過とともに手数料収入に影響を与えるため、注目に値する重要な基本的要因は他にもあります。

-

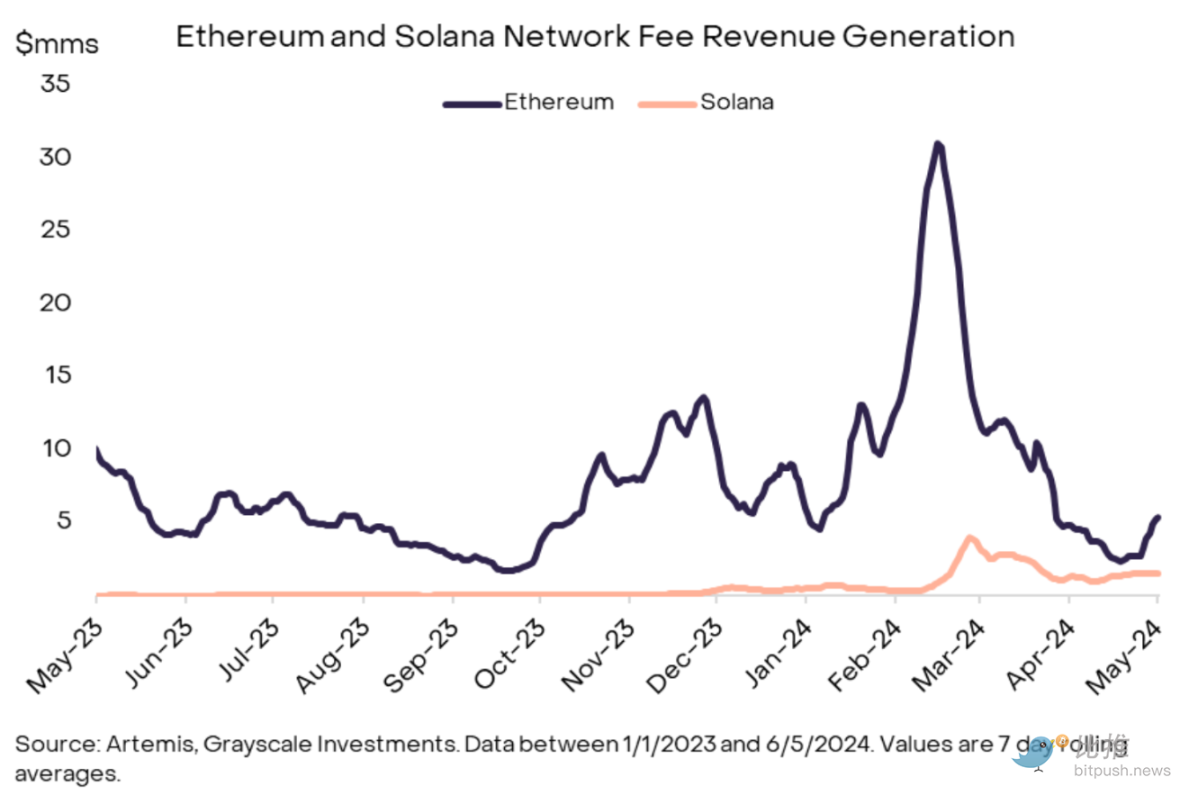

イーサリアムはこの分野のリーダーとして、長年の成功的な運営を経て膨大なネットワーク手数料収入を蓄積し、2023年には$2億の大台を突破することに成功しました。同時に、ソラナなどの他のスマートコントラクトプラットフォームも急速に成長しており、その手数料収入は2024年に約$2億に達すると予想されています。

暗号資産には実質的な価値がなく、従来の投資方法では評価が難しいと誤解している人が多い。しかし、Grayscalesの見解は正反対だ。彼らは、EthereumやSolanaなどのスマートコントラクトプラットフォームは、ネットワーク上の経済活動を通じて手数料を課すことで実際に収入を得ることができると指摘している。投資家がスマートコントラクトプラットフォームの暗号通貨の価値を評価したい場合、時間の経過とともにどれだけの手数料収入を生み出すことができるかを見ることが1つの方法であるとGrayscaleは示唆している。

スマートコントラクトプラットフォームの基本概要

Ethereum や Solana などのスマート コントラクト プラットフォームは、開発者にさまざまな分散型アプリケーションを構築するためのネットワーク環境を提供します。これらのアプリケーションは、ゲームから金融、NFT まで、幅広い分野をカバーしています。これらのスマート コントラクト ブロックチェーンのコア機能は、それらが運ぶアプリケーションのさまざまなトランザクションを安全かつ検閲に耐性のある方法で処理できることです。

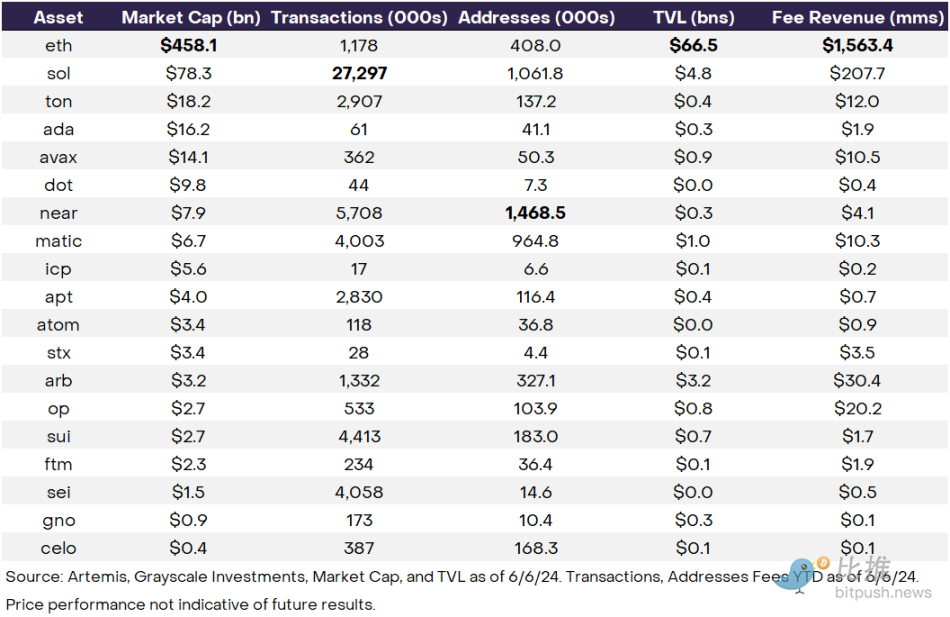

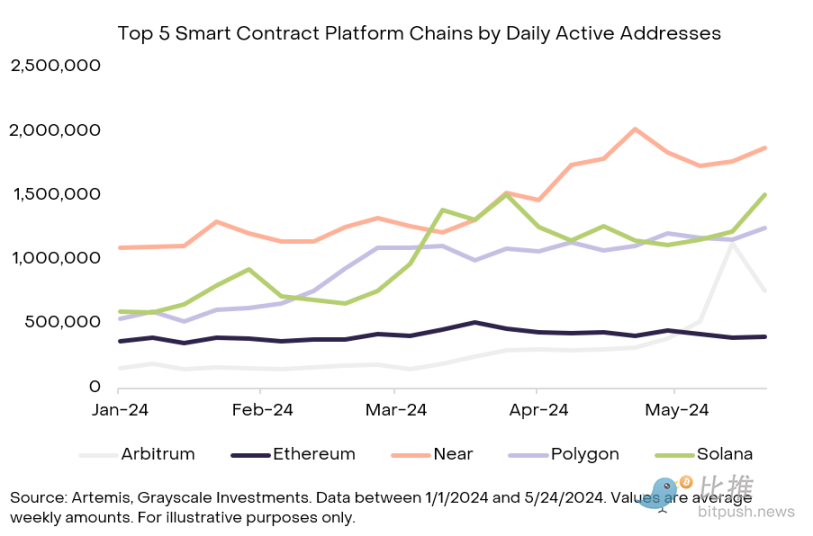

このため、スマート コントラクト プラットフォームの価値は、そのネットワークのアクティビティと密接に結びついています。ネットワーク アクティビティを測定するための重要な指標には、プラットフォームが処理できるトランザクションの量、サポートできるユーザーの規模 (通常は 1 日のアクティブ アドレスの数で測定)、プラットフォームが保持できる資産の価値、いわゆる総ロック値 (TVL)、およびブロック スペースを収益化するプラットフォームの能力 (これはネットワーク手数料収入に反映されます) などがあります (これについては後で詳しく説明します)。

各指標にはそれぞれ固有の意味があります。たとえば、イーサリアムの総ロック値(TVL)における大きな優位性(最大$66億、最も近い競合他社の7倍)は、金融アプリケーションの分野におけるプラットフォームの流動性の優位性と独自の価値ポジショニングを十分に示しています(図1を参照)。さらに、エコシステムアプリケーションの数におけるイーサリアムの主導的な地位は、新しい開発者、新しいアプリケーション、新しいユーザーを引き付ける強力なネットワーク効果をさらに生み出しています。同時に、重要な指標であるソラナの1日の取引量は、高スループットと低コストの利点を強調するだけでなく、そのブロックチェーンテクノロジーがDEPINなどの大規模なアプリケーションシナリオや、NFTやミームコインなどの小売市場関連のプロジェクトに非常に適していることを示しています。

投資家は、資産間でこれらの基本的な指標を比較対照するだけでなく、このデータを時価総額、つまり特定の資産の市場の現在の評価と組み合わせることもできます。たとえば、図 1 に示すように、Solana の合計ロック値 ($47 億) は現在 Arbitrum ($32 億) よりも高くなっていますが、Arbitrum の時価総額対 TVL 比率 (1 倍) は Solana (16 倍) よりもはるかに低くなっています。これらの指標は、投資家にさまざまな資産の相対的な長所と短所についての洞察を得る方法を提供し、潜在的な価値投資機会を特定するのに役立ちます。

コストの重要な役割

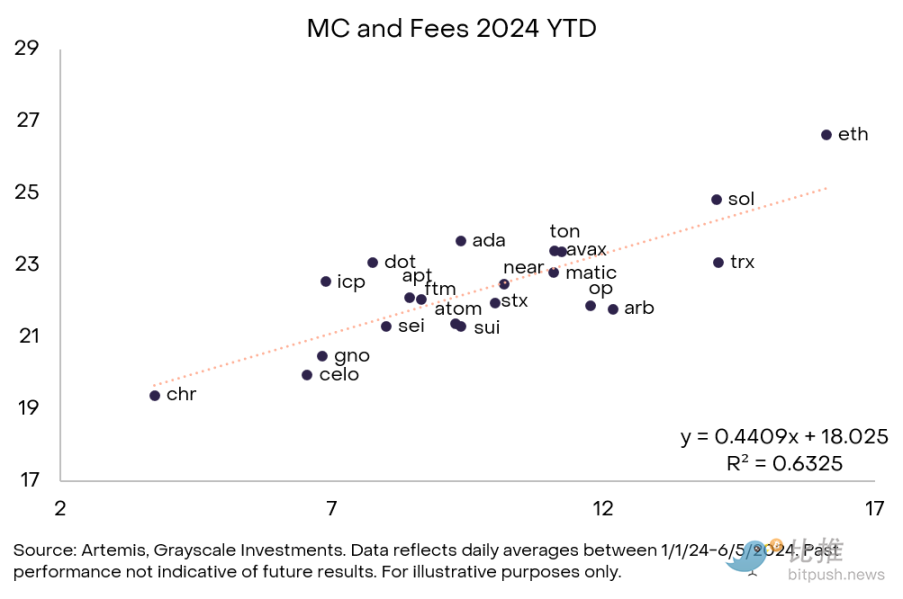

理論上も実践上もプラットフォーム ネットワークの活動を評価する方法は数多くありますが、ネットワーク手数料収入は、スマート コントラクト プラットフォームの価値を評価する上で、間違いなく重要な基本指標となっています (図 2 を参照)。この指標は、ユーザーがネットワーク サービスを利用するために支払う必要のある合計手数料として理解できます。スマート コントラクト プラットフォームにはさまざまな収益モデルがありますが、最終的には、手数料を生成してトークン所有者に価値を生み出す必要があります。

従来の業界における中央集権的な組織間の競争と同様に、分散型ネットワークもさまざまな方法で手数料収入を競っています。たとえば、一部のスマート コントラクト プラットフォームは、比較的高い取引コストを設定することで手数料収入を増やしますが、他のプラットフォームは、取引コストを削減することでより多くの取引量を引き付けようとします。どちらの戦略も成功する可能性が高いです。例として、2 つの仮想ブロックチェーンを見てみましょう。

例チェーン1: ユーザー数とトランザクション数が少なく、トランザクションあたりのコストが高い

5 ユーザー、10 トランザクション、トランザクションあたり $10: ネットワーク手数料収入 = $100

例チェーン2: ユーザー数とトランザクション数が多いが、トランザクションあたりのコストが低い

100 ユーザー、100 トランザクション、トランザクションあたり $1: ネットワーク手数料収入 = $100

この事例から、チェーン 2 のユーザー数と総取引量がチェーン 1 をはるかに上回っているにもかかわらず、2 つのチェーンが生み出すネットワーク手数料収入は同程度であるという現象が明らかになりました。もちろん、ユーザー数や取引量などの指標は確かに重要ですが、手数料収入のレベルを直接決定するため、取引コストと併せて考慮する必要もあります。

手数料収入の重要性は、実際の経験からも理論的概念からも明らかです。たとえば、図 2 は、暗号通貨業界におけるスマート コントラクト プラットフォームの各コンポーネントの手数料収入とその市場価値 (対数スケール) の関係を示しています。暗号通貨市場はまだ成熟過程にありますが、投資家はすでにファンダメンタル データに基づいてさまざまなプロジェクトを識別できます。Grayscales の分析によると、手数料収入と市場価値の関係は非常に安定しており、他のスマート コントラクト プラットフォームの基礎よりも市場価値との相関性が高くなっています。

Grayscale は、手数料と時価総額の間に密接な関係があることを強調しています。これは、ネットワーク手数料収入がトークンの価値蓄積において重要な役割を果たすためです。価値蓄積とは、プロトコルがネットワーク活動をトークンの長期的持続価値に結び付ける方法でトークンを構築することを意味します。次の 3 つの例を通じて、価値蓄積のさまざまな段階を見ることができます。Ethereum、Solana、Near です。

イーサリアム: 実証済みの価値蓄積「高品質チェーン」

イーサリアムは最初のスマートコントラクトブロックチェーンであるだけでなく、市場価値が最も高いブロックチェーンでもあります。しかし、2022年以降、厳しい拡張課題に直面し始めました。使用頻度の増加に伴い、ネットワークの混雑がますます顕著になり、ユーザーの取引手数料が急騰しました。2022年5月1日には、1取引あたりの平均ネットワーク手数料が$200に達しました。

それにもかかわらず、使用量の急増と平均取引手数料の高騰は、イーサリアムに莫大な価値の蓄積をもたらしました。2023年だけでも、イーサリアムのネットワーク手数料収入は合計1兆1000億を超えました。ユーザーが取引を行うたびに基本手数料がバーンされます。つまり、コインのこの部分はネットワークから永久に消え、総供給量が減少します。同時に、ユーザーが支払うチップは優先取引に使用され、これらの手数料はステーキングに参加するバリデーターとネットワークセキュリティメンテナーに報酬として支払われます。

そのため、2023年にイーサリアムネットワークは、莫大な収益を通じて200万イーサリアムトークン(供給量の1.7%)のバーンを達成しました。これはイーサリアム保有者に価値をもたらしただけでなく、バリデーターとステーカーに最大$3.90百万米ドルの報酬をもたらし、ネットワークのセキュリティを向上させるためにさらに努力するインセンティブとなりました。

イーサリアムは成熟段階に入り、価値蓄積を生み出す能力を十分に発揮しています。イーサリアムのメインネットでは、ユーザーはプレミアム製品、つまり最高のネットワークセキュリティを備えたスマートコントラクトプラットフォームによってサポートされるブロックスペースにプレミアムを支払う用意があります。これは、ステーブルコインやトークン化された金融資産など、大規模なトランザクションを伴い、ネットワークセキュリティを最優先するアプリケーションにとって特に重要です。2024年6月6日現在、プラットフォームの評価額は驚異的な$458億に達しており、これは他のどのスマートコントラクトプラットフォームのほぼ6倍です。この大きな利点は、間違いなく、ユーザーの収益化におけるその優れた能力と市場の成熟度を浮き彫りにしています。

Solana: 探査のハイパフォーマンスチェーンにおける価値の蓄積

イーサリアムの手数料収入モデルとは異なり、ソラナは独自の道を選び、短期的には市場リーダーとの差を徐々に縮めてきました。時価総額で2番目に大きいスマートコントラクトプラットフォームであるソラナは、1秒あたり335トランザクションの速度と、トランザクションあたりの平均低コストがわずか$0.04であるため、イーサリアムよりも高速で経済的な代替手段と見なされています。2023年にはソラナがイーサリアムよりもはるかに多くのトランザクションを処理しますが、そのネットワーク手数料収入はわずか$13百万で、イーサリアムの$2億(154倍の差)と比較して低いです。

これまで、この価値蓄積の欠如は Solana の相対的な不十分さを反映していましたが、2024 年には状況が変わります。Solana は今年これまでにすでに 2023 年全体の 6 倍の手数料を生み出しており、Ethereum と Solana の手数料格差は 2023 年の 154 倍から 16 倍に縮小しています (図 4 を参照)。この変化は、Solana のモデル (低いトランザクション コストと高いスループットの組み合わせ) が大きな経済的価値も生み出せることを示唆しています。

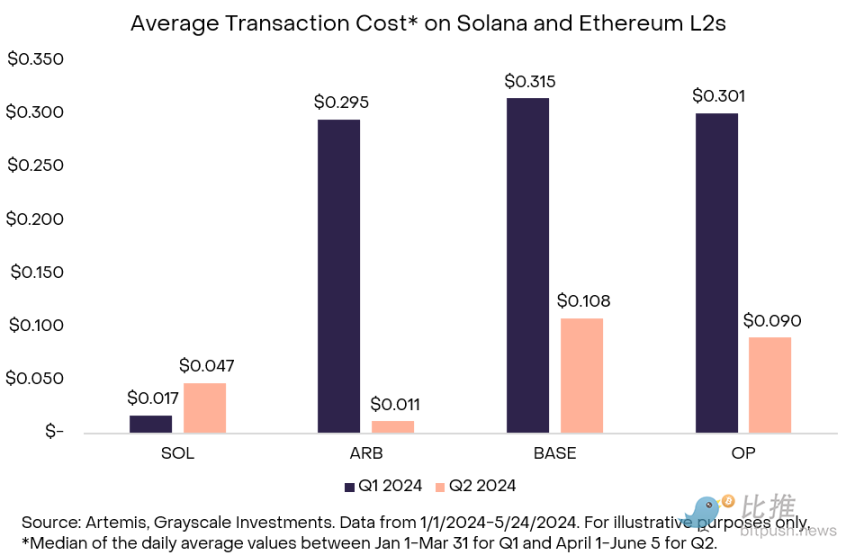

ネットワーク手数料収入の大幅な増加は、取引量全体の増加(昨年に比べてわずか33%の増加)のみに依存するのではなく、平均取引手数料の大幅な増加(昨年に比べて37倍の増加)が主な原因です。興味深いことに、イーサリアムカンクンのアップグレードによりイーサリアムのL2取引手数料が減少する一方で、伝統的に安価な選択肢として知られているSOLでは平均手数料が増加しています。4月1日以降、Solanaユーザーの平均取引手数料($0.04)はイーサリアム($4.80)よりも低いものの、L2s Arbitrum($0.01)よりも高くなっています。

イーサリアムのL2ソリューションであるArbitrumと比較すると、Solanasのユーザーに対する取引手数料は増加しており、低コストで高効率なチェーンとしてのブランドイメージに一定の影響を与える可能性があります。しかし、Grayscaleは、全体的な観点から見ると、手数料の増加は依然として前向きなシグナルであると指摘しました。これは、ユーザーの活発な活動を反映しているだけでなく、ステーキング参加者とトークン保有者の価値の継続的な成長も反映しています。

ニア:暗号化技術をリードし、ネットワーク収益化が台頭

上記の 2 つのケースとは対照的に、Near は、最近、非投機的なアプリケーション シナリオで広く使用されているスマート コントラクト プラットフォームですが、価値の蓄積という点では、まだ大きなパフォーマンスを示していません。Near は、暗号通貨分野で最大のユーザー ベースを持つ 2 つの分散型アプリケーション (dApp) である KaiKai と Hot Protocol のベース プラットフォームです。すべてのスマート コントラクト プラットフォームの中でも、Near は特に優れたパフォーマンスを発揮しており、1 日あたり 140 万人のアクティブ ユーザーと、Solana などの業界最速のチェーンに匹敵するスループットを誇ります (図 6 を参照)。

ユーザー数で大きくリードしているにもかかわらず、Nearはユーザーベースの収益化において競合他社に大きく遅れをとっており、過去1年間の手数料収入はわずか$410万でした。これは、比較的未熟な開発段階を反映しており、競合他社と比較した時価総額にも表れています($79億、イーサリアムは$4580億、ソラナは$780億)。Nearネットワークは高速で取引を処理する能力を実証していますが、トークン保有者や預金者にとって十分な価値蓄積をまだ生み出しておらず、時価総額が大手競合他社のレベルに達することを正当化していません。

Nearは今のところ収益化において大きな成果を上げていないが、その幅広いアプリケーションベースは間違いなく良いスタートである。Nearネットワークがアプリケーション範囲を拡大し続けたり、ネットワークアクティビティを低下させることなく平均取引手数料を引き上げたりできれば(Solanaの最近の進歩と同様に)、大きな価値の蓄積が達成されると期待される。

3 つのスマート コントラクト プラットフォームである Ethereum、Solana、Near は、ネットワーク手数料収入の点で分散型ネットワークの成熟度の異なる段階を表しています。Ethereum は長年にわたって安定した収益と成長を遂げてきました。Solana は堅固なユーザー ベースを持ち、大きな収益を生み出し始めたばかりです。Near は低コストのこともあり製品の魅力を示してきましたが、まだ大きな収益を達成していません。

手数料と評価:注意すべき重要なポイントとニュアンス

暗号通貨分野におけるスマートコントラクトプラットフォームの手数料と評価の問題には、慎重に検討する必要がある重要なポイントと微妙な違いが数多くあります。第一に、各プロトコルには独自の価値蓄積方法があり、トークンの発行率(インフレ)と消費率(デフレ)が異なります。インフレ率の高いトークンの場合、トークンの大量消費により、手数料による価値蓄積効果が大幅に低下する可能性があります。

さらに、異なるプロトコルは独自の手数料体系を設定しています。Ethereum を例にとると、その取引手数料はトークンの破棄に貢献し、それによってすべてのトークン保有者に間接的に利益をもたらすだけでなく、優先手数料はバリデーターとステーカーに分配されます。対照的に、Solanas の手数料分配メカニズムは異なります。取引手数料の 50% は焼却されて破棄され、残りの 50% はステーカーに属します。最近、投票により、Solanas の優先手数料の 100% がバリデーターに帰属することが決定されました。この戦略は、ある程度、バリデーター ハードウェアに対する Solanas のより高い要件を反映しています。

Solana での高レベルの MEV (Miner Extractable Value) アクティビティはバリデーターとマーケット メーカーに追加の報酬をもたらしますが、この報酬はトークン所有者にとって間接的なコストとなる可能性があることは注目に値します。したがって、ある観点から見ると、Ethereum の料金体系は一般のトークン所有者により多くの価値を還元しているように見えますが、Solanas システムではバリデーターとマーケット メーカーはより寛大な報酬を受け取る可能性があります。

従来の資産の評価では将来のキャッシュフローを現在に割り引くことが多いのと同様に、暗号資産の評価では、予想される将来のネットワーク手数料収入を現在に割り引く場合があります。このアプローチでは、特定のネットワークの採用、使用、または収益化の潜在的な成長を、現在の全体的な手数料収入とは異なる方法で考慮します。たとえば、イーサリアムの $458 億という評価は、現在発生する手数料だけに基づいているのではなく、ネットワーク効果を活用する能力と、第 2 層テクノロジーの採用、使用、手数料収入の将来の成長の可能性も考慮に入れていると想定するのが妥当です。

さらに、一部の暗号資産の評価には「金銭的プレミアム」要素も含まれる場合があります。言い換えれば、ユーザーが資産を保有する意思があるのは、それが金銭媒体(交換手段または価値の保存手段)として機能するためであり、この価値はネットワークの手数料収入を生み出す能力を超えることがよくあります。特にイーサリアムの場合、「金銭的プレミアム」の概念は、その評価を検討する上で特に重要であり、特にトークンが業界全体で担保資産として広く使用されている場合は重要です。

結論は

価値蓄積メカニズムがプロトコルに適切に実装されていれば、ネットワーク使用量の増加は、ユーザーにトークンを保有する動機を与え、流通から撤退を促し、トークンの価値を高める可能性があるだけでなく、ユーザーがバリデーターまたはホルダーになることをさらに奨励し、ネットワークのセキュリティを向上させます。手数料の徴収は、ネットワークのセキュリティに貢献するだけでなく、より多くのバリデータがプロジェクトに参加するように動機付けることができ、それによってネットワークの分散化と検閲耐性を高めることができます。したがって、価値蓄積はフライホイールのようなもので、手数料、ネットワーク使用量、トークン評価、およびネットワークのセキュリティと分散化を密接に結び付けています。

手数料はネットワークの成熟度の指標として使用できますが、このフライホイールにはネットワークの成長とその評価に影響を与える可能性のある他の多くの要因があることを認識する必要があります。たとえば、アプリケーションの採用率が上昇すると、より多くのユーザーが参加するようになり、同じエコシステムで開発する開発者が増えます。したがって、ネットワーク手数料を評価するときは、他の基本的な指標や特定のエコシステムの相対的な評価 (時価総額) と組み合わせて考慮する必要があります。

今後、これらの成長神話の発展を継続的に監視することが重要になります。ユーザーの平均取引コストが比較的高いにもかかわらず ($4.8)、イーサリアムはトークン化された金融資産などの高価値取引シナリオを通じてメインネットでの手数料収入をさらに増やすことができますか? イーサリアムの手数料収入は、L2 アクティビティの頻度の増加に伴って増加しますか? また、Solana は、ユーザーが他の低コストで高スループットの競合他社に乗り換えるのを防ぐために、収益化とオンチェーンのコストを低く抑えることの間でどのようにバランスをとるのでしょうか? Near は収益化を試みるのでしょうか、それともユーザーベースの拡大を優先するために、意味のある収益機会を放棄し続けることを選択するのでしょうか?

これらのダイナミックな変化は、手数料、取引量、アクティブユーザー、総ロック価値(TVL)などの主要指標を継続的に監視することの重要性を強調しています。Grayscaleは、暗号資産クラスが成熟し、その採用が拡大し続けるにつれて、これらのコア指標の重要性がますます高まると確信しています。これらの指標は、スマートコントラクトプラットフォームの相対的な利点と機会をより深く反映し、投資家がネットワークの価値をより注意深く理解するのに役立ち、より情報に基づいた意思決定サポートを提供します。

この記事はインターネットから引用したものです: Grayscale Research Report: スマート コントラクトをめぐる戦いで、手数料と成長をリードするのは誰か?

関連: UXLINK: ソーシャル トラックにおける「無視できない問題」?

原文|Odaily Planet Daily 執筆者:Wenser 5月13日、Web3ソーシャルインフラプロジェクトUXLINKは、SevenX Ventures、INCE Capital、HashKey Capitalが主導する新たな資金調達ラウンドを正式に発表しました。資金調達額は500万ドルを超えます。注目すべきは、この資金調達ラウンドはUXLINKの前回の資金調達ラウンドから3か月も経っていないことです。これまでに、このプロジェクトは総額1500万ドル以上を調達しており、ヨーロッパ、アメリカ、アジア、中東の多くの一流機関や著名なエンジェル投資家をカバーしています。Web3ソーシャルトラックの主流アプリケーションが強力な財務属性と影響力のある投機を持つ資産をターゲットにしているときに、UXLINKは逆のことをしており、知り合いのソーシャルとはまったく異なるWeb3ソーシャルの道を切り開くことを目指しています…