導入

Ether.fi は、イーサリアムのステーキングと流動性の再ステーキングに取り組んでいます。現在のイーサリアムのステーキングと再ステーキングの分野で最大の問題点は、ユーザーがステーキング後にイーサリアムの制御を失うことです。そのため、Ether.fi は、非管理型ステーキング ソリューションを開発することで、ユーザーがイーサリアムの制御を維持しながらステーキングと再ステーキングのメリットを享受できるようにすることを目指しています。

プロジェクトの強さ

コアチーム

マイク・シラガゼ: 創設者兼 CEO。ウォータールー大学を卒業したマイク・シラガゼは、2010 年に暗号通貨業界への投資を始めました。彼は Gadze Finance を設立して CEO を務め、Top Hat を設立しました。

チャック・モリス: チーフエンジニア。シカゴ大学でコンピューターサイエンスを専攻して卒業。暗号通貨開発エンジニアリングチームで豊富な経験を持つ。

パートナー

Kiln: Ethereum のインフラストラクチャ サービスを提供します。

DSRV: ノードサービスやその他の技術サポートを含むブロックチェーンインフラストラクチャサポートを提供する企業。

Chainnodes: ノードの運用と管理に重点を置いたブロックチェーン サービス プロバイダー。

Obol: ブロックチェーンに関連する分散信頼プロトコルまたは分散型テクノロジーに焦点を当てた企業。

ether.fiが公開したチームとパートナー情報から、その開発チームは暗号通貨業界において非常に豊富な投資と開発経験を持ち、多くの暗号通貨インフラ企業と協力関係を築き、インフラ構築において強力なサポートを得ていることがわかります。

財務力の強さ

ether.fiは2回の資金調達で約$3230万を調達しました。

-

シードラウンド:2023年2月、Version One Venturesが主導し、Purpose Investments、North Island Ventures、Node Capital、Maelstrom、Kommune.one、Chapter One Ventures、Arrington XRP Capitalが参加。金額は$530万。

-

シリーズA:2024年2月、Version One VenturesとOKX Venturesが主導し、White Star Capital、White Loop Capital、Stani Kulechov、Selini Capital、Sandeep Nailwal、North Island Ventures、Node Capital、Matthew Howells-Barbyが参加。調達額は$27百万米ドル。

Version One VenturesとOKX Venturesは、暗号通貨業界のトップ投資機関です。AAVEの創設者Stani Kulechov氏、Polygonの創設者Sandeep Nailwal氏、Krakenの創設者Matthew Howells-Barby氏もether.fisの資金調達に参加しています。業界のトップの人々がEth.fiを非常に高く評価していることがわかります。

操作モード

ユーザーが預けた ETH トークンと LST トークンの量に応じて、32 ETH と LST の倍数、および他の量の ETH トークンと LST トークンの 2 つのタイプに分けられます。

-

ユーザーが預けたETHトークンとLSTトークンの量が32の整数倍の場合

ノード オペレーターは、バリデータ ノードの実行を割り当てられるよう入札します。信頼されたノード オペレーターは、名目上の入札を提出して利用可能としてマークすることができます。信頼されていないノード オペレーターはオークション メカニズムに参加し、入札価格に基づいてバリデータが割り当てられます。デポジッターは 32 ETH を ether.fi デポジット コントラクトにデポジットします。これによりオークション メカニズムがトリガーされ、ノード オペレーターがバリデータの実行に割り当てられます。これにより、出金セーフと、出金セーフの所有権を与える 2 つの NFT (T-NFT、B-NFT) も作成されます。T-NFT は 30 ETH を表し、いつでも譲渡可能です。B-NFT は 2 ETH を表し、必須です。2 ETH を引き出す唯一の方法は、バリデータを終了するか、完全に終了することです。バリデータは、バリデータ キーを勝者のノード オペレーターの公開キーで暗号化し、オンチェーン トランザクションとして送信します。ノード オペレーターは、復号化されたバリデータ キーを使用してバリデータを開始します。加入者(またはノードオペレーター)は、終了コマンドを送信してバリデーターを終了し、加入した ETH を引き出し金庫に預けることができます。加入者はその後、NFT をバーンし、取引手数料を差し引いた後に ETH を回収できます。

B-NFT は、価格低下保険の免責額(価格低下イベント発生時)を提供するために使用され、バリデータノードのパフォーマンスの監視責任を表します。リスクと責任が増大するため、B-NFT は T-NFT よりも高い利回りを持ちます。

-

ユーザーが預けたETHとLSTトークンの量が他の量である場合

ユーザーがETHを預け入れ、そのLSTトークンの数が他の量である場合。ユーザーが32イーサリアム未満を持っている場合、またはバリデータノードを監視する責任を負いたくない場合は、NFT流動性プールでeETHをミントすることで、ether.fisステーキングに参加できます。流動性プール契約には、ETHとT-NFTで構成される混合資産が含まれています。ユーザーが流動性プールにETHを預けると、流動性プールはeETHトークンをミントし、ユーザーに転送します。T-NFTを保有するミントは、流動性プールにT-NFTを預け入れ、T-NFTの価値に等しいeETHをミントできます。eETHを保有するマーケットメーカーは、十分な流動性がある場合、流動性プールで1:1の比率でeETHをETHに変換できます。流動性が不十分な場合、変換によって検証終了がトリガーされます。 B-NFT をステーキングに使用するユーザーは、ETH をプールに預け、B-NFT の割り当てのキューに入ります。流動性プール内の Ethereum の量がしきい値を超えると、キュー内の次の保有者に割り当てられます。このプロセスでは、秘密鍵が生成され、ステーキング プロセスがトリガーされます。32 ETH がプールにステーキングされ、2 つの NFT が同時にミントされます。T-NFT がプールに入れられ、B-NFT が債券保有者に与えられます。流動性プール内の ETH の量がしきい値を下回ると、ミント時間が最も早い T-NFT が終了要求をトリガーします。終了要求はタイムスタンプを記録し、カウントを開始します。タイマーが期限切れになってもバリデーターが終了していない場合、B-NFT 保有者の価値は徐々に減少します。ノード オペレーターは、期限切れのバリデーターを終了するときに報酬を受け取ることができます。バリデーターが終了すると、T-NFT と B-NFT は焼却され、ETH(手数料を差し引いたもの)が流動性プールに預けられます。

同時に、ステーカーの収益を増やすために、ether.fiはプロジェクトの設計においてステーキング報酬の提供に加えてノードサービス市場を設定し、ステーカーとノードオペレーターがノードを登録し、インフラサービスを提供し、サービス収益を共有できるようにしています。ユーザーがether.fiに資金を預けてステーキング報酬を受け取ると、ether.fiは自動的にユーザーの預け金をEigenlayerに再ステーキングして収益を得ます。Eigenlayerはステーキングされたイーサリアムを使用してさまざまなAVSをサポートし、経済的セキュリティレイヤーを確立することでステーカーの収益を増やします。すべてのステーキング報酬の合計額はステーカー、ノードオペレーター、プロトコルに分配され、それぞれ90%、5%、5%を占めます。ユーザーはイーサリアムステーキング報酬、ether.fiロイヤルティポイント、再ステーキング報酬(EigenLayerポイントを含む)、およびDefiプロトコルへの流動性提供に対する報酬を受け取ることができます。

分散型バリデータテクノロジー (DVT)

ether.fi のホワイト ペーパーでは、分散バリデータ テクノロジー (DVT) が紹介されています。DVT の登場は、主に Ethereum ステーキングにおけるバリデーターの集中化の問題を解決するためです。従来の Ethereum ステーキングでは、バリデーターは通常、単一のノード オペレーターによって管理されるように設計されています。このモデルには、2 つの明らかな問題があります。

-

このノードに障害が発生すると、このバリデーターにステークされた ETH のセキュリティと利点に影響します。

-

このノードが信頼できないか攻撃を受けた場合、バリデータのパフォーマンスとセキュリティに影響を及ぼす可能性があります。そのため、DVT の設計では、複数の独立したエンティティが 1 つのバリデータを共同で管理できるようにすることで、単一障害点のリスクを分散します。

DVT テクノロジーの実装は、主に次の 2 つの側面のアップグレードと改善を通じて行われます。

-

まず、DVT ではキーが分割されます。バリデーターのキーは、単一のキーで制御されるのではなく、複数の部分に分割されます。バリデーターの管理に関与する各エンティティは、キーの一部のみを保持します。操作を実行するたびに、エンティティの大多数のコンセンサスを得る必要があります。これにより、単一のノードがキーを制御するリスクが効果的に軽減されます。

-

第二に、各参加主体の責任と権利を規制し、システム全体の公平性と透明性を確保するために、DVT 参加者間で明確な契約と合意がなければなりません。

要約すると、ether.fi は DVT テクノロジーを導入することで元のノードの集中化リスクを大幅に軽減し、ステーカーと参加者のセキュリティと公平性をさらに確保しました。

バリデータ管理のNFT化

ether.fi の設計では、各バリデーターの作成時に、T-NFT と B-NFT という 2 つの NFT が生成されます。T-NFT は 30 ETH を表し、いつでも転送できます。B-NFT は 2 ETH を表します。これは必須であり、完全に引き出す場合にのみ返却できます。生成された NFT は、バリデーターに賭けられた資金の所有権を表すだけでなく、バリデーターの管理と実行に必要なすべての重要なデータも含まれています。NFT には、作成されたバリデーターに関する詳細情報 (ノード、物理的な場所、ノード オペレーターなど) と、バリデーターが実行されるノード サービスの詳細情報が含まれます。NFT 所有者はバリデーターを制御できます。

ether.fi の NFT 設計は、以前の LSD プロジェクトの LST のアップグレード版です。これにより、ステーカーは NFT を保持することで、より柔軟かつ分散化された方法でバリデーターを管理できます。これにより、ステーカーがこれまで ETH を第三者に譲渡する際に抱えていた信頼の問題も軽減されます。

類似プロジェクトと比較した革新性

ether.fi を他の Restaking プロジェクトと比較します。

-

安全: 従来のステーキング プロジェクトに対する ether.fi の最も明らかな利点は、セキュリティです。従来のステーキング プロジェクトでは、ユーザーはプロジェクトを通じて ETH を直接ノードにステーキングします。ユーザーが ETH をノードにステーキングすると、キーの制御も失われます。ノードが悪意のあるものである、または攻撃されている場合、ステーカーは対応する損失を被ります。Ether.fi は、DVT テクノロジの参照とバリデータによる NFT の管理を通じて、ステーカーがキーを制御し、ノード オペレーターにステーキングを委託しながら ETH の管理を保持し、複数の独立したエンティティが単一のバリデーターを共同管理することを実現し、障害のリスクを 1 点に分散できるように、非管理型ステーキング ソリューションの開発を目指しています。Ether.fi は、ユーザーが Ethereum ステーキングに参加するリスクを最小限に抑えます。

-

終了メカニズム: 他の Restaking プロジェクトでは、ユーザーがプロトコルにステークされた ETH または LST を償還する必要がある場合、償還まで 7 日間待つ必要があります。ただし、ether.fi は独自の終了メカニズムを提供します。つまり、ユーザーは Unstake を通じて eETH を ETH にステーク解除できます。つまり、ユーザーは DEX を通じて ETH をスワップバックできるだけでなく、1:1 で Unstake を選択して ETH を償還することもでき、待機時間が短くなります。また、ether.fi は LRT の直接終了をサポートする唯一のプロトコルです。Curve、Balancer などの他のプロトコルは LP プール交換を通じて終了しますが、引き出し時間は流動性準備金の状況に応じて変わります。

暗号通貨業界、特にチェーン上のアクティブユーザーにとって最も重要な問題は資産のセキュリティであり、次に収益率が続きます。Ether.fi は、DVT テクノロジーを使用して NFT を参照および管理することで、ユーザー資産のセキュリティを最小限に抑えます。同時に、非常にユーザーフレンドリーな誓約終了メカニズムを備えているため、プロジェクトに参加する際のユーザーの懸念が大幅に軽減されます。

プロジェクトモデル

ビジネスモデル

ether.fiの経済モデルは、ノードオペレーター、ステーキングユーザー、アクティブ検証サービスプロバイダー(AVS)の3つの役割で構成されています。

-

ノード演算子: ether.fis ノード オペレーターは、主に ether.fis インフラストラクチャを使用してステーカーや他のネットワーク参加者に高品質のサービスを提供できるエンティティです。ノード オペレーターは、ether.fis 経済モデルで非常に重要な役割を果たします。まず、ユーザーはノード オペレーターを通じて ETH または LST をステークし、次にノード オペレーターがステーカーのために NFT をミントします。Ether.fi は、NFT をミントまたは破棄するときに一定の手数料を請求します。これも ether.fis 収入源の 1 つとなっています。次に、ノード オペレーターは、ステークされた ETH を Eigenlayer にステークして収入を得たり、ether.fi に接続された AVS にサービスを提供して収入を得たりします。

-

ステーキングユーザー: ether.fisステーキングユーザーは、ether.fiにETHをステーキングした後、ノードステーキングインセンティブのEthereum報酬を受け取るほか、主にEigenlayerにステーキングして収入を得たり、AVSにサービスを提供して収入を得たりすることができます。ステーキングユーザーが得た収入のうち、5%はノードに割り当てられ、5%はether.fiプロジェクトに割り当てられ、これもether.fis収入源の1つです。

-

アクティブ検証サービスプロバイダー (AVS): ether.fi は Restalking トラックのプロジェクトであり、必然的に AVS が関与します。Restaking トラックのほとんどのプロジェクトは現在、プロジェクトのステークされた ETH を Eigenlayer に接続し、Eigenlayer が AVS ドッキングを完了して超過報酬を獲得できるようにしていますが、ether.fi の計画の次のステップは、独自の AVS エコシステムを確立することです。AVS は、ether.fi プロジェクトがステーキング ユーザーに提供する超過収益の源です。

上記の分析から、ether.fis の収益は次のようになります。

-

NFTを鋳造または破壊する場合、ether.fiは手数料の一定割合を請求します。

-

ステーキングユーザーは収入の5%を受け取る

トークンモデル

ホワイトペーパーによると、ETHFI の総額は 10 億、トークンの初期供給量は 1 億 1,520 万、現代コインの流通率は 11.52% です。

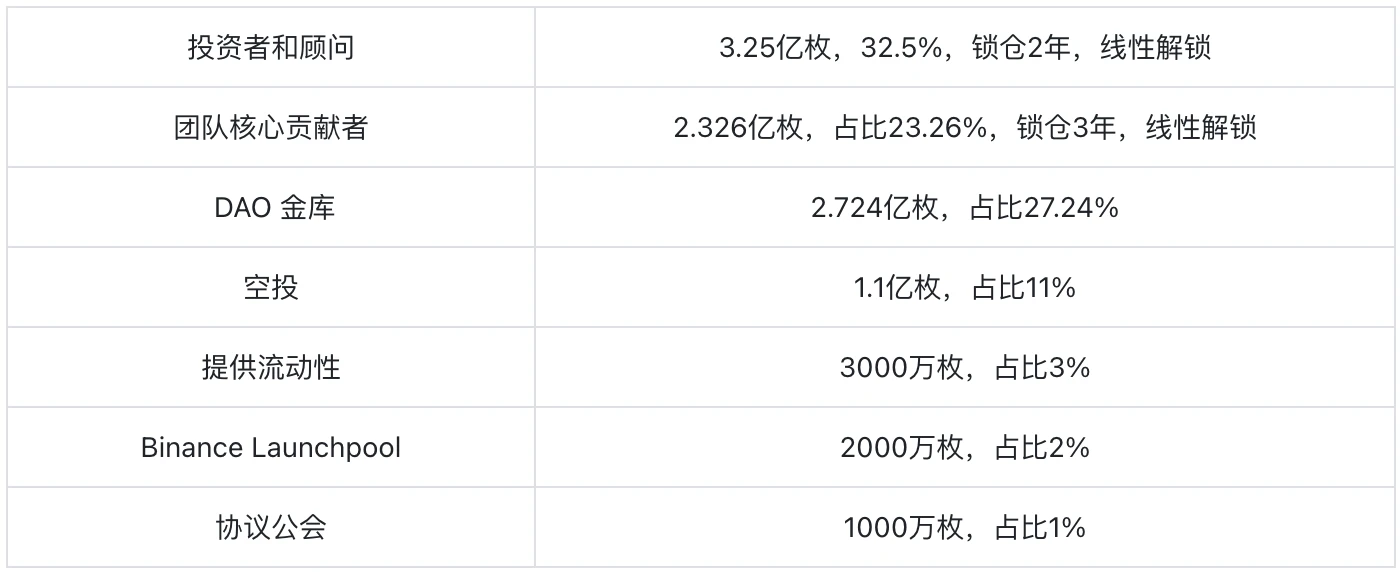

ETHFI の分布は次のとおりです。

トークンエンパワーメント

ホワイトペーパーによると、ether.fi における ETHFI の用途は次のとおりです。

-

プロトコル料金の支払い: ユーザーは、ether.fi での操作とトランザクションの支払いに ETHFI を使用する必要があります。

-

プロジェクトのインセンティブ: ステーキングに参加し、ノードを実行するユーザーに報酬を与えます。

-

ガバナンスに参加する: ETHFI トークンを保有すると、プロジェクトのガバナンスに参加できます。

ETHFIの価値判断

ホワイトペーパーによると、ether.fi プロジェクトでは、ETHFI を集中的に、または定期的に破壊するシナリオは存在しません。

ETHFIの権限の少なさは、ether.fiプロジェクトの重大な欠点です。その設計にはステーキングメカニズムがないため、ETHFIトークンをロックしてプロジェクトの価値を高めるという重要なポイントが低下しています。ただし、ホワイトペーパーのETHFIの割り当てによると、市場に最も影響を与えるトークンの2つの部分は、投資家とコンサルタント、およびチームのコア貢献者です。この2つの部分に割り当てられたトークンは、全体の55.76%を占めています。割合は比較的高いですが、ロックアップ時間から判断すると、ほとんどのトークンは2026年3月以降までリリースされないため、当面はトークンの流通率に影響を与えません。

ETHFI の今後の動向は、スポット ETF を通過した後も ETH の価格が上昇し続けることができるかどうか、また、ether.fi が将来さらに多くの AVS に接続して、ether.fi プロジェクトの誓約者にさらに多くの ETH ステーキングの追加収入をもたらすことができるかどうかに大きく左右されます。

テレビL

https://defillama.com/protocol/ether.fi#information

https://defillama.com/protocol/ether.fi#information

https://dune.com/ether_fi/etherfi

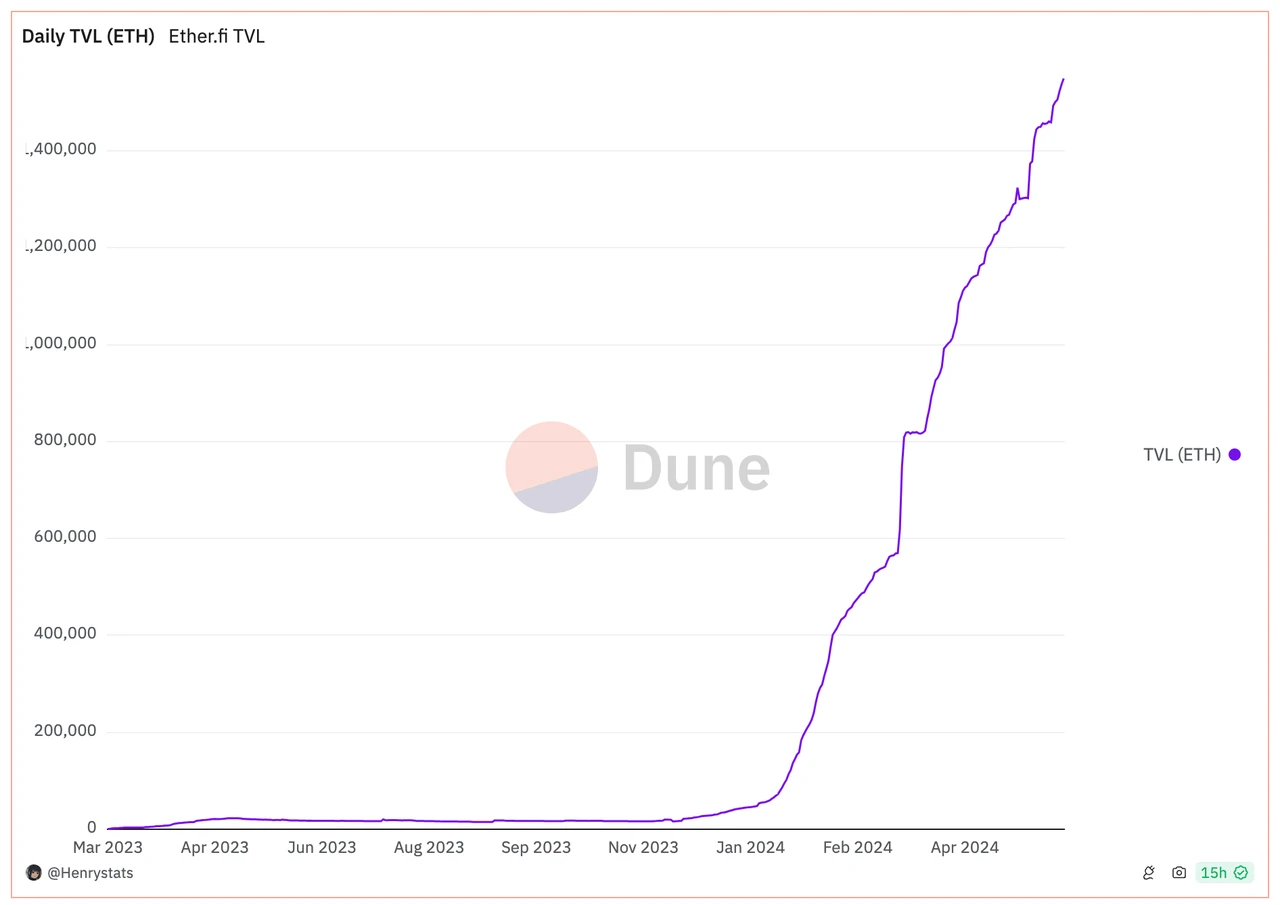

図からわかるように、ether.fisのTVLは58.8億米ドルに達し、現在そのTVLはRestakingトラックで1位にランクされています。そして、ether.fisのTVLは2024年以来急速な上昇傾向を維持していることがわかります。

年利

https://www.ether.fi/

ether.fi の公式ウェブサイトから、ether.fi の APY が 14.4% に達していることがわかり、これはステーキング ユーザーにとって非常に魅力的です。

トップ10保有者

https://ethplorer.io/en/address/0xfe0c30065b384f05761f15d0cc899d4f9f9cc0eb#pageTab=holderstab=tab-holders

コイン保有アドレス上位10位には、ether.fiのDAOトレジャリー、Binance、OKEXの公式アドレスが含まれています。残りのコイン保有量は7.07%です。ETHFIの数は7707万で、現在の流通量は1億1520万で、流通量の66.91%を占めており、ほとんどのトークンがクジラの手に集中していることがわかります。

プロジェクトリスク

-

ETHFIトークンは、ether.fiのガバナンストークンであることに加え、ユーザーがプロジェクトを使用する際に手数料を支払い、ステーカーやノードオペレーターに報酬を分配する役割も担っています。現段階ではETHFIトークンのロック解除量は多くなく、ether.fiの分配メカニズムにおける投資家とコンサルタント、コアコントリビューターの2大グループのロックアップ時間も妥当であるため、今回の強気相場ではロック解除量は多くありませんが、ETHFIには買い戻しや担保メカニズムがないため、ETHFIの流通量が継続的に増加しており、デフレ効果を実現できるメカニズムがないため、通貨の価格上昇に一定の影響を与えています。

-

ether.fiは、他のRestakingプロジェクトと比較して、誓約者が常に資産の所有権を保持し、適時にステークをリリースできるという問題を解決できるという利点がありますが、Restakingプロジェクトにとって最も重要なことは、誓約したユーザーの追加的な実質収入を増やすことです。現在、ether.fiは、他のRestakingプロジェクトと同様に、ステークされたトークンをEigenlayerに接続してAVSアクティブ検証サービスを提供するためにEigenlayerに依存しています。今年中に独自のAVSアクティブ検証サービスを開始する予定ですが、他のプロジェクトがether.fiを使用できるかどうかについてはまだ不確実性が多く、実現しない場合は通貨価格に大きな影響を与えるでしょう。

要約する

ether.fiの開発方向は、イーサリアムのステーキングと流動性の再ステーキングに注力しています。DVT技術とバリデータ管理のNFT化を引用することで、現在のイーサリアムステーキングと流動性の再ステーキングトラックの共通の問題である、ユーザーがイーサリアムをステーキングした後にイーサリアムの制御を失うという問題を解決します。また、ステーキングユーザーのキーの制御を実現し、複数の独立したエンティティによる単一のバリデーターの共同管理を実現することで、ノードにおけるステーキングユーザーの集中化リスクをうまく解決します。同時に、ether.fiは、ユーザーがLRTで直接終了できる再ステーキングトラックの唯一のプロトコルでもあります。そのため、ether.fiは再ステーキングトラックで非常に大きな優位性を持ち、現在TVLは再ステーキングトラックで1位になっています。

しかし、ether.fi自体のトークンエコノミクスは単純すぎる上に、ステーキングメカニズムや破壊メカニズムがないため、トークンの流通量が継続的に増加し、間接的にトークン価格の上昇に悪影響を及ぼしています。ether.fiは独自のAVSアクティブ検証サービスを開始する予定ですが、他のプロジェクトで使用できるかどうかはまだ大きな不確実性があります。実現に失敗した場合には、通貨の価格に大きな影響を与えることになります。その具体的な影響はまだわかりません。

まとめると、ether.fiプロジェクトは、独自のDVT技術とバリデータ管理NFTメカニズムを通じて、従来のステーキングでステーキングした後にイーサリアムの制御を失う問題を解決します。同時に、そのLRT終了メカニズムも非常に合理的であり、ユーザーに認められています。オンチェーンユーザーが最も懸念しているセキュリティの2つの側面から、ユーザーの懸念と業界の一般的な問題を解決します。さらに、イーサリアムのスポットETFは基本的に承認されています。ETHがその後の強気市場で良い上昇を遂げることができれば、イーサリアムに基づくether.fiは間違いなく非常に印象的なパフォーマンスを発揮するでしょう。

この記事はインターネットから引用したものです: ETHFI: 市場で過小評価されている主要な Restaking 製品

関連:時価総額1兆1000億のio.netがBinance Launchpoolに上場、次の大金がやってくる

オリジナル| Odaily Planet Daily著者| Asher 今朝、Binanceは55番目の新しいコインマイニングプロジェクトがio.net(IO)であり、6月11日北京時間20:00にIO / BTC、IO / USDT、IO / BNB、IO / FDUSD、IO / TRY取引市場を開始すると発表しました。 このニュースが出るとすぐに、主要な金儲けコミュニティがすぐに活発になりました。 次に、Odaily Planet Dailyがio.netプロジェクト、IOトークンエコノミー、店頭取引について理解を深めます。 io.net総合分析 プロジェクトの説明 画像ソース:公式Twitter io.netは、チップを中心に2面市場を構築した分散型コンピューティングネットワークです。 供給側は、世界中に分散しているチップ(主にGPUですが、CPUやAppleのiGPUなど)のコンピューティングパワーであり、需要側はAIモデルを完成させたい人工知能エンジニアです…