原作者: マシュー・シーゲル、パトリック・ブッシュ、デニス・ジノビエフ、ヴァンエック

原文翻訳: 1912212.eth、Foresight News

ETH スポット ETF はまもなく米国の取引所での取引が承認されると予想しています。このマイルストーンに向けた進展により、ファイナンシャル アドバイザーや機関投資家は、資格のあるカストディアンの保証の下でこの資産を保有し、ETF 特有の価格設定と流動性の利点を享受できるようになります。これに対応して、当社は財務モデルを更新し、ETH の基本的な投資ケースを再評価しました。また、リスクとリターンのトレードオフに焦点を当て、従来の 60/40 ポートフォリオで ETH が BTC とどのように相互作用するかについて、一連の定量分析を実施しました。

この記事の主な内容:

-

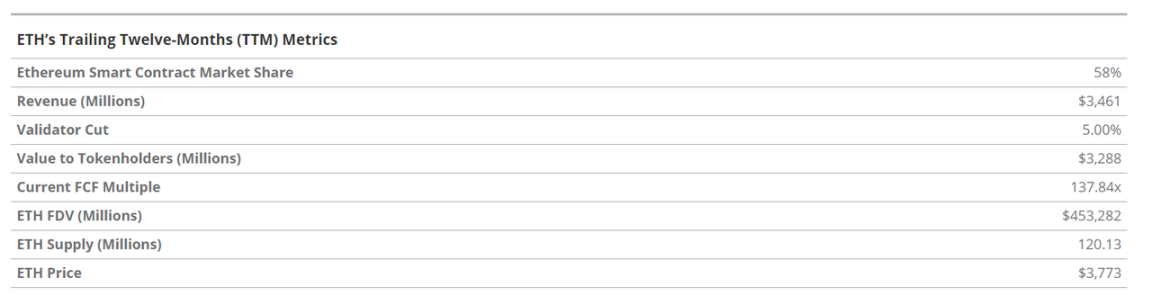

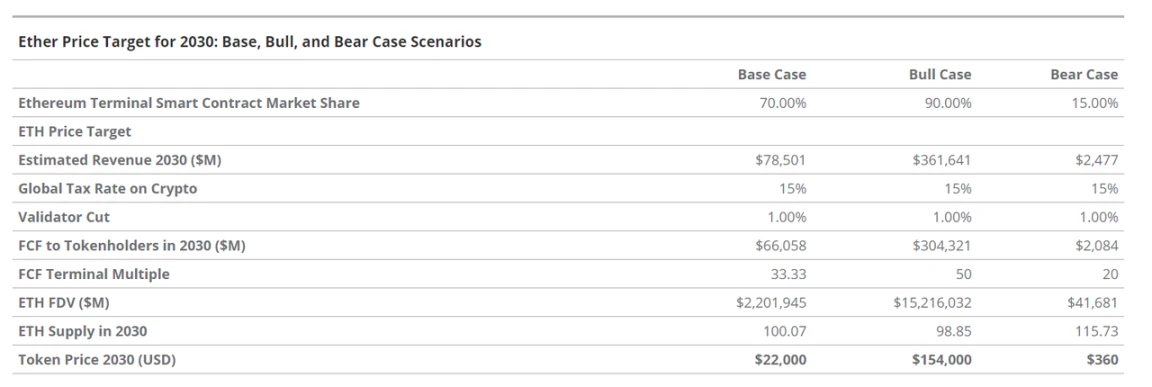

イーサリアムネットワークは、従来の金融市場の参加者や増え続ける大手テクノロジー企業から急速に市場シェアを拡大し続けると思われます。イーサリアムがスマートコントラクトプラットフォームの中で優位性を維持し、上記の成長期待を達成できれば、2030年までにフリーキャッシュフロー(CFC、取引やスマートコントラクトのガス料金などのすべてのネットワークコストを考慮した後、ネットワーク運用に利用できるETHの純額)は$66億に達し、市場価値は$2.2兆に達し、ETHあたりの価格は$22,000に達すると信じる理由があります。

-

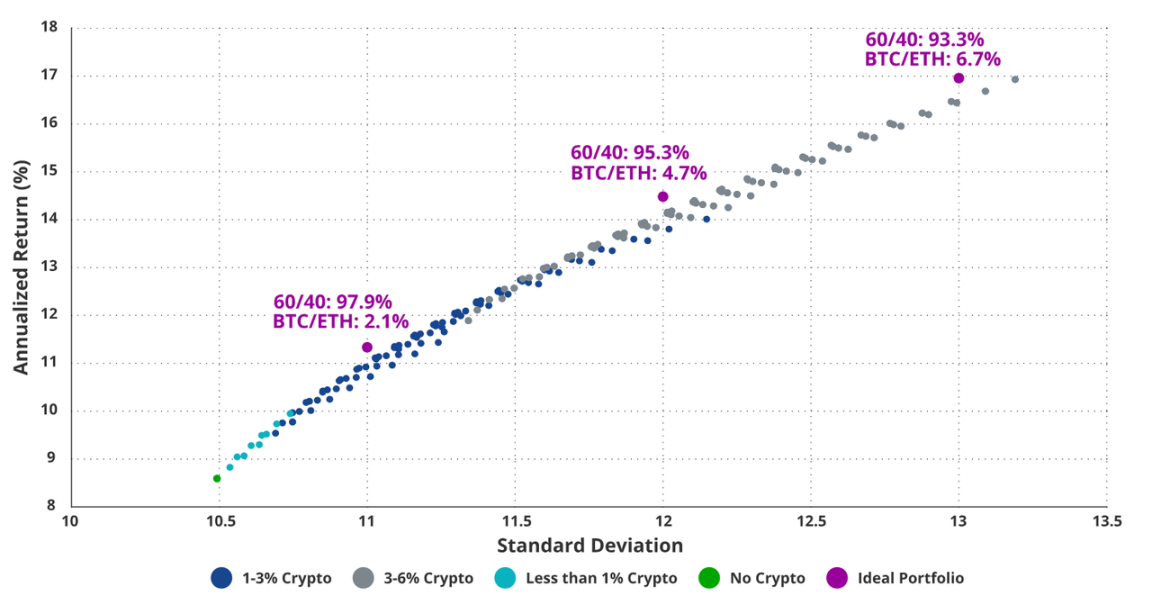

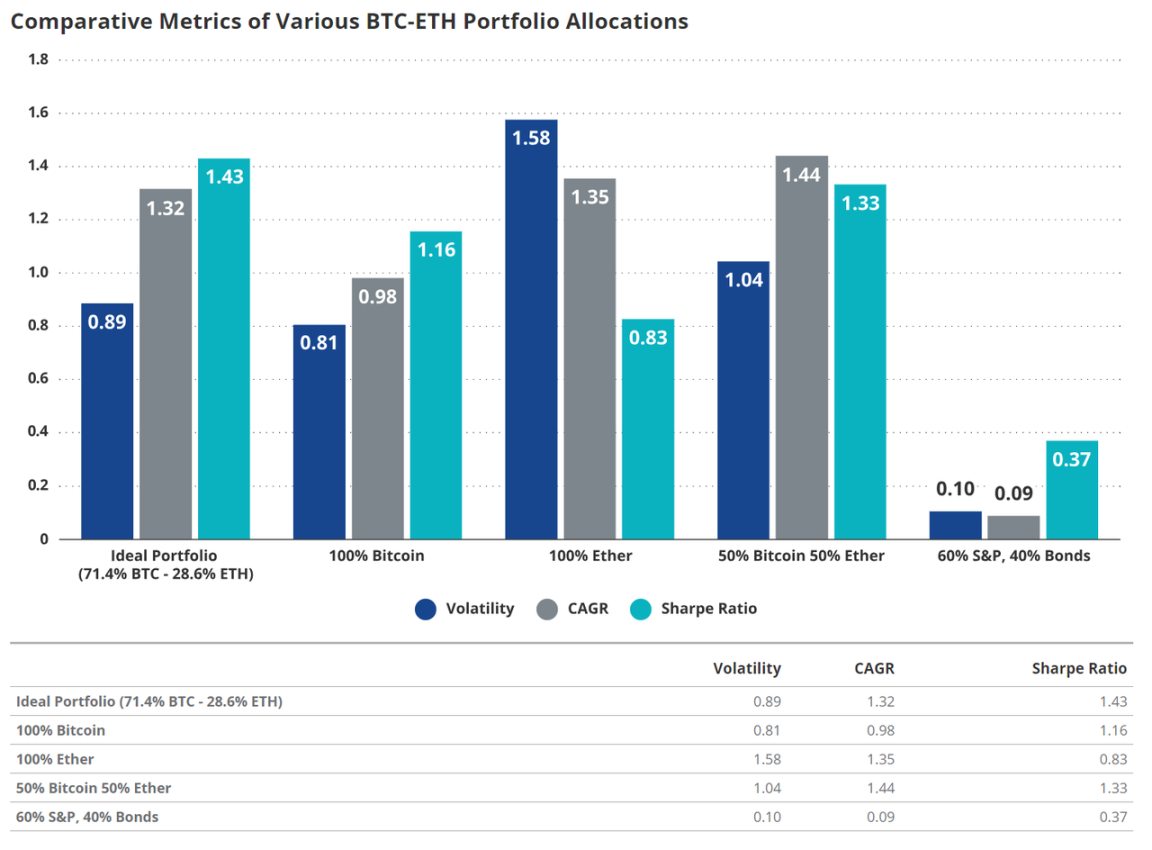

従来の 60/40 ポートフォリオに適度な暗号通貨の割り当て (最大 6%) を追加すると、ドローダウンへの影響が比較的少なく、ポートフォリオのシャープ比が大幅に向上します。ビットコインとイーサリアムの 70/30 に近い純粋な暗号通貨ポートフォリオの割り当てにより、リスク調整後のリターンが最大になります。

イーサリアム投資の評価

ETHはイーサリアムのネイティブトークンであり、投資家に高成長のインターネットネイティブビジネスシステムへのエクスポージャーを提供する新しいタイプの資産であり、既存の金融ビジネスやGoogleやAppleなどの大規模なテクノロジープラットフォームを破壊する可能性があります。イーサリアムは過去12か月で約2,000万人の月間アクティブユーザーを獲得し、$4兆ドルの価値を決済し、$5.5兆ドルのステーブルコイン転送を促進しました。イーサリアムには、$912億を超えるステーブルコイン、$67億のトークン化されたオフチェーン資産、$308億のデジタル資産があります。この金融システムの中核資産は ETH トークンであり、最新のファンダメンタルズでは、ETH は 2030 年までに $22,000 に達し、現在の ETH 価格に対して 487% の総収益と 37.8% の複合年間成長率 (CAGR) を達成すると考えています。

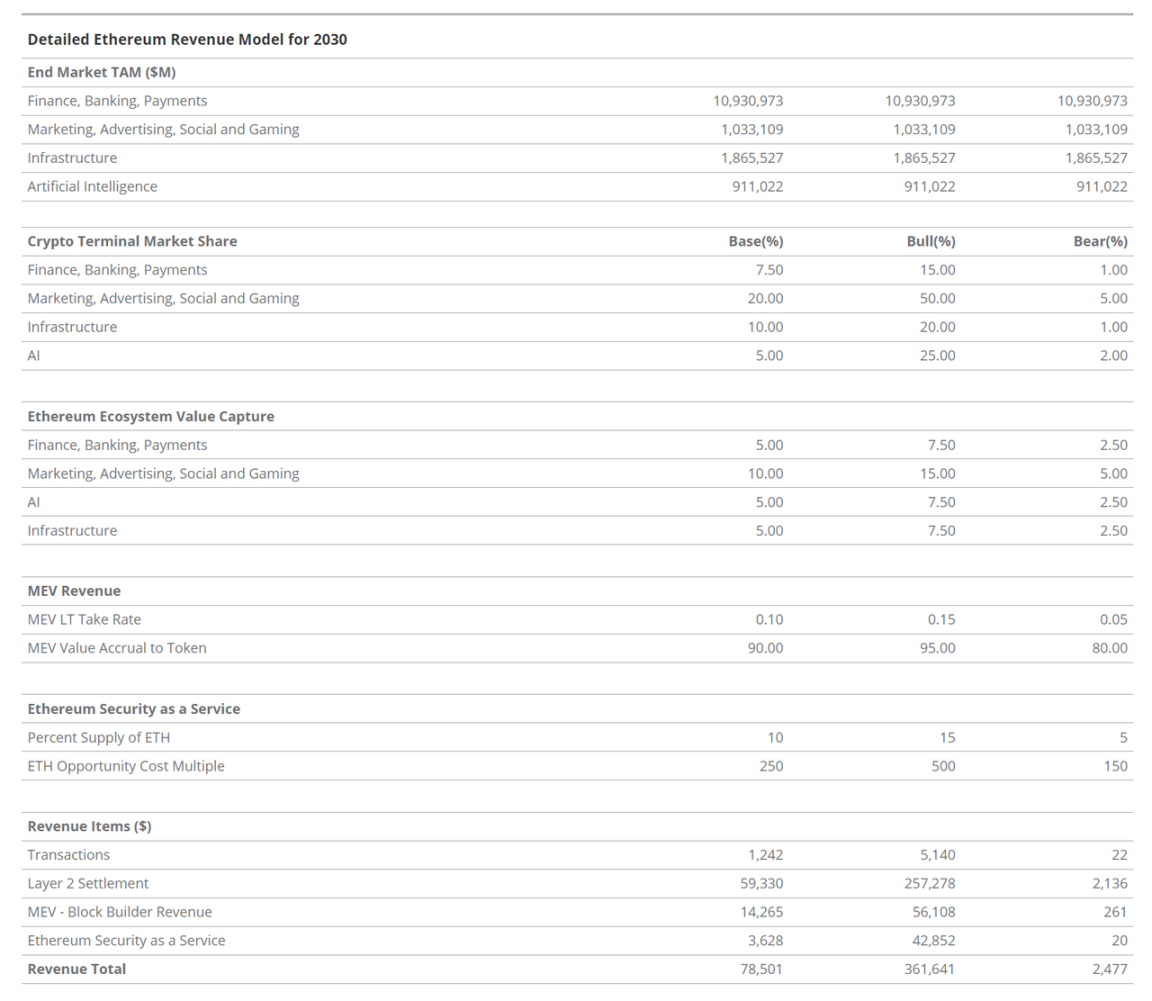

イーサリアムが生み出し、ETHトークンに帰属すると予想される$66億のフリーキャッシュフローに基づいて、2030年のETHの評価額を予測します。これらのキャッシュフローは33倍のPERで取引されると予測しています。イーサリアムはアプリケーションプラットフォームであるため、ブロックチェーンアプリケーションが混乱を引き起こすビジネスセクターの市場規模を推定することから評価を開始します。これらの業界分野の年間収益の合計市場規模(TAM)は$15兆と推定しています。

-

金融、銀行、決済(FBP) – $10.9兆

-

マーケティング、広告、ソーシャル、ゲーム(MASG) – $1.1兆

-

インフラ(I) – $1.8兆

-

人工知能(AI) – $1.4兆

私たちは、TAM データに基づいてこれらの収益の市場占有率を推定するために、イーサリアムなどのブロックチェーンを使用しています。FBP、MASG、I、AI の普及率はそれぞれ 7.5%、20%、10%、5% です。私たちは、他のブロックチェーンではなくイーサリアム上に構築された暗号アプリケーションのシェアを予測しており、ベースケースは 70% です。イーサリアムがアプリケーション ユーザーに請求する料金 (実質的にはこれらのアプリケーションの収益に対する「テイクレート」) を推定すると、5~10% になります。私たちは最近、2023 年春の ETH モデルを更新し、この分野でのイーサリアムの大きな可能性を反映するために AI エンド マーケットを追加しました。以前のモデルに対するその他の影響力のある調整は、ETH 供給の消費量の増加、エンド マーケットの占有率の向上、基礎となる経済活動の受け入れの増加です。私たちは、これらの変更は、イーサリアムをファンダメンタルズによりアクセスしやすくする最新のイノベーションと、米国の変化する政治によって正当化されると考えています。

ETH は、非暗号通貨金融の世界ではほとんど比較にならないほど革命的な資産であると考えています。ETH は、イーサリアムでの活動に参加することで消費されるため、「デジタル オイル」と考えることができます。また、ETH やその他のイーサリアム資産の金融化は、仲介者や検閲なしにイーサリアム上で自動的に行われるため、「プログラム可能なお金」と考えることもできます。さらに、ETH は、イーサリアム ネットワークを管理するバリデーターに非管理方式でステークして ETH 利回りを得ることができるため、「利回り商品」であると考えています。最後に、ETH は、$1 兆を超えるイーサリアム エコシステムとそれに接続された 50 以上のブロックチェーンを含むすべての活動とほとんどのデジタル資産の価格設定の基礎となる資産であるため、「インターネット準備通貨」と考えることもできると考えています。

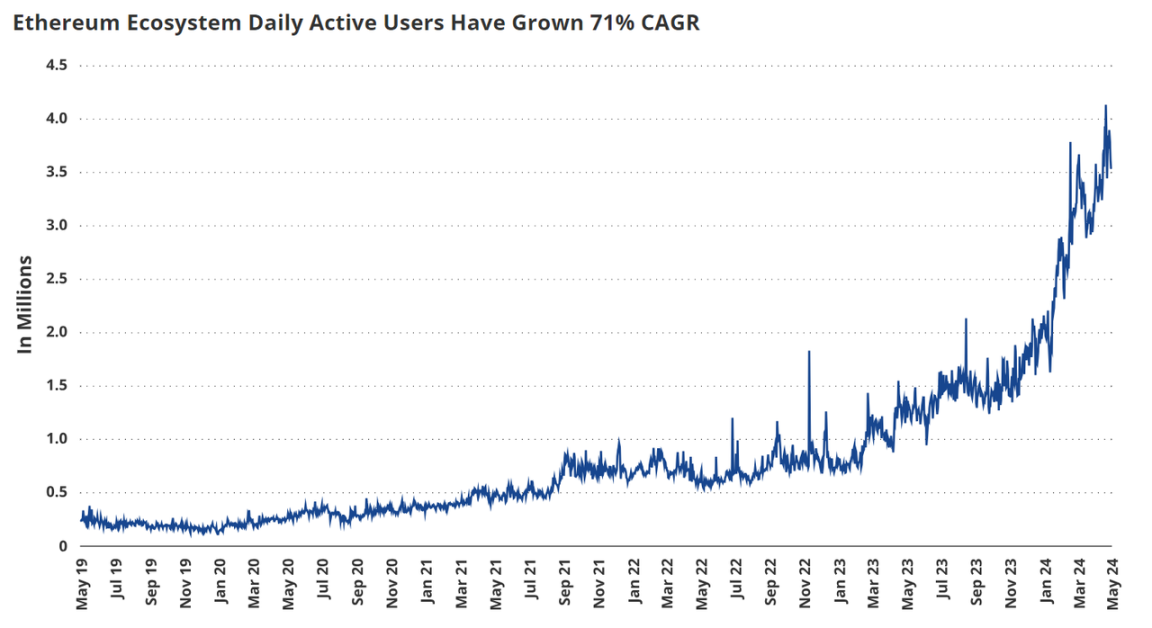

分類に関係なく、ETH はイーサリアムの使用増加から恩恵を受けています。デジタルモールとも言える活気ある経済プラットフォームであるイーサリアムは、ユーザー数が 1500% 増加し、収益は 2019 年以降、年平均成長率 161% で急上昇しています。過去 1 年間で、イーサリアムは $34 億の収益を生み出しました。イーサリアムを使用するには ETH を購入する必要があるため、すべての ETH 保有者は、需要主導の通貨流入の恩恵を受けています。さらに、これらの ETH 収益の 80% は、流通している ETH を買い戻して破壊し、流通から永久に取り除くために使用されます。これは、不可逆的な自社株買いに似ています。

過去 6 か月間で、$15.8 億に相当する 541,000 ETH (総供給量の 0.4%) が破壊されました。したがって、ETH 保有者は、ユーザー主導の ETH 購入と供給量の破壊の両方から、Ethereum アクティビティから 2 倍の利益を得ています。ETH ユーザーは、ETH をステーキングすることで、年間約 3.5% の利回りを得ることもできます。これは、バリデーターと呼ばれる Ethereum ネットワーク エンティティに ETH をステーキングし、Ethereum ネットワークの実行に必要な担保を提供することで行われます。

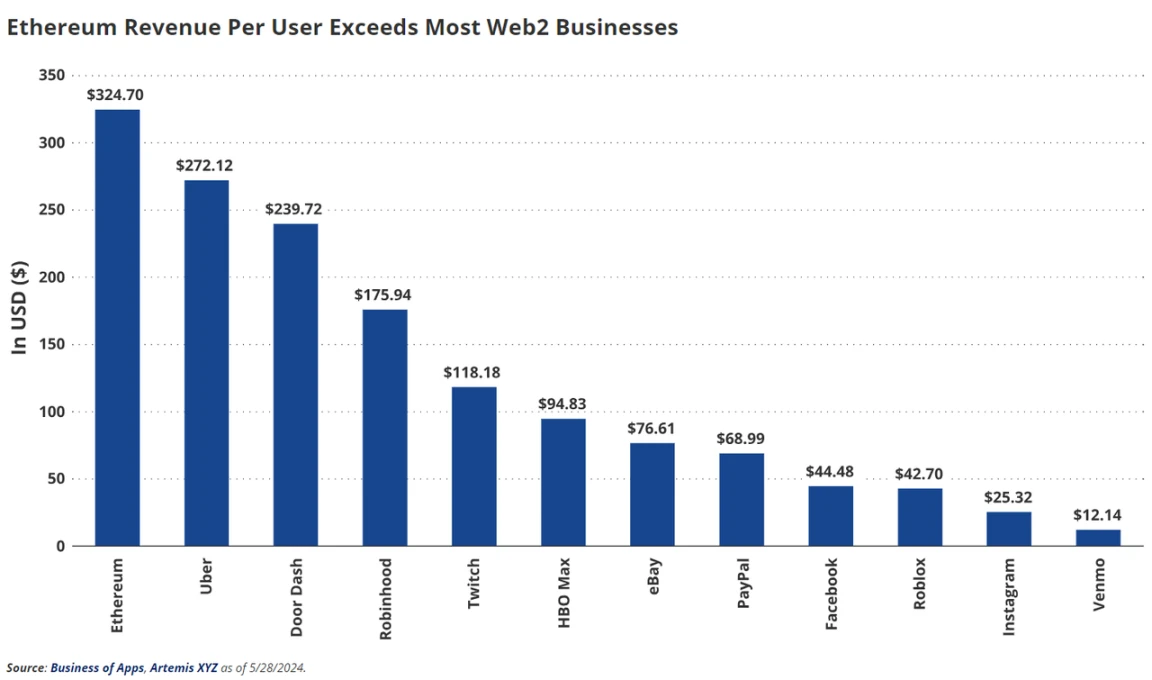

Web2アプリケーションと比較すると、Ethereum($34億)は、Etsy($27億)、Twitch($26億)、Roblox($27億)よりも多くの収益を生み出しています。Ethereum(2000万人)の月間アクティブユーザー数は、Instacart(1400万人)、Robinhood(1060万人)、Vrbo(1750万人)よりも多くなっています。さらに、Ethereumの月間アクティブユーザー1人あたりの平均年間収益は$172で、Apple Musicの$100に匹敵します。Netflixは$142、Instagramは$25です。私たちは、EthereumをApple App StoreやGoogle Playに似たプラットフォームビジネスに分類しています。しかし、Ethereumはユーザーとアプリケーションビジネスオーナーに暗号通貨以外では利用できない独自の価値提案を提供するため、Web2プラットフォームよりも大きな利点があります。

Ethereum を使用する最も魅力的な点は、企業とユーザーに提供される潜在的なコスト削減です。Apple と Google はホスト型アプリケーションの収益の約 30% を占めていますが、Ethereum は現在約 24% (非 DeFi アプリケーションは 14%) を占めています。さらに、活動がより安価な Ethereum L2 に移行するため、Ethereum の受け入れ率は今後 18 か月で 5-10% に低下すると考えています (現在の取得率は 0.25%-3%)。支払いの観点から見ると、クレジットカード プロセッサや PayPal などの他の支払いアプリケーションは、すべての支払いに 1.94% (商用取引の場合は 2.9%) を請求しますが、Visa は 1.79-2.43% 以上を請求します。

Facebook のようなデータ中心のソーシャル ネットワーキング プラットフォームと比較すると、Ethereum は起業家に、より強力で収益性の高いアプリケーションを提供できる可能性があると考えています。Ethereum では、アプリケーションが許可のない展開環境とオープン ソース データで自由に接続して革新することができます。その結果、誰でもアプリケーションを作成し、チェーン上のすべてのユーザー アクティビティに関するデータを含む重要なデータを活用できます。これは、Visa が顧客の支払いデータを無料で提供しているのと同じです。たとえば、ソーシャル メディア アプリ Farcaster は現在、月間アクティブ ユーザー 1 人あたり $75.5 の収益を生み出していますが、Facebook は約 $44 を生み出しています。さらに魅力的なのは、オープン ソースのインセンティブ構造によって、より魅力的なアプリケーションが生まれ、Farcaster ユーザーの 1 日あたりの平均使用時間は Facebook の 31 分に対して 350 分となっています。

Ethereum の特性により、大手金融、大手テック、ビッグデータによって得られた利益の一部は、消費者の利益という形でユーザーに還元されます。より多くのデータが公に生成され、より多くの商取引が高価で閉鎖的な金融トラックから離れていくにつれて、ビジネスの堀は侵食されます。その結果、オープンソースの低マージンの経済を中心に潜在的なビジネスが形成されます。消費者とアプリケーションビルダーは Ethereum に移行します。今後 5 ~ 10 年で、Web2/大手金融ビジネスの収益の 7% ~ 20%、つまり数兆ドルが Ethereum などのシステムから絞り出され、主にユーザーとアプリケーションビルダーに還元されると考えています。さらに、Ethereum の独自の所有権特性により、ソーシャルメディアやゲームアプリケーションで検閲のないデジタルプレゼンスが可能になります。政府の情報検閲が強化され続けると、これらの機能はますます価値が高まります。

また、イーサリアムのようなパブリックチェーンがAIアプリケーションの重要なバックエンドインフラになると信じる十分な理由もあります。AIエージェントとその経済の急増には、制限のない価値の転送、人間性の明示的な証明、明確に定義されたデータ/モデルの来歴が必要です。これらのユニークな特性はブロックチェーン上で利用可能ですが、既存の技術インフラを回避します。私たちは、AIによる生産性向上の世界的なTAMが2030年までに$8.5兆に達する可能性があると推定しています。66%のビジネス導入、25%のAIソフトウェア価値獲得、72%の非ハードウェア価値獲得という仮定に基づくと、暗号通貨とAIの潜在的な収益TAMは2030年までに$911億になると考えています。これにはオープンソースのAIアプリケーションとインフラからの収益$455億が含まれており、そのうち$12億の収益はETH保有者に直接還元される可能性があります。

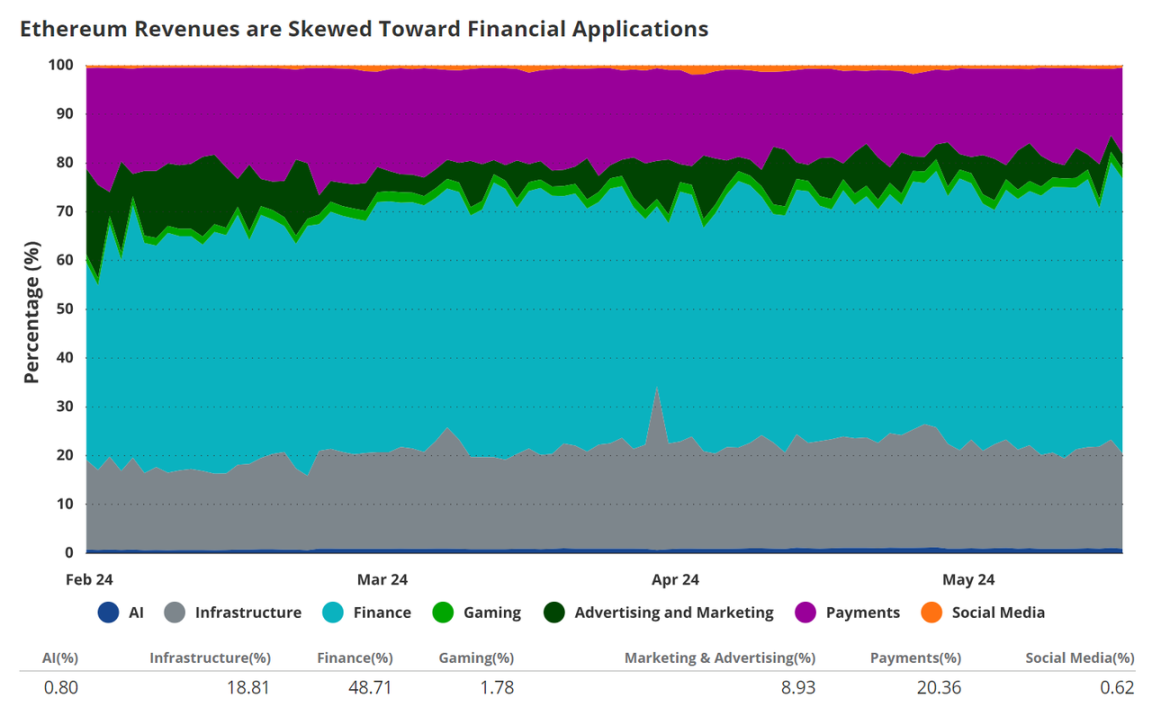

現在、イーサリアムの活動のほとんどは金融です。分散型取引所と銀行プロトコルはイーサリアムの収益の49%を占め、20%は単純な価値転送によって分配されています。これらの収益は、金融、銀行、支払い(FGP)に分類されています。一方、インフラストラクチャ(I)は2番目に大きなシェアを占め、約19%で、分散型ビジネスと分散型アプリケーションを提供するソフトウェアの作成に関連しています。最後に、ソーシャルメディアとNFTに関連する活動をマーケティング、広告、ソーシャルメディア、ゲーム(MASG)カテゴリに分類します。MASGはこれらの収益の11%を占めています。現在、AIはイーサリアムの収益を生み出す上で非常に小さな役割を果たしています。

イーサリアムの収益は、上記のエンドマーケットから得られ、これらの活動は、取引手数料、第2層決済、ブロックスペースソート(MEV)、サービスとしてのセキュリティなど、イーサリアムの収益項目を構成します。取引手数料は、ユーザー(および将来の自動エージェント)がアプリケーションを使用したり、イーサリアムで価値を転送したりするために支払う手数料です。第2層決済とは、取引を決済するためにイーサリアムL2がイーサリアムに支払う収益を指します。MEVは、一連の取引をソートする権利に対してユーザーが支払う手数料によって生み出される収益です。サービスとしてのセキュリティとは、ビジネス機能を実行するためにこの価値を必要とする許可のないアプリケーションをサポートするために、ETHを担保として使用することを指します。過去1年間、イーサリアムの収益の約72%は取引手数料によるもので、MEVは約19%、第2層決済は約9%を占め、サービスとしてのセキュリティはまだ正式に開始されていません。

イーサリアムの最も強力な価値提案は金融分野にあると私たちは考えており、2030年までにイーサリアムの収益の71%が金融サービス(FGP)から得られると予想しています。実験の利点とイーサリアムのオープンソースの金融およびデータシステムにより、MASGは17%に成長し、インフラストラクチャをわずかに置き換えて8%の収益をもたらすと予想しています。全体として、AIはイーサリアムの収益の2%を占めることになります。ただし、分散型AIソフトウェアがその大きな可能性を発揮すれば、AIの収益貢献は飛躍的に増加するか、それ以上になる可能性があります。

収益項目の観点から見ると、メインネットの単一トランザクションの収益はわずか 1.5% に過ぎないと推定されます。トランザクション データ パッケージをメインネットにバンドルするレイヤー 2 決済は、収益が約 76% に大幅に増加します。これは、ほとんどのアクティビティが Ethereum のレイヤー 2 ブロックチェーンで発生すると予想されるためですが、これらのトランザクションの価値の大部分は Ethereum に帰属します。同時に、MEV は重要性を維持し、収益の 18% を占め、セキュリティ アズ ア サービスは Ethereum 収益の 4.5% になります。

ビットコインとイーサリアム: 最適なポートフォリオ配分

分析の概要

私たちは、2015 年 9 月 1 日から 2024 年 4 月 30 日までの期間を対象に、従来の 60/40 ポートフォリオに BTC と ETH を含めることの影響を評価する調査を実施しました。分析は 5 つの主要なセクションで実施されました。

-

従来の 60/40 ポートフォリオにおける最適な制約付き配分: 60% 株式ポートフォリオと 40% 債券ポートフォリオにおける BTC と ETH の理想的なウェイトを評価し、最大の組み合わせ配分を 6% に制限しました。169 のサンプル ポートフォリオを使用して暗号通貨のエクスポージャーを完成させ、追加しました。

-

ドローダウンとシャープレシオの分析: リスクとリターンのトレードオフを理解するために、16 の代表的なポートフォリオのサブセットのドローダウンとシャープレシオを調べます。従来の 60/40 ポートフォリオに適度な暗号通貨の割り当て (最大 6%) を追加すると、ドローダウンへの影響は比較的少なく、ポートフォリオのシャープレシオを大幅に改善できます。リスク許容度が高い投資家 (年間ボラティリティが最大 ~20%) の場合、最大 20% の割り当てにより、ポートフォリオ全体のリスク/リターンを継続的に改善できます。BTC と ETH の間では、約 70/30 のウェイトが最高のリスク調整後リターンをもたらすと考えています。

-

暗号通貨のみのポートフォリオにおける最適な BTC と ETH の割り当て: シャープ比を最大化し、理想的な BTC/ETH の重みを導き出すことを目的として、これら 2 つの暗号通貨のみで構成されたポートフォリオにおける BTC と ETH の重みのあらゆる組み合わせを分析しました。

-

最適な暗号通貨ポートフォリオを使用して効率的フロンティアを計算する: さまざまなボラティリティ レベルを考慮して収益を最大化するための理想的な BTC/ETH ポートフォリオの最適な重みを調査し、暗号通貨を 60/40 (妥当なボラティリティ レベル) に追加した場合の効率的フロンティアの一部を示します。

-

効率的フロンティアの結果の時間依存性: さまざまな開始点が結果に与える影響を考慮し、暗号通貨の割り当てを増やすと、利用可能な各期間でポートフォリオのリスク調整後リターンを達成できることを示しています。

1. 従来の60/40ポートフォリオにおける最適化された配分

このセクションの主な目的は、暗号通貨の総重量が最大 6% である従来の 60/40 ポートフォリオにおける BTC と ETH の最適な配分を決定することです。分析には、暗号通貨エクスポージャーが増分する 169 のモデル ポートフォリオ (BTC と ETH でそれぞれ最大 3%) を作成します。

結果は、3% のビットコインと 3% のイーサリアム (および 57% の SP 500 と 37% の米国債) を含むポートフォリオが、リスク単位 (標準偏差) あたりの最高のリターンをもたらすことを示しています。言い換えれば、6% の保守的な全体配分を維持しながら、暗号通貨への最大限の配分を可能にすることで、最高のリスク調整後リターンが達成されます。

リスク調整後リターンのための従来の 60/40 ポートフォリオにおける BTC/ETH 配分の最適化 (2015 年 9 月 1 日~2024 年 4 月 30 日)

2. ドローダウンとシャープレシオ分析

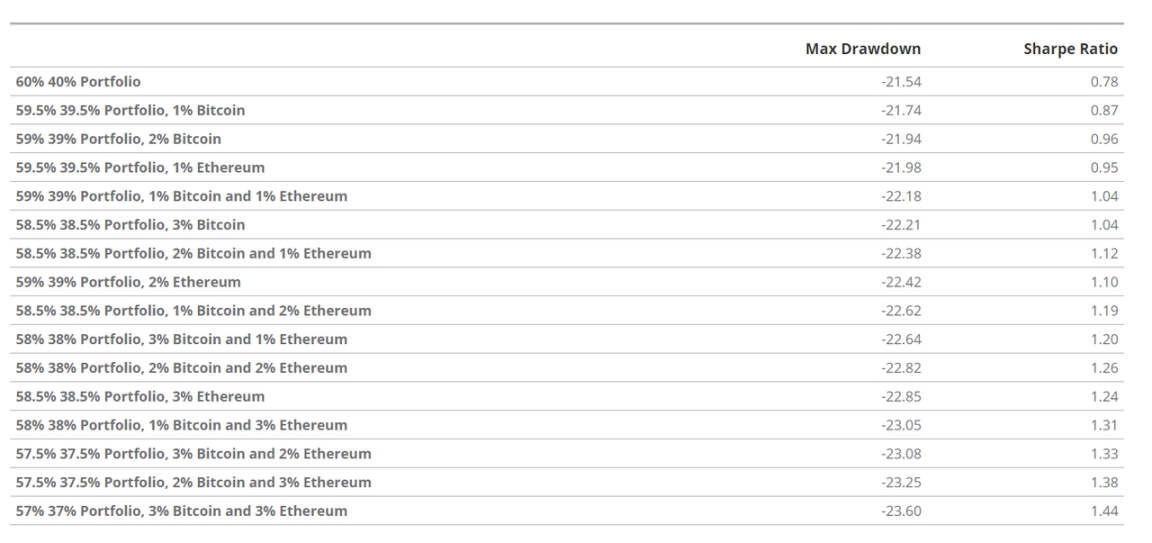

リスクとリターンのトレードオフを評価するために、暗号通貨の割り当てを 6% まで徐々に増やした 16 の代表的な 60/40 ポートフォリオを分析しました。主な調査結果は次のとおりです。

シャープ比の改善: 暗号通貨の割り当てが増加すると、ポートフォリオのシャープ比が大幅に改善されます。

ドローダウンへの影響は最小限: 最大ドローダウンはわずかに増加するだけなので、多くの投資家にとって、暗号通貨の割り当てを増やすことは魅力的なトレードオフになります。

最大ドローダウンとシャープレシオに関するデータによると、6% 暗号通貨の割り当てでは、シャープレシオが 60/40 ポートフォリオのほぼ 2 倍になり、ドローダウンはわずかに増加するだけです。これは、BTC と ETH を従来のポートフォリオに追加する場合のリスクと報酬のトレードオフが非常に有利であることを示しています。

3. 暗号通貨ポートフォリオにおけるBTCとETHの最適な配分

BTC と ETH のポートフォリオのみに焦点を当て、あらゆる可能なウェイトの組み合わせをテストして、シャープレシオを最大化する最適な組み合わせを決定しました。分析の結果、理想的な配分は 71.4% ビットコインと 28.6% イーサリアムであることがわかりました。この構成は最高のシャープレシオを生み出し、純粋な暗号通貨ポートフォリオのリスク調整後リターンが最高であることを示しています。調査結果は、投資家が利益を最大化するには両方の暗号通貨を保有する必要があることを強調しています。50% BTC と 50% ETH のシンプルな構成でも大きな上昇が見られ、暗号資産クラス内での分散化の価値が強化されています。

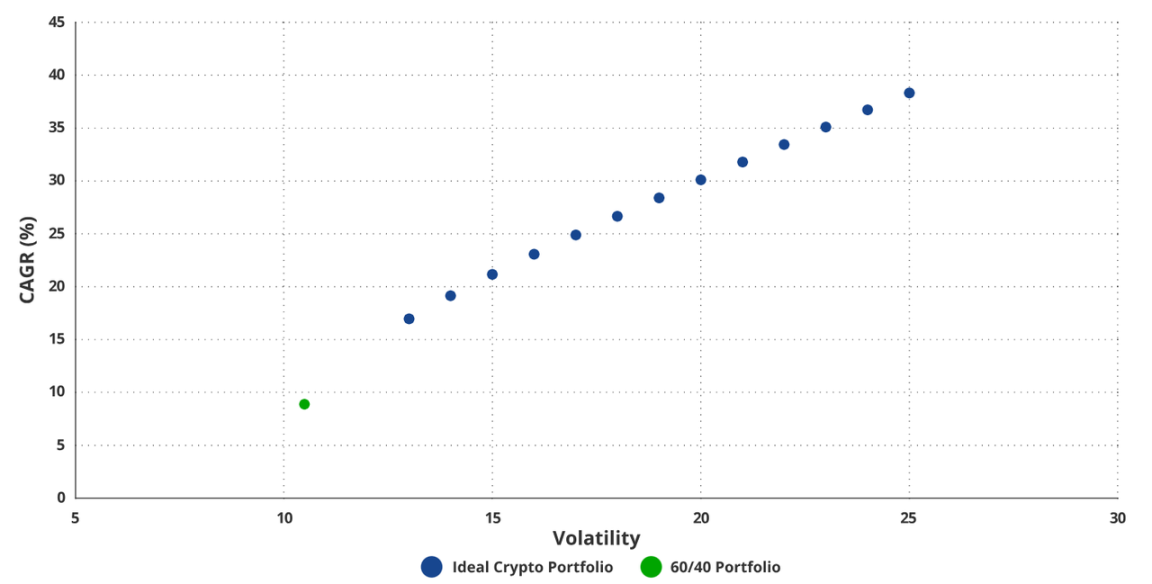

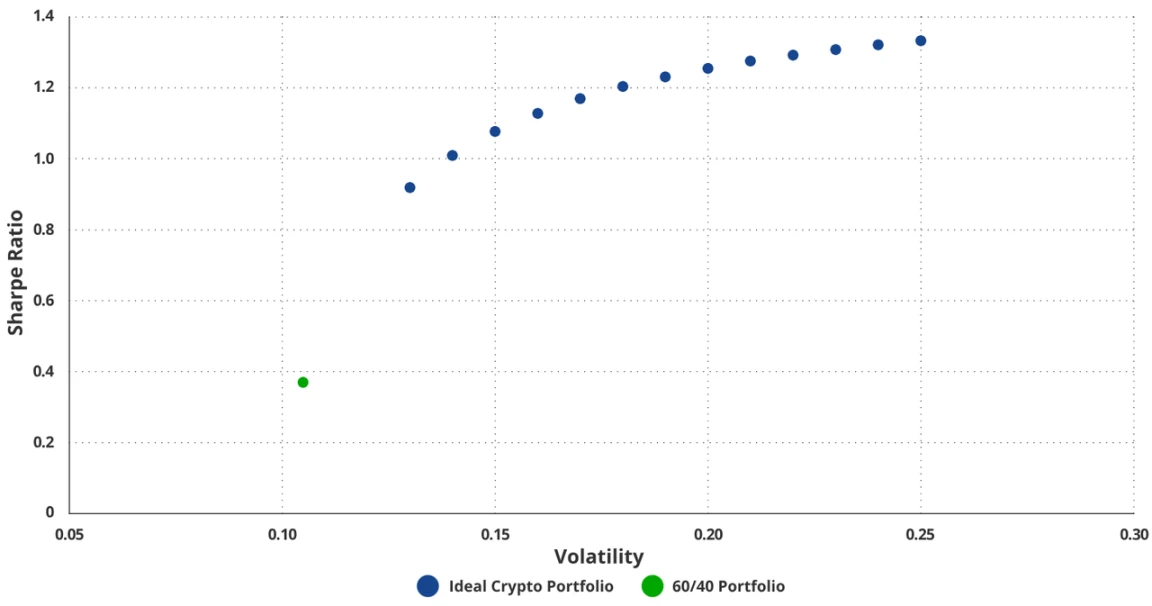

4. 暗号通貨を含めた効率的フロンティア

適度なボラティリティを維持しながら、制約のない暗号通貨への最適な配分を実現するために、従来の 60/40 ポートフォリオに追加する理想的な暗号通貨ポートフォリオ (28.6% ETH と 71.4% BTC) の最適なウェイトを調べます。目標は、所定のボラティリティ レベル (13%-25%) を維持しながら収益を最大化し、これらの資産を使用して、幅広い投資家のポートフォリオに通常関連するボラティリティ レベルを持つ効率的フロンティア ポートフォリオを生成することです。結果として得られる散布図は、最適な暗号通貨ポートフォリオを従来の 60/40 ポートフォリオに組み込むと、さまざまなリスクの度合いで収益を大幅に向上できることを示しています。

デジタル資産のさらなる変動は全体的な収益に貢献する

混合ポートフォリオのシャープレシオは22%ボラティリティで横ばい

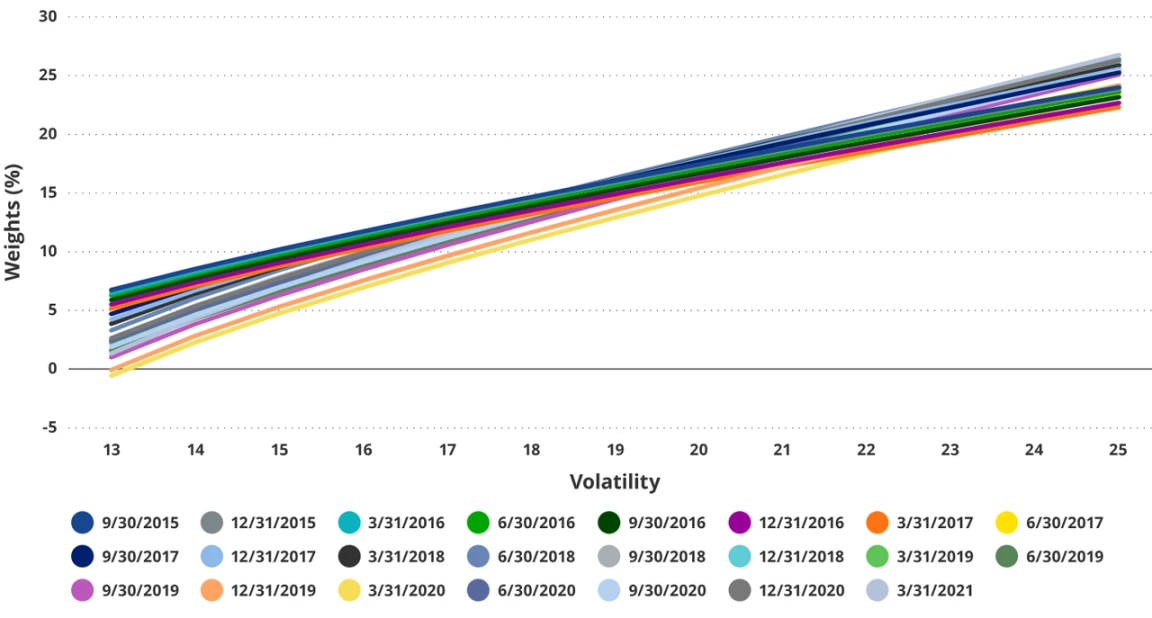

5. 効率的フロンティア結果の時間依存性

異なる開始点が、理想的な暗号通貨と 60/40 ポートフォリオを組み合わせたリスク/リターン プロファイルに影響を及ぼすかどうかを判断するために、開始点を 1 四半期ずつ繰り返し進めながら、パート 4 の分析を繰り返しました。唯一の制限は、少なくとも 3 年間のリターンを含めることでした。したがって、23 セットの結果を生成し、分析から時間依存性を変数として除外することができました。

私たちの調査結果は次のとおりです:

-

理想的な暗号通貨ポートフォリオの最適な重み付けは、すべての期間にわたってリスクが増加するにつれて増加します。

時間別ポートフォリオのボラティリティウェイト

-

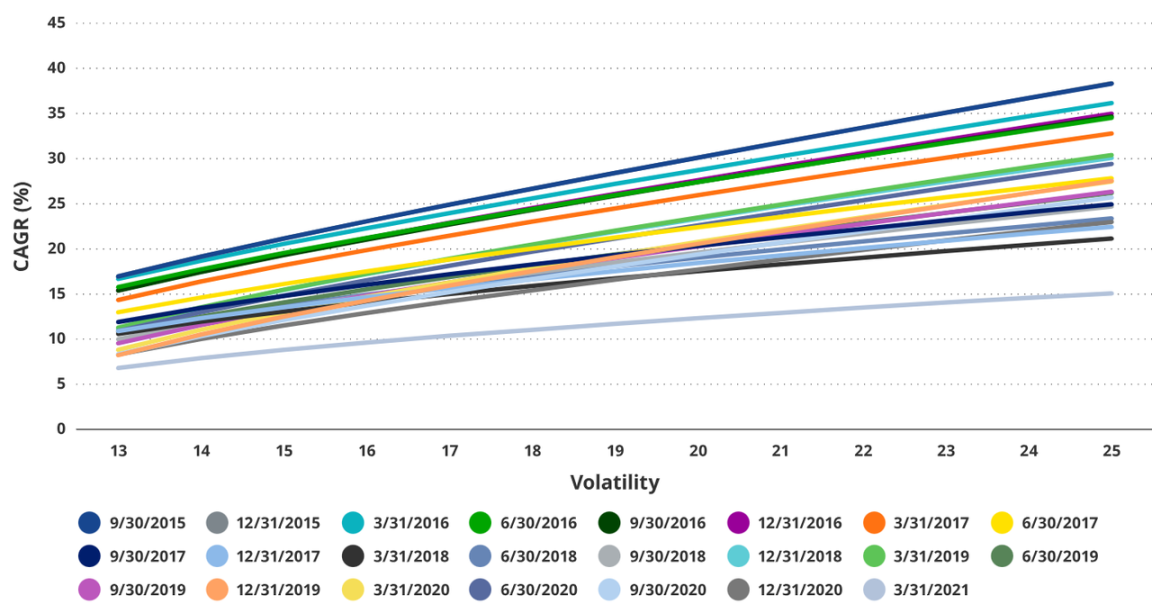

暗号通貨の割り当てを増やすと、すべての期間にわたって CAGR が高くなります。

ボラティリティにおける時間独立ポートフォリオの年平均複利成長率

-

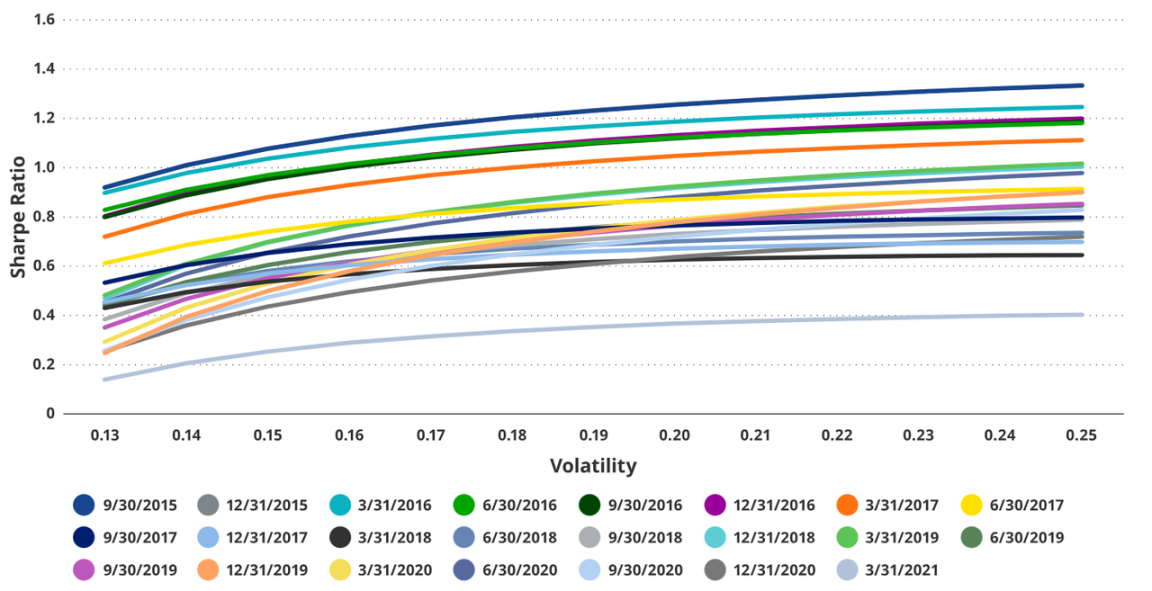

シャープ比率は一般に、ボラティリティと暗号通貨の割り当てとともに増加します。

時間分割ポートフォリオのボラティリティに対するシャープ比

言い換えれば、研究 4 の結果は開始点とは無関係であり、したがって、私たちの研究では 6% の重みまで、ポートフォリオにイーサリアム (ETH) とビットコイン (BTC) のバランスの取れた組み合わせを含めることを支持しています。

イーサリアム投資リスク

ETH の時価総額は $4000 億を超え、成熟したスマート コントラクト プラットフォームと見なされていますが、ETH への投資には大きなリスクが伴うことに注意することが重要です。

1. 憶測への依存

現段階では、イーサリアム エコシステムは収益を生み出すために投機に大きく依存しています。全体的なリスク許容度が低下すると、ETH は SP 500 または Nasdaq Composite に対して大幅な下振れベータ係数を示す可能性があります。

2. 規制リスク

規制によっては、ETH またはそのエコシステム内の多くの資産が証券として分類される可能性があります。その結果、多くの Ethereum が SEC に登録しなければならなくなり、重大な法的措置に直面する可能性があります。

大手金融機関は世界中の政府に大規模なロビイストを抱えており、また、イーサリアムのような破壊者にとって不利となる規制障壁を作り出す可能性のある元従業員をトップの地位に多数任命している。

3. 金利リスク

高リスク資産であるため、金利上昇やその他の世界的な流動性制限は、他の資産クラスと比較して、ETH の評価に大きな影響を与える可能性があります。

4. 競争

新興のスマート コントラクト プラットフォーム分野では競争が熾烈です。Ethereum は大きなリードを保っていますが、Solana や Sui などの高性能ブロックチェーンは技術的な優位性があり、ビジネス開発とユーザー エクスペリエンスに重点を置いています。長期的には、これにより Ethereum の優位性に挑戦できるようになるかもしれません。

5. 金融会社は成長を続ける

イーサリアムの最大の利点の 1 つは、現在の金融システムの高コスト要素の多くを排除することで、金融システムを安価にできることです。金融会社がコスト削減策の実施に着手すれば、ユーザーベースを維持できます。

既存の金融会社が競合するブロックチェーン・スマートコントラクト・プラットフォームを作成し、イーサリアムの長期的な可能性を損なう可能性もあります。

6. 地政学

お金の管理は政府の権力の最も重要な領域です。大規模な地域戦争や地政学的緊張の高まりなどの地政学的出来事により、世界中の政府が非主権金融システムや通貨の形態を取り締まる可能性があります。

結論は

要約すると、従来の 60/40 ポートフォリオに少量の暗号通貨 (最大 6%) を追加すると、最大ドローダウンへの影響が比較的少なく、ポートフォリオのシャープ比が大幅に向上します。暗号通貨のみで構成されたポートフォリオでは、ビットコインとイーサリアムの配分比率は 70/30 に近く、リスク調整後のリターンが最も高くなります。

投資家は各自のリスク許容度を考慮する必要がありますが、データによれば、BTC と ETH をバランスよく追加することで、導入される増分リスクに比べて大幅なリターン向上が期待できます。これらの調査結果は、暗号通貨が制御可能かつ測定可能な方法でポートフォリオのパフォーマンスを向上させる可能性を浮き彫りにしています。

この記事はインターネットから引用したものです: VanEck レポート: ETH は 2030 年に $22,000 に達する

関連: ICO の再開: 分散型トークンのローンチ (DTL)

元の著者: Anagram 元の翻訳: ブロックユニコーンVCは資金調達構造に革新をもたらしたわけではなく、これまでよりも早く企業に投資する方法を見つけただけです。 VCの資金が初期段階のテクノロジー企業に注入されたことでイノベーションが加速したことは間違いありませんが、それはまた、これらの製品がサービスを提供するように設計されたコミュニティを最小限に抑えることを意味しました。 暗号通貨自体は、許可なし、構成可能、分散型などの新しい特性を備えた新しいテクノロジーであり、自給自足のテクノロジーに新しい機能をもたらします。 新しいテクノロジーと新しい要件の出現により、人々はIPO以来初めて資本形成について創造的に考え始めています。 2017年、ICOは大きな注目を集め、すぐに分野全体の投資家を引き付けました。 しかし、2018年には弱気市場が到来し、多くのプロジェクトとそれに伴う…