原作者: グレースケールリサーチ

原文翻訳: Felix、PANews

-

スポットイーサリアムETFの潜在的な立ち上げにより、より多くの投資家がスマートコントラクトと分散型アプリケーションの概念に触れることになり、パブリックブロックチェーンがデジタルコマースを変革する可能性を理解できるようになります。

-

イーサリアムは、ユーザーとアプリケーションの点で最大のブロックチェーン ネットワークであり、モジュール設計コンセプトで拡張しており、将来的にはレイヤー 2 ネットワークでより多くのアクティビティが行われる予定です。競争の激しい市場セグメントで優位性を維持するために、イーサリアムはより多くのユーザーを引き付け、手数料収入を増やす必要があります。

-

国際的な前例に基づくと、米国のスポット イーサリアム ETF の需要は、スポット ビットコイン ETF の需要の約 25% ~ 30% になると予想されます。イーサリアム供給の大部分 (ステークされた ETH など) が ETF に使用される可能性は低いです。

-

初期の評価額が高いことを考えると、2024年1月に開始されるビットコインETFと比較すると、さらなる価格上昇は限られる可能性があるが、グレイスケール・リサーチは両資産の見通しについて楽観的な見方を維持している。

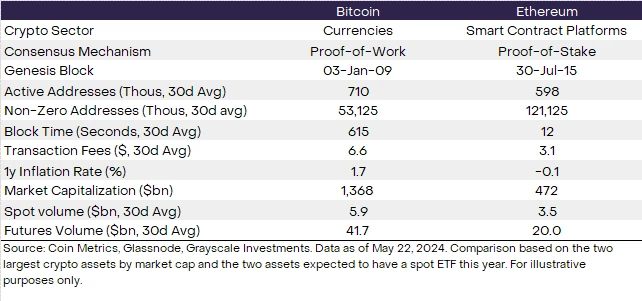

先週、米国証券取引委員会(SEC)は、スポットイーサリアムETFの複数の発行者によるフォーム19 b-4の申請を承認しました。これは、これらの商品を米国の取引所に上場するための注目すべきステップです。1月に上場されたスポットビットコインETFと同様に、これらの新商品により、より幅広い投資家が暗号資産へのエクスポージャーを得ることができます。両方の資産は同じパブリックブロックチェーンテクノロジーに基づいていますが、イーサリアムは異なるユースケースを持つ別のネットワークです(表1)。一方、ビットコインは主に価値の保存と金のデジタル代替として機能します。イーサリアムは、分散型コンピューティングプラットフォームであり、分散型アプリストアによく例えられる、アプリケーションの豊富なエコシステムを備えています。この資産の探求に関心のある新しい投資家は、イーサリアムのユニークなファンダメンタルズ、競争上のポジショニング、ブロックチェーンベースのデジタルコマースの成長における潜在的な役割を検討することをお勧めします。

図1: イーサリアムはスマートコントラクトプラットフォームブロックチェーンです

スマートコントラクトの基礎

イーサリアムは、スマート コントラクトを追加することで、ビットコインの当初のビジョンを拡張しました。スマート コントラクトは、事前にプログラムされた自動実行型コンピュータ コードです。ユーザーがスマート コントラクトを実行すると、追加の入力なしで事前に定義されたアクションが実行されます。これは自動販売機のようなものです。ユーザーがコインを挿入すると、自動販売機が商品を販売します。スマート コントラクトを使用する場合、ユーザーはデジタル トークンを挿入し、ソフトウェアはトークンの取引、ローンの発行、ユーザーのデジタル ID の検証などのアクションを実行できます。

スマート コントラクトは、Ethereum ブロックチェーンのメカニズムを通じて機能します。資産の所有権を記録することに加えて、ブロックチェーンのブロックごとの更新では、状態 (注: データベース内のデータの状態を意味するコンピューター サイエンスの用語) の変更も記録できます。このように、スマート コントラクトと組み合わせることで、パブリック ブロックチェーンは実際にコンピューター (ハードウェア コンピューターではなくソフトウェア コンピューター) のように動作できます。これにより、Ethereum やその他のスマート コントラクト プラットフォーム ブロックチェーンは、ほぼすべての種類のアプリケーションをホストし、新興デジタル経済のコア インフラストラクチャとして機能します。

資産収益とファンダメンタルズ

2023年初頭以来、ETHはスマートコントラクトプラットフォームトークンセグメント全体とほぼ同等のパフォーマンスを示しています(表2)。ただし、ETHはBTCとSolanaを下回っています。2023年初頭以来、ETHはBTCと同様に、リスク調整ベースで特定の従来の資産クラスを上回っています。長期的には、BTCとETHはどちらも、大幅に高いボラティリティにもかかわらず、従来の資産クラスに匹敵するリスク調整後リターンを達成しています。

図2: ETHのパフォーマンスは暗号通貨セクターと一致している

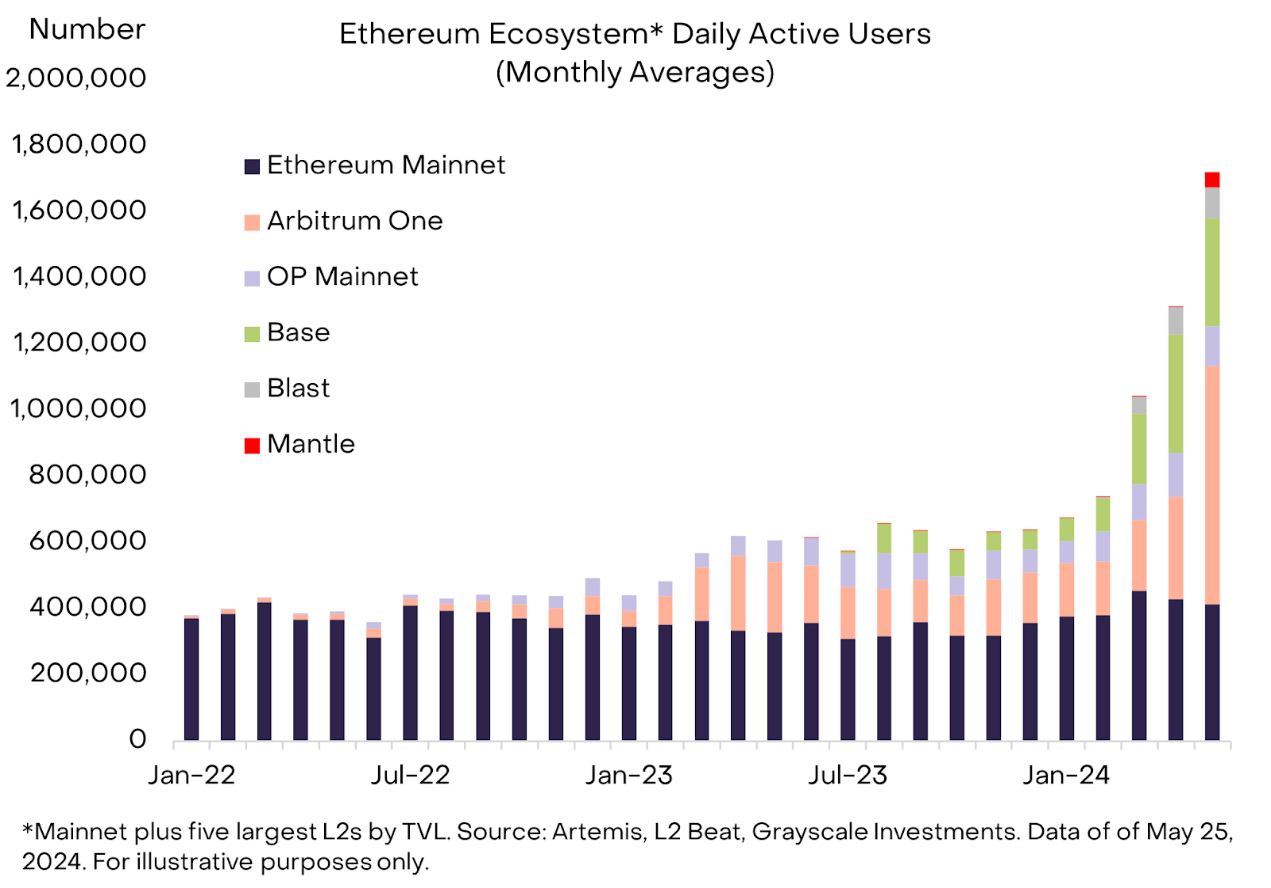

Ethereum のモジュール設計により、さまざまな種類のブロックチェーン インフラストラクチャが連携して、エンド ユーザーに優れたエクスペリエンスを提供します。特に、Ethereum レイヤー 2 ネットワークでのアクティビティが増加すると、エコシステムが拡大します。レイヤー 2 は定期的にトランザクション レコードを決済してレイヤー 1 に公開し、ネットワーク セキュリティと分散化のメリットを活用します。このアプローチは、すべての主要な操作 (実行、決済、コンセンサス、およびデータの可用性) がレイヤー 1 で行われる Solana などの単一レイヤー設計哲学のブロックチェーンとは対照的です。

2024 年 3 月、イーサリアムはモジュラー ネットワーク アーキテクチャへの移行を促進することが期待される大規模なアップグレードを実施しました。ブロックチェーン アクティビティの観点から見ると、このアップグレードは成功しており、レイヤー 2 ネットワーク上のアクティブ アドレスの数が大幅に増加し、イーサリアム エコシステム全体のアクティビティの約 3 分の 2 を占めています (図 3)。

図3: イーサリアムレイヤー2の活動が大幅に増加

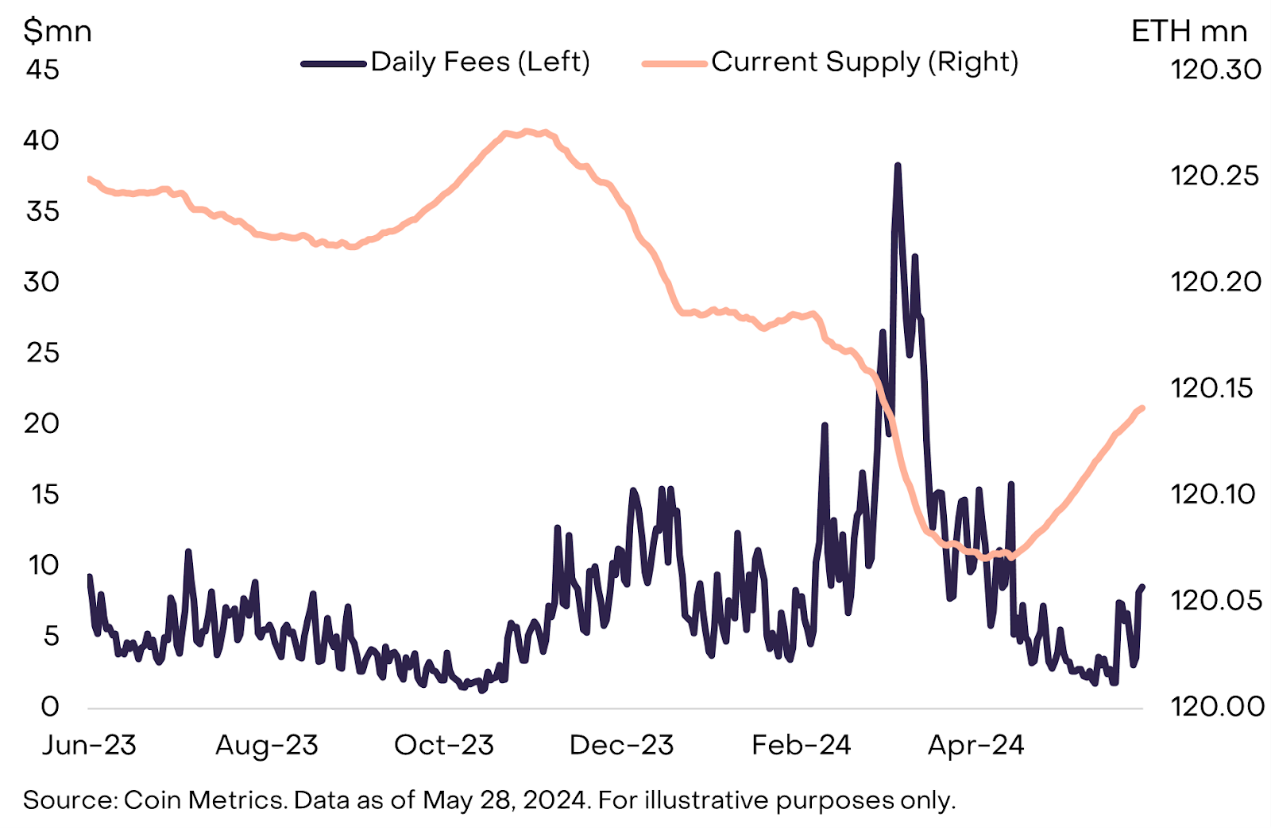

同時に、レイヤー 2 ネットワークへの移行は、少なくとも短期的には、ETH のトークン経済にも影響を与えています。スマート コントラクト プラットフォーム ブロックチェーンは、主にトランザクション手数料を通じて価値を蓄積します。トランザクション手数料は通常、バリデーターに支払われるか、トークン供給を減らすために使用されます。Ethereum ネットワークでは、基本トランザクション手数料はバーン (流通から削除) され、優先手数料 (チップ) はバリデーターに支払われます。Ethereum のトランザクション収益が比較的高かったときは、破棄されたトークンの数が新規発行率を上回り、ETH の総供給量が減少しました (デフレ)。ただし、ネットワーク アクティビティがレイヤー 2 に移行すると、Ethereum メインネットの手数料収入が減少し、ETH 供給量が再び増加し始めました (図 4)。レイヤー 2 ネットワークは、レイヤー 1 にデータを公開するための手数料 (いわゆるブロブ手数料、およびその他のトランザクション手数料) も支払いますが、その金額は比較的低くなる傾向があります。

図4: メインネット手数料の低下により、ETH供給量は最近増加している

ETH の価値が時間の経過とともに上昇するには、Ethereum メインネットが手数料収入を増やす必要があるでしょう。これは 2 つの方法で実現できます。

-

レイヤー1のアクティビティを適度に増やし、より高い取引手数料を支払う

-

レイヤー2のアクティビティを大幅に増加し、取引手数料を低く抑える

Grayscale Research は、2 つのアプローチを組み合わせる可能性が高いと予測しています。

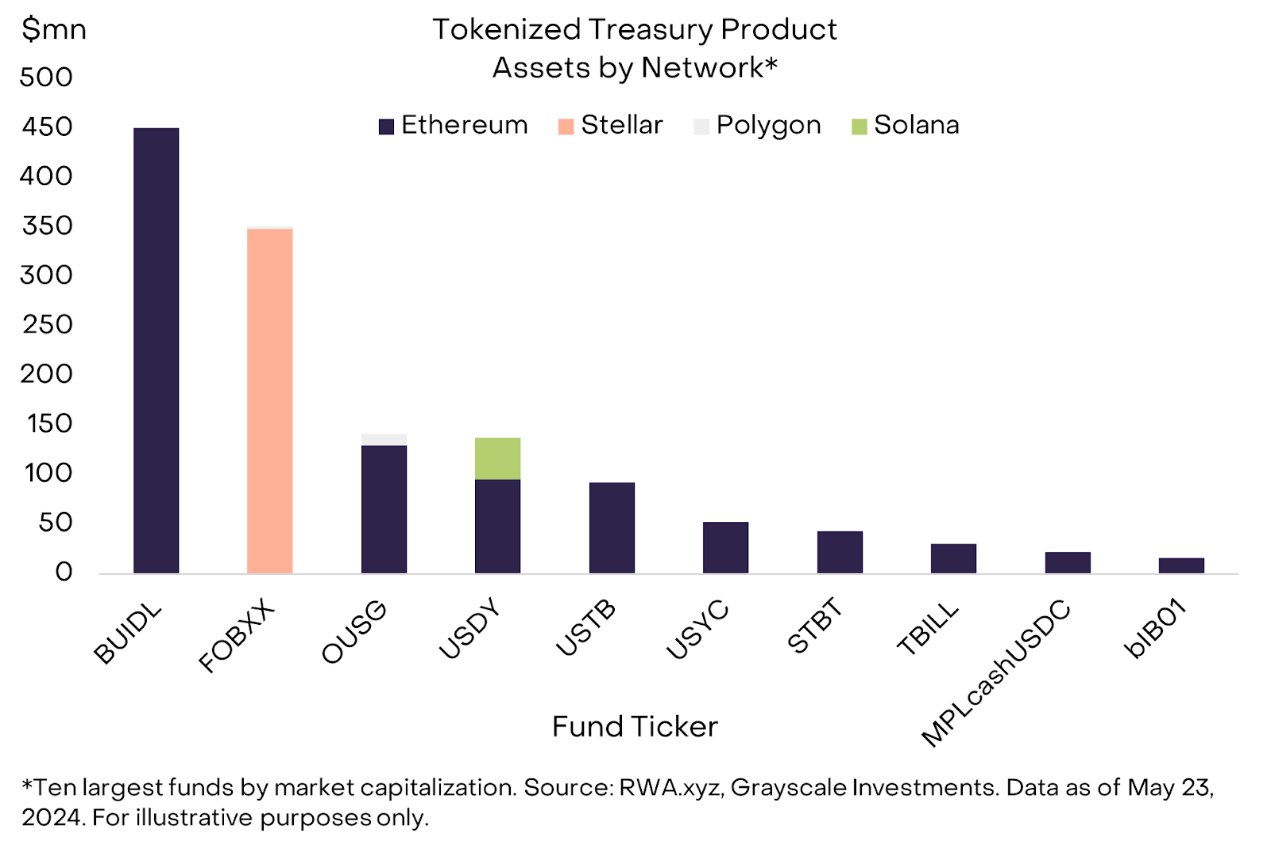

グレイスケールは、レイヤー 1 のアクティビティの成長は、低頻度で高額のトランザクション、および高度な分散化を必要とするトランザクション (少なくともレイヤー 2 ネットワークが十分に分散化されるまで) から生じる可能性が最も高いと考えています。これには、トランザクションのドル価値と比較してトランザクション コストが比較的低い可能性がある多くの種類のトークン化されたプロジェクトが含まれる可能性があります。現在、約 70% のトークン化された米国債がイーサリアム ブロックチェーン上にあります (表 5)。グレイスケールの見解では、比較的高額の NFT も、高いセキュリティと分散化の恩恵を受け、所有者の変更頻度が低いため、イーサリアム メインネット上に残る可能性があります (同様の理由から、ビットコイン NFT は引き続き成長すると予想されます)。

図5: イーサリアムはトークン化された国債の大部分を保有している

対照的に、比較的高頻度および/または低価値のトランザクションは、Ethereum のさまざまなレイヤー 2 ネットワークでより多く発生します。たとえば、Ethereum レイヤー 2 での最近の成功事例であるソーシャル メディア アプリケーションには、friend.tech (Base)、Farcaster (OP Mainnet)、Fantasy Top (Blast) などがあります。Grayscales の見解では、ゲームと小売決済の両方で非常に低いトランザクション コストが必要になる可能性があり、レイヤー 2 ネットワークに移行する可能性が高くなります。ただし、トランザクション コストが低いため、これらのアプリケーションが Ethereum メインネットの手数料収入を大幅に増やすには、多数のユーザーを引き付ける必要があることに注意することが重要です。

米国スポットイーサリアムETFの潜在的影響

長期的には、ETH の時価総額は手数料収入やその他のファンダメンタルズを反映するはずです。しかし、短期的には、ETH の市場価格は需給の変化に影響を受ける可能性があります。米国ではスポット Ethereum ETF の承認が進んでいますが、ETF 発行者は取引を開始する前に S-1 登録申告書の発効を待つ必要があります。これらの商品の完全な承認と取引開始により、資産がより幅広い投資家に利用可能になるため、新たな需要がもたらされる可能性があります。需給のダイナミクスを考慮すると、Grayscale Research は、ETF ラッパーを通じて Ethereum と Ethereum プロトコルへのアクセスが増加し、需要の増加とトークンの価格上昇につながると予想しています。

米国外では、ビットコインとイーサリアムの両方の上場投資信託(ETP)が上場されており、イーサリアムETPの資産はビットコインETP資産の約25%-30%を占めています(表6)。これに基づいて、Grayscale Researchsは、米国上場のスポットイーサリアムETFへの純流入額が、現在までにスポットビットコインETFへの純流入額の25%-30%に達すると予測しています。または、最初の4か月ほどで約$35億から$40億の流入額(1月以来のスポットビットコインETFへの純流入額$137億のうち25%-30%を占める)になります。イーサリアムの時価総額はビットコインの時価総額(33%)の約3分の1であるため、グレイスケールの仮定は、イーサリアムの純流入が時価総額のわずかに小さい割合を占める可能性があることを意味します。しかし、これは単なる仮定であり、米国上場のスポットイーサリアムETFへの純流入の増減については不確実性があります。米国市場では、ETH先物ETFはBTC先物ETF資産の約5%を占めるに過ぎないことは言及する価値がありますが、これはスポットETH ETFの潜在的な需要を表すものではありません。

図6:米国以外では、イーサリアムETPの運用資産はビットコインETPの運用資産の25%~30%を占めている。

ETH供給に関して、グレイスケール・リサーチは、約17%のETHが遊休または比較的流動性が低いと分類できると考えています。データ分析プラットフォームであるAlliumのデータによると、ETH供給の約6%は5年以上移動しておらず、ETH供給の約11%はさまざまなスマートコントラクト(ブリッジ、ラップされたETH、その他のさまざまなアプリケーションなど)にロックされています。さらに、ETH供給の27%は質入れされています。最近、グレイスケールを含むスポットイーサリアムETFの発行者は、公文書から質入れに関する言及を削除しており、米国SECがETFの質入れなしの取引を許可する可能性があることを示唆しています。したがって、この供給部分はETFの購入に利用できない可能性があります。

これらのカテゴリ以外では、毎年 $28 億相当の ETH がネットワーク トランザクションに使用されています。現在の ETH 価格では、これは追加の 0.6% の供給量に相当します。また、Ethereum Foundation ($12 億相当の ETH)、Mantle (約 $879 百万 ETH)、Golem ($995 百万 ETH) など、大量の ETH を財務に保有しているプロトコルもあります。全体として、プロトコルの財務にある ETH は約 0.7% の供給量を占めています。最後に、約 400 万 ETH、つまり総供給量の 3% が ETH ETP に保有されています。

これらのカテゴリーは、ETH 供給量の約 50% を占めますが、一部重複しています (例: プロトコル ライブラリ内の ETH はステーキングされる可能性があります) (図 7)。Grayscale は、ETH の純購入は、残りの流通供給から発生する可能性が高いと考えています。既存の使用により、新しいスポット ETF 製品の供給量が制限されるため、需要の増加は価格に大きな影響を与える可能性があります。

図7: ETH供給の大部分は新しいスポットETFに投入できない

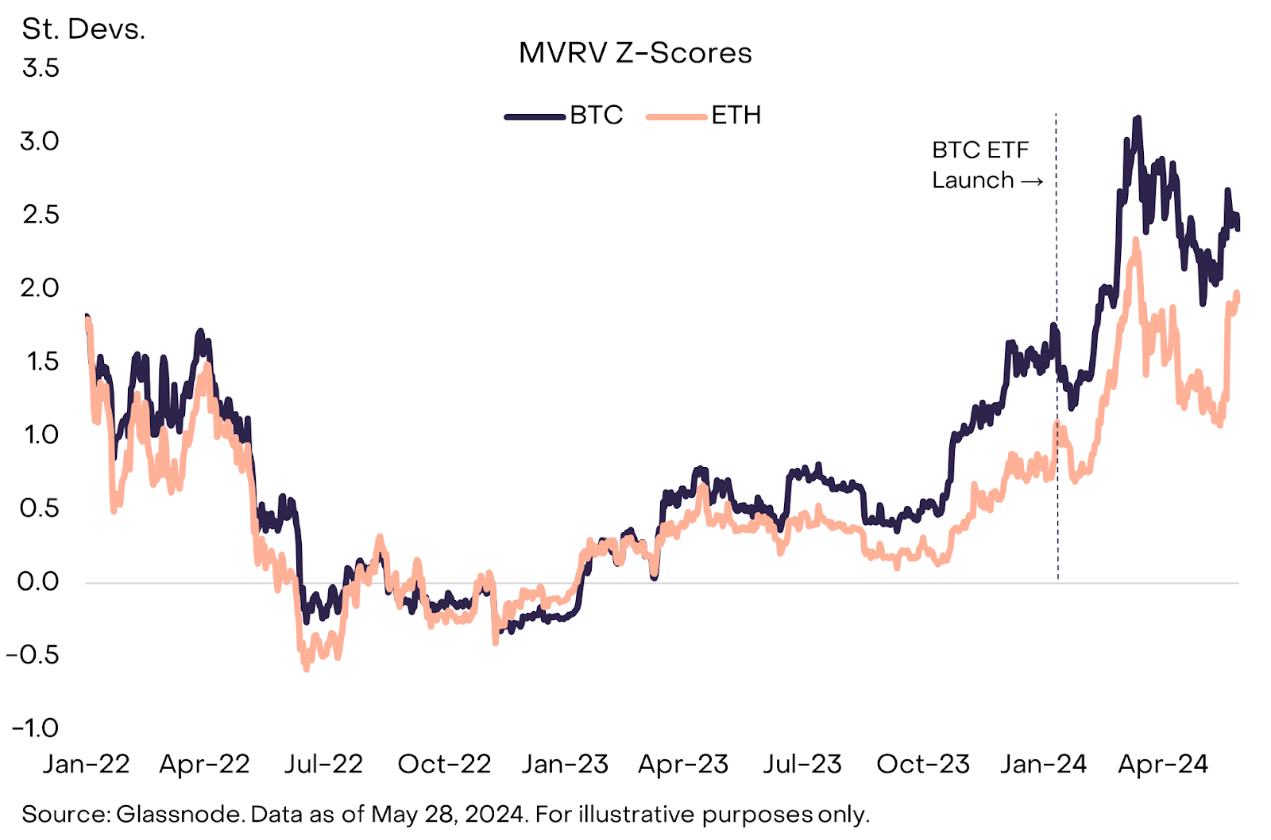

評価の観点から見ると、イーサリアムは、1 月にスポット ビットコイン ETF がローンチされたときのビットコインよりも高く評価されていると言えるでしょう。たとえば、評価指標としてよく使われる 1 つに MVRV z スコアがあります。この指標は、トークンの時価総額と「実現価値」の比率に基づいています。実現価値とは、トークンが最後にオンチェーン上で移動した価格 (取引所で取引される価格ではなく) に基づく時価総額です。1 月にスポット ビットコイン ETF がローンチされたとき、MVRV z スコアは比較的低く、評価額が控えめで、価格上昇の余地が大きいことを示しています。それ以降、暗号通貨市場は上昇し、ビットコインとイーサリアムの両方の MVRV 比率が増加しました (表 8)。これは、スポット ETH ETF が米国で承認された後の価格上昇余地が、スポット ビットコイン ETF が承認された 1 月に比べて少ないことを示している可能性があります。

図8: スポットビットコインETFが立ち上げられたとき、ETHの評価指標はBTCよりも高かった

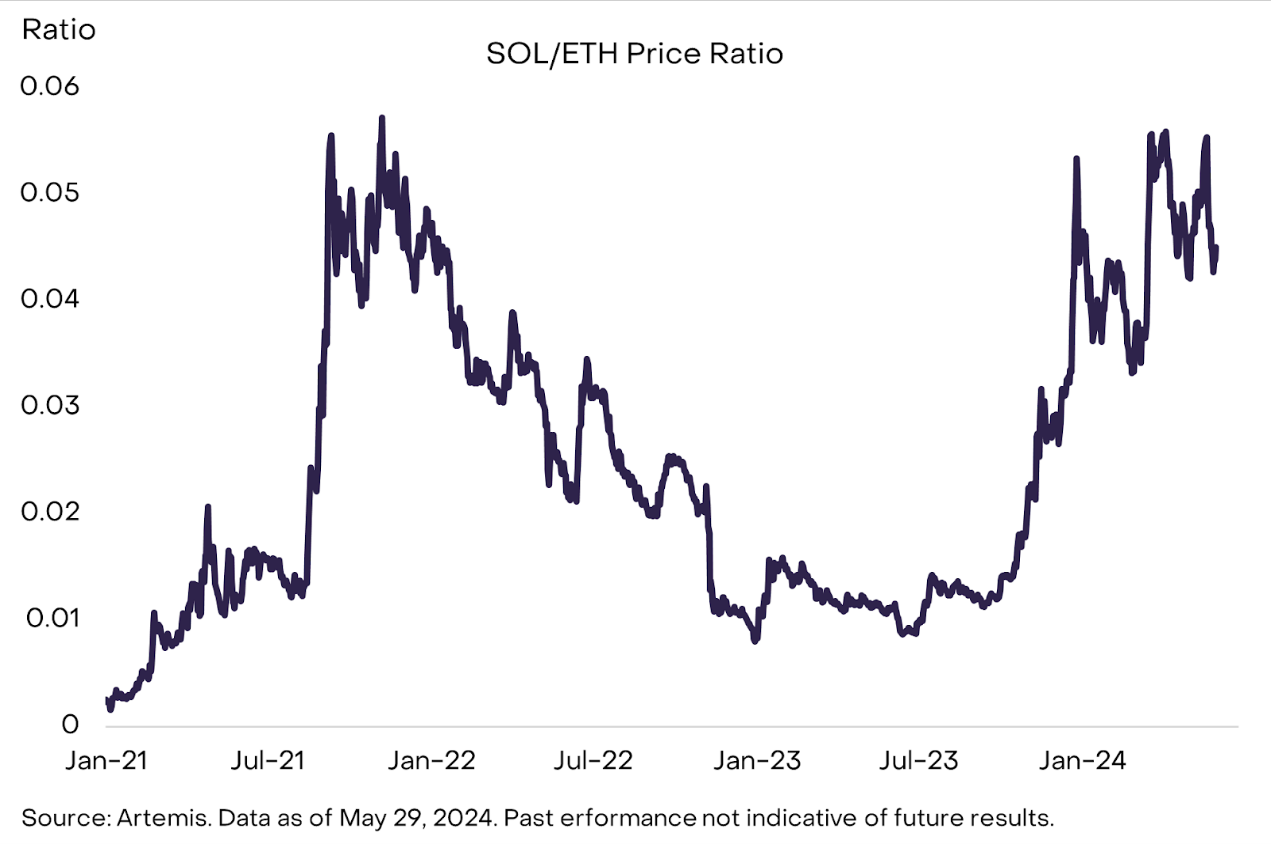

最後に、ネイティブの暗号通貨投資家は、スポット Ethereum ETF がスマート コントラクト プラットフォーム トークンに与える影響、特に SOL/ETH 価格比に関心があるかもしれません。Solana はこのセグメントで 2 番目に大きい資産です (時価総額で)。Grayscale Research は、長期的には Solana が Ethereum から市場シェアを奪う可能性が最も高いと考えています。Solana は過去 1 年間で Ethereum を大幅に上回っており、SOL/ETH 価格比は現在、最後の暗号通貨強気相場のピークに近づいています (図 9)。これは、Solana が FTX 事件の影響を受けているにもかかわらず (トークンの所有権と開発活動の面で)、Solana ネットワークのユーザーと開発者のコミュニティがエコシステムを成長させ続けているという事実に一部起因している可能性があります。さらに重要なのは、Solana が滑らかなユーザー エクスペリエンスを通じて取引活動と手数料収入の増加も促進していることです。短期的には、Grayscale は、Ethereum ETF からの流入が ETH の価格を支えるため、SOL/ETH 価格比が安定すると予想しています。しかし、長期的には、SOL/ETH 価格比率は両方のチェーンの手数料収入によって決まる可能性が高いです。

図9: SOL/ETH価格比率は前回のサイクルの高値に近い

将来に向けて

米国市場でのスポット ETH ETF の発売は ETH の評価に即座に影響を与える可能性がありますが、規制当局の承認の影響は価格をはるかに超えています。イーサリアムは、分散型ネットワークに基づくデジタル商取引の代替フレームワークを提供します。従来のオンライン エクスペリエンスは非常に優れていますが、パブリック ブロックチェーンは、ほぼ即時の国境を越えた支払い、真のデジタル所有権、相互運用可能なアプリケーションなど、より多くの可能性を提供できる可能性があります。他のスマート コントラクト プラットフォームもこのような実用的な機能を提供できますが、イーサリアム エコシステムは、最も多くのユーザー、最も分散化されたアプリケーション、最も深い資金プールを備えています。Grayscale Research は、新しいスポット ETF により、この変革的なテクノロジーがより幅広い投資家やその他のオブザーバーに普及し、パブリック ブロックチェーンの採用が加速することを期待しています。

この記事はインターネットから引用したものです: Grayscale レポート: ETH 価格のさらなる上昇余地は限られており、Solana が市場シェアを獲得する可能性があります

原著者: Raoul Pal 原文翻訳: TechFlow バナナゾーン (曲がった底と垂直な上部を持つ直立したバナナのように、変曲点を通過した後、価格が上昇し始めることを指す) について話している人がいるので、明確にしておきます。マクロ経済の夏と秋は、世界的な流動性サイクルによって推進されています。2008 年以降、世界的な流動性サイクルは明確な循環性を示しています。なぜ 2008 年から分析を始めることにしたのでしょうか。今年、世界中の多くの国が利払いをゼロにリセットし、債務の満期を 3 年から 4 年に調整し、完璧なマクロサイクルを作り出しました。工業供給管理協会 (ISM) 指数では、ビジネスサイクルの完璧な循環性を確認できます。これは、最高の指標の 1 つです...