Melihat laporan Departemen Keuangan AS tentang aset kripto dan pasar obligasi Treasury

Terjemahan asli: Pzai, Foresight News

Tren pertumbuhan dan penggunaan aset kripto

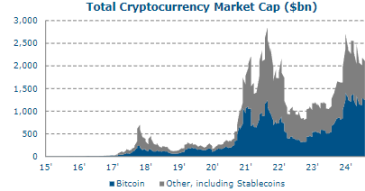

Aset kripto mengalami pertumbuhan yang pesat, meskipun dari basis yang kecil. Pertumbuhan tersebut berasal dari aset asli kriptomata uang seperti Bitcoin dan Ethereum, dan dari stablecoin.

Grafik kapitalisasi pasar mata uang kripto

Adopsi mata uang kripto oleh rumah tangga dan industri sejauh ini terbatas pada kepemilikan aset kripto untuk tujuan investasi, kapitalisasi pasar aset kripto masih rendah dibandingkan dengan aset keuangan dan fisik lainnya, dan pertumbuhan hingga saat ini tampaknya belum mengkanibal permintaan untuk sekuritas Treasury. Kasus penggunaan aset kripto terus berkembang, tetapi minat utamanya ada di dua jalur: Penggunaan utama Bitcoin tampaknya sebagai penyimpan nilai di dunia DeFi, alias "emas digital." Minat spekulatif tampaknya telah memainkan peran penting dalam pertumbuhan kripto sejauh ini. Pasar aset kripto berupaya memanfaatkan blockchain dan teknologi buku besar terdistribusi (DLT) untuk mengembangkan aplikasi baru dan meningkatkan infrastruktur kliring dan penyelesaian pasar keuangan tradisional.

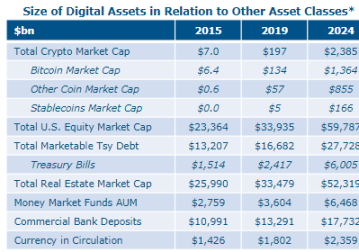

Ukuran aset kripto relatif terhadap kelas aset lainnya

Stablecoin

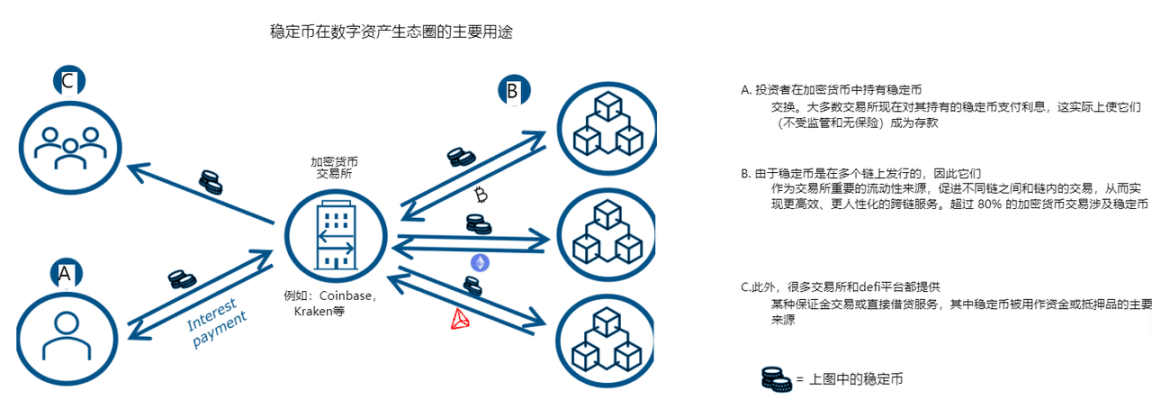

Stablecoin adalah mata uang kripto yang dirancang untuk mempertahankan nilai yang stabil, biasanya dengan mengikat nilai mata uang tersebut ke kumpulan agunan yang mendasarinya. Dalam beberapa tahun terakhir, seiring dengan semakin matangnya pasar aset kripto, penggunaannya telah berkembang pesat, termasuk meningkatnya permintaan untuk aset kripto dengan karakteristik seperti uang tunai yang stabil, dan aset kripto telah menjadi agunan yang menarik untuk pinjaman di jaringan DeFi. Meskipun ada berbagai jenis stablecoin, stablecoin yang didukung oleh fiat telah tumbuh paling signifikan. Pasar aset kripto sekarang memiliki lebih dari 80% transaksi mata uang kripto yang melibatkan stablecoin.

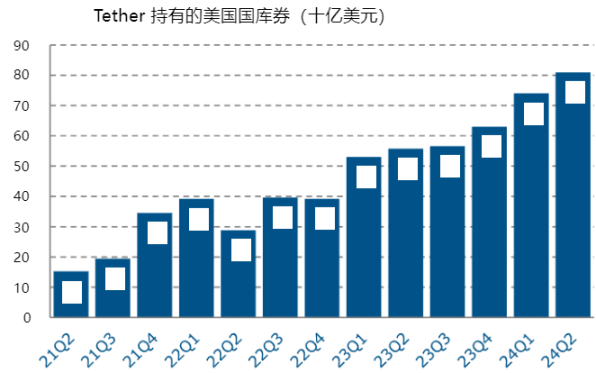

Stablecoin yang paling populer di pasaran saat ini adalah stablecoin yang didukung fiat, dengan sebagian besar agunan ini berbentuk obligasi Treasury dan transaksi repo yang didukung Treasury. Kami memperkirakan bahwa total agunan stablecoin sebesar $120 miliar diinvestasikan langsung dalam obligasi Treasury. Dalam jangka pendek, kami memperkirakan ukuran pasar stablecoin, serta ukuran keseluruhan pasar aset digital, akan terus tumbuh, dan pilihan regulasi dan kebijakan jangka menengah akan menentukan nasib mata uang privat ini. Sejarah menunjukkan bahwa mata uang privat yang tidak memenuhi persyaratan jaminan kualitas nasional dapat menyebabkan ketidakstabilan keuangan dan karenanya sangat tidak diinginkan.

Analisis Permintaan

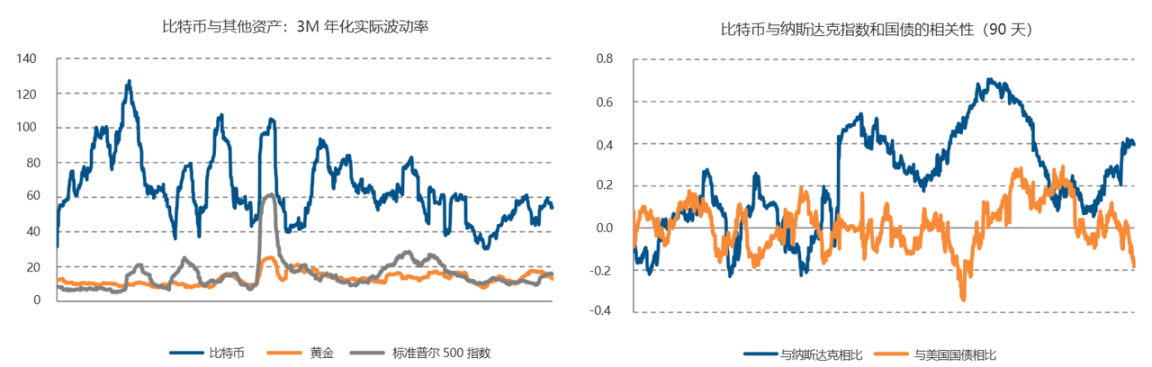

Dalam beberapa tahun terakhir, harga aset kripto asli seperti Bitcoin telah meningkat secara signifikan, tetapi volatilitasnya tetap tinggi. Sejak 2017, Bitcoin telah mengalami empat penyesuaian harga utama. Hingga saat ini, pasar aset digital memiliki akses terbatas ke aset safe haven atau alat lindung nilai risiko tradisional seperti obligasi Treasury. Dukungan institusional untuk Bitcoin telah berkembang dalam beberapa tahun terakhir (seperti BlackRock ETF, MicroStrategy), dan aset kripto telah berperilaku seperti aset volatilitas tinggi. Seiring dengan pertumbuhan nilai pasar aset digital, permintaan struktural untuk obligasi Treasury dapat meningkat dan muncul sebagai alat lindung nilai dan aset safe haven on-chain.

Tokenisasi

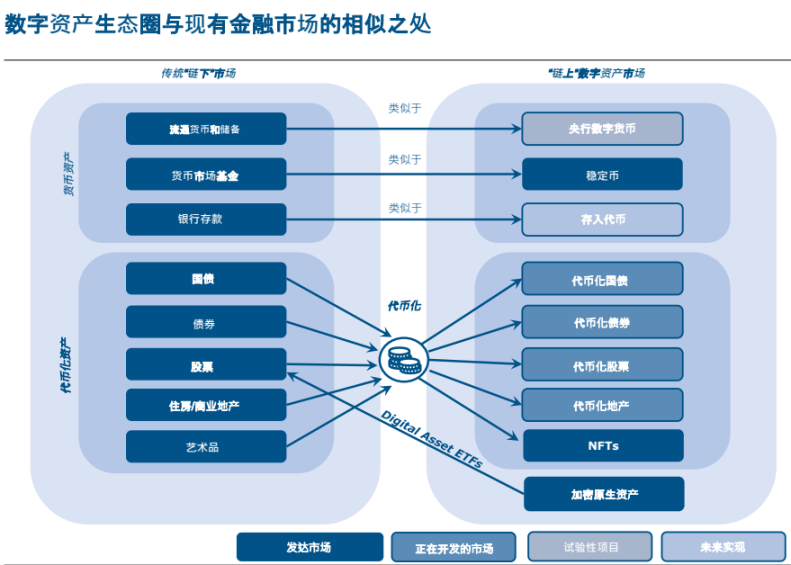

Kesamaan antara ekosistem aset digital dan pasar keuangan tradisional

Tokenisasi adalah proses representasi hak secara digital dalam bentuk token pada platform yang dapat diprogram seperti buku besar terdistribusi/blockchain. Tokenisasi berpotensi untuk memberikan manfaat buku besar yang dapat diprogram dan dioperasikan bersama ke berbagai aset keuangan tradisional. Fitur dan keuntungan utama tokenisasi adalah:

-

Lapisan Layanan Inti: Aset yang ditokenisasi mengintegrasikan “lapisan inti” yang berisi informasi aset dan kepemilikan dengan “lapisan layanan” yang mengelola aturan transfer dan penyelesaian.

-

Kontrak Cerdas: Tokenisasi memungkinkan otomatisasi, melalui kontrak cerdas yang secara otomatis mengeksekusi transaksi dan memungkinkan transfer aset dan klaim saat diperlukan.defikondisi yang dibutuhkan terpenuhi.

-

Penyelesaian Atom: Tokenisasi menyederhanakan penyelesaian dengan memastikan bahwa semua bagian transaksi terjadi secara bersamaan antara semua pihak yang terlibat, sehingga menyederhanakan penyelesaian, mengurangi risiko kegagalan penyelesaian, dan meningkatkan keandalan penyelesaian.

-

Komposabilitas: Aset tokenisasi yang berbeda dapat digabungkan bersama untuk menciptakan produk keuangan yang lebih kompleks dan inovatif, menyediakan solusi yang sangat dapat disesuaikan untuk manajemen dan transfer aset.

-

Kepemilikan Fraksional: Aset yang ditokenisasi dapat dibagi menjadi bagian-bagian yang lebih kecil dan lebih mudah diakses.

Manfaat tokenisasi jauh melampaui itu dan tidak bergantung pada aset kripto asli seperti Bitcoin dan teknologi blockchain publik tanpa izin yang dipopulerkannya.

Beberapa pasar (seperti pembayaran internasional atau repo) akan merasakan manfaat potensial yang besar dan langsung dari tokenisasi, sementara pasar lain akan merasakan keuntungan tambahan. Namun, untuk mewujudkan potensi ini, diperlukan buku besar terpadu, atau setidaknya serangkaian buku besar terintegrasi yang sangat interoperabel dan bekerja sama dengan lancar. Buku besar ini juga perlu dikembangkan dengan dukungan bank sentral dan kepercayaan yang mereka berikan.

Tokenisasi Obligasi Negara

Tokenisasi Obligasi Pemerintah AS merupakan tren yang relatif baru dan sebagian besar proyeknya belum mencapai skala yang diharapkan; beberapa inisiatif publik dan swasta yang sedang berlangsung adalah sebagai berikut:

-

Tokenized Treasury Fund: Memungkinkan investor memperoleh obligasi Treasury dalam bentuk tokenized di blockchain. Perilakunya mirip dengan Treasury ETF atau government MMF dalam banyak hal.

-

Tokenized Treasury Repo Project: Tokenized Treasury bonds allow for instant, 24/7 settlement and trading, potentially paving the way for more timely intraday repo transactions.

-

Uji Coba Sedang Berlangsung oleh DTCC dan Lainnya: Beberapa pelaku pasar swasta dan publik sedang melakukan uji coba untuk menggunakan tokenisasi guna memperlancar pembayaran dan penyelesaian sekuritas.

Keuntungan potensial utama dari tokenisasi perbendaharaan adalah:

-

Peningkatan dalam kliring dan penyelesaian: Obligasi Negara yang ditokenisasi memungkinkan “penyelesaian atom” yang lebih efisien, di mana semua bagian transaksi yang melibatkan Obligasi Negara diselesaikan secara bersamaan antara semua pihak, sehingga mengurangi risiko kegagalan penyelesaian.

-

Manajemen Agunan yang Lebih Baik: Kontrak pintar yang diprogram langsung ke dalam perbendaharaan token memungkinkan manajemen agunan yang lebih efisien, termasuk transfer agunan terprogram saat kondisi yang telah ditetapkan terpenuhi.

-

Peningkatan transparansi dan akuntabilitas: Buku besar yang tidak dapat diubah dapat meningkatkan transparansi operasi pasar Treasury, mengurangi ketidakjelasan, dan memberikan regulator, penerbit, dan investor wawasan yang lebih real-time tentang aktivitas perdagangan.

-

Komposisi dan Inovasi: Kemampuan untuk menggabungkan berbagai aset token dapat mengarah pada penciptaan produk dan layanan keuangan baru yang sangat dapat disesuaikan berdasarkan US Treasury, seperti derivatif dan produk terstruktur.

-

Peningkatan inklusi dan permintaan: Tokenisasi dapat membuat obligasi Treasury lebih mudah diakses oleh lebih banyak investor, termasuk investor ritel kecil dan mereka yang berada di pasar berkembang.

-

Peningkatan likuiditas: Tokenisasi berpotensi menciptakan strategi investasi dan perdagangan baru melalui integrasi yang mulus dan logika yang dapat diprogram, dan obligasi yang ditokenisasi dapat diperdagangkan 24/7 di jaringan blockchain.

Meskipun tokenisasi Obligasi Negara AS memiliki sejumlah manfaat, pilihan desain mungkin menghadirkan sejumlah risiko dan tantangan tertentu yang memerlukan pertimbangan cermat.

-

Risiko Teknis: Infrastruktur yang ditokenisasi sulit dikembangkan secara paralel dengan cara yang hemat biaya dan tidak mungkin seefisien pasar tradisional (“keunggulan petahana”) hingga mencapai skala yang memadai (“keunggulan petahana”). Tidak jelas apakah platform DLT memiliki keunggulan teknis yang meyakinkan dibandingkan sistem tradisional, dan mengingat skala pasar tradisional yang lebih kecil, biaya transisi mungkin juga tinggi.

-

Ancaman keamanan siber: Jenis solusi DLT tertentu (blockchain publik tanpa izin) rentan terhadap peretasan dan serangan keamanan siber lainnya, yang dapat menimbulkan risiko terhadap keamanan perbendaharaan yang ditokenisasi.

-

Risiko operasional:

-

Risiko rekanan: Investor mungkin terpapar pada risiko rekanan, yaitu risiko bahwa penerbit atau kustodian sekuritas tokenisasi mungkin gagal bayar.

-

Risiko Penitipan: Memastikan penyimpanan obligasi Treasury yang ditokenisasi secara aman memerlukan solusi penitipan yang kuat, yang mungkin mencakup tantangan yang terkait dengan penitipan aset digital.

-

Kekhawatiran privasi: Beberapa peserta akan melihat peningkatan transparansi blockchain publik sebagai suatu kerugian

-

Ketidakpastian regulasi dan hukum:

-

Peraturan yang terus berkembang: Persyaratan hukum/kewajiban kepatuhan terkait aset token masih belum jelas

-

Tantangan yurisdiksi: Kerangka peraturan bervariasi di berbagai yurisdiksi, yang dapat mempersulit transaksi lintas batas dan menimbulkan masalah hukum yang kompleks.

Jika pasar tokenisasi tumbuh secara substansial, hal ini akan membawa stabilitas keuangan dan risiko pasar:

-

Risiko penyebaran

-

Kompleksitas dan keterkaitan

-

Disintermediasi perbankan/pembayaran

-

Risiko Dasar

-

Perdagangan 24/7: Mungkin membuatnya lebih rentan terhadap manipulasi pasar dan volatilitas yang lebih tinggi

Risiko stabilitas keuangan dari perluasan pasar tokenisasi yang signifikan di masa depan

-

Risiko penularan dan keterkaitan:

-

Tokenisasi menyediakan jembatan. Seiring dengan meningkatnya skala aset yang ditokenisasi, volatilitas aset “on-chain” dapat menyebar ke pasar keuangan yang lebih luas.

-

Pada saat stres, buku besar yang lancar dapat menjadi faktor negatif karena deleveraging dan penjualan besar-besaran dapat menyebar dengan cepat ke seluruh aset

-

Risiko ketidaksesuaian likuiditas dan jatuh tempo:

-

Mungkin ada ketidaksesuaian likuiditas dan jatuh tempo antara token non-asli dan aset dasar, yang dapat memicu volatilitas harga karena potensi deleveraging; mirip dengan ETF, MMF, dan Treasury futures.

-

Likuidasi margin otomatis yang didorong oleh kontrak pintar dapat menyebabkan tekanan likuiditas, sementara juga perlu memenuhi target penyelesaian yang cepat

-

Meningkatkan leverage:

-

Tokenisasi dapat secara langsung meningkatkan daya ungkit sistem keuangan. Misalnya, aset dasar token dapat digadaikan ulang, atau token itu sendiri dapat dirancang sebagai derivatif.

-

Tokenisasi memiliki potensi untuk menciptakan sekuritas dari aset tidak likuid atau fisik yang dapat digunakan sebagai agunan

-

Peningkatan kompleksitas dan opasitas:

-

Tokenisasi mengarah pada lebih banyak komposisi, dan aset non-tradisional baru ditambahkan ke ekosistem keuangan digital, yang dapat meningkatkan kompleksitas dan ketidakjelasan sistem keuangan secara signifikan.

-

Kontrak pintar yang dikodekan dengan buruk dapat dengan cepat memicu transaksi keuangan yang tidak perlu dengan konsekuensi yang tidak diinginkan

-

Disintermediasi industri perbankan:

-

Surat Perbendaharaan Negara yang ditokenisasi dapat menjadi alternatif yang menarik bagi simpanan bank dan berpotensi mengganggu sistem perbankan, serta berdampak negatif terhadap operasi inti.

-

Risiko operasi stablecoin:

-

Bahkan dengan agunan yang lebih baik, stablecoin tidak mungkin memenuhi prinsip NQA yang diperlukan untuk mendukung tokenisasi

-

Peningkatan jumlah stablecoin telah umum terjadi dalam beberapa tahun terakhir, dan jatuhnya stablecoin utama seperti Tether dapat menyebabkan aksi jual obligasi pemerintah jangka pendek.

Merancang DLT/Blockchain untuk Obligasi Negara Bertokenisasi: Elemen-elemen Kerangka Kerja

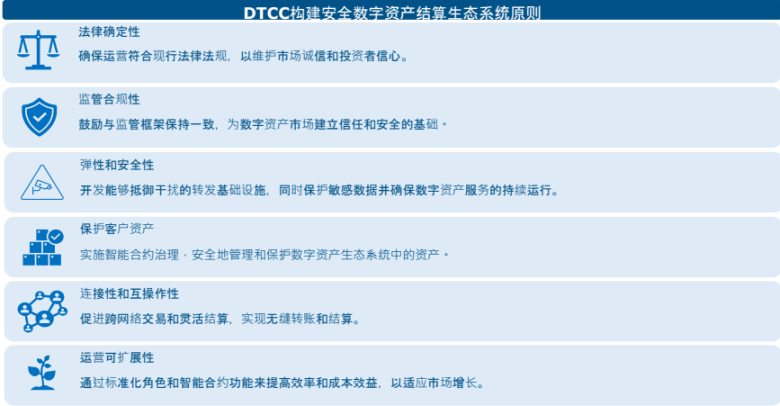

Membangun kerangka kerja yang mendorong kepercayaan dan penerimaan di seluruh industri diperlukan untuk perluasan aset digital dan teknologi buku besar terdistribusi, karena penipuan, penipuan, dan pencurian telah tumbuh seiring dengan pertumbuhan pasar aset digital, yang mengikis kepercayaan pada teknologi yang mendasarinya.

Hingga saat ini, sebagian besar proyek kripto utama telah dikembangkan pada blockchain publik dan tanpa izin. Hal ini dianggap sebagai salah satu daya tarik utama blockchain.

Kami percaya arsitektur ini tidak cocok untuk adopsi tokenized treasury yang lebih luas:

-

Pilihan Teknologi: Blockchain publik tanpa izin menggunakan mekanisme konsensus yang rumit (misalnya, bukti kerja, bukti kepemilikan), sehingga sulit memproses transaksi bervolume besar secara efisien.

-

Kerapuhan operasional: Blockchain ini bergantung pada node yang terdesentralisasi tanpa otoritas terpusat, yang menyebabkan kerapuhan

-

Kerentanan tata kelola: Blockchain publik tidak memiliki struktur tata kelola yang jelas, yang meningkatkan risiko kegagalan sistem atau penyerang mengeksploitasi kerentanan dalam blockchain.

-

Risiko keamanan: Sifat terdesentralisasi dan kurangnya pengawasan pada blockchain publik meningkatkan risiko eksploitasi dan serangan kerentanan, sebagaimana dibuktikan oleh kasus historis eksploitasi kerentanan Bitcoin dan Ethereum.

-

Masalah Pencucian Uang dan Kepatuhan: Blockchain publik tanpa izin memungkinkan anonimitas, yang dapat memfasilitasi aktivitas ilegal seperti pencucian uang dan penghindaran sanksi, serta menghindari sanksi.

Tokenisasi pasar perbendaharaan kemungkinan memerlukan pengembangan blockchain yang dikelola oleh satu atau beberapa lembaga swasta atau publik yang tepercaya.

Elemen regulasi

Dalam beberapa tahun terakhir, regulasi global aset digital dan mata uang kripto telah meningkat, tetapi masih sangat terfragmentasi dan penuh celah.

Amerika Serikat: Regulasi di Amerika Serikat masih terfragmentasi, dengan kewenangan regulasi tersebar di beberapa lembaga seperti SEC, CFTC, dan FinCEN

Memastikan Pengembangan Aset Digital yang Bertanggung Jawab (2022): Perintah eksekutif yang ditandatangani pada tahun 2022 menguraikan strategi pemerintah secara menyeluruh untuk mengatasi peluang dan risiko aset digital. Perintah tersebut menyerukan pengembangan kerangka regulasi untuk aset digital – Undang-Undang Inovasi dan Teknologi Keuangan Abad ke-21 (FIT 21) yang disahkan oleh DPR pada tahun 2024, yang akan menjadi upaya paling signifikan dan komprehensif untuk mengatur aset digital, stablecoin, dan mata uang kripto.

UE: Aset Kripto Pasar Undang-Undang Regulasi (MiCA) akan mulai berlaku pada tahun 2024. MiCA adalah kerangka regulasi komprehensif pertama di UE untuk mata uang kripto dan aset digital. Kerangka ini menetapkan aturan untuk menerbitkan aset kripto, stablecoin, dan token utilitas, serta mengatur penyedia layanan seperti bursa dan kustodian. MiCA berfokus pada prakiraan konsumen, pengawasan stablecoin, langkah-langkah anti pencucian uang, dan transparansi dampak lingkungan. Entitas berlisensi di bawah MiCA dapat mengoperasikan model paspor di seluruh UE, yang memungkinkan mereka untuk menyediakan layanan kepada semua negara anggota di bawah kerangka kerja yang terpadu.

Dampak pada Pasar Treasury

Dengan asumsi tren terkini dalam pemilihan agunan stablecoin terus berlanjut (atau dipaksakan oleh regulator), pertumbuhan stablecoin yang berkelanjutan akan menciptakan permintaan struktural untuk obligasi pemerintah AS jangka pendek, dan meskipun stablecoin saat ini mewakili sebagian kecil pasar obligasi pemerintah, seiring waktu, pasar obligasi pemerintah mungkin menghadapi risiko aksi jual yang lebih besar karena lonjakan harga di pasar stablecoin. Karakteristik penebusan dan penyelesaian yang berbeda dapat menyebabkan ketidaksesuaian likuiditas dan jatuh tempo antara token dan aset dasar, yang pada gilirannya dapat memperburuk ketidakstabilan keuangan di pasar obligasi pemerintah.

-

Produk Treasury “derivatif” yang ditokenisasi dapat menciptakan pasar dasar antara digital dan lokal (seperti perdagangan berjangka atau total return) — yang keduanya akan menciptakan permintaan tambahan dan menyebabkan peningkatan volatilitas selama deleveraging.

-

Pertumbuhan dan pelembagaan pasar mata uang kripto (Bitcoin) dapat menciptakan lindung nilai tambahan dan permintaan kualitas untuk Obligasi Negara yang ditokenisasi selama masa volatilitas penurunan yang meningkat. Permintaan kualitas sulit diprediksi. Permintaan lindung nilai dapat bersifat struktural tetapi bergantung pada seberapa baik Obligasi Negara terus melindungi dari volatilitas penurunan mata uang kripto.

-

Tokenisasi dapat menciptakan akses yang lebih besar ke surat berharga Treasury untuk kumpulan tabungan domestik dan global (terutama rumah tangga dan lembaga keuangan kecil), yang dapat menyebabkan peningkatan permintaan terhadap Treasury AS.

-

Tokenisasi dapat meningkatkan likuiditas dalam perdagangan Treasury dengan mengurangi gesekan operasional dan penyelesaian.

Kesimpulannya

-

Meskipun pasar aset digital secara keseluruhan masih kecil dibandingkan dengan aset keuangan tradisional seperti saham atau obligasi, minat terhadap aset digital telah tumbuh secara signifikan selama dekade terakhir.

-

Hingga saat ini, pertumbuhan aset digital telah menciptakan permintaan tambahan yang dapat diabaikan untuk obligasi pemerintah jangka pendek, terutama melalui penggunaan dan popularitas stablecoin.

-

Penerapan Bitcoin dan mata uang kripto yang “bervolatilitas tinggi” oleh institusi dapat meningkatkan permintaan lindung nilai untuk obligasi pemerintah jangka pendek di masa mendatang.

-

Pengembangan DLT dan blockchain membawa harapan bagi infrastruktur pasar keuangan baru, dan buku besar terpadu akan meningkatkan efisiensi operasional dan ekonomi

-

Ada sejumlah proyek dan percontohan yang sedang berlangsung di sektor swasta dan publik untuk memanfaatkan teknologi blockchain di pasar keuangan tradisional, terutama oleh DTCC dan Bank for International Settlements (BIS).

-

Bank sentral dan dolar tokenisasi (CBDC) mungkin diharuskan memainkan peran kunci dalam infrastruktur pembayaran tokenisasi dan penyelesaian di masa depan.

-

Lingkungan hukum dan peraturan perlu berkembang seiring dengan kemajuan tokenisasi aset tradisional. Risiko operasional, hukum, dan teknis perlu dipertimbangkan secara saksama saat membuat pilihan desain seputar infrastruktur teknologi dan tokenisasi.

-

Proyek penelitian harus mencakup desain, sifat dan perhatian terhadap tokenisasi perbendaharaan, pengenalan CBDC berdaulat, serta teknologi dan risiko teknologi.

-

Saat ini, risiko stabilitas keuangan masih rendah karena ukuran pasar aset tokenisasi yang relatif kecil; namun, risiko stabilitas keuangan akan meningkat karena pertumbuhan pasar aset tokenisasi yang kuat.

-

Jalan ke depan harus mencakup pendekatan hati-hati yang dipimpin oleh lembaga pusat tepercaya dengan dukungan luas dari para pelaku sektor swasta.

Artikel ini bersumber dari internet: Melihat laporan Departemen Keuangan AS tentang aset kripto dan pasar obligasi Treasury

Sumber: Star Ruby, manajer merek Web3 global Hari ke-1 Disusun oleh: Jaleel, BlockBeats Artikel ini ditranskripsi dari podcast Hari ke-1 global (Born Global) E 20, yang didedikasikan untuk mengeksplorasi cara menciptakan individu super di era globalisasi dan membahas konsep serta praktik inovatif yang mutakhir. Pembawa acara Star memiliki pengalaman lebih dari 10 tahun sebagai manajer produk pengguna, dengan keterampilan yang mencakup komunitas konten, platform e-commerce, dan kecerdasan buatan, dan mengeksplorasi cara menjadi individu super di era globalisasi. Pembawa acara Ruby memiliki pengalaman lebih dari 10 tahun dalam operasi Internet dan telah bekerja di banyak perusahaan teknologi seperti Amazon. Episode podcast ini berfokus pada proyek Network School yang diprakarsai oleh Balaji Srinivasan. Balaji adalah seorang PhD dari Stanford, mantan CTO Coinbase, dan mantan…