Penulis asli: YB

Terjemahan asli: Luffy, Berita Pandangan ke Depan

Pada bulan Mei 2021, Byrne Hobart menulis artikel brilian berjudul “ Stripe dan Ekonomi yang Solid ”di mana dia menjelaskan suatu sudut pandang:

Mobil, lembar kerja Excel, komputer tabung vakum, program rekursif yang diimplementasikan dengan buruk, dan upaya untuk menang dalam permainan strategi waktu nyata semuanya gagal karena alasan yang sama: semuanya mempunyai banyak bagian yang bergerak, dan semakin banyak bagian yang bergerak, semakin besar kemungkinan untuk rusak.

Ia mencatat bahwa Stripe adalah perusahaan yang berharga karena menggabungkan secara mulus berbagai fungsi bisnis yang dibutuhkan untuk pembayaran daring.

Masalahnya, Stripe terbatas pada e-commerce, yang dibatasi oleh lembaga sistem keuangan global.

Ternyata tidak ada "satu" sistem pembayaran global. Beberapa negara memiliki beberapa sistem pembayaran, beberapa di antaranya tumpang tindih dalam beberapa hal, dan berpartisipasi dalam sistem ini memerlukan persetujuan pemerintah, izin bank, pengembangan teknologi, serta biaya kepatuhan dan pemeliharaan yang berkelanjutan.

Dengan kata lain, pembayaran global sulit dilakukan karena efek jaringan antar mata uang tidak kuat. Orang-orang di kriptobidang mata uang mengetahui ini: ini adalah nilai jual utama DeFi.

Jadi mengapa saya mengangkat topik ini? Karena saat ini Twitter sedang heboh dengan kegembiraan atas akuisisi Bridge oleh Stripes senilai $1,1 miliar.

Sudah sepantasnya kita merayakan... ini adalah kemenangan bagi kripto! Taruhan Collison bersaudara pada kripto mengirimkan sinyal kepada pemain lain di industri fintech.

Ini adalah akuisisi terbesar dalam sejarah mata uang kripto. Diikuti oleh Coinbase (akuisisi Bison Trails senilai $475 juta pada tahun 2021) dan Binance (akuisisi Coinmarketcap senilai $400 juta pada tahun 2020).

Yang mengejutkan saya tentang berita ini bukanlah akuisisi itu sendiri, tetapi karena saya gagal menyadari bahwa ekosistem stablecoin jauh lebih besar daripada tersangka biasa seperti Circle (USDC) dan Bitfinex (USDT).

Bridge bahkan belum pernah muncul di radar. Selama 2,5 tahun terakhir, mereka diam-diam mengeksplorasi ruang stablecoin, mencoba mencari tahu di mana mereka dapat membuat perbedaan terbaik.

Para pendiri Bridge, Zach dan Sean, akhirnya menemukan Stablecoin Orchestration sebagai jawabannya, yang merupakan cara sederhana untuk mengatakan bahwa rangkaian API mereka memudahkan konversi antara stablecoin dan mata uang asing, dan sebaliknya.

Jadi mengapa akuisisi ini cocok untuk Stripe? Karena Bridge memungkinkan mereka menyingkirkan terlalu banyak bagian yang bergerak dan mengonsolidasikan pemrosesan pembayaran mereka.

Namun, apa artinya ini? Dan apa dampak akuisisi ini terhadap perusahaan rintisan keuangan tradisional dan stablecoin lainnya?

Perusahaan keuangan tradisional memasuki pasar

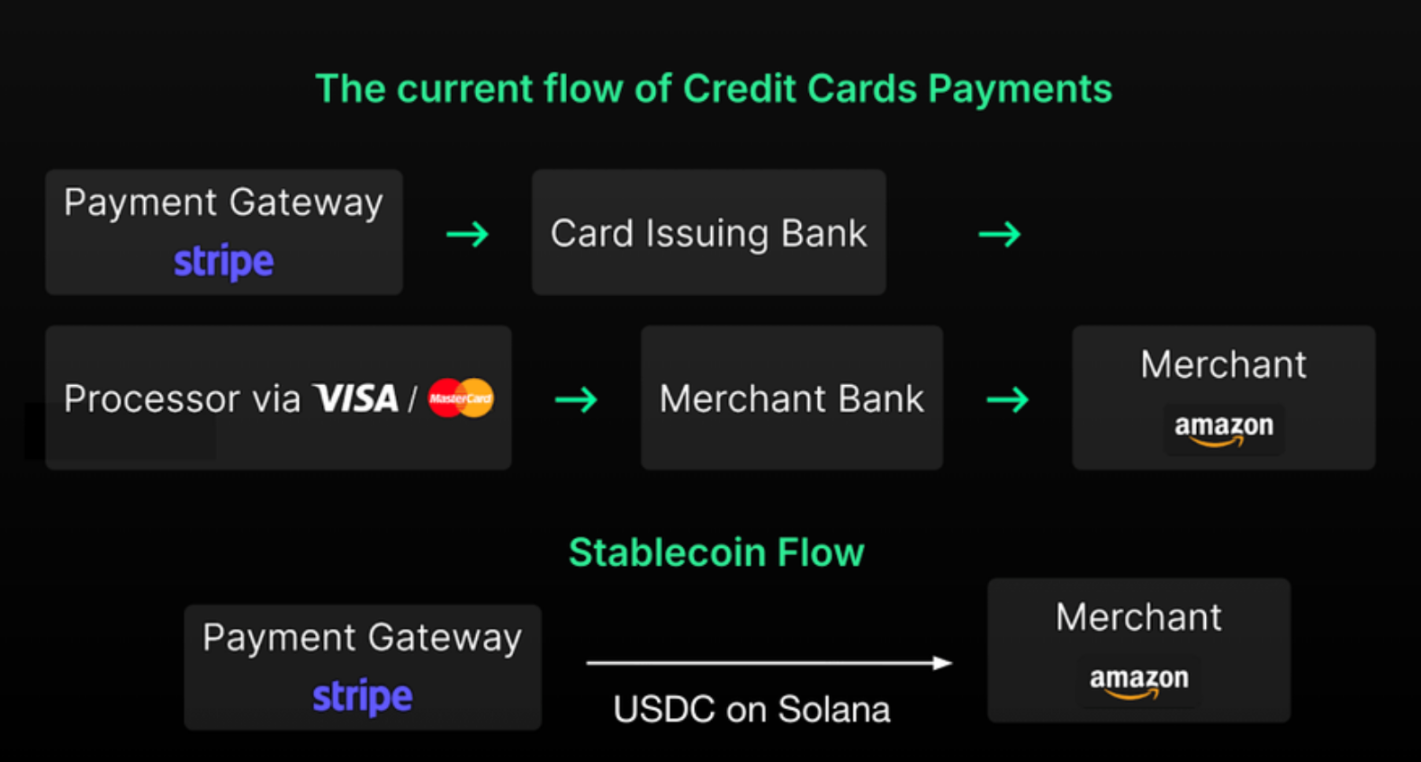

Saat menggunakan Stripe, kebanyakan orang tidak menyadari bahwa produk tersebut menangani proses antara berbagai pemangku kepentingan: bank, jaringan pembayaran, dan SWIFT untuk transfer uang global, antara lain.

Namun seperti yang disebutkan Byrne, Stripe hanya membuat pembayaran daring menjadi memungkinkan.

Stripe termasuk dalam kelas perusahaan pencipta nilai yang menarik, yang menyediakan layanan yang membuat beberapa proses bekerja sesuai dengan apa yang Anda bayangkan, bahkan jika Anda belum pernah mencobanya.

Namun, perantara ini tidak hanya menambah penundaan transfer dan penyelesaian, membuat proses Stripes tidak efisien, tetapi juga mengambil sebagian biaya dari rantai nilai.

Masalah ini tidak hanya dialami Stripe, PayPal juga menghadapi masalah yang sama, yang mungkin menjadi alasan utama mengapa mereka meluncurkan stablecoin mereka sendiri PYUSD Agustus lalu.

Dengan mengintegrasikan stablecoin, perusahaan fintech ini selangkah lebih dekat untuk menguasai seluruh rantai nilai pembayaran daring.

Seperti yang saya sebutkan sebelumnya, perusahaan pembayaran seperti PayPal dan Stripe bekerja sama dengan bank yang ada untuk menyimpan dana pengguna. Namun, dengan menggunakan stablecoin, mereka dapat memiliki otonomi yang lebih besar atas nilai transaksi di jaringan mereka.

Kutipan dari laporan Delphi Digital tentang parit produk kripto ini menjelaskan insentif finansial:

…dengan membiarkan pengguna memegang pyUSD melalui antarmuka pembayaran PayPal (misalnya Venmo), PayPal secara efektif menjadi bank. PayPal kemudian dapat mengambil dana pengguna dan menyetorkannya ke kasnya dan memperoleh hasil. Hal ini tidak hanya memungkinkan PayPal untuk menekan biaya pembayaran hingga nol, tetapi bahkan memiliki kemampuan untuk membayar suap kepada pengguna atau sebagian dari pendapatan pada saldo pyUSD yang tidak aktif. Ini merupakan keuntungan besar dibandingkan pesaing aplikasi pembayaran Web2 lainnya.

Mereka menjadikan diri mereka sebagai bank, yang merupakan motivasi utama para raksasa fintech. Dari perspektif bisnis, poin ini mungkin lebih penting daripada kecepatan transaksi dan penyelesaian yang lebih cepat.

Sekarang, hal yang menarik untuk ditunjukkan adalah bahwa PayPal dan Stripe mengambil pendekatan yang berbeda.

Keputusan PayPal untuk menerbitkan stablecoin mereka sendiri berarti mereka berfokus pada pengelolaan uang. Taruhan Stripe pada lapisan konversi menunjukkan bahwa mereka berfokus pada infrastruktur stablecoin. Mereka memilih jalur masing-masing karena sesuai dengan tumpukan teknologi mereka saat ini.

Secara umum, Stripe adalah perusahaan API pembayaran, dan Bridge sangat cocok dengan konsep tersebut. Stripe hanya perlu mengintegrasikan API stablecoin Bridge ke dalam dokumentasi pengembang mereka sendiri.

PayPal berkembang pesat berkat basis pengguna ritel yang besar melalui layanan front-end seperti Venmo. Oleh karena itu, tim kripto mereka secara alami berfokus pada pengoptimalan cara mengelola saldo pengguna dan memanfaatkan modal ini. Dengan menerbitkan stablecoinnya sendiri, PYUSD, PayPal dapat menangani dana dengan lebih efisien.

Menurut saya, kedua perusahaan harus melakukan vertikalisasi seluruh tumpukan stablecoin. Menyediakan perangkat internal untuk penerbitan stablecoin, pengelolaan dana, kartu debit, dompet kripto, dll. sangatlah penting. Hal ini tampaknya sudah jelas, karena memiliki tumpukan penuh di internal akan memungkinkan perusahaan untuk memberikan pengalaman pengguna terbaik dan memperoleh bagian yang lebih besar dari rantai nilai pembayaran.

Dengan kata lain, jangan kaget melihat Stripe meluncurkan dompet pintar dan kartu debit kripto miliknya sendiri.

Selain itu, perlu dicatat bahwa penerbitan token merupakan sumber pendapatan bagi stablecoin. Misalnya, Tether menghasilkan lebih banyak laba daripada BlackRock pada kuartal keempat tahun 2022. Oleh karena itu, saat Stripe mengeksplorasi labirin ide stablecoin dengan para penggunanya, mereka pada akhirnya akan meluncurkan stablecoin untuk membantu para pedagang mereka dengan cepat bergabung dan memberikan insentif untuk menggunakan stablecoin asli ekosistem mereka.

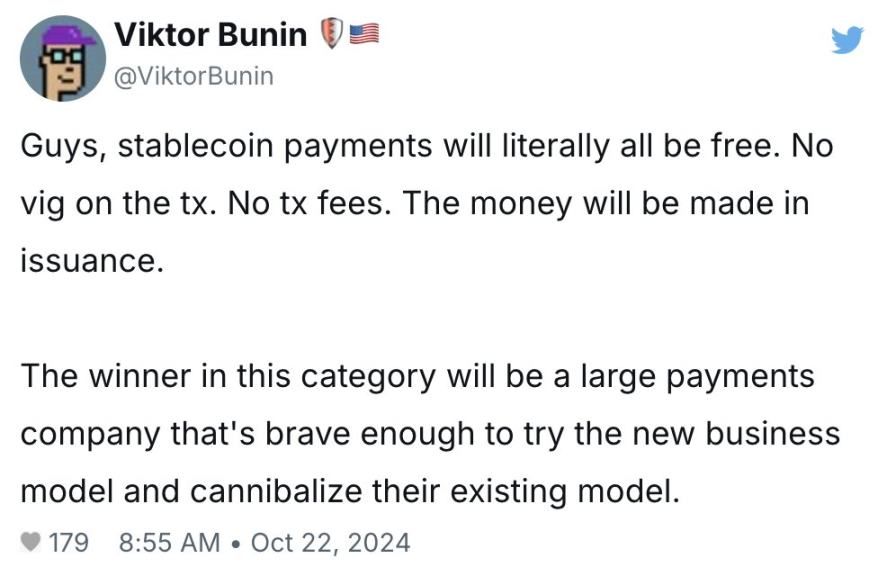

Baik Stripe maupun PayPal memiliki kehadiran global yang besar dan akan berusaha untuk terhubung dengan infrastruktur stablecoin dalam jaringan yang ada. Seperti yang disebutkan Viktor di atas, selama 5 tahun ke depan, perusahaan-perusahaan yang "mengambil alih model yang ada" sebelum pelaku pasar lainnya akan memperoleh keuntungan besar.

Sekarang, Anda mungkin berpikir: jika Stripe dan PayPal menerapkan strategi stablecoin, bukankah itu akan menjadi ancaman besar bagi jaringan pembayaran seperti Visa dan Mastercard?

Benar. Itulah sebabnya Visa dan Mastercard telah mulai mengembangkan strategi mereka sendiri agar tidak ketinggalan revolusi stablecoin. Misalnya, Visa menjadi jaringan pembayaran pertama yang menerima USDC pada tahun 2020, sementara Mastercard meluncurkan layanan kartu kredit kripto sendiri.

Namun saya menduga akuisisi Bridge oleh Stripe telah mempercepat strategi stablecoin tim kripto di perusahaan keuangan/fintech tradisional besar ini.

Bagaimana dengan bank? Sejujurnya, saya tidak yakin apa strategi respons mereka. Jelas bahwa stablecoin melemahkan posisi mereka sebagai fasilitator pembayaran internasional dan tempat penyimpanan simpanan pengguna. Namun, keuntungan mereka adalah mereka mematuhi peraturan pemerintah, dan mereka mungkin cenderung mendukung munculnya CBDC?

Misalnya, negara-negara BRICS baru saja mengumumkan bahwa mereka tengah meluncurkan mata uang digital mereka sendiri untuk mengurangi ketergantungan mereka pada dolar AS. Jelas bahwa bank-bank akan memanfaatkan peluang untuk mengembangkan strategi CBDC mereka sendiri guna bersaing untuk merebut pangsa pasar baru ini.

Apa pun jawaban bagi berbagai pemangku kepentingan keuangan tradisional ini, tema keseluruhannya tetap konsisten: stablecoin telah memasuki arena keuangan.

Pertanyaannya sekarang adalah lembaga besar mana yang akan menyambut pendatang baru dalam sistem keuangan dengan tangan terbuka dan segera berteman dengan stablecoin.

Dengan kata lain, banyak pelaku berbeda dalam keuangan tradisional mulai terlihat sangat mirip karena mereka semua berupaya menggunakan stablecoin untuk menyediakan layanan keuangan lengkap (pembayaran, perbankan, layanan kartu, dll.).

Sejauh ini kami telah menjelaskan dampak stablecoin pada semua pelaku fintech, tetapi apa yang akan terjadi dengan stablecoin asli kripto yang baru muncul?

Jika Anda hanya boleh memilih satu, TradFi atau DeFi?

Berdasarkan penelitian saya sebelumnya, para pendiri di vertikal stablecoin perlu memilih siapa yang mereka layani:

-

Perusahaan keuangan tradisional/teknologi Web3

-

Pengadopsi mata uang kripto on-chain

Yang pertama jelas merupakan tujuan akuisisi Bridge oleh Stripe; yang kedua mengisyaratkan ekor panjang infrastruktur stablecoin asli DeFi yang akan datang. Namun, apa sebenarnya perbedaan antara keduanya?

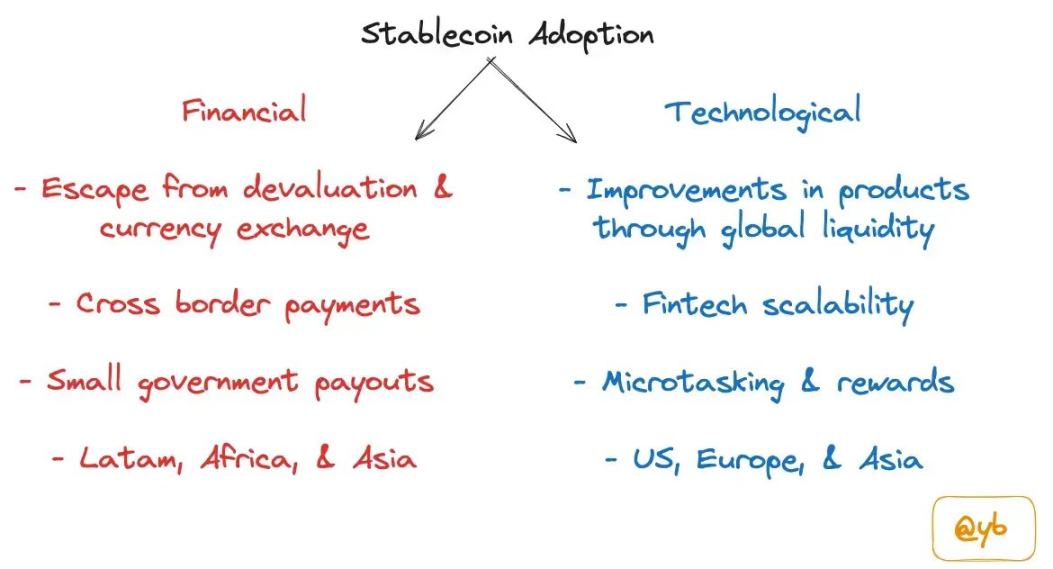

Ukuran ekosistem stablecoin jauh melampaui penggantian layanan pembayaran fintech. Seperti yang saya sebutkan di artikel saya Mengenai adopsi stablecoin, ada dua pendekatan. Di satu sisi, berupaya meningkatkan jalur keuangan yang ada, dan di sisi lain menggunakan stablecoin untuk meningkatkan produk kripto, seperti Polymarket, Bountycaster, Uniswap, Aave, dll.

Satu kategori perusahaan rintisan berharap untuk menjadi plug-in bagi pelaku keuangan tradisional saat mereka berupaya menemukan mitra yang lebih kuat, termasuk Paxos, Ondo Finance, Brale, Agora, Coinflow, dan Sphere.

Kategori perusahaan rintisan lainnya lebih menyukai tumpukan infrastruktur stablecoin yang sepenuhnya terdesentralisasi, termasuk Prerna, Gnosis Pay, Based App, dan Picnic. Perusahaan-perusahaan ini berharap untuk menjadi pesaing langsung bagi produk-produk seperti Stripe dan PayPal. Mereka melayani khalayak yang lebih menyukai mata uang kripto dan membantu meningkatkan pengalaman on-chain melalui aplikasi yang mendukung stablecoin.

Dengan demikian, saya pikir para pendiri harus memikirkan strategi barbel untuk stablecoin. Apakah kita melayani perusahaan keuangan tradisional yang mau tidak mau ingin memasuki ruang stablecoin? Atau apakah kita membangun infrastruktur stablecoin untuk aplikasi DeFi dan mencoba eksperimen baru yang tidak masuk akal untuk Stripe dan PayPal?

Menurut pandangan saya, perusahaan yang mencoba melakukan pengecekan ulang akan dikalahkan oleh pelaku keuangan tradisional dengan parit distribusi atau oleh pelaku DeFi yang mengoptimalkan produk mereka untuk fungsionalitas on-chain yang unik.

Tulisan hari ini adalah untuk membagikan beberapa pemikiran awal saya setelah mendengar berita akuisisi Bridge, tetapi saya belum menemukan jawaban berarti untuk pertanyaan-pertanyaan berikut:

-

Di mana parit dalam tumpukan stablecoin?

-

Bagaimana pelaku Web2 Fintech lainnya akan berpartisipasi?

-

Jika terjadi akuisisi lain, siapakah orangnya?

Dalam beberapa bulan mendatang, perkembangan di ruang stablecoin akan menjadi semakin menarik.

Artikel ini bersumber dari internet: Startup stablecoin berpisah: TradFi atau DeFi?