Laporan Survei Staking ETH Institusional: Adopsi Teknologi Baru, Permintaan Likuiditas, dan Manajemen Risiko Menjadi Tren Utama

Artikel asli oleh: Tricia Lin Daniel Shapiro

Terjemahan asli: TechFlow

Poin Penting

-

Survei menunjukkan bahwa sebagian besar responden (69,2%) saat ini staking Ethereum (ETH), yang mana 78,8% merupakan perusahaan investasi atau perusahaan manajemen aset. Hal ini menunjukkan bahwa partisipasi institusional dalam staking ETH telah mencapai skala tertentu, terutama didorong oleh imbal hasil dan kontribusi keamanan jaringan.

-

Sekitar 60,6% responden menggunakan platform staking pihak ketiga, dan mereka lebih menyukai platform besar dan terintegrasi yang dapat mengatasi masalah rendahnya efisiensi modal dan kompleksitas teknis yang dihadapi saat melakukan staking sendiri.

-

Taruhan Cair TokenLST (LST) makin populer karena memungkinkan efisiensi modal, menjaga ETH yang dipertaruhkan tetap likuid, dan dapat digunakan dalam strategi keuangan terdesentralisasi (DeFi). Sebanyak 52,6% responden memegang LST, dan 75,7% bersedia mempertaruhkan ETH melalui protokol terdesentralisasi.

-

Validator Terdistribusi (DV) menjadi semakin populer di kalangan peserta institusional karena keamanannya yang lebih baik dan toleransi kesalahannya. Lebih dari 61% responden menyatakan kesediaan membayar premi untuk keuntungan keamanan yang disediakan oleh DV.

perkenalan

Sebagai kriptoindustri mata uang terus berkembang, staking telah menjadi cara penting bagi investor institusional untuk memperoleh laba dan meningkatkan keamanan jaringan. Namun, investor institusional masih menghadapi lingkungan yang kompleks dalam hal staking.

Laporan penelitian ini memberikan analisis komprehensif tentang perilaku staking pemegang token institusional, dengan fokus khusus pada ekosistem Ethereum. Tujuan penelitian utama kami adalah untuk menjelaskan keadaan terkini staking institusional dan mengeksplorasi motivasi dan tantangan yang dihadapi oleh para pelaku pasar. Dengan mengumpulkan data survei dari berbagai jenis staker institusional (seperti bursa, kustodian, perusahaan investasi, manajer aset, penyedia dompet, dan bank), kami berharap dapat memberikan wawasan berharga tentang pasar untuk validator terdistribusi dan model multi-validator, yang memungkinkan pendatang baru dan pemain mapan untuk lebih memahami kompleksitas bidang yang berkembang pesat ini.

Survei tersebut mencakup 58 pertanyaan yang mencakup staking ETH, Liquid Staking Tokens (LST), dan topik terkait. Kami menggunakan berbagai format pertanyaan, termasuk pertanyaan pilihan ganda, skala Likert, dan pertanyaan terbuka, serta memperbolehkan responden untuk memilih tidak menjawab pertanyaan tertentu. Hasil survei menunjukkan:

-

Mayoritas responden (69.2%) saat ini mempertaruhkan ETH.

-

Mayoritas responden adalah pelaku institusional:

-

78.8% adalah perusahaan investasi atau perusahaan manajemen aset

-

Dari lembaga-lembaga ini, sekitar 75% berfokus pada investasi dalam aset kripto.

-

9.1% adalah penjaga

-

9.1% adalah bursa atau penyedia dompet

-

12.1% adalah jaringan atau protokol blockchain

-

4.2% adalah pembuat pasar atau perusahaan perdagangan

-

0.8% termasuk dalam kategori lain

-

Responden menunjukkan pengetahuan luas tentang ekonomi staking dan secara umum memiliki kesadaran diri yang tinggi terhadap konsep staking dan risiko terkait.

-

Keberagaman geografis responden dan operator node: Meskipun lokasi spesifik tidak diberikan, banyak responden menekankan pentingnya keberagaman geografis operator node.

Status staking ETH saat ini

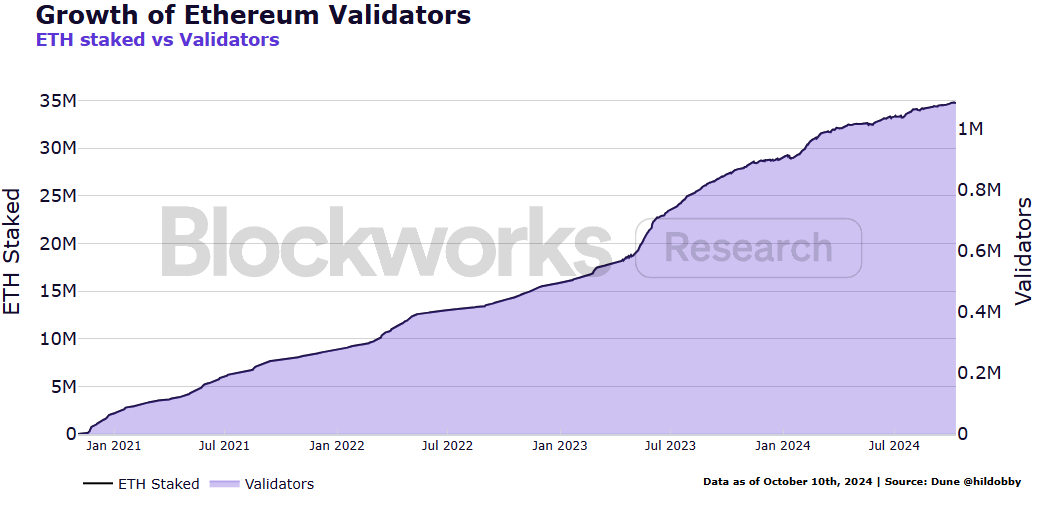

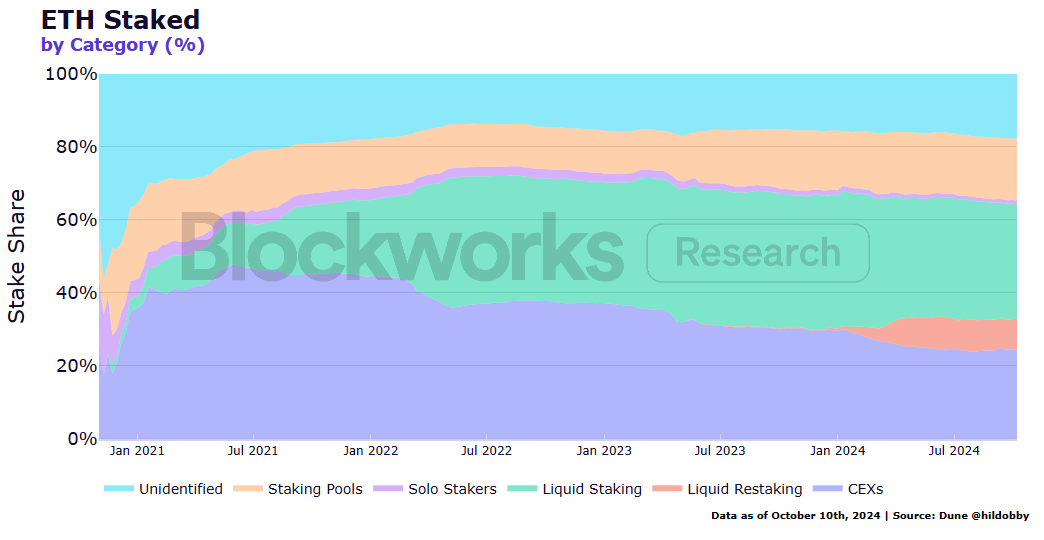

Sejak jaringan Ethereum ditingkatkan ke Proof of Stake (PoS), lingkungan untuk staking ETH telah berubah secara signifikan, sebuah peristiwa yang dikenal sebagai The Merge. Perlu dicatat bahwa jumlah validator dan jumlah total ETH yang dipertaruhkan telah meningkat. Saat ini, terdapat hampir 1,1 juta validator di jaringan, dengan 34,8 juta ETH yang dipertaruhkan.

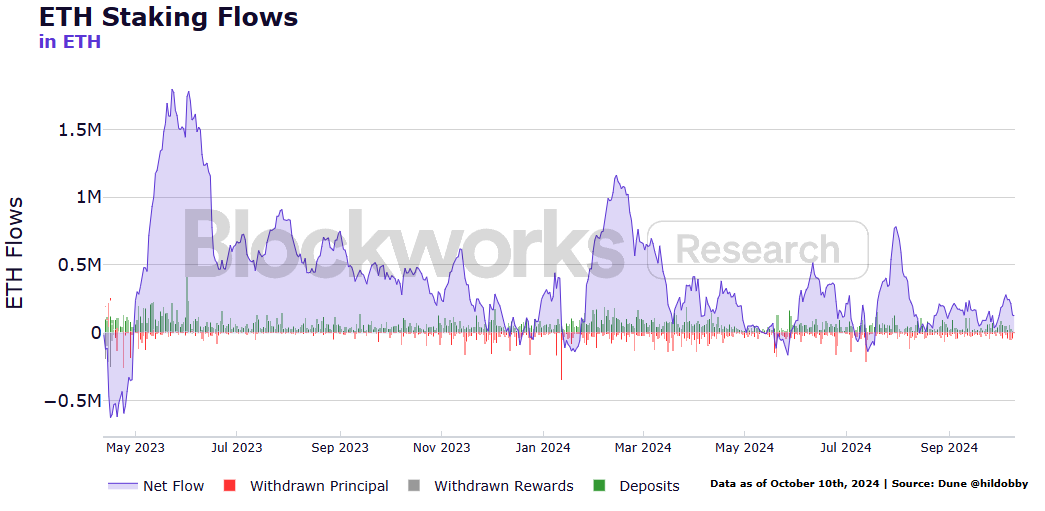

Setelah Penggabungan, stake ETH awal dikunci untuk memastikan transisi yang lancar ke PoS. Peserta jaringan tidak dapat menarik ETH mereka hingga setelah pemutakhiran Shanghai dan Capella (secara kolektif dikenal sebagai Shapella) pada bulan April 2023. Setelah periode penarikan awal yang singkat, jaringan mengamati arus masuk bersih ETH yang dipertaruhkan secara berkelanjutan. Hal ini menunjukkan bahwa permintaan untuk ETH yang dipertaruhkan tetap kuat.

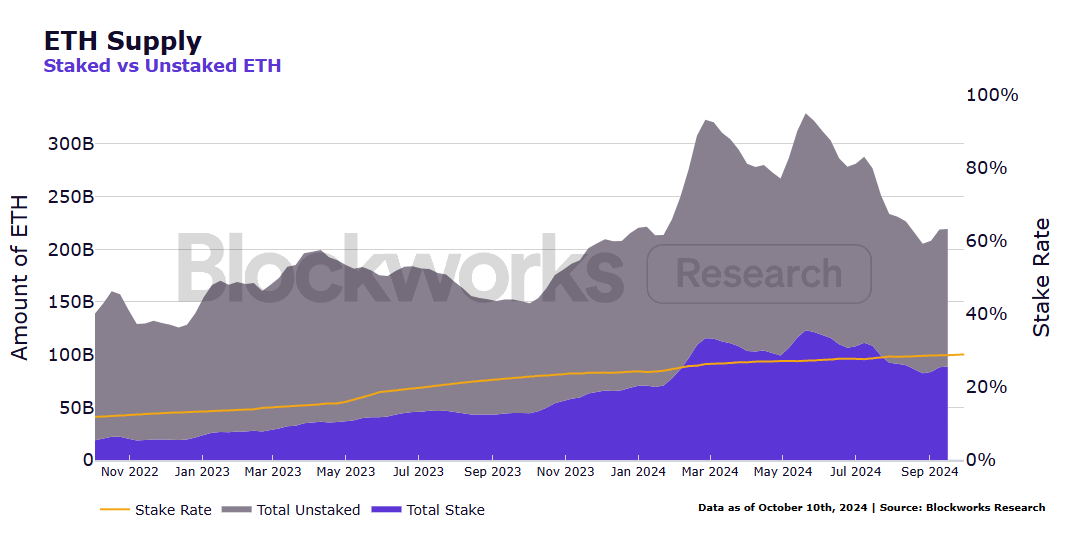

Hingga saat ini, 28,9% dari total pasokan telah dipertaruhkan, menghasilkan ekosistem staking yang kuat senilai lebih dari $115 miliar. Hal ini menjadikan Ethereum jaringan yang paling banyak dipertaruhkan dalam hal USD, dengan banyak potensi pertumbuhan.

Ekosistem staking terus berkembang seiring pengguna mengejar hadiah yang didapat dengan berpartisipasi dalam validasi jaringan. Hasil penerbitan efektif tahunan bersifat dinamis, menurun seiring dengan semakin banyaknya ETH yang distaking, seperti yang diilustrasikan dalam white paper sebelumnya, “Obligasi untuk Internet,” oleh CEO Obol dan Alluvial Collin Myers dan Mara Schmiedt.

Tingkat imbalan staking umumnya sekitar 3%, tetapi validator juga dapat memperoleh imbalan tambahan melalui biaya transaksi prioritas, yang meningkat selama periode aktivitas jaringan tinggi.

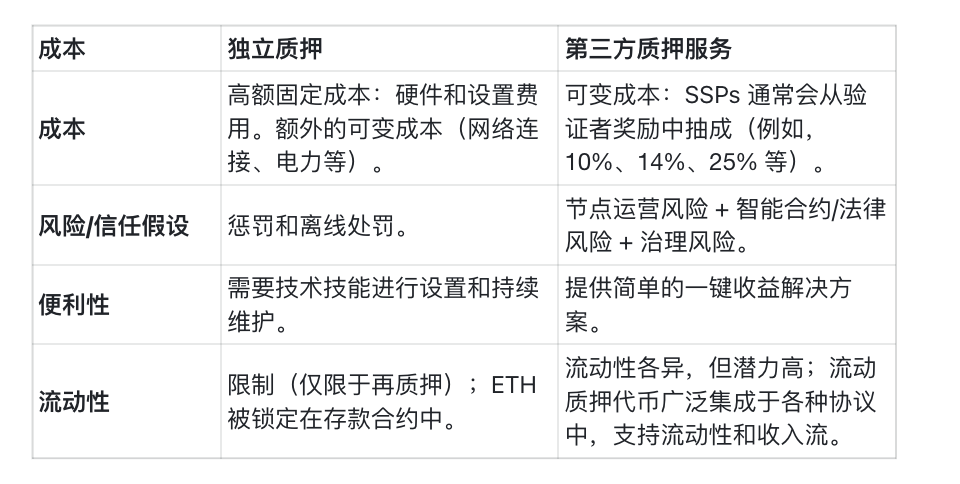

Untuk memperoleh hadiah ini, Anda dapat memilih untuk mempertaruhkan ETH sebagai validator independen atau mendelegasikan ETH ke penyedia layanan pertaruhan pihak ketiga.

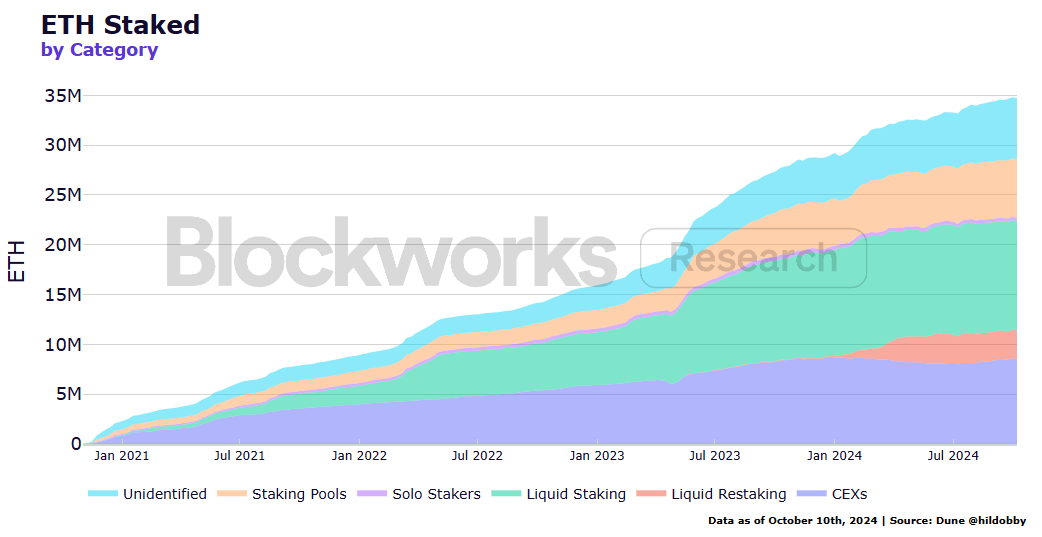

Para staker independen perlu menyetorkan setidaknya 32 ETH untuk berpartisipasi dalam verifikasi jaringan. Jumlah ini untuk menemukan keseimbangan antara keamanan, desentralisasi, dan efisiensi jaringan. Saat ini, sekitar 18,7% dari peserta jaringan adalah staker independen. Para staker yang tidak teridentifikasi umumnya dianggap sebagai staker independen.

Seiring berjalannya waktu, staking independen menjadi kurang menarik karena beberapa alasan. Pertama, jumlah orang yang mampu membeli 32 ETH dan memiliki kemampuan teknis untuk menjalankan validator independen sedikit, yang membatasi partisipasi independen secara luas.

Alasan penting lainnya adalah rendahnya efisiensi modal ETH yang dipertaruhkan. ETH yang terkunci dalam stake tidak dapat digunakan untuk aktivitas keuangan lain dalam ekosistem DeFi. Ini berarti bahwa tidak mungkin lagi menyediakan likuiditas untuk berbagai proyek DeFi, dan ETH juga tidak dapat dijaminkan untuk pinjaman. Hal ini menciptakan biaya peluang bagi staker independen, yang juga harus mempertimbangkan tingkat imbalan dinamis untuk ETH yang dipertaruhkan untuk memastikan bahwa mereka mendapatkan pengembalian yang disesuaikan dengan risiko terbaik.

Kedua masalah ini telah menyebabkan munculnya platform staking pihak ketiga, yang sebagian besar didominasi oleh bursa terpusat dan protokol staking likuid.

Platform staking menawarkan kesempatan kepada pemegang ETH untuk mendelegasikan ETH mereka ke validator lain untuk staking dengan imbalan biaya. Meskipun ada beberapa trade-off, pendekatan ini dengan cepat menjadi pilihan yang disukai oleh sebagian besar peserta jaringan.

Sumber: Ekonomi Taruhan Akhir Permainan

Hasil survei mengonfirmasi hal berikut:

-

69,2% responden mengatakan perusahaan mereka saat ini sedang mempertaruhkan ETH.

-

60,6% responden mengatakan mereka menggunakan platform staking pihak ketiga.

-

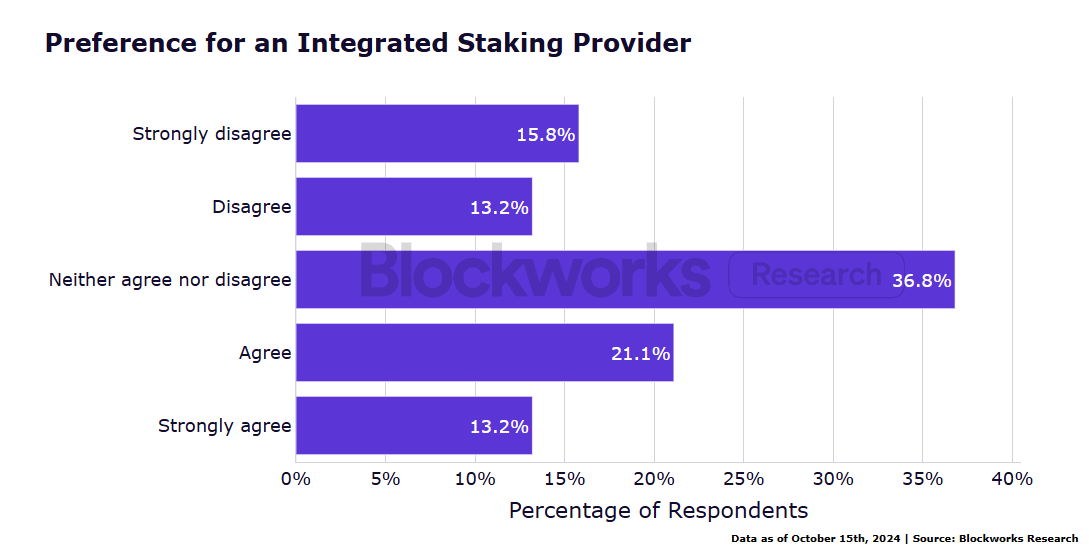

48,6% responden lebih suka mempertaruhkan ETH pada platform komprehensif (seperti Coinbase, Binance, Kiln, dll.).

Alasan utama responden memilih penyedia staking antara lain:

-

reputasi

-

Jenis jaringan yang didukung

-

harga

-

Proses orientasi yang mudah

-

Biaya kompetitif

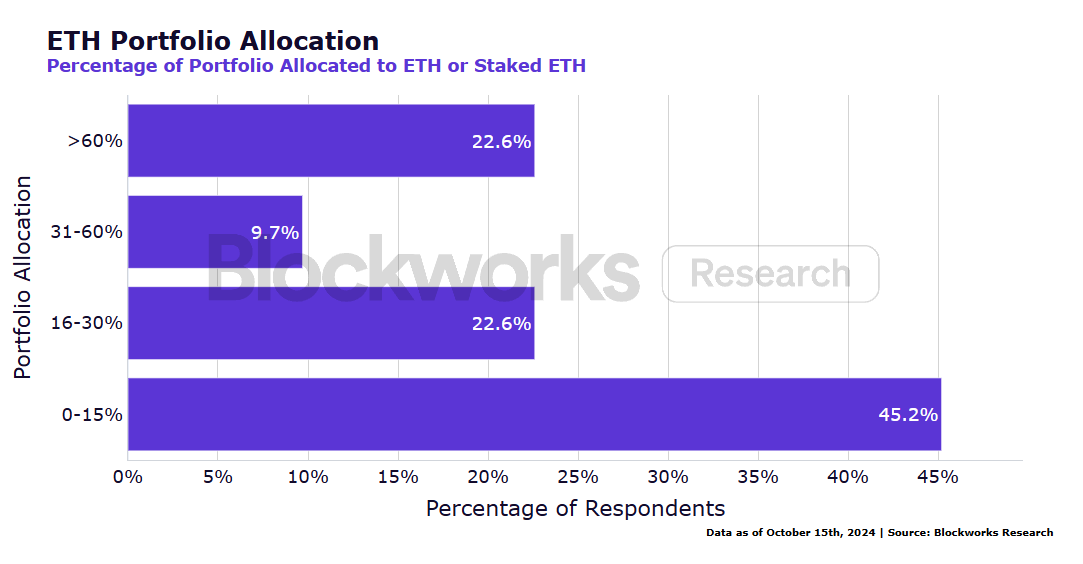

Keahlian dan Skalabilitas Terakhir, responden mengalokasikan persentase berikut dari portofolio mereka ke ETH atau staking ETH:

Protokol Staking Likuid

Untuk mengatasi tantangan yang dihadapi oleh staking independen, pasar platform staking pihak ketiga telah berkembang pesat dalam beberapa tahun terakhir. Pertumbuhan ini terutama disebabkan oleh terobosan dalam teknologi staking likuid.

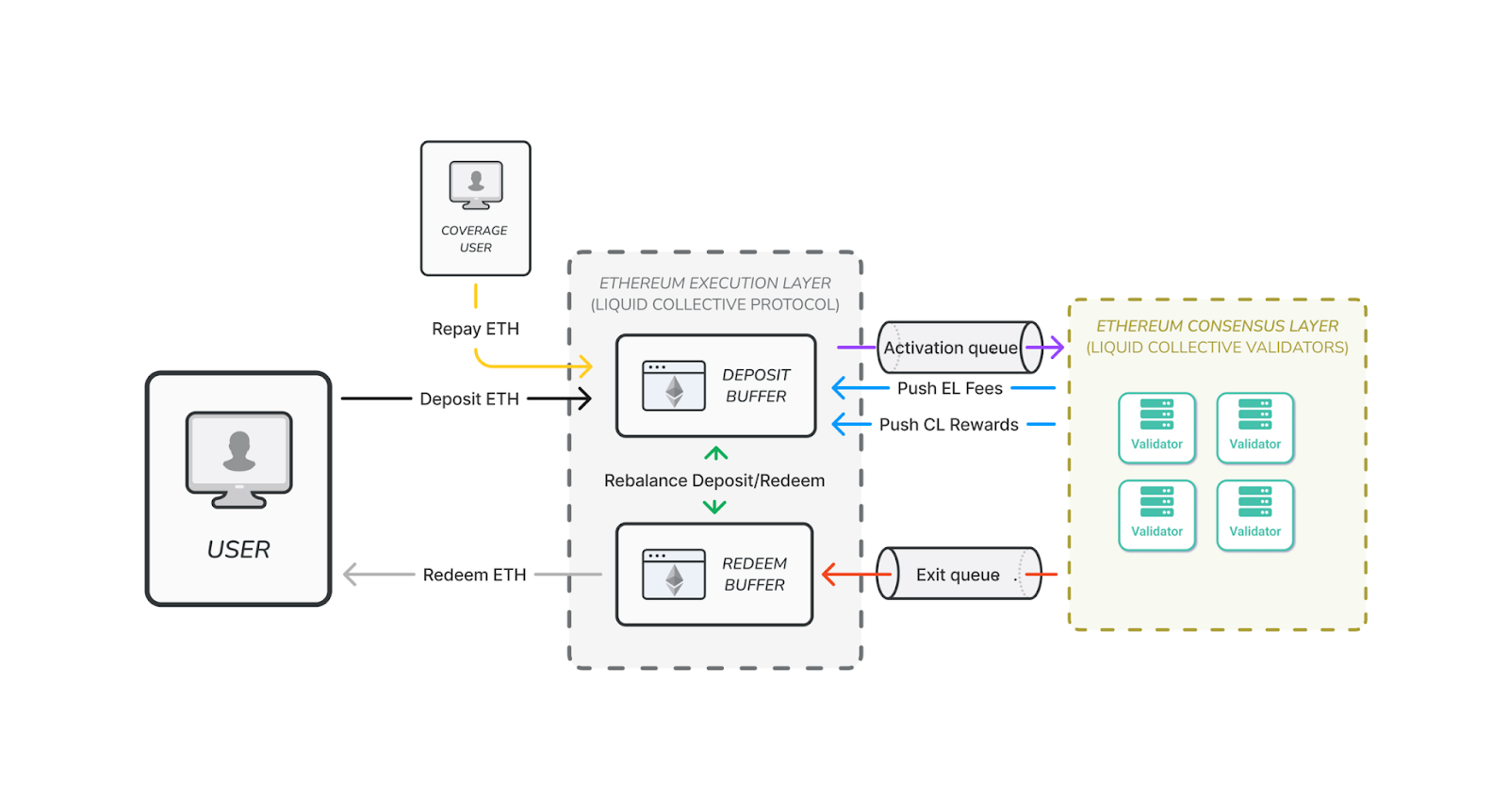

Staking likuid mengacu pada penerimaan ETH pengguna melalui protokol kontrak pintar, staking-nya, dan pengembalian token staking likuid (LST) kepada pengguna sebagai sertifikat untuk ETH yang mereka stake. LST mewakili aset dasar (ETH), dapat dipertukarkan, dan biasanya secara otomatis menghasilkan hadiah staking, yang memberi pengguna cara mudah untuk mendapatkan keuntungan. Pengguna dapat menukarkan LST mereka dengan ETH asli kapan saja, meskipun mungkin ada penundaan karena penerapanPembatasan penarikan Ethereum PoS dalam peningkatan Cancun/Deneb. Liquid Collective memberikan informasi terperinci dokumentasi pada buffer penyetoran dan penebusan untuk memastikan pengalaman pengguna yang lancar.

Arsitektur sistem penyetoran dan penebusan. Sumber: Kolektif Cair

Protokol staking likuid biasanya terdiri dari kode yang disebarkan secara on-chain dan serangkaian validator profesional yang terdesentralisasi, yang biasanya dipilih melalui tata kelola DAO. Validator dapat dipilih berdasarkan berbagai faktor seperti kemampuan teknis, praktik keamanan, reputasi, keragaman geografis, atau keragaman perangkat keras. Deposit ETH pengguna dikelola secara terpusat dan kemudian didistribusikan di antara serangkaian validator untuk mengurangi risiko pemotongan dan kemungkinan sentralisasi.

Karena popularitas staking likuid, banyak aplikasi DeFi dalam ekosistem on-chain telah mengadopsi token staking likuid, yang selanjutnya meningkatkan nilai guna dan likuiditasnya. Misalnya, banyak bursa terdesentralisasi (DEX) telah mengadopsi LST, yang memungkinkan pemegang untuk segera menyediakan likuiditas untuk LST mereka atau menukarkannya dengan token lain.

Karena penarikan mungkin tertunda, integrasi bursa terdesentralisasi (DEX) sangatlah penting. Meskipun pengguna dapat menukarkan Liquid Staking Token (LST) mereka dengan ETH kapan saja, harga LST dapat menyimpang dari harga ETH selama masa ketegangan pasar atau permintaan likuiditas yang tinggi. Hal ini disebabkan oleh antrean penukaran. Penyimpangan harga ini didorong oleh pengguna yang menginginkan likuiditas segera dan bersedia menukarkan ETH dengan diskon di DEX. Ketika pasar stabil, antrian penebusan biasanya lebih kecil.

Ketika LST memiliki likuiditas yang cukup dan harganya konsisten dengan ETH, LST dapat diadopsi oleh pasar uang DeFi, yang selanjutnya akan meningkatkan nilainya. Pasar uang DeFi terkemuka, seperti Aave dan Sky (sebelumnya dikenal sebagai MakerDAO), telah mengintegrasikan LST, yang memungkinkan pengguna untuk meminjam aset lain tanpa menjual ETH yang dipertaruhkan. Pendekatan ini dapat meningkatkan laba karena pengguna dapat memperoleh penghasilan tambahan dengan menggunakan LST dalam strategi DeFi sambil menerima hadiah Ethereum PoS.

Pada akhirnya, LST meningkatkan aksesibilitas terhadap staking ETH, memaksimalkan efisiensi modal, dan memungkinkan strategi baru untuk menghasilkan hasil.

Survei menunjukkan bahwa responden memiliki sikap positif terhadap LST.

-

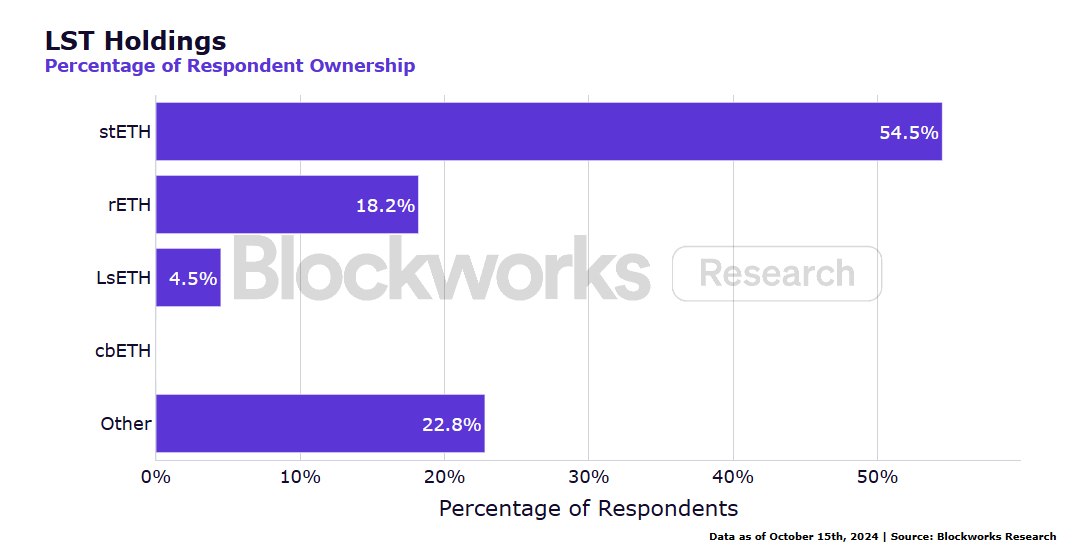

52.6% responden memegang LST.

-

75.7% bersedia mempertaruhkan ETH melalui protokol yang terdesentralisasi.

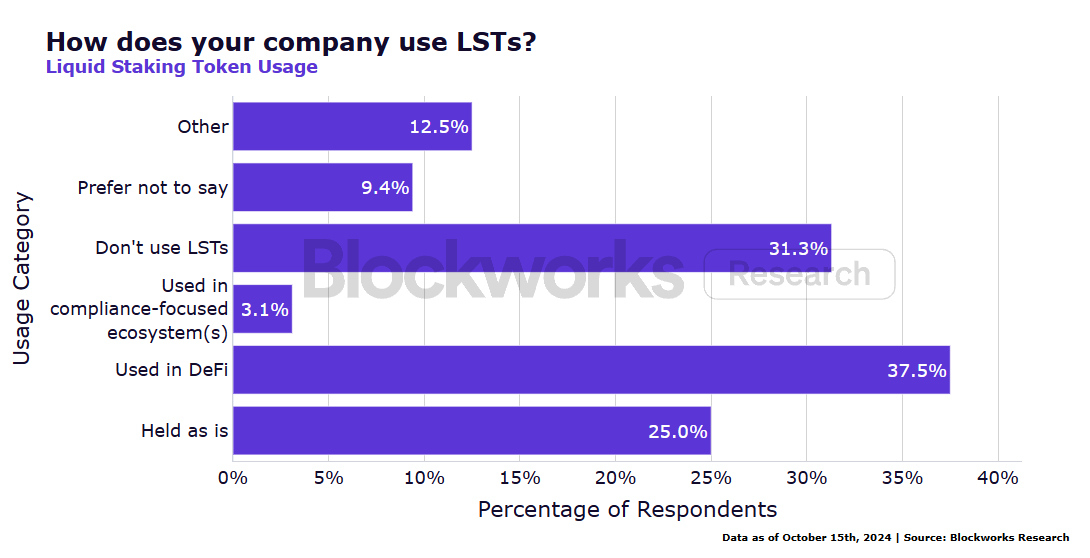

Terakhir, kami bertanya kepada responden bagaimana perusahaan mereka menggunakan LST.

Teknologi staking tingkat lanjut

Validator Terdistribusi (DV)

Protokol staking likuid telah menemukan kecocokan pasar dalam bentuknya saat ini, menarik investor ritel, pengguna DeFi, dan dana kripto. Namun, untuk menarik arus masuk modal institusional yang signifikan, penerapan validator terdistribusi (DV) mungkin diperlukan.

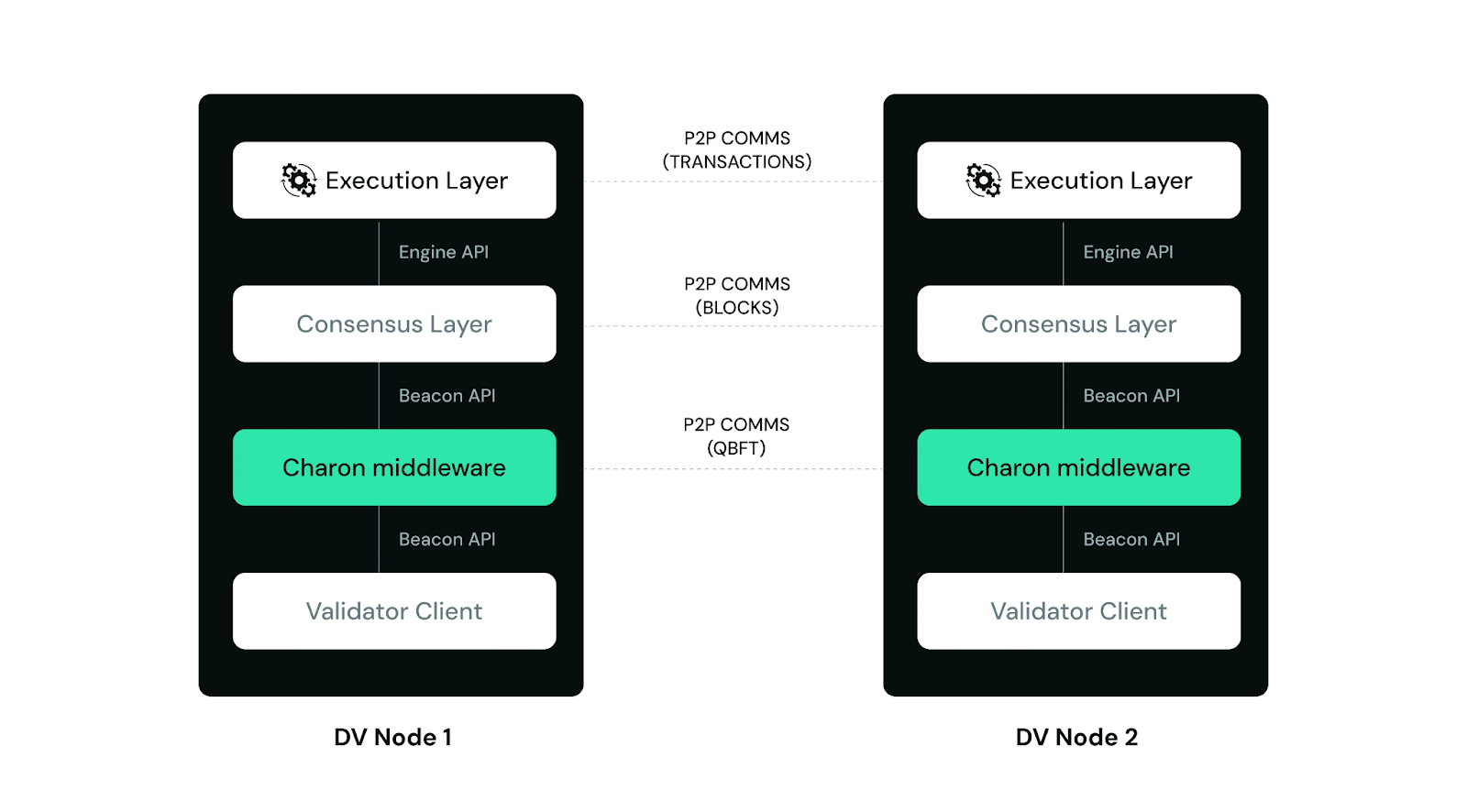

DV, dipelopori oleh Obol, meningkatkan keamanan, toleransi kesalahan, dan desentralisasi jaringan staking. Masalah inti yang dipecahkan Obol adalah risiko titik kegagalan terpusat dalam konfigurasi staking tradisional. Misalnya, jika node validator offline karena kegagalan perangkat keras atau bug perangkat lunak, node tersebut akan dikenakan penalti offline. Selain itu, kunci validator dapat disalin dan dijalankan secara bersamaan pada dua node, yang menimbulkan risiko penandatanganan ganda transaksi, yang memicu penalti pemotongan. Ini merupakan risiko signifikan bagi peserta institusional yang membutuhkan keamanan tinggi dan jaminan staking ETH yang didelegasikan.

Ada banyak Masalah dan risiko dengan validator node tunggal:

-

Tidak ada perlindungan terhadap kegagalan mesin.

-

Redundansi aktif-pasif sulit diterapkan secara efektif. Kesalahan konfigurasi, gangguan perangkat lunak, atau kurangnya pemantauan dapat menyebabkan validasi duplikat dari kunci validator yang sama, yang berujung pada penalti pemotongan.

-

Tombol pintas yang digunakan oleh validator rentan terhadap serangan.

-

Skala infrastruktur validator dapat menyebabkan sentralisasi klien, sehingga meningkatkan risiko korelasi bagi pengguna akhir.

Validator terdistribusi Obols memecahkan masalah ini melalui teknologi validasi multi-simpul, yang memungkinkan staking dengan kepercayaan yang diminimalkan. Dengan menyebarkan tanggung jawab validator ke beberapa simpul, pengaturan validator terdistribusi ini dapat menjaga satu validator tetap aktif dan berjalan bahkan ketika satu simpul di kluster gagal. Secara khusus, selama dua pertiga simpul di kluster berfungsi dengan baik, validator dapat tetap beroperasi. Validator terdistribusi juga memungkinkan diversifikasi perangkat lunak klien, perangkat keras, dan lokasi geografis dalam validator yang sama, karena setiap simpul dapat menjalankan konfigurasi perangkat keras dan perangkat lunak yang berbeda. Validator individual, serta seluruh jaringan, dapat sangat terdiversifikasi dalam aspek-aspek ini.

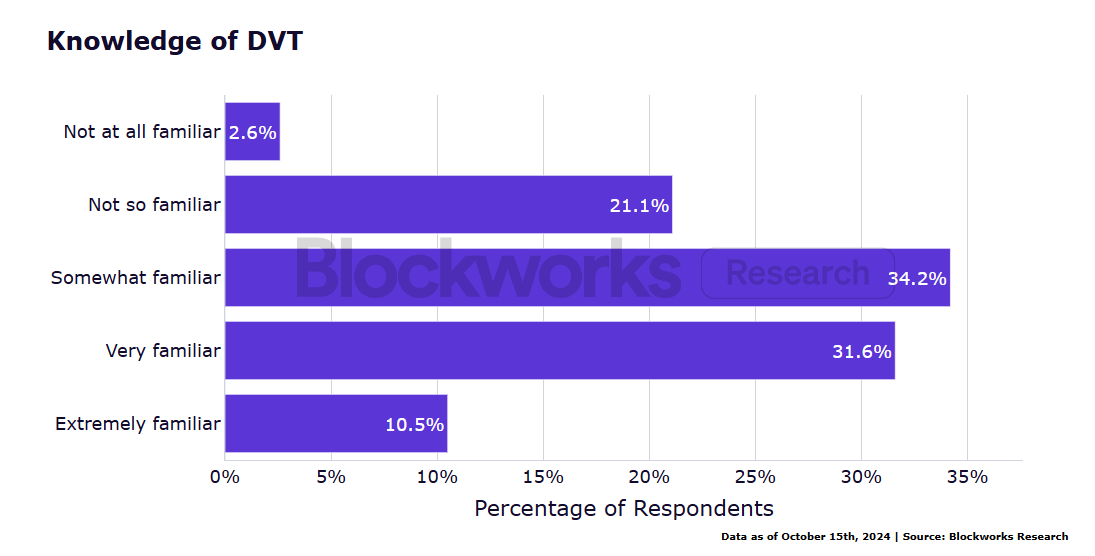

Arsitektur DV Obol. Sumber: Obol (Laboratorium DV) Survei menunjukkan bahwa responden memiliki sikap yang sangat positif terhadap validator terdistribusi.

-

65,8% responden familier dengan validator terdistribusi.

-

61.1% bersedia membayar lebih untuk fitur khusus seperti peningkatan keamanan, stabilitas, desentralisasi, dan toleransi kesalahan.

Secara keseluruhan, kesadaran terhadap validator terdistribusi (DV) tinggi, dengan hanya 2,6% yang mengatakan mereka sama sekali tidak familiar dengan teknologi tersebut.

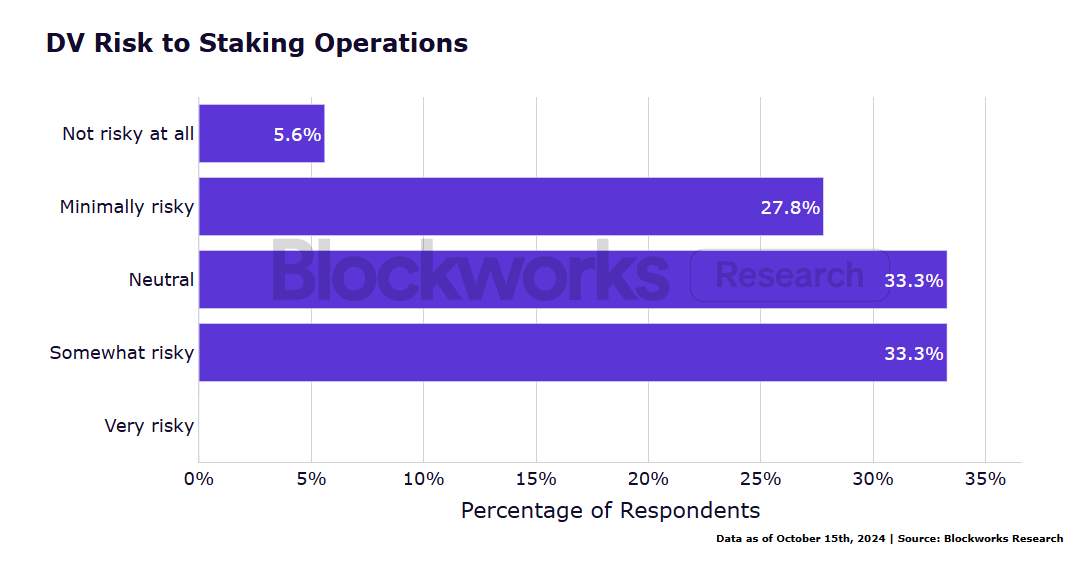

Tidak ada responden yang menganggap DV menimbulkan risiko besar terhadap operasi staking mereka, sedangkan 5.6% menganggap tidak ada risiko sama sekali.

Umpan balik ini mendukung pandangan bahwa pengalokasi modal institusional lebih memilih DV sebagai opsi terbaik untuk mempertaruhkan.

Potensi dan risiko re-staking

Selain DV, re-staking juga merupakan inovasi teknis penting yang menghadirkan peluang pendapatan baru bagi para staker. Re-staking memungkinkan validator untuk menggunakan ETH atau Liquid Staking Token (LST) yang mereka stake untuk memberikan dukungan keamanan bagi beberapa protokol secara bersamaan, sehingga berpotensi memperoleh pendapatan tambahan.

Namun, hal ini disertai dengan risiko tambahan. Re-staking aset digunakan untuk mengamankan beberapa protokol, di mana setiap tindakan jahat atau kesalahan operasional dapat mengakibatkan pemotongan penalti dan kerugian. Re-staking juga memperkenalkan Risiko lainnya , termasuk sentralisasi taruhan, kerentanan tingkat protokol, dan ketidakstabilan jaringan.

EigenLayer sudah mendukung Liquid Collectives LsETH. Ini akan memungkinkan pemegang LsETH memperoleh biaya protokol dan hadiah melalui protokol EigenLayer dan menerima hadiah jaringan ETH saat memegang LsETH.

Simbiotik juga menyediakan mendukung untuk pemegang LsETH, yang sekarang dapat menerima biaya protokol tambahan dan hadiah dari protokol Simbiotik dengan memegang LsETH, sambil menerima hadiah jaringan ETH.

Hasil survei menunjukkan bahwa responden secara umum memiliki sikap positif terhadap penjaminan ulang dan memiliki pemahaman yang kuat tentang risikonya.

-

55,3% responden menyatakan berminat untuk mempertaruhkan kembali ETH.

-

74,4% responden menyatakan mereka memahami risiko re-staking.

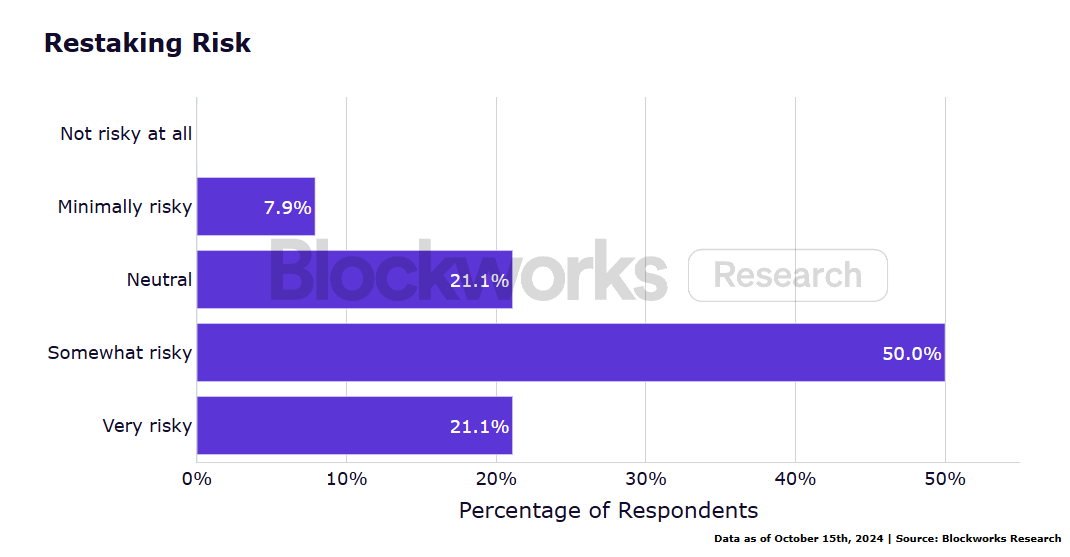

Walau begitu, responden pada umumnya meyakini bahwa penjaminan kembali mengandung risiko tertentu.

Survei kami menunjukkan bahwa 55,9% responden tertarik untuk melakukan re-staking ETH, sementara 44,1% tidak tertarik. Mengingat bahwa 82,9% responden mengatakan bahwa mereka memahami risiko re-staking, ini menunjukkan bahwa orang-orang memiliki sikap positif terhadap re-staking. Namun, secara keseluruhan, orang-orang masih percaya bahwa re-staking pada dasarnya berisiko.

Desentralisasi dan Kesehatan Jaringan

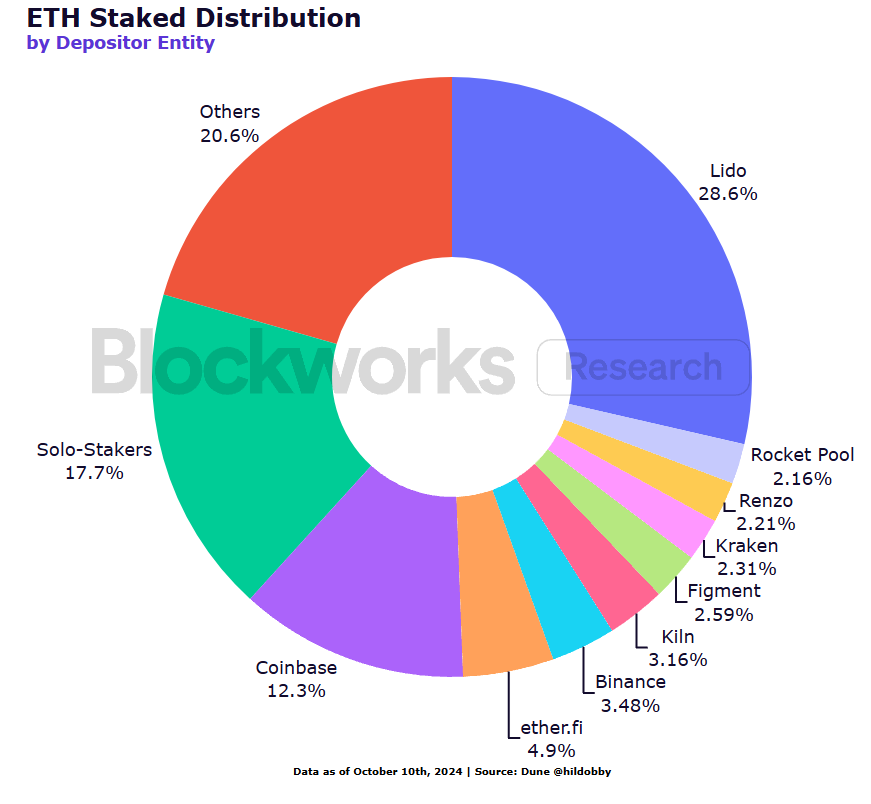

Liquid Staking Tokens (LST) menampilkan karakteristik pasar "pemenang mengambil semuanya" karena efek jaringan yang kuat yang dibentuk oleh berbagai faktor. Seiring pertumbuhan LST, mereka menawarkan likuiditas yang lebih baik, biaya yang lebih rendah, dan lebih banyak integrasi dengan protokol keuangan terdesentralisasi (DeFi). Adopsi yang meluas ini menghasilkan kumpulan likuiditas yang lebih dalam, membuat token lebih menarik untuk digunakan dalam perdagangan dan aplikasi DeFi lainnya. LST besar juga mendapat manfaat dari skala ekonomi: mereka menarik lebih banyak operator karena menghasilkan lebih banyak biaya. Hal ini pada gilirannya meningkatkan keamanan karena ada lebih banyak operator yang mengalokasikan staking. Saat ini, lebih dari 40% dari semua ETH dipertaruhkan oleh Lido dan Coinbase.

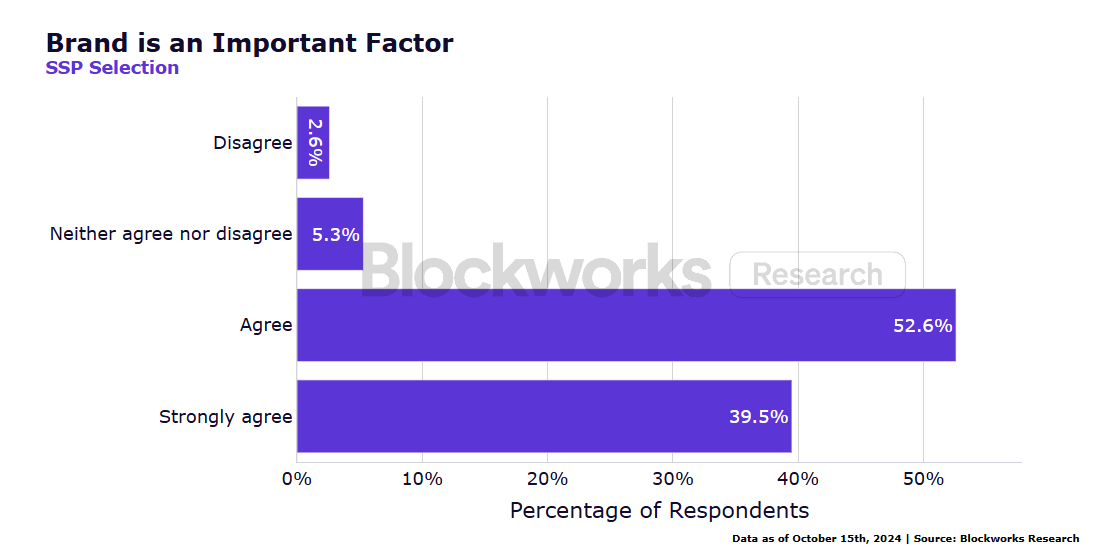

LST besar juga dapat memperoleh keuntungan dari pencitraan merek yang lebih baik, yang dianggap sebagai faktor penting oleh responden survei.

Survei tersebut selanjutnya mengonfirmasi fenomena konsentrasi platform staking pihak ketiga: lebih dari separuh responden memegang stETH.

Situasi ini telah menyebabkan konsentrasi kekuatan staking di tangan beberapa LST atau bursa terpusat. Dalam beberapa kasus, kumpulan staking besar sering kali bergantung pada sejumlah kecil operator node. Konsentrasi ini tidak hanya melanggar prinsip desentralisasi inti Ethereum, tetapi juga dapat menimbulkan risiko keamanan dan serangan sensor terhadap mekanisme konsensus jaringan.

Survei menunjukkan bahwa responden sangat khawatir tentang sentralisasi, dengan 78.4% menyatakan kekhawatiran tentang sentralisasi validator dan secara umum meyakini bahwa lokasi geografis operator node sangat penting saat memilih platform staking pihak ketiga. Hasil survei menunjukkan bahwa pasar mungkin mencari alternatif yang lebih terdesentralisasi daripada para pemimpin pasar saat ini.

Praktik Penitipan dan Operasional

Sebagian besar responden (60%) menggunakan layanan kustodian yang memenuhi syarat untuk mengelola ETH mereka. Dompet perangkat keras juga populer, dengan 50% responden memilih untuk menggunakannya. Sebaliknya, bursa terpusat (23.33%) dan dompet perangkat lunak (20%) lebih jarang digunakan untuk tujuan kustodian.

Responden secara umum menyatakan tingkat keakraban yang tinggi dengan pengoperasian node, dengan mayoritas (65,8%) setuju atau sangat setuju bahwa mereka familier dengan pengoperasian node, 13% bersikap netral, dan 21% tidak setuju atau sangat tidak setuju.

Dalam hal keberagaman klien, yaitu penggunaan perangkat lunak yang berbeda untuk menjalankan validator Ethereum guna mengurangi titik kegagalan tunggal, mempertahankan desentralisasi, dan mengoptimalkan kinerja jaringan, responden umumnya memiliki tingkat kesadaran yang tinggi. Sebanyak 50% responden mengatakan bahwa mereka familier dengan konsep tersebut, dan 31,6% sangat setuju. Hanya 2,6% yang tidak familier dengan keberagaman klien. Secara keseluruhan, 81,58% responden memahami konsep keberagaman klien.

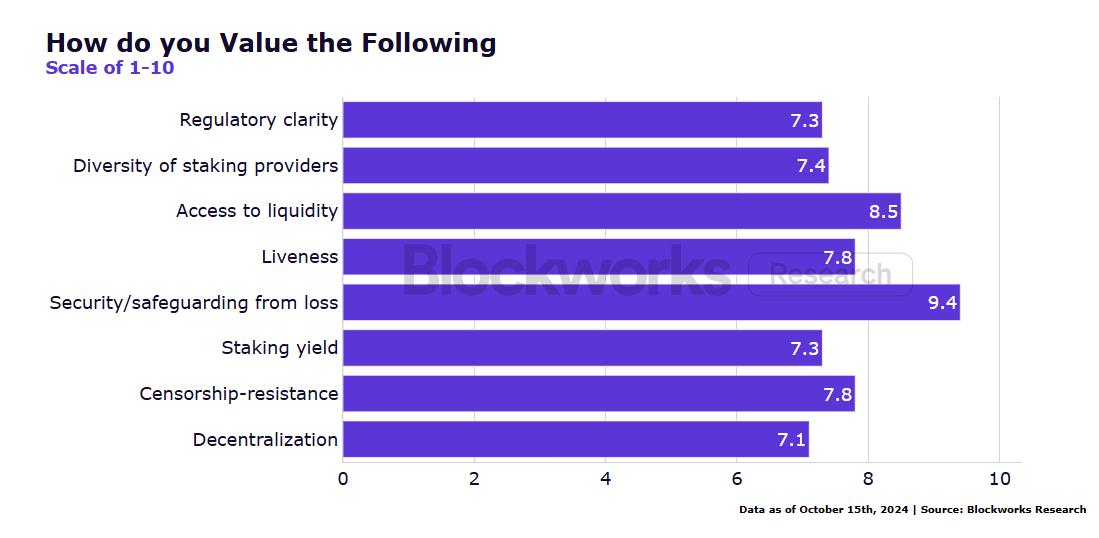

Likuiditas dianggap sebagai faktor yang sangat penting oleh responden. Pada skala 1 hingga 10 (10 adalah yang paling penting), peringkat rata-rata untuk kepentingan likuiditas adalah 8,5, kedua setelah pentingnya melindungi aset dari kerugian (9,4). Jelas, likuiditas adalah pertimbangan utama bagi banyak peserta institusional dalam ekosistem staking ETH. Selain itu, 67% responden mengatakan bahwa sumber likuiditas sangat penting ketika memilih token staking likuid (LST), dan mereka cenderung memilih bursa terdesentralisasi seperti Curve, Uniswap, Balancer, dan PancakeSwap, serta agregator (seperti Matcha) atau platform bursa on-chain (seperti Curve, Uniswap, Cowswap).

Terakhir, responden menyatakan tingkat keyakinan sedang hingga tinggi dalam kemampuan mereka untuk menarik ETH yang dipertaruhkan selama periode volatilitas pasar, dengan mayoritas (60,5%) yakin akan kemampuan mereka untuk menarik selama periode volatilitas, tetapi 21,1% menyatakan beberapa kekhawatiran. Tingkat keyakinan ini menunjukkan bahwa sementara sebagian besar merasa aman dalam kemampuan mereka untuk menarik dana, sebagian besar masih memiliki kekhawatiran tentang keamanan proses penarikan selama periode gejolak pasar.

Manajemen Risiko dan Keselamatan

Lembaga menghadapi berbagai risiko saat mempertaruhkan Ethereum:

-

Mekanisme pemotongan: Ketika validator membuat bukti yang salah, mengusulkan blok yang salah, atau tanda ganda, peristiwa pemotongan dapat dipicu. Ini berarti bahwa validator akan kehilangan sebagian ETH yang dipertaruhkan karena melanggar aturan protokol, dan lembaga yang melakukan staking juga dapat mengalami kerugian finansial yang signifikan. Selain itu, waktu henti atau ketidakaktifan validator juga akan dihukum. Meskipun pemotongan merupakan konsekuensi yang tidak dapat diubah dari perilaku jahat, hukuman waktu henti biasanya kecil dan dapat dipulihkan.

-

Risiko likuiditas: Jika ETH yang dipertaruhkan terkunci atau Liquid Stake Token (LST) tidak memiliki likuiditas yang cukup, lembaga mungkin merasa sulit untuk segera keluar dari posisi besar. Selain itu, fluktuasi nilai tukar antara ETH dan LST juga dapat menyebabkan kerugian. Sebanyak 71,9% responden menyatakan kekhawatiran tentang likuiditas.

-

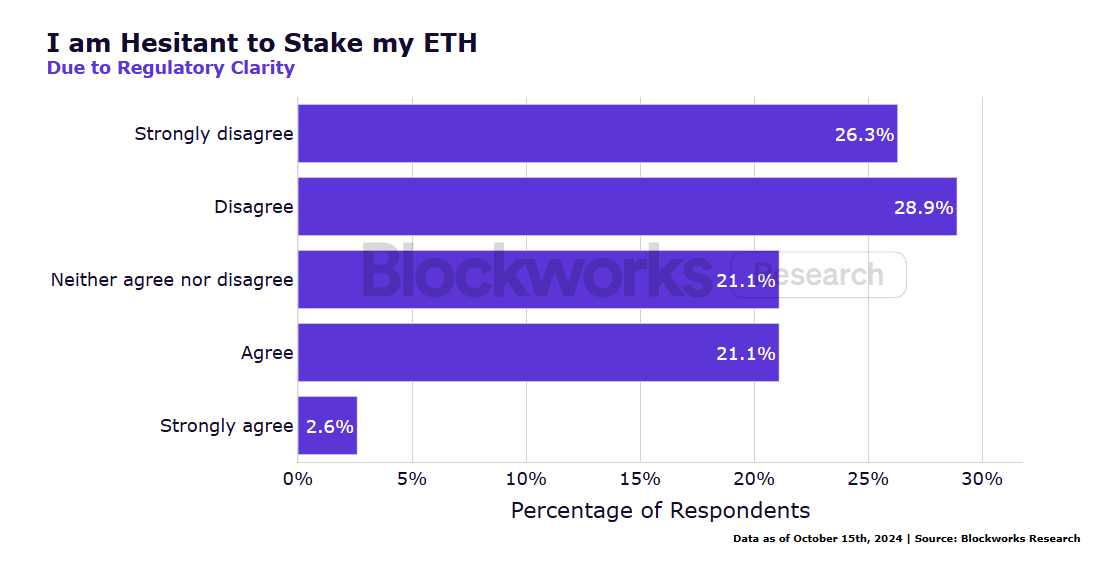

Ketidakpastian regulasi: Karena lingkungan regulasi global masih terus berubah, lembaga perlu memperhatikan perkembangan terbaru tentang klasifikasi imbalan staking oleh regulator, persyaratan kepatuhan untuk infrastruktur validator, dan dampak pajak dari pendapatan staking. Meskipun ada ketidakpastian regulasi, lebih dari separuh (58,9%) orang masih bersedia staking ETH mereka, tetapi 17,7% memilih untuk menunggu dan melihat.

Demikian pula, 55.9% tidak berpartisipasi dalam protokol staking likuid karena kurangnya kejelasan regulasi, sementara 20% mengambil pendekatan menunggu dan melihat.

Secara keseluruhan, faktor regulasi memengaruhi pengambilan keputusan 39,4% responden saat memilih penyedia layanan staking ETH, di mana 24,3% mengatakan mereka tidak mempertimbangkan faktor regulasi saat membuat pilihan. Hal ini mungkin karena kerangka regulasi untuk staking masih berkembang, yang menyebabkan lembaga-lembaga ini lebih fokus pada risiko operasional lain yang mereka anggap lebih penting.

-

Risiko operasional: Lebih dari 90% responden menyatakan familier dengan proses penarikan untuk staking ETH, yang menunjukkan bahwa lembaga menyadari bahwa jika proses penarikan tertunda, hal itu dapat menyebabkan penyimpangan besar dalam harga LST. Namun, responden agak beragam dalam keyakinan mereka terhadap kemampuan mereka untuk menarik ETH yang dipertaruhkan dalam kondisi pasar yang bergejolak, dengan responden hampir terbagi rata antara yakin, netral, dan kurang yakin.

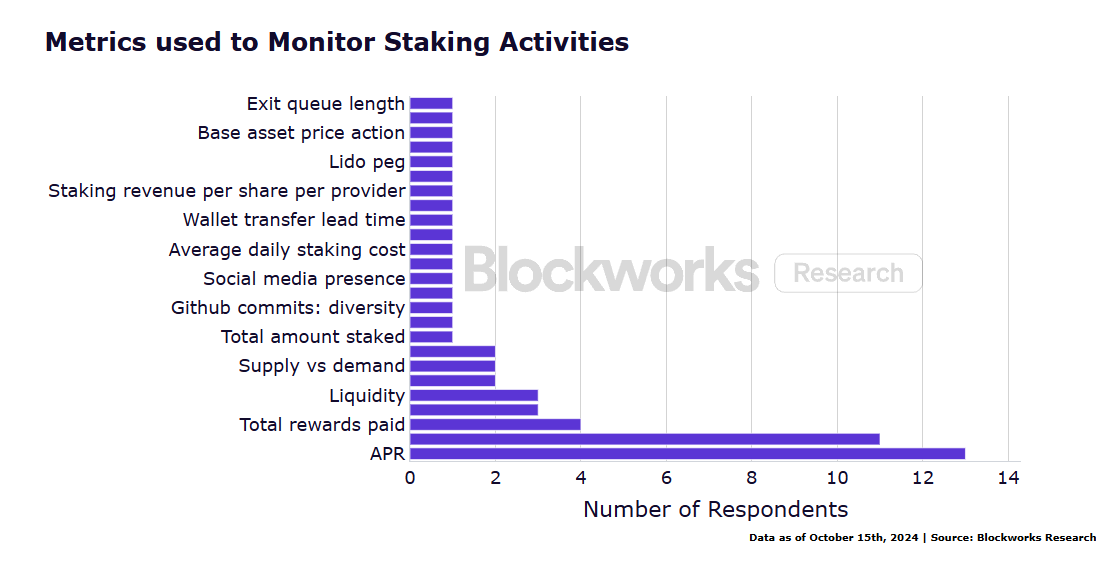

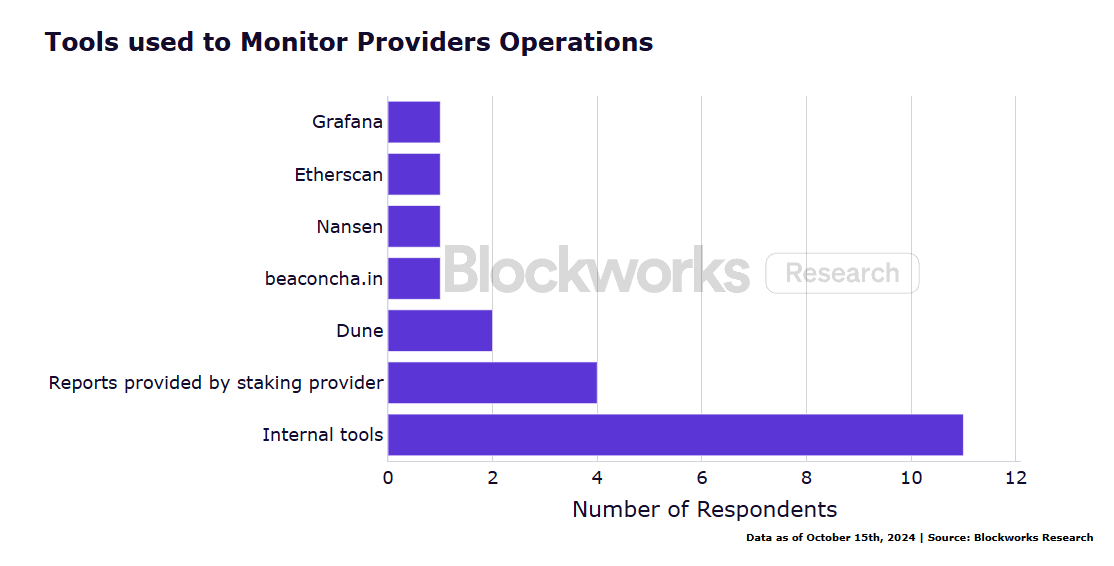

Survei kami menunjukkan bahwa menjalankan infrastruktur validator dalam skala besar memerlukan jaminan waktu aktif dan kinerja yang tinggi di beberapa validator sekaligus melindungi kunci pribadi dan segera menambal kerentanan perangkat lunak. Tantangan operasional telah menjadi fokus bagi responden. Di antara berbagai metrik yang digunakan saat memantau aktivitas staking, tingkat pengembalian tahunan (APR) dan waktu aktif validator adalah yang paling penting, diikuti oleh total hadiah yang dibayarkan, tingkat pembuktian, dan likuiditas.

*Beberapa responden survei memilih untuk tidak menjawab pertanyaan ini karena masalah hak milik dan peraturan

Alat yang paling umum digunakan oleh lembaga yang disurvei untuk memantau operasi staking meliputi alat pemantauan internal yang dihasilkan oleh sistem manajemen risiko milik sendiri, laporan dan dasbor yang disediakan oleh penyedia staking, dan Dune.

*Beberapa responden survei memilih tidak menjawab pertanyaan ini karena pertimbangan hak milik dan peraturan.

Selain itu, responden terbagi dalam pendapat mengenai pentingnya mengejar laba staking di atas rata-rata versus menargetkan suatu tolok ukur.

Responden juga terbagi pendapatnya tentang partisipasinya dalam Liquid Staking Token (LST), dengan 44.4% menyatakan kekhawatiran tentang regulasi dan kepatuhan.

Beberapa manajer aset menyebutkan bahwa memegang hak asuh LST merupakan masalah karena ketidakseimbangan antara risiko dan masukan serta imbalan yang dirasakan. Seorang responden berkata: Kami memegang token PoS, tetapi belum cukup matang. Kami tidak tahu harus mulai memproses atau memikirkan tentang staking, yield, dll. Kami memiliki tim yang kecil. Kami ingin melakukannya sesuai dengan persyaratan peraturan dan membatasi risiko. Responden lain percaya: LST bukanlah staking. Mereka adalah keuangan terdesentralisasi (DeFi) yang disamarkan sebagai staking.

Khususnya, bank-bank dalam survei tersebut menyebutkan bahwa mempertaruhkan ETH milik klien dan menyimpannya dalam tahanan mereka akan memengaruhi pengungkapan kepada klien dan regulator, dan memperkenalkan persyaratan modal baru dan risiko operasional yang berasal dari likuiditas, atau kekurangannya, LST.

Tren dan Wawasan Utama

Dari hasil survei, kami merangkum beberapa poin penting. Data menunjukkan bahwa likuiditas dan transparansi regulasi sangat penting dalam memengaruhi partisipasi institusional dalam staking ETH, dan banyak institusi tetap berhati-hati. Secara keseluruhan, laporan tersebut mengungkap lingkungan pengembangan staking ETH institusional yang kompleks tetapi menjanjikan saat perusahaan mengeksplorasi perubahan kondisi pasar:

-

Lembaga berpartisipasi aktif dalam staking ETH, tetapi tingkat dan metode partisipasinya bervariasi.

-

Meskipun ada risiko, minat terhadap validasi terdesentralisasi (DV) dan teknologi restaking terus berkembang.

-

Desentralisasi tetap menjadi pertimbangan penting yang memengaruhi pilihan penyedia.

-

Likuiditas merupakan faktor utama yang menjadi fokus para staking institusional, yang memengaruhi pilihan mereka terhadap Liquid Staking Token (LST) dan metode staking.

-

Karena ketidakpastian peraturan, lembaga telah mengadopsi strategi yang berbeda-beda, beberapa memilih untuk berhati-hati dan yang lainnya tidak terlalu khawatir.

-

Peserta institusional sangat menyadari operasi dan risiko staking.

Meskipun ada risiko dan tantangan staking Ethereum, Liquid Staking Tokens (LST), dan staking ulang, teknologi ini menawarkan peluang menarik bagi investor institusional karena dapat menghasilkan keuntungan. Di pasar dengan pengembalian dari investasi pendapatan tetap tradisional yang rendah, staking Ethereum memberikan keuntungan yang relatif stabil dan dapat diprediksi. Saat ini, hasil tahunan staking ETH sekitar 3-4%, dan peserta juga dapat menerima hadiah tambahan dari biaya prioritas. Selain itu, LST meningkatkan efisiensi modal dengan memungkinkan ETH yang dipertaruhkan digunakan dalam aplikasi keuangan terdesentralisasi (DeFi), yang memungkinkan institusi memperoleh keuntungan tambahan atas aset mereka sambil memperoleh hadiah staking.

Secara keseluruhan, meluasnya penggunaan LST dalam protokol DeFi telah menciptakan peluang pasar baru. Dengan 39,3% responden menyebutkan penggunaan LST dalam aplikasi DeFi, tren ini kemungkinan akan terus berlanjut, meningkatkan likuiditas dan utilitas token ini. Meskipun masalah regulasi masih ada, kemampuan beradaptasi terhadap lingkungan regulasi terkait staking tampaknya meningkat.

Berpartisipasi dalam staking memungkinkan investor institusional untuk menyelaraskan diri dengan pengembangan jangka panjang jaringan Ethereum, yang berpotensi mendatangkan tidak hanya keuntungan finansial tetapi juga keuntungan strategis dalam ekosistem blockchain. Meskipun masih ada tantangan, bagi banyak institusi, potensi keuntungan dari staking, token staking likuid (LST), dan staking ulang tampaknya lebih besar daripada risikonya. Seiring dengan semakin matangnya ekosistem dan proporsi ETH yang dipertaruhkan meningkat secara signifikan, teknologi ini dapat menjadi bagian yang semakin menarik dari strategi kripto institusional.

Artikel ini bersumber dari internet: Laporan Survei Staking ETH Institusional: Adopsi Teknologi Baru, Permintaan Likuiditas, dan Manajemen Risiko Menjadi Tren Utama

Terkait: TON anjlok 15% dalam seminggu, namun tiga VC masih percaya padanya

Artikel asli oleh Ben Weiss, DL News Terjemahan asli: Lila, BlockBeats Meskipun harga TON turun tajam dalam beberapa hari terakhir, beberapa perusahaan modal ventura mata uang kripto mengatakan mereka tidak akan menyerah pada mata uang kripto terbesar kesepuluh di dunia. Baru-baru ini, otoritas Prancis menangkap CEO Telegram Pavel Durov. Karena TON terkait erat dengan Telegram, harga TON telah turun hampir 15% dalam tujuh hari terakhir, sementara melaporkan $5.58 pada saat berita ini ditulis. Meskipun demikian, Alex Felix, mitra pengelola CoinFund, tidak menyesali investasi perusahaan modal venturanya di TON. Ia mengatakan, fundamental TON tetap menarik. Banyaknya perhatian akan membawa efek positif Matthew Graham, pendiri dan CEO Ryze Labs, perusahaan modal ventura lain yang berinvestasi di TON, memiliki pemikiran serupa. Ia berkata: Sementara berita tentang…