Labirin Daedalus: Mengungkap “Model Ekonomi Token” yang Tersembunyi dari Investor Ritel

Penulis asli: 0xLouisT ( L1D Mitra)

Dikompilasi oleh Harian Planet Sehari-hari ( @OdailyChine )

Penterjemah |Azuma ( @azuma_eth )

Catatan editor: Model ekonomi token selalu menjadi kriteria penting bagi investor untuk mengevaluasi target tertentu, tetapi L1D mitra 0xLouisT mengungkapkan dalam artikel terbarunya bahwa selain model ekonomi token konvensional yang ditunjukkan ke pasar, banyak proyek juga menyembunyikan model ekonomi token tak kasat mata lainnya di bawah air. Kecuali tim dan orang-orang terkait, sulit bagi orang luar untuk mengetahui rencana distribusi sebenarnya dari token tertentu.

Dalam artikel tersebut, 0xLouisT membandingkan kisah Labirin Daedalus dalam mitologi Yunani, dengan menyatakan bahwa model ekonomi token tersembunyi ini seperti labirin, dan pihak proyek yang menciptakan labirin ini seperti Daedalus, yang pada akhirnya akan terperangkap dalam kepompong mereka sendiri dan menuju kehancuran.

Berikut ini adalah konten asli dari 0xLouisT , diterjemahkan oleh Odaily Planet Daily.

Dalam mitologi Yunani, terdapat makhluk haus darah yang disebut Minotaur, yang memiliki bentuk tubuh setengah manusia dan setengah banteng. Raja Minos takut dengan makhluk ini, sehingga ia mengundang Daedalus yang jenius untuk merancang labirin rumit yang tidak dapat ditembus oleh siapa pun. Namun, ketika pangeran Athena Theseus membunuh Minotaur dengan bantuan Daedalus, Minos sangat marah dan membalas dengan memenjarakan Daedalus dan putranya Ikaros di labirin yang dibangun oleh Daedalus sendiri.

Meskipun Ikaros akhirnya jatuh karena kecerobohannya (ia terbang terlalu tinggi saat melarikan diri dan matahari membakar sayapnya), Daedalus adalah perancang sebenarnya dari nasib mereka – tanpa dia, Ikaros tidak akan pernah dipenjara.

Mitos ini mencerminkan “perdagangan orang dalam” tersembunyi yang marak terjadi saat ini. kriptosiklus mata uang. Dalam artikel ini, saya akan mengungkap jenis perdagangan ini — struktur rumit yang diatur oleh orang dalam (Daedalus) yang menyebabkan proyek (Ikaros) gagal.

Apa itu Perdagangan Orang Dalam?

Struktur token dengan nilai tukar FDV tinggi dan sirkulasi rendah telah menjadi topik hangat, dan pasar telah banyak memperdebatkan tentang keberlanjutan dan dampaknya. Namun, ada sisi gelap dalam diskusi ini yang sering kali diabaikan – perdagangan orang dalam. Transaksi ini sering dilakukan oleh sejumlah kecil pelaku pasar melalui kontrak dan perjanjian di luar rantai, yang biasanya ditutup-tutupi dan hampir mustahil diidentifikasi dari rantai. Jika Anda bukan orang dalam, kemungkinan besar Anda tidak akan pernah tahu tentang transaksi ini.

Dalam postingan terbaru @cobie, ia memperkenalkan konsep “phantom pricing”, yang menyoroti bagaimana penemuan harga riil dilakukan di pasar swasta. Dengan latar belakang ini, Saya ingin memperkenalkan konsep baru “tokenomics hantu” untuk mengungkap bagaimana model ekonomi token publik digunakan untuk menyamarkan “model ekonomi token hantu” yang sebenarnya – token yang terlihat Model ekonomi seringkali hanya mewakili “kisaran atas” dari kategori alokasi tertentu, namun hal ini menyesatkan, dan “versi hantu” merupakan alokasi yang paling akurat.

Meskipun ada banyak jenis perdagangan orang dalam, beberapa jenis perdagangan yang paling penting tercantum di bawah ini.

-

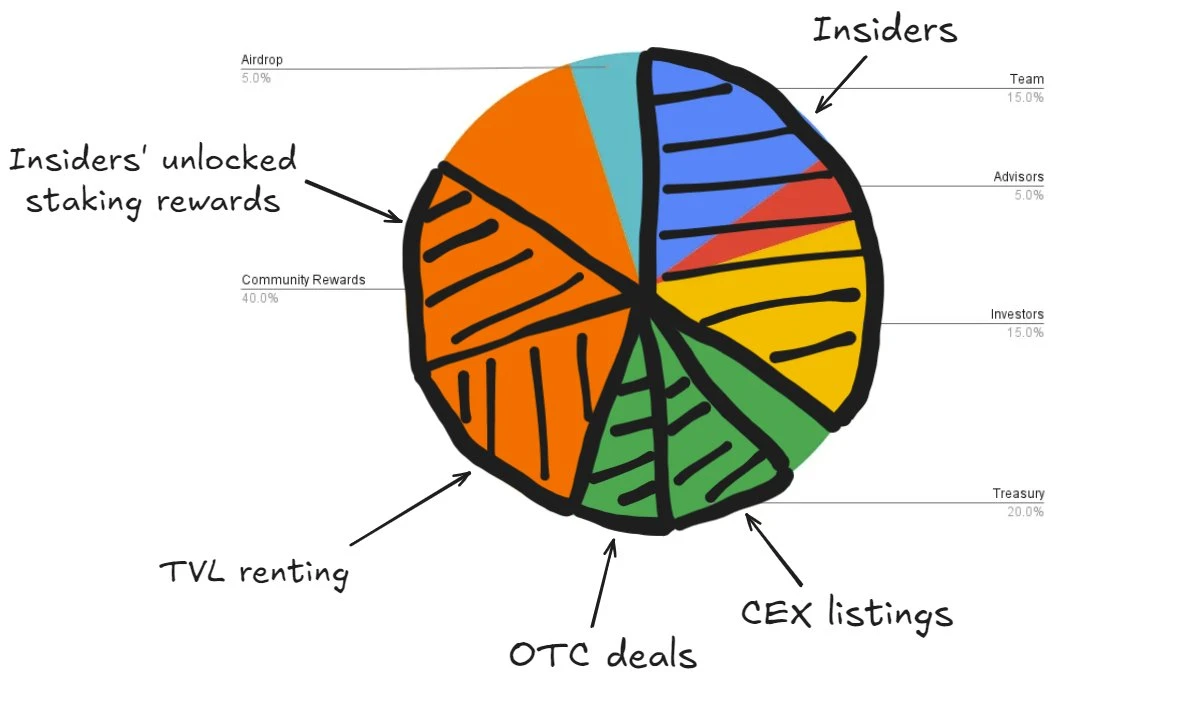

Alokasi Penasihat: Investor dapat memperoleh token tambahan untuk layanan penasihat, yang biasanya dikategorikan di bawah tim atau kategori penasihat. Ini sering kali menjadi cara bagi investor untuk mengurangi biaya mereka, dan mereka memberikan sedikit atau tidak ada saran tambahan. Saya pribadi pernah melihat sebuah lembaga yang bagian penasihatnya 5 kali lebih besar dari bagian investor, yang dapat mengurangi biaya sebenarnya lembaga tersebut hingga 80% dibandingkan dengan data pembiayaan dan penilaian resmi.

-

Pasar membuat alokasi: Sebagian dari pasokan token akan dicadangkan untuk pembuatan pasar di bursa terpusat (CEX). Ini positif karena meningkatkan likuiditas token, Namun hal ini menciptakan konflik kepentingan ketika para pembuat pasar juga merupakan investor dalam proyek tersebut — yang memungkinkan mereka menggunakan pangsa pasar mereka untuk melindungi pangsa investasi mereka, yang masih terkunci.

-

Pencatatan CEX: Agar dapat didaftarkan di CEX teratas seperti Binance, pemilik proyek sering kali perlu membayar biaya pemasaran dan pencatatan. Jika investor dapat membantu dan memastikan bahwa token tersebut didaftarkan di bursa ini, mereka terkadang menerima biaya bisnis tambahan (yang dapat mencapai 3% dari total pasokan). Arthur Hayes sebelumnya menerbitkan artikel terperinci yang mengungkap bahwa biaya ini dapat mencapai 16% dari total pasokan token.

-

Penyewaan TVL: Paus atau lembaga yang dapat menyediakan likuiditas sering dijanjikan tingkat pengembalian yang lebih tinggi. Pengguna biasa mungkin merasa puas dengan tingkat pengembalian tahunan sebesar 20%, sementara beberapa investor besar dapat dengan tenang memperoleh 30% dengan kontribusi yang sama melalui transaksi pribadi dengan yayasan. Praktik ini mungkin juga memiliki beberapa signifikansi positif dan membantu menjaga likuiditas awal, tetapi pihak proyek harus mengungkapkan transaksi ini kepada komunitas dalam model ekonomi token.

-

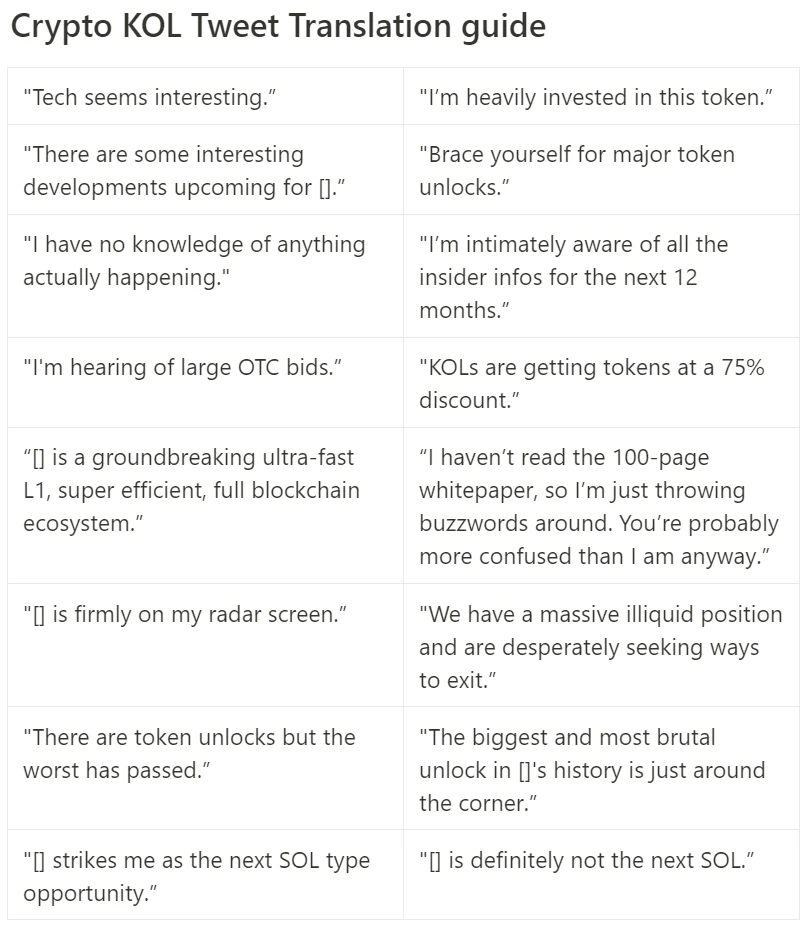

“Penggalangan Dana” OTC: “Penggalangan Dana” OTC adalah hal yang umum dan tidak selalu buruk sifatnya, namun transaksi ini cenderung sangat tidak transparan karena ketentuannya biasanya tidak diungkapkan. Yang paling terkenal dari semua ini adalah apa yang disebut "putaran KOL", yang dipandang sebagai katalis jangka pendek untuk harga token. Beberapa Layer 1 teratas (saya tidak ingin mengungkapkan nama mereka) juga baru-baru ini mengadopsi strategi ini – KOL dapat berlangganan token dengan diskon besar (sekitar 50%) dan periode penguncian yang singkat (enam bulan pembukaan linear). Demi kepentingan mereka, mereka akan bekerja keras untuk memasarkan xxx sebagai pembunuh xxx berikutnya (Anda dapat membawa Layer 1 di sini). Jika Anda memiliki pertanyaan, Anda dapat memeriksa terjemahan KOL saya sebelumnya memandu.

-

Menjual hadiah staking: Sejak 2017, banyak jaringan PoS yang memungkinkan investor untuk mempertaruhkan token yang terkunci dan mengklaim hadiah staking kapan saja, yang telah menjadi cara bagi investor awal untuk mendapatkan keuntungan terlebih dahulu. Celestia dan EigenLayer keduanya diketahui mengalami situasi ini baru-baru ini.

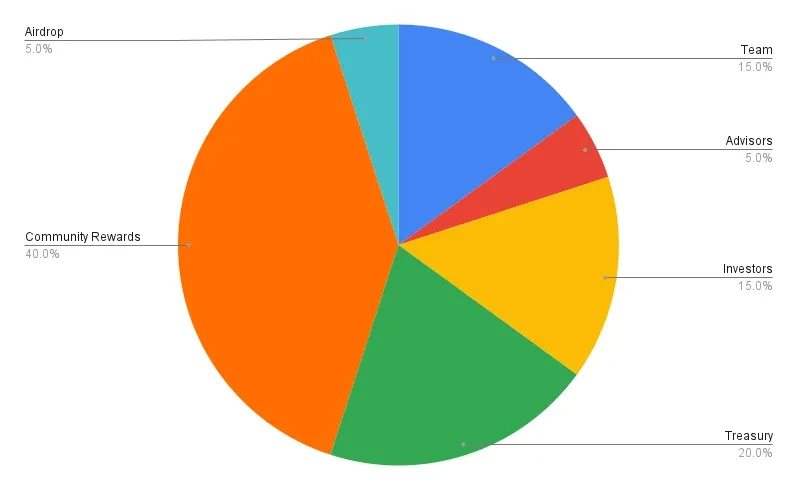

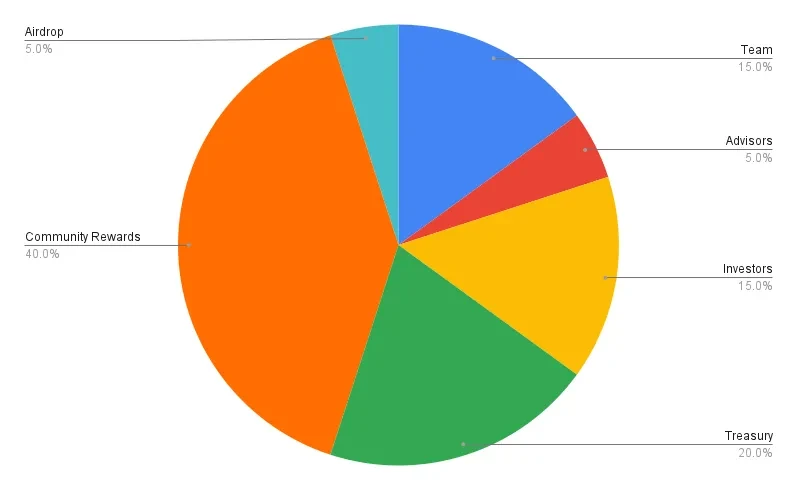

Semua transaksi orang dalam ini bersama-sama membangun versi bayangan dari model ekonomi token. Sebagai anggota komunitas, Anda mungkin sering melihat diagram model ekonomi token seperti yang di bawah ini dan merasa puas dengan distribusi dan transparansinya.

Tetapi jika kita mengupas lapisan penyamaran dan mengungkap model ekonomi token hantu yang tersembunyi, Anda akan menemukan bahwa distribusi token sebenarnya mungkin terlihat seperti gambar di bawah, yang tidak memberikan banyak peluang bagi komunitas.

Seperti Daedalus yang merancang penjara miliknya sendiri, distribusi ini menentukan nasib banyak token — orang dalam menjebak proyek mereka dalam labirin transaksi yang tidak transparan, yang menyebabkan nilai token merosot ke segala arah.

Bagaimana kita sampai disini?

Seperti kebanyakan masalah yang disebabkan oleh inefisiensi pasar, yang satu ini berasal dari ketidakseimbangan parah antara penawaran dan permintaan.

Terdapat kelebihan pasokan proyek yang memasuki pasar, banyak di antaranya merupakan produk sampingan dari booming VC 2021/2022, banyak di antaranya telah menunggu lebih dari tiga tahun untuk meluncurkan token, dan sekarang semuanya berdesakan bersama, berjuang untuk bersaing mendapatkan TVL dan perhatian di lingkungan pasar yang lebih dingin – perlu diketahui bahwa ini bukan tahun 2021 lagi.

Pada gilirannya, permintaan tidak dapat memenuhi pasokan, dan tidak ada cukup pembeli untuk menyerap masuknya banyak sekali daftar properti baru. Demikian pula , tidak semua protokol dapat menarik dana dan mengakumulasi TVL, sehingga membuat TVL menjadi sumber daya yang langka.

Alih-alih menemukan kesesuaian produk dan pasar (PMF), banyak proyek terjebak dalam pemberian insentif token yang berlebihan, meningkatkan metrik utama secara artifisial, dan menutupi kurangnya daya tarik yang berkelanjutan.

Saat ini, banyak transaksi dilakukan secara pribadi. Sebagian besar VC dan dana berjuang untuk mempertahankan laba yang berarti karena investor ritel kabur, dan laba mereka menyusut, sehingga memaksa mereka menghasilkan laba berlebih melalui perdagangan orang dalam daripada sekadar memilih aset yang nilainya naik.

Salah satu masalah terbesar adalah distribusi token, dengan hambatan regulasi yang membuat proyek hampir tidak mungkin mendistribusikan token kepada investor ritel, sehingga tim hanya memiliki pilihan terbatas — biasanya hanya airdrop atau insentif likuiditas. Jika Anda adalah proyek yang mencoba memecahkan masalah distribusi token melalui IC0 atau alternatif lain, hubungi kami.

Wahyu

Tidak ada yang salah dengan penggunaan token untuk memberi insentif kepada pemangku kepentingan atau mempercepat pertumbuhan proyek, dan itu memang bisa menjadi alat yang ampuh. Masalah sesungguhnya adalah hal itu dapat dengan mudah menyebabkan kurangnya transparansi dalam model ekonomi token.

Berikut adalah beberapa hal penting yang dapat diambil oleh pendiri mata uang kripto untuk meningkatkan transparansi:

Jangan menawarkan saham penasihat kepada investor: Investor harus memberikan perusahaan Anda bantuan sebanyak yang mereka bisa tanpa memerlukan saham penasihat tambahan. Jika sebuah lembaga membutuhkan token tambahan untuk berinvestasi, maka mereka mungkin kurang yakin dengan proyek Anda. Apakah Anda benar-benar menginginkan orang seperti itu dalam daftar investor Anda?

Temukan kutipan pembuat pasar yang tepat: Layanan pembuatan pasar sangat dipasarkan, dan Anda harus mencari penawaran yang kompetitif . Tidak perlu membayar lebih. Untuk membantu para pendiri menyelesaikan masalah ini dengan lancar, saya telah menulis memandu .

Jangan bingung antara penggalangan dana dengan masalah operasional yang tidak terkait: Selama proses penggalangan dana, Anda harus fokus mencari dana dan investor yang dapat membantu menambah nilai pada proyek Anda. Selama fase penggalangan dana, Anda harus menghindari pembahasan mengenai pembuatan pasar atau airdrop, dan jangan menandatangani dokumen apa pun yang terkait dengan topik ini.

Memaksimalkan transparansi on-chain: Model ekonomi token publik harus secara akurat mencerminkan situasi sebenarnya dari distribusi token. Pada fase genesis token, token dapat didistribusikan secara transparan melalui berbagai alamat untuk mencerminkan distribusi ekonomi token yang sebenarnya. Misalnya, dalam diagram lingkaran berikut, Anda perlu memastikan bahwa Anda memiliki enam alamat utama, yang mewakili alokasi kelompok seperti tim, konsultan, dan investor. Anda dapat secara proaktif menghubungi tim berikut seperti Etherscan, Arkham, dan Nansen untuk menandai alamat, menghubungi Tokenomist untuk membuat jadwal pembukaan kunci, dan hubungi Coingecko dan CoinMarketCap untuk menampilkan data sirkulasi dan pasokan yang benar.

Gunakan kontrak pembukaan kunci on-chain: Untuk tim, investor, OTC, atau jenis pembukaan kunci apa pun, pastikan semuanya dieksekusi secara transparan di rantai melalui kontrak pintar.

Mengunci hadiah staking: Jika Anda mengizinkan investor atau orang dalam untuk mempertaruhkan token yang terkunci, setidaknya pastikan imbalan pertaruhannya juga terkunci. Anda dapat membaca pemikiran rinci saya tentang praktik ini di postingan ini .

Fokus pada produk dan lupakan listing CEX: Berhentilah khawatir tentang apakah Anda dapat terdaftar di Binance. Ini tidak akan menyelesaikan masalah mendasar Anda atau meningkatkan fundamental Anda. Ambil Pendle sebagai contoh. Awalnya, Pendle hanya bertahan di bursa terdesentralisasi (DEX), tetapi setelah menemukan kecocokan pasar produk (PMF), Pendle dengan mudah mendapat dukungan dari Binance. Fokus pada konstruksi produk dan pertumbuhan komunitas. Selama fundamental Anda cukup solid, CEX akan segera mendaftarkan token dengan harga yang lebih menguntungkan.

Jangan gunakan insentif token kecuali diperlukan: Jika Anda memberikan token Anda dengan mudah, ada yang salah dengan strategi atau model bisnis Anda. Token memiliki nilai dan harus digunakan dengan hati-hati untuk tujuan tertentu sasaran. Insentif dapat menjadi alat pertumbuhan untuk jangka waktu tertentu, tetapi tidak boleh menjadi solusi jangka panjang. Saat merencanakan program insentif token, Anda harus bertanya pada diri sendiri: "Metrik apa yang akan berubah setelah insentif dihentikan?" Jika menurut Anda metrik akan turun sebesar 50% atau lebih saat insentif dihentikan, maka program insentif token Anda kemungkinan besar cacat.

Kesimpulan, jika hanya ada satu inti dari artikel ini, yaitu mengutamakan transparansi Saya menulis artikel ini bukan untuk menyalahkan siapa pun, tetapi untuk memicu perdebatan nyata guna meningkatkan transparansi industri dan mengurangi fenomena model ekonomi token hantu. Saya sungguh yakin bahwa hal ini akan membaik seiring berjalannya waktu.

Artikel ini bersumber dari internet: Labirin Daedalus: Mengungkap “Model Ekonomi Token” yang Tersembunyi dari Investor Ritel

Terkait: Aethir dan Auros Bermitra untuk Menyederhanakan Konversi Fiat-Kripto untuk Klien Perusahaan

Aethir baru-baru ini mengumumkan pendapatan tahunan reguler sebesar $36 juta, menjadikannya pemimpin dalam industri Decentralized Infrastructure Network (DePIN). Sebagai penyedia layanan komputasi awan GPU terdistribusi tingkat perusahaan, Aethir mengubah pendapatan ini menjadi ATH (Token Aethir) dengan cara Web3. ATH akan menjadi mata uang resmi untuk membeli daya komputasi dalam ekosistem DePIN Aethir. Untuk memastikan bahwa proses konversi fiat ke kripto bagi pelanggan berjalan lancar dan tanpa hambatan, Aethir telah menjalin kemitraan dengan Auros. Auros adalah perusahaan perdagangan algoritmik dan pembuat pasar kripto-asli terkemuka yang didedikasikan untuk menyediakan likuiditas optimal bagi platform Web3. Auros akan membantu memastikan bahwa pendapatan diubah dengan lancar menjadi token ATH dan selanjutnya digunakan untuk layanan komputasi. Kemitraan ini akan menyediakan proses pembayaran ATH yang efisien bagi klien dalam industri seperti…