Aave v4 की नई विशेषताओं पर एक संक्षिप्त चर्चा: क्या प्रत्येक प्रमुख प्रोटोकॉल को एक श्रृंखला लॉन्च करनी चाहिए?

मूल लेखक: @cmdefi

संपादक की टिप्पणी: क्रिप्टो शोधकर्ता सीएम (X: @cmdefi) ने Aave v4 में पेश की गई कुछ नई विशेषताओं को छांटते हुए एक लेख प्रकाशित किया, जिसमें एकीकृत तरलता परत, फ़ज़ी कंट्रोल ब्याज दर फ़ंक्शन, तरलता प्रीमियम तंत्र आदि शामिल हैं। सीएम ने कहा कि एवेस ने नई नेटवर्क परत की योजना बनाई है। एवे नेटवर्क पुराने DeFi के जिद्दी स्वाद से भरा है। क्या DeFi प्रोटोकॉल के लिए बड़े होने के बाद एक चेन लॉन्च करना वास्तव में आवश्यक है, यह अभी भी एक लंबा रास्ता तय करता है।

Aave v4 के बारे में, संक्षेप में कुछ शब्द: कई समस्याओं को बहुत पहले ही ठीक कर दिया जाना चाहिए था, और कुछ योजनाएँ पुराने DeFi की ज़िद लगती हैं। क्या हर प्रमुख प्रोटोकॉल को एक चेन लॉन्च करनी चाहिए?

1. एकीकृत तरलता परत

-

सभी निधि आपूर्ति और उधार को केंद्रीय रूप से प्रबंधित किया जाता है ताकि तरलता विभिन्न मॉड्यूलों के बीच बिखरी न रहे।

-

भविष्य में तरलता को स्थानांतरित किए बिना प्रोटोकॉल को कार्यात्मक मॉड्यूल को आसानी से जोड़ने या हटाने की अनुमति देने से दीर्घकालिक विस्तार की सुविधा मिलती है।

सबसे बड़ा लाभ यह है कि आपको Aave V2/V3/V4 टैब के बीच आगे-पीछे स्विच करने की आवश्यकता नहीं है, न ही आपको V2 से V3 में फंड को मैन्युअल रूप से माइग्रेट करने की आवश्यकता है, जैसा कि आपने V3 में अपग्रेड करते समय किया था।

2. फ़ज़ी नियंत्रण ब्याज दर फ़ंक्शन

एवे वी4 एक पूर्ण स्वचालित ब्याज दर का प्रस्ताव करता है जो ब्याज दर वक्र के ढलान को समायोजित कर सकता है। वर्तमान सेटिंग को शासन तंत्र द्वारा नियंत्रित किया जाता है, जो न केवल शासन के बोझ को बढ़ाता है बल्कि पूंजी दक्षता को भी कम करता है। फ़ज़ी ब्याज दर को ब्याज दर वक्र के मोड़ को सक्रिय रूप से नियंत्रित करने के लिए डिज़ाइन किया गया है, ताकि इसे बाज़ार की स्थितियों के अनुसार गतिशील रूप से समायोजित किया जा सके। आपूर्तिकर्ताओं और उधारकर्ताओं के लिए ब्याज दरों को अनुकूलित करने के लिए बाजार की मांग के अनुसार आधार ब्याज दर बढ़ेगी या घटेगी।

इसे बहुत पहले ही अनुकूलित किया जाना चाहिए था। बोझिल ब्याज दर मॉडल और लंबी शासन प्रक्रिया ने एवे को दुखी कर दिया है। पिछली $CRV दुर्भावनापूर्ण शॉर्टिंग घटना में, फ्रैक्सलेंड पहले से ही ब्याज दरों के एल्गोरिदमिक नियंत्रण के साथ बहुत आगे था। जब शॉर्ट उधार के कारण फंड का अधिक उपयोग किया गया, तो स्वस्थ ब्याज दर मॉडल वाले फ्रैक्सलेंड ऋणों को पहले चुकाया गया।

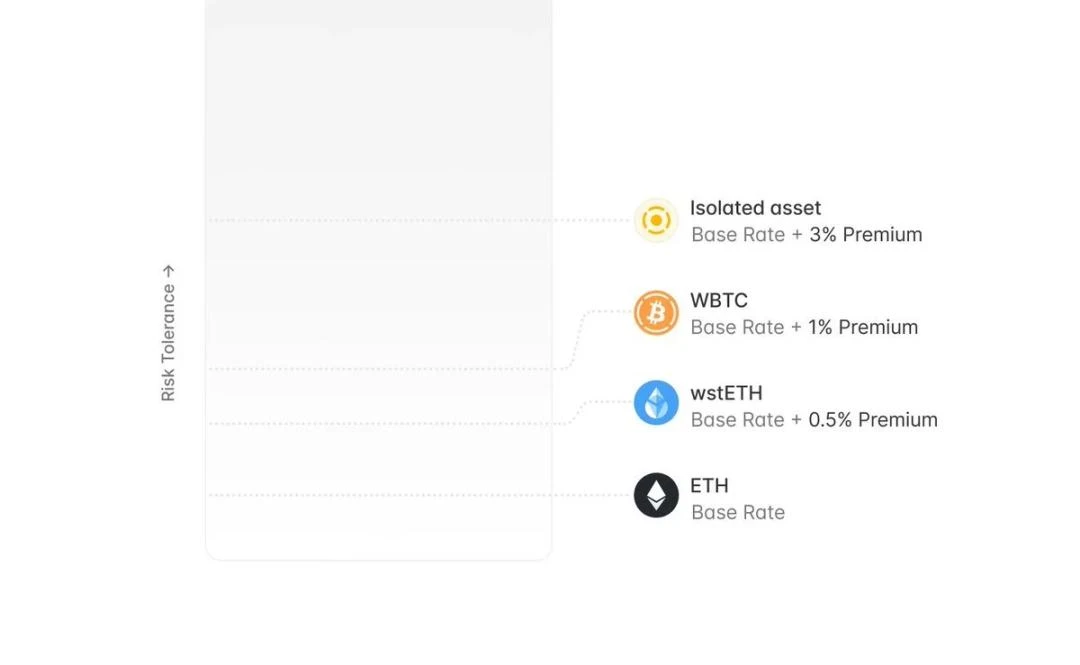

3. तरलता प्रीमियम तंत्र

V4 संपार्श्विक परिसंपत्तियों (जैसे केंद्रीकरण, बाजार जोखिम, आदि) की जोखिम स्थिति के आधार पर उधार ब्याज दर को गतिशील रूप से समायोजित करने के लिए तरलता प्रीमियम की अवधारणा को पेश करता है। उच्च जोखिम वाले संपार्श्विक के सामने, उधार लेने की लागत अपेक्षाकृत अधिक होती है, और इसके विपरीत, कम जोखिम उधार लेने की लागत को कम करने में मदद करता है।

यह एक अपेक्षाकृत अच्छा जोखिम प्रबंधन कार्य है। कई altcoins में अभी भी चेन पर उधार देने की मांग है, और जोखिम ग्रेडिंग एक उचित रणनीति है।

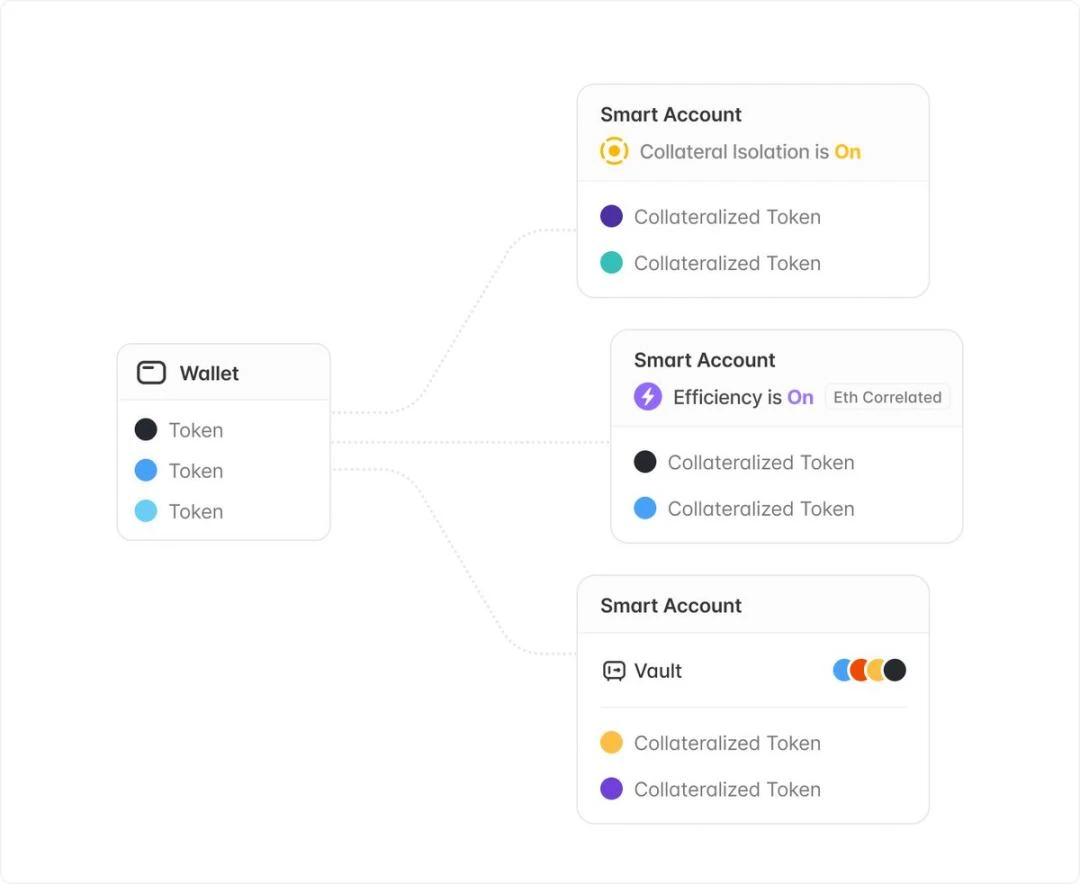

4. स्मार्ट अकाउंट और वॉल्ट का शुभारंभ

उपयोगकर्ता अनुभव में उल्लेखनीय सुधार, जिससे उपयोगकर्ता एक ही वॉलेट से कई पोजीशन प्रबंधित कर सकते हैं। स्मार्ट अकाउंट V3 में एक प्रमुख उपयोगकर्ता अनुभव समस्या को हल करने के लिए डिज़ाइन किए गए हैं: ई-मोड या अलग-अलग एसेट उधार लेने का उपयोग करते समय, पोजीशन प्रबंधित करने के लिए कई वॉलेट की आवश्यकता होती है।

स्मार्ट अकाउंट की शुरुआत के बाद, उपयोगकर्ता एक वॉलेट से कई उप-खाते बना सकते हैं, जिससे प्रोटोकॉल इंटरैक्शन बहुत सरल हो जाता है। स्मार्ट अकाउंट वॉल्ट फ़ंक्शन को भी लागू कर सकते हैं जिसकी उपयोगकर्ता मांग कर रहे हैं। उपयोगकर्ता पैसे उधार लेने के लिए स्मार्ट अकाउंट में संपत्ति गिरवी रख सकते हैं। संपार्श्विक लॉक हो जाता है लेकिन लिक्विडिटी पूल में प्रवेश नहीं करेगा, जिससे जोखिम स्पिलओवर कम हो जाता है।

यह भी एक बहुत अच्छा अनुभव उन्नयन है जो बहुत पहले ही सामने आ जाना चाहिए था।

5. गतिशील जोखिम पैरामीटर कॉन्फ़िगरेशन

परिसमापन जोखिमों को कम करने के लिए व्यक्तिगत परिसंपत्तियों के लिए स्वतंत्र जोखिम विन्यास के निर्माण का समर्थन करता है। शासन प्रक्रिया को सरल बनाने के लिए एक स्वचालित परिसंपत्ति डीलिस्टिंग तंत्र की शुरुआत करता है।

-

V3 के जोखिम पैरामीटर समायोजन (विशेष रूप से परिसमापन सीमा) सभी उपयोगकर्ताओं को प्रभावित करते हैं। सीमा को कम करने से अनावश्यक परिसमापन हो सकता है और उच्च शासन लागत हो सकती है।

-

V4 एक गतिशील कॉन्फ़िगरेशन फ़ंक्शन पेश करता है। नए ऋण नए कॉन्फ़िगरेशन का उपयोग करते हैं, जबकि मौजूदा उपयोगकर्ता अभी भी मूल कॉन्फ़िगरेशन का उपयोग करते हैं।

-

इससे मेल खाने के लिए एक स्वचालित परिसंपत्ति डीलिस्टिंग तंत्र पेश किया जाता है। एक बार गवर्नेंस लेयर द्वारा ट्रिगर किए जाने के बाद, सिस्टम धीरे-धीरे परिसंपत्ति की परिसमापन सीमा को कम करता है जब तक कि यह शून्य तक नहीं पहुंच जाता। इसका प्रभाव यह होता है कि परिसंपत्ति अब उधार देने का व्यवसाय पूरा नहीं कर सकती। यह मैन्युअल डीलिस्टिंग के बराबर है लेकिन गवर्नेंस प्रक्रिया को सरल बनाता है।

6. खराब ऋण के प्रसार को रोकने के लिए अतिरिक्त ऋण सुरक्षा तंत्र लागू करें

साझा तरलता मॉडल का एक दोष यह है कि परिसंपत्तियों द्वारा संचित अतिरिक्त ऋण संक्रामक हो सकता है। V4 दिवालिया स्थितियों को ट्रैक करने के लिए एक नया तंत्र पेश करता है और स्वचालित रूप से संचित अतिरिक्त ऋण की गणना करता है। जब अतिरिक्त ऋण एक निर्धारित सीमा से अधिक हो जाता है, तो संबंधित परिसंपत्तियाँ खराब ऋणों के प्रसार को रोकने के लिए स्वचालित रूप से अपनी उधार लेने की क्षमता खो देती हैं।

7. GHO स्टेबलकॉइन के साथ मूल एकीकरण प्रदान करें

-

तरलता परत में GHO की मूल खनन का समर्थन करता है।

-

जीएचओ सॉफ्ट लिक्विडेशन एएमएम का परिचय, जो crvUSD पर आधारित है।

-

चरम अनपेगिंग स्थितियों से निपटने के लिए जीएचओ आपातकालीन मोचन तंत्र का परिचय दें।

-

जमाकर्ताओं को GHO के रूप में ब्याज प्राप्त करने का विकल्प चुनने की अनुमति है, और प्रोटोकॉल GHO की स्थिरता बढ़ाने के लिए ब्याज को GHO संपार्श्विक में परिवर्तित कर देता है।

8. एवे नेटवर्क

Aave एक नई नेटवर्क परत शुरू करने की योजना बना रहा है जो GHO स्टेबलकॉइन और Aave ऋण प्रोटोकॉल के लिए मुख्य केंद्र के रूप में काम करेगा।

-

GHO का उपयोग करके शुल्क का भुगतान करें।

-

Aave V4 को हब के रूप में उपयोग करते हुए।

-

$AAVE विकेन्द्रीकृत सत्यापनकर्ताओं/सॉर्टर्स के लिए प्राथमिक स्टेकिंग परिसंपत्ति के रूप में कार्य करता है।

-

एथेरियम के साथ नेटवर्क का इंटरफेस और इंटरैक्शन एवे गवर्नेंस V3 के माध्यम से समुदाय द्वारा नियंत्रित किया जाता है।

-

खाता अमूर्तता का व्यापक उपयोग

-

इथेरियम से नेटवर्क सुरक्षा विरासत में मिली है।

एवे लैब्स ने कहा कि वह प्रथम और द्वितीय स्तर के नेटवर्क के विकास पर ध्यान देना जारी रखेगी तथा एवे समुदाय के लिए सबसे उपयुक्त तकनीकी समाधानों का चयन करेगी।

एवे नेटवर्क पुराने डीफाई के जिद्दी स्वाद से भरा हुआ है। वर्तमान में जारी की गई जानकारी और स्थिति को देखते हुए, ऐसा लगता है कि टीम ने भी इसके बारे में नहीं सोचा है। क्या हमें L1 या L2 करना चाहिए? इसे कैसे करना चाहिए? क्या यह वास्तव में आवश्यक है? मेरे पास इन सवालों पर सवालिया निशान हैं।

वास्तव में, एकमात्र चीज जो अपेक्षाकृत स्पष्ट है वह यह है कि एवे को भविष्य में स्थिर मुद्रा बाजार में हमेशा कठिन लड़ाई लड़नी होगी, और सभी योजनाओं का उद्देश्य जीएचओ के लिए परिदृश्य बनाना है।

इस बार एप्लीकेशन लेयर में इनोवेशन की कमी के कारण, ऐसा लगता है कि यह वास्तव में इंफ्रास्ट्रक्चर के लिए एक बुल मार्केट है। लेयर के बिना हर प्रोजेक्ट को फंड जुटाने में शर्मिंदगी होती है। लेयर के साथ, वैल्यूएशन अचानक बढ़ जाता है। इस बात के लिए कि क्या DeFi प्रोटोकॉल के बड़े होने के बाद उनके लिए चेन बनाना वाकई जरूरी है, यह अभी भी एक लंबा रास्ता तय करना है। मेरे दृष्टिकोण से, Ethereum उस चेन का वित्तीय केंद्र लगता है। ऐसा नहीं है कि यहां से निकलना असंभव है, लेकिन कुछ परियोजनाओं के लिए जो प्रदर्शन पर अत्यधिक निर्भर नहीं हैं, ऐसा लगता है कि Ethereum को छोड़कर और खुद से चेन बनाने से उत्पाद के उपयोगकर्ताओं के लिए अधिक सुधार नहीं होगा, सिवाय इसके कि वे खुद को अधिक उपयोगी बना सकें। इसके विपरीत, यह शुरुआती चरणों में सुरक्षा को कम कर सकता है।

यह लेख इंटरनेट से लिया गया है: Aave v4 की नई विशेषताओं पर एक संक्षिप्त चर्चा: क्या प्रत्येक प्रमुख प्रोटोकॉल को एक श्रृंखला लॉन्च करनी चाहिए?

संबंधित: आवेदन आज रात 8:00 बजे खुलेंगे, तथा कामिनो (KMNO) के मूल्यांकन अपेक्षाओं पर एक त्वरित नज़र

मूल | ओडेली प्लैनेट डेली लेखक | अज़ुमा 30 अप्रैल को बीजिंग समयानुसार 20:00 बजे, सोलाना इकोसिस्टम में अग्रणी DeFi प्रोटोकॉल, कामिनो, गवर्नेंस टोकन KMNO के लिए आधिकारिक तौर पर टोकन एप्लिकेशन खोलेगा। इससे पहले 5 अप्रैल को, कामिनो ने अपनी आधिकारिक वेबसाइट पर एक टोकन निर्माण पृष्ठ जोड़ा था। उपयोगकर्ता पहले इस पृष्ठ के माध्यम से विशिष्ट KMNO टोकन एयरड्रॉप शेयरों की क्वेरी कर सकते थे। आज रात के खुले दावे का मतलब है कि उपयोगकर्ता इस इंटरफ़ेस के माध्यम से स्थापित KMNO शेयरों का दावा करने और उन्हें DEX या KMNO का समर्थन करने वाले कुछ CEX पर व्यापार करने में सक्षम होंगे। कामिनो बिजनेस मॉडल का टूटना कामिनो का बिजनेस मॉडल जटिल नहीं है, और इसका मूल उत्पाद एक उधार प्रोटोकॉल है जिससे हर कोई परिचित है। DeFi Llama डेटा के अनुसार, कामिनो वर्तमान में तीसरे स्थान पर रहने वाला DeFi प्रोटोकॉल है और पहले स्थान पर रहने वाला उधार प्रोटोकॉल है…