दूसरी तिमाही में एथेना की खनन उपज का विश्लेषण, 400%+APY एक सपना नहीं है?

मूल लेखक: डोनोवन चोय, पूर्व बैंकलेस विश्लेषक

संकलित: ओडेली प्लैनेट डेली अज़ुमा

संपादक का नोट: इस महीने पहले, USDe डेवलपर एथेना लैब्स ने सैट्स इवेंट के दूसरे सीज़न के लॉन्च की घोषणा की। नया इवेंट एथेना के साथ मिलकर BTC को सहायक संपत्ति के रूप में उपयोग करेगा। यह 2 सितंबर (5 महीने) तक या USDe की आपूर्ति US$5 बिलियन तक बढ़ने तक, जो भी पहले हो, चलने की उम्मीद है।

बाजार में सबसे लोकप्रिय स्थिर मुद्रा परियोजना के रूप में, एथेना लैब्स की लोकप्रियता ENA के TGE के साथ अपने चरम पर पहुंच गई है। वर्तमान में, ENA का पूर्ण संचलन मूल्यांकन (FDV) 13 बिलियन अमेरिकी डॉलर से अधिक है। जो उपयोगकर्ता परियोजना में भाग लेने में रुचि रखते हैं, उनके लिए द्वितीयक बाजार में सीधे ENA खरीदने के अलावा, सबसे कुशल तरीका दूसरे सीज़न इवेंट सैट्स के माध्यम से बाद के ENA पुरस्कार अर्जित करना है।

यह आलेख ओडेली प्लैनेट डेली द्वारा संकलित, स्टास गतिविधियों में निम्न, मध्यम और उच्च की तीन खनन रणनीतियों के संचालन और संभावित पैदावार पर पूर्व बैंकलेस विश्लेषक डोनोवन चोय द्वारा किया गया विस्तृत विश्लेषण है।

एथेना का पहला सीज़न इवेंट, शार्ड्स, छह सप्ताह तक चला, और डेफी मेस्ट्रो जैसे शीर्ष खनिकों ने पहले सीज़न इवेंट के माध्यम से आठ-आंकड़ा लाभ कमाया।

यदि आप पहले सीज़न से चूक गए हैं, तो दूसरे सीज़न के सैट्स इवेंट में भाग लेने के लिए अभी भी समय है। हालाँकि (पेंडल) पूल लगभग भर चुका है, फिर भी आपके पास भाग लेने का मौका है।

नीचे, हम तीन अलग-अलग एथेना खनन रणनीतियों और उनके संभावित रिटर्न का विश्लेषण करेंगे।

डेटा विश्लेषण शुरू करने से पहले, आइए पहले एक संक्षिप्त नज़र डालें उपरोक्त रणनीतियों में शामिल बुनियादी अवधारणाएँ।

-

सबसे पहले, एथेना USDe के लिए जारी करने वाला प्रोटोकॉल है, जो अपनी खुद की उपज के साथ एक सिंथेटिक USD स्टेबलकॉइन है। जब आप सीजन 2 इवेंट के दौरान USDe खरीदते हैं, तो आपका पता स्वचालित रूप से पॉइंट (सैट) जमा करेगा, जो सीजन 2 इवेंट में आपके ENA रिवॉर्ड को निर्धारित करेगा - ENA एथेना का गवर्नेंस टोकन है, और इस लेख को लिखने के समय इसका FDV $14.3 बिलियन जितना अधिक है।

-

दूसरा, पेंडल एक यील्ड-स्प्लिटिंग प्रोटोकॉल है जो अपने यील्ड (जैसे USDe) वाले टोकन को प्रिंसिपल टोकन (PT) और यील्ड टोकन (YT) में विभाजित कर सकता है। PT उपयोगकर्ताओं को स्वतंत्र प्रिंसिपल एक्सपोजर बनाए रखने की अनुमति देता है, जबकि YT उपयोगकर्ताओं को स्वतंत्र यील्ड एक्सपोजर बनाए रखने की अनुमति देता है। चूँकि YT में प्रिंसिपल शामिल नहीं है, इसलिए समाप्ति तिथि पर YT का मूल्य धीरे-धीरे शून्य हो जाएगा। इस लेख में बताई जाने वाली रणनीतियों के लिए, हम YT पर भी ध्यान केंद्रित करेंगे।

इस लेख के मामले में, चूंकि USDe की वर्तमान वार्षिक दर 17% है, जब आप Pendle पर USDe YT टोकन खरीदते हैं, तो YT टोकन केवल 17% दर के रिटर्न का मूल्य और अंतर्निहित प्रोटोकॉल (एथेना) द्वारा प्रदान किए गए अंक इनाम को वहन करते हैं।

-

तीसरा, मेंटल और आर्बिट्रम दोनों लेयर 2 नेटवर्क हैं, और एथेरियम के अलावा पेंडल को भी इन नेटवर्कों पर तैनात किया गया है।

इन बुनियादी अवधारणाओं को ध्यान में रखते हुए, आइए एक नज़र डालते हैं सीज़न 2 में तीन मुख्य खनन रणनीतियाँ:

-

कम जोखिम: इथेरियम पर USDe को होल्ड करें (प्रतिदिन 5x सैट्स कमाएं), या इसे कम से कम 7 दिनों के लिए लॉक करें (प्रतिदिन 20x सैट्स कमाएं);

-

मध्यम जोखिम: पेंडल पर USDe YT खरीदें;

-

उच्च जोखिम: उपज बोनस प्राप्त करने के लिए ENA को लॉक करें, और समान राशि के साथ पेंडल पर USDe YT खरीदें।

दूसरे सीज़न की गतिविधियों के लिए स्टास की अनुमानित कुल राशि

रिटर्न की विशिष्ट संभावित दर की गणना करने के लिए, हमें पहले एक महत्वपूर्ण प्रश्न का उत्तर देना होगा - दूसरे सीज़न के अंत तक कितने सैट वितरित किए जाएँगे? इस महत्वपूर्ण उत्तर के आधार पर, हम एयरड्रॉप रिटर्न की मात्रा निर्धारित कर सकते हैं और यह निर्धारित कर सकते हैं कि कौन सी रणनीतियाँ संबंधित जोखिम स्तर पर सर्वोत्तम रिटर्न प्राप्त कर सकती हैं।

नोट: हम CEX वॉलेट में USDe और ENA को जारी किए गए अंकों की गणना नहीं करते हैं।

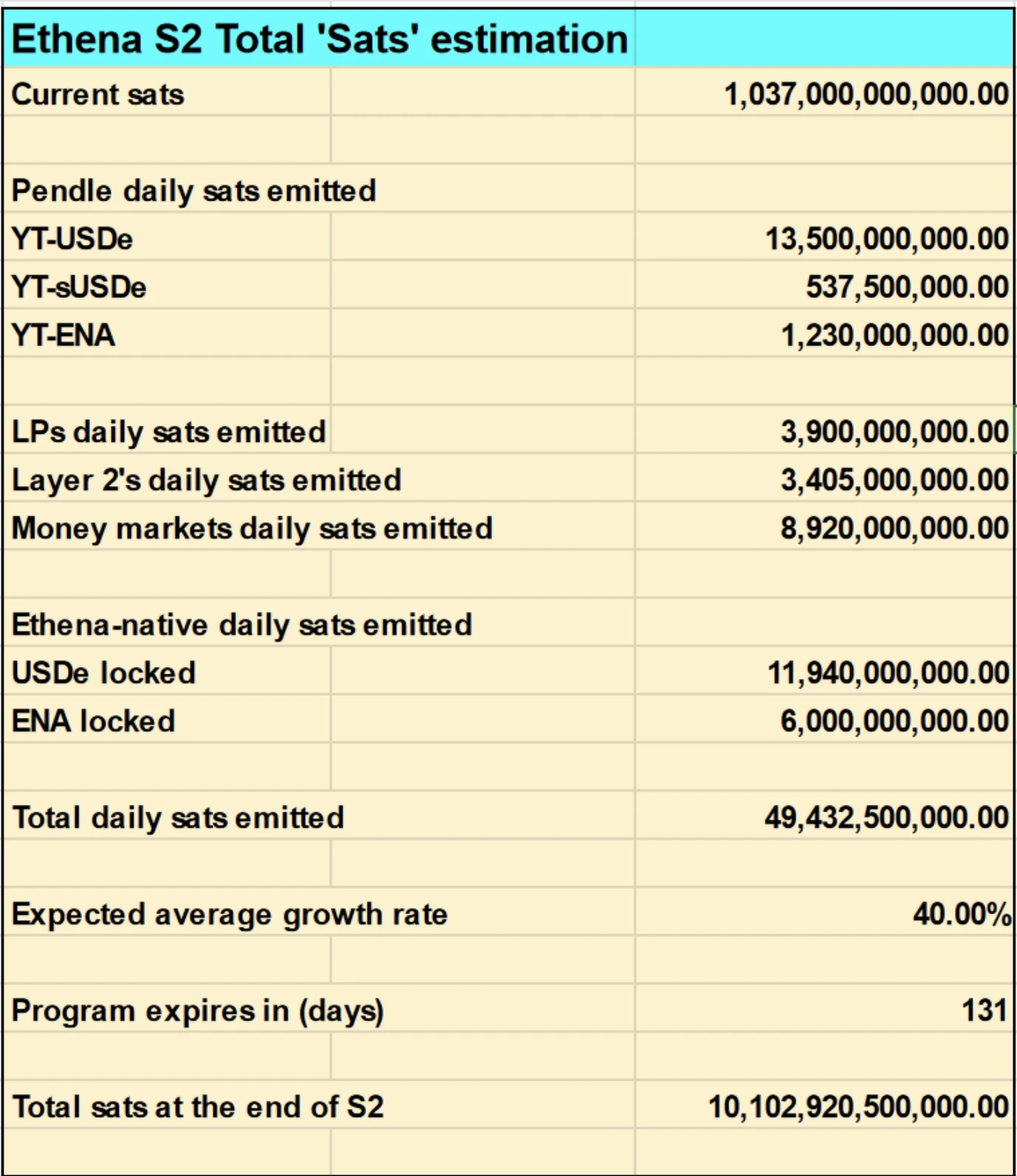

हम रूढ़िवादी रूप से सैट्स की समग्र वृद्धि दर 40% होने का अनुमान लगाते हैं, जिसका अर्थ है कि दूसरे सीज़न (2 सितंबर, 2024) के अंत तक, कुल 10.1 ट्रिलियन सैट्स जारी किए जाएंगे। यह उल्लेखनीय है कि यदि USDe आपूर्ति यदि निर्धारित समय से पहले $5 बिलियन तक पहुंच जाता है, तो दूसरा सीज़न भी समाप्त हो जाएगा, लेकिन हमारा मानना है कि $2.4 बिलियन की वर्तमान आपूर्ति और विकास दर के आधार पर, यह निर्धारित समय से पहले होने की संभावना नहीं है।

नोट: डेटा DeFiLlama से लिया गया है।

कम जोखिम वाली रणनीति: USDe को होल्ड और लॉक करें

अब आइए USDe को सिर्फ़ होल्ड करके लॉक करने से होने वाले संभावित रिटर्न की गणना करें, जो इस लेख में सबसे कम जोखिम वाली रणनीति है। यहाँ हमारी दो धारणाएँ हैं: ईएनए की कुल आपूर्ति का 5% दूसरी तिमाही में वितरित किया जाएगा (पहली तिमाही के समान मानते हुए); दूसरी तिमाही के एयरड्रॉप के दौरान ENA का FDV $20 बिलियन है, और इस लेख को लिखने के समय डेटा $14.4 बिलियन है;

जैसा कि नीचे दी गई तालिका में दिखाया गया है, यदि आप आज 20x दक्षता पर 20,000 USDe लॉक करते हैं (दूसरी तिमाही में 130 दिन शेष हैं), तो आपको $5,186 का लाभ होगा। इसका मतलब है कि निवेश पर रिटर्न (ROI) 25.93% है, जो 72.45% की वार्षिक रिटर्न दर (APY) में तब्दील होता है।

बाद की रणनीतियों के विपरीत, इस रणनीति में पेंडल शामिल नहीं है और आपको अपनी सारी पूंजी रखने को मिलती है।

मध्यम जोखिम वाली रणनीति: पेंडल YT

अब आइए एथेरियम मेननेट पर पेंडल के यूएसडीई YT का उपयोग करके सैट्स अर्जित करने के लिए एक मध्यम जोखिम वाली रणनीति पर नजर डालें।

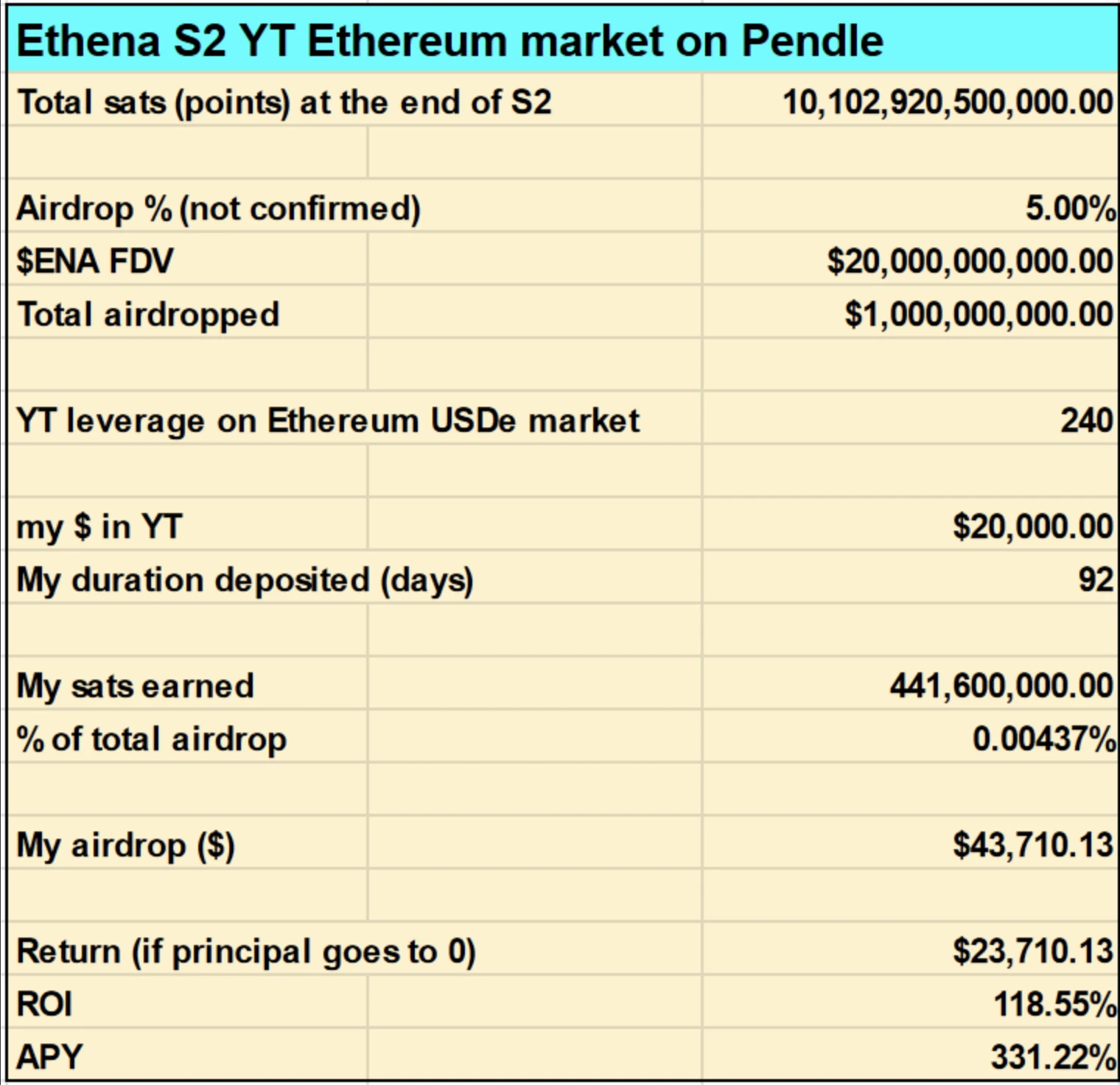

समान $20,000 निधियों के साथ (लेकिन अंतर यह है कि अवधि 92 दिन की होगी क्योंकि पेंडल पूल समाप्त हो जाएगा), अपेक्षित ENA आय लगभग $43,710 होगी, और मूलधन घटाने के बाद शुद्ध आय लगभग $23,710 तक पहुंच जाएगी (परिपक्वता पर YT का मूल्य शून्य होगा, इसलिए आप मूलधन में $20,000 खो देंगे), जो पहली रणनीति से लगभग 4 गुना है।

इस रणनीति के तहत, ROI 118.55% तक पहुंचने की उम्मीद है और APY 331.22% तक पहुंचने की उम्मीद है।

यह ध्यान दिया जाना चाहिए कि नीचे दी गई तालिका में गणना पेंडल बाजार के वर्तमान उत्तोलन अनुपात पर आधारित है। YTs वास्तविक समय उत्तोलन अनुपात बाजार की मांग और समाप्ति तिथि से प्रभावित होगा।

यदि आप एथेरियम मेननेट का चयन नहीं करते हैं, लेकिन आर्बिट्रम पर पेंडल पूल पर काम करते हैं, तो अपेक्षित ROI और APY क्रमशः 114.96% और 321.18% तक थोड़ा कम है। यह अंतर वास्तव में इसलिए है क्योंकि एथेरियम मेननेट और आर्बिट्रम पर YT की वास्तविक समय उत्तोलन दर अलग है।

आप मैन्टल या जिरकुइट पर पेंडल पूल में भी इसी प्रकार का कार्य कर सकते हैं, लेकिन डेटा में कुछ परिवर्तन अपेक्षित हैं।

उच्च जोखिम वाली रणनीति: ENA को लॉक करें और फिर YT खरीदें

अंत में, आइए उच्चतम जोखिम, उच्चतम संभावित रिटर्न रणनीति पर नज़र डालें, जो मूल राशि को 50:50 में विभाजित करता है, जिसमें से आधा ENA को लॉक करने के लिए उपयोग किया जाता है और बाकी आधा Pendle के USDe YT को खरीदने के लिए उपयोग किया जाता है।

यह इतना जटिल क्यों है? ऐसा इसलिए है क्योंकि एथेना उन उपयोगकर्ताओं को अतिरिक्त उपज प्रोत्साहन प्रदान करेगा जो अपने USDe होल्डिंग्स के कुल मूल्य का 50% का प्रतिनिधित्व करने वाले ENA को लॉक करते हैं। एक ही वॉलेट में YT-ENA और YT-USDe रखने से, यह दोनों पूल में आपके कुल पुरस्कारों को 50% तक बढ़ा देगा।

यह सबसे समझदार YT व्यापारियों द्वारा अपनाई गई रणनीति भी हो सकती है, जिन्होंने सीजन 2 में उच्चतर सैट्स संचय दक्षता प्राप्त करने के लिए सीजन 1 में प्राप्त एयरड्रॉप पुरस्कारों का पूरा उपयोग किया होगा।

जैसा कि नीचे दी गई तालिका में दिखाया गया है, यह रणनीति (आर्बिट्रम पर लागू) उच्चतम रिटर्न प्रदान करती है - 162.56% अपेक्षित ROI और 454.17% अपेक्षित APY, लेकिन बदले में ENA में लॉक होने के कारण उच्च जोखिम के साथ आती है।

नोट: USDe पूल आर्बिट्रम पर है और ENA पूल एथेरियम मेननेट पर है।

अंत में, यदि आप पेंडल YT रणनीति का उपयोग करना चुनते हैं, तो आपको वास्तविक समय के उत्तोलन पर ध्यान देने की आवश्यकता है। जब बाजार YT बेच रहा होता है (जो समाप्ति तिथि के करीब होने की अधिक संभावना है), तो उत्तोलन बढ़ जाएगा, और इसके विपरीत। हालाँकि YT बाजार की स्थिति के आधार पर वास्तविक समय का उत्तोलन बदलता रहेगा, एक बार जब आप YT खरीद लेते हैं, तो आपकी अपनी स्थिति के लिए उत्तोलन नहीं बदलेगा और पूरे होल्डिंग अवधि तक चलेगा।

यह लेख इंटरनेट से लिया गया है: दूसरी तिमाही में एथेना की खनन उपज का विश्लेषण, 400% + APY एक सपना नहीं है?

संबंधित: क्या जुपिटर (JUP) अपनी 18% रैली के बाद थोरचेन से आगे निकल सकता है?

संक्षेप में जुपिटर की कीमत पिछले 24 घंटों में बहुत ज़्यादा बढ़ गई, जिससे ऑल्टकॉइन $1.80 के करीब पहुंच गया। ऑल्टकॉइन न केवल वॉल्यूम के हिसाब से दूसरा सबसे बड़ा DEX है, बल्कि मार्केट कैप के मामले में ThorChain (RUNE) को पछाड़ने के भी करीब है। सुधार के लिए तरस रहे भालू विफल हो रहे हैं, पिछले तीन दिनों में $2.8 मिलियन से ज़्यादा लिक्विडेट हो चुके हैं। पिछले कुछ दिनों में जुपिटर (JUP) की कीमत प्रभावशाली रही है, जब से इस प्लैटफ़ॉर्म ने डिसेंट्रलाइज़्ड एक्सचेंज (DEX) मार्केट में अपनी मौजूदगी दर्ज कराई है। अब सवाल यह है कि क्या क्रिप्टोकरेंसी इस तेजी को जारी रख सकती है और अपने कुछ अन्य प्रतिस्पर्धियों से आगे निकल सकती है। जुपिटर ने धावा बोला जुपिटर ने जनवरी के अंत में अपना मूल टोकन, JUP लॉन्च किया था। हालाँकि, क्रिप्टोकरेंसी पिछले महीने ही धमाका कर गई। ऑल्टकॉइन $0.47 से उछलकर…