मेट्रिक्स वेंचर्स: सुई बनाम एप्टोस, किस सार्वजनिक श्रृंखला पारिस्थितिकी तंत्र में विकास की अधिक संभावना है?

मूल लेखक: चार्लोट

जैसे ही BTC की कीमत $89,000 के पार पहुँची, बाजार में लंबे समय से खोया हुआ बुल मार्केट माहौल देखने को मिला, और altcoins में तेज़ी से उछाल आया, जिनमें से कई पब्लिक चेन टोकन लगभग दोगुने हो गए। बाजार में रिकवरी मुख्यधारा के क्षेत्रों के उभरने के बारे में नहीं ला पाई है। बाजार में वर्तमान में मुख्यधारा की कहानी का अभाव है, और यह प्रवृत्ति आने वाले कुछ समय तक जारी रह सकती है। मुख्य कहानी के अभाव में, पब्लिक चेन इकोसिस्टम पर आधारित बीटा और अल्फा की तलाश करना एक व्यवहार्य विकल्प हो सकता है। व्यापार आने वाले कुछ समय के लिए रणनीति। इसलिए, हमने विश्लेषणात्मक ढाँचों के एक सेट की खोज की और इस ढाँचे के तहत सुई और एप्टोस का विश्लेषण और तुलना की, जिन्होंने हाल ही में अच्छा प्रदर्शन किया है।

1 विश्लेषण ढांचा: सार्वजनिक श्रृंखला पारिस्थितिकी तंत्र का मूल्यांकन कैसे करें?

सार्वजनिक श्रृंखलाओं के प्रकोप को प्रभावित करने वाला सबसे सीधा कारक धन का प्रवाह होगा। बड़ी मात्रा में तरलता का प्रवाह पूरे पारिस्थितिकी तंत्र के विकास को बढ़ावा देगा। तरलता के अतिप्रवाह द्वारा लाया गया धन-सृजन प्रभाव अधिक बाजार का ध्यान आकर्षित करेगा और पारिस्थितिकी तंत्र में प्रवेश करने के लिए धन आकर्षित करेगा, और पारिस्थितिकी तंत्र की गतिविधि को लगातार बढ़ाएगा। इसलिए, सार्वजनिक श्रृंखला पारिस्थितिकी तंत्र का मूल्यांकन करते समय, हम उन कारकों पर सबसे अधिक ध्यान देंगे जो धन के बड़े प्रवाह और सार्वजनिक श्रृंखला की तरलता को संभालने की क्षमता का कारण बन सकते हैं, साथ ही डेटा संकेतक जो धन और उपयोगकर्ताओं के प्रवाह को दर्शा सकते हैं।

(1) मानक लेनदेन की गतिविधि चाहे वह ICO और NFT अवधि में ETH हो, मेमेकोइन अवधि में SOL हो, या शिलालेख अवधि में BTC हो (उसी समय, खनन और खरीद BTC की मांग और खपत को बढ़ावा देते हैं), वे सभी लेनदेन के लिए मानक टोकन हैं। जब NFT, मेमे आदि का धन-सृजन प्रभाव मजबूत होता है, तो उपयोगकर्ताओं को नए क्रिप्टो कैसीनो में प्रवेश करने के लिए मानक टोकन खरीदने की आवश्यकता होती है, जिससे सार्वजनिक श्रृंखला टोकन के लिए एक बड़ी देशी खरीद मांग पैदा होती है, जिससे मूल्य वृद्धि और पारिस्थितिक समृद्धि होती है। ये बड़े कैसीनो न केवल पारिस्थितिकी तंत्र का हिस्सा हैं, बल्कि पारिस्थितिकी तंत्र की समृद्धि के माध्यम से सार्वजनिक श्रृंखला टोकन के विकास को भी सीधे बढ़ावा देते हैं, और श्रृंखला में प्रवेश करने के लिए बड़ी मात्रा में धन आकर्षित करते हैं। तरलता का अतिप्रवाह अन्य पारिस्थितिक परियोजनाओं को समृद्ध करेगा, जिससे पूरे पारिस्थितिकी तंत्र को पुनर्जीवित किया जा सकेगा। इस आयाम में, वास्तव में सार्वजनिक श्रृंखलाओं और एक्सचेंजों के बीच संघर्ष होता है। बड़ी संख्या में उच्च-गुणवत्ता वाली परियोजना TGE सार्वजनिक श्रृंखला को लाभ पहुँचाए बिना सीधे एक्सचेंजों में प्रवेश करती हैं। यदि आप सार्वजनिक श्रृंखला टोकन के स्थानीय मुद्रा लेनदेन बनाना चाहते हैं, तो आपको नई परिसंपत्तियों पर भरोसा करना चाहिए जो केवल श्रृंखला पर मौजूद हैं (या केवल शुरुआती चरणों में मौजूद हैं), जैसे कि एनएफटी, शिलालेख और मेम्स। हम विभिन्न सार्वजनिक श्रृंखलाओं पर धन-सृजन प्रभावों के साथ नई परिसंपत्ति जारी करने के तरीकों पर पूरा ध्यान देंगे, लेकिन हमने अभी तक महत्वपूर्ण नवाचार नहीं देखे हैं। इसलिए, अल्पावधि में, हम इस बात पर ध्यान देंगे कि कौन सी सार्वजनिक श्रृंखला मेमे ट्रैक पर सोलाना से अधिक तरलता अतिप्रवाह लेगी।

(2) पारिस्थितिक बुनियादी ढांचे की पूर्णता की डिग्री, और क्या तरलता को आकर्षित करने के लिए खिड़कियां और प्रोत्साहन हैं : बुनियादी ढांचे की पूर्णता की डिग्री यह निर्धारित करती है कि फंड प्रवेश करने के बाद रहने के लिए तैयार हैं या नहीं। उपयोगकर्ता के अनुकूल अनुभव और समृद्ध फंड ब्याज-असर वाली रणनीतियाँ उपयोगकर्ताओं और फंडों के प्रतिधारण के लिए अधिक अनुकूल होंगी। तरलता को आकर्षित करने के लिए खिड़कियां और प्रोत्साहन फंड के प्रवेश को बढ़ावा देने के लिए अधिक अनुकूल होंगे। पूंजी प्रवेश के लिए तीन मुख्य चैनल हैं: अन्य सार्वजनिक श्रृंखलाएं, CEX और Web2। पूंजी प्रवास का घर्षण कदम दर कदम बढ़ता है। जितनी अधिक पूंजी को आकर्षित किया जा सकता है, सार्वजनिक श्रृंखला के विकास के लिए उतना ही अनुकूल है। उदाहरण के लिए, बेस को कॉइनबेस द्वारा समर्थित किया जाता है, जिसने एक्सचेंज से सीधे चेन तक का रास्ता खोल दिया है। जारी किए गए cbBTC और तरलता मार्गदर्शन प्रोत्साहन ने भी पारिस्थितिकी तंत्र के लिए अधिक TVL को आकर्षित किया है। सोलाना पेमेंट और पेफी के विकास को बढ़ावा दे रहा है, जिससे वेब 2 फंड को चेन में प्रवेश करने के लिए आकर्षित करने की उम्मीद है।

(3) सार्वजनिक श्रृंखलाओं की विकास रणनीति और स्थिति निर्धारण : विकास पथों, प्रमुख बाजारों और सार्वजनिक श्रृंखलाओं के मुख्य ट्रैक की योजना बनाना शामिल है। उदाहरण के लिए, सोलाना टीम के पास इस दौर में बहुत स्पष्ट विकास पथ है। कोर टीम ने मेमे ट्रैक को बढ़ावा देकर शुरुआत की, जिसने बड़ी संख्या में उपयोगकर्ताओं और तरलता को आकर्षित किया। इसके बाद, इसने उच्च प्रदर्शन वाली सार्वजनिक श्रृंखलाओं के लाभों को पूरा करने के लिए पेफी और डीपिन जैसे ट्रैक को जोरदार तरीके से बढ़ावा दिया, जिससे रेंडर, ग्रास और आईओ.नेट जैसी कई प्रमुख परियोजनाएं आकर्षित हुईं। इस दौर में एथेरियम में एक मुख्य विकास रणनीति का अभाव है, और इसके रोलअप-केंद्रित रोडमैप की भी आलोचना की गई है।

(4) निधियों और उपयोगकर्ता डेटा में परिवर्तन : सार्वजनिक श्रृंखला TVL का उपयोग अक्सर पारिस्थितिक निधियों के आकार के माप के रूप में किया जाता है, लेकिन TVL स्वयं मुख्य रूप से सार्वजनिक श्रृंखला टोकन और पारिस्थितिक टोकन से बना होता है, जो मुद्रा की कीमत से बहुत प्रभावित होता है और निधियों के प्रवाह को सटीक रूप से प्रतिबिंबित नहीं कर सकता है। इसके अलावा, डेफलामा जैसे प्लेटफ़ॉर्म सार्वजनिक श्रृंखला TVL की गणना करते समय प्रत्येक DeFi प्रोटोकॉल के TVL को सीधे जोड़ते हैं। टोकनप्रचलन में टोकन को TVL के रूप में नहीं गिना जाता है, और यह तथ्य कि टोकन प्रचलन में हैं, अपने आप में लेनदेन की अधिक मांग का संकेत हो सकता है। इसलिए, यह लेख स्थिरकोइन के बाजार मूल्य की वृद्धि, पारिस्थितिक निधियों के शुद्ध प्रवाह और DEX ट्रेडिंग वॉल्यूम पर ध्यान केंद्रित करेगा, जो फंड और तरलता में परिवर्तन के संकेतक हैं, जबकि उपयोगकर्ता गतिविधि पर भी ध्यान केंद्रित करते हैं।

(5) सार्वजनिक श्रृंखला टोकन की चिप संरचना और मूल्य प्रवृत्ति : सार्वजनिक श्रृंखला पारिस्थितिकी तंत्र की वृद्धि और टोकन की कीमत आम तौर पर पूरक हैं। सार्वजनिक श्रृंखला टोकन की कीमत में वृद्धि अधिक बाजार का ध्यान आकर्षित करेगी। सार्वजनिक श्रृंखला टोकन के तेजी से बढ़ने के बाद, बाजार पारिस्थितिकी तंत्र के भीतर परियोजनाओं की तलाश करेगा जिसमें निवेश किया जा सके और उच्च रिटर्न प्राप्त करने की उम्मीद की जा सके। यह तरलता स्पिलओवर पारिस्थितिकी तंत्र की समृद्धि को बढ़ावा देगा और पूरे पारिस्थितिकी तंत्र के धन-सृजन प्रभाव को बढ़ाएगा। टोकन अर्थशास्त्र और चिप संरचना सार्वजनिक श्रृंखला टोकन के उदय के लिए प्रतिरोध और समय खिड़की का निर्धारण करेगी। कम प्रतिरोध और विकास के लिए अधिक जगह वाले टोकन पूरे पारिस्थितिकी तंत्र की समृद्धि को चलाने की अधिक संभावना रखते हैं।

2 सुई पारिस्थितिक विश्लेषण

2.1 सार्वजनिक श्रृंखलाओं की बुनियादी जानकारी और हालिया प्रगति

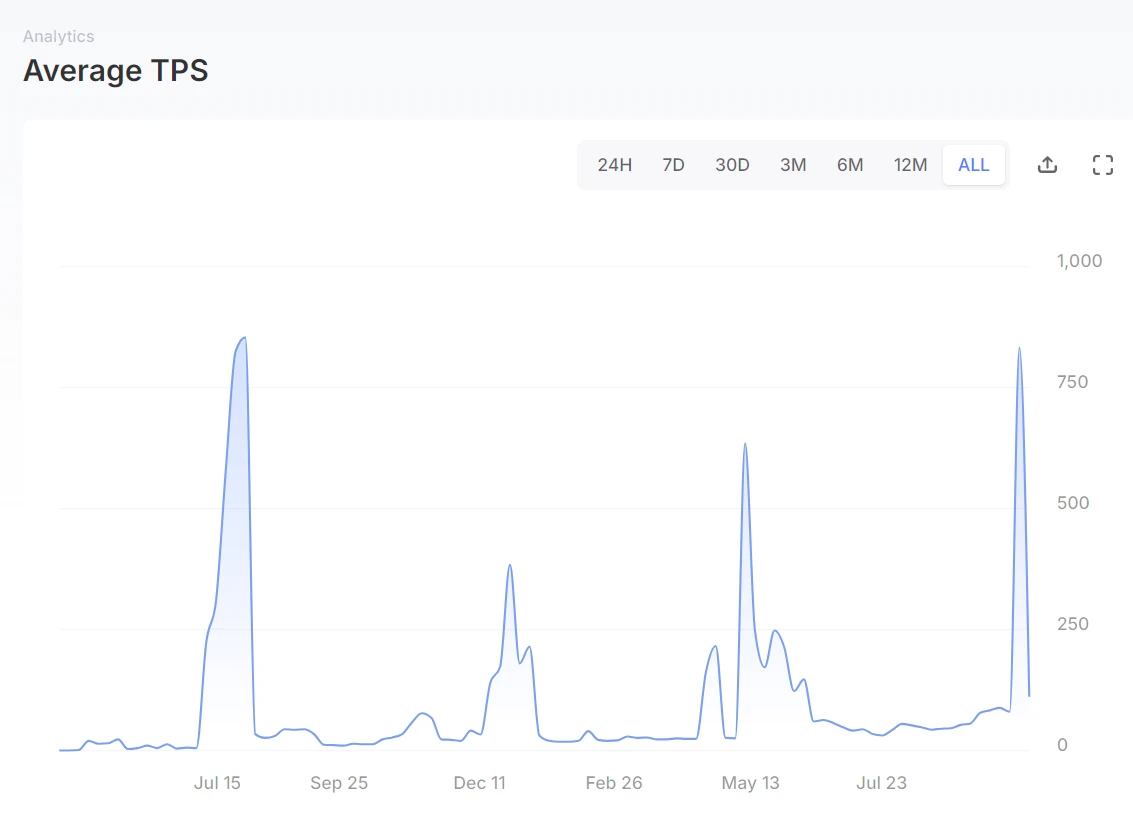

सुई एक उच्च प्रदर्शन वाली लेयर 1 पब्लिक चेन है जो मूव लैंग्वेज पर आधारित है, जिसे मिस्टेन लैब्स द्वारा विकसित किया गया है। प्रदर्शन के मामले में, सुई फाउंडेशन द्वारा जारी किए गए डेटा के अनुसार, सुई का अधिकतम टीपीएस 297,000 तक पहुंच सकता है। वास्तविक संचालन में, सुई का वर्तमान अधिकतम टीपीएस लगभग 800 है।

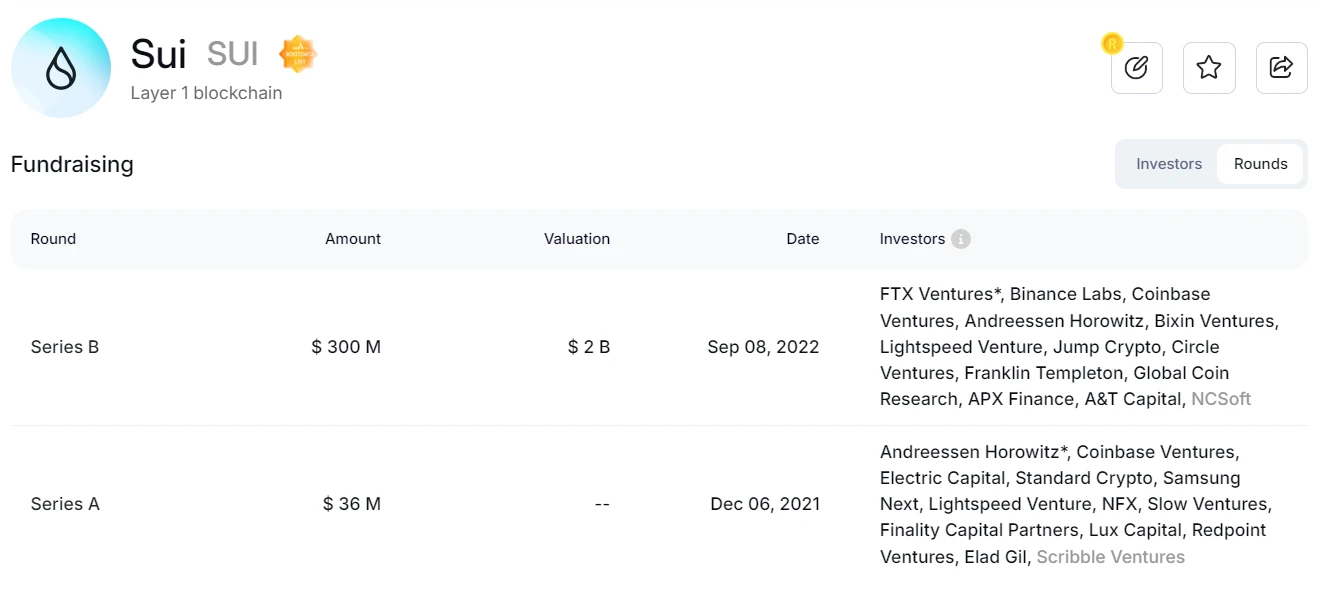

वित्तपोषण पृष्ठभूमि के संदर्भ में, सुई ने श्रृंखला ए और श्रृंखला बी के वित्तपोषण की घोषणा की, जिसमें कुल वित्तपोषण $336M था, और श्रृंखला बी वित्तपोषण का मूल्यांकन $2B था। निवेशकों की पृष्ठभूमि मजबूत है, जिसमें A16z, कॉइनबेस वेंचर्स, बिनेंस लैब्स और निवेश में भाग लेने वाले अन्य शीर्ष फंड शामिल हैं।

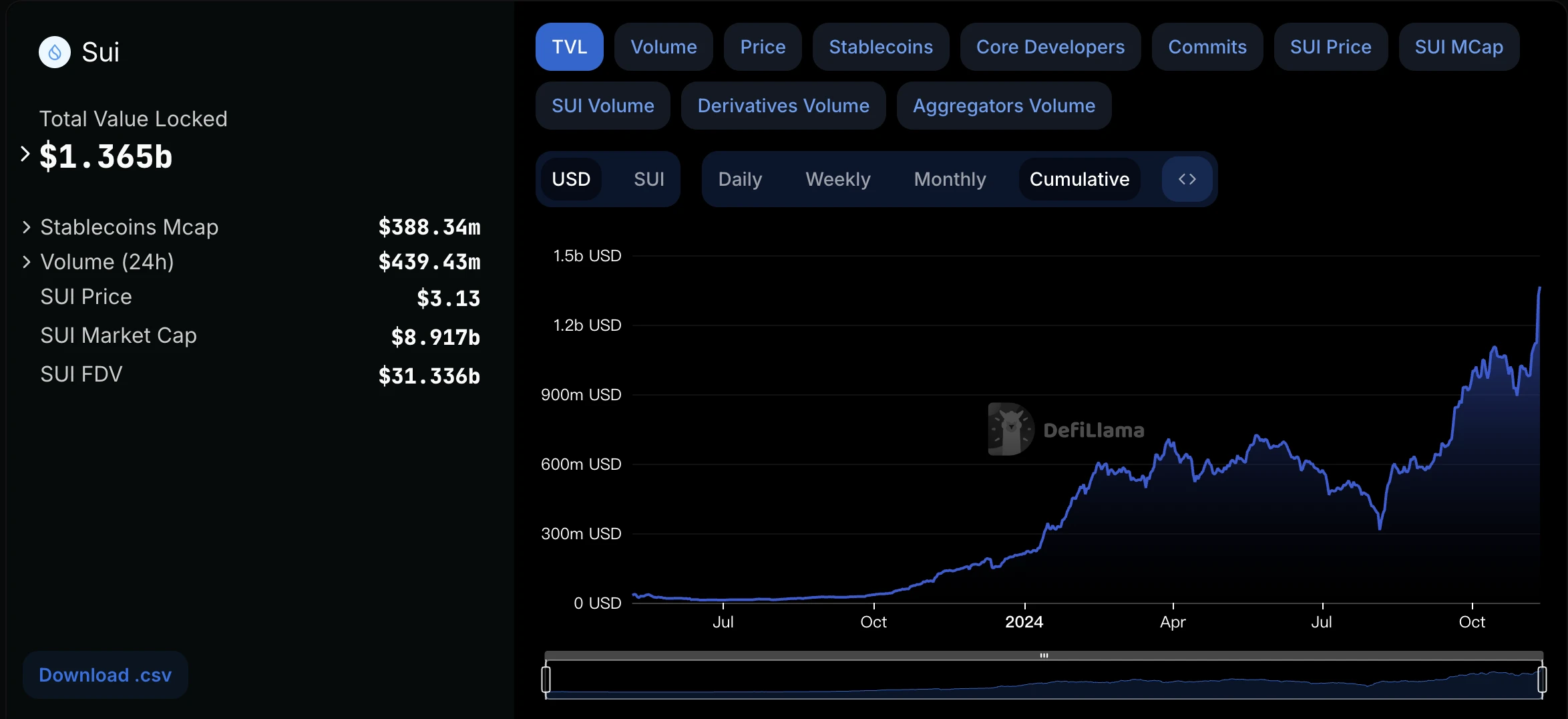

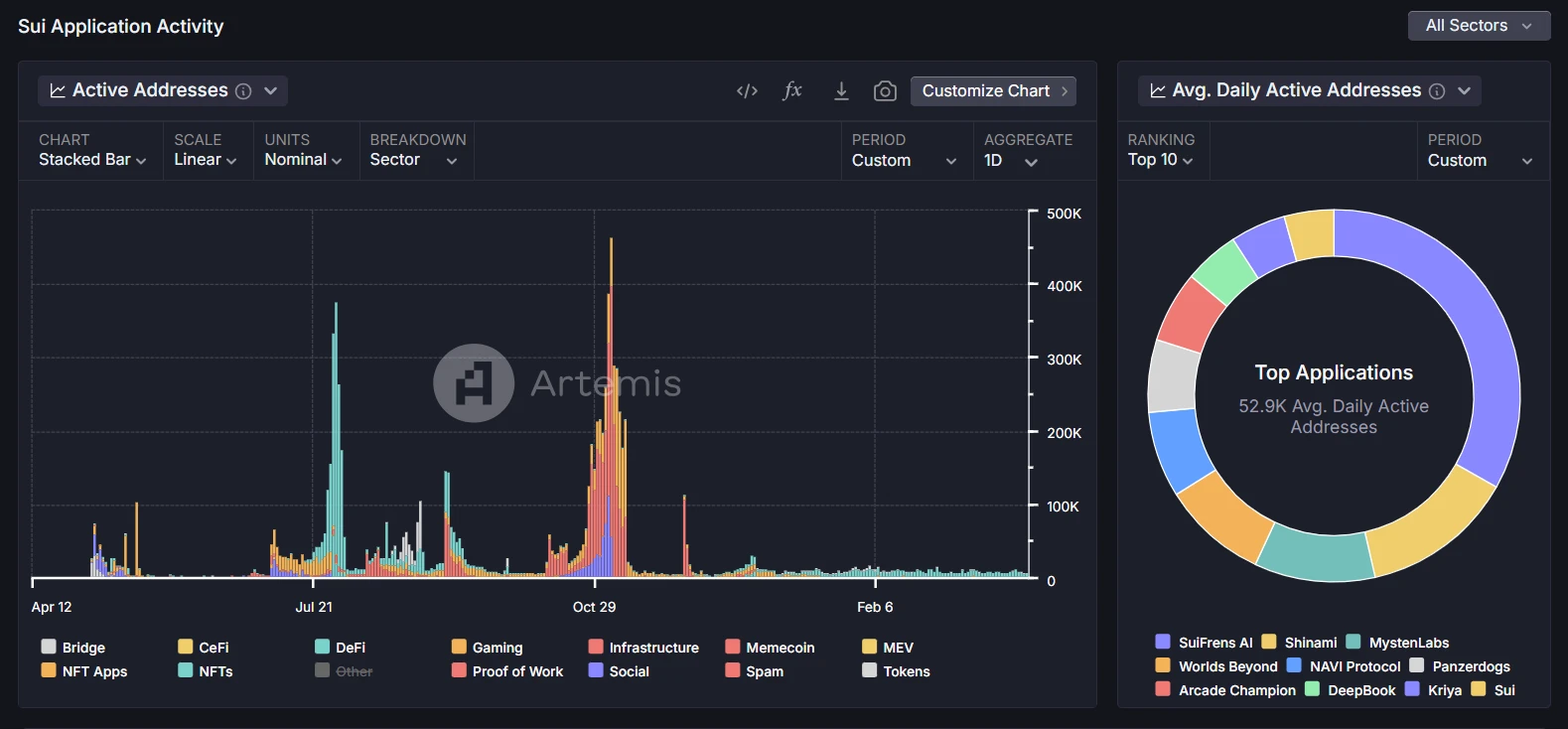

सुई मेननेट 3 मई, 2023 को लॉन्च किया गया था। पिछले डेढ़ साल में, सुई इकोसिस्टम का TVL तेजी से बढ़ा है। यह वर्तमान में सभी सार्वजनिक श्रृंखला पारिस्थितिकी प्रणालियों में पांचवें स्थान पर है और इसने DEX, उधार, स्थिर सिक्के, तरलता प्रतिज्ञा आदि सहित एक DeFi अवसंरचना पारिस्थितिकी तंत्र का गठन किया है। विकास के शुरुआती चरण में, सुई इकोसिस्टम को बहुत अधिक स्थिर दैनिक सक्रिय उपयोगकर्ता नहीं मिले। मई 2024 तक इसने बड़ी संख्या में उपयोगकर्ताओं को आकर्षित करना शुरू नहीं किया। वर्तमान में, दैनिक सक्रिय उपयोगकर्ताओं की संख्या लगभग 1M पर स्थिर है।

सितंबर से एसयूआई की कीमत तेजी से बढ़ रही है और यह सबसे अच्छा प्रदर्शन करने वाली मुद्राओं में से एक बन गई है। क्रिप्टो सितंबर में संपत्ति, बीटीसी और एसओएल से काफी बेहतर प्रदर्शन कर रही है। कीमत का हालिया उच्च बिंदु पिछले उच्च के करीब रहा है। जैसे-जैसे मुद्रा की कीमत बढ़ती है, सुई ने हाल ही में कई पारिस्थितिक प्रगति की घोषणा की:

-

2 सितंबर, 2024 को, सुई ने हैंडहेल्ड गेम कंसोल सुईप्ले 0X 1 के लॉन्च की घोषणा की, जो मूल रूप से सुई इकोसिस्टम गेम्स और स्टीम, एपिक गेम लाइब्रेरी का समर्थन करता है। कंसोल की कीमत $599 है और इसे 2025 में डिलीवर किया जाएगा।

-

12 सितंबर, 2024 को ग्रेस्केल ने ग्रेस्केल एसयूआई ट्रस्ट फंड के लॉन्च की घोषणा की, जो आधिकारिक तौर पर योग्य निवेशकों के लिए खुला है। 8 अक्टूबर तक, फंड का AUM $2.7M से अधिक हो गया है।

-

सितंबर में 172024 में, सुई ने सर्किल के साथ सहयोग किया और USDC का विस्तार सुई नेटवर्क तक हुआ। 8 अक्टूबर को, सुई मेननेट पर मूल USDC लॉन्च किया गया।

-

1 अक्टूबर 2024 को, सुई ब्रिज को मेननेट पर लॉन्च किया गया था और वर्तमान में यह सुई और एथेरियम के बीच ETH और WETH ब्रिजिंग का समर्थन करता है, जो सुई नेटवर्क सत्यापनकर्ताओं द्वारा संरक्षित है।

2.2 मानक ट्रेडिंग गतिविधि

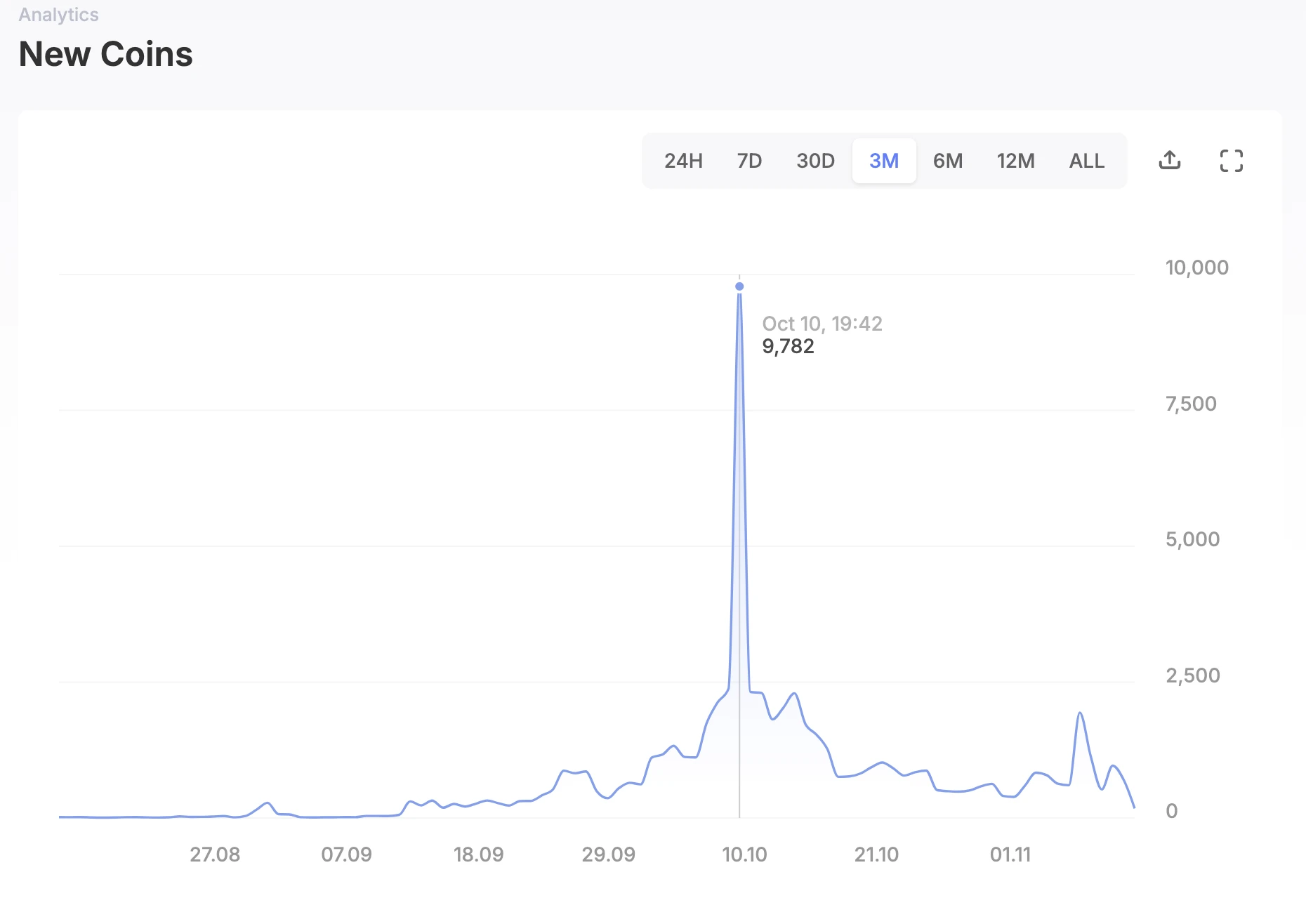

सुई इकोसिस्टम ने कई नए एसेट गेम का उत्पादन नहीं किया है, लेकिन अक्टूबर की शुरुआत में मेमेकोइन लेनदेन अपेक्षाकृत सक्रिय थे। HIPPO, BLUB, FUD, AAA, LOOPY और अन्य टोकन ने अच्छा प्रदर्शन किया, विशेष रूप से HIPPO, जिसने बहुत अच्छा धन-सृजन प्रभाव लाया है। यह अब सुई इकोसिस्टम का टोकन है, जो CETUS और DEEP के बाद दूसरे स्थान पर है। निम्न बिंदु की तुलना में, टोकन 50 गुना से अधिक बढ़ गया है और उच्च बिंदु से 70% से अधिक गिर गया है। इसने काफी हद तक पलटाव किया है। मेमेकोइन का व्यापारिक उत्साह नए टोकन की संख्या में तेजी से वृद्धि में भी परिलक्षित होता है। मध्य सितंबर से, सुई पर नए बनाए गए टोकन की संख्या प्रति दिन 300 से ऊपर रही है, और अक्टूबर से कई दिनों तक 1,000 से अधिक तक पहुंच गई है, लेकिन अब वापस निचले स्तर पर आ गई है।

मेमे ट्रेडिंग इंफ्रास्ट्रक्चर पर, सीटस मुख्य एएमएम के रूप में कार्य करता है, ट्रेडिंग बॉट आम तौर पर पिंकपंकबॉट का उपयोग करते हैं, और मूवपंप पंप.फन के समान एक मेमेकॉइन लॉन्चपैड है। लिक्विडिटी थ्रेशोल्ड पर पहुंचने के बाद, टोकन को ब्लूमूव डेक्स पर सूचीबद्ध किया जाएगा, जिसके कारण अक्टूबर की शुरुआत में इसका टीवीएल और ट्रेडिंग वॉल्यूम डेटा तेजी से बढ़ा।

2.3 पारिस्थितिकी तंत्र अवलोकन

सुई डायरेक्टरी के आंकड़ों के अनुसार, सुई इकोसिस्टम में 86 परियोजनाएं हैं, जिनमें से बुनियादी ढांचे के अलावा, वे मुख्य रूप से गेम (23) और डेफी (16) हैं। कॉइनगेको के आंकड़ों के अनुसार, सुई इकोसिस्टम परियोजनाओं का बाजार मूल्य अपेक्षाकृत कम है। एसयूआई के अलावा, बाजार मूल्य के मामले में शीर्ष 500 में एकमात्र परियोजना हाल ही में उभरी हिप्पो है। स्थिर सिक्कों के अलावा, बाजार मूल्य के मामले में शीर्ष 1000 में शामिल परियोजनाओं में FUD, CETUS, BLUB और NAVX शामिल हैं, यानी केवल मेमे और डेफी अग्रणी परियोजनाएं हैं, और निवेश योग्य लक्ष्य कम हैं।

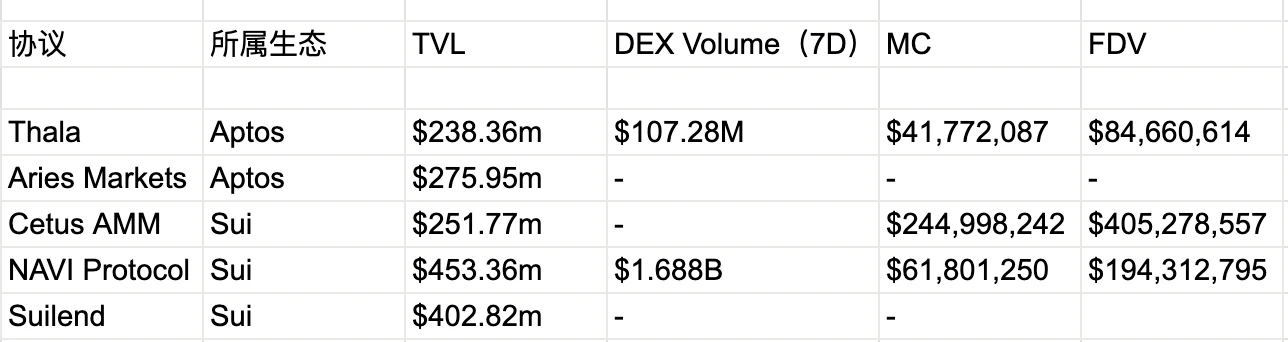

डीफिलामा के आंकड़ों के अनुसार, सुई इकोसिस्टम में 40 डीफाई प्रोटोकॉल हैं, जिनमें से शीर्ष तीन हैं: एनएवीआई प्रोटोकॉल (उधार), सेटस एएमएम (डीईएक्स), और सुइलेंड (उधार), इसके बाद स्कैलप लेंड (उधार) और आफ्टरमैथ फाइनेंस (लेनदेन एकत्रीकरण और तरलता स्टेकिंग) टीवीएल। इसके अलावा, इसमें यील्ड एग्रीगेशन प्रोटोकॉल अल्फाफाई, स्टेबलकॉइन प्रोटोकॉल बकेट और डेरिवेटिव ट्रेडिंग प्रोटोकॉल ब्लूफिन भी हैं।

-

NAVI प्रोटोकॉल: सुई इकोसिस्टम में अग्रणी ऋण प्रोटोकॉल, जिसकी TVL $314.8M, कुल ऋण राशि $464.63M और कुल ऋण राशि $149.83M है। TVL मुख्य रूप से WUSDC, SUI और SUI डेरिवेटिव से बना है। उनमें से, सुई चेन पर WUSDC की कुल राशि $283.05M है, और NAVI प्रोटोकॉल में WUSDC की TVL लगभग 900 मिलियन अमेरिकी डॉलर है, जो 30% से अधिक है। NAVI प्रोटोकॉल वोलो का निर्माण कर रहा है, जो SUI का लिक्विडिटी प्लेज प्रोटोकॉल है। प्रोटोकॉल टोकन NAVX की कीमत ने हाल ही में अच्छा प्रदर्शन किया है। 5 अगस्त को गिरावट के बाद निम्न बिंदु ($0.003) की तुलना में, वर्तमान मूल्य ($0.19) 6 गुना से अधिक बढ़ गया है। 4 अक्टूबर को, NAVX को बायबिट पर लॉन्च किया गया और लॉन्चपूल खोला गया।

-

सीटस एएमएम: सुई और एप्टोस दोनों पर निर्मित एक DEX, यह सुई पारिस्थितिकी तंत्र में सबसे परिपक्व DEX भी है। यह ट्रेडिंग रणनीतियों के संदर्भ में AMM स्वैप, लिमिट ऑर्डर और DCA ट्रेडिंग फॉर्म का समर्थन करता है, और AMM में केंद्रीकृत तरलता (CLMM) रणनीतियों का उपयोग करता है। इसके अलावा, सीटस वर्महोल SDK को एकीकृत करता है और उपयोगकर्ता अनुभव को समृद्ध करने के लिए अपने फ्रंट एंड पर एक क्रॉस-चेन ब्रिज इंटरफ़ेस स्थापित करता है। CETUS की कीमत ने भी अच्छा प्रदर्शन किया, 5 अगस्त के निचले बिंदु ($0.038) से लगभग $0.02 की वृद्धि हुई, जो 5 गुना से अधिक की वृद्धि है। हाल ही में बिनेंस पर सूचीबद्ध होने के साथ, CETUS की कीमत में फिर से 1 गुना से अधिक की वृद्धि हुई है, और वर्तमान बाजार मूल्य लगभग 260 मिलियन अमेरिकी डॉलर है। 23 सितंबर को, सीटस ने मेमे सीज़न का पहला सीज़न लॉन्च किया, जिसका उद्देश्य सीटस पर ट्रेड किए गए मेमे टोकन के लिए अनुदान प्रदान करना है। अक्टूबर के बाद से, सेटस ट्रेडिंग वॉल्यूम में तेजी से वृद्धि हुई है, दैनिक ट्रेडिंग वॉल्यूम 100 मिलियन अमेरिकी डॉलर से अधिक हो गया है, जो इस साल मार्च और अप्रैल में चरम से अधिक है।

-

सुइलेंड: सुई इकोसिस्टम में दूसरा सबसे बड़ा ऋण प्रोटोकॉल, जिसकी कुल ऋण राशि $227.58M और कुल ऋण राशि $57.69M है, जो कुल ऋण राशि और उपयोग दर के मामले में NAVI प्रोटोकॉल से कम है। TVL की संरचना भी मुख्य रूप से SUI और WUSDC है। SUI और WUSDC से बना कुल TVL NAVI प्रोटोकॉल के बराबर है, लेकिन SUI डेरिवेटिव को फिलहाल पेश नहीं किया गया है। परियोजना का निर्माण सोलेंड प्रोजेक्ट पार्टी द्वारा किया गया था, इसलिए SOL को ब्याज के लिए सुई इकोसिस्टम में पैक किया जा सकता है। यह उल्लेखनीय है कि सुइलेंड और NAVI प्रोटोकॉल दोनों ऋण व्यवहार के लिए प्रोत्साहन प्रदान करने के लिए SUI या SUI डेरिवेटिव का उपयोग करते हैं। सुइलेंड SUI का उपयोग करता है और NAVI प्रोटोकॉल vSUI का उपयोग करता है

2.4 पारिस्थितिक विकास रणनीति

वेब3 गेमिंग हमेशा से ही सुई की पारिस्थितिकी रणनीति का एक बहुत ही महत्वपूर्ण हिस्सा रहा है। सुई द्वारा इस्तेमाल की जाने वाली मूव भाषा एक ऑब्जेक्ट-ओरिएंटेड आर्किटेक्चर को अपनाती है और अन्य ब्लॉकचेन की तरह अकाउंट मॉडल का उपयोग करने के बजाय डेटा स्टोरेज की मूल इकाई के रूप में ऑब्जेक्ट का उपयोग करती है। यह सक्षम बनाता है defiसुई पर समृद्ध और अधिक संयोजनीय ऑन-चेन गेम परिसंपत्तियों का निर्माण। साथ ही, सुई की स्केलेबिलिटी, zkLogin, आदि भी गेम उपयोगकर्ताओं को वेब2 के करीब गेमिंग अनुभव प्रदान करते हैं।

सुई के पारिस्थितिकी विकास के शुरुआती चरण में, पारिस्थितिकी प्रमुख खेल एबिस वर्ल्ड ने बाजार का बहुत ध्यान आकर्षित किया। खेल को एएमडी और एपिक गेम्स द्वारा समर्थित किया गया था। 24 जून, 2023 को, जापानी सोशल गेम दिग्गज ने घोषणा की कि वह सुई का सत्यापनकर्ता नोड बन जाएगा और सुई पर गेम विकसित करेगा। 22 सितंबर, 2023 को, कोरियाई गेम डेवलपर NHN को सुई पर आधारित चेन गेम विकसित करने की सूचना मिली थी। 28 सितंबर, 2023 को, सुई ने वेब 3 गेम पोर्टल प्ले बियॉन्ड लॉन्च किया, जो उपयोगकर्ताओं के लिए एक स्टॉप में सुई पर गेम का पता लगाने के लिए सुविधाजनक है। हालांकि, इस चक्र में चेन गेम ट्रैक के खराब प्रदर्शन के कारण, सुई के पास आउट-ऑफ-सर्कल प्रभाव वाले गेम खत्म नहीं हुए हैं। डेटा से, हालांकि गेम और सामाजिक परियोजनाएं 2023 में सुई उपयोगकर्ताओं के मुख्य स्रोत हैं, 2024 में प्रवेश करने के बाद, सुई पारिस्थितिकी तंत्र चुप हो गया है।

हाल ही में, सुई पारिस्थितिकी ने कई पहलुओं में एक साथ काम करना शुरू कर दिया है, और इसकी रणनीति शुरुआती दिनों में सोलाना के समान ही प्रतीत होती है: एसयूआई टोकन की कीमत में तेजी से वृद्धि हुई है, धन-सृजन प्रभाव वाले मेम दिखाई दिए हैं, और पारिस्थितिक टोकन ने चौतरफा तरीके से उड़ान भरी है। इसके अलावा, अच्छी खबरों की एक श्रृंखला, जैसे कि ग्रेस्केल द्वारा सुई ट्रस्ट फंड की स्थापना, सुई पारिस्थितिकी पर मूल यूएसडीसी की लैंडिंग, कोर सीईएक्स पर पारिस्थितिक परियोजना टोकन की लिस्टिंग, और पारिस्थितिक परियोजनाओं में सुई फाउंडेशन के निवेश की घोषणा, ने जल्दी से बाजार का ध्यान सुई की ओर आकर्षित किया, और सोलाना किलर की आवाज सामने आती रही। इसी समय, यह देखा जा सकता है कि सुई पारिस्थितिकी अभी भी खेलों को पारिस्थितिकी की मुख्य लाइनों में से एक मानती है, जिसमें सुईप्ले 0X 1 का लॉन्च और ग्रेस्केल के सुई खेलों के लिए प्रचार वीडियो शामिल हैं।

इसके अलावा, बाजार चयन के मामले में, कोरियाई बाजार ने सुई में बहुत रुचि दिखाई है। अपबिट एक्सचेंज के ट्रेडिंग वॉल्यूम में एसयूआई टोकन शीर्ष कुछ स्थानों पर कब्जा करना जारी रखता है। एसयूआई टोकन के स्पॉट ट्रेडिंग वॉल्यूम में, अपबिट केवल बिनेंस के बाद दूसरे स्थान पर है, जो सुई पारिस्थितिकी तंत्र में कोरियाई बाजार के महत्व को दर्शाता है।

2.5 फंड और उपयोगकर्ता डेटा में परिवर्तन

वित्तपोषण संबंधी आंकड़ों के संदर्भ में, 5 अगस्त से सुई इकोसिस्टम का TVL तेजी से बढ़ा है, जो US$300 मिलियन के निचले स्तर से बढ़कर US$1 बिलियन से अधिक हो गया है। हालाँकि, चूँकि TVL मुख्य रूप से SUI और इकोलॉजिकल टोकन से बना है, इसलिए यह डेटा सुई इकोसिस्टम में वास्तविक पूंजी प्रवाह को नहीं दर्शाता है।

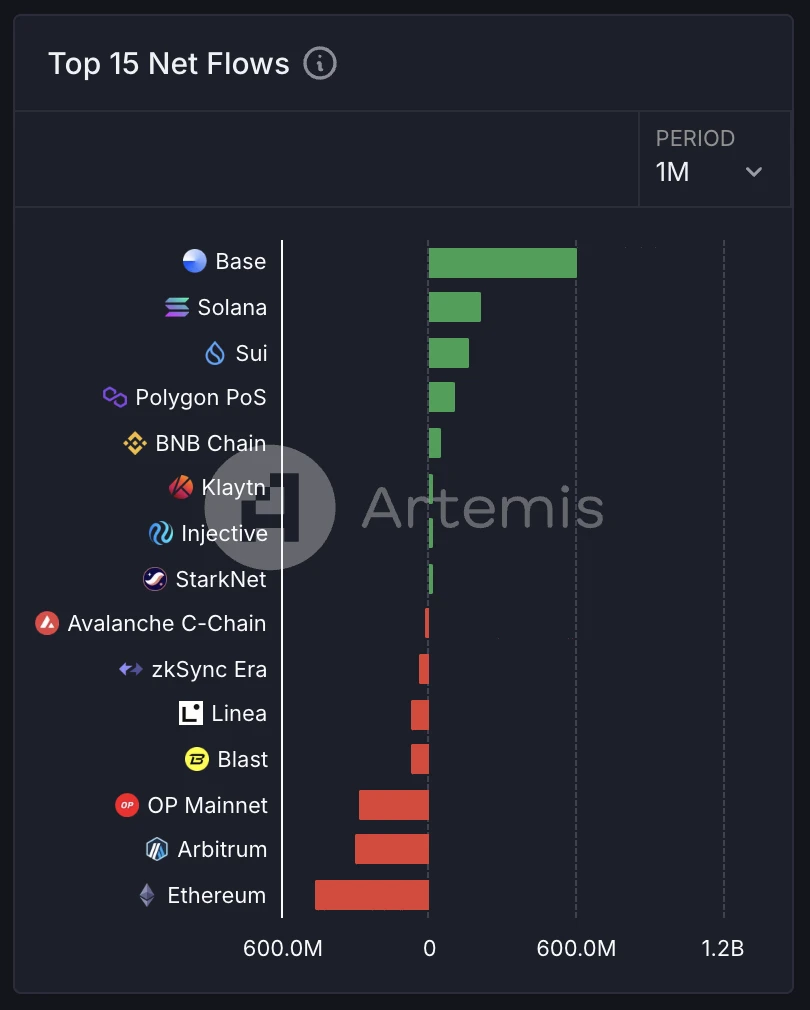

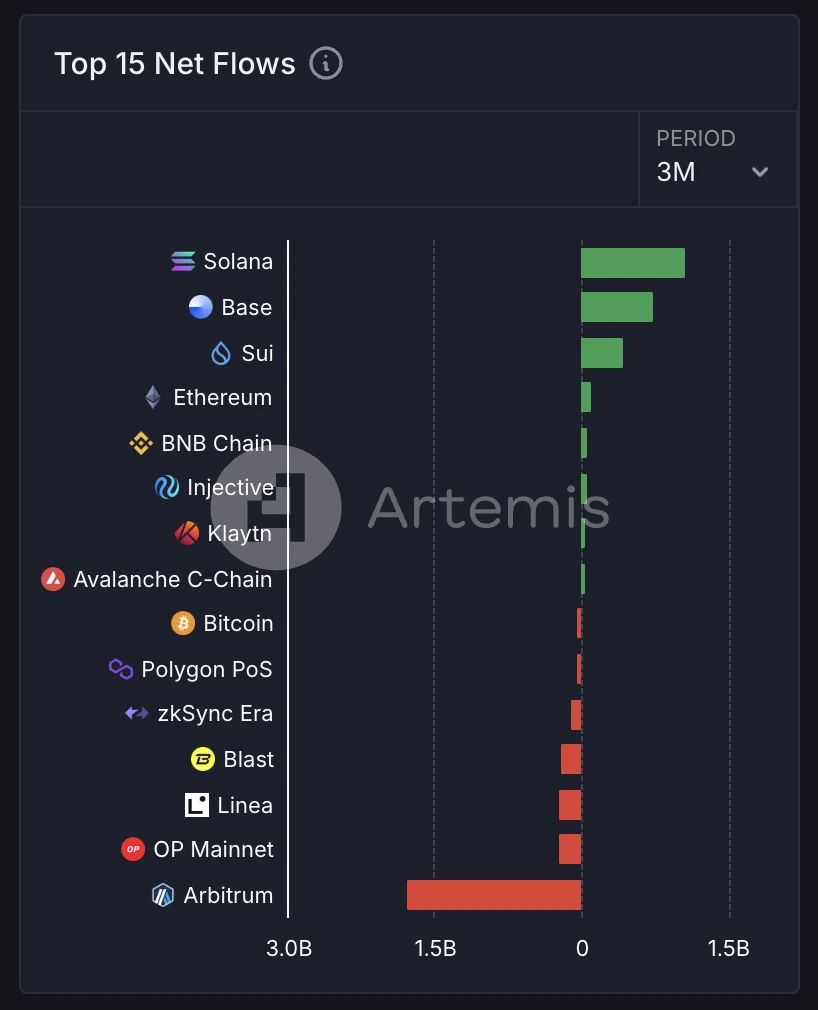

एक अधिक सटीक संकेतक स्थिर सिक्कों और पूंजी प्रवाह का बाजार मूल्य हो सकता है। वर्तमान में, सुइस स्थिर सिक्कों का बाजार मूल्य लगभग $380 मिलियन है। 6 अगस्त के बाद, इसका स्थिर सिक्का बाजार मूल्य बढ़कर 437 मिलियन हो गया, और फिर तेजी से गिर गया। पूंजी प्रवाह के दृष्टिकोण से, पिछले महीने और पिछले तीन महीनों में सुइस का शुद्ध पूंजी प्रवाह दोनों सकारात्मक थे, और सभी सार्वजनिक श्रृंखला पारिस्थितिकी प्रणालियों में तीसरे स्थान पर थे, और पूंजी प्रवाह अच्छा था। प्रवाह और बहिर्वाह के स्रोत से, सुइस का मुख्य प्रवाह और बहिर्वाह पारिस्थितिकी तंत्र एथेरियम है।

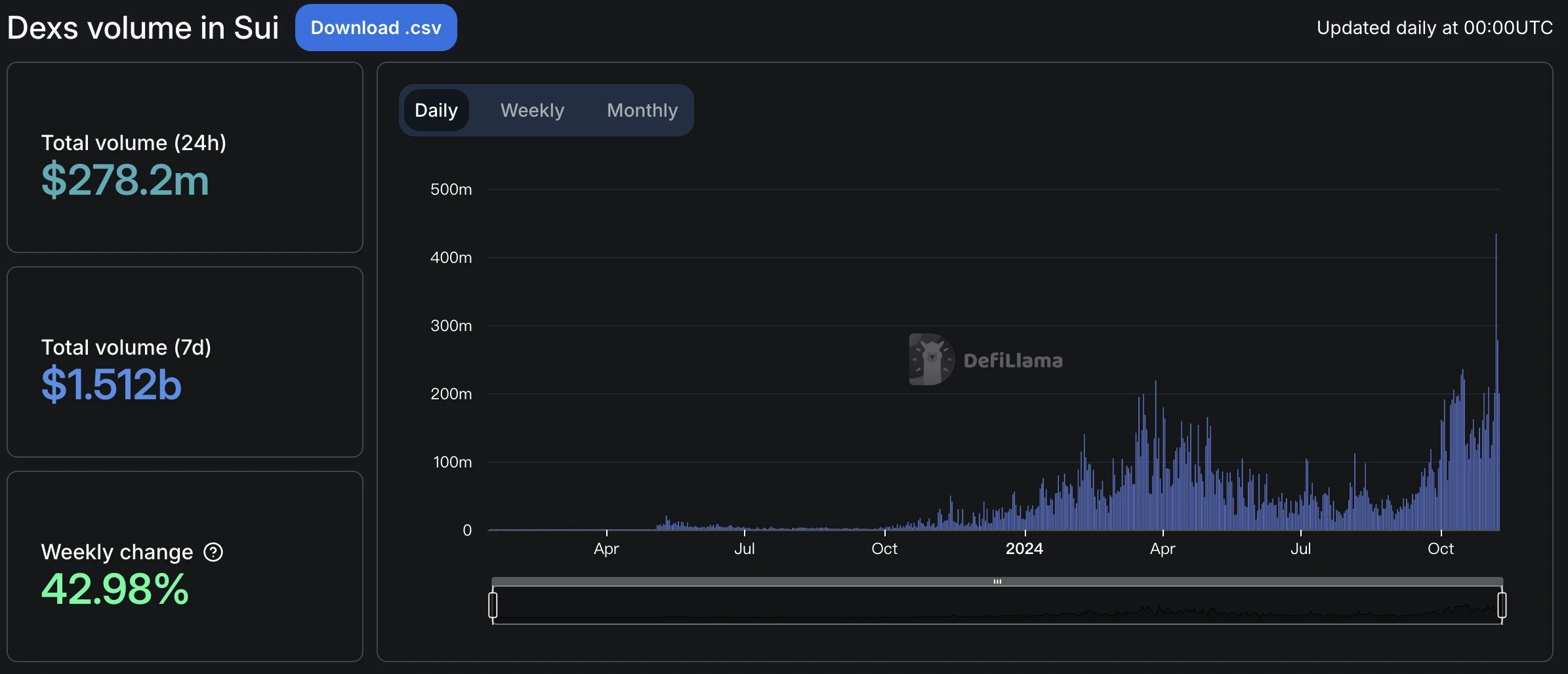

इसके अलावा, ट्रेडिंग गतिविधि के मामले में, सुइस DEX वॉल्यूम सभी सार्वजनिक श्रृंखला पारिस्थितिकी प्रणालियों में छठे स्थान पर है। सितंबर से, ट्रेडिंग वॉल्यूम में काफी सुधार हुआ है और अब यह मार्च-अप्रैल में चरम स्तर को पार कर गया है, जिसमें दैनिक ट्रेडिंग वॉल्यूम 200 मिलियन से अधिक है। उनमें से, सेटस ने ट्रेडिंग वॉल्यूम में 85% से अधिक का योगदान दिया, और मुख्य ट्रेडिंग जोड़े SUI-USDC, SUI-wUSDC, HIPPO-SUI और CETUS-SUI थे।

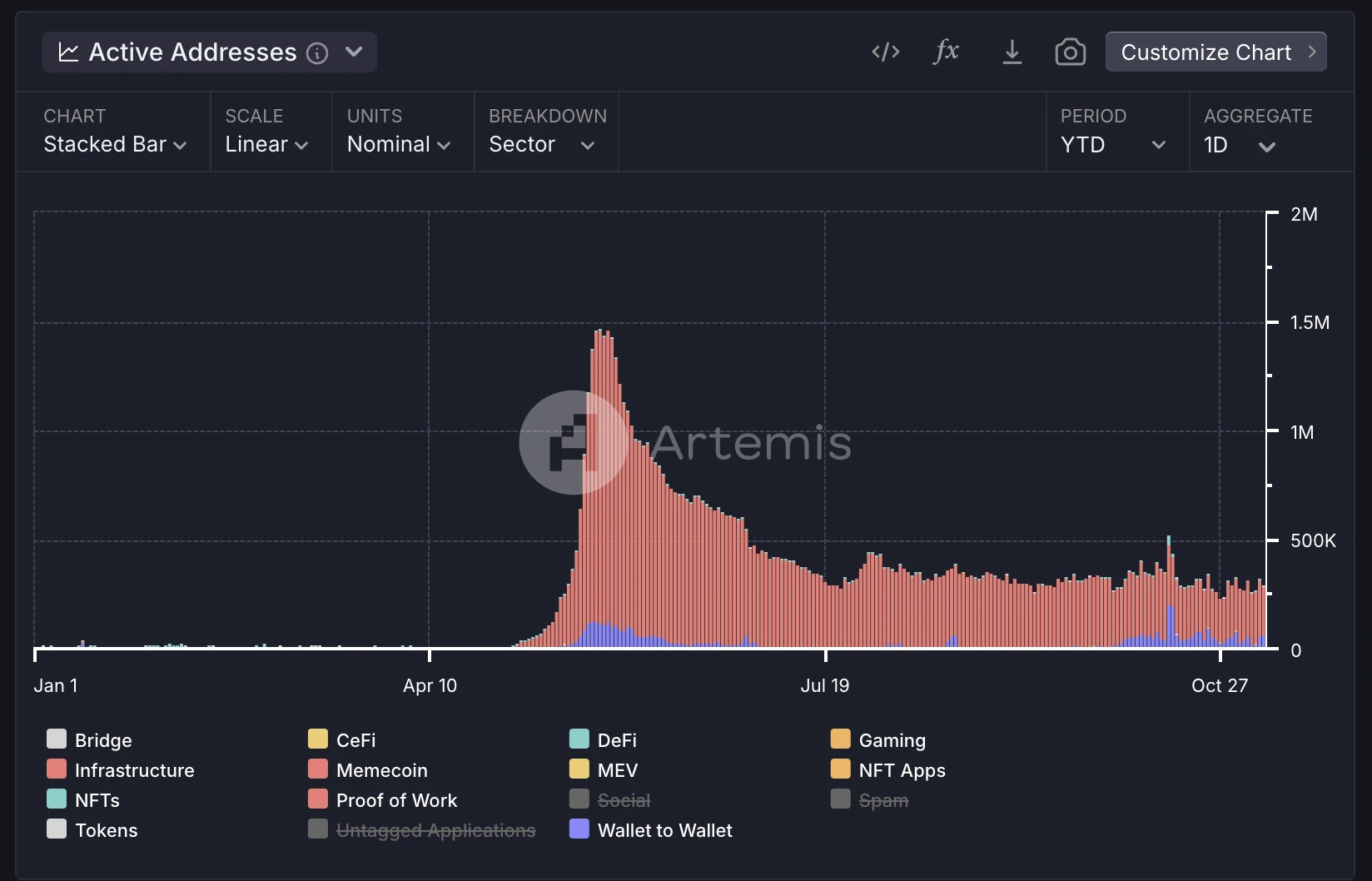

उपयोगकर्ता डेटा के संदर्भ में, सुई के कुल सक्रिय उपयोगकर्ताओं की संख्या में वृद्धि हुई है, लेकिन सक्रिय उपयोगकर्ता मुख्य रूप से सामाजिक अनुभाग में केंद्रित हैं। मुख्य सक्रिय Dapps RECRD, BIRDS, FanTv, आदि हैं। बाजार में इन Dapps की चर्चा मात्रा समकालिक रूप से नहीं बढ़ी है, इसलिए कितने वास्तविक उपयोगकर्ता हैं यह अभी भी बहस का विषय है। सोशल सेक्शन और अन्य सेक्शन को छोड़कर, जिसमें BIRDS शामिल है, सुई इकोसिस्टम की उपयोगकर्ता गतिविधि में बहुत अधिक वृद्धि नहीं हुई है, विशेष रूप से DeFi सेक्शन में दैनिक सक्रिय वॉलेट्स की संख्या केवल 1-5K है। Ethereum और Solana जैसे DeFi के प्रभुत्व वाले उपयोगकर्ता संरचना की तुलना में, सुई इकोसिस्टम की DeFi गतिविधि कमजोर है, और उपयोगकर्ता संरचना स्वस्थ नहीं है। कितने वास्तविक सक्रिय उपयोगकर्ता हैं यह अभी भी संदेह में है। अक्टूबर 2024 में सुई इकोसिस्टम में मेमेकोइन की सक्रिय अवधि देखी गई, जिसमें 50K से अधिक दैनिक सक्रिय उपयोगकर्ता थे, लेकिन यह क्रेज जारी नहीं रहा, और मेमे की गतिविधि फिर से कम हो गई।

2.6 टोकन अर्थशास्त्र और मूल्य रुझान

पूरे सिस्टम में SUI का प्रवाह नीचे दिए गए चित्र में दिखाया गया है। सुई के पास एक स्टोरेज फंड है, जो उपयोगकर्ताओं द्वारा भुगतान किए गए स्टोरेज शुल्क और स्टेक रिवार्ड्स का हिस्सा प्राप्त करेगा। प्रत्येक एपोच का फंड प्रवाह इस प्रकार है:

-

उपयोगकर्ता लेनदेन प्रस्तुत करता है और संबंधित गणना शुल्क और भंडारण शुल्क का भुगतान करता है, जिसमें से भंडारण शुल्क सीधे भंडारण निधि में चला जाता है

-

नए SUI टोकन मुद्रास्फीति और गणना शुल्क मिलकर स्टेक पुरस्कार बनाते हैं

-

प्रत्येक राउंड में कुल हिस्सेदारी राशि में दो भाग होते हैं: उपयोगकर्ता की हिस्सेदारी राशि*α%* और स्टोरेज फंड (1-α)% का अनुपात

-

स्टेकरों और प्रत्यायोजित स्टेकरों को γα-अनुपात स्टेक पुरस्कार वितरित करें

-

शेष *( 1-γ)( 1-α)* स्टेक रिवॉर्ड स्टोरेज फंड में स्थानांतरित कर दिए जाते हैं

-

यदि कोई उपयोगकर्ता संग्रहीत डेटा को हटाता है, तो स्टोरेज फंड उपयोगकर्ता को भंडारण शुल्क का कुछ हिस्सा वापस कर देगा।

इसलिए, सुई पारिस्थितिकी विकास के प्रारंभिक चरण में, स्टोरेज फंड में हटाए गए डेटा के लिए भंडारण शुल्क वापस करने के अलावा कोई पूंजी बहिर्वाह नहीं है, जो एसयूआई के लिए एक लॉकिंग तंत्र बनाता है। जब लॉक किया गया हिस्सा टोकन मुद्रास्फीति से अधिक हो जाता है, तो एसयूआई टोकन अपस्फीति मोड में प्रवेश करता है।

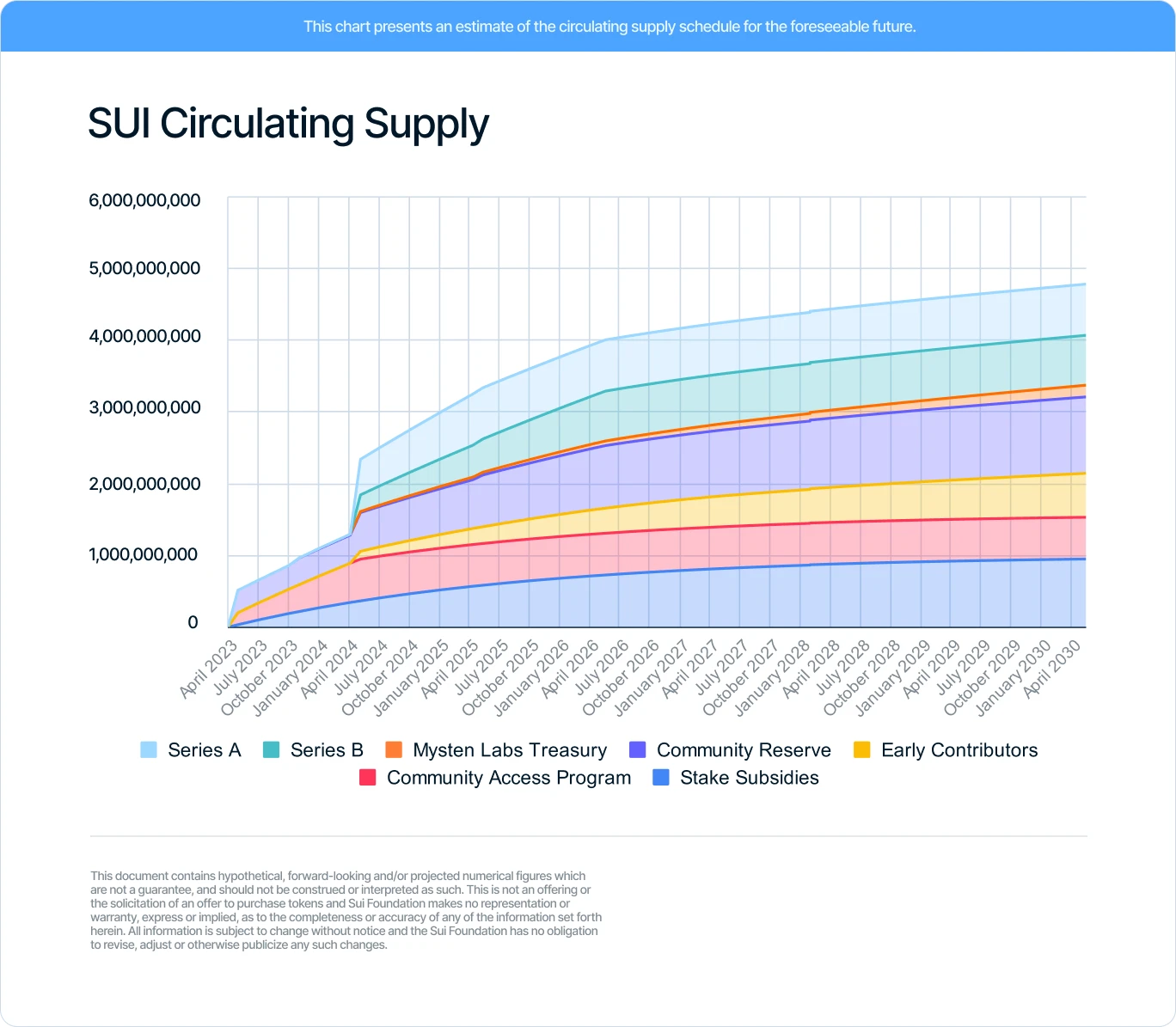

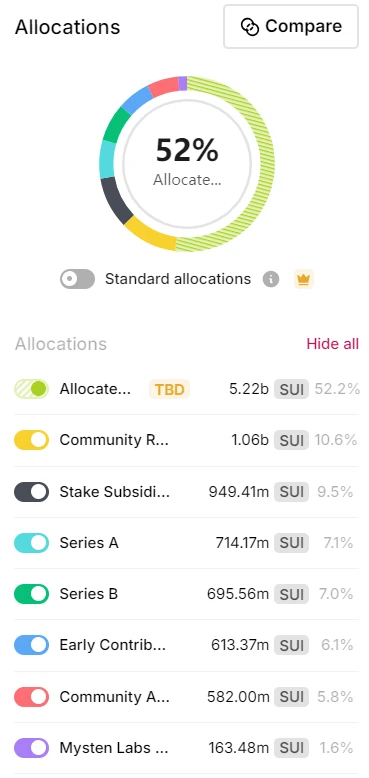

टोकन वितरण के संदर्भ में, SUI की कुल आपूर्ति 10 बी है। 29 जून, 2023 को सुई द्वारा घोषित टोकन अनलॉकिंग शेड्यूल नीचे दिए गए आंकड़े में दिखाया गया है। टोकन अनलॉक डेटा के अनुसार, SUI का टोकन वितरण फैन चार्ट में दिखाया गया है। SUI की परिसंचारी आपूर्ति 2,763,841,372.61 है, जो 27.64% के लिए जिम्मेदार है। वर्तमान में, SUI का मुख्य मुद्रास्फीति दबाव स्टेकिंग रिवार्ड्स और टोकन अनलॉकिंग से आता है। अप्रैल 2024 से, निवेशकों, शुरुआती योगदानकर्ताओं और टीम टोकन ने मासिक रूप से अनलॉक करना शुरू कर दिया है। 1 नवंबर, 2024 को कुल 64.19 M SUI टोकन अनलॉक किए गए, जो परिसंचारी आपूर्ति के 2.32% के लिए जिम्मेदार थे। निरंतर टोकन अनलॉकिंग और मुद्रास्फीति SUI के बढ़ने का दबाव बन सकती है।

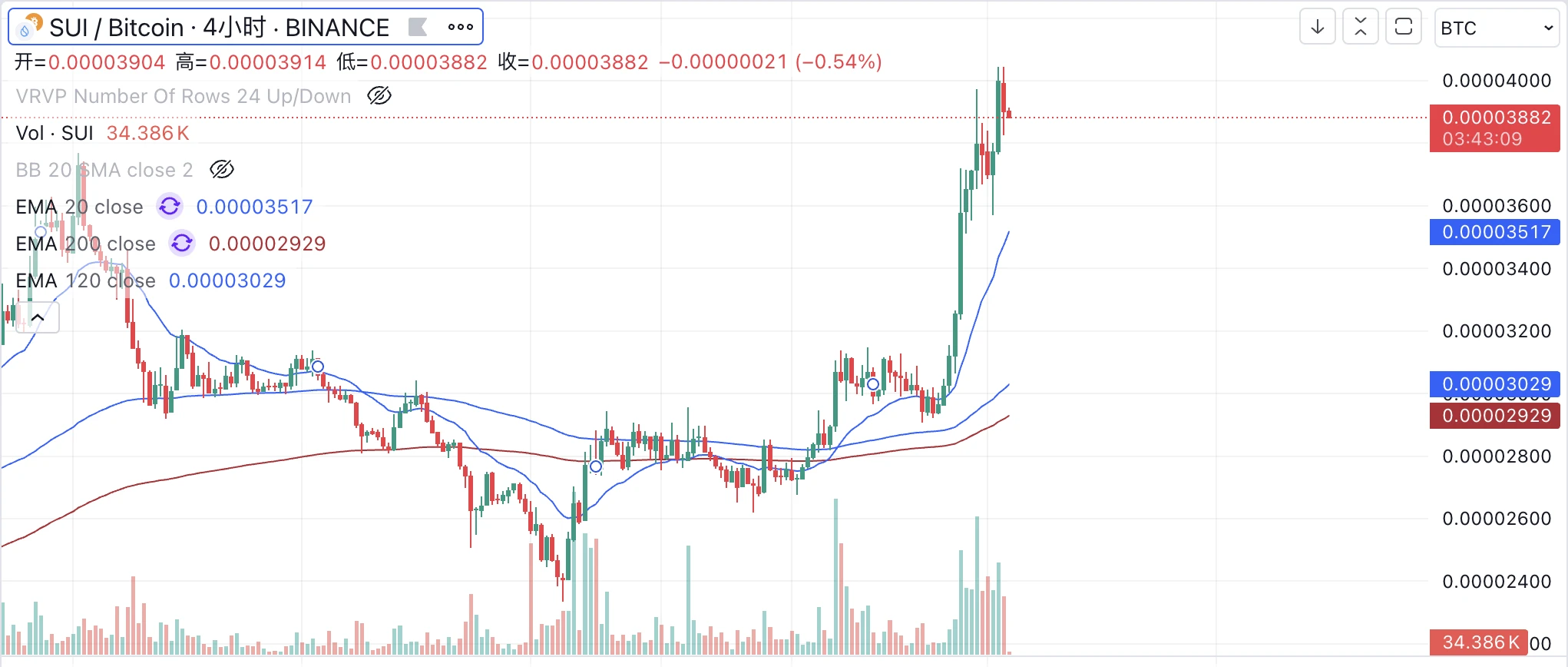

मूल्य प्रदर्शन से देखते हुए, बीटीसी के मुकाबले एसयूआई की विनिमय दर की प्रवृत्ति बहुत मजबूत है। 29 अक्टूबर को कम बिंदु पर गिरने के बाद, यह जल्दी से पलट गया और समायोजन की अवधि के बाद बढ़ना जारी रहा। 9 नवंबर के बाद, यह मजबूत मात्रा के साथ तेजी से बढ़ा और इस साल की शुरुआत में उच्च बिंदु को तोड़ दिया।

2.7 सारांश

पिछले एक महीने में, सुई पारिस्थितिकी तंत्र पर बाजार का ध्यान बहुत बढ़ गया है, जो मुख्य रूप से सुई और उसके पारिस्थितिक टोकन के धन-सृजन प्रभाव के कारण है। हम देख सकते हैं कि सुई और उसका पारिस्थितिकी तंत्र एक तालमेल बना रहे हैं, बाजार को ऊपर खींचकर और अच्छी खबरें जारी करके जल्दी से ध्यान आकर्षित कर रहे हैं। तो क्या सुई पारिस्थितिकी तंत्र ने एक नया सोलाना ट्रेंड बनाया है?

-

सकारात्मक पक्ष पर, हम सुई पारिस्थितिकी तंत्र में पूंजी प्रवाह देख रहे हैं। हालाँकि TVL डेटा काफी बढ़ा-चढ़ाकर बताया गया है, लेकिन ब्रिज फंडों में सुई का शुद्ध प्रवाह तीसरे स्थान पर है, जो ऑन-चेन फंडों के लिए सुई के आकर्षण को दर्शाता है।

-

सुई पारिस्थितिकी तंत्र में, अच्छा मेमेकोइन अक्टूबर की शुरुआत में पैदा हुआ था और इसने एक निश्चित मात्रा में बाजार का ध्यान आकर्षित किया, लेकिन इसकी गति और मात्रा स्पष्ट रूप से सोलाना और एथेरियम जितनी अच्छी नहीं थी। हमने मेमे हाइप फंड के एथेरियम और सोलाना से सुई में स्थानांतरित होने के कोई संकेत नहीं देखे हैं, और मेमेकोइन का विकास गति टिकाऊ नहीं है, और उपयोगकर्ता गतिविधि एक बार फिर ठंड बिंदु पर गिर गई है।

-

सुई अभी भी वेब 3 गेमिंग को अपनी मुख्य रणनीतियों में से एक मानता है, लेकिन गेमिंग इस दौर में आशावादी नहीं है, और TON पारिस्थितिक मिनी-गेम, जिन्हें बड़े पैमाने पर अपनाया जाता है, को भी धीरे-धीरे गलत माना जा रहा है। यदि प्रचार के इस दौर के बाद सुई की पारिस्थितिक परियोजनाओं को अंजाम नहीं दिया जा सकता है, तो सुई पारिस्थितिकी को अभी भी बाजार द्वारा भुला दिया जा सकता है।

सुई के दैनिक सक्रिय उपयोगकर्ताओं की कुल संख्या में उल्लेखनीय वृद्धि हुई है, लेकिन विश्लेषण से पता चलता है कि यह स्वस्थ नहीं है और शायद बढ़ा-चढ़ाकर बताया गया हो। पारिस्थितिकी रणनीति की तरह, यह हमें सुई पारिस्थितिकी तंत्र के स्वास्थ्य और स्थिरता के बारे में सतर्क करता है।

टोकन के दृष्टिकोण से, एसयूआई दीर्घकालिक और निरंतर मुद्रास्फीति दबाव का सामना करता है, जो इसकी मुद्रा मूल्य की वृद्धि पर बहुत दबाव डालेगा। कई लोग एसयूआई की तुलना नए एसओएल से करते हैं, लेकिन एसओएल मूल रूप से वृद्धि के इस दौर में अनलॉक हो गया है, और बहुत अधिक मुद्रास्फीति दबाव नहीं है। एसयूआई की चिप संरचना और अनलॉकिंग स्थिति की निरंतर निगरानी करना आवश्यक है। यदि सार्वजनिक श्रृंखला मुद्रा की सफलता अवरुद्ध हो जाती है, तो यह पारिस्थितिकी के सतत विकास पर बहुत दबाव डालेगा।

3. एप्टोस पारिस्थितिकी तंत्र विश्लेषण

3.1 सार्वजनिक श्रृंखलाओं की बुनियादी जानकारी और हालिया प्रगति

एप्टोस भी मूव लैंग्वेज पर आधारित एक लेयर 1 हाई-परफॉरमेंस पब्लिक चेन है, लेकिन सुई की तुलना में, एप्टोस ने डायम कोर को अधिक बनाए रखा है, जबकि सुई ने अधिक संशोधन पेश किए हैं। दोनों के बीच सबसे बड़ा अंतर यह है कि सुई एक ऑब्जेक्ट-आधारित मॉडल पेश करता है, जबकि एप्टोस एक खाता-आधारित मॉडल को अपनाता है। इसके अलावा, लेन-देन की समानांतर निष्पादन रणनीति में कुछ अंतर हैं। संक्षेप में, एप्टोस पारंपरिक ब्लॉकचेन संरचनाओं के मॉड्यूलरीकरण और अनुकूलन पर अधिक ध्यान देता है, जबकि सुई वास्तुकला में अधिक नवाचार का प्रस्ताव करता है। प्रदर्शन के संदर्भ में, चेनस्पेक्ट डेटा के अनुसार, एप्टोस का सैद्धांतिक अधिकतम टीपीएस 160,000 तक पहुंच सकता है, और वास्तविक संचालन में उच्चतम दर्ज टीपीएस 10,734 है, और दैनिक टीपीएस 500-1000 पर रहता है।

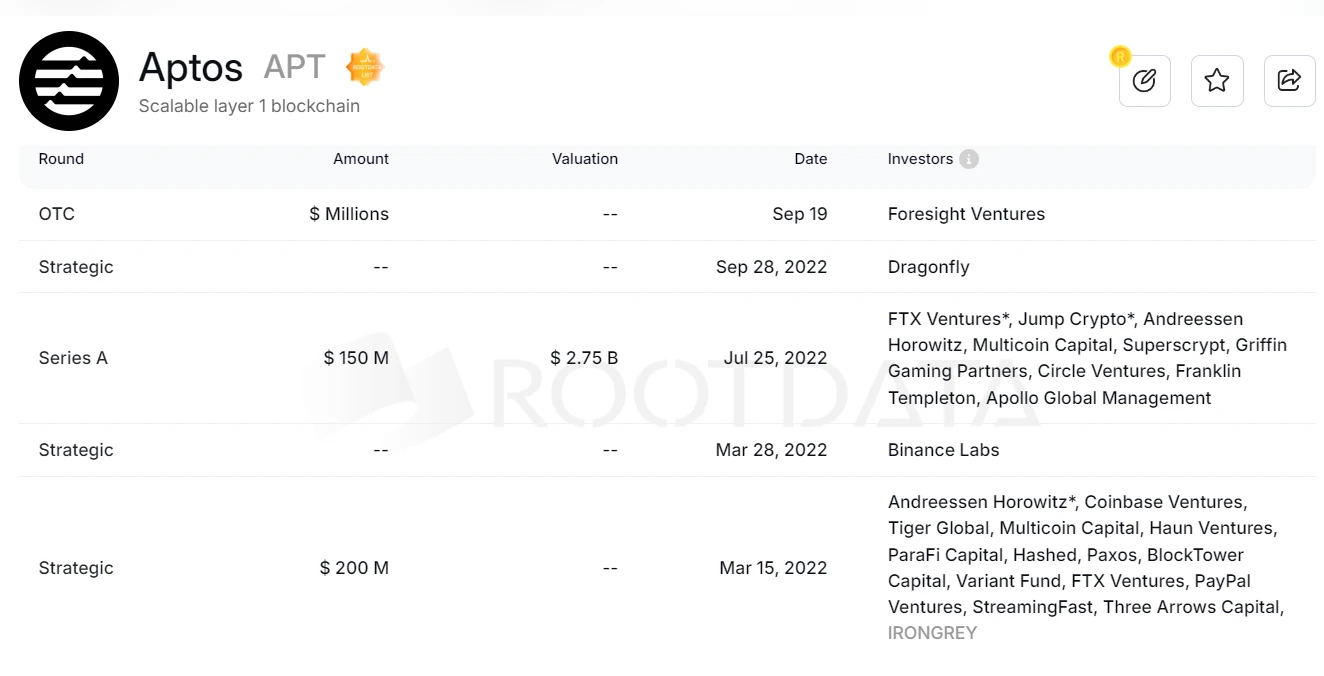

वित्तपोषण पृष्ठभूमि के संदर्भ में, एप्टोस ने 2022 में कई दौर के वित्तपोषण की घोषणा की, जिसका सीरीज ए मूल्यांकन $2.75 बी था। इसे A16z, बिनेंस लैब्स और कॉइनबेस वेंचर्स जैसे प्रमुख फंडों द्वारा भी समर्थन दिया गया था। 19 सितंबर, 2024 को, MEXC वेंचर्स, फ़ोरसाइट वेंचर्स और मिराना वेंचर्स ने संयुक्त रूप से एप्टोस इकोसिस्टम में लॉन्च की गई परियोजनाओं का समर्थन करने के लिए एक फंड लॉन्च किया।

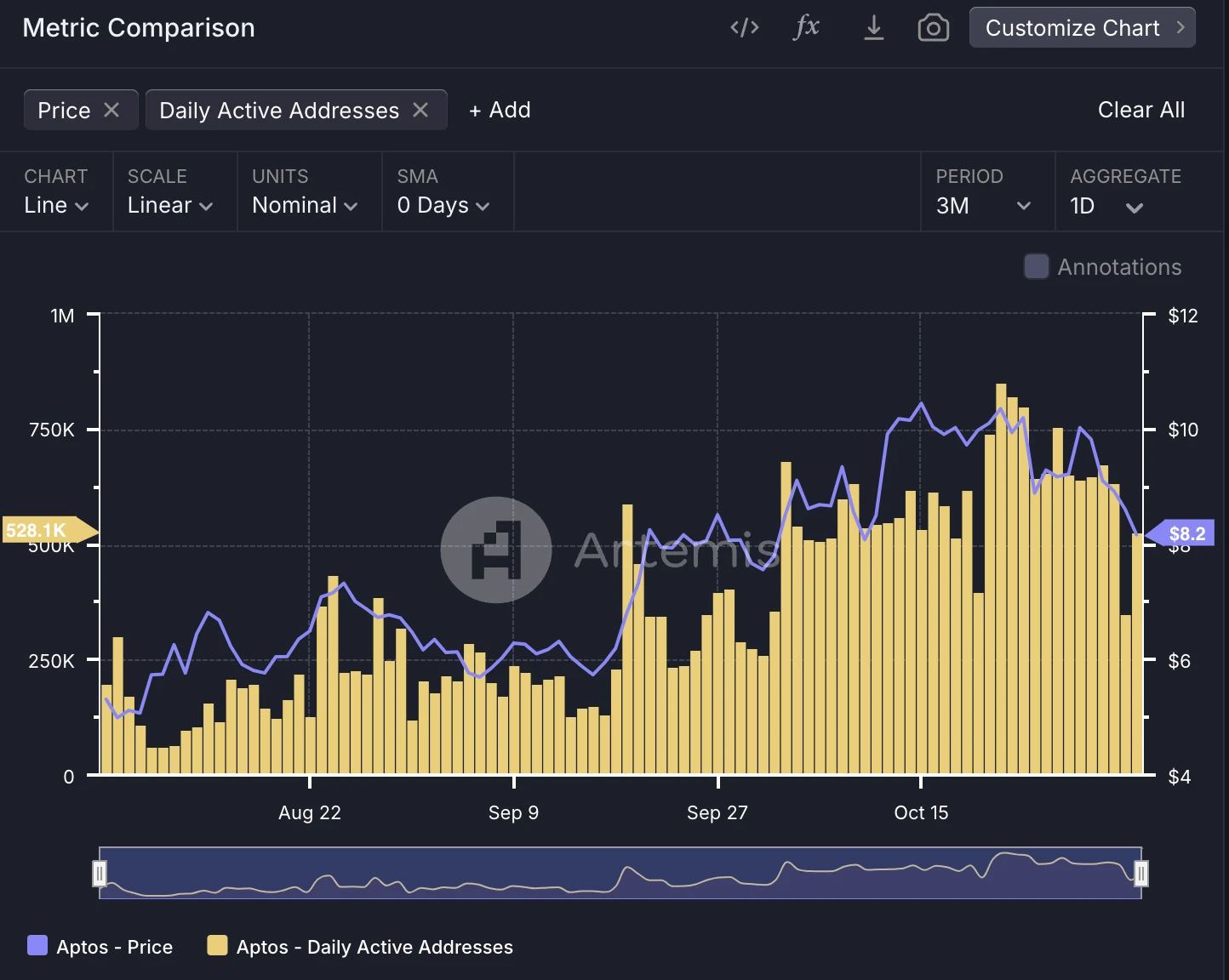

Aptos मेननेट 17 अक्टूबर, 2022 को लॉन्च किया गया था। 2024 के बाद, TVL में तेज़ी से वृद्धि होने लगी, और इस साल की शुरुआत से अब तक 3 गुना से ज़्यादा की वृद्धि हुई है। यह वर्तमान में सभी पब्लिक चेन इकोसिस्टम में 12वें स्थान पर है, और इसने अपेक्षाकृत पूर्ण DeFi इंफ्रास्ट्रक्चर इकोसिस्टम भी बनाया है। मेननेट लॉन्च के पहले महीने के भीतर Aptos के पास बड़ी संख्या में दैनिक सक्रिय उपयोगकर्ता थे, और फिर आधे साल से ज़्यादा समय तक खामोश रहे। अगस्त 2023 तक उपयोगकर्ता गतिविधि की एक निश्चित डिग्री बहाल नहीं हुई थी। दैनिक सक्रिय पतों की वर्तमान संख्या लगभग 500-600K है।

5 अगस्त, 2024 को अपने निम्नतम बिंदु से APT दोगुना से अधिक हो गया है, लेकिन यह अभी भी अपने ATH मूल्य से दोगुना दूर है। Aptos को हाल ही में कोई सनसनीखेज अच्छी खबर नहीं मिली है। पारिस्थितिकी तंत्र की मुख्य प्रगति में शामिल हैं:

-

19 सितंबर, 2024 को, MEXC वेंचर्स, फ़ोरसाइट वेंचर्स और मिराना वेंचर्स ने संयुक्त रूप से एप्टोस इकोसिस्टम में लॉन्च की गई परियोजनाओं का समर्थन करने के लिए एक फंड लॉन्च किया।

-

3 अक्टूबर, 2024 को, एप्टोस लैब्स ने घोषणा की कि वह पैलेट श्रृंखला के डेवलपर हैशपैलेट का अधिग्रहण करके जापानी बाजार में रणनीतिक रूप से विस्तार करेगी, जो जापान के मनोरंजन, गेमिंग और डिजिटल परिसंपत्ति क्षेत्रों में वेब3 के लोकप्रियकरण को बढ़ावा देगा।

-

2 अक्टूबर, 2024 को, फ्रैंकलिन टेम्पलटन ने अपने ऑन-चेन मनी मार्केट फंड को एप्टोस नेटवर्क तक विस्तारित किया।

-

28 अक्टूबर 2024 को, एप्टोस मेननेट पर मूल यूएसडीटी लॉन्च किया गया था।

3.2 मानक ट्रेडिंग गतिविधि

एप्टोस पर मूल लेनदेन को लागू करने का लगभग कोई साधन नहीं है, कोई सक्रिय और अग्रणी मेमेकॉइन नहीं है, और संपूर्ण पारिस्थितिकी तंत्र अभी भी अपने प्रारंभिक चरण में है।

3.3 पारिस्थितिकी तंत्र अवलोकन

एप्टोस की आधिकारिक वेबसाइट के अनुसार, वर्तमान में 192 परियोजनाएँ हैं, जो सुई के डेटा से कहीं ज़्यादा हैं। डेफ़िलामा डेटा के अनुसार, 49 डीफ़ी प्रोटोकॉल हैं, जो मूल रूप से सुई इकोसिस्टम की संख्या के बराबर है। हालाँकि, एप्टोस इकोसिस्टम में अपेक्षाकृत कम परियोजनाएँ हैं जिन्होंने टोकन जारी किए हैं। बाजार मूल्य के हिसाब से शीर्ष 1,000 परियोजनाओं में से केवल प्रोपबेस (आरडब्ल्यूए प्लेटफ़ॉर्म) और थाला ही इकोसिस्टम में मूल टोकन जारी करने वाली परियोजनाएँ हैं। इसके अलावा, सेलाना का टोकन CELL बाजार मूल्य में केवल 1,300 से ऊपर है।

-

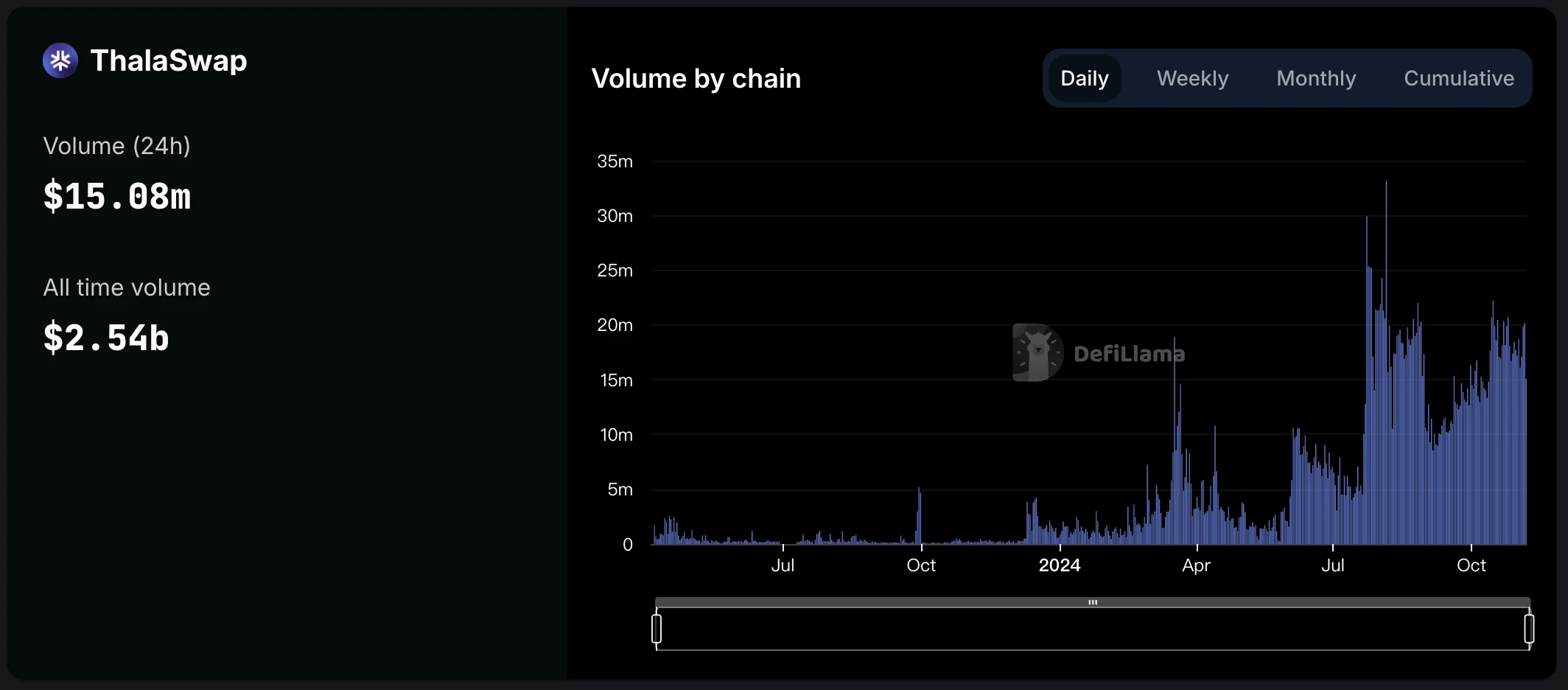

थाला: एप्टोस पर अग्रणी DEX, एप्टोस चेन पर 50% लेनदेन वॉल्यूम के लिए जिम्मेदार है, जिसमें स्वैप, लिक्विडिटी प्लेज और ओवर-कोलैटरलाइज्ड स्टेबलकॉइन शामिल हैं। थाला के पास वर्तमान में लेनदेन के मामले में अपेक्षाकृत सरल कार्य है, जो केवल AMM लेनदेन पर ध्यान केंद्रित करता है। इसके अलावा, इसने लिक्विडिटी प्लेज खोल दिया है, और उपयोगकर्ता लिक्विडिटी टोकन thAPT प्राप्त कर सकते हैं और उन्हें लगभग 8% APR प्राप्त करने के लिए गिरवी रख सकते हैं। थाला एप्टोस पर मूल स्टेबलकॉइन MOD का जारीकर्ता है। उपयोगकर्ता ओवर-कोलैटरलाइज्ड APT, thAPT और sthAPT के माध्यम से MOD बनाते हैं। ट्रेडिंग वॉल्यूम के संदर्भ में, अन्य दो DEX (लिक्विडस्वैप और सेलाना फाइनेंस) की तुलना में, थाला के हालिया ट्रेडिंग वॉल्यूम डेटा ने सबसे अच्छा प्रदर्शन किया है। उनमें से, मुख्य ट्रेडिंग वॉल्यूम का गठन करने वाला टोकन जोड़ा MOD/zUSDC (लेयरज़ीरोस USDC) है, जिसमें 24 घंटे का ट्रेडिंग वॉल्यूम लगभग 6M अमेरिकी डॉलर है, जो थाला के लिए MOD स्टेबलकॉइन के सशक्तिकरण को दर्शाता है। इसके अलावा, उच्च ट्रेडिंग वॉल्यूम वाले ट्रेडिंग जोड़े भी स्टेबलकॉइन और APT और डेरिवेटिव एसेट हैं। THL टोकन जून 2023 में लॉन्च किया गया था और यह केवल MEXC और गेट एक्सचेंजों पर उपलब्ध है। मुख्य ट्रेडिंग वॉल्यूम चेन पर THL/MOD ट्रेडिंग जोड़ी में केंद्रित है। THL की कीमत मार्च-अप्रैल 2024 में लगभग US$3 के शिखर पर पहुंच गई थी और अब वापस US$0.8 के आसपास गिर गई है।

-

लिक्विडस्वैप: एप्टोस पर ड्रैगन II DEX, जो एप्टोस ऑन-चेन ट्रांजेक्शन वॉल्यूम का 22% हिस्सा है। इस DEX को पोंटेम नेटवर्क ने विकसित किया है। इसका मुख्य ट्रेडिंग जोड़ा USDC-APT है, जिसका 24 घंटे का ट्रेडिंग वॉल्यूम 3M और TVL लगभग 20M है, जो लिक्विडस्वैप पर ट्रांजेक्शन वॉल्यूम और TVL का आधा हिस्सा है।

-

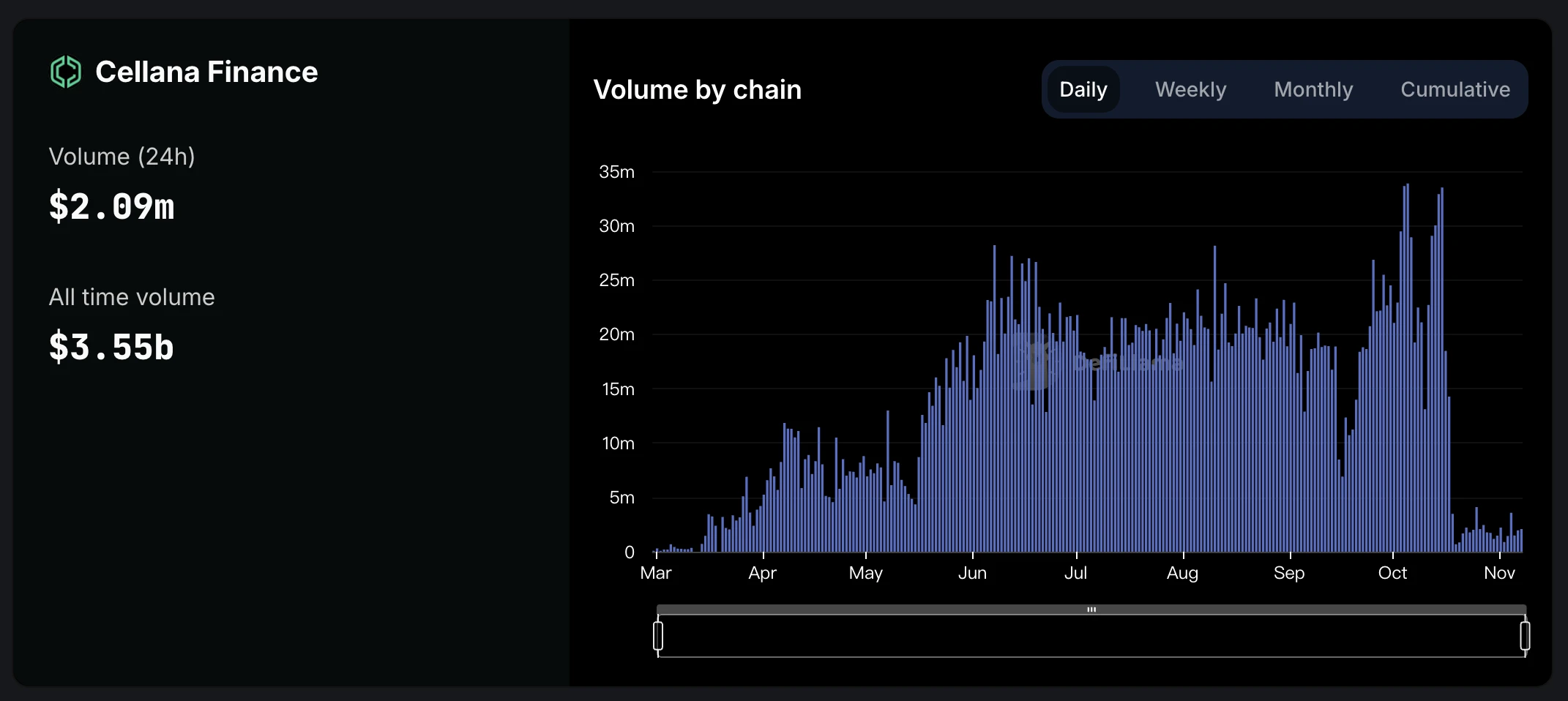

सेलाना फाइनेंस: सेलाना को फरवरी 2024 में लॉन्च किया गया था, लेकिन यह पहले से ही Aptos पर सबसे अधिक संचयी ट्रेडिंग वॉल्यूम वाला DEX है। जनवरी से अक्टूबर 2024 तक, इसने 25M से अधिक की दैनिक ट्रेडिंग वॉल्यूम बनाए रखी, लेकिन 18 अक्टूबर के बाद, ट्रेडिंग वॉल्यूम में तेजी से गिरावट आई, और वर्तमान दैनिक ट्रेडिंग वॉल्यूम केवल 2M है। पहले, इसका ट्रेडिंग वॉल्यूम मुख्य रूप से amAPT-APT के बीच आपसी आदान-प्रदान से आता था, लेकिन 18 अक्टूबर के बाद इस ट्रेडिंग जोड़ी का ट्रेडिंग वॉल्यूम तेजी से गिर गया। सेलाना उन कुछ प्रोटोकॉल में से एक है, जिन्होंने Aptos पर टोकन जारी किए हैं। इसके टोकन CELL को veCELL प्राप्त करने के लिए गिरवी रखा जा सकता है। गिरवी समय के अनुसार, विभिन्न पूलों में CELL लिक्विडिटी प्रोत्साहन के अगले दौर के आवंटन को निर्धारित करने के लिए एक निश्चित मतदान अधिकार प्राप्त किया जा सकता है। इस अवधि के दौरान मतदान किए गए लिक्विडिटी पूल के लेनदेन शुल्क का 100% VeCELL मतदाताओं को प्राप्त होगा। CELL का कारोबार वर्तमान में केवल सेल्लाना पर ही किया जा सकता है, तथा CELL-APT ट्रेडिंग जोड़ी इसकी कुल ट्रेडिंग मात्रा का 88% हिस्सा है।

-

एआरआईएस बाज़ारs: एरीज़ एप्टोस इकोसिस्टम में सबसे बड़ा ऋण देने वाला प्रोटोकॉल है और सबसे ज़्यादा TVL वाला DeFi प्रोटोकॉल है। कुल आपूर्ति ऋण राशि वर्तमान में $664M है, जिसमें कुल ऋण $402M है। TVL ने पिछले दो वर्षों में उल्लेखनीय वृद्धि हासिल की है। मुख्य परिसंपत्ति प्रकार zUSDT, zUSDC, stAPT और APT हैं। उनमें से, zUSDT और zUSDC की जमाराशियाँ 12% की वार्षिक दर से वापसी प्राप्त कर सकती हैं, मुख्य रूप से APT सब्सिडी से, जो कि एप्टोस पर स्थिर सिक्कों के लिए मुख्य ब्याज-असर वाले स्थानों में से एक है। ऋण देने के कार्य के अलावा, एरीज़ AMM, सीमा आदेश लेनदेन और क्रॉस-चेन पुलों को एकीकृत करता है। एरीज़ ने अभी तक कोई सिक्का जारी नहीं किया है, लेकिन जमा करने और उधार लेने वाले उपयोगकर्ताओं को पुरस्कृत करने के लिए एक पॉइंट प्रोग्राम चला रहा है।

-

एमनिस फाइनेंस: एमनिस एप्टोस पर सबसे बड़ा लिक्विडिटी स्टेकिंग प्रोटोकॉल है। उपयोगकर्ता 1 amAPT प्राप्त करने के लिए 1 APT जमा करते हैं, और stAPT प्राप्त करने के लिए amAPT स्टेक करते हैं, जो संबंधित स्टेकिंग आय का लगभग 9% है। प्रोटोकॉल अक्टूबर 2023 में लॉन्च किया गया था, और इसका TVL लगातार बढ़ रहा है। यह Aptos पर TVL के मामले में दूसरा DeFi प्रोटोकॉल है। amAPT और stAPT को Aptos इकोसिस्टम में व्यापक रूप से एकीकृत किया गया है। नवंबर 2023 से शुरू होकर, एमनिस ने एक पॉइंट और रेट्रोएक्टिव एयरड्रॉप योजना शुरू की, और यह स्पष्ट किया कि पॉइंट सीधे AMI टोकन के एयरड्रॉप से संबंधित होंगे।

-

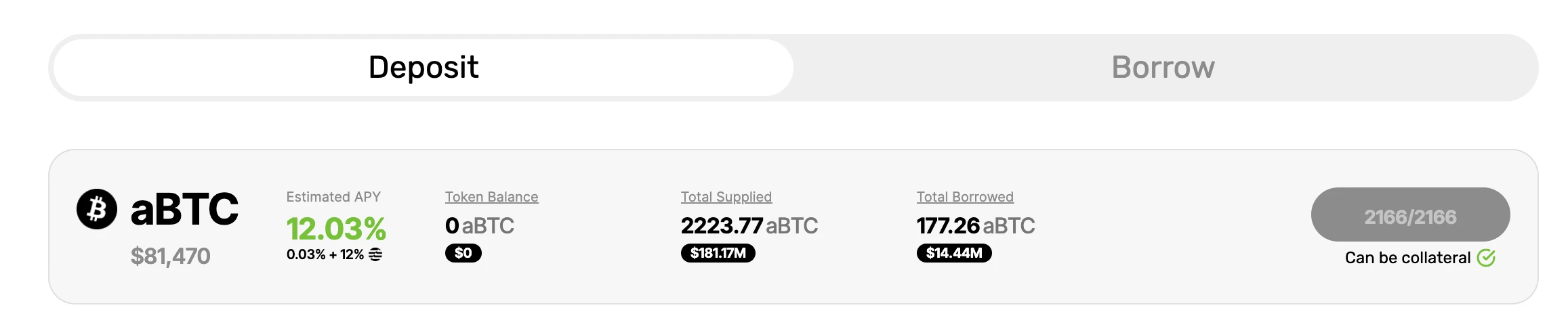

इको लेंडिंग: इको BTC परिसंपत्तियों को Bsquared Network पर Aptos से जोड़कर Move इकोसिस्टम में BTC परिसंपत्तियों को पेश करता है, और लाभ की कई परतें प्राप्त करता है। विशेष रूप से, इको aBTC प्राप्त करने के लिए BTC L2s uBTC को Aptos से जोड़ता है। उपयोगकर्ता इको प्रोटोकॉल में aBTC उधार दे सकते हैं और APT सब्सिडी लाभ प्राप्त कर सकते हैं। इस प्रक्रिया में, उपयोगकर्ता एक पत्थर से दो पक्षियों को मार सकते हैं: Bsquared पॉइंट, इको पॉइंट और APT रिवॉर्ड। वर्तमान में, aBTC उधार देने पर वार्षिक 12% APT सब्सिडी प्राप्त की जा सकती है, लेकिन जमा सीमा समाप्त हो गई है। इकोस TVL ने Aptos पर अपने लॉन्च के बाद से तेजी से वृद्धि की है, और अब 170 M को पार कर गया है, जिससे यह Aptos पर TVL में चौथे स्थान पर है।

3.4 पारिस्थितिक विकास रणनीति

पारिस्थितिकी रणनीति के संदर्भ में, एप्टोस और सुई के फोकस अलग-अलग हैं। एप्टोस के हालिया प्रयासों में आरडब्ल्यूए, बिटकॉइन पारिस्थितिकी और एआई शामिल हैं।

RWA: Aptos सक्रिय रूप से रियल एसेट्स और संस्थागत वित्तीय समाधानों के टोकनाइजेशन को बढ़ावा दे रहा है। जुलाई 2024 में, Aptos ने आधिकारिक तौर पर घोषणा की कि Ondo Finances USDY को इकोसिस्टम में पेश किया जाएगा और प्रमुख DEX और उधार अनुप्रयोगों के साथ एकीकृत किया जाएगा। 10 नवंबर तक, Aptos पर USDY का बाजार मूल्य लगभग US$15 मिलियन था, जो USDY के कुल बाजार मूल्य का लगभग 3.5% था। अक्टूबर 2024 में, Aptos ने घोषणा की कि फ्रैंकलिन टेम्पलटन ने Aptos नेटवर्क पर BENJI टोकन द्वारा दर्शाए गए फ्रैंकलिन ऑन-चेन यूएस गवर्नमेंट करेंसी फंड (FOBXX) को लॉन्च किया है। इसके अलावा, Aptos ने प्रतिभूतियों के टोकनाइजेशन को बढ़ावा देने के लिए Libre के साथ सहयोग भी किया है।

बिटकॉइन इकोसिस्टम: Aptos सक्रिय रूप से BTCFi में प्रवेश करता है, और BTC L2 पर बिटकॉइन परिसंपत्तियों को Aptos इकोसिस्टम से जोड़कर, इसका उद्देश्य Aptos पर परिसंपत्तियों की विविधता को बढ़ाना और TVL का विस्तार करना है। सितंबर 2024 में, Aptos ने आधिकारिक तौर पर Aptos नेटवर्क में sBTC को पेश करने के लिए Stacks के साथ अपने सहयोग की घोषणा की, लेकिन sBTC को अभी तक मुख्यधारा के DeFi प्रोटोकॉल के साथ प्रभावी रूप से एकीकृत नहीं किया गया है, और Aptos पर इस रणनीति का प्रभाव देखा जाना बाकी है। इसके अलावा, Aptos ने Echo प्रोटोकॉल के माध्यम से Bsquared Network के साथ सहयोग हासिल किया है। वर्तमान में, पेश की गई BTC परिसंपत्तियाँ 170 M USD से अधिक हो गई हैं। Aptos क्रॉस-चेन और BTC परिसंपत्तियों के जमा को प्रोत्साहित करने के लिए उच्च APT प्रोत्साहन (वार्षिक 12%) प्रदान करता है, जो BTC परिसंपत्ति रणनीतियों को आकर्षित करने के लिए Aptos पारिस्थितिकी तंत्र के महत्व को प्रदर्शित करता है। BTC परिसंपत्तियों की शुरूआत Aptos पर TVL की वृद्धि और DeFi प्रोटोकॉल के विकास की ऊपरी सीमा को बढ़ाएगी। हमें संबंधित परिसंपत्तियों के टीवीएल और एप्टोस के आधिकारिक प्रोत्साहनों में होने वाले परिवर्तनों पर ध्यान देना जारी रखना होगा।

AI: Aptos अभी भी AI विकास के शुरुआती चरण में है। सितंबर 2024 में, Aptos ने एशिया-प्रशांत क्षेत्र और अन्य क्षेत्रों में AI स्टार्टअप के विकास को बढ़ावा देने के लिए NVIDIA, Tribe और DISG द्वारा समर्थित इग्निशन AI एक्सेलेरेटर के साथ साझेदारी की घोषणा की।

3.5 फंड और उपयोगकर्ता डेटा में परिवर्तन

के अनुसार फंडिंग डेटा , Aptos TVL और स्थिर मुद्रा बाजार मूल्य ने अपेक्षाकृत स्वस्थ विकास की प्रवृत्ति बनाए रखी है। अमेरिकी डॉलर में गणना की गई TVL अप्रैल की शुरुआत में एक उच्च बिंदु पर पहुंच गई, और फिर APT और इसके पारिस्थितिक टोकन की कीमत में तेज गिरावट के कारण गिर गई, लेकिन APT में मूल्यांकित TVL ने ऊपर की ओर रुझान बनाए रखा है। 18 सितंबर से 22 अक्टूबर को उच्च बिंदु तक, USD में मूल्यांकित TVL दोगुना हो गया। वर्तमान में, APT की कीमतों में गिरावट के कारण इसमें थोड़ी गिरावट आई है। APT में मूल्यांकित TVL 70 M APT से बढ़कर 90 M APT हो गया है। इस महीने में TVL में वृद्धि को ट्रैक करने के दो मुख्य कारण हैं: एक APT की कीमतों में वृद्धि है, और APT इसकी पारिस्थितिक TVL की मुख्य संपत्ति है; दूसरा इको लेंडिंग का शुभारंभ है, जिसने शीघ्र ही 14.7 मिलियन एपीटी टीवीएल को आकर्षित किया, जो वृद्धिशील 20 मिलियन का मुख्य भाग है। इसलिए, हालांकि इस महीने एप्टोस टीवीएल में तेजी से वृद्धि हुई है, लेकिन पारिस्थितिक तरलता में इसका योगदान सीमित है।

एप्टोस इकोसिस्टम में स्टेबलकॉइन पर USDC का प्रभुत्व है। स्टेबलकॉइन का बाजार मूल्य 2024 की शुरुआत में $50 M से बढ़कर अब $292.41 m हो गया है, जो चार गुना से अधिक की वृद्धि है, और यह अभी भी ऊपर की ओर रुझान बनाए रखता है।

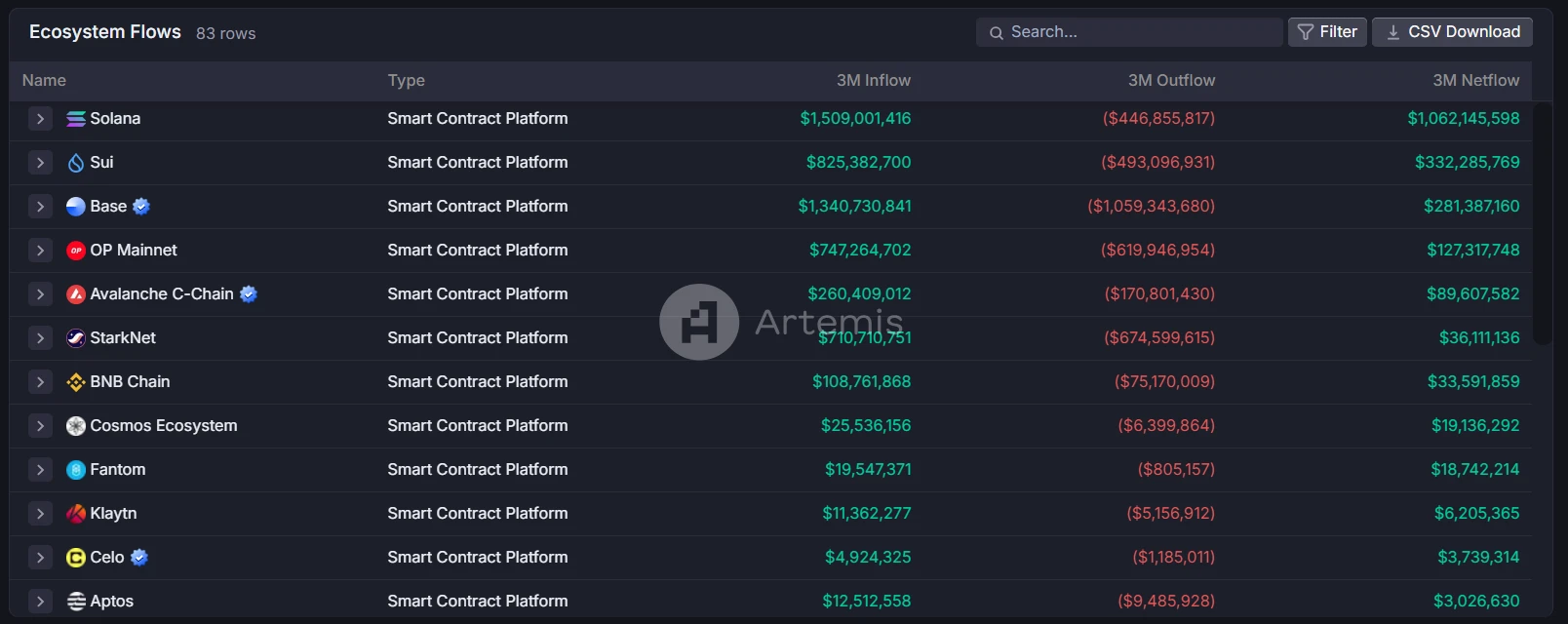

पूंजी प्रवाह के संदर्भ में, एप्टोस ने तीन महीनों में लगभग $3M का शुद्ध प्रवाह देखा है। पिछले महीने में, एप्टोस का मुख्य पूंजी प्रवाह सुई, सोलाना और एथेरियम से आया था, और पूंजी बहिर्वाह का मुख्य गंतव्य मूनबीम था। संक्षेप में, पूंजी के मामले में एप्टोस अपेक्षाकृत स्वस्थ है, और पारिस्थितिकी तंत्र में पूंजी की मात्रा बढ़ रही है, लेकिन अन्य पारिस्थितिकी तंत्रों (विशेष रूप से एथेरियम और सोलाना) से पूंजी अतिप्रवाह को संभालने की कोई प्रवृत्ति नहीं है।

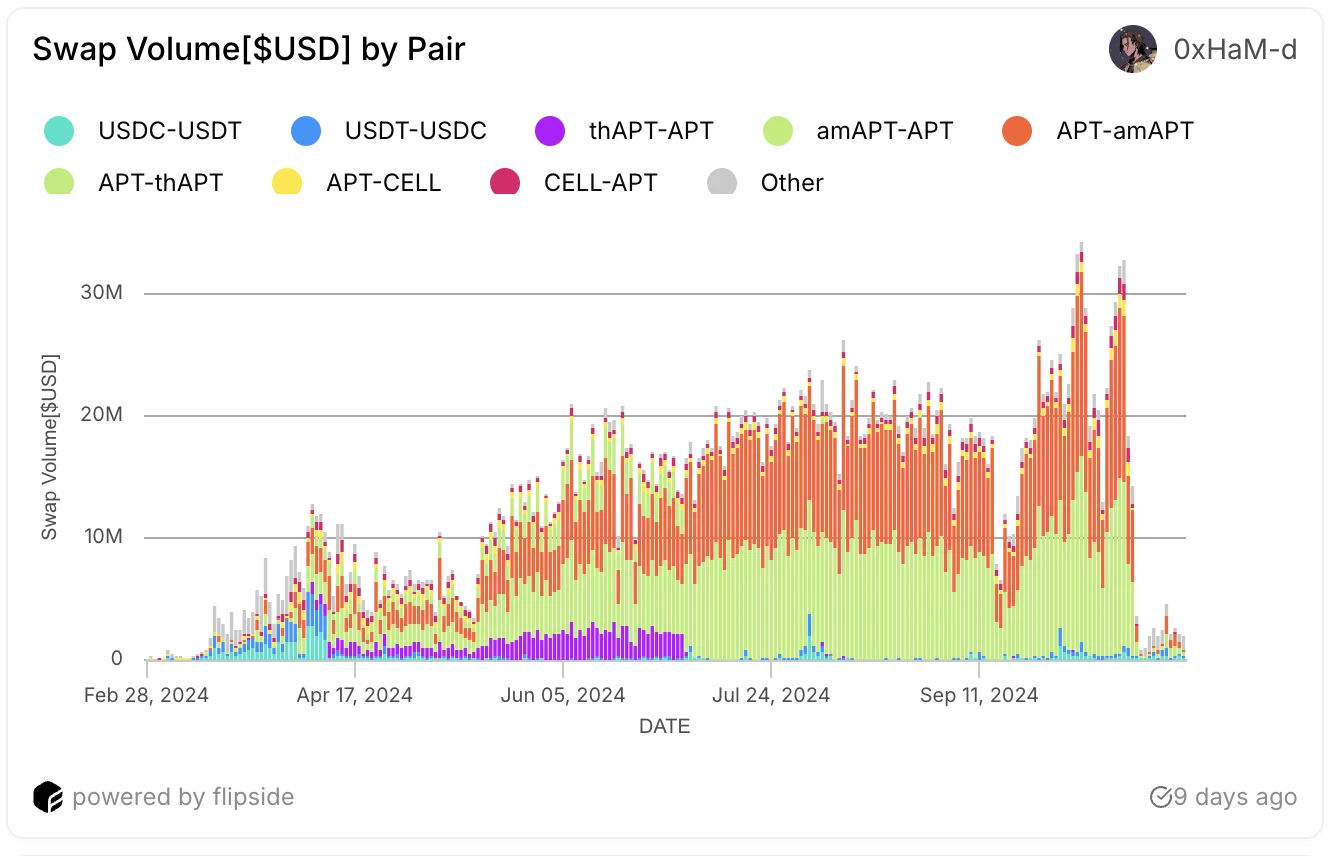

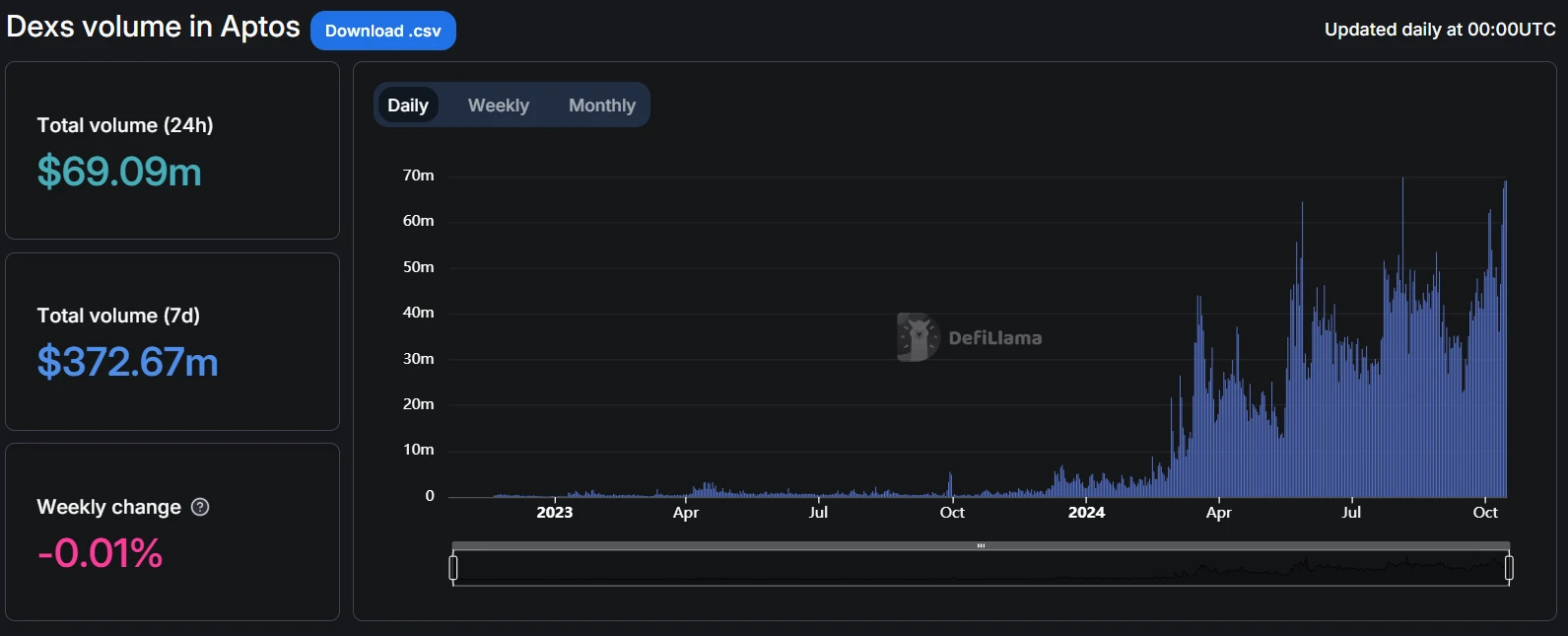

ट्रेडिंग गतिविधि के संदर्भ में, Aptos DEX ट्रेडिंग वॉल्यूम सभी पब्लिक चेन इकोसिस्टम में 12वें स्थान पर है। अप्रैल 2024 के बाद ट्रेडिंग वॉल्यूम में उल्लेखनीय वृद्धि शुरू हुई और वर्तमान में यह अपेक्षाकृत उच्च स्तर पर बना हुआ है। लेन-देन मुख्य रूप से थाला और लिक्विडस्वैप पर केंद्रित हैं।

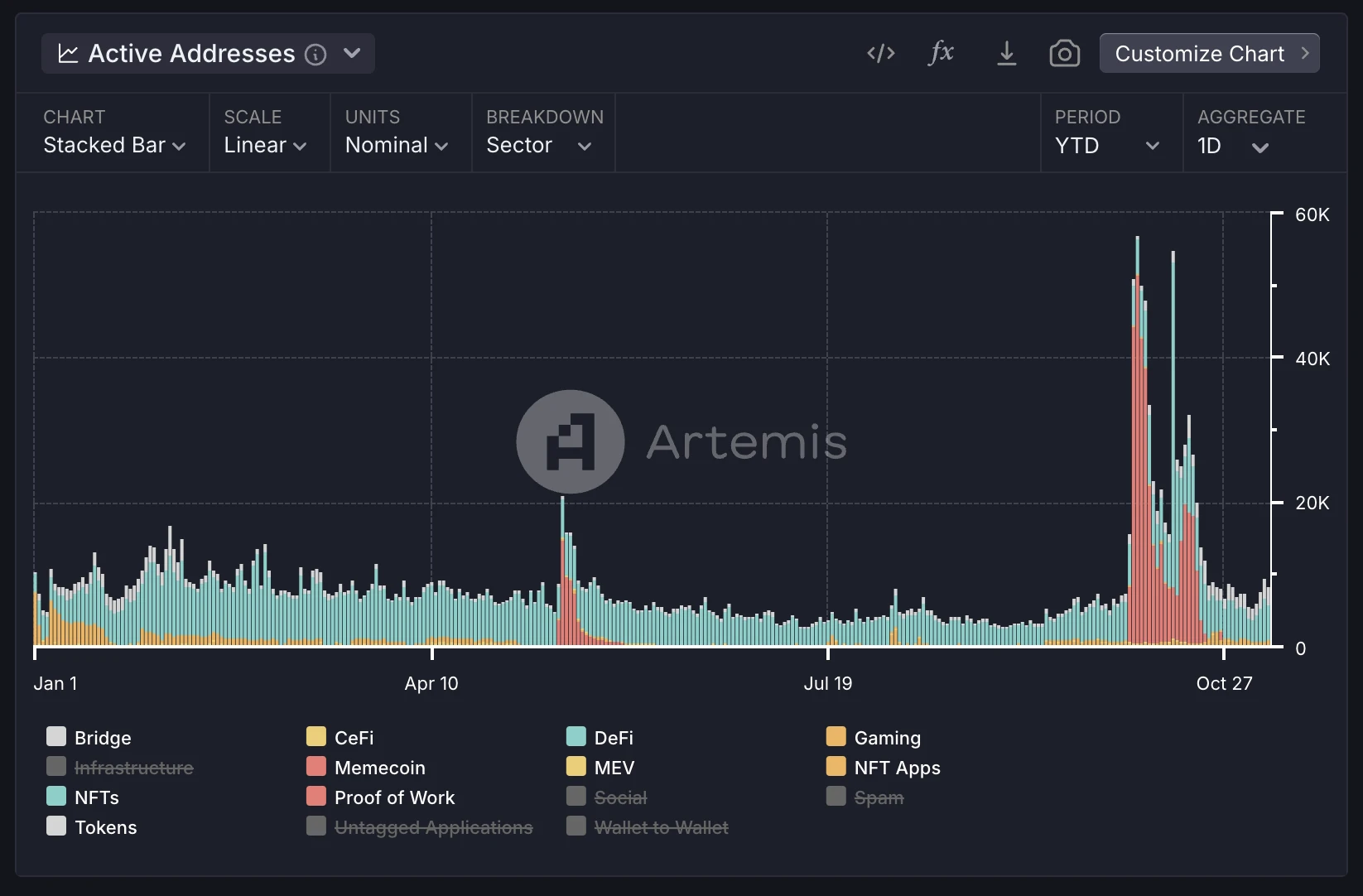

उपयोगकर्ता वृद्धि के संदर्भ में, Aptos के दैनिक सक्रिय उपयोगकर्ता अक्टूबर के अंत में पारिस्थितिक विकास के चरम पर पहुंच गए, जिसमें 800K से अधिक दैनिक सक्रिय वॉलेट थे। DappRadar के आंकड़ों के अनुसार, Aptos पारिस्थितिकी तंत्र में सबसे अधिक सक्रिय उपयोगकर्ताओं वाले अनुप्रयोगों में Kana Labs, Chingari, STAN, KGeN और ERAGON शामिल हैं, जबकि सबसे अधिक सक्रिय उपयोगकर्ताओं वाली DeFi अवसंरचना परियोजना Aminis में केवल 6k UAW है (Kana Labs के सक्रिय उपयोगकर्ता संख्या 150k से अधिक की तुलना में), और DEX में केवल 1k सक्रिय उपयोगकर्ता हैं, जो दर्शाता है कि Aptos ने एक स्वस्थ पारिस्थितिक विकास में प्रवेश नहीं किया है, श्रृंखला पर लेनदेन उपयोगकर्ताओं की संख्या बहुत कम है, और व्यापार और सट्टेबाजी के लिए Aptos पारिस्थितिकी तंत्र में प्रवेश करने वाले उपयोगकर्ताओं की मांग बहुत कम है। (सोलानास उपयोगकर्ता डेटा की तुलना में, पहले स्थान पर रेडियम का UAW 3M से अधिक है, और दूसरे स्थान पर जुपिटर का UAW 251K है, जो अन्य परियोजनाओं से कहीं अधिक है)

3.6 टोकन अर्थशास्त्र और मूल्य रुझान

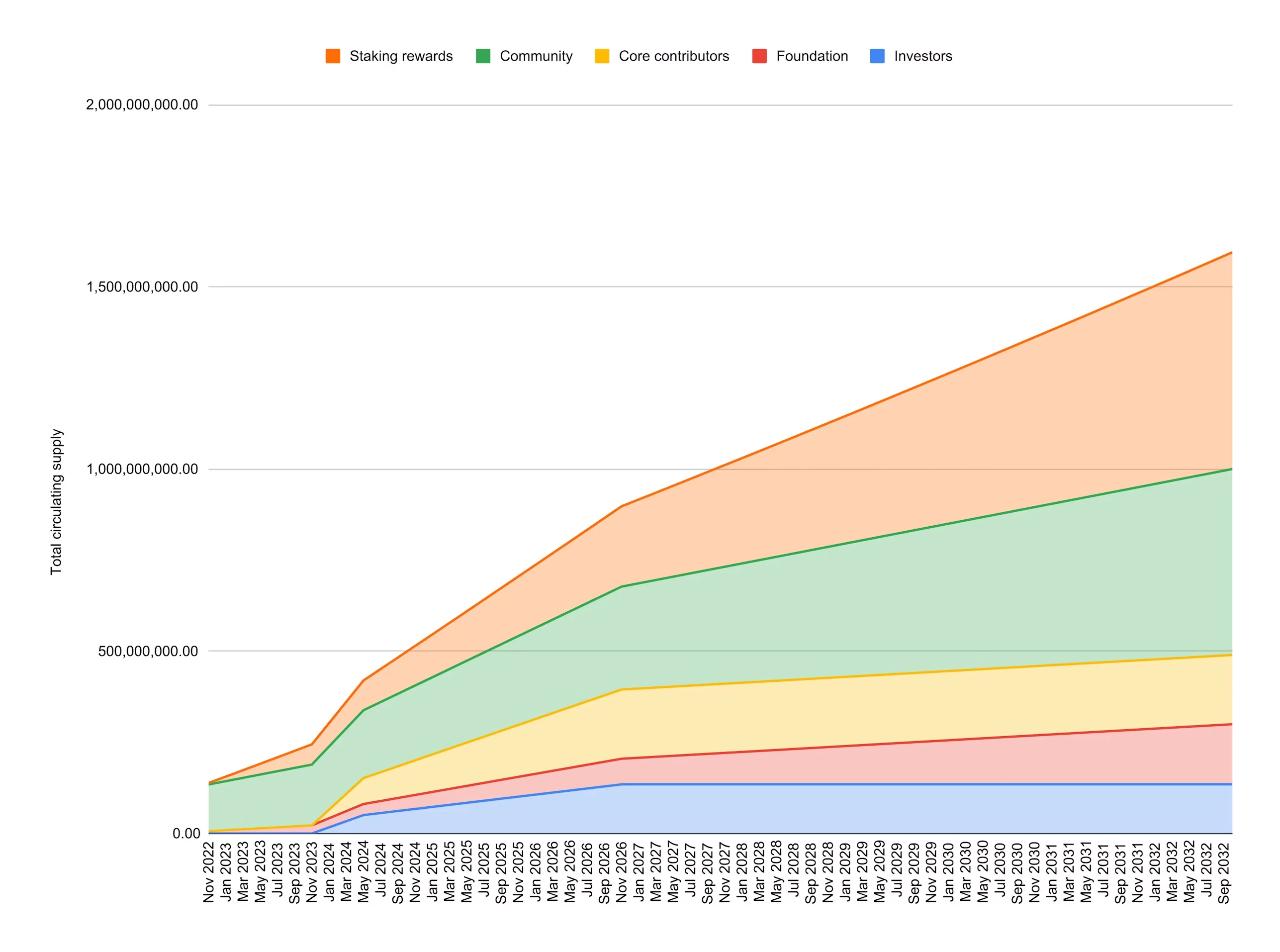

एपीटी की प्रारंभिक टोकन आपूर्ति 10 बी है, और वितरण अनुपात और अनुसूची नीचे दिए गए आंकड़े में दिखाई गई है। हालाँकि उनमें से 51.02% समुदाय को वितरित किए जाते हैं, ये टोकन शुरू में फाउंडेशन के हाथों में केंद्रित होते हैं, 410,217,359.767 फाउंडेशन द्वारा प्रबंधित किए जाते हैं, 100,000,000 एप्टोस लैब्स द्वारा रखे जाते हैं, जिनमें से 125,000,000 का उपयोग पारिस्थितिक परियोजना प्रोत्साहन के लिए किया जाएगा, और शेष वितरण अपेक्षाकृत अस्पष्ट है। कोर योगदानकर्ताओं और निवेशकों के लिए, एक वर्ष के लॉक-अप के बाद रैखिक अनलॉकिंग की जाएगी। वर्तमान मुख्य टोकन अनलॉकिंग समुदाय, फाउंडेशन, निवेशकों और कोर योगदानकर्ताओं से आती है, जो प्रति माह 11.31 एम टोकन अनलॉक करती है, और बिक्री का दबाव अपेक्षाकृत बड़ा है।

मूल्य प्रवृत्ति से देखते हुए, BTC के मुकाबले APT का रुझान थोड़ा कमजोर है। 2024 की शुरुआत में गिरावट के बाद से यह निचले स्तर पर है। सितंबर-अक्टूबर में एक निश्चित वृद्धि के बाद, यह 29 अक्टूबर को तेजी से गिर गया। वर्तमान में यह थोड़ा बढ़ा है, लेकिन यह अक्टूबर की शुरुआत में BTC के उच्च स्तर को नहीं तोड़ पाया है, और इस वर्ष की शुरुआत में उच्च के साथ अभी भी एक बड़ा अंतर है।

3.7 सारांश

मूव के जुड़वां सितारे के रूप में जो सुई की तरह ही प्रसिद्ध है, एप्टोस ने भी पिछले समय में काफी बाजार का ध्यान आकर्षित किया है। सुई की तुलना में, इस बात पर लगातार बहस होती रही है कि सोलाना किलर कौन बन सकता है। यहाँ एप्टोस पारिस्थितिकी तंत्र के विकास का सारांश दिया गया है:

-

एप्टोस की टीवीएल तेजी से बढ़ रही है, जबकि इसमें सकारात्मक प्रवाह बना हुआ है, लेकिन यह प्रवाह सुई की तुलना में बहुत कम है।

-

एप्टोस का पारिस्थितिकी तंत्र विकास के अपने शुरुआती चरण में है, जिसमें कुछ ऑन-चेन लेनदेन लक्ष्य हैं और उच्च बाजार पूंजीकरण वाले कोई मेमेकॉइन नहीं हैं। इसलिए, ऑन-चेन लेनदेन की मात्रा और ट्रेडिंग गतिविधि बेहद कम है।

-

एप्टोस आरडब्ल्यूए और बीटीसीएफआई को अपनी पारिस्थितिक विकास रणनीति का मूल मानता है, जिससे पारिस्थितिकी तंत्र के टीवीएल को बढ़ाने के लिए नई पूंजी इनलेट खोलने की उम्मीद है। यह संबंधित परिसंपत्तियों के बाजार मूल्य वृद्धि दर और एप्टोस डीएफआई अनुप्रयोगों के साथ उनके एकीकरण को ट्रैक कर सकता है।

-

सुई के समान, एप्टोस में भी एक अस्वास्थ्यकर उपयोगकर्ता संरचना है, जिसमें DeFi उपयोगकर्ताओं की संख्या कम है।

-

टोकन के दृष्टिकोण से, APT को उच्च अनलॉकिंग बिक्री दबाव का भी सामना करना पड़ता है, जो मूल्य वृद्धि के लिए कुछ प्रतिरोध पैदा कर सकता है। उसी समय, मूल्य प्रदर्शन के दृष्टिकोण से, अल्पावधि में मूल्य प्रवृत्ति SUI जितनी मजबूत नहीं है, लेकिन SUI के साथ बढ़ती प्रवृत्ति दिखाती है।

4 सारांश: सुई इकोसिस्टम और एप्टोस इकोसिस्टम बनाम पब्लिक चेन

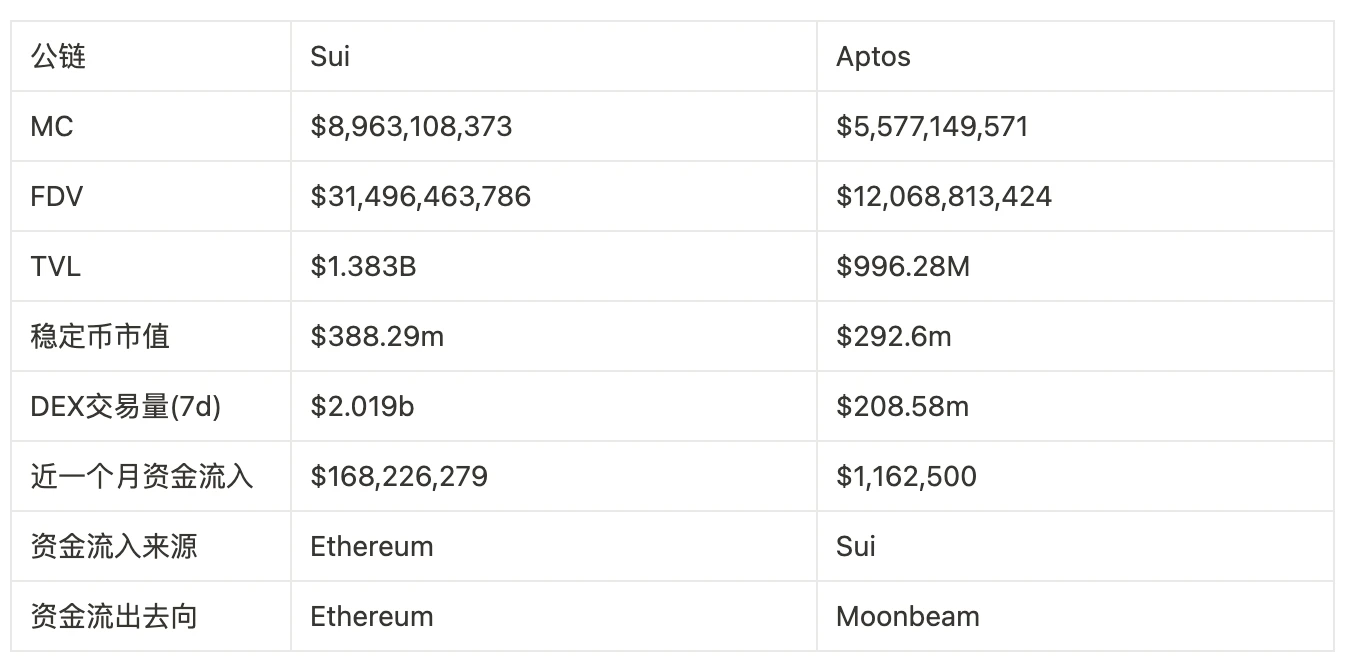

ऊपर दी गई तालिका में सुई और एप्टोस पारिस्थितिकी तंत्रों के मुख्य डेटा तुलना के साथ-साथ उनके मुख्य DeFi प्रोटोकॉल के डेटा तुलना को सूचीबद्ध किया गया है। यहाँ हम दो पारिस्थितिकी तंत्रों के तुलनात्मक अध्ययन का संक्षिप्त सारांश प्रस्तुत करते हैं:

-

टीवीएल के संदर्भ में, दोनों के बीच का अंतर बड़ा नहीं है, और एसयूआई की कीमत में वृद्धि हाल ही में एपीटी से कहीं अधिक हो गई है, और पारिस्थितिक टोकन का बाजार मूल्य भी अधिक है, जो एक महत्वपूर्ण कारण भी है कि सुई टीवीएल में एप्टोस से आगे है। सुई और एप्टोस दोनों ने हाल ही में टीवीएल में नई ऊंचाई हासिल की है, लेकिन यह मुख्य रूप से पारिस्थितिक टोकन की कीमत में वृद्धि के कारण है, और इसके पीछे जैविक विकास वास्तव में बहुत सीमित है।

-

पूंजी प्रवाह के संदर्भ में, सुई पारिस्थितिकी तंत्र में निधियों का एक बड़ा शुद्ध प्रवाह जारी है, जो वर्तमान में बेस और सोलाना पारिस्थितिकी तंत्र के बाद दूसरे स्थान पर है। सुई को मुख्य रूप से एथेरियम से धन प्राप्त होता है। इसके विपरीत, एप्टोस का शुद्ध निधि प्रवाह बहुत सीमित है, जो एप्टोस के 1% से भी कम है, और निधि मुख्य रूप से सुई से आती है। इससे पता चलता है कि सुई वर्तमान में मूव पारिस्थितिकी तंत्र का मुख्य प्रवेश द्वार है, और एप्टोस को मुख्य रूप से सुई से पूंजी अतिप्रवाह प्राप्त होता है, और यह पूंजी अतिप्रवाह प्रभाव बहुत कमजोर है।

-

ऑन-चेन गतिविधि के संदर्भ में, सुई इकोसिस्टम का DEX लेनदेन वॉल्यूम एप्टोस की तुलना में 10 गुना है, जो सुई इकोसिस्टम में उच्च लेनदेन गतिविधि को दर्शाता है। हालांकि, उपयोगकर्ता गतिविधि के संदर्भ में, दोनों की DeFi उपयोगकर्ता गतिविधि अपेक्षाकृत कम है। सोलाना जैसी परिपक्व सार्वजनिक श्रृंखलाओं की तुलना में, उपयोगकर्ता संरचना का स्वास्थ्य पर्याप्त से बहुत दूर है।

-

पारिस्थितिक विकास के संदर्भ में, सुई ने अक्टूबर में अपनी मूल मुद्रा और पारिस्थितिक टोकन के मजबूत पुल-अप का अनुभव किया, और पारिस्थितिक परियोजनाओं की लिस्टिंग को सक्रिय रूप से बढ़ावा दिया। NAVX को बायबिट पर सूचीबद्ध किया गया था, और सीटस को बिनेंस पर सूचीबद्ध किया गया था, जिसने बाजार का ध्यान बढ़ाया और सुई पारिस्थितिकी के लिए कल्पना की जगह खोली। देशी मुद्रा और पारिस्थितिक टोकन के पुल-अप ने अल्पावधि में पूरे पारिस्थितिकी के तेजी से विकास के लिए एक संयुक्त बल भी बनाया। Aptos पर पारिस्थितिक विकास कमजोर है। THL और CELL को छोड़कर, कोई कोर पारिस्थितिक टोकन नहीं हैं, और मेमेकोइन विकसित नहीं हुआ है। हालांकि APT की कीमत तेजी से बढ़ी है, पारिस्थितिक टोकन में काफी वृद्धि नहीं हुई है।

-

पारिस्थितिकी विकास रणनीति के संदर्भ में, सुई ने अल्पावधि में मेमेकोइन के माध्यम से कुछ ऑन-चेन फंड आकर्षित किए, लेकिन यह क्रेज लंबे समय तक नहीं चला। दीर्घकालिक विकास वेब 3 गेमिंग पर केंद्रित है। एप्टोस को उम्मीद है कि पारिस्थितिकी तंत्र के टीवीएल को बढ़ाने के लिए आरडब्ल्यूए और बीटीसीएफआई के माध्यम से पारिस्थितिकी तंत्र में अधिक संपत्ति पेश की जाएगी। इको ने अल्पावधि में अच्छे परिणाम प्राप्त किए हैं।

-

टोकन अनलॉकिंग के मामले में, SUI और APT दोनों को अपेक्षाकृत बड़े मासिक अनलॉकिंग दबाव का सामना करना पड़ता है। SUI प्रति माह 64.19M (लगभग 2 मिलियन अमेरिकी डॉलर) अनलॉक करता है, जो परिसंचारी आपूर्ति के 2.32% के लिए लेखांकन है, और APT प्रति माह 11.31M (लगभग 1.2 मिलियन अमेरिकी डॉलर) अनलॉक करता है, जो परिसंचारी आपूर्ति के 2.17% के लिए लेखांकन है।

-

मूल्य प्रवृत्तियों के संदर्भ में, इस चुनाव लेनदेन के तहत, एसयूआई की ऊपर की गति अधिक मजबूत है, जो पिछले दौर के उच्च स्तर को जल्दी से तोड़ रही है, और इस वर्ष बीटीसी के खिलाफ विनिमय दर के उच्च बिंदु को भी तोड़ रही है, जबकि एपीटी अपेक्षाकृत कमजोर है और अक्टूबर के अंत में बीटीसी के खिलाफ विनिमय दर के स्तर पर वापस नहीं आई है।

हमारे बारे में

मेट्रिक्स वेंचर्स एक डेटा और शोध आधारित क्रिप्टो एसेट सेकेंडरी मार्केट लिक्विडिटी फंड है जिसका नेतृत्व क्रिप्टो पेशेवरों की एक अनुभवी टीम करती है। टीम को प्राइमरी मार्केट इनक्यूबेशन और सेकेंडरी मार्केट ट्रेडिंग में विशेषज्ञता हासिल है, और यह गहन ऑन-चेन/ऑफ-चेन डेटा विश्लेषण के माध्यम से उद्योग के विकास में सक्रिय भूमिका निभाता है। MVC क्रिप्टो समुदाय में वरिष्ठ प्रभावशाली लोगों के साथ मिलकर मीडिया और KOL संसाधन, पारिस्थितिक सहयोग संसाधन, परियोजना रणनीतियाँ, आर्थिक मॉडल परामर्श क्षमताएँ आदि जैसी परियोजनाओं के लिए दीर्घकालिक सशक्तिकरण सहायता प्रदान करता है।

क्रिप्टो परिसंपत्तियों के बाजार और निवेश के बारे में अंतर्दृष्टि और विचारों को साझा करने और चर्चा करने के लिए सभी का डीएम में स्वागत है।

हम भर्ती कर रहे हैं। यदि आप क्रिप्टो एसेट निवेश में अच्छे हैं, तो कृपया हमसे संपर्क करें: ops@metrics.ventures.

हमारी शोध सामग्री ट्विटर और नोशन पर एक साथ प्रकाशित की जाएगी, अनुसरण करने के लिए आपका स्वागत है:

ट्विटर: https://twitter.com/

धारणा: https://www.notion.so/metricsventures/MetriMetricsVenturescs-Ventures-475803b4407946b1ae6e0eeaa8708fa2?pvs=4

यह लेख इंटरनेट से लिया गया है: मेट्रिक्स वेंचर्स: सुई बनाम एप्टोस, किस सार्वजनिक श्रृंखला पारिस्थितिकी तंत्र में विकास की अधिक संभावना है?

संबंधित: Roam किस प्रकार DePIN दुविधा को दूर कर सकता है

DePIN (विकेंद्रीकृत भौतिक अवसंरचना नेटवर्क) ट्रैक 2019 में उभरा। कई वर्षों के विकास के बाद, यह अब एक निश्चित पैमाने पर पहुँच गया है, और कुल टोकन बाजार मूल्य दसियों अरब अमेरिकी डॉलर तक पहुँच गया है। हालाँकि, DePIN ट्रैक अभी भी कई समस्याओं का सामना कर रहा है, जैसे कि उपयोगकर्ता की ज़रूरतों और उत्पादों के बीच भारी बेमेल, बड़े पैमाने पर अपनाने की समस्या, अस्थिर आर्थिक मॉडल की समस्या और बुनियादी ढाँचे का विस्तार करने में असमर्थता की समस्या, आदि। इससे अधिकांश लोग DePIN ट्रैक परियोजनाओं में होने वाली समावेशिता को महसूस करने में असमर्थ हो जाते हैं, और केवल टोकन के प्रचार में भाग ले सकते हैं। इसलिए, DePIN का प्रभाव सीमित हो गया है। एक उत्कृष्ट DePIN परियोजना में आम तौर पर निम्नलिखित विशेषताएँ होनी चाहिए: 1. वास्तविक अनुप्रयोग आवश्यकताएँ; 2. उपयोग में आसान उत्पाद जो ज़रूरतों को पूरा करते हैं; 3.…