आर्थर हेस: ट्रम्पनॉमिक्स के तहत मात्रात्मक सहजता का नया मॉडल और बिटकॉइन से लाखों डॉलर की कमाई का रास्ता

मूल लेखक: आर्थर हेस

मूल अनुवाद: टेकफ्लो

(इस आलेख में व्यक्त कोई भी राय पूरी तरह से लेखक की निजी राय है और इसका उपयोग निवेश निर्णयों के आधार के रूप में या निवेश लेनदेन पर सलाह के रूप में नहीं किया जाना चाहिए।)

आपको क्या लगता है 31 दिसंबर 2024 को बिटकॉइन की कीमत क्या होगी? $100,000 से ज़्यादा या उससे कम?

एक प्रसिद्ध चीनी कहावत है: इससे कोई फर्क नहीं पड़ता कि बिल्ली काली है या सफेद, जब तक वह चूहे पकड़ सकती है, वह एक अच्छी बिल्ली है।

मैं राष्ट्रपति ट्रम्प द्वारा चुनाव के बाद लागू की गई नीतियों को “चीनी विशेषताओं वाला अमेरिकी पूंजीवाद” कहूंगा।

पैक्स अमेरिकाना पर शासन करने वाले अभिजात वर्ग को इस बात की परवाह नहीं है कि आर्थिक व्यवस्था पूंजीवादी है, समाजवादी है या फासीवादी है, उन्हें केवल इस बात की परवाह है कि लागू की गई नीतियां उनकी सत्ता बनाए रखने में मदद करती हैं या नहीं। 19वीं सदी की शुरुआत में ही अमेरिका पूरी तरह से पूंजीवादी होना बंद हो गया था। पूंजीवाद का मतलब है कि जब अमीर गलत फैसले लेते हैं, तो वे पैसा खो देते हैं। इस पर 1913 में ही प्रतिबंध लगा दिया गया था जब फेडरल रिजर्व सिस्टम की स्थापना की गई थी। चूंकि निजीकृत लाभ और समाजीकृत घाटे ने देश को प्रभावित किया और कई अंतर्देशीय-निवासी मतलबी या निम्न वर्ग के लोगों और महान, सम्मानित तटीय अभिजात वर्ग के बीच चरम वर्ग विभाजन पैदा किया, इसलिए राष्ट्रपति रूजवेल्ट को अपना रास्ता सुधारना पड़ा और अपनी न्यू डील नीतियों के माध्यम से गरीबों को कुछ टुकड़े सौंपने पड़े। तब, जैसा कि अब भी है, पीछे छूट गए लोगों के लिए सरकारी राहत का विस्तार करना एक ऐसी नीति नहीं है जो धनी तथाकथित पूंजीपतियों के बीच लोकप्रिय है।

चरम समाजवाद ($200,000 से अधिक आय पर शीर्ष सीमांत कर दर को 1944 में 94% तक बढ़ा दिया गया था) से मुक्त कॉर्पोरेट समाजवाद में बदलाव 1980 के दशक में रीगन के तहत शुरू हुआ। फिर नवउदारवादी आर्थिक नीतियाँ आईं जो 2020 में COVID तक जारी रहीं, क्योंकि केंद्रीय बैंकों ने वित्तीय सेवा उद्योग में पैसा डालने के लिए पैसे छापे, इस उम्मीद में कि धन ऊपर से नीचे की ओर जाएगा। राष्ट्रपति ट्रम्प ने संकट के प्रति अपनी प्रतिक्रिया में अपने भीतर के रूजवेल्ट को चैनल किया है; उन्होंने न्यू डील के बाद से पूरी आबादी को सीधे सबसे बड़ी राशि भेजी है। संयुक्त राज्य अमेरिका ने 2020-2021 में दुनिया के डॉलर का 40% छापा। ट्रम्प ने "प्रोत्साहन चेक" शुरू किया और राष्ट्रपति बिडेन ने अपने कार्यकाल के दौरान इस लोकप्रिय नीति को जारी रखा है। सरकारी बैलेंस शीट पर प्रभाव का आकलन करते समय, 2008-2020 और 2020-2022 के बीच कुछ ख़ासियतें हैं।

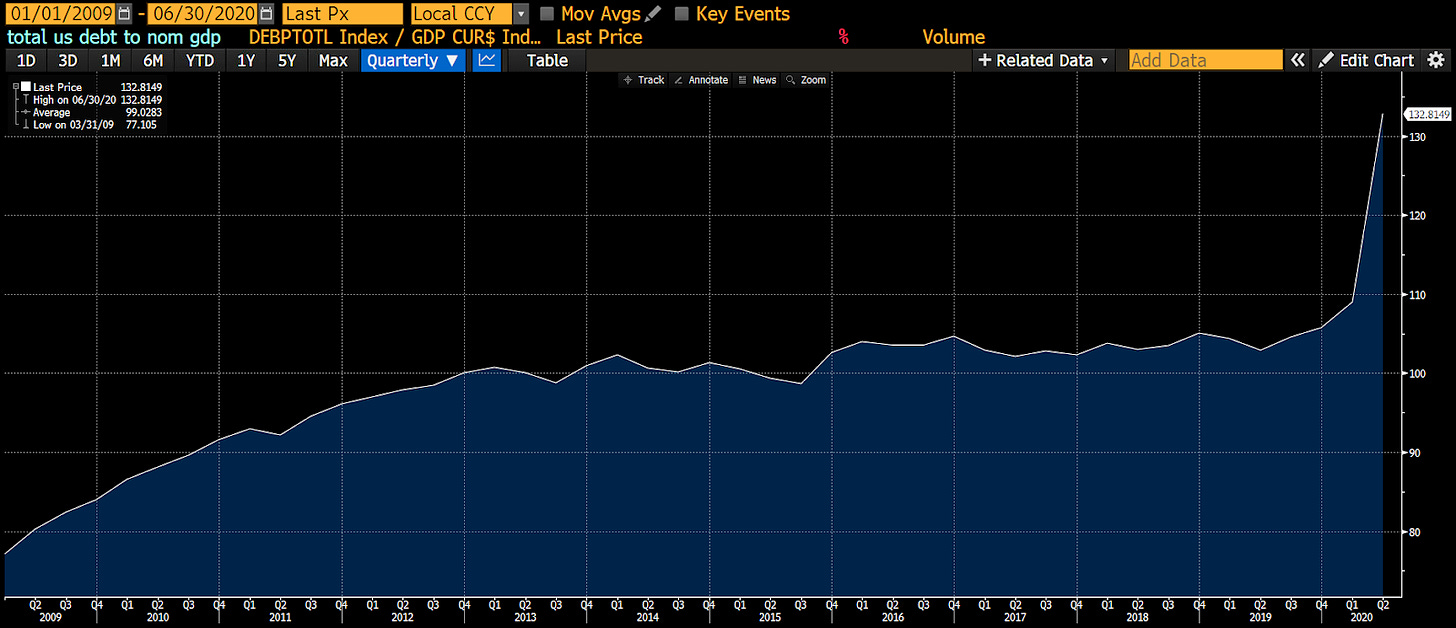

2009 से 2020 की दूसरी तिमाही तक, तथाकथित ट्रिकल-डाउन अर्थशास्त्र के चरम पर, इस अवधि के दौरान आर्थिक विकास मुख्य रूप से केंद्रीय बैंक की धन मुद्रण नीतियों पर निर्भर था, जिसे आमतौर पर मात्रात्मक सहजता (QE) के रूप में जाना जाता है। जैसा कि आप देख सकते हैं, अर्थव्यवस्था (नाममात्र जीडीपी) राष्ट्रीय ऋण के संचय की तुलना में धीमी गति से बढ़ी। दूसरे शब्दों में, अमीरों ने सरकार से प्राप्त धन का उपयोग संपत्ति खरीदने के लिए किया। इस तरह के लेन-देन से पर्याप्त आर्थिक गतिविधि नहीं हुई। इसलिए, ऋण के माध्यम से वित्तीय परिसंपत्तियों के धनी धारकों को खरबों डॉलर प्रदान करने से वास्तव में ऋण-से-नाममात्र जीडीपी अनुपात में वृद्धि हुई।

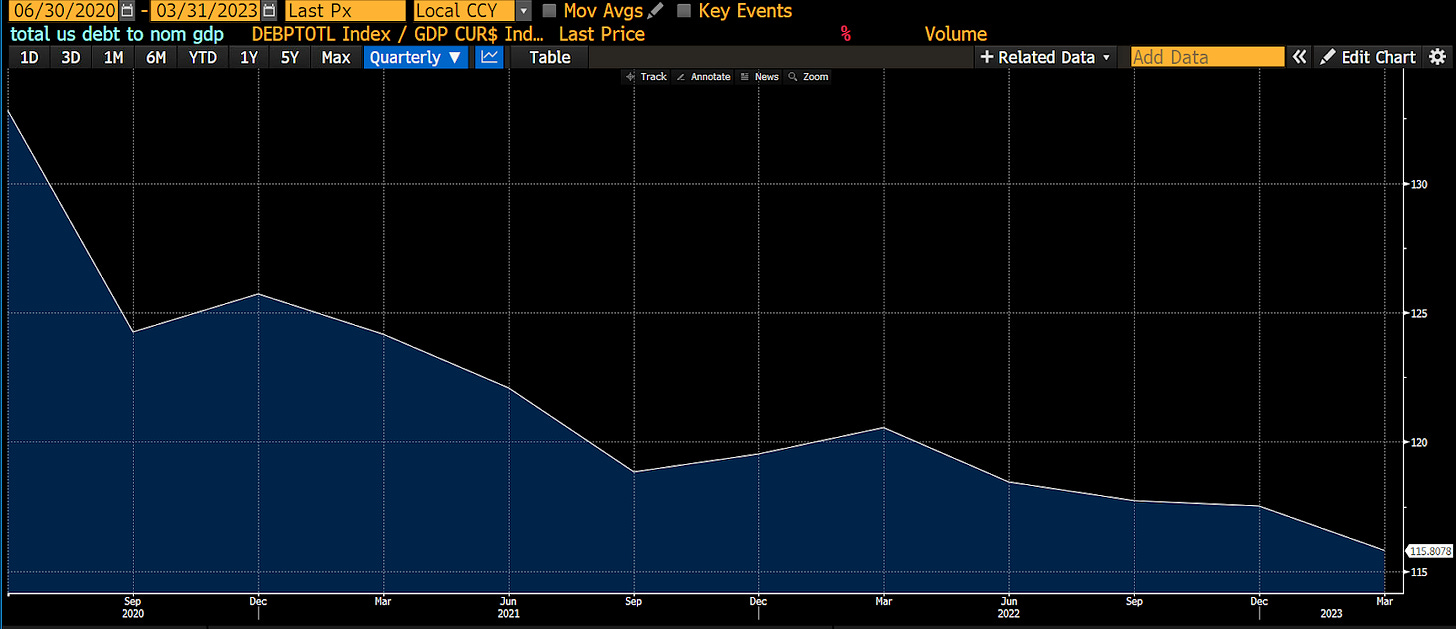

2020 की दूसरी तिमाही से लेकर 2023 की पहली तिमाही तक, राष्ट्रपति ट्रम्प और बिडेन ने एक अलग दृष्टिकोण अपनाया। उनके ट्रेजरी ने फेडरल रिजर्व द्वारा क्वांटिटेटिव ईजिंग (QE) के माध्यम से खरीदे गए ऋण जारी किए, लेकिन इस बार इसे अमीरों को जारी करने के बजाय, उन्होंने सीधे प्रत्येक नागरिक को चेक भेजे। गरीबों को वास्तव में उनके बैंक खातों में नकदी मिली। जाहिर है, जेपी मॉर्गन चेस के सीईओ जेमी डिमन ने सरकार द्वारा धन हस्तांतरण के लिए भुगतान की गई फीस से बहुत पैसा कमाया... उन्हें अमेरिकी ली का-शिंग कहा जाता है, और आप उन्हें फीस देने से बच नहीं सकते। गरीब इसलिए गरीब हैं क्योंकि वे अपना सारा पैसा वस्तुओं और सेवाओं पर खर्च करते हैं, और इस अवधि के दौरान, उन्होंने ऐसा किया। पैसे की गति में उल्लेखनीय वृद्धि के साथ, अर्थव्यवस्था तेजी से बढ़ी। यानी, $1 ऋण ने $1 से अधिक आर्थिक गतिविधि उत्पन्न की। नतीजतन, संयुक्त राज्य अमेरिका का ऋण-से-नाममात्र जीडीपी अनुपात जादुई रूप से गिर गया।

हालांकि, मुद्रास्फीति में वृद्धि हुई क्योंकि वस्तुओं और सेवाओं की आपूर्ति लोगों द्वारा सरकारी ऋण के माध्यम से प्राप्त क्रय शक्ति में वृद्धि के साथ नहीं हुई। सरकारी बॉन्ड रखने वाले अमीर लोग इन लोकलुभावन नीतियों से नाखुश थे। इन अमीर लोगों ने 1812 के बाद से सबसे खराब कुल रिटर्न का अनुभव किया। वापस लड़ने के लिए, उन्होंने फेड के अध्यक्ष जे पॉवेल को भेजा, जिन्होंने मुद्रास्फीति को नियंत्रित करने के लिए 2022 की शुरुआत में ब्याज दरें बढ़ाना शुरू कर दिया, जबकि आम लोगों को प्रोत्साहन चेक के एक और दौर की उम्मीद थी, लेकिन ऐसी नीति निषिद्ध थी। अमेरिकी ट्रेजरी सचिव जेनेट येलेन ने फेड की सख्त मौद्रिक नीति के प्रभाव को कम करने के लिए कदम उठाया। उन्होंने ऋण जारी करने को दीर्घकालिक बॉन्ड से अल्पकालिक बिलों में स्थानांतरित करके फेड की रिवर्स रीपरचेज सुविधा (RRP) को समाप्त कर दिया। इसने बाजार में लगभग $2.5 ट्रिलियन राजकोषीय प्रोत्साहन डाला, जिसका मुख्य रूप से वित्तीय संपत्ति रखने वाले अमीरों को लाभ हुआ; परिणामस्वरूप परिसंपत्ति बाजारों में उछाल आया। 2008 के बाद की तरह, इन अमीर लोगों को दी गई सरकारी मदद से वास्तविक आर्थिक गतिविधि नहीं हुई, और अमेरिका का ऋण-से-नाममात्र सकल घरेलू उत्पाद अनुपात फिर से बढ़ने लगा।

क्या ट्रम्प के आने वाले प्रशासन ने हाल के अमेरिकी आर्थिक इतिहास से सबक सीखा है? मेरा मानना है कि उसने सीखा है।

स्कॉट बैसेट, जिन्हें व्यापक रूप से ट्रम्प द्वारा जेनेट येलेन की जगह यू.एस. ट्रेजरी सचिव के रूप में चुने जाने के लिए चुना गया माना जाता है, ने इस बारे में कई भाषण दिए हैं कि वे अमेरिका को कैसे "ठीक" करना चाहते हैं। उनके भाषणों और स्तंभों में विस्तार से बताया गया है कि ट्रम्प की "अमेरिका फर्स्ट योजना" को कैसे लागू किया जाए, जो चीन की विकास रणनीति (जो 1980 के दशक में डेंग शियाओपिंग के तहत शुरू हुई थी और आज भी जारी है) से काफी मिलती-जुलती है। इस योजना का उद्देश्य सरकार द्वारा प्रदान किए गए कर क्रेडिट और सब्सिडी के माध्यम से प्रमुख उद्योगों (जैसे जहाज निर्माण, सेमीकंडक्टर कारखाने, ऑटोमोबाइल विनिर्माण, आदि) के पुनर्स्थापन को बढ़ावा देकर नाममात्र जीडीपी वृद्धि को बढ़ावा देना है। योग्य कंपनियाँ कम ब्याज वाले बैंक ऋण प्राप्त करने में सक्षम होंगी। बैंक एक बार फिर इन वास्तविक परिचालन कंपनियों को ऋण देने के लिए उत्सुक होंगे क्योंकि उनकी लाभप्रदता की गारंटी यू.एस. सरकार द्वारा दी जाती है। जैसे-जैसे कंपनियाँ संयुक्त राज्य अमेरिका में अपने परिचालन का विस्तार करती हैं, उन्हें अमेरिकी श्रमिकों को नियुक्त करने की आवश्यकता होती है। आम अमेरिकियों के लिए उच्च वेतन वाली नौकरियों का मतलब है उपभोक्ता खर्च में वृद्धि। यदि ट्रम्प कुछ देशों से अप्रवास को प्रतिबंधित करते हैं तो ये प्रभाव अधिक महत्वपूर्ण होंगे। ये उपाय आर्थिक गतिविधि को बढ़ावा देते हैं, और सरकार को कॉर्पोरेट मुनाफे और व्यक्तिगत आय करों के माध्यम से राजस्व प्राप्त होता है। इन योजनाओं को समर्थन देने के लिए सरकार defiसीआईटी को उच्च बने रहने की आवश्यकता है, और ट्रेजरी बैंकों को बांड बेचकर धन जुटाता है। चूंकि फेड या सांसदों ने पूरक उत्तोलन अनुपात को निलंबित कर दिया है, इसलिए बैंक अब अपनी बैलेंस शीट को फिर से उत्तोलन कर सकते हैं। विजेता साधारण श्रमिक, योग्य उत्पाद और सेवाएँ बनाने वाली कंपनियाँ और अमेरिकी सरकार हैं, जिनका ऋण-से-नाममात्र जीडीपी अनुपात गिरता है। यह नीति गरीबों के लिए सुपर-क्वांटिटेटिव सहजता के बराबर है।

बहुत बढ़िया लगता है। अमेरिका में ऐसे समृद्ध युग पर कौन आपत्ति कर सकता है?

नुकसान में वे लोग हैं जो लंबी अवधि के बॉन्ड या बचत जमा रखते हैं, क्योंकि इन साधनों पर होने वाले लाभ को जानबूझकर अमेरिकी अर्थव्यवस्था की नाममात्र वृद्धि दर से नीचे रखा जाएगा। यदि आपकी मजदूरी उच्च मुद्रास्फीति के साथ नहीं बढ़ पाती है, तो आप भी प्रभावित होंगे। उल्लेखनीय रूप से, यूनियन में शामिल होना फिर से लोकप्रिय हो गया है। 4 और 40 नया नारा बन गया, जिसका अर्थ है कि अगले चार वर्षों में श्रमिकों के लिए 40% वेतन वृद्धि, या प्रति वर्ष 10%, ताकि उन्हें काम करना जारी रखने के लिए प्रोत्साहित किया जा सके।

आपमें से जो लोग सोचते हैं कि वे अमीर हैं, चिंता न करें। यहाँ एक निवेश है मार्गदर्शकयह वित्तीय सलाह नहीं है; मैं सिर्फ़ वही साझा कर रहा हूँ जो मैं अपने व्यक्तिगत पोर्टफोलियो में करता हूँ। जब भी कोई बिल पारित होता है जो किसी विशिष्ट उद्योग को धन आवंटित करता है, तो उसे ध्यान से पढ़ें और फिर उन उद्योगों के शेयरों में निवेश करें। अपने पैसे को फ़िएट बॉन्ड या बैंक जमा में रखने के बजाय, सोना खरीदें (वित्तीय दमन के खिलाफ बेबी बूमर्स के लिए बचाव के रूप में) या बिटकॉइन (वित्तीय दमन के खिलाफ मिलेनियल्स के लिए बचाव के रूप में)।

जाहिर है, मेरे पोर्टफोलियो में बिटकॉइन, अन्य को प्राथमिकता दी गई है क्रिप्टोमुद्राएँ, और क्रिप्टो-संबंधित कंपनियों के स्टॉक, उसके बाद तिजोरी में संग्रहीत सोना, और अंत में स्टॉक। मैं अपने एमे एक्स बिलों का भुगतान करने के लिए मनी मार्केट फंड में थोड़ी सी नकदी रखता हूँ।

इस पोस्ट के शेष भाग में, मैं समझाऊंगा कि अमीरों और गरीबों के लिए QE आर्थिक विकास और मुद्रा आपूर्ति को कैसे प्रभावित करता है। इसके बाद, मैं भविष्यवाणी करूंगा कि बैंकों के लिए पूरक उत्तोलन अनुपात (SLR) की छूट एक बार फिर गरीबों के लिए असीमित QE को कैसे संभव बनाती है। अंतिम भाग में, मैं अमेरिकी बैंक ऋण की आपूर्ति को ट्रैक करने के लिए एक नया सूचकांक पेश करूंगा और दिखाऊंगा कि बैंक ऋण आपूर्ति के समायोजन के बाद बिटकॉइन अन्य सभी परिसंपत्तियों से बेहतर प्रदर्शन कैसे करता है।

पैसे की आपूर्ति

मैं ज़ोल्टन पॉज़र्स की गुणवत्ता की बहुत प्रशंसा करता हूँ एक्स यूनो प्लस श्रृंखला। मैंने हाल ही में मालदीव में अपने लंबे सप्ताहांत के दौरान सर्फिंग, आयंगर योग और फ़ेसिया मसाज का आनंद लेते हुए उनकी सभी रचनाएँ पढ़ीं। इस लेख के बाकी हिस्सों में उनकी रचनाएँ अक्सर दिखाई देंगी।

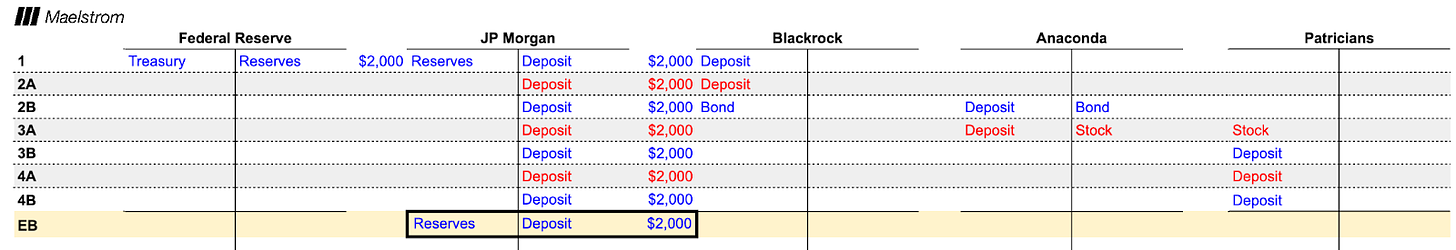

इसके बाद, मैं काल्पनिक लेखांकन प्रविष्टियों की एक श्रृंखला दिखाऊंगा। टी के बाईं ओर संपत्तियां हैं और दाईं ओर देयताएं हैं। नीली प्रविष्टियाँ मूल्य में वृद्धि को दर्शाती हैं और लाल प्रविष्टियाँ मूल्य में कमी को दर्शाती हैं।

पहला उदाहरण इस बात पर केंद्रित है कि मात्रात्मक सहजता के माध्यम से फेड द्वारा बांड खरीद कैसे मुद्रा आपूर्ति और आर्थिक विकास को प्रभावित करती है। बेशक, यह उदाहरण और उसके बाद आने वाले उदाहरण रुचि और अपील बढ़ाने के लिए थोड़े हास्यपूर्ण होंगे।

कल्पना कीजिए कि आप मार्च 2023 में पॉवेल हैं, जब अमेरिका में क्षेत्रीय बैंकिंग संकट है। तनाव दूर करने के लिए पॉवेल न्यूयॉर्क शहर के 370 पार्क एवेन्यू में रैकेट और टेनिस क्लब में अपने एक पुराने दोस्त के साथ स्क्वैश खेलने जाता है, जिसकी संपत्ति करोड़ों में है। पॉवेल का दोस्त बहुत चिंतित है।

इस मित्र ने, जिसे केविन कहा जाता है, एक वरिष्ठ वित्त व्यक्ति ने कहा, जय, मुझे हैम्पटन में अपना घर बेचना पड़ सकता है। मेरा सारा पैसा सिग्नेचर बैंक में है, और जाहिर तौर पर मेरा बैलेंस FDIC बीमा सीमा से अधिक है। आपको मेरी मदद करनी होगी। आप जानते हैं कि खरगोशों के लिए गर्मियों में एक दिन के लिए शहर में रहना कितना मुश्किल होता है।

जय ने जवाब दिया, चिंता मत करो, मैं इसे पूरा कर लूंगा। मैं क्वांटिटेटिव ईजिंग में $2 ट्रिलियन करने जा रहा हूं। इसकी घोषणा रविवार रात को की जाएगी। आप जानते हैं कि फेड हमेशा आपकी मदद करता है। आपके योगदान के बिना, कौन जानता है कि अमेरिका कैसा होगा। कल्पना कीजिए कि अगर ट्रम्प सत्ता में वापस आ गए क्योंकि बिडेन को वित्तीय संकट से निपटना था। मुझे अभी भी याद है जब ट्रम्प ने 80 के दशक की शुरुआत में डोरसिया में मेरी प्रेमिका को चुरा लिया था, यह बहुत ही क्रोधित करने वाला था।

फेड ने बैंकिंग संकट को संबोधित करने के लिए बैंक टर्म फंडिंग प्रोग्राम बनाया, जो सीधे QE से अलग है। लेकिन मुझे यहाँ थोड़ा कलात्मक होने की अनुमति दें। अब, आइए देखें कि $2 ट्रिलियन QE मुद्रा आपूर्ति को कैसे प्रभावित करता है। सभी संख्याएँ अरबों डॉलर में होंगी।

-

फेड ने ब्लैकरॉक से $200 बिलियन मूल्य के ट्रेजरी बॉन्ड खरीदे और इसके लिए रिजर्व से भुगतान किया। जेपी मॉर्गन ने एक बैंक के रूप में इस लेन-देन में मध्यस्थ की भूमिका निभाई। जेपी मॉर्गन को $200 बिलियन रिजर्व मिले और ब्लैकरॉक को $200 बिलियन जमा राशि दी। फेड की मात्रात्मक सहजता नीति ने बैंकों को जमा राशि बनाने के लिए प्रेरित किया, जो अंततः धन बन गई।

-

ब्लैकरॉक को अपने ट्रेजरी बॉन्ड खोने के बाद, अन्य ब्याज-असर वाली परिसंपत्तियों में पैसे को फिर से निवेश करने की आवश्यकता है। ब्लैकरॉक के सीईओ लैरी फिंक आमतौर पर केवल उद्योग के नेताओं के साथ काम करते हैं, लेकिन इस समय, वे प्रौद्योगिकी क्षेत्र में रुचि रखते हैं। एनाकोंडा नामक एक नया सोशल नेटवर्किंग ऐप उपयोगकर्ताओं द्वारा अपलोड की गई तस्वीरों को साझा करने के लिए एक उपयोगकर्ता समुदाय का निर्माण कर रहा है। एनाकोंडा विकास के चरण में है, और ब्लैकरॉक उनके $200 बिलियन मूल्य के बॉन्ड खरीदकर खुश है।

-

एनाकोंडा अमेरिकी पूंजी बाजारों में एक प्रमुख खिलाड़ी बन गया है। उन्होंने 18 से 45 वर्ष के पुरुषों के उपयोगकर्ता आधार को सफलतापूर्वक आकर्षित किया है, जिससे वे ऐप के आदी हो गए हैं। चूंकि ये उपयोगकर्ता अपना पढ़ने का समय कम कर देते हैं और इसके बजाय ऐप ब्राउज़ करने में समय बिताते हैं, इसलिए उनकी उत्पादकता में काफी गिरावट आई है। एनाकोंडा ऋण जारी करके कर अनुकूलन के लिए स्टॉक बायबैक को वित्तपोषित करता है ताकि उन्हें विदेशों में रखी गई आय को वापस करने की आवश्यकता न हो। शेयरों की संख्या कम करने से न केवल शेयर की कीमत बढ़ती है, बल्कि प्रति शेयर आय भी बढ़ती है क्योंकि हर कम हो जाता है। इसलिए, ब्लैकरॉक जैसे निष्क्रिय सूचकांक निवेशक अपने शेयर खरीदने के लिए अधिक इच्छुक हैं। नतीजतन, अभिजात वर्ग के पास अपने शेयर बेचने के बाद उनके बैंक खातों में अतिरिक्त $200 बिलियन जमा हैं।

-

एनाकोंडा के धनी शेयरधारकों को तत्काल धन का उपयोग करने की कोई आवश्यकता नहीं थी। गैगोसियन ने मियामी आर्ट बेसल में एक भव्य पार्टी का आयोजन किया। पार्टी में, अभिजात वर्ग ने गंभीर कला संग्राहक के रूप में अपनी प्रतिष्ठा बढ़ाने और बूथों पर सुंदरियों को प्रभावित करने के लिए कला के नवीनतम कार्यों को खरीदने का फैसला किया। इन कलाकृतियों के विक्रेता भी उसी आर्थिक वर्ग के लोग थे। नतीजतन, खरीदारों के बैंक खातों में पैसा जमा हो गया, जबकि विक्रेताओं के खातों में पैसा कट गया।

इन सभी लेन-देन के अंत में, कोई वास्तविक आर्थिक गतिविधि नहीं बनाई गई। अर्थव्यवस्था में $2 ट्रिलियन पंप करके, फेड ने वास्तव में केवल अमीरों के बैंक खाते की शेष राशि में वृद्धि की। यहां तक कि एक अमेरिकी कंपनी के वित्तपोषण से भी आर्थिक विकास नहीं हुआ क्योंकि पैसे का इस्तेमाल नई नौकरियां पैदा किए बिना स्टॉक की कीमतों को बढ़ाने के लिए किया गया था। QE के $1 के परिणामस्वरूप मुद्रा आपूर्ति में $1 की वृद्धि हुई, लेकिन इससे कोई आर्थिक गतिविधि नहीं हुई। यह ऋण का उचित उपयोग नहीं है। इसलिए, QE के दौरान नाममात्र जीडीपी के लिए ऋण का अनुपात 2008 से 2020 तक अमीरों के बीच बढ़ा है।

अब, आइए कोविड के दौरान राष्ट्रपति ट्रम्प की निर्णय लेने की प्रक्रिया पर नज़र डालें। मार्च 2020 में वापस: कोविड प्रकोप की शुरुआत में, ट्रम्प के सलाहकारों ने उन्हें "वक्र को समतल करने" की सलाह दी। उन्होंने उन्हें अर्थव्यवस्था को बंद करने और केवल "आवश्यक श्रमिकों" को काम जारी रखने की अनुमति देने की सलाह दी, आम तौर पर वे जो अर्थव्यवस्था को चालू रखने के लिए कम वेतन पर काम कर रहे थे।

ट्रम्प: क्या मुझे वास्तव में अर्थव्यवस्था को बंद करने की आवश्यकता है क्योंकि कुछ डॉक्टरों को लगता है कि यह फ्लू बुरा है?

सलाहकार: हाँ, श्रीमान राष्ट्रपति। मुझे आपको याद दिलाना चाहिए कि यह मुख्य रूप से आपके जैसे वरिष्ठ नागरिक हैं जो COVID-19 संक्रमण से उत्पन्न जटिलताओं के जोखिम में हैं। मैं यह भी बताना चाहूँगा कि यदि वे बीमार हो जाते हैं और उन्हें अस्पताल में भर्ती होने की आवश्यकता होती है, तो 65 वर्ष से अधिक आयु के सभी लोगों का इलाज करना बहुत महंगा होगा। आपको सभी गैर-आवश्यक श्रमिकों को लॉकडाउन करने की आवश्यकता है।

ट्रम्प: इससे अर्थव्यवस्था ध्वस्त हो जाएगी। हमें सभी को चेक भेजना चाहिए ताकि वे शिकायत न करें। फेड ट्रेजरी द्वारा जारी किए गए ऋण को खरीद सकता है, जो इन सब्सिडी को वित्तपोषित करेगा।

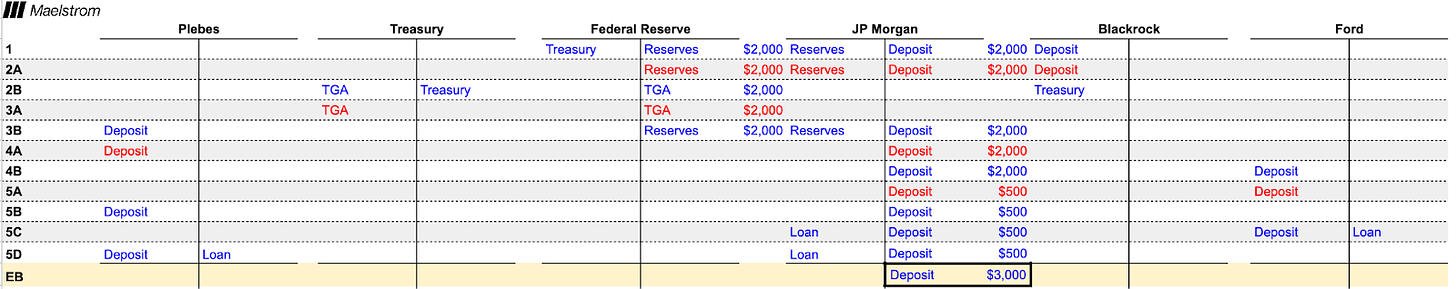

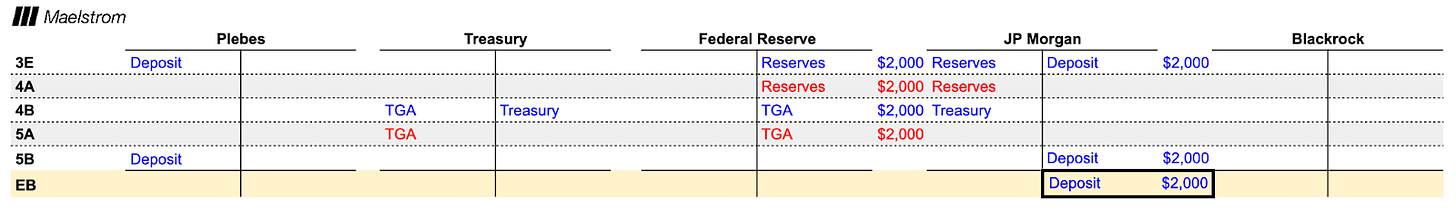

अब, आइए इसी लेखांकन ढांचे का उपयोग करके चरण दर चरण विश्लेषण करें कि मात्रात्मक सहजता आम लोगों को किस प्रकार प्रभावित करती है।

-

पहले उदाहरण की तरह, फेड ने ब्लैकरॉक से ट्रेजरी बांड खरीदकर $200 बिलियन की मात्रात्मक सहजता के लिए अपने भंडार का उपयोग किया।

-

पहले उदाहरण के विपरीत, इस बार कोष विभाग भी धन के प्रवाह में शामिल है। ट्रम्प प्रशासन के प्रोत्साहन चेक का भुगतान करने के लिए, सरकार को ट्रेजरी बांड जारी करके धन जुटाने की आवश्यकता है। ब्लैकरॉक ने कॉरपोरेट बॉन्ड के बजाय ट्रेजरी बॉन्ड खरीदना चुना। जेपी मॉर्गन ने ब्लैकरॉक को अपने बैंक जमा को फेडरल रिजर्व रिजर्व में बदलने में सहायता की, जिसका उपयोग ट्रेजरी बॉन्ड खरीदने के लिए किया जा सकता है। ट्रेजरी विभाग को फेडरल रिजर्व ट्रेजरी जनरल अकाउंट (TGA) में चेकिंग खाते के समान जमा प्राप्त हुआ।

-

ट्रेजरी विभाग ने सभी को, खास तौर पर आम जनता को प्रोत्साहन चेक भेजे। इससे TGA बैलेंस कम हो गया और साथ ही, फेडरल रिजर्व के पास मौजूद रिजर्व में भी उसी हिसाब से बढ़ोतरी हुई और ये रिजर्व जेपी मॉर्गन में आम जनता की बैंक जमाराशि बन गए।

-

औसत जो ने अपना पूरा प्रोत्साहन चेक एक नए फोर्ड एफ-150 पिकअप ट्रक पर खर्च कर दिया। उन्होंने इलेक्ट्रिक कारों के चलन को नजरअंदाज कर दिया। यह अमेरिका है। वे अभी भी पारंपरिक गैस कारों को पसंद करते हैं। औसत जो के बैंक खाते से पैसे काटे गए, जबकि फोर्ड के बैंक खाते में पैसे जोड़े गए।

-

फोर्ड ने इन ट्रकों को बेचते समय दो काम किए। सबसे पहले, उन्होंने कर्मचारियों को भुगतान किया, जिससे फोर्ड के खाते से जमा राशि कर्मचारियों के खातों में स्थानांतरित हो गई। फिर, फोर्ड ने उत्पादन बढ़ाने के लिए बैंक से ऋण मांगा; ऋण देने से नई जमा राशि बनी और धन की आपूर्ति में वृद्धि हुई। अंत में, आम लोगों ने छुट्टी पर जाने की योजना बनाई और बैंक से व्यक्तिगत ऋण लिया, जो अच्छी आर्थिक स्थिति और उनकी अच्छी तनख्वाह वाली नौकरियों को देखते हुए उन्हें देने में खुश था। आम लोगों से बैंक ऋण ने भी अतिरिक्त जमा राशि बनाई, जैसा कि फोर्ड ने पैसे उधार लेते समय किया था।

-

अंतिम जमा या मुद्रा शेष $300 बिलियन है, जो कि फेड द्वारा शुरू में QE के माध्यम से डाले गए $200 बिलियन से $100 बिलियन अधिक है। जैसा कि आप इस उदाहरण से देख सकते हैं, मेन स्ट्रीट के लिए QE आर्थिक विकास को प्रोत्साहित करता है। ट्रेजरी से प्रोत्साहन चेक ने मेन स्ट्रीट को ट्रक खरीदने के लिए प्रोत्साहित किया। फोर्ड अपने कर्मचारियों को भुगतान करने और अपने माल की मांग के कारण उत्पादन बढ़ाने के लिए ऋण लेने में सक्षम था। उच्च वेतन वाली नौकरियों वाले कर्मचारियों को बैंक ऋण प्राप्त हुआ, जिससे उन्हें अधिक उपभोग करने की अनुमति मिली। $1 ऋण ने $1 से अधिक आर्थिक गतिविधि उत्पन्न की। यह सरकार के लिए एक सकारात्मक परिणाम है।

मैं इस बात पर आगे चर्चा करना चाहूंगा कि बैंक राजकोष को असीमित वित्तपोषण कैसे उपलब्ध करा सकते हैं।

खैर, ऊपर दिए गए चरण 3 से शुरू करें।

-

ट्रेजरी विभाग ने आर्थिक प्रोत्साहन निधि का एक नया दौर जारी करना शुरू कर दिया है। इन निधियों को जुटाने के लिए, ट्रेजरी विभाग ने बांड की नीलामी करके धन जुटाया, और मुख्य डीलर के रूप में जेपी मॉर्गन चेस ने इन बांडों को खरीदने के लिए फेडरल रिजर्व में अपने भंडार का इस्तेमाल किया। बांड बेचने के बाद, फेडरल रिजर्व में ट्रेजरी विभाग के टीजीए खाते का बैलेंस बढ़ गया।

-

पिछले उदाहरण की तरह, ट्रेजरी विभाग द्वारा जारी किए गए चेक आम लोगों द्वारा जेपी मॉर्गन चेस खाते में जमा किए जाएंगे।

जब ट्रेजरी बांड जारी करता है, जिन्हें बैंकिंग प्रणाली द्वारा खरीद लिया जाता है, तो यह अन्यथा बेकार पड़े फेडरल रिजर्व रिजर्व को आम लोगों की जमाराशि में परिवर्तित कर देता है, जिसका उपयोग खर्च के लिए किया जा सकता है, जिससे आर्थिक गतिविधि को बढ़ावा मिलता है।

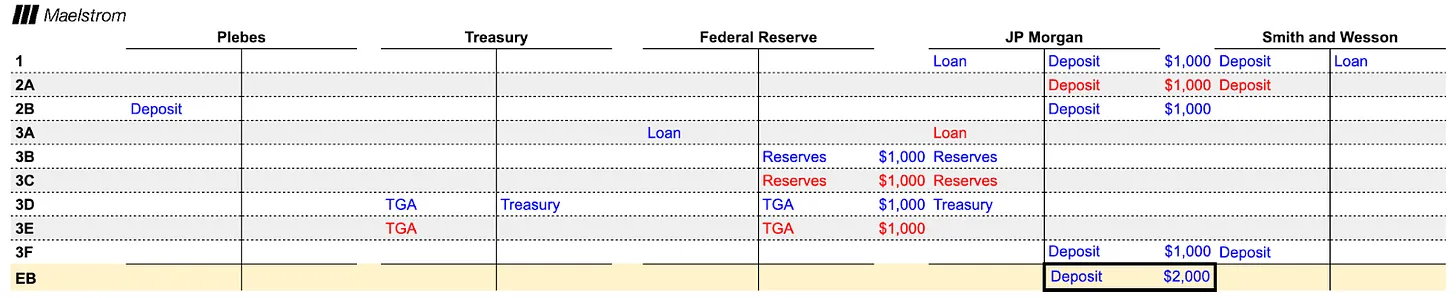

अब आइए टी डायग्राम पर नज़र डालें। क्या होता है जब सरकार कर छूट और सब्सिडी देकर व्यवसायों को कुछ खास वस्तुओं और सेवाओं का उत्पादन करने के लिए प्रोत्साहित करती है?

इस उदाहरण में, क्लिंट ईस्टवुड वेस्टर्न से प्रेरित फ़ारस की खाड़ी में गोलीबारी की शूटिंग के दौरान संयुक्त राज्य अमेरिका की गोलियाँ खत्म हो जाती हैं। सरकार गोला-बारूद के उत्पादन को सब्सिडी देने का वादा करते हुए एक विधेयक पारित करती है। स्मिथ वेसन सेना को गोला-बारूद की आपूर्ति करने के लिए आवेदन करता है और उसे अनुबंध मिल जाता है, लेकिन वे अनुबंध को पूरा करने के लिए पर्याप्त गोलियाँ बनाने में असमर्थ होते हैं और इसलिए जेपी मॉर्गन से एक नई फैक्ट्री बनाने के लिए ऋण मांगते हैं।

-

जब जेपी मॉर्गन चेस के ऋण अधिकारी को सरकारी अनुबंध प्राप्त होता है, तो वह विश्वासपूर्वक स्मिथ एंड वेसन को $1,000 का ऋण देता है। इस ऋण को देकर, वह हवा से $1,000 का धन बनाता है।

-

स्मिथ और वेसन ने कारखाने बनाए, जिससे वेतन आय हुई, जो अंततः जेपी मॉर्गन चेस में जमा हो गई। जेपी मॉर्गन चेस द्वारा बनाया गया पैसा उन लोगों की जमा राशि बन गया जो सबसे अधिक खर्च करने के लिए इच्छुक थे, यानी औसत व्यक्ति। मैंने पहले ही बताया है कि औसत व्यक्ति की खर्च करने की आदतें आर्थिक गतिविधि को कैसे संचालित करती हैं। आइए उस उदाहरण को थोड़ा संशोधित करें।

-

स्मिथ एंड वेसन को सब्सिडी देने के लिए ट्रेजरी को नीलामी में $1,000 का नया ऋण जारी करना होगा। जेपी मॉर्गन चेस ऋण खरीदने के लिए नीलामी में भाग लेता है, लेकिन उसके पास इसे वापस चुकाने के लिए पर्याप्त भंडार नहीं है। चूंकि फेड की छूट खिड़की का उपयोग करने में अब कोई नुकसान नहीं है, इसलिए जेपी मॉर्गन चेस फेड से आरक्षित ऋण प्राप्त करने के लिए स्मिथ एंड वेसन कॉर्पोरेट ऋण परिसंपत्तियों का उपयोग संपार्श्विक के रूप में करता है। इन भंडारों का उपयोग नए जारी किए गए ट्रेजरी ऋण को खरीदने के लिए किया जाता है। फिर ट्रेजरी स्मिथ एंड वेसन को सब्सिडी का भुगतान करता है, और फंड जेपी मॉर्गन चेस के पास जमा हो जाते हैं।

यह उदाहरण दर्शाता है कि कैसे अमेरिकी सरकार, औद्योगिक नीति के माध्यम से, जेपी मॉर्गन चेस को ऋण देने के लिए प्रेरित कर सकती है, तथा ऋणों से प्राप्त परिसंपत्तियों को अधिक अमेरिकी ट्रेजरी ऋण खरीदने के लिए संपार्श्विक के रूप में उपयोग कर सकती है।

ट्रेजरी, फेडरल रिजर्व और बैंक एक जादुई "पैसा बनाने वाली मशीन" संचालित करते प्रतीत होते हैं जो निम्नलिखित कार्य कर सकती है:

-

इससे अमीरों की वित्तीय परिसंपत्तियां तो बढ़ जाती हैं, लेकिन ये परिसंपत्तियां वास्तविक आर्थिक गतिविधि उत्पन्न नहीं करतीं।

-

गरीबों के बैंक खातों में पैसा डालने से, वे आमतौर पर उस धन का उपयोग वस्तुओं और सेवाओं के उपभोग के लिए करेंगे, जिससे वास्तविक आर्थिक गतिविधि को बढ़ावा मिलेगा।

-

कुछ विशिष्ट उद्योगों में कुछ उद्यमों की लाभप्रदता सुनिश्चित करने से उद्यमों को बैंक ऋण के माध्यम से विस्तार करने में मदद मिलती है, जिससे वास्तविक आर्थिक गतिविधियों को बढ़ावा मिलता है।

तो क्या ऐसे कार्यों पर कोई प्रतिबंध है?

बेशक ऐसा है। बैंक बिना सीमा के पैसे नहीं बना सकते क्योंकि उन्हें अपनी हर ऋण परिसंपत्ति के लिए महंगी इक्विटी रखनी होती है। तकनीकी शब्दों में, विभिन्न प्रकार की परिसंपत्तियों में जोखिम-भारित परिसंपत्ति शुल्क होते हैं। यहां तक कि सरकारी बॉन्ड और केंद्रीय बैंक रिजर्व, जिन्हें जोखिम-मुक्त माना जाता है, उन्हें इक्विटी पूंजी के खर्च की आवश्यकता होती है। इसलिए एक निश्चित बिंदु पर, बैंक अब प्रभावी रूप से अमेरिकी ट्रेजरी पर बोली नहीं लगा सकते हैं या कॉर्पोरेट ऋण नहीं दे सकते हैं।

बैंकों को ऋण और अन्य ऋण प्रतिभूतियों के लिए इक्विटी प्रदान करने की आवश्यकता इसलिए है क्योंकि यदि उधारकर्ता दिवालिया हो जाता है, चाहे वह सरकार हो या निगम, किसी को तो घाटा उठाना ही होगा। चूँकि बैंक लाभ कमाने के लिए पैसे बनाने या सरकारी बॉन्ड खरीदने का विकल्प चुनते हैं, इसलिए इसके शेयरधारकों के लिए इन घाटों को उठाना समझदारी है। जब घाटा बैंक की इक्विटी से अधिक हो जाता है, तो बैंक विफल हो जाता है। न केवल बैंक की विफलता के कारण जमाकर्ताओं को अपनी जमा राशि खोनी पड़ती है, जो कि काफी बुरा है, बल्कि प्रणालीगत दृष्टिकोण से इससे भी बदतर यह है कि बैंक अर्थव्यवस्था में ऋण की मात्रा का विस्तार जारी नहीं रख सकते हैं। चूँकि आंशिक आरक्षित फ़िएट वित्तीय प्रणाली को चालू रखने के लिए निरंतर ऋण विस्तार की आवश्यकता होती है, इसलिए बैंक की विफलता पूरे वित्तीय सिस्टम को डोमिनोज़ की तरह ढहा सकती है। याद रखें - एक व्यक्ति की संपत्ति दूसरे व्यक्ति की देनदारी है।

जब बैंकों का इक्विटी क्रेडिट खत्म हो जाता है, तो सिस्टम को बचाने का एकमात्र तरीका केंद्रीय बैंक के लिए नई फिएट मनी बनाना और बैंकों की खराब संपत्तियों के बदले में उसका आदान-प्रदान करना है। कल्पना करें कि अगर सिग्नेचर बैंक ने अब बंद हो चुकी थ्री एरो कैपिटल (3AC) के सु झू और काइल डेविस को ही पैसे उधार दिए होते। सु और काइल ने बैंक को गलत वित्तीय विवरण दिए, जिससे बैंक को कंपनी की वित्तीय सेहत के बारे में गुमराह किया गया। फिर उन्होंने फंड से नकदी निकाल ली और इसे अपनी पत्नियों को हस्तांतरित कर दिया, इस उम्मीद में कि फंड दिवालियापन परिसमापन से बच जाएगा। जब फंड दिवालिया हो गया, तो बैंक के पास वसूलने के लिए कोई संपत्ति नहीं थी और ऋण बेकार हो गए। यह एक काल्पनिक कथानक है; सु और काइल अच्छे लोग हैं और ऐसा कुछ नहीं करेंगे ;)। सिग्नेचर ने सीनेटर एलिजाबेथ वॉरेन को अभियान निधि की एक बड़ी राशि दान की, जो अमेरिकी सीनेट बैंकिंग समिति की सदस्य थीं। अपने राजनीतिक प्रभाव का उपयोग करते हुए, सिग्नेचर ने सीनेटर वॉरेन को आश्वस्त किया कि वे बचाने लायक थे। सीनेटर वॉरेन ने फेड के चेयरमैन पॉवेल से संपर्क किया और फेड से डिस्काउंट विंडो के माध्यम से 3AC के ऋण को बराबर में बदलने के लिए कहा। फेड ने इसका अनुपालन किया, और सिग्नेचर किसी भी जमा बहिर्वाह को पूरा करने के लिए नए जारी किए गए डॉलर के लिए 3AC बॉन्ड का आदान-प्रदान करने में सक्षम था। बेशक, यह सिर्फ एक काल्पनिक उदाहरण है, लेकिन नैतिकता यह है कि यदि बैंक पर्याप्त इक्विटी पूंजी प्रदान नहीं करते हैं, तो अंततः पूरे समाज को मुद्रा अवमूल्यन के परिणामों को भुगतना पड़ेगा।

शायद मेरी धारणा में कुछ सच्चाई हो; यहाँ हाल ही की एक कहानी है स्ट्रेट्स टाइम्स :

बंद हो चुकी क्रिप्टोकरेंसी हेज फंड थ्री एरो कैपिटल (3AC) की सह-संस्थापक झू सू की पत्नी, दंपति की कुछ अन्य संपत्तियों पर अदालती रोक के बावजूद, सिंगापुर में अपना आलीशान घर $51 मिलियन में बेचने में सफल रही हैं।

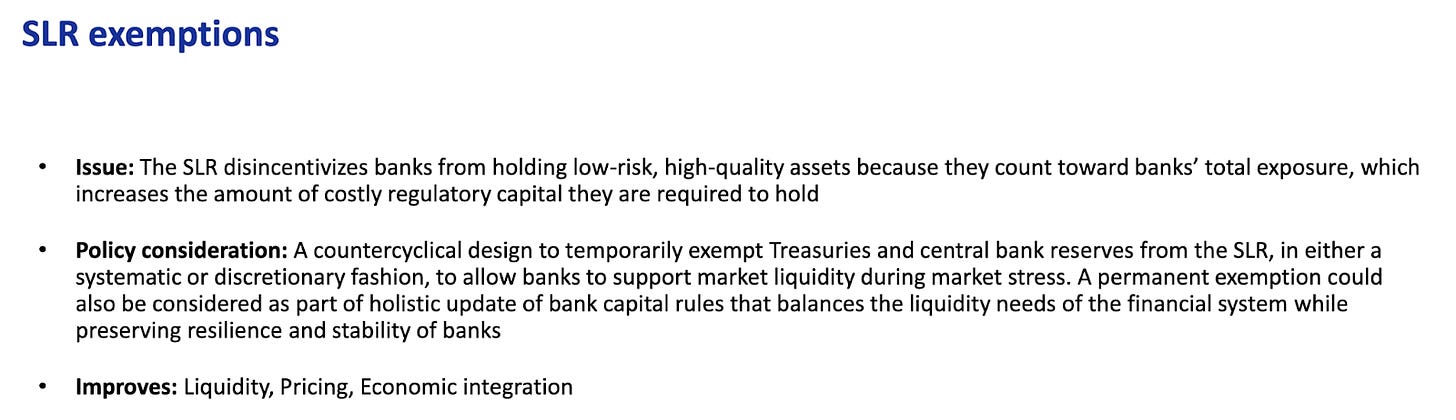

यह मानते हुए कि सरकारें असीमित बैंक ऋण बनाना चाहती हैं, उन्हें नियमों में बदलाव करना होगा ताकि ट्रेजरी बांड और कुछ "स्वीकृत" कॉर्पोरेट ऋण (उदाहरण के लिए, निवेश-ग्रेड बांड या सेमीकंडक्टर कंपनियों जैसे विशिष्ट उद्योगों द्वारा जारी ऋण) को पूरक उत्तोलन अनुपात (एसएलआर) सीमा से छूट दी जा सके।

यदि ट्रेजरी, केंद्रीय बैंक रिजर्व और/या स्वीकृत कॉर्पोरेट ऋण प्रतिभूतियों को एसएलआर से छूट दी गई, तो बैंक बिना महंगी इक्विटी लिए इन ऋणों की असीमित मात्रा खरीद सकेंगे। फेड के पास ऐसी छूट देने का अधिकार है, और उन्होंने अप्रैल 2020 और मार्च 2021 के बीच ऐसा किया। उस समय, संयुक्त राज्य अमेरिका में ऋण बाजार बंद हो गए थे। फेड ने बैंकों को अमेरिकी सरकार को उधार देने के लिए ट्रेजरी नीलामी में वापस लाने के लिए कार्रवाई की, जो प्रोत्साहन में खरबों डॉलर देने की योजना बना रही थी, लेकिन इसे वापस करने के लिए पर्याप्त कर राजस्व के बिना। छूट ने उल्लेखनीय रूप से अच्छा काम किया, बैंकों ने ट्रेजरी को बड़ी संख्या में खरीदा। हालांकि, जब पॉवेल ने 0% से 5% तक दरें बढ़ाईं, तो इन ट्रेजरी की कीमत में भारी गिरावट आई, जिससे मार्च 2023 में क्षेत्रीय बैंकिंग संकट पैदा हो गया। मुफ्त भोजन जैसी कोई चीज नहीं होती।

इसके अलावा, बैंक रिजर्व का स्तर भी नीलामी में ट्रेजरी बॉन्ड खरीदने के लिए बैंकों की इच्छा को प्रभावित करता है। जब बैंकों को लगता है कि फेड में उनके रिजर्व न्यूनतम आरामदायक स्तर (LCLoR) पर पहुंच गए हैं, तो वे नीलामी में भाग लेना बंद कर देंगे। LCLoR का विशिष्ट मूल्य तथ्य के बाद ही पता चलता है।

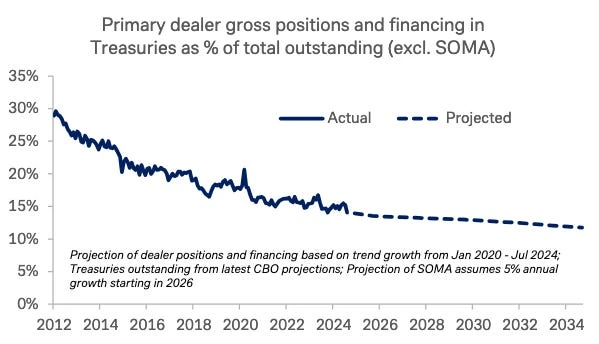

यह एक प्रस्तुति से एक चार्ट है वित्तीय लचीलापन of fiscal markets by the Treasury Borrowing Advisory Committee (TBAC) on October 29, 2024. The chart shows that the proportion of Treasury bonds held by the banking system as a percentage of total outstanding debt is decreasing, approaching the minimum comfortable level of reserves (LCLoR). This is problematic because as the Fed engages in quantitative tightening (QT) and central banks in surplus countries sell or no longer invest their net export earnings (i.e. de-dollarize), the marginal buyers in the Treasury market become volatile bond trading hedge funds.

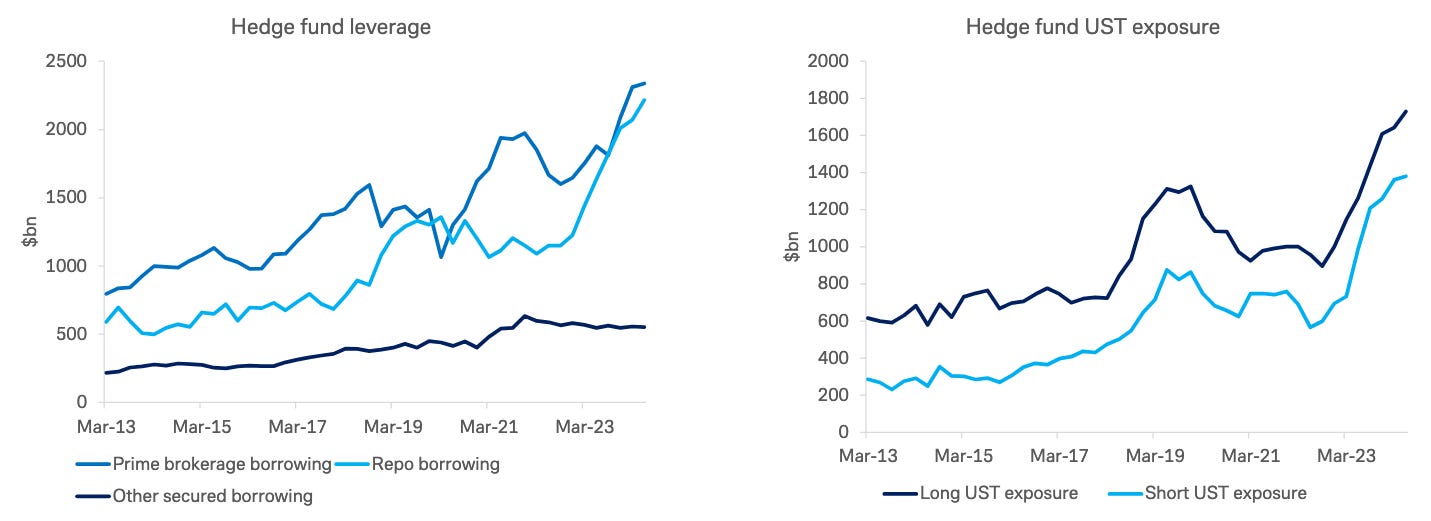

यहाँ उसी प्रस्तुति से एक और चार्ट है। जैसा कि आप चार्ट से देख सकते हैं, हेज फंड बैंकों द्वारा छोड़े गए अंतर को भर रहे हैं। हालाँकि, हेज फंड फंड के वास्तविक खरीदार नहीं हैं। वे कैरी ट्रेड से लाभ कमाते हैं, जो कम कीमत वाले नकद ट्रेजरी खरीद रहा है जबकि साथ ही ट्रेजरी फ्यूचर्स अनुबंधों को कम कर रहा है। व्यापार के नकद हिस्से को रेपो बाजार के माध्यम से वित्तपोषित किया जाता है। रेपो ट्रेड एक परिसंपत्ति (जैसे ट्रेजरी) का एक निश्चित ब्याज दर पर समय अवधि में नकदी के लिए विनिमय है। रात भर के वित्तपोषण के लिए संपार्श्विक के रूप में ट्रेजरी का उपयोग करते समय वाणिज्यिक बैंकों की बैलेंस शीट पर उपलब्ध क्षमता के आधार पर रेपो बाजार की कीमत तय की जाती है। जैसे-जैसे बैलेंस शीट की क्षमता घटती है, रेपो दर बढ़ती जाएगी। यदि ट्रेजरी को वित्तपोषित करने की लागत बढ़ती है, तो हेज फंड केवल तभी अधिक खरीद सकते हैं जब ट्रेजरी फ्यूचर्स की कीमतों के सापेक्ष सस्ती हों। इसका मतलब है कि ट्रेजरी नीलामी की कीमतों में गिरावट और पैदावार में वृद्धि की आवश्यकता है। यह ट्रेजरी के लक्ष्यों के विपरीत है क्योंकि वे कम लागत पर अधिक ऋण जारी करना चाहते हैं।

विनियामक प्रतिबंधों के कारण, बैंक पर्याप्त मात्रा में ट्रेजरी बॉन्ड नहीं खरीद सकते हैं और उचित कीमतों पर हेज फंड ट्रेजरी बॉन्ड खरीद को वित्तपोषित नहीं कर सकते हैं। इसलिए, फेड को बैंकों को फिर से एसएलआर से छूट देने की आवश्यकता है। इससे ट्रेजरी बाजार में तरलता में सुधार करने में मदद मिलेगी और अमेरिकी अर्थव्यवस्था के उत्पादक क्षेत्रों में असीमित मात्रात्मक सहजता (क्यूई) का उपयोग करने की अनुमति मिलेगी।

यदि आप अभी भी आश्वस्त नहीं हैं कि ट्रेजरी और फेड को बैंक विनियमनों को ढीला करने के महत्व का एहसास है, तो टीबीएसी ने उसी प्रस्तुति के स्लाइड 29 पर इस आवश्यकता को स्पष्ट रूप से बताया है।

ट्रैकिंग मेट्रिक्स

अगर ट्रम्प-ओ-नॉमिक्स मेरे बताए अनुसार काम करता है, तो हमें बैंक ऋण वृद्धि की संभावना पर ध्यान केंद्रित करने की आवश्यकता है। पिछले उदाहरणों के आधार पर, हम जानते हैं कि अमीरों के लिए मात्रात्मक सहजता (QE) बैंक रिजर्व बढ़ाकर काम करती है, जबकि गरीबों के लिए QE बैंक जमा बढ़ाकर काम करती है। सौभाग्य से, फेडरल रिजर्व हर हफ्ते पूरे बैंकिंग सिस्टम के लिए ये दोनों डेटा प्रदान करता है।

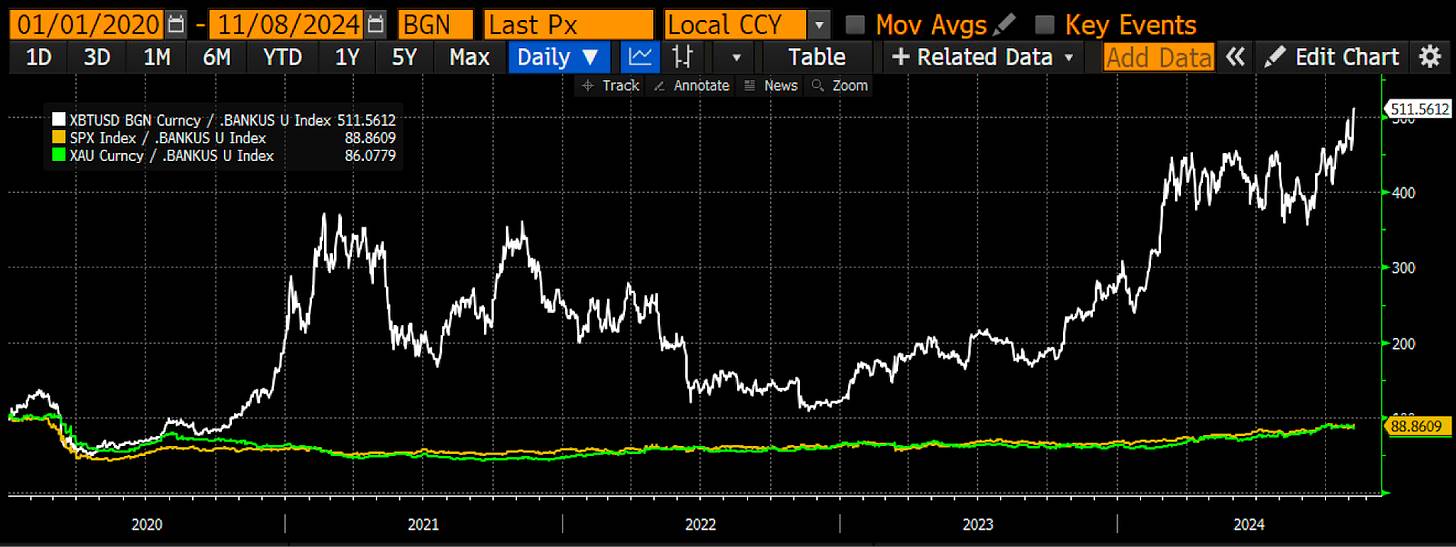

मैंने एक कस्टम ब्लूमी इंडेक्स बनाया है जो रिजर्व और अन्य जमा और देनदारियों को जोड़ता है, बैंकस यू इंडेक्स। यह मेरा कस्टम इंडेक्स है जो अमेरिकी बैंकों द्वारा रखे गए ऋण की मात्रा को ट्रैक करता है। मेरी राय में, यह सबसे महत्वपूर्ण मनी सप्लाई इंडिकेटर है। जैसा कि आप देख सकते हैं, कभी-कभी यह बिटकॉइन से आगे होगा, जैसे कि 2020 में, और कभी-कभी यह बिटकॉइन से पीछे रहेगा, जैसे कि 2024 में।

हालाँकि, अधिक महत्वपूर्ण यह है कि जब बैंक ऋण की आपूर्ति कम हो जाती है तो परिसंपत्तियाँ कैसे प्रदर्शन करती हैं। बिटकॉइन (सफ़ेद), एसपी 500 (सोना), और सोना (हरा) सभी मेरे बैंक क्रेडिट इंडेक्स के लिए समायोजित हैं। मानों को 100 पर सामान्यीकृत किया जाता है, और आप देख सकते हैं कि बिटकॉइन सबसे बेहतरीन प्रदर्शन करने वाला रहा है, जो 2020 से 400% से अधिक है। यदि आप फिएट के अवमूल्यन से बचने के लिए केवल एक काम कर सकते हैं, तो बिटकॉइन में निवेश करें। गणित निर्विवाद है।

भविष्य की दिशाएं

ट्रम्प और उनकी आर्थिक टीम ने यह स्पष्ट कर दिया है कि वे डॉलर को कमज़ोर करने की नीति अपनाएंगे और अमेरिकी उद्योग के पुनर्स्थापन का समर्थन करने के लिए आवश्यक धन उपलब्ध कराएंगे। चूंकि अगले दो वर्षों में रिपब्लिकन सरकार की तीन प्रमुख शाखाओं को नियंत्रित करेंगे, इसलिए वे बिना किसी बाधा के ट्रम्प की पूरी आर्थिक योजना को आगे बढ़ा सकते हैं। मुझे लगता है कि डेमोक्रेट भी इस पैसे छापने वाली पार्टी में शामिल होंगे क्योंकि कोई भी राजनेता मतदाताओं को लाभ देने के प्रलोभन का विरोध नहीं कर सकता।

रिपब्लिकन प्रमुख वस्तुओं और सामग्रियों के निर्माताओं को घरेलू उत्पादन बढ़ाने के लिए प्रोत्साहित करने के लिए कई विधेयक पारित करने में अग्रणी भूमिका निभाएंगे। ये विधेयक बिडेन प्रशासन के दौरान पारित किए गए CHIPS अधिनियम, इंफ्रास्ट्रक्चर अधिनियम और ग्रीन न्यू डील के समान होंगे। बैंक ऋण तेजी से बढ़ेगा क्योंकि कंपनियाँ सरकारी सब्सिडी स्वीकार करती हैं और ऋण प्राप्त करती हैं। जो लोग स्टॉक चुनने में अच्छे हैं, उन्हें उन सार्वजनिक कंपनियों में निवेश करने पर विचार करना चाहिए जो सरकार द्वारा आवश्यक उत्पाद बनाती हैं।

अंततः, फेड नीति को आसान बना सकता है और कम से कम ट्रेजरी बॉन्ड और केंद्रीय बैंक रिजर्व को एसएलआर (पूरक उत्तोलन अनुपात) से छूट दे सकता है। उस समय, असीमित मात्रात्मक सहजता का रास्ता साफ हो जाएगा।

विधायी रूप से संचालित औद्योगिक नीति और एसएलआर छूट के संयोजन से बैंक ऋण में उछाल आएगा। मैंने पहले ही दिखाया है कि इस तरह की नीति से प्रवाहित होने वाले धन की गति फेड के पारंपरिक अमीर-केवल मात्रात्मक सहजता दृष्टिकोण से बहुत अधिक है। नतीजतन, हम उम्मीद कर सकते हैं कि बिटकॉइन और क्रिप्टोकरेंसी कम से कम मार्च 2020 और नवंबर 2021 के बीच जितना अच्छा प्रदर्शन करती हैं, और संभवतः उससे भी बेहतर प्रदर्शन करेंगी। असली सवाल यह है कि कितना ऋण बनाया जाएगा?

कोविड प्रोत्साहन ने लगभग $4 ट्रिलियन क्रेडिट इंजेक्ट किया। इस बार यह और भी बड़ा होगा। रक्षा और स्वास्थ्य देखभाल खर्च पहले से ही नाममात्र जीडीपी की तुलना में तेजी से बढ़ रहा है। वे तेजी से बढ़ना जारी रखेंगे क्योंकि अमेरिका बहुध्रुवीय भू-राजनीतिक वातावरण से निपटने के लिए रक्षा खर्च बढ़ाता है। 2030 तक, कुल अमेरिकी आबादी में 65 से अधिक लोगों का अनुपात चरम पर होगा, जिसका अर्थ है कि अब और 2030 के बीच स्वास्थ्य देखभाल खर्च में तेजी आएगी। कोई भी राजनेता रक्षा और स्वास्थ्य देखभाल खर्च में कटौती करने की हिम्मत नहीं करता है या उन्हें जल्दी से वोट दिया जाएगा। इसका मतलब यह है कि ट्रेजरी सिर्फ रोशनी चालू रखने के लिए बाजार में कर्ज डालना जारी रखेगा। मैंने पहले दिखाया है कि मात्रात्मक सहजता और ट्रेजरी उधार के संयोजन में 1 से ऊपर का धन वेग है। यह घाटा खर्च अमेरिका की नाममात्र विकास क्षमता को बढ़ाएगा।

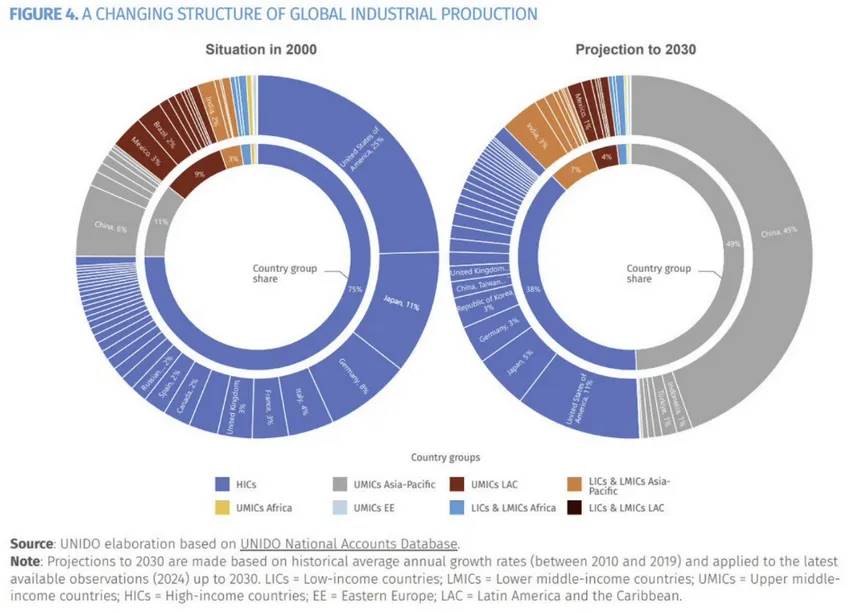

अमेरिकी कंपनियों को फिर से स्थापित करने के प्रयास में, इस लक्ष्य को प्राप्त करने की लागत खरबों डॉलर में होगी। जब से संयुक्त राज्य अमेरिका ने 2001 में चीन को विश्व व्यापार संगठन में शामिल होने की अनुमति दी है, संयुक्त राज्य अमेरिका ने सक्रिय रूप से अपने विनिर्माण आधार को चीन में स्थानांतरित कर दिया है। तीन दशकों से भी कम समय में, चीन वैश्विक विनिर्माण केंद्र बन गया है, जो सबसे कम लागत पर उच्च गुणवत्ता वाले उत्पादों का उत्पादन कर रहा है। यहां तक कि जो कंपनियां चीन के बाहर कथित रूप से कम लागत वाले देशों में अपनी आपूर्ति श्रृंखलाओं में विविधता लाने की योजना बना रही हैं, उन्होंने चीन के पूर्वी तट पर कई आपूर्तिकर्ताओं के गहन एकीकरण को बहुत कुशल पाया है। भले ही वियतनाम जैसे देशों में श्रम लागत कम हो, फिर भी इन कंपनियों को उत्पादन पूरा करने के लिए चीन से मध्यवर्ती उत्पादों का आयात करने की आवश्यकता है। इसलिए, आपूर्ति श्रृंखलाओं को वापस संयुक्त राज्य अमेरिका में लाना एक कठिन काम होगा और, यदि यह राजनीतिक रूप से आवश्यक है, तो यह बहुत महंगा होगा। मैं चीन से संयुक्त राज्य अमेरिका में उत्पादन क्षमता स्थानांतरित करने के लिए खरबों डॉलर के सस्ते बैंक वित्तपोषण प्रदान करने की आवश्यकता का उल्लेख कर रहा हूं।

ऋण को नाममात्र जीडीपी अनुपात 132% से घटाकर 115% करने में $4 ट्रिलियन की लागत आई। यह मानते हुए कि अमेरिका सितंबर 2008 में इस अनुपात को और घटाकर 70% कर देता है, तब रैखिक एक्सट्रपलेशन के अनुसार, इस डीलीवरेजिंग को प्राप्त करने के लिए $10.5 ट्रिलियन क्रेडिट का निर्माण करने की आवश्यकता है। यही कारण है कि बिटकॉइन की कीमत $1 मिलियन तक पहुंच सकती है, क्योंकि कीमतें मार्जिन पर निर्धारित होती हैं। जैसे ही बिटकॉइन की परिसंचारी आपूर्ति कम होती है, दुनिया भर में बड़ी संख्या में फिएट मुद्राएं न केवल संयुक्त राज्य अमेरिका में, बल्कि चीन, जापान और पश्चिमी यूरोप में भी सुरक्षित आश्रय परिसंपत्तियों के लिए प्रतिस्पर्धा करेंगी। लंबी अवधि के लिए खरीदें और रखें।

यह लेख इंटरनेट से लिया गया है: आर्थर हेस: ट्रम्पनॉमिक्स के तहत मात्रात्मक सहजता का नया मॉडल और बिटकॉइन से लाखों डॉलर की राह

संबंधित: 7 बिटकॉइन मूल्यांकन मॉडल: $500,000 से $24 मिलियन तक

मूल लेखक: starzq (X: @starzqeth) क्या आप बिटकॉइन को 4 साल तक $500,000 तक रखने के लिए तैयार हैं? पिछले 10 सालों में यह 90 गुना बढ़ चुका है। अगले 10 या 20 सालों में यह कहां जाएगा? बिटकॉइन की कीमत हाल ही में फिर से $69,000 पर पहुंच गई है। अमेरिकी चुनाव में क्रिप्टो-पॉजिटिव कारकों की निरंतर रिहाई और अमेरिकी अर्थव्यवस्था के ढीले होने के साथ, यह अधिक से अधिक लोगों के बीच आम सहमति बन गई है कि कीमत अगले साल $100,000 के निशान को तोड़ देगी। https://coinmarketcap.com/currencies/Bitcoinमाइक्रोस्ट्रेटजी के सीईओ माइकल सैलर ने हाल ही में एक साक्षात्कार में कहा कि बिटकॉइन 2045 में 13 मिलियन अमेरिकी डॉलर तक पहुंच जाएगा, जिसका मतलब है कि अगले 21 वर्षों में औसत वार्षिक वृद्धि 29% तक पहुंच जाएगी। एक दीर्घकालिक निवेशक/होल्डर के रूप में, मैं अधिक उत्सुक हूं…