क्रिप्टो वेंचर कैपिटल की दुविधा का संक्षिप्त विश्लेषण: 2015 से परियोजनाओं में $49 बिलियन का निवेश किया गया, लेकिन रिटर्न कम है

मूल लेखक: रेनिक

मूल अनुवाद: टेकफ्लो

क्रिप्टो वीसी ने बिटकॉइन की तुलना में काफी कम प्रदर्शन किया है। क्रिप्टो क्या VC संकट में है? इसका पता लगाने के लिए हमने 2015 से अब तक के डेटा का विश्लेषण किया।

संक्षेप में, पूरा उद्योग घाटे में है। 2015 से 2022 तक, टोकन परियोजनाओं में निवेश किए गए $49 बिलियन ने $40 बिलियन से कम मूल्य बनाया है, जो -19% (फीस और व्यय से पहले) का रिटर्न है।

इस बीच, बिटकॉइन एक नए सर्वकालिक उच्च स्तर को छूने की कगार पर है, जो नवंबर 2021 के उच्च स्तर (गोल्डन लाइन देखें) से अपने 200-दिवसीय मूविंग एवरेज पर 2.3 गुना बढ़ गया है। हम इन निष्कर्षों पर कैसे पहुंचे?

हमने 1 जनवरी, 2023 तक सभी वेंचर कैपिटल राउंड का विश्लेषण किया। क्रिप्टो वेंचर कैपिटल में कुल $88 बिलियन निवेश में से, $70 बिलियन (80%) इस तिथि से पहले निवेश किया गया था। क्यों?

किसी भी हाल के निवेश को विश्लेषण में शामिल करना उचित नहीं है, क्योंकि उनका वित्तपोषण हाल ही में किया गया है तथा उन्हें मूल्य प्राप्ति के लिए पर्याप्त समय नहीं मिला है।

आमतौर पर, बीज से लेकर फसल तैयार होने तक 3 साल का समय लगता है। टोकन जनरेशन इवेंट (TGE) और बाद के चरणों के लिए 1 वर्ष से कम। इसलिए, 2 वर्ष से कम पुराने डेटा को बाहर करना उचित लगता है। बेशक, कुछ अपवाद हैं, लेकिन समग्र विश्लेषण को बदलने के लिए पर्याप्त नहीं हैं। इसलिए, 2015 से 2022 तक, लगभग 70 बिलियन अमेरिकी डॉलर का निवेश किया गया था, जिसमें से हम मानते हैं कि 70% को टोकन परियोजनाओं में निवेश किया गया था। यह अनुभव पर आधारित अनुमान है।

जाहिर है, सभी क्रिप्टो वेंचर कैपिटल टोकन परियोजनाओं में प्रवाहित नहीं होते हैं। लेकिन ब्रिज और कॉइनबेस के आईपीओ के हालिया अधिग्रहण के अलावा, बाजार में कुछ अन्य तरलता घटनाएं हैं, इसलिए इस समय इन निवेशों का सही मूल्यांकन करना मुश्किल है।

2015 से 2022 तक, उद्यम पूंजी ने टोकन परियोजनाओं में $49 बिलियन का निवेश किया।

इन उद्यम समर्थित परियोजनाओं के टोकन का पूर्णतः पतला बाजार मूल्य (एफडीवी) $439 बिलियन तक पहुंच गया।

यह ध्यान देने योग्य है कि इस मूल्य का $100 बिलियन SOL से आता है।

स्पष्ट रूप से, उद्यम पूंजी रिटर्न मुख्य रूप से कुछ विशेष परियोजनाओं द्वारा संचालित होता है, लेकिन इन विशिष्ट फंडों के बाहर, समग्र रूप से उद्योग इस मूल्य सृजन में व्यापक रूप से भाग नहीं लेता है।

इसलिए, हम शेष मूल्य को $339 बिलियन मान सकते हैं।

तो फिर इन परियोजनाओं में उद्यम पूंजी उद्योग का कुल कितना हिस्सा है?

मान लें कि उद्यम निवेशक सामूहिक रूप से इन टोकन FDVs के 15% रखते हैं।

प्रत्येक वी.सी. राउंड आमतौर पर नेटवर्क का लगभग 7% खरीदता है, और टोकन जेनरेशन इवेंट (TGE) से पहले आमतौर पर 2 राउंड (कभी-कभी कम) होते हैं।

इसलिए, 15% की होल्डिंग उचित प्रतीत होती है।

वर्तमान बाजार पूंजीकरण के आधार पर, उद्यम पूंजी उद्योग सैद्धांतिक रूप से $66 बिलियन मूल्य के टोकन रखता है।

यदि हम एसओएल (एक प्रमुख विशेष मद) को छोड़ दें, तो इसका मूल्य $51 बिलियन है।

परिणामस्वरूप, 2022 तक निवेश (शुल्क और व्यय से पहले) SOL सहित पूरे उद्योग में 34% तक बढ़ गया है।

यदि एसओएल को शामिल नहीं किया जाता है, तो मूलतः यह समान ही है।

हम जानते हैं कि तरल मूल्य (अर्थात प्रवाह-माध्यम बाजार पूंजीकरण) और पूर्णतया तनु बाजार पूंजीकरण (एफडीवी) के बीच बहुत बड़ा अंतर है।

ये आंकड़े इस धारणा पर आधारित हैं कि लॉक किए गए टोकनों की FDV को वर्तमान मूल्य पर बेचा जा सकता है।

यदि हम बाजार में तरलता की कमी के लिए मानक छूट (डीएलओएम) 40% (जो क्रिप्टो स्पेस में बहुत भिन्न हो सकती है) को ध्यान में रखते हैं, तो परियोजना का मूल्य SOL सहित लगभग $40 बिलियन और SOL को छोड़कर लगभग $30 बिलियन है।

इसमें फीस और खर्च जोड़ दें तो यह संख्या और भी कम हो जाती है।

वर्तमान मूल्यों पर, सम्पूर्ण उद्योग वास्तव में घाटे में चल रहा है।

हालाँकि, जैसा कि कहावत है, 6 फुट लंबा व्यक्ति औसतन 5 फुट गहरी नदी में डूब सकता है।

ये मोटे तौर पर औसत आंकड़े हैं जिनका उपयोग उद्योग की समग्र स्थिति का सामान्य विचार देने के लिए किया जाता है।

वास्तव में कुछ अत्यंत सफल कहानियाँ हैं।

यदि आपने एसओएल के सीड राउंड में निवेश किया है, या $1 बिलियन से अधिक बाजार पूंजीकरण वाली परियोजना में एक छोटे फंड में पर्याप्त बड़ा निवेश किया है, तो आपने बिटकॉइन और उद्योग के औसत से बेहतर प्रदर्शन किया होगा।

यह ध्यान देने योग्य है कि अधिकांश ऑल्टकॉइन अपना मूल्य उन परियोजनाओं से प्राप्त करते हैं जो पिछले चक्र के आरंभ में या उससे पहले लॉन्च की गई थीं।

और सबसे हालिया परियोजना अभी भी विकासाधीन है, इसलिए भविष्य में इसमें वृद्धि की गुंजाइश हो सकती है।

2015 और 2022 के बीच निवेश किए गए $70 बिलियन का अधिकांश हिस्सा इस अवधि की दूसरी छमाही में निवेश किया गया है।

इन परियोजनाओं को भी उच्च मूल्यांकन पर बड़ी धनराशि वाली उद्यम पूंजी फर्मों द्वारा वित्त पोषित किया जाता है।

इसलिए, यह अनिश्चित है कि हाल की परियोजनाओं की सफलता से निवेश पर मजबूत प्रतिफल मिलेगा या नहीं।

एक अंतिम बिंदु - इसकी तुलना उसी वर्ष के वेब 2 वी.सी. रिटर्न से कैसे की जा सकती है?

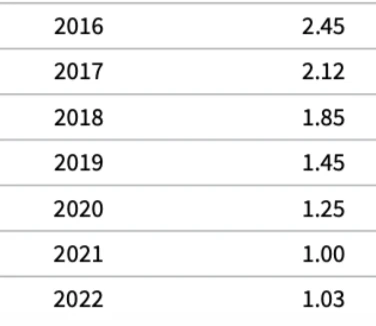

प्रबंधकों द्वारा रिपोर्ट की गई TVPI (कुल मूल्य से चुकता पूंजी अनुपात) के आधार पर, फीस और व्यय के बाद कुल रिटर्न मोटे तौर पर तुलनीय दिखता है।

तो, मुझे इस सबका क्या मतलब निकालना चाहिए?

जब उद्यम निवेशों की तुलना तरल परिसंपत्तियों से की जाती है, तो अधिकांश फंडों ने बिटकॉइन की तुलना में खराब प्रदर्शन किया है, विशेष रूप से मंदी के बाद से।

यहां तक कि चलती औसत के आधार पर गणना करने पर भी प्रदर्शन खराब रहता है।

यह वास्तव में वैसा ही है जैसा पारंपरिक उद्यम पूंजी ने नैस्डैक के साथ अनुभव किया था।

कोट्यू के थॉमस लाफॉन्ट ने ऑल इन समिट में इस पर एक शानदार रिपोर्ट दी:

ऐसा क्यों है, और वेब2 और क्रिप्टोकरेंसी के बीच समानताएं क्यों हैं?

वेंचर कैपिटल वास्तव में आसान नहीं है! हिट दर कम है, तरलता खराब है, और फीस अधिक है।

लेकिन इसमें अन्य कारक भी शामिल हैं - पैमाने की अर्थव्यवस्था और नेटवर्क प्रभाव।

नैस्डैक रिटर्न को बढ़ाने वाले "बिग सेवन टेक स्टॉक्स" सभी नेटवर्क प्रभावों से लाभान्वित होते हैं।

बिटकॉइन, एथेरियम और एसओएल के लिए भी यही सच है।

इसका मतलब यह है कि जैसे-जैसे इन बड़े प्लेटफार्मों/नेटवर्कों का विस्तार होता है, उनका रिटर्न भी बढ़ता है।

साथ ही, जैसे-जैसे उपयोगकर्ता आधार बढ़ रहा है, उत्पाद का मूल्य भी बढ़ रहा है।

इससे छोटे स्टार्टअप्स के लिए प्रतिस्पर्धा करना मुश्किल हो जाता है, कम से कम निवेश पर रिटर्न के नजरिए से तो औसतन।

क्या इसमें बदलाव आएगा?

क्रिप्टो उद्यम पूंजी उद्योग को कुल धन उगाही और फंड आकार के संदर्भ में समायोजन करने की आवश्यकता हो सकती है (या TOTA L3 को जल्दी से तिगुना करने की आवश्यकता है)।

मैग 7 की विकास दर हमेशा नहीं रहेगी - वैश्विक सकल घरेलू उत्पाद से वे कितना निकाल सकते हैं, इसकी भी एक सीमा है।

लेकिन दिलचस्प बात यह है कि BTC, ETH और SOL की वृद्धि दर Mag 7 से भी अधिक धीमी हो सकती है।

यह कहा जा सकता है कि मुद्रा सबसे अधिक नेटवर्क प्रभाव वाली तकनीक है।

बीटीसी स्पष्ट रूप से इस बिल में फिट बैठता है। ETH और SOL का मूल्य यह है कि लोग उम्मीद करते हैं कि वे भी इंटरनेट मुद्रा का एक रूप बन सकते हैं।

दूसरे शब्दों में, आज क्रिप्टोकरेंसी अपनाने का वक्र 2010 के दशक के प्रारंभ में (या संभवतः उससे भी पहले) मैग 7 के समान है, इसलिए अभी भी बहुत सारे बाजार का दोहन किया जाना बाकी है।

वर्तमान में क्रिप्टोकरेंसी उद्यम पूंजी में स्थापित संस्थागत तरल क्रिप्टो फंडों की तुलना में 20 गुना अधिक धन है ($88 बिलियन बनाम ~ $4 बिलियन से अधिक)।

इसलिए यदि चीजें मेरी अपेक्षा के अनुसार होती हैं, तो लिक्विड क्रिप्टो एयूएम क्रिप्टो वीसी एयूएम से अधिक हो जाएगा।

आखिरकार, यह दुनिया के अन्य हिस्सों में भी चल रही प्रवृत्ति के अनुरूप है।

अस्वीकरण:

कई लोगों ने यह बताने के लिए संपर्क किया है कि कुछ डेटा गायब है। हमने रिपोर्ट में उद्धृत मौजूदा डेटा का उपयोग किया और डेटा को किसी भी तरह से बदला या व्याख्या नहीं किया। हमारा इरादा तथ्य प्रदान करना और उद्योग को सोचने के लिए कुछ देना था।

अगर आपको लगता है कि कोई डेटा गायब है या गलत है, तो कृपया हमसे संपर्क करें। हम भविष्य में अपडेट कर सकते हैं और इस प्रक्रिया में सुधार की उम्मीद करते हैं।

यह लेख इंटरनेट से लिया गया है: क्रिप्टो वेंचर कैपिटल की दुविधा का संक्षिप्त विश्लेषण: 2015 से परियोजनाओं में $49 बिलियन का निवेश किया गया, लेकिन रिटर्न बिटकॉइन जितना अच्छा नहीं है

लेयर 2 के विकास के लिए, काफी समय से, सभी ने ऑप्टिमिस्टिक रोलअप (ऑप सीरीज़) और ज़ीरो नॉलेज रोलअप (ज़ेडके सीरीज़) के दो प्रमुख तकनीकी मार्गों के बीच प्रतिस्पर्धा पर ध्यान केंद्रित किया है। तकनीकी लाभों के आधार पर, बाजार ने चार प्रमुख लेयर 2 का चयन किया है, अर्थात्: आर्बिट्रम, ऑप्टिमिज़्म, स्टार्कनेट और ज़ेडकेसिंक। लेयर 2 के चार स्वर्गीय राजाओं के मेननेट के लॉन्च के साथ, टोकन का प्रचलन और चेन पर डेटा बहुत अलग हैं। बेस के विकास को देखते हुए, केवल एक साल में, इसने एथेरियम लेयर 2 चेन पर आधे से अधिक लेन-देन पर कब्जा कर लिया है। तो, बेस इतनी तेज़ी से क्यों विकसित हो रहा है? बेस इकोसिस्टम में कौन सी अग्रणी परियोजनाएँ ध्यान देने योग्य हैं? लेयर 2 के आधे हिस्से पर कब्जा करते हुए, क्यों…