EMC लैब्स की अक्टूबर रिपोर्ट: 10.89% की मासिक वृद्धि, अमेरिकी चुनाव की अराजकता के बाद BTC एक नई ऊंचाई पर पहुंच सकता है

इस रिपोर्ट में उल्लिखित बाजार, परियोजनाओं, मुद्राओं आदि पर जानकारी, राय और निर्णय केवल संदर्भ के लिए हैं और किसी भी निवेश सलाह का गठन नहीं करते हैं।

2024 में, वैश्विक मैक्रो-वित्त उथल-पुथल के बीच एक महत्वपूर्ण मोड़ पर पहुंच जाएगा।

With the 50 basis point drop in September, the US dollar entered a rate cut cycle. However, with the US presidential election and global geopolitical conflicts, US economic employment data began to be distorted, which increased the differences among traders on the future market. The US dollar, US stocks, and US bonds all experienced sharp fluctuations, making short-term trading increasingly difficult.

अमेरिकी शेयर बाजार में मतभेद और चिंताएं परिलक्षित हुईं क्योंकि तीनों प्रमुख सूचकांक बिना किसी दिशा के हिंसक रूप से उतार-चढ़ाव करते रहे। इसके विपरीत, बीटीसी, जो वृद्धि में पिछड़ गया था, अक्टूबर में 10.89% तक बढ़ गया, और प्रौद्योगिकी में एक बड़ी सफलता हासिल की, एक ही झटके में कई महत्वपूर्ण तकनीकी संकेतकों को नीचे गिरा दिया और फिर से नए उच्च समेकन क्षेत्र के ऊपरी किनारे पर पहुंच गया, एक बार $73,000 तक पहुंच गया।

बीटीसी की आंतरिक संरचना एकदम सही बनी हुई है और पूरी तरह से सफल होने के लिए तैयार है, लेकिन यह अभी भी अमेरिकी शेयर बाजार द्वारा दबा हुआ है, जो चुनाव की अनिश्चित संभावनाओं में फंसा हुआ है। लेकिन चुनाव सिर्फ़ एक प्रकरण है और इससे चक्र नहीं बदलेगा। हमारा मानना है कि नवंबर के चुनाव के बाद, ज़रूरी संघर्षों और विकल्पों के बाद, अमेरिकी शेयर बाजार अपनी बढ़त फिर से शुरू कर देगा। अगर ऐसा होता है, तो बीटीसी ऐतिहासिक ऊंचाई को तोड़ देगा और साल के दूसरे हिस्से में उछाल शुरू कर देगा। क्रिप्टो परिसंपत्ति बैल बाजार.

मैक्रो फाइनेंस: अमेरिकी डॉलर, अमेरिकी स्टॉक, अमेरिकी बांड और सोना

अक्टूबर में, लगातार तीन महीनों तक गिरने के बाद, अमेरिकी डॉलर इंडेक्स ने अप्रत्याशित रूप से 3.12% की तेजी से वापसी की, जो 100.7497 से बढ़कर 103.8990 हो गया, जो पिछले साल जनवरी के स्तर पर वापस आ गया। इस पलटाव के पीछे का कारण ट्रम्प की जीत थी। व्यापारियों का मानना था कि ट्रम्प का चुनाव चीन और संयुक्त राज्य अमेरिका के बीच अलगाव को तेज करेगा, मुद्रास्फीति को बढ़ाएगा, और ब्याज दरों में कटौती को सुचारू रूप से लागू करना मुश्किल बना देगा। हमारा मानना है कि यह पलटाव उम्मीदों से अधिक है और ब्याज दरों में कटौती की उम्मीद में कीमत चुकाई है, इसलिए अमेरिकी डॉलर इंडेक्स का पलटाव अस्थिर है।

अमेरिकी डॉलर सूचकांक का मासिक रुझान

ट्रम्प की आर्थिक नीति में कर कटौती और चीन और संयुक्त राज्य अमेरिका के बीच अलगाव की उम्मीद अनिवार्य रूप से अमेरिकी ऋण के आकार में और वृद्धि करेगी। जैसे-जैसे ट्रम्प की जीत की संभावना बढ़ती है, 2 साल के अमेरिकी ट्रेजरी बॉन्ड की उपज लगातार 5 महीनों तक गिरने के बाद 14.48% बढ़ गई है, और 10 साल के बॉन्ड की उपज 13.36% बढ़ गई है। अमेरिकी ऋण की बिक्री बहुत गंभीर है।

वर्तमान में, अमेरिकी शेयरों का कारोबार दो मुख्य बिंदुओं पर होता है: क्या ट्रम्प या हैरिस चुने जाएंगे, उनकी आर्थिक नीतियों के कारण परिसंपत्ति प्रवृत्तियों में विचलन हो सकता है, और क्या अमेरिकी अर्थव्यवस्था में नरम लैंडिंग होगी, कठिन लैंडिंग होगी, या कोई लैंडिंग नहीं होगी।

अक्टूबर में कम सीपीआई और बेरोजगारी दरों ने लोगों को इस बात पर अधिक से अधिक भरोसा दिलाया है कि अर्थव्यवस्था नरम लैंडिंग की ओर बढ़ रही है, जिसने अमेरिकी शेयर बाजार को अपने ऐतिहासिक उच्च स्तर के करीब रखा है। हालांकि, अल्ट्रा-लो नॉन-फार्म पेरोल डेटा और तथ्य यह है कि मूल्य निर्धारण पहले ही पूरा हो चुका था और चुनाव अनिर्णीत था, जिससे व्यापारियों को अपनी व्यापारिक दिशा खोनी पड़ी। बिग 7 की Q3 वित्तीय रिपोर्ट एक के बाद एक जारी की गई हैं, जिनके परिणाम मिश्रित हैं। इस पृष्ठभूमि के खिलाफ, महीने के मध्य में एक नए उच्च को छूने के बाद नैस्डैक गिर गया, महीने में 0.52% नीचे, और डॉव जोन्स महीने में 1.34% गिर गया। अमेरिकी डॉलर इंडेक्स में तेज उछाल को देखते हुए, यह एक अच्छा परिणाम है।

केवल सोने को ही सुरक्षित-हेवन फंडों से समर्थन मिला है, लंदन गोल्ड 4.15% बढ़कर $2,789.95 प्रति औंस हो गया। सोने की वर्तमान मजबूती न केवल सुरक्षित-हेवन फंडों से आती है, बल्कि कई देशों के केंद्रीय बैंकों द्वारा होल्डिंग्स में निरंतर वृद्धि से भी आती है (अपनी मुद्राओं के लिए मूल्य आरक्षित के रूप में अमेरिकी डॉलर के हिस्से की जगह)।

क्रिप्टो परिसंपत्तियाँ: दो प्रमुख तकनीकी संकेतकों की प्रभावी सफलता

अक्टूबर में, BTC $63,305.52 पर खुला और $70,191.83 पर बंद हुआ, जो मासिक आधार पर 10.89% ऊपर था, 23.32% के आयाम और वॉल्यूम में मामूली वृद्धि के साथ। यह पहली बार है कि मार्च में समायोजन के बाद से लगातार दो महीनों तक कीमत बढ़ी है।

बीटीसी दैनिक रुझान

तकनीकी संकेतकों के संदर्भ में, बीटीसी ने इस महीने कई प्रमुख सफलताएँ हासिल की हैं; इसने मार्च से 200-दिवसीय मूविंग एवरेज और डाउनवर्ड ट्रेंड लाइन (ऊपर दिए गए आंकड़े में सफ़ेद रेखा) को प्रभावी ढंग से तोड़ दिया है। इन दो प्रमुख तकनीकी संकेतकों की सफलता का मतलब है दीर्घकालिक प्रवृत्ति में सुधार, जो क्रिप्टो बाजार के मंदी में बदलने के बारे में संदेह को अस्थायी रूप से समाप्त कर सकता है।

वर्तमान में, बाजार नए उच्च समेकन क्षेत्र के ऊपरी किनारे का परीक्षण करने के बाद पीछे हटने के चरण में है। इसके बाद, हम दो तकनीकी संकेतकों पर ध्यान केंद्रित करते हैं, एक नए उच्च समेकन क्षेत्र (US$73,000) का ऊपरी किनारा और बढ़ती प्रवृत्ति रेखा (वर्तमान में लगभग US$75,000) है। पिछली रिपोर्टों में, हमने इस बात पर जोर दिया कि नए उच्च समेकन क्षेत्र की एक प्रभावी सफलता का मतलब है 8 महीने के लंबे समेकन का अंत, और बढ़ती प्रवृत्ति रेखा में फिर से प्रवेश करने का मतलब है एक नए बाजार का आगमन (बुल मार्केट की दूसरी लहर, यानी मुख्य बढ़ती लहर)।

बीटीसी मासिक प्रवृत्ति

मासिक चार्ट पर, हम देख सकते हैं कि अगस्त से बीटीसी की कम कीमत में वृद्धि जारी है। यह मोड़ दो बिंदुओं पर आधारित है: फेडरल रिजर्व, यूरोपीय संघ और चीन द्वारा ब्याज दरों में कटौती के बाद से वैश्विक तरलता में निरंतर सुधार, और क्रिप्टो परिसंपत्तियों का आंतरिक समायोजन, यानी सिक्कों को रखने की छोटी से लंबी संरचना का निष्कर्ष।

लॉन्ग-शॉर्ट गेम: बढ़ी हुई तरलता से बिक्री की दूसरी लहर शुरू हो सकती है

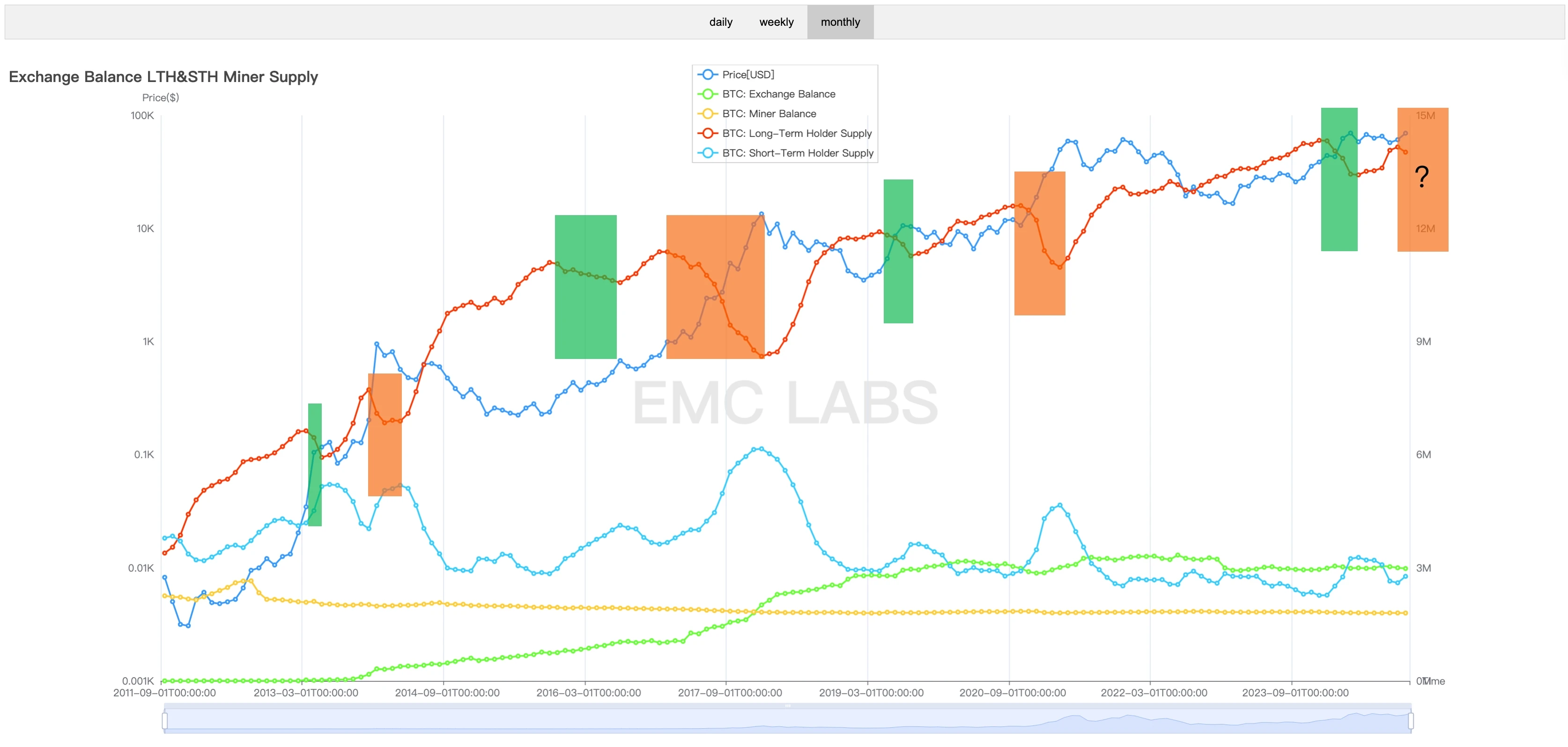

लॉन्ग, शॉर्ट, सीईएक्स और माइनर बीटीसी होल्डिंग्स वितरण (मासिक)

पिछली रिपोर्ट में, ईएमसी लैब्स ने बताया कि जैसे-जैसे क्रिप्टो परिसंपत्तियों का बुल मार्केट सामने आता है और समायोजित होता है, लॉन्ग धारकों को बिक्री के दो दौर का अनुभव होगा और बाजार में गिरावट के दौरान जमा किए गए चिप्स को वापस बाजार में फेंक दिया जाएगा।

इस चक्र में, लंबी अवधि की बिक्री की पहली लहर जनवरी में शुरू हुई और मई में समाप्त हुई, और फिर अक्टूबर तक फिर से संचय में बदल गई। सितंबर में फेड ने पहली बार ब्याज दरों में कटौती की, और क्रिप्टो बाजार की तरलता में सुधार हुआ। लंबी अवधि के धारकों ने फिर से बेचना शुरू कर दिया, जिससे होल्डिंग संरचना लंबी से छोटी हो गई। इस महीने की बिक्री का पैमाना 140,000 सिक्कों के करीब है।

यह तरलता में सुधार के लिए फेड द्वारा ब्याज दरों में कटौती का परिणाम है, और यह चक्र में एक आवश्यक चरण भी है। बेशक, हमें इस बिकवाली की स्थिरता की पुष्टि करने के लिए और समय चाहिए। कुल मिलाकर, हम सोचते हैं कि बिकवाली की दूसरी लहर शुरू हो गई है। जब तक फेड द्वारा ब्याज दरों में कटौती की दिशा नहीं बदलती, यह प्रक्रिया मध्यम और लंबी अवधि में जारी रहेगी।

इसके साथ ही बाजार में तरलता भी लगातार मजबूत हो रही है।

तरलता वृद्धि: क्रय शक्ति BTC ETF चैनल से आती है

क्रिप्टो बाजार के लिए, ब्याज दर में कटौती चक्र की शुरुआत बहुत महत्वपूर्ण है। कुछ हद तक, पिछले साल बीटीसी की ऊपर की गति ब्याज दर में कटौती की उम्मीद और बीटीसी ईटीएफ चैनल के उद्घाटन के शुरुआती मूल्य निर्धारण से आई थी। मार्च के बाद से समायोजन को ब्याज दर में कटौती की शुरुआत से पहले बाजार सुधार के रूप में भी समझा जा सकता है।

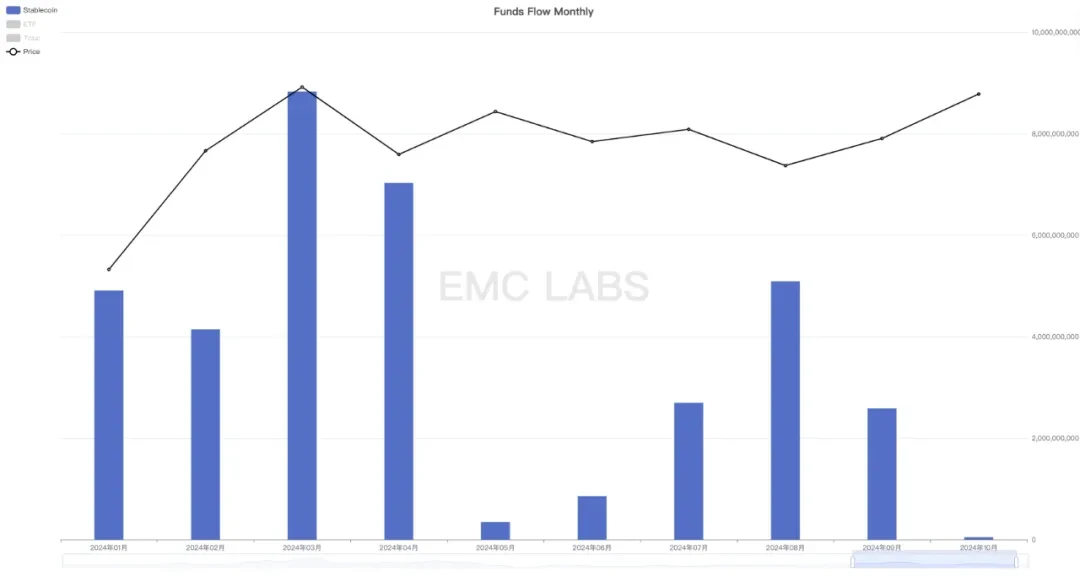

क्रिप्टो परिसंपत्ति बाजार में पूंजी प्रवाह और बहिर्वाह के मासिक आंकड़े (स्टेबलकॉइन्स + बीटीसी ईटीएफ)

यह निर्णय BTC ETF चैनल में फंड के प्रवाह और बहिर्वाह पर हमारे आँकड़ों पर आधारित है। ऊपर दिए गए चार्ट से हम देख सकते हैं कि मार्च के बाद, इस चैनल में फंड के प्रवाह में कमी या यहाँ तक कि बहिर्वाह में भी कमी के संकेत मिले हैं। अक्टूबर में इस गिरावट की प्रवृत्ति में सुधार हुआ।

EMC लैब्स ने बताया कि अक्टूबर में, संयुक्त राज्य अमेरिका में 11 BTC ETF ने कुल $5.394 बिलियन का प्रवाह दर्ज किया, जो रिकॉर्ड पर दूसरा सबसे बड़ा प्रवाह महीना है, जो इस साल फरवरी में $6.039 बिलियन के बाद दूसरा है। यह बड़ा प्रवाह BTC की कीमतों को पिछले उच्च स्तर को चुनौती देने के लिए मौलिक प्रोत्साहन प्रदान करता है।

अक्टूबर में स्टेबलकॉइन चैनल फंडों का प्रदर्शन बहुत कमजोर रहा, पूरे महीने में केवल US$47 मिलियन का प्रवाह हुआ, जो इस वर्ष अब तक का सबसे खराब मासिक प्रदर्शन है।

स्टेबलकॉइन्स के मासिक प्रवाह और बहिर्वाह के आँकड़े

कमजोर स्टेबलकॉइन चैनल फंड का उपयोग यह समझाने के लिए किया जा सकता है कि बीटीसी द्वारा अपने पिछले उच्च स्तर को चुनौती देने के बावजूद ऑल्टकॉइन ने बहुत खराब प्रदर्शन क्यों किया। बीटीसी ईटीएफ चैनल के फंड ऑल्टकॉइन को लाभ नहीं पहुंचा सकते हैं, जो क्रिप्टो एसेट मार्केट की संरचना में बहुत बड़े बदलावों में से एक है और इस पर बारीकी से ध्यान देने की आवश्यकता है।

उनमें से, बीटीसी ईटीएफ चैनल में फंड में तेज वृद्धि में ट्रम्प लेनदेन घटक शामिल है। ट्रम्प के क्रिप्टो की खोज के कारण, लोग अल्पकालिक लाभ की उम्मीद में अटकलें लगाते हैं और खरीदते हैं। यह ध्यान देने योग्य है। 4 नवंबर को अमेरिकी राष्ट्रपति चुनाव के साथ, अमेरिकी समय के अनुसार, बाजार में अल्पावधि में हिंसक उतार-चढ़ाव हो सकता है।

निष्कर्ष

अमेरिकी संस्थागत निवेशकों द्वारा प्रस्तुत 13 एफ रिपोर्ट के अनुसार, 2024 की पहली तिमाही में 1,015 संस्थानों के पास BTC ETF थे, जिनका होल्डिंग स्केल US$11.72 बिलियन था; दूसरी तिमाही में, 1,900 से अधिक संस्थानों के पास BTC ETF थे, जिनका होल्डिंग स्केल US$13.3 बिलियन था, और 44% संस्थानों ने अपनी होल्डिंग बढ़ाने का विकल्प चुना। वर्तमान में, BTC ETF द्वारा प्रबंधित BTC का स्केल कुल आपूर्ति के 5% से अधिक हो गया है, जो एक उल्लेखनीय सफलता है।

बीटीसी ईटीएफ चैनल ने पहले ही बीटीसी की मध्यम और लंबी अवधि की मूल्य निर्धारण शक्ति पर नियंत्रण कर लिया है। लंबे समय में, ब्याज दर में कटौती चक्र के दौरान बीटीसी ईटीएफ चैनल में फंड का प्रवाह जारी रहने की उम्मीद है, जो बीटीसी की कीमतों के दीर्घकालिक रुझान के लिए भौतिक समर्थन प्रदान करता है। हालांकि, मध्यम और अल्पावधि में अभी भी कई अनिश्चितताएं हैं।

बाजार की संरचना और मैक्रो-वित्तीय रुझानों को ध्यान में रखते हुए, EMC लैब्स ने अपने पिछले निर्णय को बनाए रखा है कि BTC Q4 में पिछले उच्च स्तर को तोड़ सकता है और बुल मार्केट की दूसरी छमाही शुरू कर सकता है। क्रिप्टो बाजार में, Altcoin बुल मार्केट की दूसरी छमाही की शुरुआत स्टेबलकॉइन चैनल कैपिटल इनफ्लो की रिकवरी पर आधारित है।

सबसे बड़ा जोखिम अमेरिकी चुनाव के नतीजों से है, क्या ब्याज दर में कटौती सभी बाजार पक्षों की अपेक्षाओं के अनुरूप सुचारू रूप से की जा सकेगी, और अमेरिकी वित्तीय प्रणाली की स्थिरता भी।

EMC लैब्स की स्थापना अप्रैल 2023 में क्रिप्टो परिसंपत्ति निवेशकों और डेटा वैज्ञानिकों द्वारा की गई थी। यह ब्लॉकचेन उद्योग अनुसंधान और क्रिप्टो द्वितीयक बाजार निवेश पर ध्यान केंद्रित करता है, उद्योग की दूरदर्शिता, अंतर्दृष्टि और डेटा माइनिंग को अपनी मुख्य प्रतिस्पर्धात्मकता के रूप में लेता है, और अनुसंधान और निवेश के माध्यम से तेजी से बढ़ते ब्लॉकचेन उद्योग में भाग लेने और मानव जाति को लाभ पहुंचाने के लिए ब्लॉकचेन और क्रिप्टो परिसंपत्तियों को बढ़ावा देने के लिए प्रतिबद्ध है।

और अधिक जानकारी के लिए कृपया विजिट करें: https://www.emc.fund

यह लेख इंटरनेट से लिया गया है: EMC लैब्स अक्टूबर रिपोर्ट: 10.89% की मासिक वृद्धि, अमेरिकी चुनाव की अराजकता के बाद BTC एक नई ऊंचाई पर पहुंच सकता है

संबंधित: यूरोपीय संघ क्रिप्टो-एसेट के प्रभाव का गहन विश्लेषण बाज़ार बाजार संरचना पर विनियमन अधिनियम

मूल लेखक: इनसाइट्स 4.वीसी मूल अनुवाद: टेकफ्लो क्रिप्टोएसेट बाजार ने पिछले दशक में तेजी से वृद्धि का अनुभव किया है, जिससे खुदरा और संस्थागत निवेशकों दोनों की भागीदारी बढ़ी है। हालांकि, इस वृद्धि ने महत्वपूर्ण विनियामक चुनौतियों को भी उजागर किया है, विशेष रूप से यूरोपीय संघ में, जहां एक खंडित विनियामक दृष्टिकोण ने सदस्य राज्यों में कानूनी अनिश्चितता और असंगति को जन्म दिया है। एकीकृत ढांचे की कमी ने बाजार के विकास में बाधा उत्पन्न की है, बाजार में प्रवेश में बाधाएं पैदा की हैं, और उपभोक्ता संरक्षण और बाजार अखंडता के बारे में चिंताएं पैदा की हैं। विनियमन के उद्देश्य MiCA का उद्देश्य इन चुनौतियों का समाधान करना है: एकल विनियामक ढांचा स्थापित करना: नियमों का एक व्यापक सेट बनाना जो सभी यूरोपीय संघ के सदस्य राज्यों और यूरोपीय आर्थिक क्षेत्र (EEA) पर लागू होता है। उपभोक्ता और निवेशक सुरक्षा को मजबूत करना: निवेशकों की सुरक्षा और इससे जुड़े जोखिमों को कम करने के उपायों को लागू करना…