सिक्के की कीमत दोगुनी हो गई, टीवीएल वापस आ गया, और हमने एवे का फिर से विश्लेषण किया, जो पुराने नेता थे जिन्होंने रिकवरी में बढ़त हासिल की

मूल लेखक | ग्रीन लाइट कैपिटल

संकलित द्वारा ओडेली ग्रह दैनिक ( @ओडेलीचाइन )

अनुवादक |अजुमा ( @अज़ुमा_एथ )

संपादक का नोट: पिछले कुछ महीनों में सेक्टर के कमज़ोर प्रदर्शन के बावजूद लेंडिंग लीडर Aave (AAVE) ने ट्रेंड के विपरीत काम किया है। जबकि कई पुराने DeFi प्रोटोकॉल के टोकन अभी भी नीचे गिर रहे हैं, AAVE की कीमत चुपचाप दोगुनी हो गई है - 5 अगस्त को US$80 के आसपास से आज US$170 से ऊपर।

जैसे ही फेडरल रिजर्व आधिकारिक तौर पर दर कटौती चक्र में प्रवेश करता है, ऑल्टकॉइन सीज़न की वापसी के बारे में चर्चाएँ, विशेष रूप से डेफी के फिर से बढ़ने का आह्वान, तेजी से बढ़ गया है, और ऐसा लगता है कि एवे ने रिकवरी में बढ़त हासिल कर ली है। अगले लेख में, ग्रीन लाइट कैपिटल कई आयामों से एवे के मौजूदा फंडामेंटल का फिर से विश्लेषण करता है, जो निवेशकों को एवे के मौजूदा वृद्धि तर्क और भविष्य की प्रवृत्ति अपेक्षाओं को स्पष्ट करने में मदद कर सकता है।

निम्नलिखित ग्रीन लाइट कैपिटल का पूर्ण पाठ है, जिसका अनुवाद ओडेली प्लैनेट डेली द्वारा किया गया है।

यह क्यों संभव है कि AAVE इस तेजी वाले बाजार पर हावी हो जाए?

पहली नज़र में DeFi स्पेस डराने वाला लग सकता है, और इसे अक्सर क्रिप्टो इंडस्ट्री का सबसे कठिन हिस्सा माना जाता है। इसे अक्सर नए-नए मूल्य प्रस्तावों वाली नई परियोजनाओं की तुलना में कम आकर्षक माना जाता है।

हालाँकि, वास्तव में इसके विपरीत सच है। हालाँकि टेरा लूना और सेल्सियस के पतन के बाद DeFi स्पेस में रुचि कम हो गई है, लेकिन कई प्रोटोकॉल अब उद्योग में कुछ बेहतरीन निवेश अवसर प्रदान कर रहे हैं।

आज, हम Aave के अपने विश्लेषण के माध्यम से इस विषय का और अन्वेषण करेंगे, आशा करते हैं इससे आपको निवेश निर्णय लेने से पहले सभी आवश्यक जानकारी समझने में मदद मिल सकती है।

Aave अवलोकन (यदि परिचित हों तो छोड़ दें)

Aave की शुरुआत 2017 में हुई थी (जिसे पहले ETHLend के नाम से जाना जाता था) और यह जल्दी ही DeFi क्षेत्र में एक अग्रणी परियोजना के रूप में विकसित हो गई। एक ऋण देने वाले प्लेटफ़ॉर्म के रूप में, Aave मुख्य रूप से एक भरोसेमंद, पारदर्शी और सुरक्षित पारंपरिक वित्तीय प्रस्ताव समाधान प्रदान करता है।

यह कैसे काम करता है?

एवे उपयोगकर्ताओं के 80% के लिए, प्रोटोकॉल का उपयोग मुख्य रूप से तरलता प्रदान करने के लिए किया जाता है, जहाँ वे अपने वॉलेट को जोड़ते हैं, ETH, स्टेबलकॉइन या अन्य क्रिप्टो संपत्ति जमा करते हैं, और उन जमाओं पर ब्याज कमाते हैं। अधिकांश उपयोगकर्ता यहाँ अपनी यात्रा समाप्त करते हैं, जिसमें आय पूरी तरह से उधारकर्ताओं से आती है जो संपत्ति उधार लेते हैं - उधार लेने के बदले में, उधारकर्ता ब्याज देते हैं। ब्याज को "रिजर्व फैक्टर" नामक शुल्क काटने के बाद सभी जमाकर्ताओं में पुनर्वितरित किया जाता है, जो एवे डीएओ को जाता है।

Aave पर संपत्ति उधार लेने के लिए, उपयोगकर्ताओं को संपार्श्विक पोस्ट करना होगा। आम तौर पर, उधारकर्ता स्थिर मुद्रा उधार लेते समय BTC, WBTC, या ETH जैसी संपत्ति जमा करते हैं, या ETH से संबंधित संपत्ति जैसे stETH या $WETH जमा करते हैं। जब उपयोगकर्ता BTC या ETH के मूल्य में वृद्धि की उम्मीद करते हैं, तो वे इस रणनीति को अपनाने के लिए अधिक इच्छुक होते हैं क्योंकि यह उन्हें कम लागत पर ऋण चुकाने की अनुमति देता है। हालांकि, अगर अप्रत्याशित बाजार की घटनाओं के कारण संपार्श्विक का मूल्य तेजी से गिरता है और ऋण को कवर करने के लिए पर्याप्त नहीं है, तो परिसमापन होता है। इस मामले में, परिसमापक उधारकर्ता की ओर से पुरस्कार के रूप में संपार्श्विक के एक हिस्से के बदले में ऋण चुकाता है। यह परिसमापन प्रक्रिया तरलता प्रदाताओं की संपत्तियों की सुरक्षा सुनिश्चित करते हुए पूरे प्रोटोकॉल की रक्षा करती है।

यह देखते हुए कि लिक्विडेटर सभी नुकसानों को कवर करने में सक्षम नहीं हो सकते हैं, Aave ने $500 मिलियन मूल्य के AAVE टोकन से युक्त एक सुरक्षा मॉड्यूल भी स्थापित किया है। मॉड्यूल उन उपयोगकर्ताओं द्वारा समर्थित है जो स्वेच्छा से अपने स्वयं के AAVE को गिरवी रखते हैं या सुरक्षित व्यवहार प्रोत्साहन के बदले में AAVE और ETH में तरलता प्रदान करते हैं। ये उपयोगकर्ता ब्लैक स्वान घटनाओं में प्रोटोकॉल की सुरक्षा के लिए रक्षा की दूसरी पंक्ति के रूप में कार्य करेंगे।

AAVE के प्रमुख उत्प्रेरक

इस खंड में, हम उन प्रमुख उत्प्रेरकों पर नज़र डालेंगे जिनसे AAVE को वर्तमान चक्र में अन्य altcoins से बेहतर प्रदर्शन करने में मदद मिलने की उम्मीद है।

उत्प्रेरक 1: प्रतिमान बदलाव - स्टेकर्स प्रोटोकॉल राजस्व साझा करते हैं

25 जुलाई, 2024 को, मार्क ज़ेलर (एवे इंटीग्रेशन के प्रमुख) ने एक खरीद और वितरण योजना को लागू करने के लिए AAVEnomics अपडेट नामक एक प्रस्ताव पेश किया। योजना का उद्देश्य प्रोटोकॉल के अतिरिक्त राजस्व का उपयोग सीधे DAO प्रतिभागियों को पुरस्कृत करने के लिए करना है। यह AAVE के टोकन अर्थशास्त्र में एक बड़ा बदलाव दर्शाता है, जो धारकों को ठोस वित्तीय लाभ प्रदान करके AAVE की अपील को बढ़ाएगा।

इच्छुक पाठक इस शासन प्रस्ताव के बारे में इस लेख के माध्यम से जान सकते हैं जो AAVE के लिए सब कुछ क्रांतिकारी बना सकता है: https://x.com/GL_Capital_/status/1836746881797394641

उत्प्रेरक 2: ब्लैकरॉक के साथ साझेदारी

एवे ने ब्लैकरॉक के टोकन फंड BUIDL को अपने GHO स्टेबलकॉइन मॉड्यूल (GSM) में एकीकृत करने का प्रस्ताव दिया है।

इस कार्यक्रम का उद्देश्य निष्क्रिय USDC का उपयोग करके BUIDL को ढालकर पूंजी दक्षता में सुधार करना है, जिसे ब्लैकरॉक द्वारा प्रबंधित किया जाता है और यूएस ट्रेजरी और नकदी जैसी भौतिक संपत्तियों द्वारा समर्थित किया जाता है। इससे न केवल GHO की रिजर्व प्रबंधन क्षमताएँ बढ़ेंगी, बल्कि Aave पारिस्थितिकी तंत्र के भीतर तरलता भी बढ़ेगी। BUIDL टोकन हर दिन लाभांश उत्पन्न करते हैं, प्रतिभागियों को स्थिर रिटर्न प्रदान करते हैं, साथ ही Aaves के राजस्व स्रोतों में विविधता लाते हैं - RWA एक्सपोजर बढ़ाते हैं।

इसके अलावा, यह एकीकरण GHO और USDC के बीच निर्बाध विनिमय को प्राप्त करने के लिए सर्किल द्वारा समर्थित $100 मिलियन USDC रिडेम्पशन फंड का भी उपयोग कर सकता है, जिससे बाजार की मांग में उतार-चढ़ाव का अधिक प्रभावी ढंग से जवाब दिया जा सके और GHO की स्थिरता में सुधार हो सके।

वैश्विक वित्तीय दिग्गज ब्लैकरॉक के साथ साझेदारी करके, एवे न केवल अपनी प्रतिष्ठा को मजबूत कर सकता है, बल्कि पारंपरिक वित्त और डीएफआई के एकीकरण में अग्रणी के रूप में खुद को पुनर्स्थापित कर सकता है, जिससे भविष्य में संस्थागत सहयोग का द्वार खुल जाएगा।

इस सहयोग ने एवे के राजस्व वितरण प्रस्ताव के लिए आवश्यक प्रमुख मील के पत्थर हासिल करने में भी महत्वपूर्ण भूमिका निभाई:

-

GHO आपूर्ति को 175 मिलियन तक पहुंचने की आवश्यकता है: BUIDL बनाने के लिए निष्क्रिय USDC का उपयोग करने से, बढ़ी हुई उपज GHO की मांग को बढ़ाती है और GHO की 175 मिलियन परिसंचारी आपूर्ति को पार करने की संभावना बढ़ जाती है।

-

न्यूनतम फिसलन के साथ बड़ी GHO बिक्री को अवशोषित करना: USDC रिडेम्पशन फंड यह सुनिश्चित करता है कि बड़ी GHO बिक्री (जैसे कि रिडेम्पशन में $10 मिलियन) न्यूनतम फिसलन (1% मूल्य प्रभाव) के साथ प्राप्त की जा सकती है, जिससे GHO की स्थिरता बनी रहती है।

उत्प्रेरक 3: सोलाना में प्रवेश

एवे कई महीनों से सोलाना में विस्तार का संकेत दे रहा है।

मार्क ज़ेलर ने उल्लेख किया है कि उनकी भूमिका एवे डीएओ को लाभ को अधिकतम करने में मदद करना है, जिसका अर्थ है कि उन्हें लचीले ढंग से काम करना चाहिए और प्रोटोकॉल राजस्व बढ़ाने के विभिन्न तरीकों का पता लगाना चाहिए। FTX की विफलता के बाद से सोलाना पर एवेस का नज़रिया बदल गया है। डेटा-संचालित प्लेटफ़ॉर्म के रूप में, एवेस केवल तभी माइग्रेशन योजना का प्रस्ताव देगा जब सोलाना पर संभावित राजस्व कोड संशोधनों और सुरक्षा ऑडिट की लागत से अधिक हो।

वर्तमान में, सोलाना पर संभावित आय प्रवास को उचित ठहराने के लिए पर्याप्त नहीं है, लेकिन मार्क ने बताया कि स्थिति धीरे-धीरे सुधर रही है और सोलाना अधिक से अधिक आकर्षक होता जा रहा है। एवे इसके विकास पर नज़र रख रहा है।

एवे का मानना है कि सोलाना तक विस्तार करना कठिन नहीं होगा, और अपने प्रभाव से वे शीघ्र ही नेटवर्क पर अग्रणी स्थान स्थापित कर सकते हैं।

उत्प्रेरक 4: नेतृत्व और ब्रांड प्रतिष्ठा

पिछले कुछ वर्षों में, एफटीएक्स और टेरा लूना के पतन, डेफी प्रोटोकॉल के कई हैक और चल रही वॉलेट चोरी जैसी घटनाओं के कारण डेफी उपयोगकर्ता और व्यापक क्रिप्टो समुदाय तेजी से जोखिम से बचने वाले बन गए हैं।

परिणामस्वरूप, उपयोगकर्ताओं के लिए अपनी संपत्तियों के प्रबंधन के लिए विकेंद्रीकृत DeFi प्रोटोकॉल पर भरोसा करना कठिन होता जा रहा है। इस पारिस्थितिकी तंत्र में, निवेशक का विश्वास हासिल करने में ब्रांड प्रतिष्ठा सबसे महत्वपूर्ण भूमिका निभाती है। यहीं पर एवेस सबसे बड़ा लाभ निहित है, और हम क्यों मानते हैं कि आने वाले वर्षों में नए प्रोटोकॉल के लिए एवे से आगे निकल पाना कठिन होगा। 2017 से Aave DeFi इकोसिस्टम का एक महत्वपूर्ण हिस्सा रहा है, और जबकि इसमें कुछ छोटी सुरक्षा घटनाएँ हुई हैं, वे मुख्य रूप से बाहरी स्मार्ट कॉन्ट्रैक्ट या लिक्विडिटी पूल के मुद्दों से संबंधित थीं, और इसे कभी भी कोई बड़ी हैक का सामना नहीं करना पड़ा जिसने सीधे इसके मुख्य प्रोटोकॉल को खतरे में डाला हो। सुरक्षा मुद्दों को संबोधित करने में सक्रिय रहा है, कई ऑडिट किए हैं, और भेद्यता पहचान को प्रोत्साहित करने के लिए बग बाउंटी कार्यक्रम चलाया है।

परिणामस्वरूप, आवे सबसे सुरक्षित DeFi प्लेटफार्मों में से एक माना जाता है, और इसका ग्राहक मुख्य रूप से व्हेल हैं जो अपने फंड को उधार देते समय आकर्षक रिटर्न कमाना चाहते हैं। ये व्हेल सुरक्षा को प्राथमिकता देते हैं और थोड़े अधिक रिटर्न पाने के लिए अपनी संपत्ति को नए, कम और कम युद्ध-परीक्षण किए गए प्रोटोकॉल में स्थानांतरित करने की संभावना नहीं रखते हैं। जैसे-जैसे अधिक से अधिक संस्थागत खिलाड़ी DeFi में प्रवेश करते हैं, Aave अपना नेतृत्व बनाए रखने के लिए अच्छी स्थिति में है।

ऋण क्षेत्र में 67% बाजार हिस्सेदारी के साथ, Aave आने वाले वर्षों में इसके प्रभुत्व को और मजबूत करने तथा बाजार में अग्रणी के रूप में अपनी स्थिति को मजबूत करने की उम्मीद है।

बाज़ार संभावना विश्लेषण

जैसा कि आप जानते हैं, Aave पर उधार लेने के लिए संपार्श्विक जमा करने की आवश्यकता होती है। इसलिए, हम पारंपरिक वित्त में उधार देने के ऐसे मॉडल की तलाश कर रहे हैं जो Aaves के व्यवसाय के अनुरूप हों ताकि तुलना की जा सके और आने वाले वर्षों में DeFi की विशाल विकास क्षमता को उजागर किया जा सके।

हमारे विश्लेषण में, मार्जिन ऋण एवे के ऋण मॉडल के सबसे अधिक समान प्रतीत होते हैं, क्योंकि वे शेयर बाजार के निवेशकों को मौजूदा परिसंपत्तियों को संपार्श्विक के रूप में उपयोग करके अधिक स्टॉक/प्रतिभूतियां खरीदने के लिए धन उधार लेने की अनुमति देते हैं।

एवे पर, उधारकर्ता आम तौर पर ऐसे व्यक्ति होते हैं जो मानते हैं कि क्रिप्टो बाजार में वृद्धि जारी रहेगी। वे आम तौर पर अधिक क्रिप्टोकरेंसी खरीदने के लिए स्थिर सिक्कों को उधार लेने के लिए बीटीसी और ईटीएच जैसी परिसंपत्तियों का उपयोग संपार्श्विक के रूप में करते हैं। यदि बाजार बढ़ता है, तो उनकी उधार लेने की लागत अपेक्षाकृत कम हो जाती है, जिससे उन्हें अपने ट्रेडों से लाभ मिल सकता है। हालांकि, यदि बाजार गिरता है, तो उन्हें मार्जिन कॉल और संभावित परिसमापन जोखिमों का भी सामना करना पड़ेगा, जो पारंपरिक वित्त में मार्जिन उधार देने वाले उपयोगकर्ताओं द्वारा सामना किए जाने वाले जोखिमों के समान है।

DeFi में सक्रिय ऋणों का अधिक बारीकी से विश्लेषण करने पर, यह स्पष्ट है कि यह क्षेत्र ठीक हो रहा है और 2021 में देखे गए लगभग $20 बिलियन के अपने सर्वकालिक उच्च (ATH) पर लौटने की राह पर है। वर्तमान में, क्रिप्टो स्पेस में $11 बिलियन सक्रिय ऋण हैं, जिनमें से $7.4 बिलियन Aave प्रोटोकॉल से आते हैं, जो बाजार पर इसके प्रभुत्व को और उजागर करता है। हालाँकि, पारंपरिक वित्त में मार्जिन उधार में वर्तमान कुल $800 बिलियन (एक बहुत बड़ा 80x अंतर) की तुलना में, यह स्पष्ट है कि आने वाले वर्षों में क्रिप्टो उधार बाजार में बढ़ने की बहुत गुंजाइश है।

मूल्यांकन तुलना

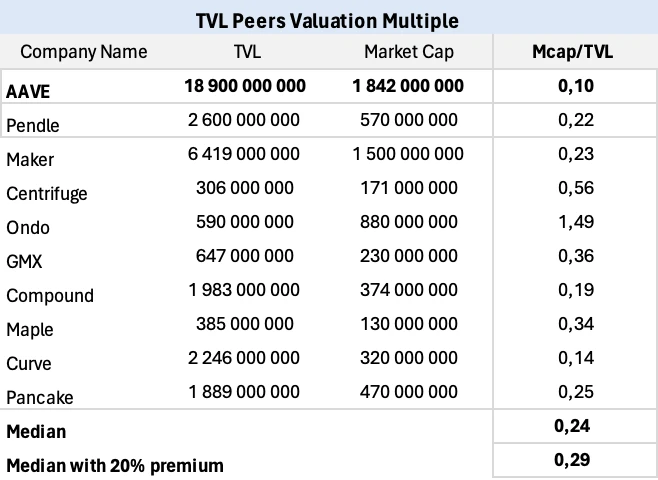

यह आकलन करने का सबसे अच्छा तरीका है कि कोई परिसंपत्ति अधिक मूल्यांकित है या कम मूल्यांकित है, मार्केट कैप/टीवीएल गुणकों जैसे प्रमुख मीट्रिक का उपयोग करके इसकी तुलना अन्य परिसंपत्तियों से करना। हमने कुछ सप्ताह पहले यह विश्लेषण किया था और परिणामों से पता चला कि AAVE वर्तमान में काफी कम मूल्यांकित है।

इस पोस्ट में ( https://x.com/GL_Capital_/status/1834180379583877447 ), आप अगले 12 महीनों के लिए हमारे मूल्य और बाजार पूंजीकरण पूर्वानुमान भी पा सकते हैं।

टोकन आर्थिक मॉडल

एवेस टोकन को पहली बार ETHLend युग के दौरान LEND नाम से लॉन्च किया गया था। 2020 में, एवेस ने एक टोकन स्वैप पेश किया जिसने टोकन की अधिकतम आपूर्ति को काफी कम कर दिया।

इस स्वैप के ज़रिए, धारक 100 LEND टोकन के बदले 1 AAVE टोकन प्राप्त कर सकेंगे, जिससे कुल आपूर्ति 1.3 बिलियन LEND से घटकर 13 मिलियन AAVE हो जाएगी। इसके अलावा, टीम ने प्रोटोकॉल विकास का समर्थन करने के लिए Aave इकोसिस्टम रिजर्व को अतिरिक्त 3 मिलियन टोकन आवंटित किए हैं।

LEND से AAVE में माइग्रेशन ने प्रोटोकॉल में एक आंतरिक शासन तंत्र की शुरूआत को चिह्नित किया, जिससे समुदाय को Aave सुधार प्रस्ताव (AIP) प्रस्तुत करने और परियोजना के विकास में भाग लेने की अनुमति मिली। इस प्रकार शासन AAVE टोकन की मुख्य उपयोगिता बन गया है।

AAVE टोकन की प्रारंभिक वितरण संरचना इस प्रकार है।

वित्तपोषण और अनलॉकिंग स्थिति

2017 में, Aave टीम ने एक आरंभिक सिक्का पेशकश (IC0) आयोजित की और $0.0184 प्रति LEND टोकन ($1.84 प्रति AAVE टोकन के बराबर) की कीमत पर निवेशकों से $16.2 मिलियन जुटाए। आज तक, उस दौर में निवेशकों को अपने निवेश पर 78 गुना रिटर्न मिला है, और AAVE के सर्वकालिक उच्च (ATH) के दौरान, रिटर्न दर 360 गुना जितनी अधिक थी। हालाँकि, यह देखते हुए कि यह 7 साल पहले की बात है, यह संभावना नहीं है कि कई शुरुआती निवेशक अभी भी अपने टोकन रखते हैं।

2020 के टोकन स्वैप के दौरान Aave ने कई फंडिंग राउंड भी पूरे किए। इन फंडिंग राउंड में मुख्य रूप से Aave ट्रेजरी से टोकन बेचना शामिल था और $32 मिलियन फंड जुटाए गए। दुर्भाग्य से, इन फंडिंग राउंड (जैसे अनलॉकिंग शेड्यूल) के बारे में विशिष्ट विवरण अभी तक सामने नहीं आए हैं। यह अनुमान लगाया जा रहा है कि 2021 के बुल रन के दौरान अधिकांश VC ने अपनी पोजीशन बेच दी होगी, इसलिए इन संस्थानों द्वारा फिर से बड़े पैमाने पर AAVE को बेचने का जोखिम अधिक नहीं है।

अनलॉकिंग स्थिति से, AAVE की वर्तमान परिसंचारी आपूर्ति 14.9 मिलियन है, जो 16 मिलियन टोकन की कुल आपूर्ति का अधिकांश हिस्सा है। इसके अलावा, सुरक्षा मॉड्यूल के लिए स्टेकिंग रिवॉर्ड और लिक्विडिटी प्रदाताओं को प्रोत्साहन प्रदान करने के लिए ट्रेजरी में लगभग 1 मिलियन टोकन शेष हैं। चूंकि अधिकांश AAVE टोकन पहले से ही प्रचलन में हैं, इसलिए भविष्य में बड़े पैमाने पर टोकन अनलॉक नहीं होंगे, जो यह सुनिश्चित करता है कि AAVE को बड़े मूल्य कमजोर पड़ने का सामना नहीं करना पड़ेगा।

यह इष्टतम टोकन संरचना है, जहां लगभग सभी टोकन पहले से ही प्रचलन में हैं।

टोकन उपयोगिता

वर्तमान में, AAVE टोकन का उपयोग अपेक्षाकृत सीमित है और इसे मोटे तौर पर दो मुख्य पहलुओं में संक्षेपित किया जा सकता है। पहला है गवर्नेंस उपयोगिता। AAVE धारक प्रस्तावों पर वोट कर सकते हैं या नए प्रस्ताव (एआईपी) शुरू कर सकते हैं, जो जोखिम मापदंडों, प्रोत्साहनों, उत्पाद सुधारों और प्रोटोकॉल के उन्नयन को प्रभावित कर सकते हैं; दूसरा स्टेकिंग यूटिलिटी है। AAVE धारक सुरक्षा मॉड्यूल को टोकन आवंटित करने का विकल्प चुन सकते हैं। जब कोई ब्लैक स्वान घटना होती है, तो तरलता प्रदाताओं की परिसंपत्तियों की सुरक्षा के लिए शेष ऋण चुकाने के लिए प्रोटोकॉल द्वारा स्टेक किए गए टोकन काट दिए जाएंगे। प्रोटोकॉल की सुरक्षा की रक्षा के बदले में, AAVE स्टेकर्स को संबंधित प्रोत्साहन प्राप्त होंगे।

जैसे-जैसे नया राजस्व वितरण प्रस्ताव आगे बढ़ेगा, AAVE की उपयोगिता भी बदल जाएगी। सबसे महत्वपूर्ण परिवर्तन यह है कि वर्तमान सुरक्षा मॉड्यूल एक विरासत सुरक्षा मॉड्यूल में परिवर्तित हो जाएगा, जिसका अर्थ है कि मौजूदा प्रणाली - जहां प्रोटोकॉल घाटे के लिए चरम मामलों में स्टेक किए गए AAVE में कटौती की जा सकती है - एक अधिक कुशल और उपयोगकर्ता के अनुकूल मॉडल में विकसित होगी।

नए मॉडल के तहत, AAVE टोकन के लिए स्टेकिंग तंत्र को प्रोटोकॉल सुरक्षा जिम्मेदारियों से अलग कर दिया जाएगा। AAVE धारक अभी भी राजस्व पुरस्कार प्राप्त करने के लिए अपने टोकन को दांव पर लगा सकते हैं, लेकिन ये पुरस्कार सीधे प्रोटोकॉल राजस्व से जुड़े होंगे और अब प्रोटोकॉल जोखिम से जुड़े नहीं होंगे। इसका मतलब है कि प्रोटोकॉल सुरक्षा घटनाओं के कारण होने वाले नुकसान का जोखिम समाप्त हो जाएगा, जिससे टोकन धारकों के लिए स्टेकिंग अधिक आकर्षक हो जाएगी।

के-लाइन विश्लेषण

तकनीकी दृष्टिकोण से, आने वाले महीनों के लिए AAVE की संभावनाएं आकर्षक दिखती हैं, विशेष रूप से हाल के हफ्तों में BTC और ETH के सापेक्ष इसके मजबूत प्रदर्शन को देखते हुए।

AAVE/ETH ट्रेडिंग जोड़ी का विश्लेषण करते समय, हम देखते हैं कि साप्ताहिक समय-सीमा पर रुझान में काफी बदलाव आया है। AAVE एक नया उच्च बनाने में कामयाब रहा है, जो संभावित प्रवृत्ति उलटने का संकेत देता है या सुझाव देता है कि मंदी के बाजार से संबंधित डाउनट्रेंड हमारे पीछे हो सकता है। हमारी राय में, ETH के सापेक्ष AAVE का निचला स्तर सबसे अधिक संभावना से स्थापित हो चुका है।

एएवीई के प्रदर्शन का व्यक्तिगत रूप से विश्लेषण करते समय, हम देख सकते हैं कि टोकन अंततः मई 2022 से साप्ताहिक सीमा से बाहर हो गया है। टोकन फिर से ताकत हासिल कर रहा है और अधिक निवेशक रुचि आकर्षित कर रहा है, खासकर टोकन धारकों को अतिरिक्त राजस्व के वितरण की घोषणा के बाद।

इतनी लम्बी संचय अवधि के बाद, हम उम्मीद करते हैं कि AAVE शीघ्र ही पुनः मूल्य निर्धारण करेगा और तत्पश्चात एक आक्रामक ऊर्ध्व प्रवृत्ति में प्रवेश करेगा।

निवेश नोट्स

हमारे विश्लेषण के आधार पर, AAVE वर्तमान बुल रन में एक स्पष्ट विकल्प प्रतीत होता है। नई राजस्व वितरण योजना टोकन धारकों के हितों को Aave प्रोटोकॉल की आय के साथ संरेखित करके AAVE की मूल्य कैप्चर क्षमता को पूरी तरह से बदल देती है।

DeFi में ऋण देने का बाजार अभी भी छोटा है, लेकिन आने वाले वर्षों में इसमें उल्लेखनीय वृद्धि हो सकती है, खासकर जब अधिक संस्थागत खिलाड़ी धीरे-धीरे बाजार में प्रवेश कर रहे हैं। अपनी मजबूत ब्रांड प्रतिष्ठा और अग्रणी स्थिति के साथ, Aave फंड के इस नए प्रवाह को अवशोषित करने में सक्षम है और उम्मीद है कि यह क्षैतिज रूप से अधिक नए बाजारों (जैसे सोलाना) में विस्तार करेगा।

इसके अतिरिक्त, "मार्केट कैप/टीवीएल" अनुपात की तुलना करके, यह देखा जा सकता है कि एएवीई की हालिया महत्वपूर्ण वृद्धि के बावजूद, इसकी कीमत अभी भी कम आंकी गई है।

AAVE ने हाल ही में एक वर्ष की ट्रेडिंग रेंज को पार कर लिया है, और इसकी वर्तमान कम मूल्यांकित स्थिति को देखते हुए, हम उम्मीद करते हैं कि बाजार जल्द ही इसका पुनर्मूल्यांकन करेगा।

यह लेख इंटरनेट से लिया गया है: सिक्के की कीमत दोगुनी हो गई, TVL वापस आ गया, और हमने Aave का फिर से विश्लेषण किया, पुराने नेता जिसने रिकवरी में बढ़त हासिल की

संबंधित: AVAX ट्रस्ट ने AVAX को 10% तक बढ़ाया। क्या ग्रेस्केल फंड एक निवेश संकेतक बन गया है?

मूल | ओडेली प्लैनेट डेली ( @OdailyChina ) लेखक | फू होवे ( @vincent 31515173 ) कल रात, ग्रेस्केल ने ग्रेस्केल एवलांच ट्रस्ट के लॉन्च की घोषणा की, जो योग्य निवेशकों को क्रिप्टोकरेंसी AVAX में निवेश के अवसर प्रदान करता है। जैसे ही खबर सामने आई, AVAX में उछाल आया, 1 घंटे में 5% से अधिक की वृद्धि के साथ; आज प्रेस समय के अनुसार, 24 घंटे की वृद्धि 10% से अधिक हो गई, जिसे अस्थायी रूप से 25.7 USDT पर रिपोर्ट किया गया। वास्तव में, पिछले आधे महीने में, AVAX नीचे स्थिर हो गया है और पलटाव करना शुरू कर दिया है। इसकी कीमत 5 अगस्त को 17.29 USDT के करीब 9 महीने के निचले स्तर पर गिर गई, और 26.6 USDT के उच्च स्तर पर पहुंच गई, जो दो सप्ताह में 45% से अधिक की वृद्धि है। ग्रेस्केल AVAX ट्रस्ट समाचार के अलावा, वैश्विक परिसंपत्ति…