प्रति-सहज: कौन से कारक BTC मूल्य को प्रभावित करते हैं?

मूल: लियू जियाओलियन

कल शाम, एक भविष्यवाणी सच हुई: 1. "अमेरिकी सरकार ने सिल्क रोड से जब्त किए गए लगभग 10,000 बीटीसी को एक्सचेंज में स्थानांतरित कर दिया", 2. "पहले दो (हस्तांतरण संचालन) में से प्रत्येक ने लगभग 5% का रिट्रेसमेंट किया।" आज सुबह, बीटीसी उच्च स्तर पर खुला और गिर गया, 59.7k से सबसे कम 56k तक गिर गया।

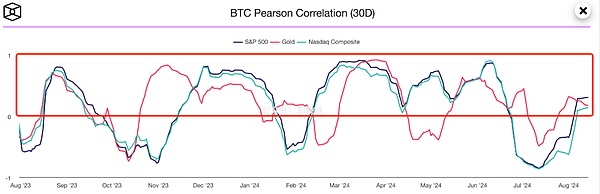

कल रात, आंतरिक संदर्भ जियाओलियन ने बीटीसी और सोने, एसएंडपी 500 और नैस्डैक का 30-दिवसीय पियर्सन सहसंबंध गुणांक चार्ट भी तैयार किया। तथाकथित पियर्सन सहसंबंध सहप्रसरण और मानक विचलन का भागफल है। जब सहसंबंध गुणांक 1 के बराबर होता है, तो यह एक पूर्ण सकारात्मक सहसंबंध होता है; जब सहसंबंध गुणांक -1 के बराबर होता है, तो यह एक पूर्ण नकारात्मक सहसंबंध होता है; सहसंबंध गुणांक 0 के जितना करीब होता है, सहसंबंध उतना ही कमजोर होता है।

जियाओलियन ने बीटीसी के हाल के रुझान के बारे में सवाल का जवाब देने के लिए यह चार्ट निकाला जो नैस्डैक के समान है। डेटा की गणना के माध्यम से, हम देख सकते हैं कि दोनों हमेशा सकारात्मक रूप से सहसंबंधित नहीं होते हैं; यह वर्तमान में मजबूत सहसंबंध का दौर नहीं है।

कुछ हद तक विरोधाभासी। हमारी आंखें अक्सर हमें धोखा देती हैं, और इस समय हमें अधिक वस्तुनिष्ठ और वास्तविक तस्वीर प्राप्त करने में मदद के लिए अक्सर गणितीय और सांख्यिकीय विश्लेषण उपकरणों का उपयोग करने की आवश्यकता होती है।

इस कहावत के बारे में कि बीटीसी अमेरिकी शेयर बाजार का अनुसरण करता है, जियाओलियन को अस्पष्ट रूप से याद है कि यह 2021 से बड़े पैमाने पर प्रचलित है। तब से, जियाओलियन ने समय-समय पर लेखों और आंतरिक संदर्भों में उल्लेख किया है कि बीटीसी लंबे समय में अमेरिकी शेयरों के साथ दृढ़ता से सहसंबद्ध नहीं होगा, और सभी देखे गए सहसंबंध केवल अल्पकालिक अस्थायी घटनाएं हैं।

हालाँकि, बहुत से लोग अभी भी आसानी से यह निष्कर्ष निकाल लेते हैं कि बीटीसी और अमेरिकी स्टॉक उनकी नग्न आंखों के अवलोकन और अविश्वसनीय स्मृति के आधार पर संबंधित हैं। बेशक, चूंकि यह भ्रांति इतनी आम और गहरी है कि इसे लोकप्रिय विज्ञान द्वारा समाप्त नहीं किया जा सकता है, यह संज्ञानात्मक अंतर निवेश में नुकसान का गठन करने के लिए पर्याप्त हो सकता है, जो इस पूर्वाग्रह को दूर करने वालों को उनसे अतिरिक्त लाभ कमाने की अनुमति देता है।

Recently, Uniswap Labs consultants, Copenhagen Business School researchers, and Circle researchers jointly published a research paper titled “What drives the price of क्रिप्टो assets?” [1].

हालाँकि इसे क्रिप्टो एसेट कहा जाता है, लेकिन पेपर का मुख्य उद्देश्य BTC है। आखिरकार, अन्य altcoins बहुत जल्दी खत्म हो गए, और शोध के लिए पर्याप्त और निरंतर डेटा नहीं है।

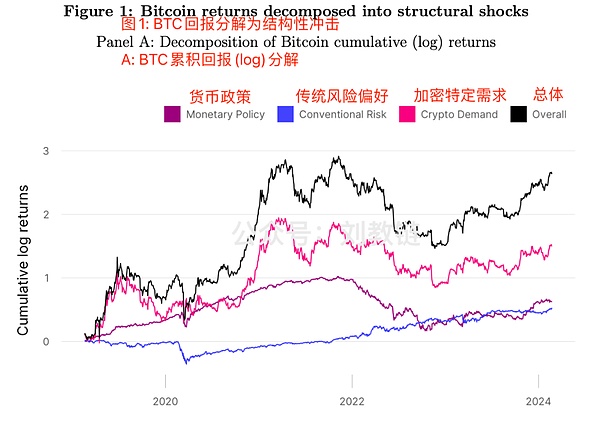

यह शोध पत्र तीन मुख्य मूल्य प्रभाव कारकों का विश्लेषण करने के लिए वेक्टर ऑटोरिग्रेशन मॉडल (VAR) का उपयोग करता है:

1. पारंपरिक मौद्रिक नीति का प्रभाव - वास्तव में, यह मुख्य रूप से फेडरल रिजर्व की मौद्रिक नीति है, जैसे कि बैलेंस शीट का विस्तार और संकुचन, ब्याज दरों में बढ़ोतरी और कटौती

2. पारंपरिक जोखिम वरीयता का प्रभाव - यह मुख्य रूप से अमेरिकी शेयर बाजार है; यह आमतौर पर माना जाता है कि अमेरिकी शेयरों की वृद्धि बाजार जोखिम भूख में वृद्धि को दर्शाती है, और अमेरिकी शेयरों की गिरावट जोखिम भूख में कमी को दर्शाती है; जबकि अमेरिकी डॉलर और सोना इसके विपरीत हैं, जो जोखिम से बचने को दर्शाते हैं

3. विशिष्ट क्रिप्टो मांग का प्रभाव – क्रिप्टो परिसंपत्तियों के लिए अद्वितीय जोखिम वरीयता, जिसका अन्य परिसंपत्तियों से कोई लेना-देना नहीं है

यह आंकड़े से स्पष्ट रूप से देखा जा सकता है कि अमेरिकी शेयरों से संबंधित जोखिम वरीयता कारक बीटीसी की कीमतों पर सबसे कमजोर ड्राइविंग बल है, इसके बाद मैक्रो मौद्रिक नीति है, और सबसे मजबूत ड्राइविंग बल अभी भी क्रिप्टो-विशिष्ट मांग है।

यह आंकड़े से स्पष्ट रूप से देखा जा सकता है कि अमेरिकी शेयरों से संबंधित जोखिम वरीयता कारक बीटीसी की कीमतों पर सबसे कमजोर ड्राइविंग बल है, इसके बाद मैक्रो मौद्रिक नीति है, और सबसे मजबूत ड्राइविंग बल अभी भी क्रिप्टो-विशिष्ट मांग है।

यह शोध निष्कर्ष अनजाने में शिक्षण श्रृंखला आंतरिक संदर्भ की सामग्री व्यवस्था की पुष्टि करता है, जो काफी वैज्ञानिक और उचित है। शिक्षण श्रृंखला के आंतरिक संदर्भ के प्रत्येक अंक में, शिक्षण श्रृंखला एन्क्रिप्शन उद्योग की अनूठी जानकारी को पूर्ण फोकस और मुख्य निकाय के रूप में लेगी, इसका विश्लेषण, न्याय और टिप्पणी करेगी; दूसरा फोकस, जो प्रत्येक आंतरिक संदर्भ का पहला भाग भी है, नवीनतम मैक्रो कारकों को संकलित और रिपोर्ट करेगा, मुख्य रूप से फेडरल रिजर्व की मौद्रिक नीति, यूएस डॉलर इंडेक्स, सोना, आदि; कभी-कभी, यूएस स्टॉक के बारे में कुछ जानकारी का उल्लेख किया जाएगा, लेकिन आवृत्ति मूल रूप से अधिक नहीं है।

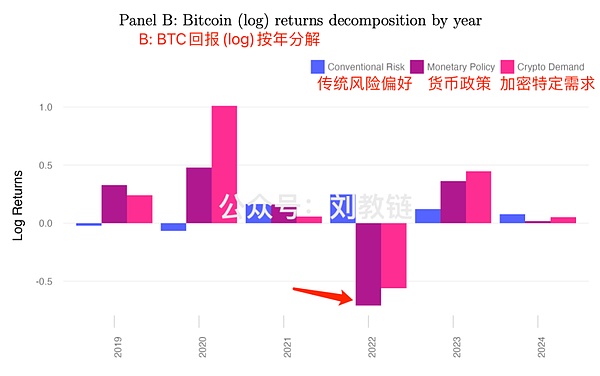

इस अध्ययन के माध्यम से, हम यह भी देख सकते हैं कि हमें फेडरल रिजर्व की मौद्रिक नीति पर ध्यान क्यों देना चाहिए। क्योंकि मैक्रो जोखिम झटके भी कुछ समय में सबसे मजबूत ड्राइविंग कारक बन सकते हैं। उदाहरण के लिए, 2022 की दूसरी छमाही में:

2022 की दूसरी छमाही पर नज़र डालें तो, फेडरल रिजर्व ने अभूतपूर्व गति से ब्याज दरें बढ़ाईं, और बैलेंस शीट की संयुक्त कमी ने BTC को 20,000 अमेरिकी डॉलर के “पूर्व-2017 उच्च” और 16k के निम्नतम तल से नीचे गिरने की उपलब्धि बनाई है!

इस अध्ययन से, मुख्य "अपराधी" क्रिप्टो बाजार के डीलीवरेजिंग कारकों से संबंधित है, जैसे कि लूना / यूएसटी क्रैश और एफटीएक्स दिवालियापन, लेकिन सबसे बड़ा प्रभावक फेडरल रिजर्व का तेजी से कड़ा होना है।

इस तरह, जब फेडरल रिजर्व इस वर्ष की दूसरी छमाही में कसावट चक्र को समाप्त करने और सहजता चक्र को फिर से शुरू करने वाला है, तो क्या बीटीसी का अगला बड़ा बैल बाजार पहले से ही कागज पर है?

अमेरिकी एसईसी दस्तावेजों के नवीनतम खुलासे के अनुसार, गोल्डमैन सैक्स और मॉर्गन स्टेनली जैसे प्रमुख अमेरिकी परिसंपत्ति प्रबंधन संस्थानों ने पहले ही ब्लैकरॉक के स्पॉट बीटीसी ईटीएफ उत्पादों में स्थिति बना ली है और अगले क्रिप्टो बुल मार्केट की सक्रिय रूप से योजना बना ली है।

ब्लैकरॉक जैसी संस्थाओं के बीटीसी ईटीएफ की सफल लिस्टिंग के साथ, अमेरिकी सरकार क्रिप्टो-फ्रेंडली की ओर मुड़ गई है, और क्रिप्टो-विशिष्ट मांग का प्रेरक कारक भी बुल मार्केट को बढ़ावा देने में महत्वपूर्ण भूमिका निभाएगा।

बिटवाइज़ के वरिष्ठ निवेश रणनीतिकार जुआन लियोन ने कहा[2] कि लंबी अवधि के निवेशकों के लिए, जब अमेरिकी शेयर बाजार में गिरावट आती है और वह तरल हो जाता है, तो बाजार में गिरावट आने पर बीटीसी (सोने के बजाय) जोड़ने का यह एक बढ़िया समय है।

उन्होंने बीटीसी और अमेरिकी शेयरों के बीच सहसंबंध का विश्लेषण किया और निम्नलिखित दो निष्कर्षों पर पहुंचे:

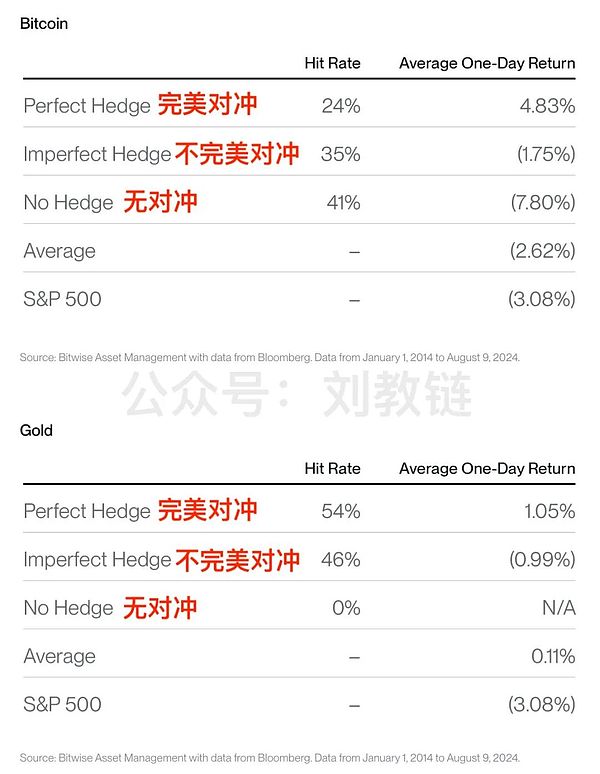

सबसे पहले, बीटीसी अमेरिकी शेयरों के लिए एक अच्छा अल्पकालिक हेजिंग उपकरण नहीं है।

इसका मतलब यह है कि जब अमेरिकी शेयर गिरते हैं, तो BTC हमेशा नहीं बढ़ता है, इस प्रकार यह जोखिम से बचने वाला गुण दिखाता है। कभी-कभी, यह आगे नहीं बढ़ता है; कभी-कभी, यह गिर भी जाता है।

यह समीक्षा वास्तव में उपरोक्त शिक्षण श्रृंखला द्वारा प्रस्तुत शोध निष्कर्ष के अनुरूप है, अर्थात, बीटीसी और अमेरिकी शेयरों के बीच अल्पकालिक सहसंबंध वास्तव में बहुत कम है।

उपरोक्त तालिका के आंकड़ों से पता चलता है कि सोना अमेरिकी शेयरों के लिए अल्पकालिक हेजिंग टूल की तरह है।

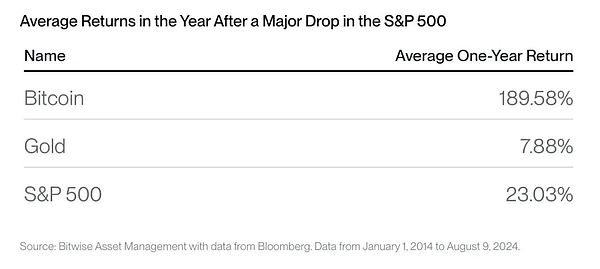

दूसरा, यदि आप समय बढ़ाते हैं, तो बाजार में गिरावट के समय बीटीसी को जोड़ना आपको हमेशा आश्चर्यचकित करेगा।

उदाहरण के लिए, यदि आप S&P 500 के 2% से अधिक पीछे हटने पर बाजार में BTC जोड़ते हैं, तो इसे एक वर्ष तक रखने के बाद औसत रिटर्न दर लगभग 190% तक पहुंच सकती है। यदि आप सोने में गिरावट के समय जोड़ने की समान रणनीति को लागू करते हैं, तो एक वर्ष में औसत रिटर्न दर केवल 8% से कम है, जो कि S&P 500 इंडेक्स में जोड़ने के 23% से भी खराब है। नीचे दी गई तालिका देखें:

दोस्तों, सभी जानते हैं कि "जब बाजार गिरता है तो उसमें जोड़ो"। हालाँकि, बाजार गिरने पर पोजीशन जोड़ने का मूल अर्थ BTC के गिरने पर अतिरिक्त पोजीशन जोड़ना है। जुआन लियोन के विश्लेषण को पढ़ने के बाद, जियाओलियन को प्रेरणा मिली। यह पता चला है कि जब अमेरिकी शेयर बाजार गिरता है तो आप BTC पोजीशन भी जोड़ सकते हैं, ताकि बाजार गिरने पर पोजीशन जोड़ने के आठ-वर्ण सूत्र को हेजिंग रणनीति में बदला जा सके।

इस दृष्टिकोण से, बीटीसी को अमेरिकी शेयरों के खिलाफ दीर्घकालिक बचाव के रूप में माना जा सकता है।

– [1] https://papers.ssrn.com/sol3/papers.cfm?abstract_id=4910537

– [2] https://x.com/singularity7x/status/1823367443865014630

संबंधित: ब्लैकरॉक की BUIDL को एथेना लैब्स से बड़े निवेश की उम्मीद

Home / News / DeFi Home /This article is sourced from the internet: BlackRock’s BUIDL Eyes Major Investment from Ethena LabsRelated: Zeta बाज़ारs Launches ZEX एयरड्रॉपHome / News / DeFi Home /This article is sourced from the internet: Zeta Markets Launches ZEX एयरड्रॉप Related: Curve Finance Founder Michael Egorov Suffers Massive Liquidations Home / News / DeFi Home /This article is sourced from the internet: Curve Finance Founder Michael Egorov Suffers Massive LiquidationsRelated: Web3 Teams Compete To Bring Restaking To $1.2T Bitcoin EcosystemHome / News / DeFi Home /This article is sourced from the internet: Web3 Teams Compete To Bring Restaking To $1.2T Bitcoin EcosystemRelated: GameCene, a Pioneer in Building the Web3 Gaming Ecosystem, Secures $1.4 Million in Seed FundingGameCene, a Web3 game publishing platform, has announced the successful completion…

“If you’ve lost money fraudulently to any company, broker, or account manager and want to retrieve it, contact www.Bsbforensic.com They helped me recover my funds!”

बहुत अच्छा