ग्रेस्केल रिपोर्ट: ETH की कीमत में और वृद्धि की सीमित गुंजाइश है, सोलाना बाजार हिस्सेदारी पर कब्जा कर सकता है

मूल लेखक: ग्रेस्केल अनुसंधान

मूल अनुवाद: फेलिक्स, PANews

-

स्पॉट एथेरियम ईटीएफ के संभावित लॉन्च से अधिक निवेशकों को स्मार्ट कॉन्ट्रैक्ट्स और विकेन्द्रीकृत अनुप्रयोगों की अवधारणाओं से अवगत कराया जाएगा, जिससे उन्हें डिजिटल वाणिज्य को बदलने के लिए सार्वजनिक ब्लॉकचेन की क्षमता को समझने में मदद मिलेगी।

-

एथेरियम उपयोगकर्ताओं और अनुप्रयोगों के मामले में सबसे बड़ा ब्लॉकचेन नेटवर्क है, और मॉड्यूलर डिज़ाइन अवधारणा के साथ विस्तार कर रहा है, भविष्य में लेयर 2 नेटवर्क पर और अधिक गतिविधियाँ हो रही हैं। अत्यधिक प्रतिस्पर्धी बाजार खंड में अपना प्रभुत्व बनाए रखने के लिए, एथेरियम को अधिक उपयोगकर्ताओं को आकर्षित करने और शुल्क आय बढ़ाने की आवश्यकता है।

-

अंतरराष्ट्रीय मिसाल के आधार पर, यूएस स्पॉट एथेरियम ईटीएफ की मांग स्पॉट बिटकॉइन ईटीएफ की मांग का लगभग 25%-30% होने की उम्मीद है। यह संभावना नहीं है कि एथेरियम आपूर्ति का एक बड़ा हिस्सा (जैसे स्टेक किए गए ETH) ETF के लिए इस्तेमाल किया जाएगा।

-

उच्च प्रारंभिक मूल्यांकन को देखते हुए, जनवरी 2024 में लॉन्च होने वाले बिटकॉइन ईटीएफ की तुलना में आगे की कीमत में वृद्धि सीमित हो सकती है, लेकिन ग्रेस्केल रिसर्च दोनों परिसंपत्तियों की संभावनाओं के बारे में आशावादी बना हुआ है।

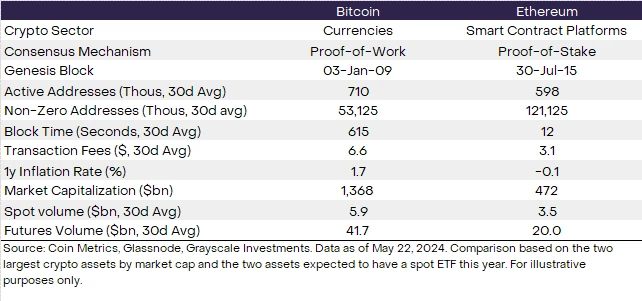

पिछले हफ़्ते, यूएस सिक्योरिटीज एंड एक्सचेंज कमीशन (SEC) ने स्पॉट एथेरियम ETF के लिए कई जारीकर्ताओं के फ़ॉर्म 19 b-4 फाइलिंग को मंज़ूरी दी, जो इन उत्पादों को यूएस एक्सचेंजों पर सूचीबद्ध करने की दिशा में एक उल्लेखनीय कदम है। जनवरी में सूचीबद्ध किए गए स्पॉट बिटकॉइन ETF के समान, ये नए उत्पाद निवेशकों की एक व्यापक श्रेणी को क्रिप्टो परिसंपत्तियों के संपर्क में आने की अनुमति देंगे। जबकि दोनों परिसंपत्तियाँ एक ही सार्वजनिक ब्लॉकचेन तकनीक पर आधारित हैं, एथेरियम अलग-अलग उपयोग मामलों (तालिका 1) के साथ एक अलग नेटवर्क है, जबकि बिटकॉइन मुख्य रूप से मूल्य के भंडार और सोने के लिए डिजिटल विकल्प के रूप में कार्य करता है। एथेरियम एक विकेन्द्रीकृत कंप्यूटिंग प्लेटफ़ॉर्म है जिसमें अनुप्रयोगों का एक समृद्ध पारिस्थितिकी तंत्र है जिसे अक्सर विकेन्द्रीकृत ऐप स्टोर के समान माना जाता है। इस परिसंपत्ति का पता लगाने में रुचि रखने वाले नए निवेशक एथेरियम के अद्वितीय मूल सिद्धांतों, प्रतिस्पर्धी स्थिति और ब्लॉकचेन-आधारित डिजिटल कॉमर्स के विकास में संभावित भूमिका पर विचार करना चाह सकते हैं।

चित्र 1: एथेरियम एक स्मार्ट कॉन्ट्रैक्ट प्लेटफ़ॉर्म ब्लॉकचेन है

स्मार्ट अनुबंध की मूल बातें

एथेरियम ने स्मार्ट कॉन्ट्रैक्ट जोड़कर बिटकॉइन के मूल विज़न का विस्तार किया। स्मार्ट कॉन्ट्रैक्ट एक पूर्व-प्रोग्राम किया हुआ, स्व-निष्पादित कंप्यूटर कोड है। जब कोई उपयोगकर्ता स्मार्ट कॉन्ट्रैक्ट में शामिल होता है, तो बिना किसी अतिरिक्त इनपुट के एक पूर्वनिर्धारित क्रिया की जाती है। यह एक वेंडिंग मशीन की तरह है: उपयोगकर्ता एक सिक्का डालता है और वेंडिंग मशीन एक आइटम निकालती है। स्मार्ट कॉन्ट्रैक्ट का उपयोग करते समय, उपयोगकर्ता एक डिजिटल टोकन डालता है और सॉफ़्टवेयर कुछ प्रकार की क्रिया कर सकता है, जैसे टोकन का व्यापार करना, ऋण जारी करना और उपयोगकर्ता की डिजिटल पहचान को सत्यापित करना।

स्मार्ट कॉन्ट्रैक्ट्स एथेरियम ब्लॉकचेन के तंत्र के माध्यम से संचालित होते हैं। परिसंपत्तियों के स्वामित्व को रिकॉर्ड करने के अलावा, ब्लॉकचेन ब्लॉक-बाय-ब्लॉक अपडेट भी स्थिति में किसी भी बदलाव को रिकॉर्ड कर सकते हैं (नोट: एक कंप्यूटर विज्ञान शब्द जिसका अर्थ है डेटाबेस में डेटा की स्थिति)। इस तरह, स्मार्ट कॉन्ट्रैक्ट्स के साथ मिलकर, सार्वजनिक ब्लॉकचेन वास्तव में कंप्यूटर (हार्डवेयर कंप्यूटर के बजाय सॉफ़्टवेयर कंप्यूटर) की तरह काम कर सकते हैं। इसके साथ, एथेरियम और अन्य स्मार्ट कॉन्ट्रैक्ट प्लेटफ़ॉर्म ब्लॉकचेन लगभग किसी भी प्रकार के एप्लिकेशन को होस्ट कर सकते हैं और उभरती डिजिटल अर्थव्यवस्था के लिए मुख्य बुनियादी ढांचे के रूप में काम कर सकते हैं।

परिसंपत्ति रिटर्न और बुनियादी बातें

2023 की शुरुआत से, ETH ने मोटे तौर पर समग्र स्मार्ट कॉन्ट्रैक्ट प्लेटफ़ॉर्म टोकन सेगमेंट (तालिका 2) के अनुरूप प्रदर्शन किया है। हालाँकि, ETH ने BTC और सोलाना को पीछे छोड़ दिया है। 2023 की शुरुआत से, BTC की तरह ETH ने भी जोखिम-समायोजित आधार पर कुछ पारंपरिक परिसंपत्ति वर्गों से बेहतर प्रदर्शन किया है। लंबी अवधि में, BTC और ETH दोनों ने काफी अधिक अस्थिरता के बावजूद पारंपरिक परिसंपत्ति वर्गों के बराबर जोखिम-समायोजित रिटर्न हासिल किया है।

चित्र 2: ETH का प्रदर्शन क्रिप्टोकरेंसी क्षेत्र के अनुरूप रहा है

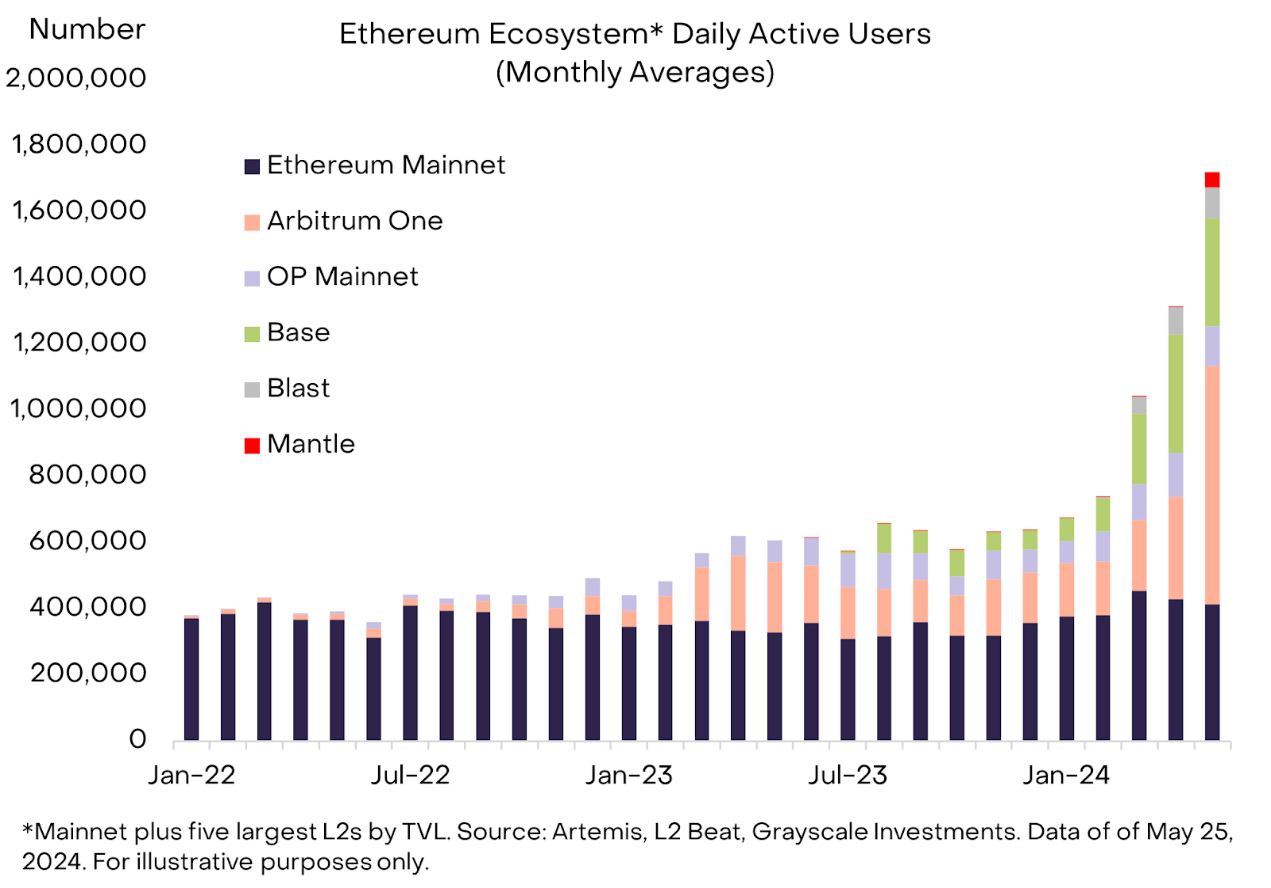

एथेरियम के मॉड्यूलर डिज़ाइन के ज़रिए, विभिन्न प्रकार के ब्लॉकचेन इंफ्रास्ट्रक्चर अंतिम उपयोगकर्ताओं के लिए एक बेहतरीन अनुभव प्रदान करने के लिए एक साथ काम करते हैं। विशेष रूप से, एथेरियम लेयर 2 नेटवर्क पर गतिविधि बढ़ने पर पारिस्थितिकी तंत्र का विस्तार होता है। लेयर 2 समय-समय पर अपने लेन-देन रिकॉर्ड को लेयर 1 पर सेटल और प्रकाशित करता है, जिससे इसकी नेटवर्क सुरक्षा और विकेंद्रीकरण का लाभ मिलता है। यह दृष्टिकोण सोलाना जैसे सिंगल-लेयर डिज़ाइन-फ़िलॉसफ़ी ब्लॉकचेन के विपरीत है, जहाँ सभी प्रमुख ऑपरेशन (निष्पादन, निपटान, सहमति और डेटा उपलब्धता) लेयर 1 में होते हैं।

मार्च 2024 में, एथेरियम ने एक बड़ा अपग्रेड किया, जिससे मॉड्यूलर नेटवर्क आर्किटेक्चर में इसके संक्रमण को सुविधाजनक बनाने की उम्मीद है। ब्लॉकचेन गतिविधि के दृष्टिकोण से, अपग्रेड सफल रहा: लेयर 2 नेटवर्क पर सक्रिय पतों की संख्या में उल्लेखनीय वृद्धि हुई, जो एथेरियम इकोसिस्टम में कुल गतिविधि का लगभग दो-तिहाई हिस्सा है (चित्र 3)।

चित्र 3: एथेरियम लेयर 2 गतिविधि में उल्लेखनीय वृद्धि हुई है

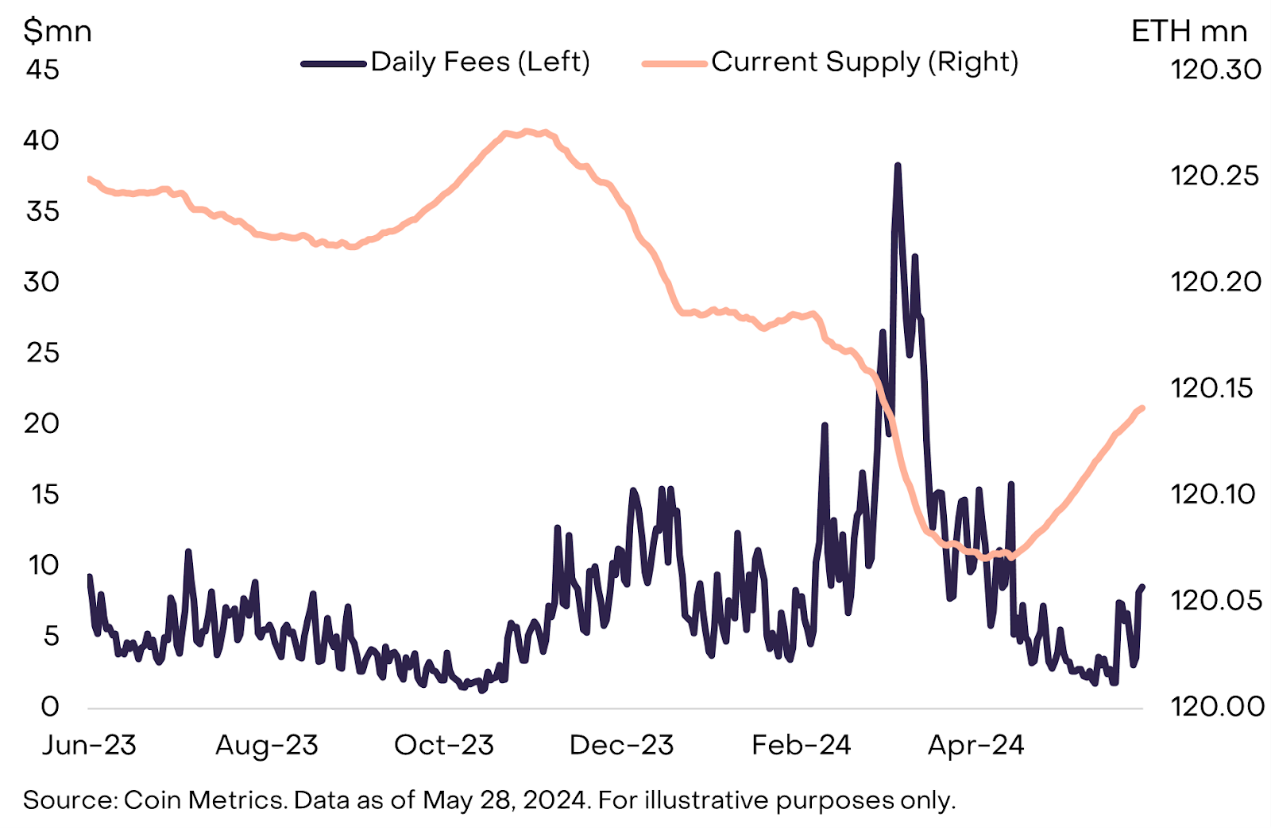

इसी समय, लेयर 2 नेटवर्क में बदलाव ने ETH के टोकन अर्थशास्त्र को भी प्रभावित किया है, कम से कम अल्पावधि में। स्मार्ट कॉन्ट्रैक्ट प्लेटफ़ॉर्म ब्लॉकचेन मुख्य रूप से लेनदेन शुल्क के माध्यम से मूल्य जमा करते हैं, जो आमतौर पर सत्यापनकर्ताओं को भुगतान किया जाता है या टोकन आपूर्ति को कम करने के लिए उपयोग किया जाता है। एथेरियम नेटवर्क में, बेस ट्रांजेक्शन फीस को जला दिया जाता है (प्रचलन से हटा दिया जाता है), जबकि प्राथमिकता शुल्क (टिप्स) सत्यापनकर्ताओं को भुगतान किया जाता है। जब एथेरियम का लेन-देन राजस्व अपेक्षाकृत अधिक था, तो नष्ट किए गए टोकन की संख्या नए जारी करने की दर से अधिक हो गई, और कुल ETH आपूर्ति गिर गई (अपस्फीति)। हालाँकि, जैसे ही नेटवर्क गतिविधि लेयर 2 में परिवर्तित हुई, एथेरियम मेननेट पर शुल्क राजस्व गिर गया, और ETH आपूर्ति फिर से बढ़ने लगी (चित्र 4)। हालाँकि लेयर 2 नेटवर्क लेयर 1 (तथाकथित ब्लॉब फीस, साथ ही अन्य लेनदेन शुल्क) पर अपना डेटा प्रकाशित करने के लिए शुल्क का भुगतान करते हैं, लेकिन राशियाँ अपेक्षाकृत कम होती हैं।

चित्र 4: मेननेट शुल्क कम होने के कारण हाल ही में ETH की आपूर्ति में वृद्धि हुई है

समय के साथ ETH के मूल्य में वृद्धि के लिए, Ethereum मेननेट को संभवतः शुल्क राजस्व बढ़ाने की आवश्यकता होगी। यह दो तरीकों से हो सकता है:

-

लेयर 1 गतिविधि में मामूली वृद्धि करें, उच्च लेनदेन शुल्क का भुगतान करें

-

लेयर 2 गतिविधि में उल्लेखनीय वृद्धि, कम लेनदेन शुल्क का भुगतान

ग्रेस्केल रिसर्च का अनुमान है कि दोनों दृष्टिकोणों का संयोजन अधिक सम्भव है।

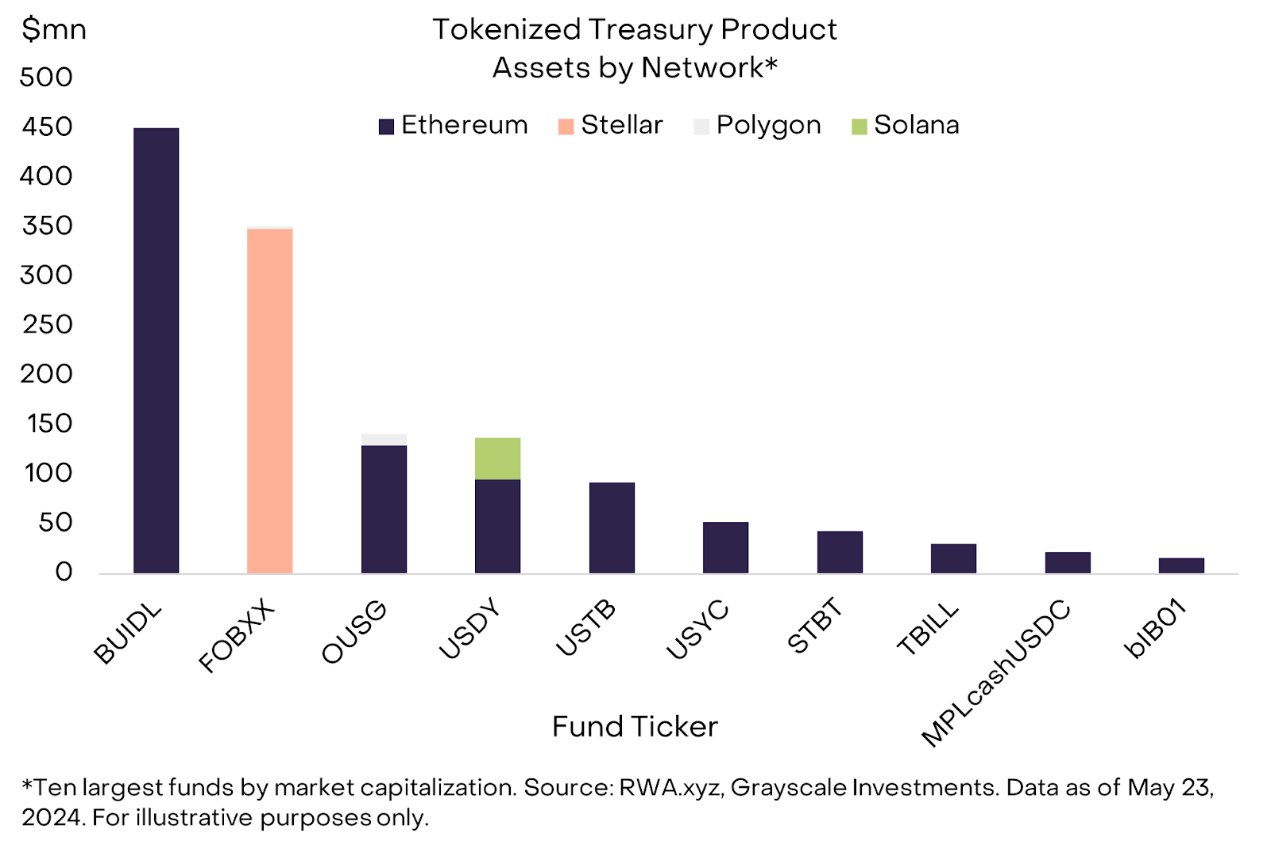

ग्रेस्केल का मानना है कि लेयर 1 गतिविधि की वृद्धि सबसे अधिक कम आवृत्ति और उच्च मूल्य वाले लेन-देन से होने की संभावना है, साथ ही ऐसे किसी भी लेन-देन से भी जिसके लिए उच्च स्तर के विकेंद्रीकरण की आवश्यकता होती है (कम से कम तब तक जब तक लेयर 2 नेटवर्क पर्याप्त रूप से विकेंद्रीकृत नहीं हो जाता)। इसमें कई प्रकार के टोकनयुक्त प्रोजेक्ट शामिल हो सकते हैं, जहाँ लेन-देन की लागत लेन-देन के डॉलर मूल्य की तुलना में अपेक्षाकृत कम हो सकती है। वर्तमान में, लगभग 70% टोकनयुक्त यूएस ट्रेजरी एथेरियम ब्लॉकचेन (तालिका 5) पर हैं। ग्रेस्केल के विचार में, अपेक्षाकृत उच्च-मूल्य वाले NFT भी एथेरियम मेननेट पर बने रह सकते हैं क्योंकि वे इसकी उच्च सुरक्षा और विकेंद्रीकरण से लाभान्वित होते हैं और कम बार हाथ बदलते हैं (इसी तरह के कारणों से, बिटकॉइन NFT के बढ़ने की उम्मीद है)।

चित्र 5: एथेरियम में अधिकांश टोकनयुक्त ट्रेजरी प्रतिभूतियाँ हैं

इसके विपरीत, अपेक्षाकृत उच्च आवृत्ति और/या कम मूल्य के लेन-देन एथेरियम के विभिन्न लेयर 2 नेटवर्क पर अधिक होंगे। उदाहरण के लिए, सोशल मीडिया एप्लिकेशन, एथेरियम लेयर 2 पर हाल की सफलता की कहानियों में फ्रेंड.टेक (बेस), फ़ारकास्टर (ओपी मेननेट) और फ़ैंटेसी टॉप (ब्लास्ट) शामिल हैं। ग्रेस्केल के दृष्टिकोण में, गेम और खुदरा भुगतान दोनों के लिए बहुत कम लेनदेन लागत की आवश्यकता हो सकती है और लेयर 2 नेटवर्क पर माइग्रेट होने की अधिक संभावना है। हालांकि, यह ध्यान रखना महत्वपूर्ण है कि कम लेनदेन लागत को देखते हुए, इन अनुप्रयोगों को एथेरियम मेननेट की शुल्क आय में उल्लेखनीय वृद्धि करने के लिए बड़ी संख्या में उपयोगकर्ताओं को आकर्षित करने की आवश्यकता है।

यूएस स्पॉट एथेरियम ईटीएफ का संभावित प्रभाव

लंबी अवधि में, ETH के बाजार पूंजीकरण को इसकी शुल्क आय, साथ ही अन्य बुनियादी बातों को प्रतिबिंबित करना चाहिए। लेकिन अल्पावधि में, ETH का बाजार मूल्य आपूर्ति और मांग में परिवर्तन से प्रभावित हो सकता है। जबकि संयुक्त राज्य अमेरिका में स्पॉट एथेरियम ETF की स्वीकृति में प्रगति हुई है, ETF जारीकर्ताओं को अभी भी व्यापार शुरू करने से पहले S-1 पंजीकरण कथन के प्रभावी होने की प्रतीक्षा करनी होगी। इन उत्पादों में पूर्ण स्वीकृति और व्यापार की शुरूआत नई मांग ला सकती है क्योंकि परिसंपत्तियाँ निवेशकों की एक विस्तृत श्रृंखला के लिए उपलब्ध होंगी। आपूर्ति और मांग की गतिशीलता को देखते हुए, ग्रेस्केल रिसर्च को उम्मीद है कि ETF रैपर के माध्यम से एथेरियम और एथेरियम प्रोटोकॉल तक पहुँच बढ़ेगी, जो बढ़ी हुई मांग को बढ़ाने में मदद करेगी और बदले में, टोकन की कीमत भी बढ़ेगी।

संयुक्त राज्य अमेरिका के बाहर, बिटकॉइन और एथेरियम एक्सचेंज-ट्रेडेड उत्पाद (ईटीपी) दोनों सूचीबद्ध हैं, एथेरियम ईटीपी में संपत्ति बिटकॉइन ईटीपी संपत्तियों के लगभग 25%-30% के लिए जिम्मेदार है (तालिका 6)। इस आधार पर, ग्रेस्केल रिसर्च का पूर्वानुमान है कि यूएस-सूचीबद्ध स्पॉट एथेरियम ईटीएफ में शुद्ध प्रवाह आज तक स्पॉट बिटकॉइन ईटीएफ में शुद्ध प्रवाह के 25%-30% तक पहुंच जाएगा; या पहले चार महीनों में लगभग $3.5 बिलियन से $4 बिलियन प्रवाह (जनवरी से स्पॉट बिटकॉइन ईटीएफ में $13.7 बिलियन शुद्ध प्रवाह के 25%-30% के लिए जिम्मेदार है)। एथेरियम का बाजार पूंजीकरण बिटकॉइन के बाजार पूंजीकरण (33%) का लगभग एक तिहाई है लेकिन यह सिर्फ़ एक अनुमान है, और यू.एस.-सूचीबद्ध स्पॉट एथेरियम ईटीएफ में उच्च और निम्न शुद्ध प्रवाह के बारे में अनिश्चितता है। यह उल्लेखनीय है कि यू.एस. बाजार में, ईटीएच वायदा ईटीएफ केवल बीटीसी वायदा ईटीएफ परिसंपत्तियों के लगभग 5% के लिए जिम्मेदार है, हालांकि यह स्पॉट ईटीएच ईटीएफ की संभावित मांग का प्रतिनिधित्व नहीं करता है।

चित्र 6: संयुक्त राज्य अमेरिका के बाहर, प्रबंधन के तहत इथेरियम ईटीपी परिसंपत्तियां प्रबंधन के तहत बिटकॉइन ईटीपी परिसंपत्तियों का 25%-30% हिस्सा हैं

ETH आपूर्ति के संदर्भ में, ग्रेस्केल रिसर्च का मानना है कि लगभग 17% ETH को निष्क्रिय या अपेक्षाकृत अतरल के रूप में वर्गीकृत किया जा सकता है। डेटा विश्लेषण प्लेटफ़ॉर्म एलियम के डेटा के अनुसार, लगभग 6% ETH आपूर्ति पाँच वर्षों से अधिक समय से नहीं चली है, और लगभग 11% ETH आपूर्ति विभिन्न स्मार्ट अनुबंधों (जैसे, पुल, लिपटे ETH, और विभिन्न अन्य अनुप्रयोगों) में बंद है। इसके अलावा, 27% ETH आपूर्ति गिरवी रखी गई है। हाल ही में, ग्रेस्केल सहित स्पॉट एथेरियम ETF के जारीकर्ताओं ने सार्वजनिक दस्तावेजों से प्रतिज्ञाओं के संदर्भ हटा दिए हैं, जो दर्शाता है कि US SEC ETF को प्रतिज्ञाओं के बिना व्यापार करने की अनुमति दे सकता है। इसलिए, आपूर्ति का यह हिस्सा ETF खरीद के लिए उपलब्ध होने की संभावना नहीं है।

इन श्रेणियों के बाहर, हर साल नेटवर्क लेनदेन के लिए $2.8 बिलियन मूल्य के ETH का उपयोग किया जाता है। वर्तमान ETH कीमतों पर, यह अतिरिक्त 0.6% आपूर्ति का प्रतिनिधित्व करता है। ऐसे प्रोटोकॉल भी हैं जो अपने खजाने में बड़ी मात्रा में ETH रखते हैं, जिनमें एथेरियम फाउंडेशन ($1.2 बिलियन मूल्य का ETH), मेंटल (~$879 मिलियन ETH) और गोलेम ($995 मिलियन ETH) शामिल हैं। कुल मिलाकर, प्रोटोकॉल खजाने में ETH की आपूर्ति लगभग 0.7% है। अंत में, लगभग 4 मिलियन ETH, या कुल आपूर्ति का 3%, ETH ETP में रखा जाता है।

सामूहिक रूप से, ये श्रेणियाँ ETH आपूर्ति के लगभग 50% के लिए जिम्मेदार हैं, हालाँकि कुछ ओवरलैप हैं (उदाहरण के लिए, प्रोटोकॉल लाइब्रेरी में ETH को दांव पर लगाया जा सकता है) (चित्र 7)। ग्रेस्केल का मानना है कि ETH की शुद्ध खरीद शेष परिसंचारी आपूर्ति से आने की अधिक संभावना है। क्योंकि मौजूदा उपयोग नए स्पॉट ETF उत्पादों के लिए उपलब्ध आपूर्ति को सीमित करता है, इसलिए मांग में किसी भी वृद्धि का कीमतों पर बड़ा प्रभाव पड़ने की संभावना है।

चित्र 7: ETH आपूर्ति का एक महत्वपूर्ण हिस्सा नए स्पॉट ETF में प्रवेश करने में असमर्थ है

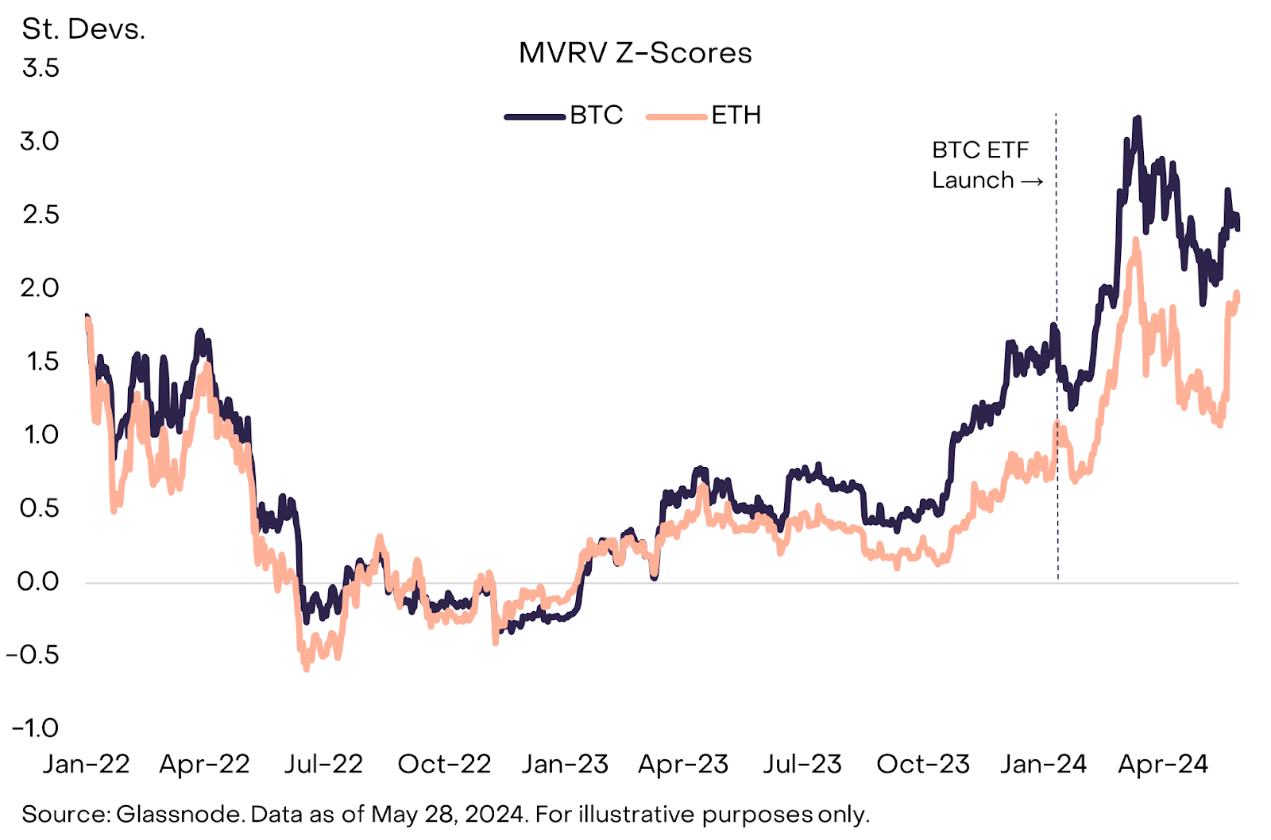

मूल्यांकन के नजरिए से, जब जनवरी में स्पॉट बिटकॉइन ईटीएफ लॉन्च हुआ था, तब इथेरियम यकीनन बिटकॉइन से ज्यादा मूल्यवान था। उदाहरण के लिए, एक लोकप्रिय मूल्यांकन मीट्रिक एमवीआरवी जेड-स्कोर है। यह मीट्रिक किसी टोकन के कुल बाजार पूंजीकरण और उसके "वास्तविक मूल्य" के अनुपात पर आधारित है: बाजार पूंजीकरण उस कीमत पर आधारित है जिस पर टोकन आखिरी बार ऑन-चेन चला था (उस कीमत के विपरीत जिस पर यह एक्सचेंज पर ट्रेड करता है)। जब जनवरी में स्पॉट बिटकॉइन ईटीएफ लॉन्च हुआ था, तो इसका एमवीआरवी जेड-स्कोर अपेक्षाकृत कम था, जो मामूली मूल्यांकन और मूल्य प्रशंसा के लिए संभावित रूप से अधिक जगह का संकेत देता है। तब से, क्रिप्टो बाजार की सराहना हुई है, और बिटकॉइन और इथेरियम दोनों के एमवीआरवी अनुपात में वृद्धि हुई है (तालिका 8)।

चित्र 8: जब स्पॉट बिटकॉइन ETF लॉन्च किया गया था, तब ETH के मूल्यांकन संकेतक BTC से अधिक थे

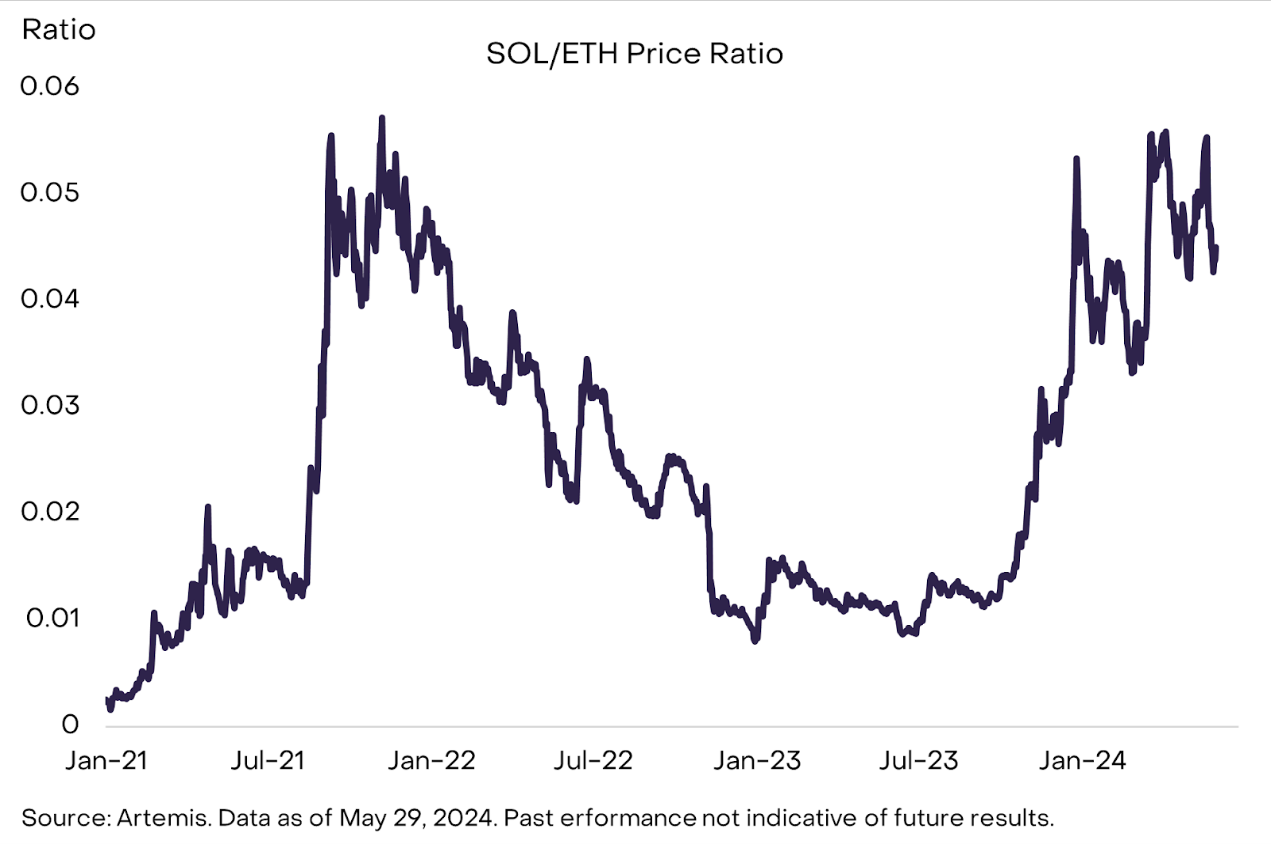

अंत में, स्थानीय क्रिप्टो निवेशक स्मार्ट कॉन्ट्रैक्ट प्लेटफ़ॉर्म टोकन पर स्पॉट एथेरियम ETF के प्रभाव में रुचि ले सकते हैं, विशेष रूप से SOL/ETH मूल्य अनुपात में। सोलाना इस सेगमेंट में दूसरी सबसे बड़ी संपत्ति है (मार्केट कैप के हिसाब से)। ग्रेस्केल रिसर्च का मानना है कि सोलाना के वर्तमान में लंबे समय में एथेरियम से बाजार हिस्सेदारी लेने की सबसे अधिक संभावना है। पिछले एक साल में सोलाना ने एथेरियम से काफी बेहतर प्रदर्शन किया है, SOL/ETH मूल्य अनुपात अब पिछले क्रिप्टो बुल रन (चित्र 9) के शिखर के करीब है। यह आंशिक रूप से इस तथ्य के कारण हो सकता है कि FTX घटना (टोकन स्वामित्व और विकास गतिविधि के संदर्भ में) से सोलाना प्रभावित होने के बावजूद, सोलाना नेटवर्क का उपयोगकर्ता और डेवलपर समुदाय पारिस्थितिकी तंत्र को विकसित करना जारी रखता है। इससे भी महत्वपूर्ण बात यह है कि सोलाना ने एक शानदार उपयोगकर्ता अनुभव के माध्यम से ट्रेडिंग गतिविधि और शुल्क आय में भी वृद्धि की है। अल्पावधि में, ग्रेस्केल को उम्मीद है कि SOL/ETH मूल्य अनुपात स्थिर हो जाएगा क्योंकि एथेरियम ETF से प्रवाह ETH की कीमत का समर्थन करेगा। हालाँकि, लंबे समय में, SOL/ETH मूल्य अनुपात दोनों श्रृंखलाओं की शुल्क आय द्वारा निर्धारित होने की संभावना है।

चित्र 9: SOL/ETH मूल्य अनुपात पिछले चक्र के उच्चतम स्तर के करीब

आगे देख रहा

जबकि अमेरिकी बाजार में स्पॉट ETH ETF के लॉन्च का ETH मूल्यांकन पर तत्काल प्रभाव पड़ सकता है, विनियामक अनुमोदन का प्रभाव मूल्य से कहीं आगे जाता है। एथेरियम विकेंद्रीकृत नेटवर्क पर आधारित डिजिटल वाणिज्य के लिए एक वैकल्पिक ढांचा प्रदान करता है। जबकि पारंपरिक ऑनलाइन अनुभव काफी अच्छा है, सार्वजनिक ब्लॉकचेन अधिक संभावनाएँ प्रदान कर सकते हैं, जिसमें लगभग तत्काल सीमा पार भुगतान, वास्तविक डिजिटल स्वामित्व और इंटरऑपरेबल एप्लिकेशन शामिल हैं। जबकि अन्य स्मार्ट कॉन्ट्रैक्ट प्लेटफ़ॉर्म भी ऐसे व्यावहारिक कार्य प्रदान कर सकते हैं, एथेरियम इकोसिस्टम में सबसे अधिक उपयोगकर्ता, सबसे अधिक विकेंद्रीकृत एप्लिकेशन और फंड का सबसे गहरा पूल है। ग्रेस्केल रिसर्च को उम्मीद है कि नया स्पॉट ETF इस परिवर्तनकारी तकनीक को निवेशकों और अन्य पर्यवेक्षकों की एक विस्तृत श्रृंखला में लोकप्रिय बना सकता है और सार्वजनिक ब्लॉकचेन को अपनाने में तेजी लाने में मदद कर सकता है।

यह लेख इंटरनेट से लिया गया है: ग्रेस्केल रिपोर्ट: ETH की कीमत में और वृद्धि की सीमित गुंजाइश है, सोलाना बाजार हिस्सेदारी पर कब्जा कर सकता है

संबंधित: बाजार व्याख्या: समष्टि आर्थिक तरलता ग्रीष्मकाल आ सकता है

मूल लेखक: राउल पाल मूल अनुवाद: टेकफ्लो कुछ लोग केले के क्षेत्र के बारे में बात कर रहे हैं (जिसका मतलब है कि मूल्य में उतार-चढ़ाव बिंदु को पार करने के बाद वृद्धि शुरू हो जाती है, जैसे कि एक सीधा केला जिसमें नीचे की ओर घुमावदार और ऊपर की ओर ऊर्ध्वाधर हो), इसलिए मैं इसे स्पष्ट कर दूं। वृहद आर्थिक गर्मी और शरद ऋतु वैश्विक तरलता चक्र द्वारा संचालित होती है। 2008 से, वैश्विक तरलता चक्र ने एक स्पष्ट चक्रीय प्रकृति दिखाई है। विश्लेषण 2008 से शुरू करने का विकल्प क्यों चुना गया? इस वर्ष, दुनिया भर के कई देशों ने अपने ब्याज भुगतान को शून्य पर रीसेट कर दिया और अपनी ऋण परिपक्वता को 3 से 4 साल तक समायोजित किया, जिससे एक आदर्श वृहद चक्र बना। इंस्टीट्यूट फॉर इंडस्ट्रियल सप्लाई मैनेजमेंट इंडेक्स (ISM) में हम व्यापार चक्र की सही चक्रीयता देख सकते हैं, जो सबसे अच्छे संकेतकों में से एक है…