कॉइनबेस मासिक आउटलुक: आने वाले महीनों में ETH में अभी भी वृद्धि की संभावना है

मूल लेखक: डेविड हान

मूल अनुवाद: टेकफ्लो

ETH के लिए वर्गीकृत कई भूमिकाएं पोर्टफोलियो में इसके स्थान के बारे में सवाल उठाती हैं, और यह लेख इनमें से कुछ आख्यानों को स्पष्ट करेगा, साथ ही आने वाले महीनों में परिसंपत्ति के लिए संभावित अनुकूल परिस्थितियों के बारे में भी बताएगा।

लेख सारांश

-

इस वर्ष ETH के खराब प्रदर्शन के बावजूद, हमारा मानना है कि दीर्घावधि में इसकी बाजार स्थिति मजबूत बनी रहेगी।

-

हमारा मानना है कि ETH में देर से चक्र में अप्रत्याशित लाभ देने की क्षमता है। हम यह भी मानते हैं कि ETH में क्रिप्टो बाजार में सबसे मजबूत निरंतर मांग की गति है और यह अपने अद्वितीय विस्तार रोडमैप लाभों को बनाए रखता है।

-

ETH के ऐतिहासिक ट्रेडिंग पैटर्न से पता चलता है कि यह "मूल्य के भंडार" और "तकनीकी टोकन" की दोहरी कहानियों से लाभान्वित होता है।

मूलपाठ

यू.एस. में बी.टी.सी. स्पॉट ई.टी.एफ. की स्वीकृति बी.टी.सी. के मूल्य संग्रह की कहानी और एक मैक्रो एसेट के रूप में इसकी स्थिति को मजबूत करती है। दूसरी ओर, क्रिप्टो स्पेस में ई.टी.एच. की मौलिक स्थिति के बारे में अभी भी अनुत्तरित प्रश्न हैं। सोलाना जैसे प्रतिस्पर्धी लेयर-1 नेटवर्क ने विकेन्द्रीकृत एप्लिकेशन (डी.ए.पी.) परिनियोजन के लिए पसंदीदा नेटवर्क के रूप में ई.टी.एच. की स्थिति को कमजोर कर दिया है। ई.टी.एच. का एल2 विस्तार और ई.टी.एच. बर्न में कमी भी एसेट के मूल्य संचय तंत्र को उच्च स्तर पर प्रभावित करती है।

फिर भी, हम मानते हैं कि ETH की दीर्घकालिक स्थिति मजबूत बनी हुई है, जिसमें महत्वपूर्ण लाभ हैं जो अन्य स्मार्ट कॉन्ट्रैक्ट नेटवर्क के पास नहीं हैं। इन लाभों में सॉलिडिटी डेवलपर इकोसिस्टम की परिपक्वता, इसके EVM प्लेटफ़ॉर्म की लोकप्रियता, DeFi संपार्श्विक के रूप में ETH की उपयोगिता और इसके मेननेट का विकेंद्रीकरण और सुरक्षा शामिल हैं। इसके अलावा, हमारा मानना है कि टोकनाइजेशन में प्रगति से अल्पावधि में अन्य लेयर-1 नेटवर्क की तुलना में ETH पर अधिक सकारात्मक प्रभाव पड़ सकता है।

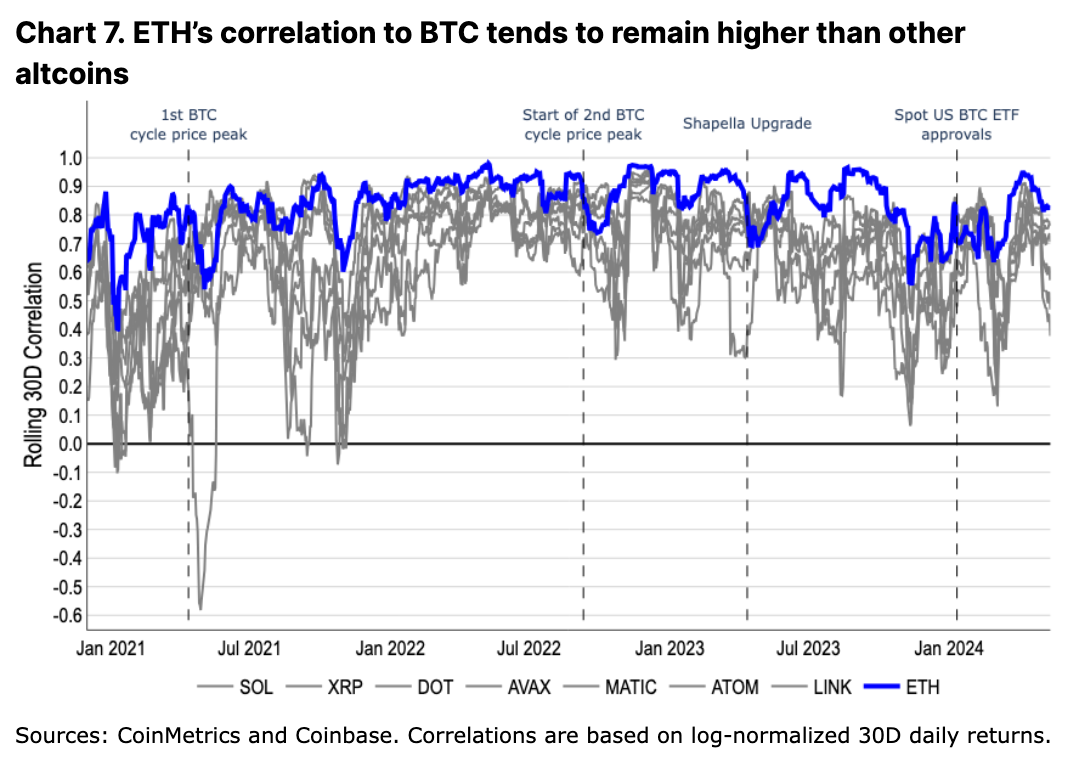

हमने पाया कि ETH की मूल्य के भंडार और तकनीकी टोकन कथाओं को पकड़ने की क्षमता इसके ऐतिहासिक व्यापारिक पैटर्न में परिलक्षित होती है। ETH का BTC के साथ उच्च सहसंबंध है, जो BTC के मूल्य के भंडार मॉडल के अनुरूप व्यवहार दर्शाता है। साथ ही, यह लंबी अवधि के BTC मूल्य वृद्धि के दौरान BTC से अलग हो जाता है, अन्य altcoins की तरह एक प्रौद्योगिकी-उन्मुख क्रिप्टोकरेंसी की तरह व्यवहार करता है। हमारा मानना है कि ETH इन भूमिकाओं को निभाना जारी रखेगा और वर्ष-दर-वर्ष अपने खराब प्रदर्शन के बावजूद 2024 की दूसरी छमाही में बेहतर प्रदर्शन करने की उम्मीद है।

ETH विवाद पर प्रतिक्रिया

ETH को कई तरह से वर्गीकृत किया गया है, इसे इसकी आपूर्ति में कमी करने की प्रणाली के लिए "अल्ट्रासोनिक मुद्रा" माना जाता है, इसके स्टेकिंग रिटर्न की गैर-मुद्रास्फीति प्रकृति के लिए इसे "इंटरनेट बॉन्ड" कहा जाता है, और सेकंड-लेयर नेटवर्क (L2s) के विकास और री-स्टेकिंग फ़ंक्शन के जुड़ने के साथ, "सेटलमेंट लेयर एसेट्स" या अधिक जटिल "जनरल ऑब्जेक्टिव वर्क टोकन" जैसे नए विवरण सामने आए हैं। हालाँकि, हमारा मानना है कि ये विवरण एथेरियम की जीवन शक्ति को पूरी तरह से नहीं दर्शाते हैं। वास्तव में, जैसे-जैसे एथेरियम के अनुप्रयोग परिदृश्य समृद्ध और जटिल होते जा रहे हैं, एक एकल मूल्य मीट्रिक के माध्यम से इसके मूल्य का पूरी तरह से आकलन करना कठिन होता जा रहा है। इससे भी महत्वपूर्ण बात यह है कि ये अलग-अलग विवरण एक-दूसरे के साथ संघर्ष कर सकते हैं, जिसका नकारात्मक प्रभाव हो सकता है क्योंकि वे एक-दूसरे को ऑफसेट कर सकते हैं - टोकन के सकारात्मक चालकों से बाजार सहभागियों का ध्यान भटका सकते हैं।

स्पॉट ETH ETF

स्पॉट ईटीएफ अत्यंत महत्वपूर्ण हैं बीटीसी के लिए क्योंकि वे विनियामक स्पष्टता और नई पूंजी प्रवाह के लिए एक रास्ता प्रदान करते हैं। ये ईटीएफ संरचनात्मक रूप से उद्योग को बदलते हैं और पूंजी परिसंचरण के पिछले मॉडल को चुनौती देते हैं, जो बीटीसी से ईटीएच में उच्च बीटा ऑल्टकॉइन में पूंजी स्थानांतरित करना था। ईटीएफ को आवंटित पूंजी और केंद्रीकृत एक्सचेंजों (सीईएक्स) को आवंटित पूंजी के बीच एक बाधा है, जिनकी पहुंच केवल व्यापक क्रिप्टो परिसंपत्ति स्थान तक है। स्पॉट ईटीएच ईटीएफ की संभावित स्वीकृति इस बाधा को दूर करेगी और ईटीएच को पूंजी के उसी पूल तक पहुंचने की अनुमति देगी जो वर्तमान में केवल बीटीसी द्वारा प्राप्त की जाती है। हमारे विचार में, यह निकट भविष्य में ईटीएच के लिए सबसे बड़ा अनुत्तरित प्रश्न हो सकता है, विशेष रूप से वर्तमान चुनौतीपूर्ण नियामक वातावरण को देखते हुए।

जबकि एसईसी का मौन जारीकर्ताओं पर समय पर स्वीकृति अनिश्चित बनाता है, हमारा मानना है कि यूएस स्पॉट ईटीएच ईटीएफ का अस्तित्व कब का मामला है, न कि अगर। वास्तव में, मुख्य औचित्य स्पॉट BTC ETF को मंजूरी देने के लिए स्पॉट ETH ETF पर भी समान रूप से लागू होता है। यानी, CME फ्यूचर्स उत्पाद और स्पॉट रेट के बीच सहसंबंध इतना अधिक है कि "स्पॉट मार्केट में अनुचित व्यवहार का पता लगाने के लिए CME की निगरानी से उचित रूप से उम्मीद की जा सकती है।" स्पॉट BTC अनुमोदन नोटिस में सहसंबंध अध्ययन अवधि CME ETH फ्यूचर्स के लॉन्च के एक महीने बाद मार्च 2021 में शुरू हुई। हमारा मानना है कि ETH बाजार पर समान तर्क लागू करने के लिए इस मूल्यांकन अवधि को जानबूझकर चुना गया था। वास्तव में, पिछला विश्लेषण द्वारा प्रस्तुत कॉइनबेस और ग्रेस्केल का सुझाव है कि ETH बाजार में स्पॉट और वायदा सहसंबंध BTC के समान हैं।

यह मानते हुए कि यह सहसंबंध विश्लेषण सही है, अस्वीकृति के शेष संभावित कारण ETH और BTC के बीच मूलभूत अंतर से उत्पन्न हो सकते हैं। पिछले हमने ETH और BTC वायदा बाजारों के आकार और गहराई में कुछ अंतरों पर चर्चा की है, जो SEC के निर्णय में एक कारक हो सकता है। लेकिन ETH और BTC के बीच अन्य मूलभूत अंतरों के बीच, हमारा मानना है कि सबसे प्रासंगिक अनुमोदन मुद्दा ETH का प्रूफ ऑफ स्टेक (PoS) तंत्र है।

एसेट की स्टेकिंग के उपचार पर स्पष्ट विनियामक मार्गदर्शन के अभाव में, हमारा मानना है कि यह संभावना नहीं है कि स्टेकिंग का समर्थन करने वाले स्पॉट ETH ETF को निकट भविष्य में मंजूरी दी जाएगी। थर्ड-पार्टी स्टेकिंग प्रदाताओं से संभावित रूप से अस्पष्ट शुल्क संरचना, सत्यापनकर्ता ग्राहकों के बीच अंतर, स्लैशिंग शर्तों की जटिलता, और अनस्टेकिंग के तरलता जोखिम (और निकास कतार भीड़) BTC से भौतिक रूप से भिन्न हैं। (यह ध्यान देने योग्य है कि कुछ यूरोपीय ETH ETF में स्टेकिंग शामिल है, लेकिन आम तौर पर, यूरोपीय एक्सचेंज-ट्रेडेड उत्पाद संयुक्त राज्य अमेरिका में पेश किए जाने वाले उत्पादों से भिन्न होते हैं।) फिर भी, हमारा मानना है कि इससे अनस्टेक्ड ETH की स्थिति प्रभावित नहीं होनी चाहिए।

हमें लगता है कि यह निर्णय आश्चर्यजनक हो सकता है। पॉलीमार्केट ने 31 मई, 2024 को स्वीकृति की 16% संभावना की भविष्यवाणी की है, और ग्रेस्केल एथेरियम ट्रस्ट (ETHE) नेट एसेट वैल्यू (NAV) पर 24% छूट पर कारोबार कर रहा है। हमें लगता है कि स्वीकृति की संभावना 30-40% के करीब है। चूंकि क्रिप्टो एक चुनावी मुद्दा बन गया है, इसलिए हमें यह भी यकीन नहीं है कि SEC क्रिप्टो को अस्वीकार करने के निर्णय का समर्थन करने के लिए आवश्यक राजनीतिक पूंजी निवेश करने को तैयार है या नहीं। भले ही 23 मई, 2024 की पहली समयसीमा खारिज कर दी जाए, हमें लगता है कि मुकदमेबाजी के माध्यम से निर्णय को पलटने की संभावना अधिक है। यह ध्यान देने योग्य है कि स्पॉट ETH ETF के लिए सभी आवेदनों को एक ही समय में स्वीकृत नहीं किया जाना चाहिए। वास्तव में, आयुक्त उयेदास की स्वीकृति कथन ऑन द स्पॉट बीटीसी ईटीएफ ने पहले प्रस्तावक लाभ को रोकने के लिए आवेदनों की मंजूरी में तेजी लाने के लिए प्रच्छन्न प्रेरणा की आलोचना की।

वैकल्पिक L1s की चुनौतियाँ

अपनाने के स्तर पर, अत्यधिक स्केलेबल एकीकरण लिंक, विशेष रूप से सोलाना, ETH के बाजार हिस्से को कम करते हुए दिखाई देते हैं। उच्च थ्रूपुट और कम-शुल्क वाले लेन-देन ने ट्रेडिंग गतिविधि के केंद्र को ETH मेननेट से दूर कर दिया है। उल्लेखनीय रूप से, सोलाना का पारिस्थितिकी तंत्र पिछले वर्ष में विकेंद्रीकृत एक्सचेंज (DEX) ट्रेडिंग वॉल्यूम के केवल 2% के लिए जिम्मेदार होने से बढ़कर आज 21% हो गया है।

हमारा मानना है कि वैकल्पिक L1s अब पिछले बुल रन के दौरान की तुलना में अधिक सार्थक विभेदन प्रदान करते हैं। ETH वर्चुअल मशीन (EVM) से दूर जाने और dApps को शुरू से ही फिर से डिज़ाइन करने के परिणामस्वरूप विभिन्न पारिस्थितिकी प्रणालियों में अद्वितीय उपयोगकर्ता अनुभव (UX) प्राप्त हुए हैं। इसके अलावा, स्केलिंग के लिए एकीकृत/अखंड दृष्टिकोण क्रॉस-एप्लिकेशन कंपोज़ेबिलिटी को बढ़ाता है, जिससे ब्रिजिंग UX और लिक्विडिटी विखंडन के मुद्दों से बचा जा सकता है।

हालांकि ये मूल्य प्रस्ताव महत्वपूर्ण हैं, लेकिन हमारा मानना है कि सफलता की पुष्टि के लिए प्रोत्साहन गतिविधि मीट्रिक का उपयोग करना समय से पहले है। उदाहरण के लिए, कुछ ETH L2 पर लेनदेन करने वाले उपयोगकर्ताओं की संख्या से गिरा है एयरड्रॉप के शिखर से 80% से अधिक। इस बीच, 16 नवंबर, 2023 को जुपिटर की एयरड्रॉप घोषणा और 31 जनवरी, 2024 को पहली क्लेम तिथि के बीच कुल DEX वॉल्यूम में सोलाना की हिस्सेदारी 6% से बढ़कर 17% हो गई। (जुपिटर सोलाना पर अग्रणी DEX एग्रीगेटर है।) जुपिटर के पास अभी तीन और एयरड्रॉप हैं, इसलिए हमें उम्मीद है कि सोलाना DEX पर गतिविधि कुछ समय तक जारी रहेगी। इस बीच, दीर्घकालिक गतिविधि प्रतिधारण के बारे में धारणाएँ अटकलें बनी हुई हैं।

ऐसा कहा जा रहा है कि आर्बिट्रम, ऑप्टिमिज्म और बेस जैसे प्रमुख ETH L2 पर ट्रेडिंग गतिविधि अब कुल DEX वॉल्यूम (ETH के 33% के साथ संयुक्त) का 17% है। यह ETH मांग चालकों बनाम वैकल्पिक L1 समाधानों के लिए अधिक उपयुक्त तुलना प्रदान कर सकता है, क्योंकि ETH का उपयोग इन तीन L2 के लिए मूल ईंधन टोकन के रूप में किया जाता है। ETH के लिए अन्य अतिरिक्त मांग चालक इन नेटवर्क में अप्रयुक्त हैं, जो भविष्य की मांग उत्प्रेरकों के लिए जगह प्रदान करता है। हमारा मानना है कि यह DEX गतिविधि के संदर्भ में एकीकृत बनाम मॉड्यूलर स्केलिंग दृष्टिकोणों की अधिक समतुल्य तुलना है।

अपनाने का एक और, ज़्यादा "चिपचिपा" उपाय स्टेबलकॉइन की आपूर्ति है। ब्रिजिंग और जारी करने/मोचन में घर्षण के कारण स्टेबलकॉइन वितरण में धीरे-धीरे बदलाव होता है। (प्रदर्शनी 2 देखें। रंग योजना और व्यवस्था प्रदर्शनी 1 के समान ही है, जिसमें थोरचेन की जगह ट्रॉन ने ले ली है।) गतिविधि, जैसा कि स्टेबलकॉइन जारी करने से मापा जाता है, अभी भी ETH द्वारा हावी है। हमारे विचार में, ऐसा इसलिए है क्योंकि कई नई चेन की ट्रस्ट धारणाएँ और विश्वसनीयता अभी भी इतनी मज़बूत नहीं हैं कि वे बड़ी मात्रा में पूंजी, विशेष रूप से स्मार्ट कॉन्ट्रैक्ट में बंद पूंजी का समर्थन कर सकें। बड़े पूंजी धारक आम तौर पर ETH की उच्च लेनदेन लागत (पैमाने के सापेक्ष) के प्रति उदासीन होते हैं और लिक्विडिटी ठहराव समय को कम करके और ब्रिजिंग ट्रस्ट धारणाओं को कम करके जोखिम को कम करना पसंद करते हैं।

फिर भी, उच्च-थ्रूपुट चेन में, ETH L2 अपनी स्थिर मुद्रा आपूर्ति को सोलाना की तुलना में तेज़ी से बढ़ा रहे हैं। आर्बिट्रम की स्थिर मुद्रा आपूर्ति 2024 की शुरुआत में सोलाना से आगे निकल गई है ($3.6 बिलियन बनाम वर्तमान में $3.2 बिलियन), जबकि बेस की स्थिर मुद्रा आपूर्ति वर्ष की शुरुआत में $160 मिलियन से बढ़कर $2.4 बिलियन हो गई है। जबकि स्केलिंग बहस पर अंतिम फैसला अस्पष्ट है, स्थिर मुद्रा वृद्धि के शुरुआती संकेत वास्तव में वैकल्पिक L1 की तुलना में ETH L2 के पक्ष में हो सकते हैं।

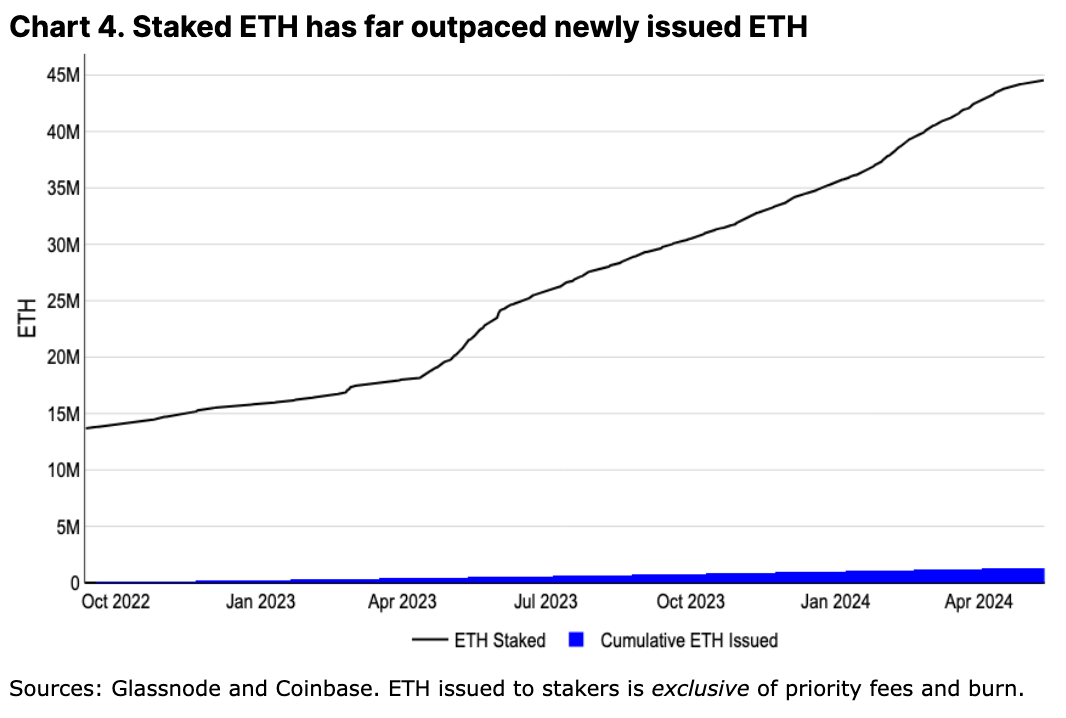

L2s की वृद्धि ने ETH के लिए उनके द्वारा उत्पन्न वास्तविक खतरे के बारे में चिंताएँ बढ़ा दी हैं - वे L1 ब्लॉक स्पेस की माँग को कम करते हैं (और इसलिए लेनदेन शुल्क बर्न को कम करते हैं) और अपने इकोसिस्टम में गैर-ETH गैस टोकन का समर्थन कर सकते हैं (ETH बर्न को और कम करते हुए)। वास्तव में, ETH ने 2022 में प्रूफ-ऑफ-स्टेक (PoS) तंत्र पर स्विच करने के बाद से अपनी उच्चतम वार्षिक मुद्रास्फीति दर देखी है। जबकि मुद्रास्फीति को अक्सर BTC आपूर्ति के संरचनात्मक रूप से महत्वपूर्ण घटक के रूप में समझा जाता है, हम नहीं मानते कि यह ETH पर लागू होता है। सभी ETH जारी करने का स्वामित्व स्टेकर्स के पास है, और विलय के बाद से, स्टेकर्स का सामूहिक बैलेंस संचयी ETH जारी करने से कहीं अधिक है (चित्र 4 देखें)। यह BTC के प्रूफ-ऑफ-वर्क (PoW) माइनर इकोनॉमिक्स के बिल्कुल विपरीत है, जहाँ प्रतिस्पर्धी हैशरेट वातावरण का मतलब है कि माइनर्स को संचालन के लिए नए जारी किए गए BTC का एक बड़ा हिस्सा बेचने की ज़रूरत है। जबकि माइनर्स की BTC होल्डिंग्स को उनके अपरिहार्य विक्रय के लिए चक्रों में ट्रैक किया जाता है, ETH में सबसे कम स्टेकिंग ऑपरेटिंग लागत होती है, जिसका अर्थ है कि स्टेकर अपनी होल्डिंग्स को बढ़ाना जारी रख सकते हैं। वास्तव में, स्टेकिंग ETH लिक्विडिटी के लिए एक एकत्रीकरण बिंदु बन गया है - स्टेक में ETH की वृद्धि ETH जारी करने (विनाश को छोड़कर भी) से 20 गुना अधिक हो गई है।

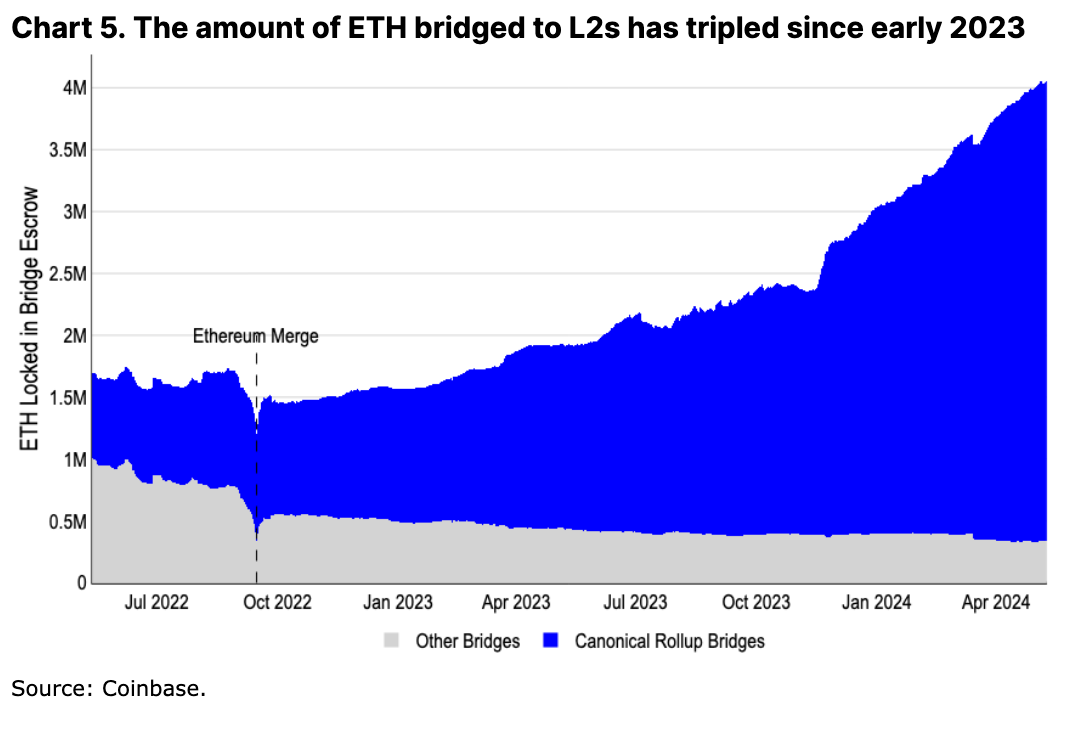

L2s खुद भी ETH के लिए एक महत्वपूर्ण मांग चालक हैं। 3.5 मिलियन से अधिक ETH को L2 पारिस्थितिकी तंत्र में स्थानांतरित किया गया है, जो ETH के लिए एक और तरलता एकत्रीकरण बिंदु बन गया है। इसके अलावा, भले ही L2s में स्थानांतरित ETH को सीधे नष्ट न किया जाए, शेष राशि लेनदेन शुल्क का भुगतान करने के लिए नए वॉलेट्स द्वारा रखे गए मूल टोकनों की संख्या में वृद्धि भी ETH टोकनों के बढ़ते हिस्से का सॉफ्ट लॉक-अप है।

इसके अलावा, हमारा मानना है कि कुछ मुख्य गतिविधियाँ हमेशा ETH मेननेट पर बनी रहेंगी, भले ही उनके L2s का पैमाना बढ़ जाए। EigenLayer की रीस्टेकिंग गतिविधि या Aave, Maker और Uniswap जैसे प्रमुख प्रोटोकॉल की शासन क्रियाएँ L1 में दृढ़ता से निहित हैं। उच्चतम सुरक्षा चिंताओं वाले उपयोगकर्ता (आमतौर पर सबसे बड़ी पूंजी वाले) भी L1 पर धन रख सकते हैं जब तक कि पूरी तरह से विकेंद्रीकृत सॉर्टर और अनुमति रहित धोखाधड़ी के सबूत तैनात और परीक्षण नहीं किए जाते हैं - एक ऐसी प्रक्रिया जिसमें वर्षों लग सकते हैं। भले ही L2s अलग-अलग दिशाओं में नवाचार करते हों, ETH हमेशा उनके खजाने का एक घटक (L1 "किराए" का भुगतान करने के लिए उपयोग किया जाता है) और खाते की मूल इकाई होगी। हमारा दृढ़ विश्वास है कि L2s का विकास न केवल ETH पारिस्थितिकी तंत्र के लिए अच्छा है, बल्कि एक परिसंपत्ति के रूप में ETH के लिए भी अच्छा है।

ETH के लाभ

आम तौर पर कवर किए जाने वाले मीट्रिक-आधारित आख्यानों के अलावा, हमारा मानना है कि ETH में अन्य, परिमाणित करने में कठिन लेकिन समान रूप से महत्वपूर्ण ताकतें हैं। ये अल्पकालिक व्यापार योग्य आख्यान नहीं हो सकते हैं, बल्कि दीर्घकालिक शक्तियों के एक समूह का प्रतिनिधित्व करते हैं जो इसके वर्तमान प्रभुत्व को बनाए रख सकते हैं।

मूल संपार्श्विक और खाता इकाइयाँ

DeFi में ETH का सबसे महत्वपूर्ण उपयोग संपार्श्विक के रूप में है। ETH और इसके L2 पारिस्थितिकी तंत्र में न्यूनतम प्रतिपक्ष जोखिम के साथ ETH का लाभ उठाया जा सकता है। यह मेकर और एवे जैसे मनी मार्केट में संपार्श्विक के रूप में कार्य करता है, और कई ऑन-चेन DEX युग्मों के लिए आधार ट्रेडिंग इकाई भी है। ETH और इसके L2 पर DeFi के विस्तार ने ETH के लिए अतिरिक्त तरलता एकत्रीकरण को जन्म दिया है।

जबकि BTC व्यापक रूप से मूल्य परिसंपत्ति का प्राथमिक भंडार बना हुआ है, ETH पर रैप्ड BTC का उपयोग क्रॉस-चेन ब्रिज और ट्रस्ट मान्यताओं को पेश करता है। हमें विश्वास नहीं है कि WBTC DeFi-आधारित ETH उपयोग के लिए ETH की जगह लेगा - WBTC की आपूर्ति एक साल से अधिक समय से स्थिर बनी हुई है और अपने पिछले उच्च स्तर से 40% से अधिक नीचे है। इसके बजाय, ETH अपने L2 पारिस्थितिकी तंत्र की विविधता से लाभ उठा सकता है।

निरंतर नवाचार और विकेंद्रीकरण

ETH समुदाय का एक अक्सर अनदेखा किया जाने वाला घटक विकेंद्रीकरण के बावजूद नवाचार जारी रखने की इसकी क्षमता है। ETH की आलोचना इसकी विस्तारित रिलीज़ टाइमलाइन और विकास में देरी के लिए की गई है, लेकिन बहुत कम लोग तकनीकी प्रगति हासिल करने के लिए विविध हितधारकों के लक्ष्यों और उद्देश्यों को संतुलित करने की जटिलता को स्वीकार करते हैं। पांच से अधिक निष्पादन क्लाइंट और चार से अधिक सहमति क्लाइंट के डेवलपर्स को मेननेट निष्पादन में व्यवधान पैदा किए बिना डिजाइनिंग, परीक्षण और तैनाती परिवर्तनों का समन्वय करने की आवश्यकता होती है।

नवंबर 2021 में BTC के आखिरी बड़े टैपरूट अपग्रेड के बाद से, ETH ने डायनेमिक ट्रांजैक्शन बर्निंग (अगस्त 2021) को सक्षम किया है, PoS (सितंबर 2022) में परिवर्तित किया है, स्टेकिंग निकासी (मार्च 2023) को सक्षम किया है, और L2 स्केलिंग (मार्च 2024) के लिए ब्लॉब स्टोरेज बनाया है, अन्य ETH सुधार प्रस्तावों (EIP) के बीच। जबकि कई अन्य L1 तेजी से विकसित होने में सक्षम प्रतीत होते हैं, उनके एकल क्लाइंट उन्हें अधिक नाजुक और केंद्रीकृत बनाते हैं। विकेंद्रीकरण की ओर जाने वाला मार्ग अनिवार्य रूप से कठोरता की एक डिग्री की ओर ले जाता है, और यह स्पष्ट नहीं है कि क्या अन्य पारिस्थितिकी तंत्र इस प्रक्रिया को शुरू करने पर समान रूप से प्रभावी विकास प्रक्रियाएँ बनाने में सक्षम हैं।

L2 पर तीव्र नवाचार

इसका मतलब यह नहीं है कि ETH अन्य पारिस्थितिकी प्रणालियों की तुलना में धीमी गति से नवाचार कर रहा है। इसके विपरीत, हमारा मानना है कि निष्पादन वातावरण और डेवलपर टूलिंग के आसपास ETH का नवाचार वास्तव में अपने प्रतिस्पर्धियों से आगे निकल रहा है। ETH को L2 के तेज़, केंद्रीकृत विकास से लाभ होता है, जिनमें से सभी L1 को निपटान शुल्क का भुगतान करते हैं। विभिन्न निष्पादन वातावरण (जैसे वेब असेंबली, मूव, या सोलाना वर्चुअल मशीन) या अन्य सुविधाओं (जैसे गोपनीयता या उन्नत स्टेकिंग पुरस्कार) के साथ विविध प्लेटफ़ॉर्म बनाने की क्षमता का मतलब है कि L1 की धीमी विकास समयरेखा ETH को अधिक तकनीकी रूप से व्यापक उपयोग के मामलों में स्वीकृति प्राप्त करने से नहीं रोकती है।

इस बीच, ETH समुदाय द्वारा साइडचेन, वैलिडियम, रोलअप आदि के इर्द-गिर्द अलग-अलग ट्रस्ट मान्यताओं और परिभाषाओं को परिभाषित करने के प्रयासों से इस क्षेत्र में अधिक पारदर्शिता आई है। उदाहरण के लिए, BTC L2 इकोसिस्टम (जैसे कि एल2 बीट ) अभी तक सामने नहीं आए हैं, जहां L2 के लिए विश्वास संबंधी धारणाएं व्यापक रूप से भिन्न हैं और आमतौर पर व्यापक समुदाय द्वारा अच्छी तरह से संप्रेषित या समझी नहीं जाती हैं।

ईवीएम की लोकप्रियता

नए निष्पादन वातावरण के इर्द-गिर्द नवाचार का मतलब यह नहीं है कि निकट भविष्य में सॉलिडिटी और ईवीएम अप्रचलित हो जाएंगे। इसके विपरीत, ईवीएम को अन्य श्रृंखलाओं में व्यापक रूप से लोकप्रिय बनाया गया है। उदाहरण के लिए, कई बीटीसी एल2 ने ईटीएच एल2 के शोध परिणामों को अपनाया है। सॉलिडिटी के कुछ दोषों (जैसे कि पुनः प्रवेश कमजोरियों का आसान परिचय) में अब बुनियादी कमजोरियों को रोकने के लिए स्थिर उपकरण जांचकर्ता हैं। इसके अलावा, भाषा की लोकप्रियता ने एक परिपक्व ऑडिट क्षेत्र, बड़ी संख्या में ओपन सोर्स कोड नमूने और विस्तृत सर्वोत्तम अभ्यास मार्गदर्शिकाएँ भी बनाई हैं। ये सभी एक बड़े विकास प्रतिभा पूल के निर्माण के लिए आवश्यक हैं।

हालाँकि EVM के उपयोग से सीधे ETH की मांग नहीं होती है, लेकिन EVM में होने वाले परिवर्तन ETH की विकास प्रक्रिया में निहित होते हैं। इन परिवर्तनों को EVM के साथ संगतता बनाए रखने के लिए अन्य श्रृंखलाओं द्वारा अपनाया जाता है। हमारा मानना है कि यह संभावना है कि EVM में मुख्य नवाचार ETH में निहित रहेंगे - या L2 द्वारा जल्दी से रोक दिए जाएँगे - जो डेवलपर का ध्यान केंद्रित करेगा और इस प्रकार ETH पारिस्थितिकी तंत्र के भीतर नए प्रोटोकॉल को जन्म देगा।

टोकनीकरण और लिंडी प्रभाव

टोकनयुक्त परियोजनाओं के लिए जोर और वैश्विक विनियामक स्पष्टता में वृद्धि से सबसे पहले ETH (सार्वजनिक ब्लॉकचेन के बीच) को लाभ हो सकता है। हमारे विचार में, वित्तीय उत्पाद अक्सर अनुकूलन और सुविधा समृद्धि की तुलना में तकनीकी जोखिम शमन पर अधिक केंद्रित होते हैं, और ETH को सबसे लंबे समय तक चलने वाला स्मार्ट अनुबंध प्लेटफ़ॉर्म होने का लाभ है। हमारा मानना है कि उच्च लेनदेन शुल्क (सेंट के बजाय डॉलर) और लंबा पुष्टिकरण समय (मिलीसेकंड के बजाय सेकंड) कई बड़ी टोकनयुक्त परियोजनाओं के लिए माध्यमिक मुद्दे हैं।

इसके अतिरिक्त, अधिक परंपरागत कंपनियों के लिए जो अपने व्यवसाय को ऑन-चेन पर विस्तारित करना चाहती हैं, पर्याप्त डेवलपर प्रतिभा की भर्ती एक महत्वपूर्ण कारक बन जाती है। यहाँ, सॉलिडिटी स्पष्ट विकल्प बन जाती है क्योंकि यह स्मार्ट कॉन्ट्रैक्ट डेवलपर्स का सबसे बड़ा उपसमूह बनाती है, जो EVM की लोकप्रियता के बारे में पिछले बिंदु को भी प्रतिध्वनित करती है। ETH पर ब्लैकरॉक्स BUIDL फंड और JPM द्वारा प्रस्तावित ERC-20 संगत ओनिक्स डिजिटल एसेट्स फंगिबल एसेट कॉन्ट्रैक्ट (ODA-FACT) टोकन मानक इस प्रतिभा पूल के महत्व के शुरुआती संकेत हैं।

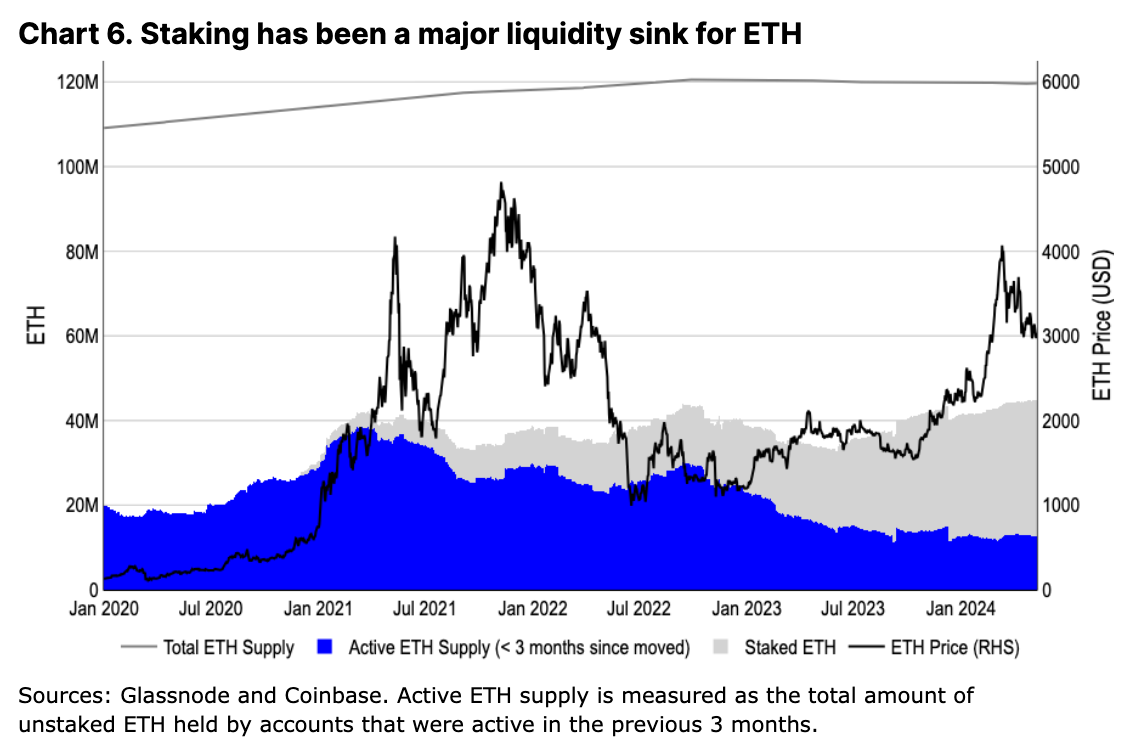

संरचनात्मक आपूर्ति तंत्र

सक्रिय ETH आपूर्ति का विकास BTC से काफी अलग है। 2023 की चौथी तिमाही से कीमतों में बढ़ोतरी के बावजूद, ETH की तीन महीने की परिसंचारी आपूर्ति में उल्लेखनीय वृद्धि नहीं हुई है। इसके विपरीत, हम निरीक्षण इसी समय-सीमा में सक्रिय BTC आपूर्ति में लगभग 75% की वृद्धि हुई है। 2021/22 चक्र में देखे गए विपरीत जब ETH अभी भी प्रूफ-ऑफ-वर्क (PoW) का उपयोग करके चल रहा था, दीर्घकालिक ETH धारक परिसंचारी आपूर्ति में वृद्धि नहीं कर रहे हैं, बल्कि बढ़ती ETH आपूर्ति को दांव पर लगाया जा रहा है। यह हमारे दृष्टिकोण की पुष्टि करता है कि स्टेकिंग ETH के लिए एक महत्वपूर्ण तरलता अभिसरण बिंदु है, जो परिसंपत्ति पर संरचनात्मक बिक्री-पक्ष दबाव को कम करता है।

विकसित होती व्यापार प्रणाली

ऐतिहासिक रूप से, ETH ने किसी भी अन्य altcoin की तुलना में BTC के अनुरूप अधिक कारोबार किया है। साथ ही, यह बुल मार्केट पीक या विशिष्ट इकोसिस्टम इवेंट के दौरान BTC से अलग भी हो गया है - अन्य altcoins में भी ऐसा ही पैटर्न देखा गया है, हालांकि कम हद तक। हमारा मानना है कि यह ट्रेडिंग व्यवहार ETH के मूल्य टोकन और तकनीकी उपयोगिता टोकन के रूप में बाजार के सापेक्ष मूल्यांकन को दर्शाता है।

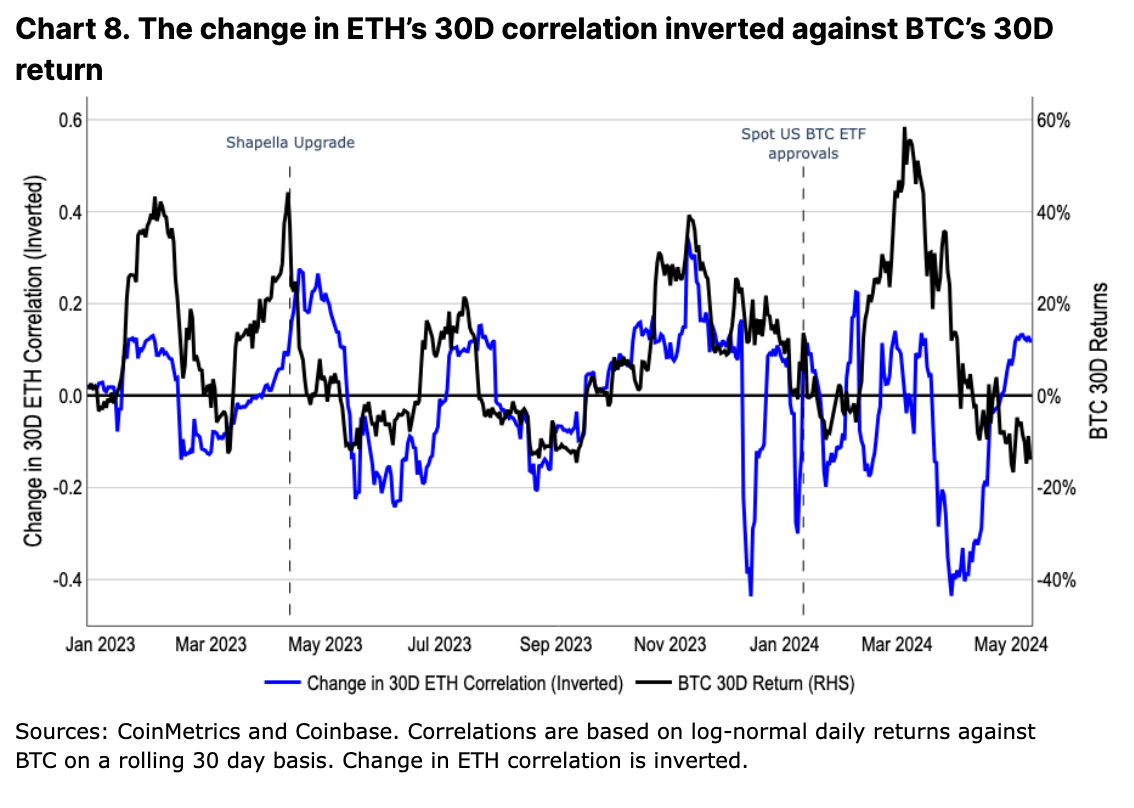

2023 में, BTC के साथ ETH का सहसंबंध BTC की कीमत में होने वाले बदलावों से विपरीत रूप से संबंधित है। यानी, जैसे-जैसे BTC का मूल्य बढ़ता है, ETH का इसके साथ सहसंबंध घटता जाता है, और इसके विपरीत। वास्तव में, BTC की कीमत में होने वाले बदलाव ETH के सहसंबंध में होने वाले बदलावों का एक प्रमुख संकेतक प्रतीत होते हैं। हमारा मानना है कि यह altcoins में BTC की कीमत के कारण बाजार में उत्साह का प्रतिबिंब है, जो बदले में बुल मार्केट में उनके सट्टा प्रदर्शन को संचालित करता है (यानी altcoins BTC के सापेक्ष बुल मार्केट में बियर मार्केट की तुलना में अलग तरीके से ट्रेड करते हैं)।

हालांकि, यूएस स्पॉट बीटीसी ईटीएफ की मंजूरी के बाद यह प्रवृत्ति कमजोर हो गई है। हमारा मानना है कि यह ईटीएफ-आधारित प्रवाह के संरचनात्मक प्रभाव को उजागर करता है, जहां एक पूरी तरह से नए पूंजी आधार का केवल बीटीसी में निवेश होता है। नए बाजार, जैसे कि पंजीकृत निवेश सलाहकार (आरआईए), धन प्रबंधन सलाहकार और प्रतिभूति फर्म, कई क्रिप्टो-नेटिव या खुदरा व्यापारियों की तुलना में पोर्टफोलियो में बीटीसी को अलग तरह से देख सकते हैं। जबकि बीटीसी एक शुद्ध क्रिप्टो पोर्टफोलियो में सबसे कम अस्थिर संपत्ति है, इसे अक्सर अधिक पारंपरिक निश्चित आय और इक्विटी पोर्टफोलियो में एक छोटे से विविधीकरण के रूप में देखा जाता है। हमारा मानना है कि बीटीसी की उपयोगिता में इस बदलाव ने ईटीएच के सापेक्ष इसके ट्रेडिंग पैटर्न को प्रभावित किया है, और अगर यूएस स्पॉट ईटीएच ईटीएफ को मंजूरी दी जाती है, तो ईटीएच में भी इसी तरह का बदलाव (और ट्रेडिंग पैटर्न का पुनर्मूल्यांकन) देखने को मिल सकता है।

संक्षेप

हमारा मानना है कि आने वाले महीनों में ETH में अभी भी उछाल की संभावना है। ETH पर टोकन अनलॉकिंग या माइनर सेलिंग प्रेशर जैसे महत्वपूर्ण सप्लाई-साइड दबाव नहीं दिखते हैं। इसके बजाय, स्टेकिंग और L2 ग्रोथ ETH लिक्विडिटी के लिए सार्थक और बढ़ते हुए अभिसरण बिंदु साबित हुए हैं। हमारा मानना है कि EVM और इसके L2 नवाचारों को व्यापक रूप से अपनाने के कारण DeFi के केंद्र के रूप में ETH की स्थिति को प्रतिस्थापित करना संभव नहीं है।

इसके अतिरिक्त, संभावित यूएस स्पॉट ETH ETF के महत्व को नज़रअंदाज़ नहीं किया जा सकता। हमारा मानना है कि बाज़ार संभावित स्वीकृति के समय और संभावना को कम करके आंक रहा है, जो कि लाभ प्रदान करता है। इस बीच, हमारा मानना है कि ETH के संरचनात्मक मांग चालक और इसके पारिस्थितिकी तंत्र के भीतर तकनीकी नवाचार इसे कई आख्यानों को जोड़ना जारी रखने की अनुमति देंगे।

यह लेख इंटरनेट से लिया गया है: कॉइनबेस मासिक आउटलुक: आने वाले महीनों में ETH में अभी भी वृद्धि की संभावना है

संबंधित: अप्रैल 2024 में बिटकॉइन (BTC) को पछाड़ने वाले 3 बुलिश ऑल्टकॉइन का अनुमान

संक्षेप में अप्रैल के ऑल्टकॉइन बिटकॉइन को पार करने की क्षमता दिखाते हैं, ALGO ने "गोल्डन क्रॉस" गठन प्रदर्शित किया है, जो एक नए बुल रन का संकेत देता है। GT ने पिछले महीने 98.10% की वृद्धि के साथ गति प्राप्त की, जबकि CAKE का लक्ष्य मई 2022 के बाद से अपने उच्चतम मूल्य तक पहुँचना है। ALGO, GT और CAKE ने EMA संकेतों द्वारा समर्थित तेजी के रुझान प्रदर्शित किए, जो अप्रैल में और वृद्धि की संभावना दर्शाते हैं। अप्रैल के ऑल्टकॉइन संभावित बाजार उथल-पुथल के लिए मंच तैयार कर रहे हैं, जिसका अनुमान बिटकॉइन (BTC) से काफी बेहतर है। इनमें से, ALGO 4-घंटे के मूल्य चार्ट पर अपने हालिया "गोल्डन क्रॉस" गठन के साथ सबसे अलग है, एक संकेतक जो एक नए बुल रन की शुरुआत की घोषणा कर सकता है। इसके अतिरिक्त, GT ने पिछले महीने 98.10% की प्रभावशाली वृद्धि करके ध्यान आकर्षित किया है। इसके मूल्य प्रक्षेपवक्र से पता चलता है कि अप्रैल में यह अपट्रेंड तेज हो सकता है। इस बीच,…