Une brève discussion sur les nouvelles fonctionnalités d'Aave v4 : chaque protocole majeur devrait-il lancer une chaîne ?

Auteur original : @cmdefi

Editors note: Crypto researcher CM (X: @cmdefi) published an article sorting out some new features introduced in Aave v4, including unified liquidity layer, fuzzy control interest rate function, liquidity premium mechanism, etc. CM said that Aaves planned new network layer Aave Network is full of the stubborn flavor of old DeFi. Whether it is really necessary for DeFi protocols to launch a chain after they become bigger is still a long way off.

Concernant Aave v4, quelques mots pour résumer : de nombreux problèmes auraient dû être résolus depuis longtemps, et certains plans semblent relever de l'entêtement de l'ancienne DeFi. Chaque protocole majeur devrait-il lancer une chaîne ?

1. Couche de liquidité unifiée

-

L’ensemble de l’offre de fonds et des prêts est géré de manière centralisée afin que la liquidité ne soit pas dispersée entre les différents modules.

-

Permettre au protocole d’ajouter ou de supprimer facilement des modules fonctionnels à l’avenir sans migrer de liquidité facilite l’expansion à long terme.

Le plus grand avantage est que vous n'avez pas besoin de basculer entre les onglets Aave V2/V3/V4, ni de migrer manuellement les fonds de la V2 vers la V3 comme vous l'avez fait lors de la mise à niveau vers la V3.

2. Fonction de taux d'intérêt de contrôle flou

Aave V4 propose un taux d'intérêt entièrement automatique qui permet d'ajuster la pente de la courbe des taux d'intérêt. Le contexte actuel est contrôlé par le mécanisme de gouvernance, ce qui non seulement augmente le fardeau de la gouvernance, mais réduit également l'efficacité du capital. Le taux d'intérêt flou est conçu pour contrôler activement le point d'inflexion de la courbe des taux d'intérêt, afin qu'elle puisse être ajustée dynamiquement en fonction des conditions du marché. Le taux d'intérêt de base augmentera ou diminuera en fonction de la demande du marché afin d'optimiser les taux d'intérêt pour les fournisseurs et les emprunteurs.

Cela aurait dû être optimisé depuis longtemps. Le modèle de taux d’intérêt encombrant et le long processus de gouvernance ont rendu Aave misérable. Lors du précédent incident de vente à découvert malveillant $CRV, Fraxlend était déjà très en avance en matière de contrôle algorithmique des taux d'intérêt. Lorsque les fonds ont été surutilisés en raison d’emprunts à découvert, les prêts Fraxlend dotés d’un modèle de taux d’intérêt plus sain ont été remboursés en premier.

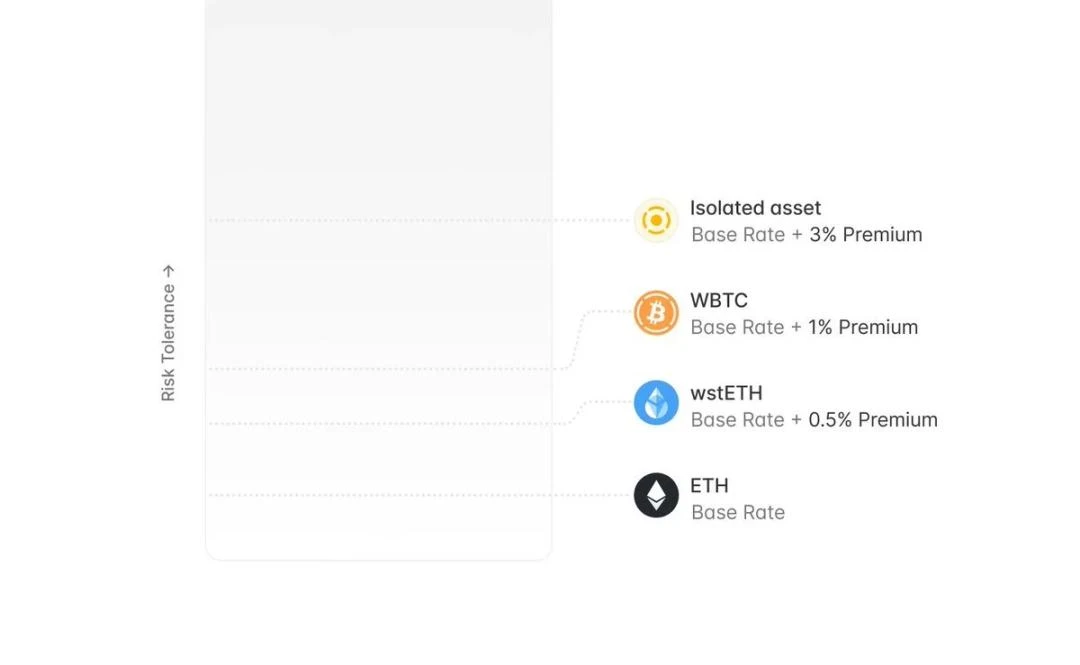

3. Mécanisme de prime de liquidité

La V4 introduit le concept de prime de liquidité pour ajuster dynamiquement le taux d'intérêt d'emprunt en fonction du statut de risque des actifs garantis (tels que la centralisation, le risque de marché, etc.). Face à des garanties à risque plus élevé, le coût d’emprunt est relativement plus élevé et, inversement, un risque plus faible contribue à réduire le coût d’emprunt.

Il s’agit d’une fonction de gestion des risques relativement bonne. De nombreux altcoins ont encore une demande de prêt sur la chaîne, et la classification des risques est une stratégie recommandée.

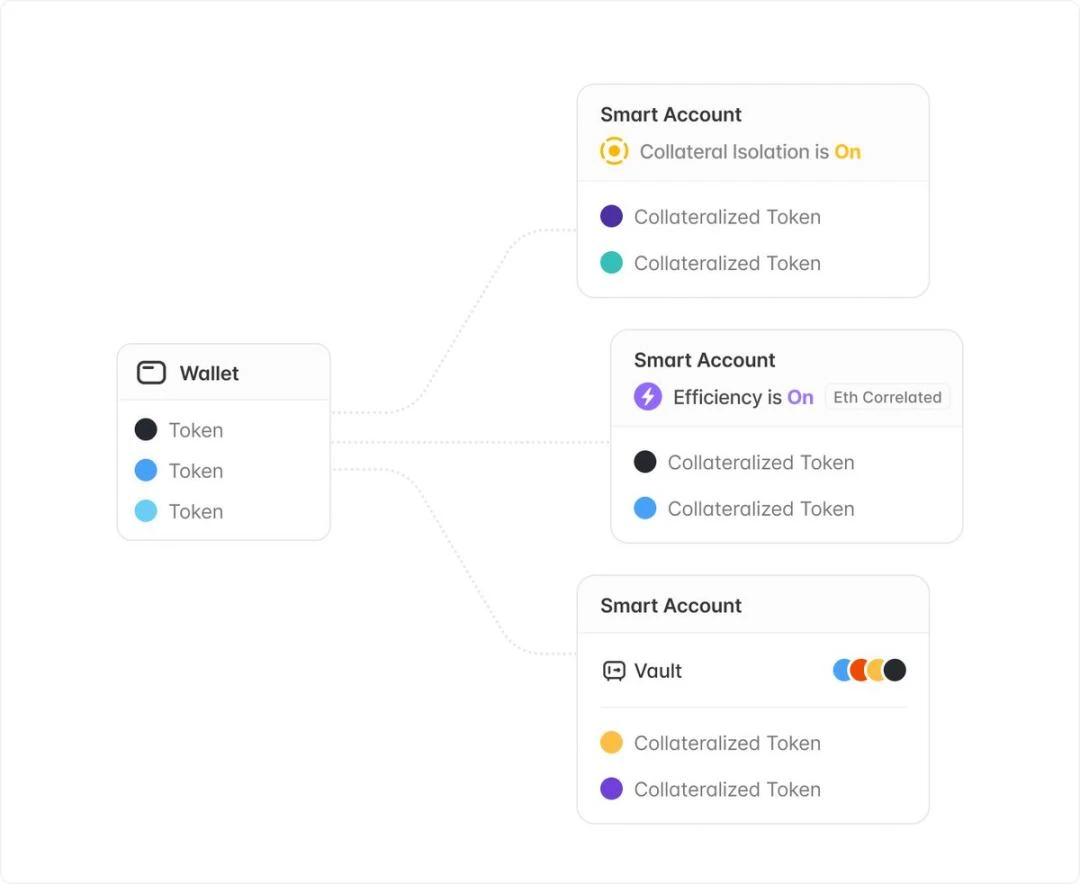

4. Lancement de Smart Account et Vault

Améliorez considérablement l'expérience utilisateur, en permettant aux utilisateurs de gérer plusieurs positions avec un seul portefeuille. Les comptes intelligents sont conçus pour résoudre un problème majeur d'expérience utilisateur dans la V3 : lors de l'utilisation du mode électronique ou de l'emprunt d'actifs séparés, plusieurs portefeuilles sont nécessaires pour gérer les positions.

Après l'introduction des comptes intelligents, les utilisateurs peuvent créer plusieurs sous-comptes avec un seul portefeuille, simplifiant considérablement les interactions protocolaires. Les comptes intelligents peuvent également implémenter la fonction de coffre-fort réclamée par les utilisateurs. Les utilisateurs peuvent hypothéquer des actifs sur des comptes intelligents pour emprunter de l'argent. La garantie est verrouillée mais n'entrera pas dans le pool de liquidités, ce qui réduit les retombées du risque.

Il s’agit également d’une très bonne mise à niveau d’expérience qui aurait dû apparaître depuis longtemps.

5. Configuration dynamique des paramètres de risque

Prend en charge la création de configurations de risque indépendantes pour les actifs individuels afin de réduire les risques de liquidation. Introduit un mécanisme automatisé de radiation des actifs pour simplifier le processus de gouvernance.

-

Les ajustements des paramètres de risque de la V3 (notamment le seuil de liquidation) concernent tous les utilisateurs. L’abaissement du seuil peut déclencher des liquidations inutiles et entraîner des coûts de gouvernance élevés.

-

La V4 introduit une fonction de configuration dynamique. Les nouveaux prêts utilisent de nouvelles configurations, tandis que les utilisateurs existants utilisent toujours les configurations d'origine.

-

Un mécanisme automatisé de radiation des actifs est introduit pour y correspondre. Une fois déclenché par la couche de gouvernance, le système abaisse progressivement le seuil de liquidation de l'actif jusqu'à ce qu'il atteigne zéro. L’effet est que l’actif ne peut plus réaliser d’opérations de prêt. Cela équivaut à une radiation manuelle mais simplifie le processus de gouvernance.

6. Introduire un mécanisme de protection contre le surendettement pour empêcher la propagation des créances douteuses

L’un des inconvénients du modèle de liquidité partagée est que l’excès de dette accumulée par les actifs peut être contagieux. La V4 introduit un nouveau mécanisme pour suivre les positions insolvables et calcule automatiquement l’excédent de dette accumulé. Lorsque l’excédent de dette dépasse un seuil fixé, les actifs concernés perdent automatiquement leur capacité d’emprunt pour éviter la propagation des créances douteuses.

7. Fournir une intégration native avec GHO stablecoin

-

Prend en charge la frappe native de GHO dans la couche de liquidité.

-

Présentation de l'AMM de liquidation douce GHO, sur le modèle de crvUSD.

-

Introduire un mécanisme de rachat d’urgence du GHO pour faire face aux situations extrêmes de désancrage.

-

Les déposants sont autorisés à choisir d’obtenir des intérêts sous forme de GHO, et le protocole convertit les intérêts en garantie GHO pour améliorer la stabilité du GHO.

8. Réseau Aave

Aave prévoit de lancer une nouvelle couche réseau qui servira de plaque tournante principale pour le stablecoin GHO et le protocole de prêt Aave.

-

Payez les frais en utilisant GHO.

-

Avec Aave V4 comme hub.

-

$AAVE sert de principal actif de jalonnement pour les validateurs/trieurs décentralisés.

-

L'interface du réseau et l'interaction avec Ethereum sont contrôlées par la communauté via Aave Governance V3.

-

Utilisation intensive de l'abstraction de compte

-

Hérite de la sécurité réseau d’Ethereum.

Aave Labs said it will continue to pay attention to the development of the first and second layer networks and select the most suitable technical solutions for the Aave community.

Aave Network regorge de la saveur tenace de l’ancien DeFi. À en juger par les informations et le statut actuellement publiés, il semble que même l'équipe elle-même n'y ait pas pensé. Faut-il faire de la L1 ou de la L2 ? Comment faire? Est-ce vraiment nécessaire ? J'ai des points d'interrogation sur ces questions.

En fait, la seule chose qui est relativement claire est qu'Aave devra toujours mener une bataille difficile sur le marché du stablecoin à l'avenir, et tous les plans visent à créer des scénarios pour GHO.

En raison du manque d'innovation dans la couche applicative cette fois-ci, il semble qu'il s'agisse réellement d'un marché haussier pour les infrastructures. Chaque projet sans Layer est gêné de lever des fonds. Avec un Layer, la valorisation monte d'un coup. Quant à savoir s’il est vraiment nécessaire de construire une chaîne pour les protocoles DeFi une fois qu’ils sont devenus plus grands, le chemin à parcourir est encore long. De mon point de vue, Ethereum semble être le centre financier de cette chaîne. Ce n'est pas qu'il soit impossible de partir d'ici, mais pour certains projets qui ne dépendent pas trop des performances, il semble que quitter Ethereum et construire une chaîne par eux-mêmes n'apportera pas plus d'améliorations aux utilisateurs du produit, sauf pour se faire paraître plus utiles. . Au contraire, cela peut réduire la sécurité dans les premiers stades.

Cet article provient d'Internet : Une brève discussion sur les nouvelles fonctionnalités d'Aave v4 : chaque protocole majeur devrait-il lancer une chaîne ?

Originale | Odaily Planet Auteur quotidien | Azuma Le 30 avril à 20h00, heure de Pékin, Kamino, le principal protocole DeFi de l'écosystème Solana, ouvrira officiellement les applications de jetons pour le jeton de gouvernance KMNO. Le 5 avril, Kamino avait ajouté une page de création de jetons à son site officiel. Les utilisateurs pouvaient auparavant interroger les partages de jeton KMNO spécifiques via cette page. La réclamation ouverte de ce soir signifie que les utilisateurs pourront réclamer les actions KMNO établies via cette interface et les échanger sur DEX ou sur un CEX prenant en charge KMNO. Décomposition du modèle économique de Kamino Le modèle économique de Kamino n'est pas compliqué et son produit de base est un protocole de prêt que tout le monde connaît. Selon les données de DeFi Llama, Kamino est actuellement le troisième protocole DeFi et le premier protocole de prêt…