Rapport mensuel WealthBee Macro : inflation élevée aux États-Unis, attentes croissantes de hausses de taux d'intérêt, opérations en Asie

Introduction : Ce mois-ci, l'inflation américaine s'est intensifiée, mais le PIB n'a pas répondu aux attentes, déclenchant des inquiétudes sur le marché quant à la stagflation de l'économie américaine ; Face à ces inquiétudes, associées à l'impact des conflits géopolitiques, le marché des capitaux a connu une correction ce mois-ci. Les actions américaines et japonaises ont connu une correction significative, tandis que la situation en Europe est relativement bonne, ce qui indique que les investisseurs mondiaux ne s'inquiètent pas des soi-disant risques systémiques économiques mondiaux ; Bien que le marché de la cryptographie ait connu des fluctuations et que l'événement du cygne noir ait fait plonger Bitcoin en dessous de $60 000, le marché de la cryptographie a inauguré un moment historique le 29 avril : l'ETF d'actifs cryptographiques de Hong Kong a été approuvé, indiquant que les fonds supplémentaires se poursuivent. d'entrer et les perspectives du marché sont positives.

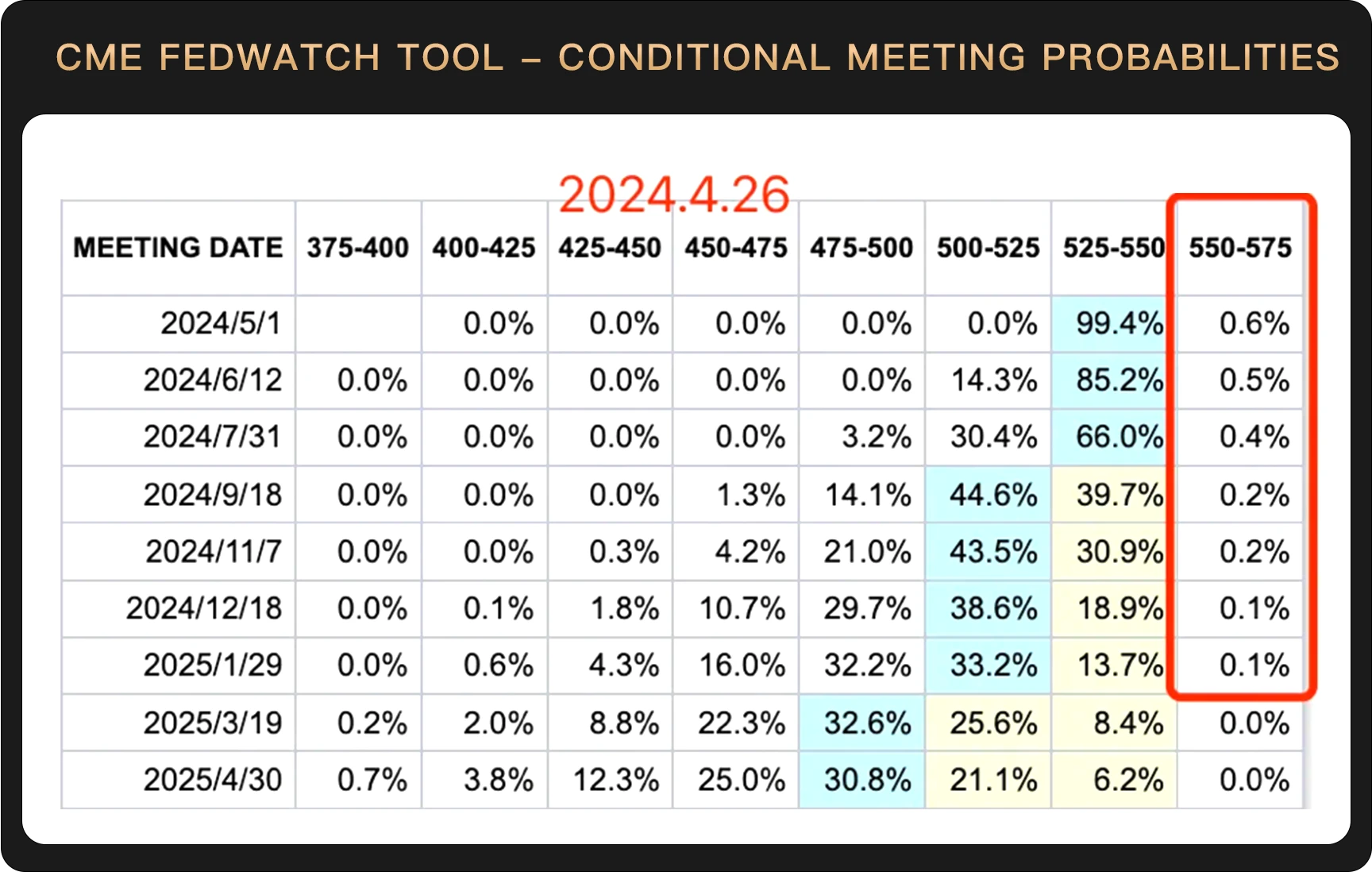

Au début de l'année, poussé par les attentes de baisse des taux de la Fed et la baisse continue de l'indice des prix à la consommation (IPC), le marché a mis de côté les craintes d'inflation, mais depuis lors, les données sur l'inflation ont continué à augmenter et les attentes de baisses de taux ont diminué. refusé à plusieurs reprises. CME FEDWATCH TOOL montre que le marché est toujours maiOn s’attend à ce qu’il n’y ait pas de baisse des taux en mai, et même très peu de gens s’attendent à de nouvelles hausses de taux.

À en juger par les données actuelles, les États-Unis semblent être entrés dans une situation de stagflation – une inflation élevée mais une faible croissance économique. Le PIB américain n'a augmenté que de 1,61 TP5T sur un an au premier trimestre, ce qui était nettement inférieur aux prévisions ; tandis que l'indice des prix de base du PCE a augmenté de 3,71 TP5T au premier trimestre, ce qui était plus élevé que prévu, et ce après avoir exclu l'énergie et l'alimentation. En d’autres termes, même si l’on exclut l’impact de la récente hausse des prix internationaux des matières premières, l’inflation américaine reste très grave.

Au début de cette année, l’économie américaine a connu une situation de forte croissance et de faible inflation, et le récit économique de Boucle d’or est devenu le récit dominant sur lequel parient les investisseurs mondiaux. En quelques mois seulement, la situation est passée d'une situation positive à une crise de stagflation, et les États-Unis se concentreront à l'avenir sur la manière de résoudre le problème de l'inflation. À l'heure actuelle, un très petit nombre de personnes sur le marché ont même commencé à parier que les taux d'intérêt continueraient d'augmenter, mais WealthBee estime que la possibilité d'une nouvelle hausse des taux d'intérêt n'est pas élevée et ne fera que retarder le moment de la hausse des taux d'intérêt. réductions et réduire le nombre et les points de base des réductions de taux d’intérêt. L’inflation actuelle aux États-Unis est affectée par de multiples facteurs tels que les prix des matières premières en amont, l’emploi et la demande. Sous l'influence de facteurs tels que la rationalisation ultérieure des prix des matières premières, le rééquilibrage du marché du travail et la poursuite de la tendance à la baisse des prix des voitures d'occasion, l'inflation sous-jacente aux États-Unis va diminuer.

À l’heure actuelle, la situation économique aux États-Unis correspond exactement à ce que souhaite la Réserve fédérale. Il existe de nombreuses façons de dénouer la spirale des salaires et de l’inflation, et il n’est pas nécessaire de choisir de continuer à augmenter les taux d’intérêt, ce qui a un impact plus important sur l’économie. Ce mois-ci, le yen japonais et les actions japonaises ont fortement plongé. Dans ce cas, les investisseurs internationaux vendront des yens et rachèteront des dollars, ce qui pourrait laisser penser que les États-Unis sont à l'origine de cette opération, ce qui est également très utile pour faire converger la liquidité du dollar américain.

La position globalement conciliante des responsables de la Fed n’a émis aucun signal clair d’une nouvelle hausse des taux, ce qui pourrait indiquer que les États-Unis disposent de certains outils politiques pour faire face au problème de l’inflation. En bref, l'économie américaine est effectivement confrontée à ce stade au problème des pressions inflationnistes, ce qui a suscité certaines inquiétudes sur le marché, mais les investisseurs n'ont pas besoin de trop paniquer face au problème de l'inflation.

De plus, il y a de nombreux conflits géopolitiques ce mois-ci, ce qui est également un facteur qui provoque l'interruption du marché des capitaux. Du point de vue actuel, l’Iran et Israël ont en fait maintenu une relative retenue et il n’y a aucun signe d’une nouvelle escalade du conflit. De plus, dans la société moderne, la possibilité d’une guerre ou d’un conflit à grande échelle sous la dissuasion nucléaire d’une grande puissance est extrêmement faible, de sorte que l’impact des problèmes géopolitiques sur le marché financier est souvent soudain mais de courte durée. Même si la Russie est entrée en guerre contre l’Ukraine et l’OTAN, la bourse du pays a désormais presque récupéré toutes les pertes subies depuis la guerre. Par conséquent, l’impact de la guerre de ce mois-ci n’est qu’une variable soudaine.

Après que le marché boursier américain soit sorti d'un marché haussier de cinq mois, un ajustement à grande échelle s'est finalement produit : l'indice Nasdaq a atteint son plus bas niveau sur 120 jours et Nvidia (NVDA) a chuté de -10% le 19 avril.

La tendance actuelle du marché boursier américain reflète davantage le changement dans les attentes en matière de baisse des taux d'intérêt, les conflits géopolitiques étant une raison secondaire. La valorisation des actions technologiques est directement liée à la liquidité, et le report des attentes de baisse des taux d'intérêt comprimera directement l'espace de valorisation des actions technologiques. Ce mois-ci, UBS a abaissé la note des six principales valeurs technologiques américaines (Apple AAPL, Amazon AMZN, Alphabet, Meta, Microsoft MSFT, Nvidia NVDA) de surpondérée à neutre, au motif que la dynamique des bénéfices dont bénéficiait autrefois le secteur est confrontée à un ralentissement. le refroidissement et la dynamique ascendante disparaît. Toutefois, les stratèges d'UBS ont également déclaré que l'abaissement de la note était une reconnaissance des comparaisons difficiles et des contraintes cycliques auxquelles sont confrontées ces actions, plutôt que des prédictions basées sur une expansion des valorisations ou des doutes sur l'intelligence artificielle.

La raison invoquée par UBS est en réalité raisonnable. Après tout, sous l’influence des attentes de l’IA, les valorisations des géants ont déjà reflété à l’avance les attentes en matière de bénéfices futurs. Si les géants connaissent une nouvelle poussée dans le futur, il se peut que le développement de l’IA a une fois de plus dépassé les attentes du marché.

Outre les États-Unis, la bourse japonaise a également connu une correction importante ce mois-ci. La situation au Japon est principalement due à la récente dépréciation folle du yen, qui a poussé les investisseurs à vendre des actifs japonais. En outre, le yen et le dollar des États - Unis ont une forte synergie, et le retard dans les prévisions de réduction des taux d'intérêt de la Fed est également l'une des principales raisons de la récente volatilité du yen.

La performance insatisfaisante des marchés boursiers aux États-Unis et au Japon a amené certains à craindre que le problème de l'inflation aux États-Unis ne conduise à une crise financière mondiale. WealthBee estime qu'il est trop tôt pour tirer une telle conclusion, car à l'exception des États-Unis et du Japon, les marchés boursiers des autres pays n'ont pas connu de correction significative : le CAC 40 français et le DAX allemand n'ont pas connu de forte correction et sont toujours fort; L'Inde Mumbai Sensex 30 a également fluctué au-dessus de 70 000 points. La correction du marché boursier américain cette fois-ci n'est probablement qu'une réaction soudaine du marché aux changements dans les attentes et aux événements de type cygne noir, et il n'y a pas de risque systémique évident.

La tendance du marché des cryptomonnaies ce mois-ci n’est pas satisfaisante. Le prix le plus bas du BTC est tombé en dessous de $60 000 et le prix le plus bas de l'ETH est tombé en dessous de $2 800. Depuis que le prix du Bitcoin a atteint un nouveau sommet à la mi-mars, il est entré dans une période d’ajustement qui dure jusqu’à présent depuis un mois et demi. Au cours de cette période, des événements de type cygne noir tels que des conflits géopolitiques et des données économiques américaines qui n’ont pas répondu aux attentes ont également aggravé le marché de la cryptographie, qui n’était pas chaud. Le pic de la mi-avril est dû au conflit géopolitique au Moyen-Orient.

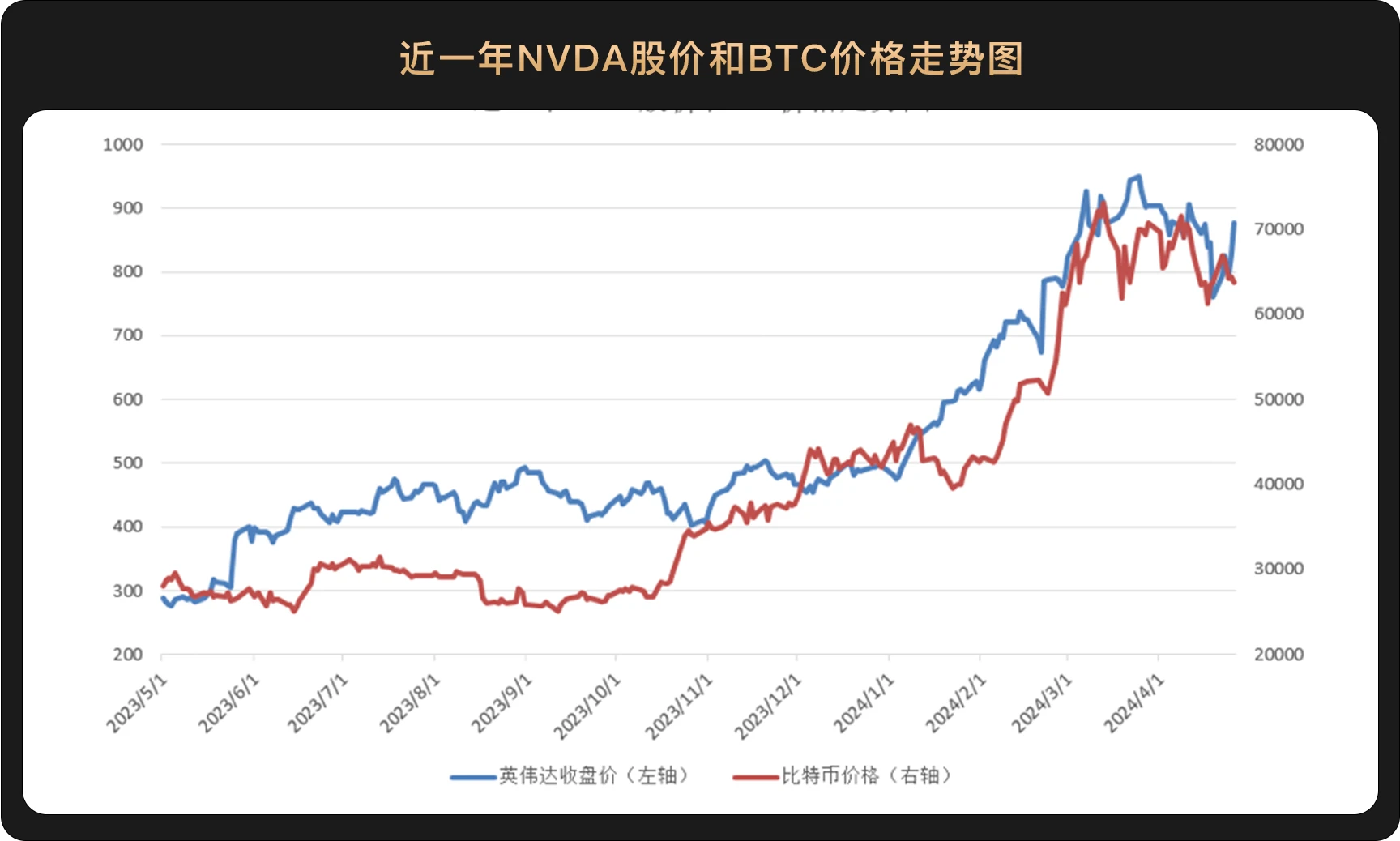

À l’heure actuelle, le marché de la cryptographie est entré dans un état de forte corrélation avec la tendance des actifs traditionnels – le prix du Bitcoin et le cours de l’action Nvidia (NVDA) ont montré une corrélation surprenante au cours de l’année écoulée. Cette forte corrélation est très intrigante et il n’existe actuellement aucune explication reconnue.

Si le Bitcoin est effectivement considéré comme de l’or électronique par le consensus du marché, alors en théorie la tendance devrait être liée à l’or, et la tendance correspondant aux conflits géopolitiques devrait être une poussée plutôt qu’une chute. L’évolution des prix de l’or montre que l’or a atteint un niveau record à l’époque du conflit entre l’Iran et Israël, démontrant pleinement l’attribut de valeur refuge de l’or.

Cette situation peut illustrer un point : la tendance actuelle du Bitcoin est en effet liée à l’ETF américain. Tout au long du mois d’avril, les ETF ont affiché une tendance à la sortie nette.

Cette tendance à être lié aux atouts d’un pays n’est pas particulièrement raisonnable. L’attribut décentralisé le plus remarquable du Bitcoin est devenu un outil de stockage de valeur sur lequel tout le monde est d’accord. Personne n’a le droit d’émettre ou de détruire du Bitcoin. Cet attribut, différent du cours légal, est devenu une bouffée d'air frais à l'ère de la monnaie de crédit. Cependant, à l’heure actuelle, les ETF d’un seul pays ont déjà le pouvoir de tarification du Bitcoin. Bien qu’ils ne puissent pas créer ou détruire du Bitcoin, il s’agit en fait d’un certain écart par rapport à l’attribut décentralisé.

Cette tendance à être lié aux atouts d’un pays n’est pas particulièrement raisonnable. L’attribut décentralisé le plus remarquable du Bitcoin est devenu un outil de stockage de valeur sur lequel tout le monde est d’accord. Personne n’a le droit d’émettre ou de détruire du Bitcoin. Cet attribut, différent du cours légal, est devenu une bouffée d'air frais à l'ère de la monnaie de crédit. Cependant, à l’heure actuelle, les ETF d’un seul pays ont déjà le pouvoir de tarification du Bitcoin. Bien qu’ils ne puissent pas créer ou détruire du Bitcoin, il s’agit en fait d’un certain écart par rapport à l’attribut décentralisé.

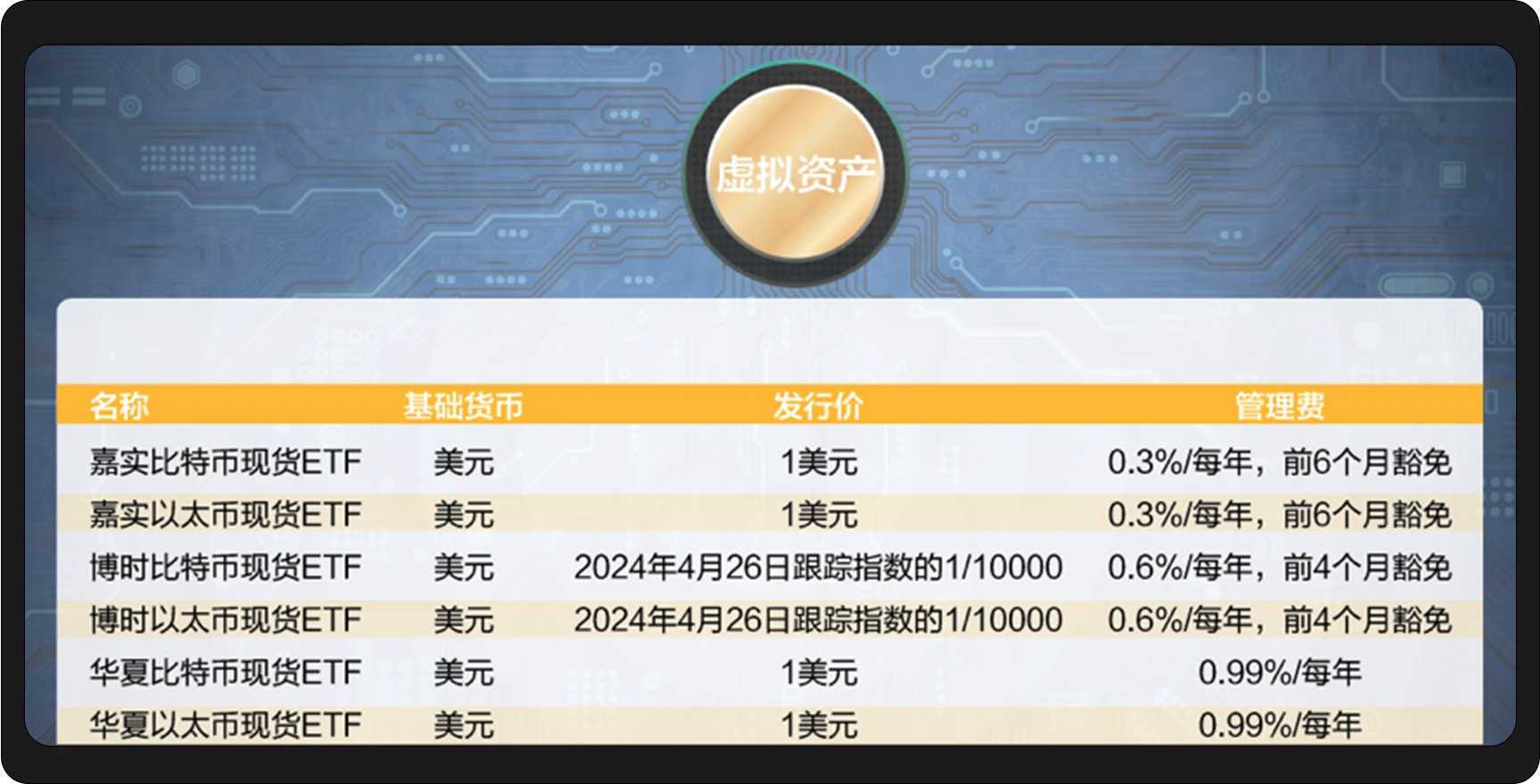

Heureusement, à la suite des États-Unis, Hong Kong a également officiellement approuvé le 29 avril 6 ETF au comptant d’actifs virtuels, dont 3 ETF Bitcoin et 3 ETF Ethereum. Ces produits ETF diffèrent par la structure des frais, l'efficacité des transactions et la stratégie d'émission, offrant aux investisseurs des choix diversifiés et sont en avance sur les États-Unis en termes de catégorie. Les États-Unis n’ont pas encore approuvé les ETF au comptant Ethereum. Les institutions prédisent qu’avec l’intérêt croissant du marché pour ces ETF innovants, ces six ETF apporteront $1 milliard de fonds supplémentaires au marché de la cryptographie.

Les dernières nouvelles montrent également que l’Australie lancera un ETF Bitcoin d’ici la fin de cette année.

Cette cotation ETF multipoint est quelque peu similaire aux premières fermes et machines minières distribuées dans le monde entier, qui peuvent pleinement maintenir la nature décentralisée du Bitcoin sur le marché secondaire – aucune institution ni aucun pays n’a le droit de fixer le prix du Bitcoin seul.

Par conséquent, à mesure que de plus en plus d’institutions dans davantage de pays ou de régions répertorient les ETF au comptant Bitcoin, les avoirs des baleines deviendront de plus en plus dispersés. À ce moment-là, sur le marché secondaire, le pouvoir de tarification du Bitcoin présentera également des caractéristiques décentralisées et pourrait revenir à l'essence de la valeur de l'or électronique.

Conclusion : En avril, les propos bellicistes de la Réserve fédérale et les conflits géopolitiques au Moyen-Orient ont apporté de la volatilité sur le marché des capitaux, mais la stabilité stratégique des puissances nucléaires a fourni un certain degré de protection au marché. En termes de stratégie de suppression de l’inflation, la Réserve fédérale répond activement aux risques financiers potentiels. Même si les marchés boursiers américain et japonais ont connu une correction, le marché mondial des capitaux n'a pas encore montré de signes d'une crise financière généralisée.

En cette période critique, les initiatives d’innovation financière sur le marché asiatique, notamment à Hong Kong, Chine, sont particulièrement importantes. L’approbation et la cotation prochaine de l’ETF Hong Kong Bitcoin marquent non seulement une avancée majeure pour le marché financier asiatique dans le domaine des crypto-monnaies, mais pourraient également devenir un nouveau point de détonation pour le marché mondial des capitaux. Ces progrès offrent non seulement de nouvelles options d'allocation d'actifs aux investisseurs, mais pourraient également conduire le marché des cryptomonnaies vers une direction plus mature et plus standardisée, annonçant la naissance de nouvelles opportunités d'investissement et de nouvelles tendances du marché, et favorisant également la décentralisation du pouvoir de tarification du Bitcoin dans le secondaire. marché.

Déclaration de droits d'auteur : si vous devez réimprimer, veuillez ajouter notre assistant sur WeChat (ID WeChat : hir 3 po) pour la communication. Nous nous réservons le droit de poursuivre notre responsabilité légale en cas de réimpression non autorisée ou de plagiat.

Avertissement : le marché est risqué et l'investissement doit être prudent. Veuillez respecter strictement les lois et réglementations locales lorsque vous prenez en compte les opinions, points de vue ou conclusions contenus dans cet article. Le contenu ci-dessus ne constitue aucun conseil en investissement.

Cet article provient d'Internet : WealthBee Macro Monthly Report : Forte inflation aux États-Unis, attentes croissantes de hausses de taux d'intérêt, l'Asie ouvre l'ère de l'ETF Bitcoin de Hong Kong

Originale | Odaily Planet Auteur quotidien | Éditeur Asher | Qin Xiaofeng Au cours de la semaine dernière, le marché global de la cryptographie était relativement lent, mais il y avait encore de nombreux projets populaires dans le secteur GameFi qui ont lancé de grands mouvements. Peut-être qu'à mesure que le marché se redresse, la rotation des altcoins viendra dans le secteur GameFi. Par conséquent, Odaily Planet Daily a résumé et trié les projets de jeux blockchain qui ont été populaires récemment ou qui ont des activités populaires. Performance du marché secondaire du secteur des jeux blockchain Selon les données de Coingecko, le secteur des jeux (GameFi) a chuté de 9,8% la semaine dernière ; la valeur marchande totale actuelle est de $ 19 853 737 045, se classant 22e dans le classement du secteur, en baisse d'une place par rapport au classement sectoriel de la valeur marchande totale la semaine dernière. Au cours de la semaine dernière, le nombre de jetons…