Quel ETF de crypto-monnaie de Hong Kong est le meilleur ? Une analyse détaillée des différences et des similitudes de l'émission

Compilé par : JIN, Techub News

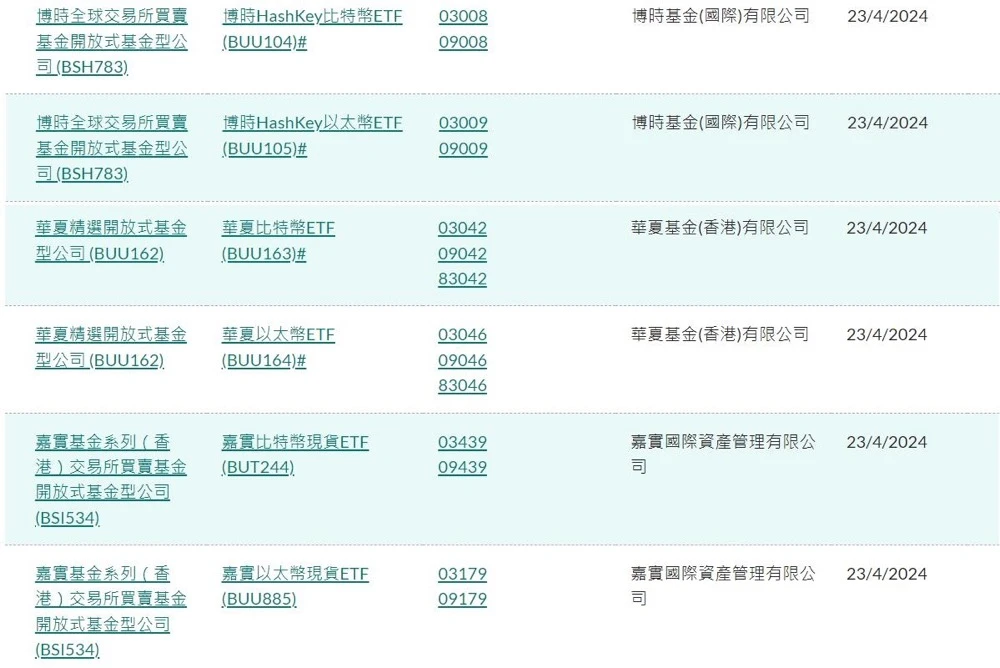

Les ETF spot Bitcoin et Ethereum approuvés pour cotation à Hong Kong

Le mercredi 23 avril, le marché de Hong Kong a franchi une étape importante dans le domaine des actifs virtuels. Trois sociétés de gestion d'actifs : China Asset Management, Harvest Fund et Bosera Asset Management ont été autorisées à émettre des produits ETF spot Bitcoin et Ethereum à Hong Kong. Qu'est-ce qu'un ETF spot Bitcoin/Ethereum : ⎡ Il s'agit d'un fonds négocié en bourse (un fonds très liquide qui se négocie pendant la journée de négociation comme des actions) qui ancre et suit principalement le prix du Bitcoin en détenant une grande quantité de crypto-monnaies au comptant. Similaire à l'ETF spot sur l'or ⎦.

Ce type de produit a fait ses débuts sur le marché asiatique dans le but de fournir aux investisseurs des rendements d'investissement étroitement liés aux prix au comptant du Bitcoin et de l'Ethereum. Les ETF spot d'actifs virtuels simplifient le processus d'investissement et réduisent la difficulté d'entrée. La gestion professionnelle des fonds apporte des opérations d'investissement standardisées et des systèmes de contrôle des risques. Les investisseurs peuvent négocier ces produits ETF sur les principales plateformes de négociation de titres, ce qui réduit non seulement la complexité des opérations mais aussi les risques. De plus, ce type de produit ETF prend en charge la souscription et le rachat physiques, permettant aux investisseurs de posséder indirectement du Bitcoin en détenant des actions ETF sans se soucier de la préservation des clés privées et de la sécurité des actifs.

Actuellement, ces produits ETF prennent en charge les souscriptions en espèces ou en bitcoins, mais l'opération doit ouvrir un compte correspondant à Hong Kong. Selon Caixin, conformément à l'avis conjoint publié par la Commission des valeurs mobilières et des contrats à terme de Hong Kong et l'Autorité monétaire de Hong Kong en décembre 2023, les ETF à terme sur actifs virtuels existants et les ETF au comptant à terme ne doivent pas être fournis aux investisseurs particuliers en Chine continentale et dans d'autres régions où la vente de produits d'actifs virtuels est restreinte. Cependant, même s'ils ne sont pas des résidents permanents de Hong Kong, les résidents du continent titulaires de cartes d'identité de Hong Kong ont la possibilité de participer à la négociation de ces produits ETF, à condition qu'ils se conforment aux lois et réglementations en vigueur.

Détails des ETF d'actifs virtuels de trois sociétés de gestion d'actifs

Quelles sont les différences entre les ETF de crypto-monnaie émis par les trois institutions ? Lequel les investisseurs devraient-ils choisir d'acheter et de négocier ? Nous avons cité les informations fournies par une institution financière de Hong Kong et les avons triées en détail afin que les investisseurs puissent choisir en fonction de leur propre situation.

Date de cotation et prix d'émission :

Les trois produits ETF des sociétés ont été cotés le même jour, le 30 avril 2024. En termes de prix d'offre initiale, China Asset Management et Harvest Fund ont tous deux ouvert à $1, tandis que Bosera Fund était évalué sur la base de 0,0001 du prix de l'indice CME CF Bitcoin à 16 heures, heure de Hong Kong, le 26 avril.

Conditions de négociation et de souscription des actions :

En termes de nombre d'actions par transaction, China Asset Management et Harvest Fund ont fixé un seuil de 100 actions, tandis que Bosera Fund l'a fixé à 10. Quant au nombre d'actions à souscrire, China Asset Management et Bosera Fund ont fixé une exigence minimale de 10 000 actions, tandis que Harvest Fund a fixé une exigence plus élevée d'au moins 50 000 actions.

Ajouter ou échanger une police d'assurance :

Les trois sociétés aident les investisseurs à créer ou à racheter des actions d’ETF en espèces ou en nature, ce qui offre aux investisseurs une certaine flexibilité.

Devise de transaction et frais de gestion :

China Asset Management prend en charge les transactions dans trois devises : USD, HKD et RMB, tandis que Harvest Fund et Boshi Fund prennent en charge l'USD et le HKD. En termes de frais de gestion, China Asset Management facture 0,99%, Harvest Fund ne facture pas de frais de gestion au cours des six premiers mois, puis 0,3%, tandis que Boshi Fund ne facture pas de frais de gestion au cours des quatre premiers mois, puis 0,6%.

Indices et dépositaires sélectionnés :

Les produits ETF des trois sociétés ont tous choisi l'indice CME CF Bitcoin comme cible de suivi afin de garantir que la performance des produits puisse suivre de près la dynamique réelle du marché du Bitcoin. En termes de dépositaire, BOCI Prudential Trustee a été choisi comme dépositaire de ces ETF, responsable de la conservation des actifs et de la supervision des opérations du fonds. En termes de choix des dépositaires secondaires, China Asset Management et Harvest Fund ont choisi OSL Digital Securities Co., Ltd., tandis que Bosera Fund a choisi Hash Blockchain. Ce choix reflète les différentes préférences de chaque entreprise en matière de conservation des actifs et de gestion des risques.

L'indice CME CF Bitcoin est un indice spécifique qui reflète le prix moyen pondéré du Bitcoin sur différentes bourses. Les ETF spot Bitcoin et Ethereum mentionnés ici choisissent de suivre l'indice CME CF Bitcoin, ce qui signifie que ces ETF visent à reproduire la performance de l'indice aussi précisément que possible, offrant aux investisseurs des rendements d'investissement similaires à l'achat de Bitcoin réel, mais d'une manière plus pratique et réglementée.

Le sous-dépositaire mentionné ci-dessus est généralement une autre institution financière à laquelle le dépositaire confie la prestation de services de garde dans une région spécifique ou pour un type d'actifs spécifique. Parfois, pour des raisons juridiques, de pratiques de marché ou d'efficacité opérationnelle, un sous-dépositaire professionnel est nécessaire pour gérer certaines fonctions de garde spécifiques. L'objectif principal de la division primaire et secondaire est de gérer l'efficacité et la diversification des risques, d'assurer la sécurité des actifs du fonds et de s'adapter aux besoins des différents marchés.

Plateformes de négociation, teneurs de marché et courtiers en valeurs mobilières participants :

Français En termes de plateformes de négociation d'actifs virtuels, China Asset Management et Harvest Fund ont tous deux choisi OSL Exchange, tandis que Bosera Fund a choisi HashKey Exchange. En termes de teneurs de marché, China Asset Management a choisi Vivienne Court Trading, tandis que Harvest Fund a choisi China Merchants Securities (Hong Kong), CITIC CLSA Securities et Virtu Financial Singapore. Le teneur de marché de Bosera Fund n'a pas encore été divulgué. En tant que rôle clé dans la circulation des produits ETF, China Asset Management et Harvest Fund ont choisi des institutions telles que Victory Securities, Mirae Asset Securities (Hong Kong), Huaying Oriental (Asia) Holdings, Aide Securities et Huasheng Capital Securities. Harvest Fund a également choisi China Merchants Securities (Hong Kong).

Les participants autorisés (PA) sont généralement de grandes institutions financières qui travaillent avec les émetteurs d'ETF pour gérer le processus de souscription et de rachat des ETF. Les participants autorisés peuvent fournir un panier d'actions ou d'autres actifs aux ETF en échange de parts d'ETF nouvellement émises, ou racheter des parts d'ETF contre des actifs détenus par le fonds. Ce processus permet de garantir que le prix de marché de l'ETF est proche de sa valeur liquidative (NAV) et contribue à assurer la liquidité et l'efficacité du marché.

Le rôle de l'organisme d'audit :

Enfin, pour garantir la transparence financière et la conformité des ETF, China Asset Management et Harvest Fund Management ont choisi PwC comme auditeurs, tandis que Bosera Fund Management a choisi Ernst Young. Grâce à un processus d'audit indépendant, les auditeurs garantissent l'exactitude et l'authenticité des rapports financiers des ETF.

Un auditeur est un tiers indépendant qui vérifie les états financiers des FNB pour s'assurer qu'ils sont justes, exacts et conformes aux normes comptables. Les auditeurs peuvent détecter et prévenir les erreurs et les fraudes dans les rapports financiers grâce à des audits, ce qui permet aux investisseurs d'avoir confiance dans la situation financière des FNB. Dans certaines juridictions, le rapport d'audit des auditeurs est une exigence légale pour la divulgation des informations financières des FNB aux organismes de réglementation et au public.

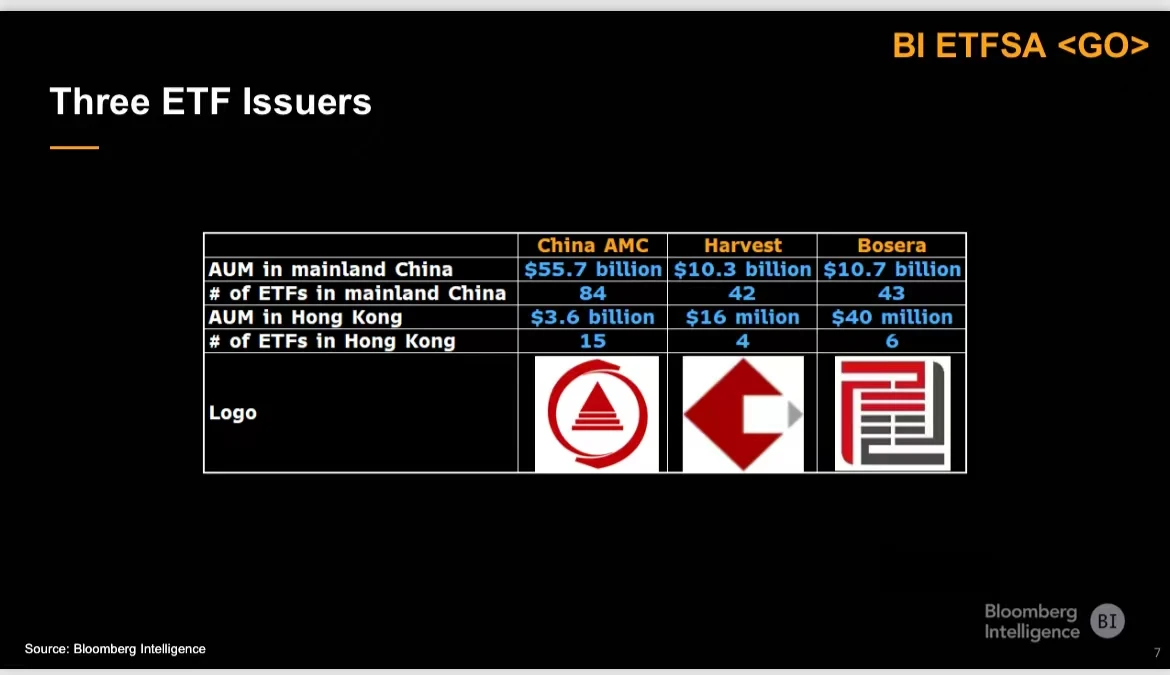

Bloomberg News a compilé l'échelle de gestion d'actifs de trois sociétés

Échelle de gestion d'actifs et nombre d'ETF émis :

Selon Bloomberg Intelligence, China Asset Management gère 110 TPH d'actifs sous gestion en Chine continentale et a émis 84 ETF dans la région, tandis qu'à Hong Kong, China Asset Management gère 110 TPH d'actifs sous gestion et a émis 15 ETF. Harvest Fund gère 110 TPH d'actifs sous gestion en Chine continentale et a émis 42 ETF, tandis qu'à Hong Kong, il gère 110 TPH d'actifs sous gestion et a émis quatre ETF. Bosera Fund gère un actif légèrement supérieur à celui de Harvest Fund en Chine continentale, soit 110 TPH d'actifs sous gestion et a émis 43 ETF, tandis qu'à Hong Kong, il gère 110 TPH d'actifs sous gestion et a émis six ETF.

Avec la popularité croissante des actifs virtuels, ces produits ETF à Hong Kong offrent de nouvelles opportunités aux investisseurs mondiaux, tout en démontrant la compétitivité de Hong Kong en tant que centre financier international dans les produits financiers innovants. Pour les investisseurs intéressés par l'investissement dans le Bitcoin et l'Ethereum, ces produits ETF constituent sans aucun doute une option digne d'attention.

Cet article provient d'Internet : Quel ETF de crypto-monnaie de Hong Kong est le meilleur ? Une analyse détaillée des différences et des similitudes des modalités d'émission des Big Three

En bref Le prix de Bonk assiste à la formation d'une croix dorée sur le court terme. Le taux de financement est passé d'un mois négatif à un mois positif au cours des quatre derniers jours. Cette augmentation découragera pendant un certain temps les ours qui ont noté des liquidations d'une valeur de 110T2 millions de TP. Bonk (BONK), la célèbre pièce mème de l'écosystème Solana, a récemment noté un rallye massif en l'espace de quatre jours. Les détenteurs de BONK sont redevenus actifs, ce qui pourrait pousser la pièce mème encore plus haut. Le rallye donne aux investisseurs un Bonk Le prix de Bonk a été largement coincé dans une tendance à la baisse, ramenant la pièce en dessous de $0.000024 au cours des deux derniers jours. Cela va probablement changer car les ours pourraient faire un pas en arrière après les pertes récentes. Des positions courtes d'une valeur de plus de 110T2 millions de TP ont été liquidées au cours des derniers jours.