Rapport financier du premier trimestre 2024 de la chaîne publique : quelle est la performance des revenus des chaînes publiques ?

La semaine dernière, le marché boursier américain a marqué le début de la semaine de résultats la plus chargée du premier trimestre, près de la moitié des sociétés cotées américaines ayant choisi de publier leurs résultats cette semaine. Après avoir connu une forte baisse vendredi dernier, l'attention des marchés se porte sur les données sur les bénéfices que les géants de la technologie ont publiés ou publieront cette semaine.

Amid the financial report fever, several public chain financial report data charts released by blockchain data analysis company Token Terminal on its official Twitter account two days ago also attracted the attention and discussion of the crypto community. After several sets of data, the financial status of L1 and L2 public chains such as ETH, Solana, and Base became much more intuitive. However, the first reaction of more people to public chain financial reports is: Is this concept really reasonable?

Le terme rapport financier a toujours été très éloigné du secteur de la cryptographie. Sur ce marché où le business model n'est pas encore clair et où la monétisation des équipes repose encore principalement sur l'émission de tokens, les données telles que le nombre d'adresses actives, la TVL et la valeur marchande semblent plus intuitives et transparentes. La logique traditionnelle des rapports financiers est-elle applicable au marché de la cryptographie ? Le sujet de la mesure est-il le protocole ou l’équipe ? Quels indicateurs statistiques utiliser ? Ces questions font que le commerce en chaîne semble déplacé par rapport au commerce traditionnel. Ils crient Adoption de masse à longueur de journée, mais ils connaissent le jeu de Ponzi dans leur cœur. C’est probablement l’opinion générale et la connaissance des crypto-monnaies du secteur.

Alors, le concept d’information financière est-il applicable à l’industrie de la cryptographie ? Je préfère une réponse positive. Bien qu'il puisse exister de nombreuses différences dans les indicateurs spécifiques et la logique de présentation, les chaînes publiques (en particulier les chaînes publiques à usage général telles que Ethereum et Solana) en tant que réseaux décentralisés ont essentiellement besoin de la capacité de générer leur propre sang, tout comme les entreprises traditionnelles, sinon elles deviendront un vrai Ponzi.

Alors, pour une chaîne, comment peut-on la qualifier de capable de générer des profits ?

La chaîne publique qui brûle de l'argent

En fait, dans l’industrie actuelle de la cryptographie, à l’exception du Bitcoin, un registre décentralisé, presque toutes les chaînes publiques doivent avoir la capacité de générer des revenus pour survivre en toute sécurité et pendant longtemps.

Pour le BTC, sa valeur marchande et son prix reflètent la quantité de richesse que le monde extérieur a investie dans le grand livre Bitcoin. Afin d’obtenir la sécurité du réseau Bitcoin, ces riches sont prêts à payer aux mineurs des frais de garde de propriété satisfaisants. Mais cela ne semble pas fonctionner pour les chaînes publiques à usage général telles que Ethereum et Solana. Parce que les mineurs sont un groupe en quête de profit, ils vont partout où ils peuvent gagner plus d’argent, et l’ordinateur mondial que les chaînes publiques à usage général doivent entretenir n’est pas très attrayant pour la richesse du monde extérieur. Par conséquent, du point de vue de l’offre et de la demande, la charge du coût de l’embauche des mineurs (bien sûr, la plupart d’entre eux sont désormais des validateurs) pour s’occuper de la maison repose généralement sur les épaules du réseau lui-même.

En termes simples, les chaînes publiques à usage général doivent trouver des moyens de générer des revenus pour payer les validateurs qui entretiennent le réseau. Il ne s’agit pas simplement d’une simple incitation à l’émission de jetons, mais également d’un soutien de valeur à long terme pour les jetons émis. C'est la capacité hématopoïétique de base de la chaîne publique. Bien entendu, l’hématopoïèse n’est pas uniquement destinée à la survie. Sur le marché boursier, des capacités de revenus plus fortes signifient une force de rachat et des attentes en matière de cours des actions plus fortes, et il en va de même pour les entreprises de la chaîne publique.

Selon cette logique, il est clair en un coup d’œil quelles données doivent être incluses dans un rapport financier d’une chaîne publique.

Le premier est bien sûr le résultat opérationnel. Pour une chaîne publique, cette part provient entièrement des redevances du réseau, et la partie des redevances détruite peut être considérée comme les revenus du réseau (équivalent à un rachat). Plus il y a d’activités de réseau, plus les revenus des commissions sont élevés. Le deuxième concerne les coûts de fonctionnement, y compris la partie de chaque frais de réseau payée au validateur (frais de fourniture ; frais du côté de l'offre) et les incitations symboliques émises par le réseau. Moins il y a de jetons émis, plus le coût est bas. Enfin, il y a le bénéfice brut, qui correspond à la destruction du jeton moins l'émission du jeton (et les frais du validateur). Il s’agit de la manifestation ultime de la capacité hématopoïétique et de la valeur du réseau d’une chaîne publique. Il n’est pas difficile de voir que pour une chaîne publique, le montant de la destruction du gaz et l’émission d’incitations en bloc déterminent en grande partie sa capacité de revenus et son autosuffisance.

Alors, comment les chaînes publiques généralistes se sont-elles comportées au premier trimestre de cette année ? Nous avons sélectionné trois cas représentatifs pour une analyse comparative, à savoir Ethereum, qui utilise le rachat et la destruction de gaz sur la base des frais de base du bloc, Solana, qui utilise 50% des frais de rachat et de destruction, et Avalanche, qui détruit 100% des frais.

À en juger par le rapport trimestriel final, Ethereum reste la chaîne publique à usage général la plus rentable dans le monde actuel de la cryptographie, avec un chiffre d'affaires de $1,17 milliards et un bénéfice net de $369 millions au premier trimestre 2024. Bien que Solana ait un fort impact écologique dynamique au cours des six derniers mois, en raison de la promotion du concept de gaz ultra-basse et de l'absence d'un mécanisme de tarification dynamique, il n'a réalisé que moins de $100 millions de revenus au premier trimestre, tandis que ses coûts d'exploitation du réseau (c'est-à-dire les incitations symboliques) s'élevaient à $844 millions, avec une perte totale de $796 millions. Le réseau Avalanche n'a quasiment aucun revenu au premier trimestre et a perdu $179 millions après déduction des coûts.

ETH : à peine le seuil de rentabilité

Dans le détail, le réseau Ethereum a réalisé des bénéfices en février de cette année et ses revenus ont continué de croître tout au long du premier trimestre, avec un chiffre d'affaires de $606 millions en mars, soit 51,7% du chiffre d'affaires du premier trimestre. En mars, les prix du Bitcoin ont atteint un niveau record et le sentiment du marché de la cryptographie était élevé. Grâce à l’augmentation du nombre de transactions en chaîne, le gaz moyen par transaction et les revenus totaux des frais du réseau Ethereum ont considérablement augmenté.

À en juger par la comparaison des données sur les revenus du réseau et les coûts d'exploitation, les coûts d'exploitation du réseau Ethereum sont relativement stables. Depuis la finalisation de la fusion en septembre 2022, il est resté longtemps à environ $4 millions de dollars par jour. Cependant, avec l'augmentation des prix des ETH et la demande d'espace de bloc, ce chiffre a commencé à grimper de la mi-février à la fin février et se maintient actuellement à environ $8 millions de dollars par jour.

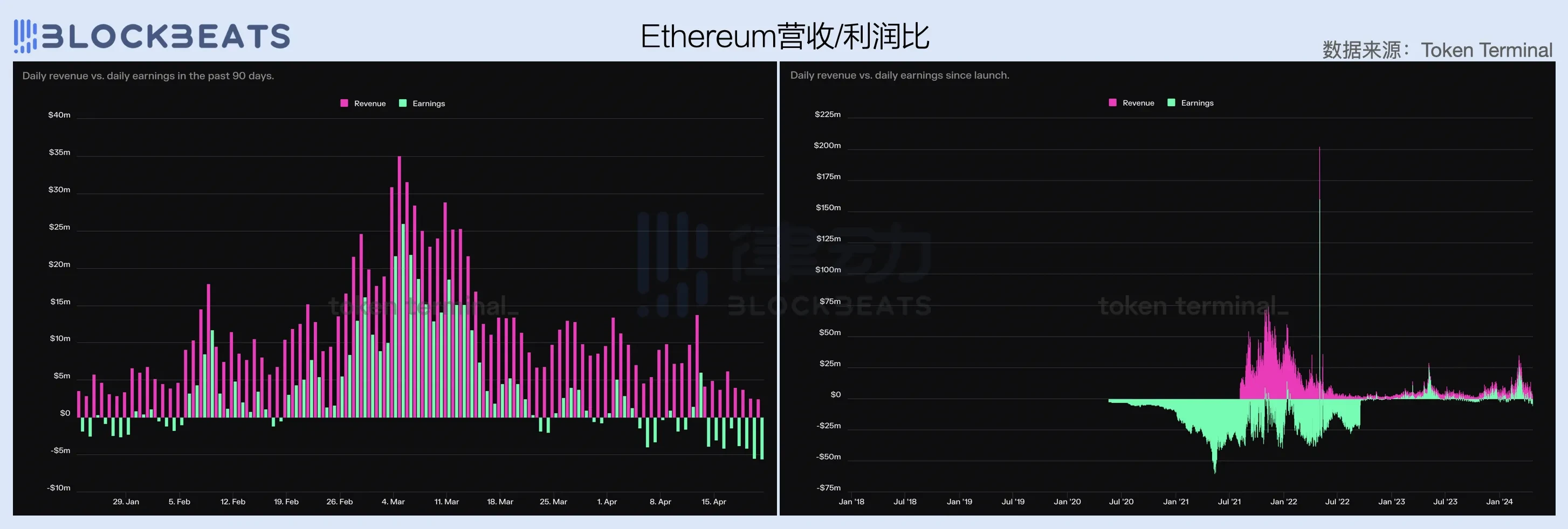

En termes de revenus, Ethereum a introduit un mécanisme de rachat et de destruction de gaz depuis le lancement de l'EIP-1559 en août 2021, et a véritablement commencé à générer des revenus sur le réseau. L'EIP-1559 stipule que les frais de base (Base Fee) requis pour chaque transaction seront complètement détruits, de sorte que les revenus du réseau sont liés de manière positive et linéaire au volume des transactions en chaîne et au degré de demande d'espace de bloc. Plus il y a de transactions en chaîne et plus la demande d’espace de bloc est élevée, plus les frais de base moyens pour la destruction sont élevés.

Cependant, il convient de noter que lorsque nous étendons la plage d’observation jusqu’au dernier marché haussier, la capacité de revenus actuelle du réseau Ethereum a en fait diminué, ce qui est également fortement lié au cycle du marché. En revanche, le revenu quotidien moyen du réseau Ethereum pendant la période de pointe fin 2021 était environ 3 fois supérieur au niveau actuel.

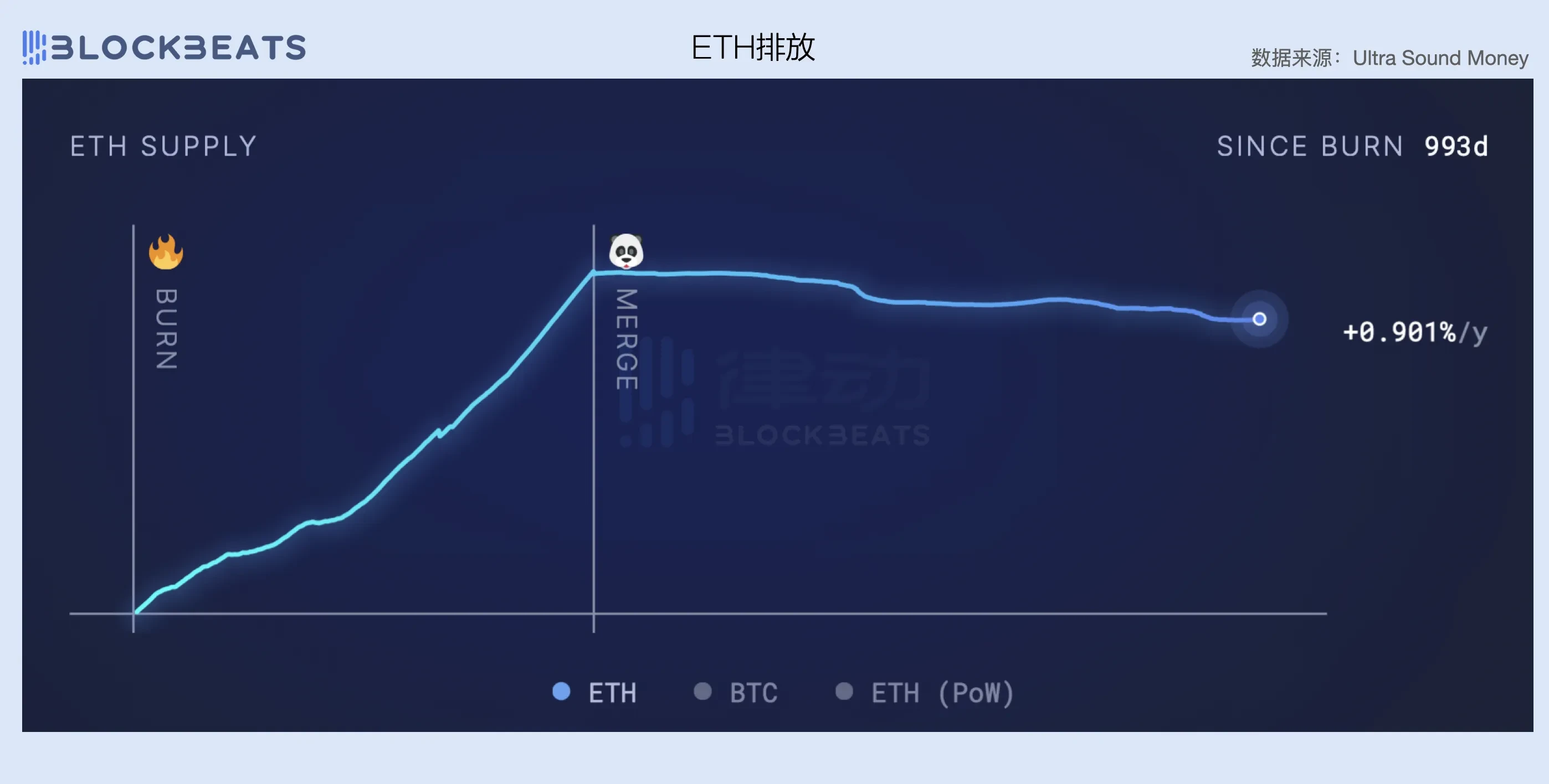

Un autre point que l’on peut observer est que la transition vers le PoS est effectivement devenue un facteur clé dans la balance des paiements d’Ethereum. Avant de passer du PoW au PoS, Ethereum avait encore besoin d'une main-d'œuvre économiquement intensive, telle que des machines d'extraction de cartes graphiques, pour entretenir son réseau, ce qui a également conduit le réseau à payer aux mineurs des coûts d'exploitation très élevés. Selon le site officiel d'Ethereum , avant la fusion, le réseau Ethereum devait payer aux mineurs 2 ETH de frais d'exploitation toutes les 13,3 secondes (soit un bloc), plus les blocs ommer (blocs non inclus dans la chaîne la plus longue), les coûts d'exploitation quotidiens d'Ethereum atteignaient environ 13 000 ETH .

Après le passage au PoS, les validateurs de nœuds n'ont plus besoin de frais de maintenance élevés et le coût d'exploitation du réseau n'est que de 1 700 ETH par jour sur la base du montant total d'ETH mis en jeu (environ 14 millions d'ETH), ce qui permet d'économiser directement environ 881 TP5T sur le coût du réseau. Par conséquent, bien que la capacité de revenus actuelle d’Ethereum ait diminué par rapport à la forte baisse des coûts, le réseau peut toujours maintenir un équilibre de base entre revenus et dépenses.

D'après la comparaison des données sur les revenus du réseau et le bénéfice net, la marge bénéficiaire brute du réseau Ethereum après la fusion est à peu près maintenue entre 40% et 70%. Plus le réseau est encombré, plus la marge bénéficiaire brute est élevée. De plus, l'ensemble du réseau doit actuellement maintenir un chiffre d'affaires quotidien de $8 millions de dollars pour atteindre la rentabilité. Par exemple, bien que cela ne rentre pas dans le champ du premier trimestre, le graphique ci-dessous montre qu'en raison de l'impact des conditions du marché, les revenus des frais d'Ethereum ont diminué tout au long du mois d'avril. Par conséquent, après avoir atteint la rentabilité pendant deux mois consécutifs, le réseau Ethereum est à nouveau entré dans un état déficitaire. On voit combien il est difficile de rendre une chaîne autosuffisante.

Une observation plus approfondie de la comparaison entre le nombre d'adresses actives quotidiennes et les déployeurs sous contrat (proxy de données des éco-développeurs) sur le réseau Ethereum peut nous apporter des perspectives supplémentaires. Au premier trimestre, le nombre d'adresses actives quotidiennes sur le réseau Ethereum est resté autour de 420 000, mais le nombre de déployeurs sous contrat a considérablement diminué, passant d'une moyenne de 4 000 par jour en janvier à une moyenne de 2 000 par jour en mars.

Sur le long terme, le nombre de développeurs dans l'écosystème du réseau Ethereum semble avoir stagné depuis la fin du dernier marché haussier, et a même commencé à diminuer rapidement après février 2024. Alors que le marché entre dans un nouveau cycle haussier, l'Ethereum Le réseau est pris au piège d’un dilemme d’exode des développeurs et de ralentissement de la croissance des utilisateurs actifs, étroitement lié au manque d’innovation dans les scénarios d’application au sein de l’écosystème.

During the bull market from 2020 to 2022, exciting native crypto innovations such as DeFi, NFT, GameFi, SolcialFi, etc. were all born from the Ethereum ecosystem, and each narrative had a profound impact on the future development of the industry. In 2024, people once again expect Ethereum to reappear and bring everyone a bright narrative innovation, but at present, apart from the re-staking of Eigen Layer, there is almost no new stuff in the ecosystem that makes people excited.

D'un autre côté, cela s'explique également par l'inadéquation entre les attentes du marché et les lois du développement de l'industrie. Le développement innovant d’une industrie et l’effet capitalistique qu’il entraîne sont souvent causals. De même, simplement parce que le cycle du marché de la cryptographie a lieu tous les 4 ans, nous ne pouvons pas forcer l’industrie à innover au même rythme. Bien sûr, il existe effectivement des industries comme l’IA et l’énergie nucléaire qui s’appuient sur l’effet de levier pour réaliser des progrès technologiques, mais la blockchain et le Web3 ne font évidemment pas partie de cette catégorie.

Plus important encore, au cours des derniers mois, le marché de la cryptographie a été presque entièrement tiré par les fonds Bitcoin ETF. L’environnement macro n’a pas apporté d’injection significative de liquidités sur le marché, et le domaine des altcoins est davantage un jeu entre fonds existants. Dans ce contexte, l’engouement pour les mèmes de Solanas et le récit brassicole de la saison de base sucent sans aucun doute le sang de l’écosystème Ethereum.

Sans jouer les deux cartes de la faible consommation de gaz et de la consommation de masse, comment créer une demande plus élevée pour les blocs vendus sur le réseau Ethereum est une question centrale à laquelle la fondation et les principaux VC doivent réfléchir.

Solana : brûler de l'argent comme un fou pour générer des revenus

Par rapport à Ethereum, qui a pratiquement atteint le seuil de rentabilité, Solana est toujours dans une phase claire de consommation d'argent, avec une perte globale de $797 millions au premier trimestre, dont $380 millions, ou 47,6%, ont été perdus au troisième. quart. À mesure que le prix du SOL augmente, les coûts d'exploitation du réseau Solana ont continué d'augmenter au cours du dernier trimestre, passant de $212 millions en janvier à $414 millions en mars, soit presque le double.

Cependant, il convient de noter que malgré la forte augmentation des coûts, les revenus de Solanas au premier trimestre ont augmenté rapidement, avec des frais de réseau (y compris les frais du côté de l'offre) de $69 millions en mars, soit près de cinq fois les $15,38 millions de janvier. Cela était dû à l'engouement continu pour les mèmes dans l'écosystème Solana en mars et à l'augmentation du volume de transactions et des frais prioritaires apportés par l'exploitation minière ORE, mais cela reste une goutte d'eau dans l'océan par rapport aux dépenses de l'ensemble du réseau.

D'après la comparaison des données sur les revenus du réseau et les coûts d'exploitation, le ratio dépenses/revenus du réseau Solana au premier trimestre est resté entre 15 et 30 fois, ce qui signifie que le réseau doit dépenser 15 à 30 dollars américains pour chaque dollar américain. gagnés, et le coût d’acquisition de clients est extrêmement élevé. Mais si nous regardons les choses dans une perspective plus longue, nous constaterons que pour le réseau Solana, obtenir ces données constitue déjà une énorme amélioration. Au cours de l'année écoulée et du dernier marché haussier, les revenus du réseau Solanas étaient presque négligeables. En mars, les revenus quotidiens du réseau Solana ont atteint 1 million de dollars américains, ce qui représente une augmentation significative par rapport aux revenus quotidiens de 145 000 dollars américains au plus fort du marché haussier en 2022.

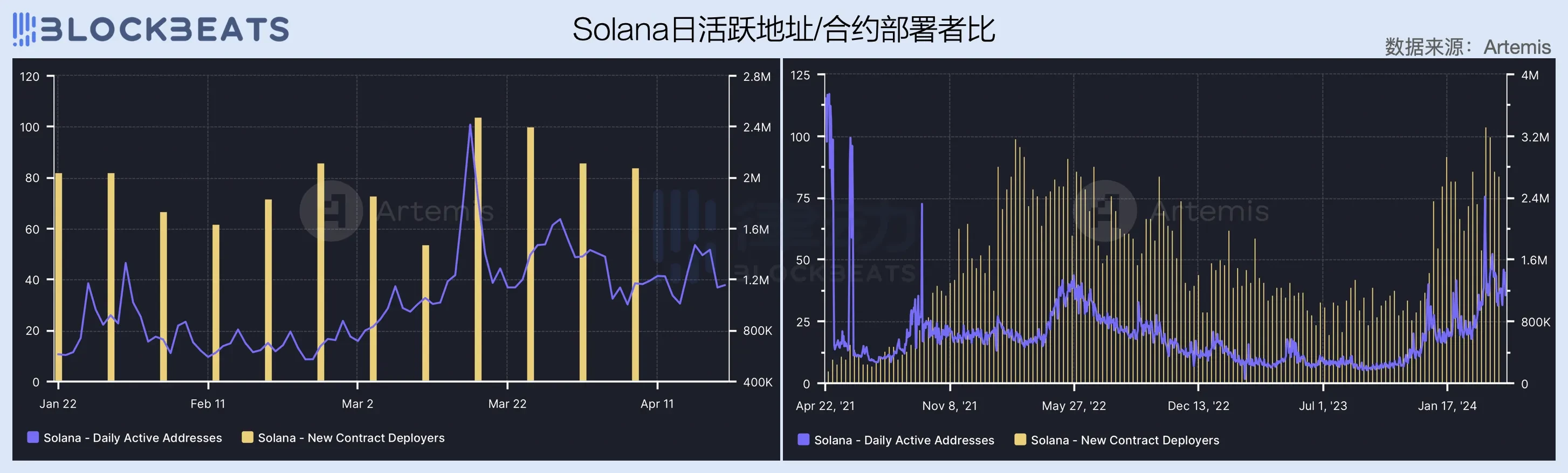

L'augmentation de la capacité de revenus est indissociable de la croissance des utilisateurs du réseau. Au cours du dernier trimestre, les adresses actives quotidiennes du réseau Solana ont continué d'augmenter et, à la mi-mars, lorsque des dieux mèmes tels que BOME et SLERF ont éclaté les uns après les autres, ils ont établi un record historique de 2,4 millions. Le nombre de déployeurs de contrats de réseau a également affiché une tendance à la hausse depuis la fin de l'année dernière et est resté en moyenne à 80 personnes par jour tout au long du premier trimestre.

Par rapport à Ethereum, Solana a cultivé une forte adhésion des développeurs à l'écosystème car elle a insisté sur la voie non compatible EVM dans le passé, réduisant ainsi efficacement la situation d'exode des développeurs. En outre, une série de vagues génératrices de richesse depuis le largage du JTO ont également attiré un grand nombre d'utilisateurs et de développeurs externes vers le réseau. Cependant, il convient de noter que, étant donné que la forte croissance actuelle des utilisateurs du réseau Solana est principalement due à la combustion de subventions financières, il existe également un manque d'innovation efficace dans les scénarios d'application dans l'écosystème. Une fois la subvention en capital débloquée, ce potentiel de croissance peut facilement s’estomper rapidement.

D'autre part, bien que 50% des frais de transaction du réseau Solana soient utilisés pour le rachat et la destruction, l'augmentation du nombre de transactions n'a pas généré de revenus significatifs, ce qui reflète aussi indirectement qu'il existe certains problèmes avec le mécanisme de frais actuel de le réseau Solana.

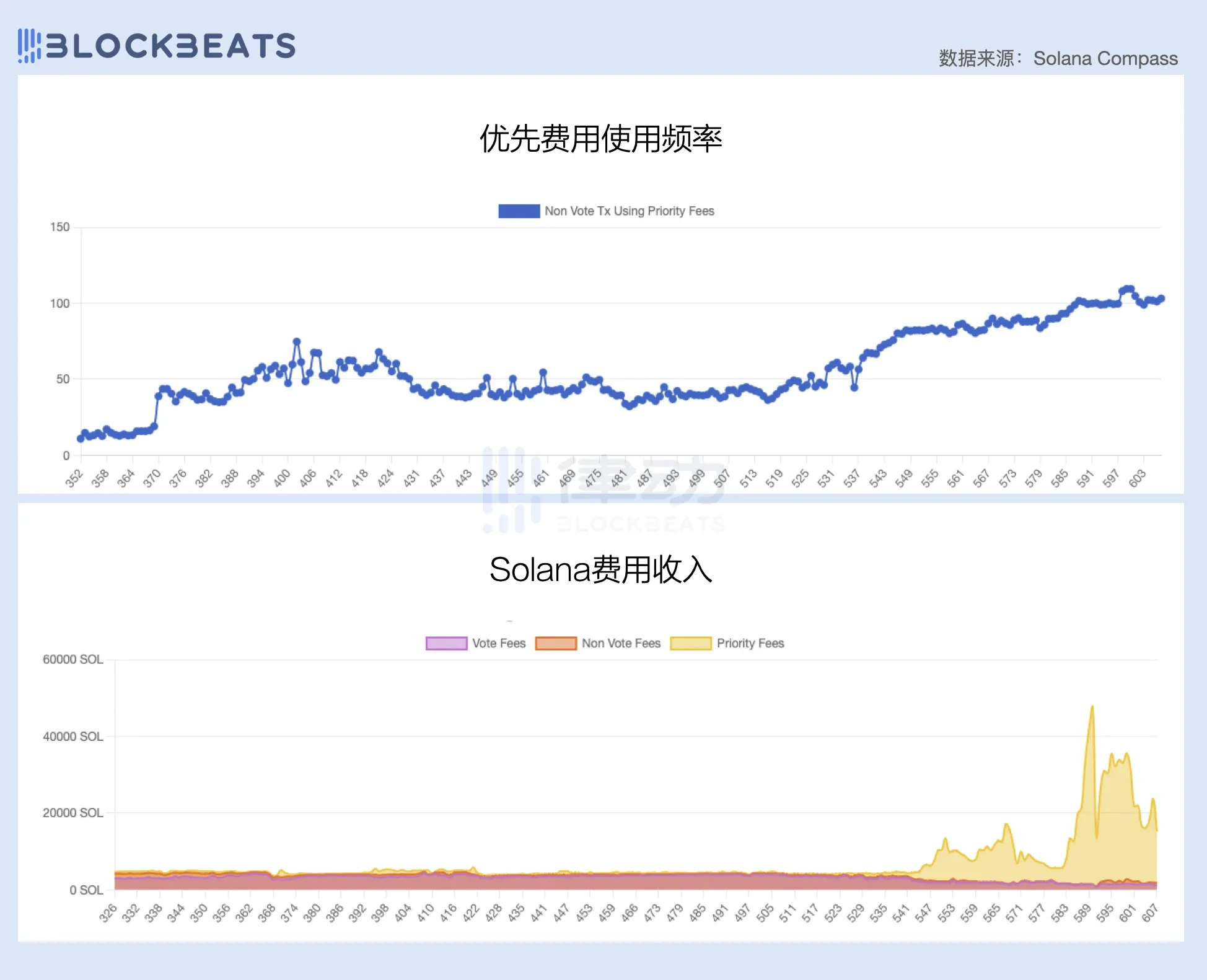

Semblable à Ethereum, le mécanisme de frais de Solana est également divisé en frais de base et frais prioritaires. Cependant, contrairement au mécanisme de frais de base dynamique d'Ethereum, les frais de base de Solana sont mesurés statiquement en Lamports (généralement 0,000005 SOL), tandis que les frais de priorité sont mesurés en unités de calcul requises pour chaque transaction.

Comme le montre le graphique ci-dessous, la proportion des taxes prioritaires est en augmentation depuis le début de l'année, et l'essentiel des revenus de taxes du réseau Solana provient des taxes prioritaires. D'après The Block, de Solanas enregistrer -des revenus de commissions élevés de $15,6 millions en janvier, $11,9 millions provenaient de commissions prioritaires, représentant 92% de frais de transaction sans droit de vote.

Cependant, comme de nombreuses personnes l'ont constaté suite à la mauvaise expérience du réseau Solana au cours du mois dernier, le mécanisme actuel de frais prioritaires ne semble pas très bien résoudre le problème de la tarification d'un espace de bloc spécifique. Bien que la définition de frais de priorité puisse augmenter les chances qu'une transaction soit incluse dans un bloc, en raison de la nature de la production continue de blocs de Solanas, la définition de frais de priorité plus élevés ne garantit pas que la transaction sera incluse dans le bloc plus tôt.

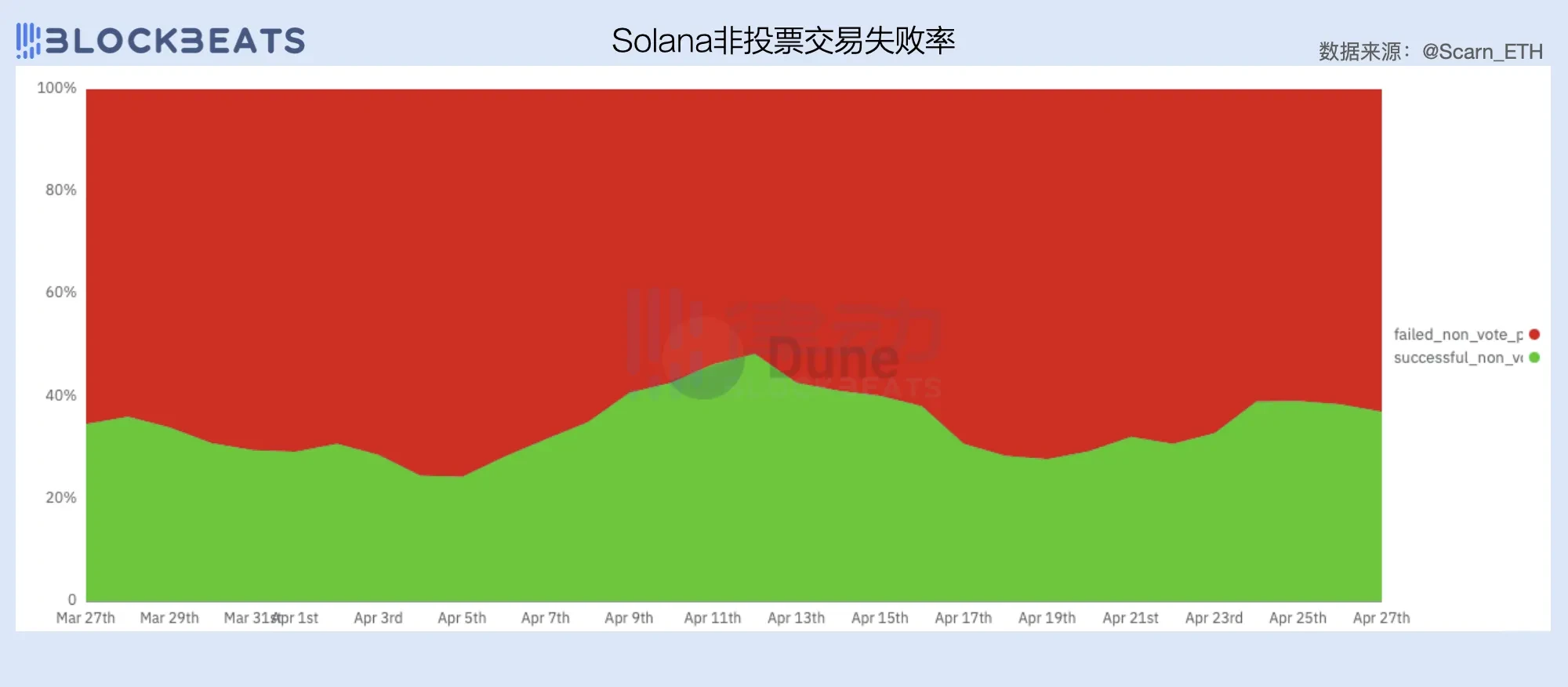

L'absence d'un mécanisme de frais dynamiques pour évaluer avec précision l'espace des blocs a conduit de nombreux robots à recourir à l'envoi de spams pour que leurs transactions soient incluses dans les blocs, car dans la plupart des cas, le coût des frais de base de 0,000005 SOL ne dépassera pas le bénéfice attendu après la transaction. est réussi. Selon un rapport de recherche Selon Umbra Research, en raison des exigences extrêmement élevées en matière de vitesse de recherche, les transactions d'arbitrage avec des frais de priorité supérieurs à 0,02 SOL sont rarement observées sur le réseau Solana, et actuellement environ 96% de tentatives d'arbitrage sur le réseau Solana échoueront.

Un grand nombre de transactions échouées ont considérablement consommé de l'espace de bloc, ce qui a non seulement affecté l'efficacité de capture de valeur des validateurs pour les blocs qu'ils étaient chargés de produire, mais a également entraîné la perte d'un grand nombre d'utilisateurs et de volumes de transactions. Après la fermeture du pool de mémoire Jitos MEV début mars, Solana avait un besoin urgent de trouver une solution tarifaire pour tarifer efficacement l'espace de blocage et augmenter les revenus des frais de réseau.

Outre les difficultés de croissance du côté des recettes, Solana doit redoubler d’efforts en matière de contrôle des coûts si elle veut parvenir à un équilibre entre les recettes et les dépenses.

Afin d'atteindre des performances ultra-élevées, les coûts d'exploitation du validateur et des nœuds du réseau Solana sont nettement supérieurs à ceux d'Ethereum. La blague selon laquelle l'exécution de nœuds Solana fera planter le réseau de l'entreprise est toujours un stéréotype pour de nombreuses personnes à propos du réseau Solana.

Selon Selon Validators.app, 14% des validateurs Solana utilisent Latitude comme équipement matériel, avec des produits nus à partir de $350 par mois et des frais mensuels C 3 Large allant de $370 à $470. En outre, de nombreux validateurs choisiront d'utiliser directement des serveurs nus dédiés, et la Fondation Solana a également conclu des accords à long terme avec de nombreux centres de données pour garantir la disponibilité des racks et des contrats mensuels.

Actuellement, le réseau Solana compte plus de 1 000 validateurs en activité, mais l'écart de revenus entre eux est énorme. Les grands validateurs comme Jito peuvent gagner des millions de dollars de bénéfices grâce au jalonnement délégué, alors que de nombreux validateurs sont en perte. En plus des frais de garde (qui peuvent atteindre des dizaines de milliers de dollars par an), les validateurs Solana doivent également payer les qualifications de vote (Voting Fees). D'après Hélius statistiques , le coût fixe de chaque époque est d'environ 3 SOL.

De nombreuses personnes ont découvert que pour réaliser un profit, elles doivent disposer d'au moins 5 000 SOLs de fonds de base, et elles doivent également disposer de leurs propres revenus de mise en jeu. Bien entendu, cela augmente indirectement les dépenses marketing des validateurs. Et cela n'inclut pas le coût d'exécution du nœud Solana. En raison des exigences extrêmement élevées en matière de bande passante et de disponibilité, de nombreux membres de la communauté Reddit ont déclaré que le nœud Solana ne pouvait fonctionner que dans un centre de données.

Afin de maintenir un réseau performant, le coût que Solana paie aux super-nœuds doit être élevé. Selon le plan d'inflation de Solanas, le taux d'inflation annuel initial du réseau est de 8%, et il diminuera à un rythme de 15% par an, maintenant finalement l'indice d'inflation annuel à 1,5%.

Le bon côté des choses, Solana est conçu pour suivre la loi de Moores et promet de doubler l'évolutivité des réseaux tous les deux ans en s'appuyant sur le développement du processeur et d'autres technologies, ce qui signifie transporter plus d'utilisateurs et générer des revenus de frais plus élevés. Du côté négatif, il faudra environ 10 ans à Solana pour atteindre son niveau d’inflation cible, et avant cela, le réseau restera probablement dans un état déficitaire.

Bien que l’utilisation d’essence à faible consommation pour battre Ethereum fonctionne, cela équivaut à une baisse de prix pour les véhicules à énergie nouvelle. Même si la guerre des prix est féroce, il faut toujours trouver un moyen de réaliser des bénéfices. Les frais bas signifient que l’argument de vente de Solana n’est plus la prime globale et que le volume devient la clé de la survie. Ce que les investisseurs doivent considérer, c’est combien de temps leur argent peut durer ?

Avalanche : perte progressive de la capacité hématopoïétique

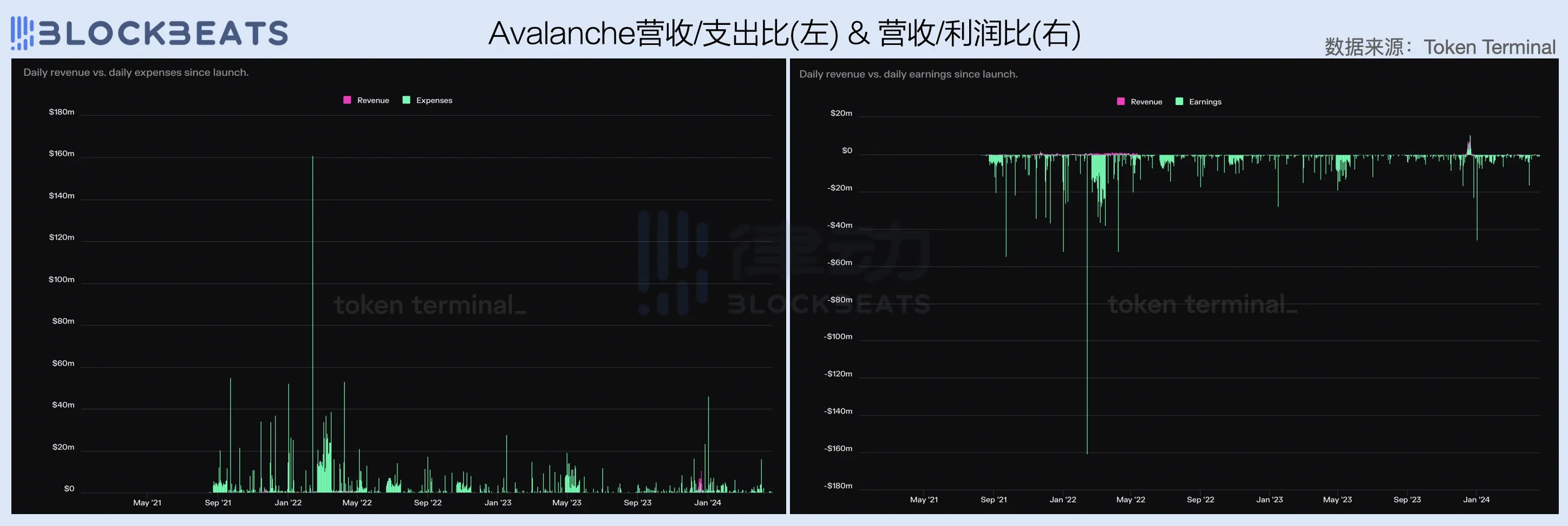

Par rapport aux deux premiers, Avalanche se trouve dans la situation la plus grave, avec quasiment aucun chiffre d'affaires au premier trimestre, et paie également des coûts d'exploitation relativement élevés. Ceci est également largement lié au manque d’attrait des applications écologiques d’Avalanches au cours de la période passée. Depuis la fin de l’année dernière, Avalanche est devenu un adepte passif des points chauds de l’industrie. Premièrement, AVAV a suivi la tendance des inscriptions, puis la fondation a mis du temps à lancer la fondation meme. Bien que le trafic ait été capté, l'effet est médiocre et la capacité globale de revenus n'est pas atteinte.

Bien qu'Avalanche ait utilisé 100% de ses frais de transaction pour le rachat et la destruction, si nous observons sur une période plus longue, nous constaterons qu'à l'exception de la brève période de profit réalisée grâce à AVAV pendant la fièvre d'inscription EVM, le réseau Avalanche a brûlé de l'argent comme Solana comme un fou pour le reste du temps.

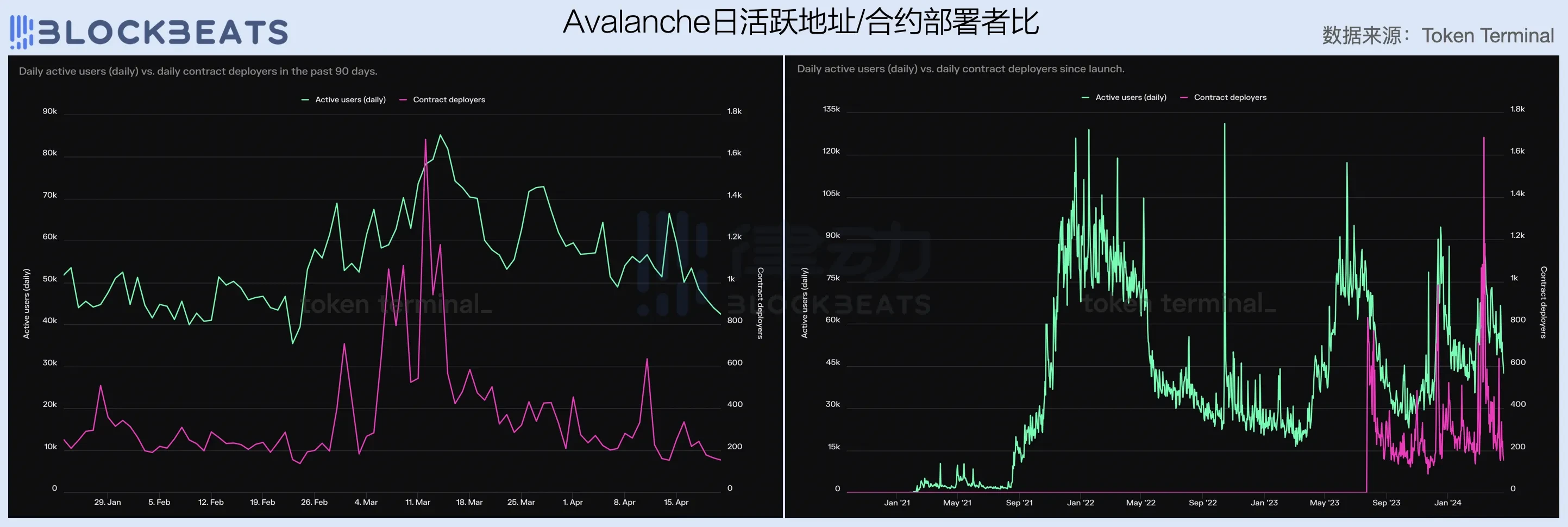

À en juger par le nombre d'adresses actives quotidiennes et de déployeurs sous contrat, le nombre d'utilisateurs et de développeurs dans l'écosystème Avalanche a fortement diminué au premier trimestre. À long terme, il présente une volatilité extrêmement élevée, ce qui signifie que la rigidité des utilisateurs du réseau est faible et est fortement affectée par les conditions du marché et les points chauds.

En fait, les données pessimistes d'Avalanches au premier trimestre reflètent dans une certaine mesure les difficultés et les défis auxquels seront confrontés l'actuelle chaîne publique EVM et même les chaînes publiques qui prétendent avoir de nouveaux langages et de nouveaux récits, c'est-à-dire sur le marché boursier avec un rythme lent. Avec la croissance de la base d'utilisateurs de l'industrie et l'offre excédentaire d'espace de bloc, il est difficile pour des produits offrant une expérience utilisateur fondamentalement similaire de se démarquer sur le marché et de s'emparer de la nourriture des tigres comme Ethereum et Solana. À l’instar des guerres de l’ère Internet, la plupart des chaînes publiques d’aujourd’hui ont choisi de brûler de l’argent, mais le même problème demeure : s’il n’y a aucun espoir, combien de temps le capital sera-t-il prêt à persister ?

L2 est une activité rentable

Les coûts d’exploitation initiaux élevés et la grande incertitude des revenus rendent particulièrement difficile le démarrage d’une entreprise de chaîne publique, c’est pourquoi les 10 principales capitalisations boursières de cryptographie ont changé si fréquemment et si radicalement au cours des 10 dernières années. Cependant, avec l’émergence de la tendance à la modularisation menée par Celestia et le développement d’infrastructures RaaS telles qu’Altlayer, l’industrie a progressivement exploré une opportunité entrepreneuriale plus certaine que la chaîne publique – L2.

Les coûts d'exploitation d'un L2 comprennent le pré-développement, l'exécution du trieur et le téléchargement de transactions packagées (DA). Sans tenir compte des coûts de développement, les revenus des frais sur un L2 peuvent certainement couvrir les coûts du DA. Par conséquent, par rapport à la chaîne publique L1, L2 ne sera guère confrontée au problème de ne pas joindre les deux bouts. Tant que les coûts d’exploitation du trieur sont suffisamment faibles, L2 est une activité rentable. À mesure que l'infrastructure pertinente pour le lancement de la chaîne en un clic devient de plus en plus parfaite, le coût de l'entrepreneuriat L2 diminue également constamment, c'est pourquoi L2 est apparu en grand nombre récemment.

Dans cet article, nous avons comparé les performances de trois L2 : Arbitrum, Base et Blast. Vous constaterez que L1 considère la question du seuil de rentabilité, tandis que L2 semble considérer la question du profit à réaliser. Au premier trimestre, les trois L2 ont été rentables, Base et Arbitrum ayant tous deux réalisé des revenus supérieurs à $27 millions. En tant que nouvelle force L2, le chiffre d'affaires trimestriel de Blasts de $7,66 millions fait inévitablement honte aux L1.

Arbitrum a des revenus stables

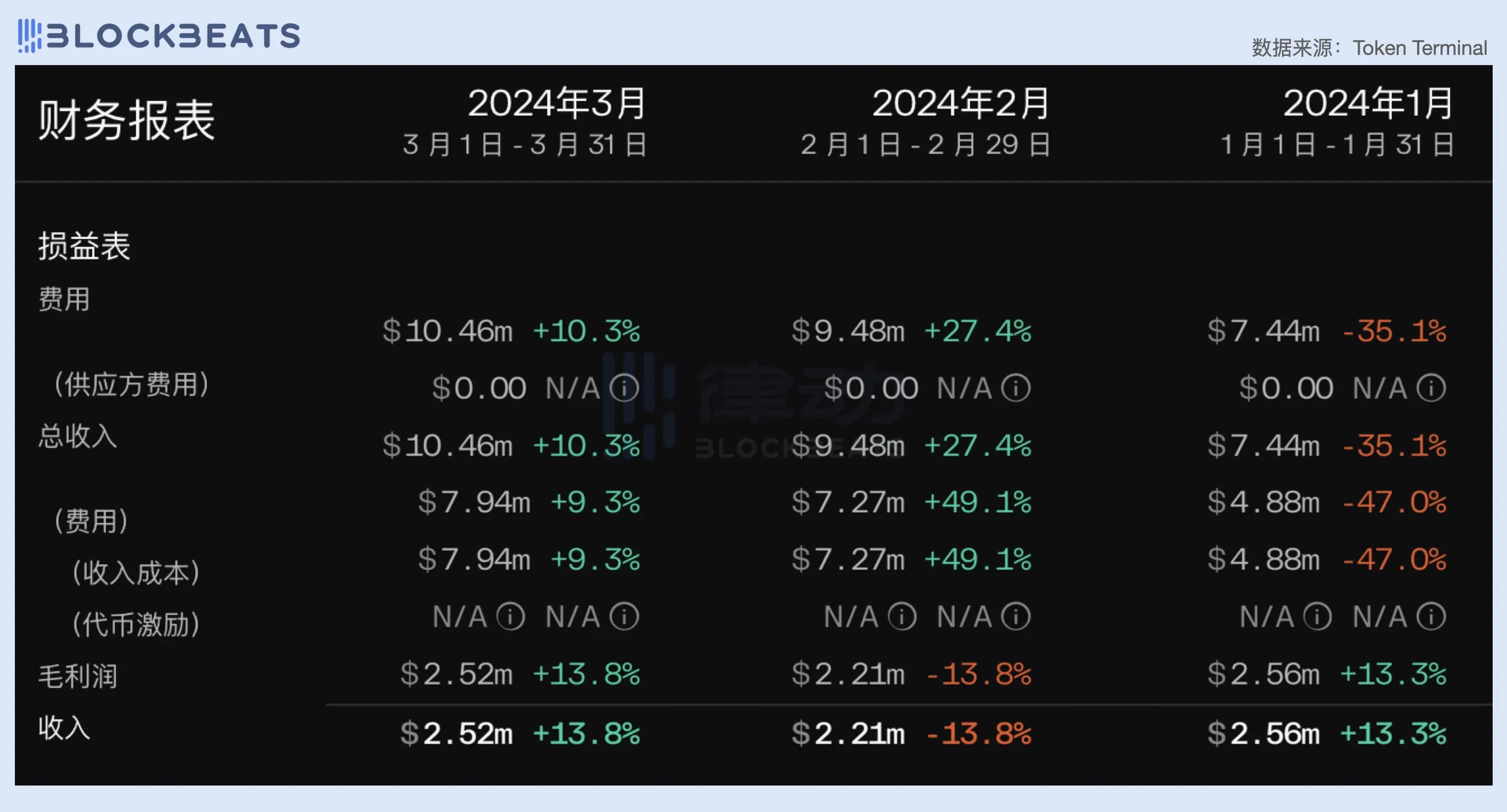

Dans le détail, le chiffre d'affaires mensuel moyen d'Arbitrums au premier trimestre est resté stable à environ $2,3 millions. En janvier, les revenus du réseau Arbitrums s'élevaient à $7,44 millions, et après déduction des coûts DA de $4,88 millions, le bénéfice brut était d'environ $2,5 millions. En mars, le chiffre d'affaires était de $10,46 millions, et après déduction des coûts DA de $7,94 millions, le bénéfice brut était également d'environ $2,5 millions.

On peut constater qu'avant l'EIP-4844 et la mise à niveau de Cancún, le plafond des revenus de L2 était fixe et très limité. En raison de la relation linéaire positive entre les revenus de commissions et les coûts en chaîne, la marge bénéficiaire brute de L2 a été limitée à une fourchette fixe. Pour Arbitrum, ce chiffre est resté entre 25% et 40% au premier trimestre. Après la mise à niveau de Cancun, le coût de L2 utilisant Blob dans DA a été considérablement réduit, ce qui a considérablement amélioré la marge bénéficiaire brute de L2. Comme le montre la figure ci-dessous, après la mise en ligne de l'EIP-4844, la marge bénéficiaire brute de L2 était pratiquement stable à 90%. Bien entendu, ces données ne prennent pas en compte les coûts de fonctionnement du trieur.

Cependant, la réduction des coûts du DA réduit également les frais de transaction. En l’absence d’utilisateurs supplémentaires, cela signifie une forte baisse des revenus issus des frais de réseau. Comme le montre la figure ci-dessous, bien que les coûts d'exploitation soient presque nuls après la mise à niveau de Cancun, les revenus des redevances du réseau Arbitrum ont également diminué de manière significative. Selon les données d'avril, les revenus d'Arbitrums ont diminué de près de 80%, soit seulement environ 2 millions de dollars américains, mais grâce aux coûts extrêmement faibles de DA, ils ont finalement réalisé un bénéfice brut de 1,88 millions de dollars américains, soit seulement 25,3% de moins que en mars.

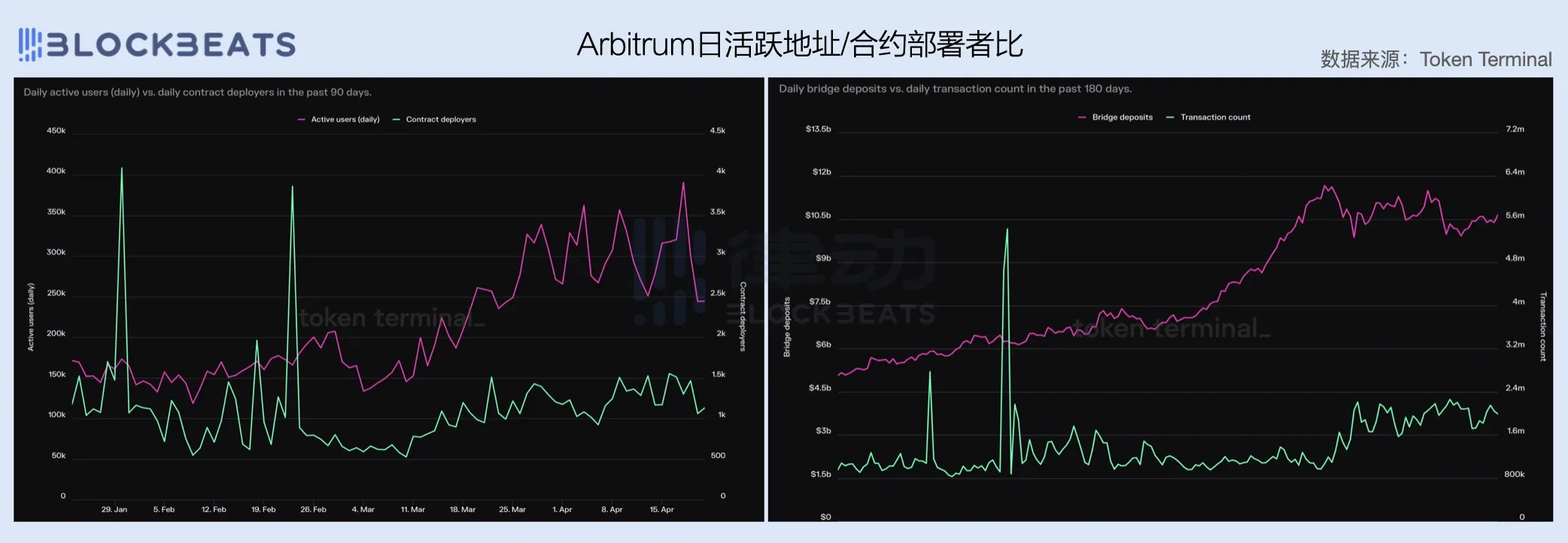

La marge bénéficiaire brute a atteint l'extrême, mais les revenus ne peuvent pas augmenter. Le goulot d'étranglement lié à la croissance du nombre d'utilisateurs est également le plus grand défi auquel Arbitrum est confronté. La croissance des adresses actives quotidiennes d'Arbitrums a ralenti après mars, tandis que le nombre de déployeurs sous contrat n'a pas beaucoup changé au premier trimestre. Le nombre d’actifs et de transactions inter-chaînes a également cessé de croître en mars. Du point de vue des utilisateurs, la valeur de l’outil Arbitrum semble dépasser de loin sa valeur applicative. Les scénarios d'application au sein de l'écosystème sont uniques. D’une part, il est difficile d’activer les utilisateurs existants, et d’autre part, il est difficile de fidéliser les nouveaux utilisateurs. Aux yeux de beaucoup, c’est devenu une chaîne de transit.

La base explose

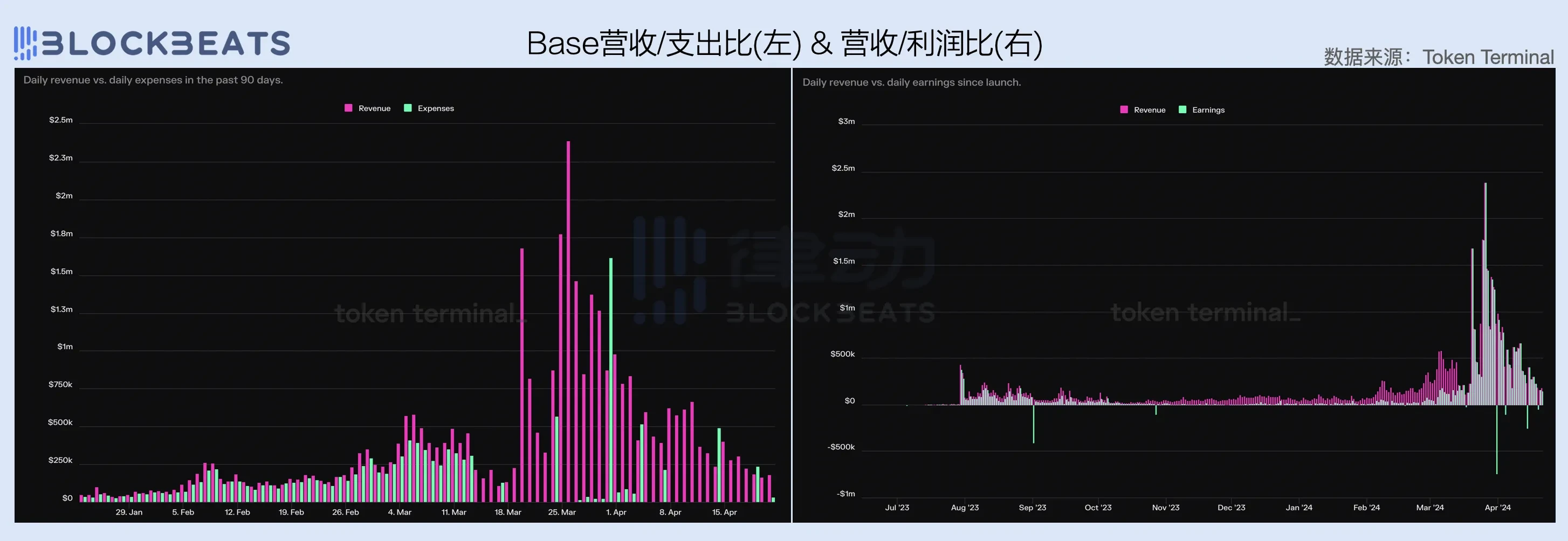

Les obstacles à la croissance ne semblent pas constituer un problème pour Base. En mars, Base a connu une croissance explosive, avec des revenus multipliés par plus de 4 d'une année sur l'autre. D’une part, les coûts de l’AD ont fortement diminué et, d’autre part, le nombre d’utilisateurs a fortement augmenté. Hors coûts DA de $6,34 millions, le bénéfice brut du réseau Base en un seul mois était le double de celui d'Arbitrum sur l'ensemble du premier trimestre.

Après la modernisation de Cancún, Base a également connu une réduction de moitié de ses revenus, mais a rapidement inversé la tendance à la baisse. À en juger par les données sur le bénéfice net, les bénéfices du réseau Bas sont en hausse depuis le début de l'année. Après EIP-4844, Base a directement gagné beaucoup d'argent.

La croissance explosive des revenus est indissociable de la poussée narrative de la saison de base. Au cours du dernier trimestre, le réseau de base est l'un des rares réseaux à connaître un taux de croissance élevé du nombre d'adresses actives quotidiennes et de déployeurs sous contrat. Cependant, il convient de noter que les développeurs de son écosystème font encore preuve d’une forte spéculation sur le marché. En avril, lorsque la liquidité globale a diminué, avec la baisse continue du nombre de transactions et des revenus de commissions, le nombre de déployeurs sous contrat sur le réseau de base a également rapidement diminué de moitié.

Il convient de noter que même si la popularité globale du réseau de base a considérablement diminué en avril, certains signaux fondamentaux concernant la saison de base continuent de se renforcer. Depuis mars, la circulation nette de l'USDC et la valeur des actifs inter-chaînes sur le réseau de base ont commencé à augmenter rapidement, et cette dynamique n'a pas ralenti de manière significative même après le début du mois d'avril. Avec l’amélioration de la liquidité du marché au second semestre, Base pourrait devenir l’un des écosystèmes les plus remarquables de l’industrie de la cryptographie.

L'explosion est tiède

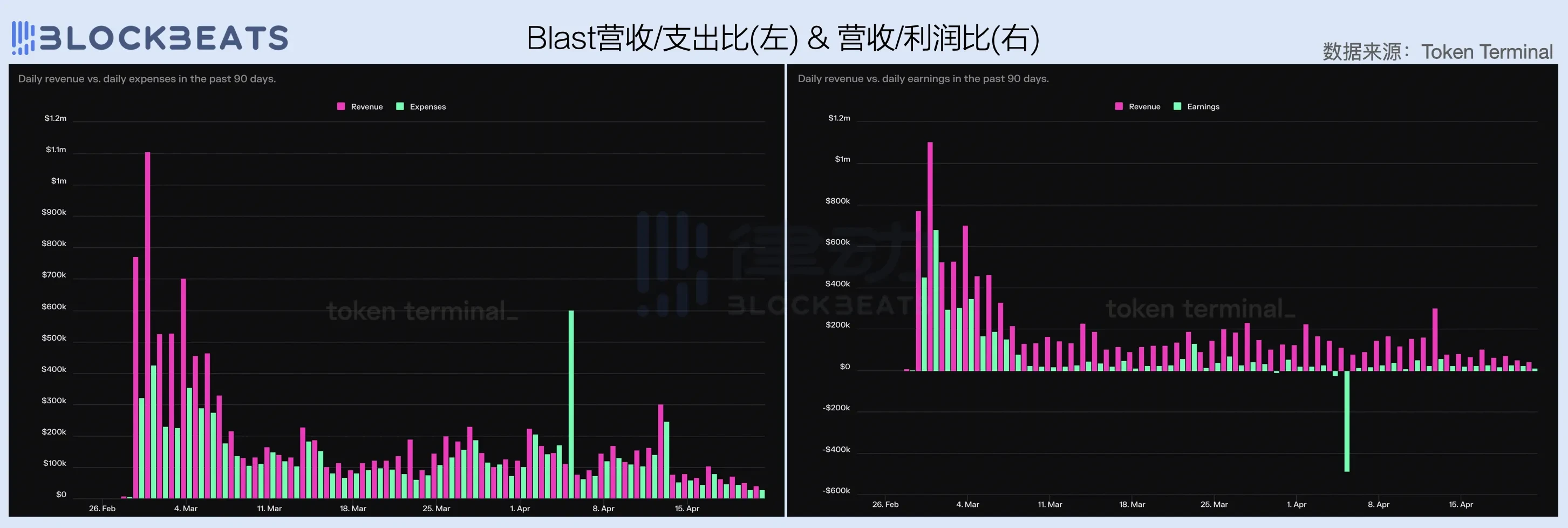

Avec l'approbation de Paradigm, le trafic de Tieshun IP, le soutien des KOL et la participation des parties au projet, Blast, en tant que représentant de la nouvelle force L2, est sous les projecteurs depuis son lancement. Cependant, à en juger par les données financières des deux derniers mois, les performances de Blasts ne sont pas particulièrement idéales. Après avoir atteint un point culminant en mars avec l'ensemble du marché de la cryptographie, Blast a retrouvé sa forme originale en avril, avec des revenus en baisse de plus de 60% par rapport à mars et un bénéfice brut de seulement $700,000.

Un point intéressant est que contrairement aux autres réseaux L2, les coûts d’exploitation de Blast n’ont pas diminué de manière significative après la mise à niveau de Cancun. Au lieu de cela, ils sont restés à un niveau élevé, rendant impossible la percée de la marge bénéficiaire brute du réseau.

Cependant, comparé à la question de la marge brute, le dilemme de Blast en termes de croissance écologique est plus inquiétant. Le nombre de déployeurs de contrats Blast a fortement diminué au cours du mois dernier, tandis que le nombre d'adresses actives quotidiennes et de transactions quotidiennes a stagné après la baisse des entrées de capitaux inter-chaînes. Bien sûr, il est un peu biaisé d'utiliser les données d'avril générées dans un contexte de faiblesse globale du marché pour évaluer Blast, mais pour être honnête, les performances de Blast en mars n'étaient pas bien meilleures.

Semblable à Avalanche, la situation difficile de Blasts rappelle également le L2 à usage général qui est sur le point d'être lancé, c'est-à-dire que le marché boursier actuel a été divisé par le L2 leader, il est difficile pour le nouveau L2 à usage général d'obtenir un effet d'échelle et obtenir une part du marché. Peut-être que dans cet environnement de concurrence boursière, la différenciation, les champs verticaux et les petits et beaux marchés sont la solution.

Cet article provient d'Internet : Rapport financier du premier trimestre 2024 de la chaîne publique : quelle est la performance des revenus des chaînes publiques ?

En relation: Les jetons Ethereum affluent dans les échanges au milieu de l'incertitude réglementaire

En bref Ethereum a connu une augmentation de l'activité en chaîne alors que les détenteurs réagissaient aux incertitudes réglementaires, conduisant à son afflux de change le plus élevé depuis des années. Au milieu des préoccupations réglementaires et des afflux de change importants, le prix d'Ethereum a connu une baisse notable de 10% au cours de la semaine dernière. Cependant, les observateurs du marché ont expliqué que les fondamentaux d'Ethereum restent solides et que le principal actif pourrait bientôt connaître un rebond du marché. L’activité en chaîne indique une réaction notable aux incertitudes réglementaires entourant le deuxième plus grand actif numérique en termes de capitalisation boursière, Ethereum. Une augmentation significative a été enregistrée dans le nombre de jetons envoyés aux échanges cryptographiques centralisés. Il s’agit du plus gros jamais enregistré depuis septembre 2022, influençant profondément le prix de l’Ethereum. Ethereum connaît le plus grand afflux d'échanges en 2 ans Ethereum a récemment fait l'objet d'un examen minutieux. Les critiques au sein de la communauté des crypto-monnaies citent…