Opportunités et défis de l’innovation Uniswap : où va DEX ?

Auteur original : IOSG Ventures

Préface

Les trois principales directions qu’Uniswap a promues récemment sont Uniswap X, Uniswap V4 et Unichain.

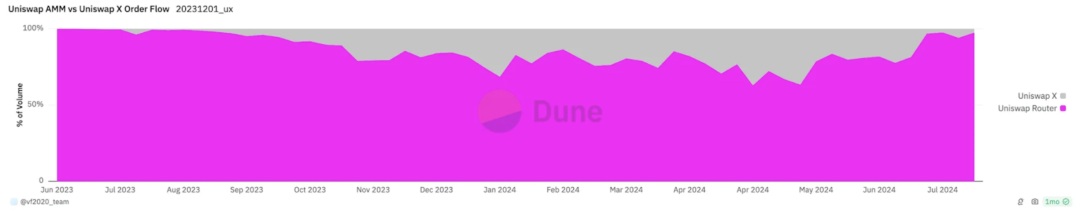

Uniswap introduced the intent trading network Uniswap X last year, which currently accounts for 10%-20% of the trading volume. At the same time, 1Inch, 0x, and Cowswap also introduced similar intent trading experiences.

Au cours des derniers mois, le paysage DEX a évolué vers des protocoles basés sur l'intention qui unifient la liquidité on-chain et off-chain, permettant aux traders d'obtenir une meilleure expérience utilisateur et des prix plus bas. Ces protocoles introduisent des teneurs de marché, des chercheurs, des solveurs et d'autres rôles qui obtiennent des cotations depuis le front-end du DEX et accèdent à n'importe quelle source de liquidité, y compris CEX. Après qu'Uniswap a lancé UniswapX et activé le front-end par défaut, Uniswap est devenu un acteur important dans l'impact des protocoles d'intention sur la liquidité AMM.

Uniswap a terminé l'audit des contrats en septembre et est sur le point de lancer la V4. La V4 comprend des Hooks, une conception de contrat unique, l'optimisation des frais de gaz, des contrats Lightning, etc. La conception de contrat unique d'Uniswap V4 intègre tous les pools de liquidité dans un seul contrat intelligent, au lieu de créer un contrat distinct pour chaque paire de trading comme la V3. Cette conception peut réduire considérablement les coûts de transaction, en particulier dans le cas de swaps multi-pools et de chemins de transaction complexes. De plus, cette intégration peut rendre la liquidité plus centralisée et améliorer l'efficacité des transactions. Dans la V4, en raison de la conception de contrat unique et du nouveau système Hook, Uniswap V4 a des frais de gaz inférieurs lors de l'exécution de transactions complexes.

Hooks crée une variété de services Defi basés sur AMM via un modèle de plug-in. Il permet aux développeurs d'insérer une logique personnalisée dans le processus de transaction, comme la définition de frais dynamiques, des stratégies de gestion de la liquidité, le contrôle indépendant de paires de trading spécifiques, etc. Hooks offre à AMM une flexibilité sans précédent. Les développeurs peuvent créer des stratégies de liquidité plus complexes et même ajuster dynamiquement les paramètres de trading dans différentes conditions de marché.

Unichain se concentre davantage sur le rôle de centre de liquidité dans OP Superchain et peut également résoudre les problèmes liés à l'expérience des traders et des LP. Cet article ne traitera pas d'Unichain en profondeur pour le moment et mettra à jour les recherches liées à Unichain ultérieurement.

Outre Uniswap, nous voyons également de nombreux protocoles faire des innovations similaires. Beaucoup mènent des recherches dans le sens de Hook, notamment Balancer et Ekubo sur Starknet ; certains utilisent des DEX modulaires pour obtenir des effets similaires à Hook, comme Valantis. Et autour de modèles comme Hook, davantage de protocoles initialement spécialisés dans les problèmes d'AMM, tels que les protocoles de gestion de liquidité, ont une meilleure façon d'entrer. En termes d'intention, Cowswap, 1inch Fusion et encore plus de DEX à longue traîne construisent leurs propres réseaux d'intention de transaction, derrière lesquels se cache la concurrence entre PMM et AMM – les PMM érodent continuellement le marché de la liquidité on-chain et l'amélioration continue des protocoles on-chain pour conserver plus de liquidité on-chain.

En réponse aux changements actuels du DEX, cet article se concentrera sur trois points de vue pour explorer les tendances de développement du DEX auxquelles nous prêterons attention à l’avenir :

1. AMM résoudra les problèmes des liens actuels et étendra ses liens. Grâce aux capacités de plug-in/modularisation, il résoudra la gestion des liquidités, l'émission d'actifs, les services financiers personnalisés, les stratégies de trading et d'autres scénarios DeFi.

2. Dans le cadre de la conception DEX centrée sur l'intention, l'importance du front-end est affaiblie et les LP sont confrontés à une concurrence verticale dans la chaîne d'approvisionnement commerciale

3. AMM se concentrera sur le marché à longue traîne à l'avenir, mais en même temps, nous devons continuellement optimiser le modèle où PMM domine progressivement

1. AMM résout les problèmes actuels et s'étend

La phase d’expansion de l’AMM vise à résoudre plusieurs problèmes majeurs et à conquérir des parts de marché que les AMM précédents n’étaient pas en mesure de capturer.

Les principaux changements sont ceux apportés par les Hooks. Les Hooks sont l'innovation principale d'Uniswap V4, permettant aux développeurs d'insérer une logique personnalisée dans le processus de transaction, comme la définition de frais dynamiques, des stratégies de gestion de la liquidité, le contrôle indépendant de paires de trading spécifiques, etc. Les Hooks offrent à AMM une flexibilité extrêmement élevée, ce qui permet à AMM d'élargir son champ d'activité, et les développeurs peuvent créer des stratégies de liquidité plus complexes et s'adapter aux différentes conditions du marché.

1.1 Résolution du problème de gestion des LP basé sur l'AMM

-

Perte impermanente (IL)

Les pertes impermanentes constituent le plus gros problème auquel sont actuellement confrontés les LP. Lorsque les LP déposent des actifs dans un pool de liquidité, l'algorithme AMM ajuste automatiquement leurs avoirs pour maintenir un équilibre entre les actifs. Lorsque les prix fluctuent, les actifs détenus par les LP peuvent subir des pertes disproportionnées, entraînant une diminution de la valeur de leurs avoirs par rapport à la simple détention d'actifs.

Les pertes impermanentes sont principalement dues aux caractéristiques gamma négatives de l'AMM. Dans le contexte financier, le gamma représente le taux de variation du delta, c'est-à-dire la sensibilité de la valeur du portefeuille au prix de l'actif sous-jacent. Dans le contexte de l'AMM, les fluctuations de prix affectent les ratios d'actifs, ce qui rend les LP plus susceptibles de détenir des actifs sous-performants.

Par exemple, lorsque le prix d’un actif du pool augmente, l’AMM va rééquilibrer en vendant l’actif en hausse et en achetant l’actif en baisse. Cela a pour conséquence que les LP ne peuvent pas tirer profit de l’actif en hausse et détiennent à la place une plus grande partie de l’actif en baisse. Cet effet gamma négatif est particulièrement évident dans les AMM tels qu’Uniswap v2, car les positions des LP augmentent proportionnellement à la racine carrée des variations de prix. Le mécanisme de concentration de liquidité d’Uniswap v3 exacerbe encore cette non-linéarité, faisant de la perte impermanente un risque auquel les LP doivent prêter une attention particulière.

-

Stratégies pour atténuer les pertes impermanentes

Pour lutter contre les pertes impermanentes, les LP ont adopté diverses stratégies de couverture pour réduire le risque de volatilité et obtenir des rendements plus stables. Certaines des méthodes efficaces comprennent :

-

Couverture gamma avec contrats perpétuels : les LP peuvent couvrir leur risque de perte impermanente en négociant des contrats à terme ou des contrats d'options perpétuels. Par exemple, l'adoption d'une stratégie de straddle (achat d'options d'achat et de vente) peut réduire le risque de fluctuations de prix dans les deux sens. De plus, les contrats perpétuels offrent une couverture continue des prix sans date d'expiration, ce qui est très adapté à un environnement volatil.

-

Vente d'options (LP en tant que vendeur d'options) : Étant donné que le modèle de revenus des LP est similaire à celui des vendeurs d'options, des protocoles tels que Panoptic permettent aux LP de vendre leurs positions sous forme d'options, en vendant de la volatilité, ce qui est particulièrement adapté aux marchés à faible volatilité. Le modèle Panoptic convertit essentiellement les positions des LP en instruments financiers négociables, et les LP perçoivent des commissions grâce aux primes d'options.

-

Protocole de gestion des liquidités : gestion active des positions et rééquilibrage

Outre les stratégies de couverture, les LP peuvent également réduire les pertes impermanentes et augmenter la rentabilité en gérant activement leurs positions de liquidité.

-

Rééquilibrage basé sur les indicateurs de marché : les LP peuvent utiliser des indicateurs techniques tels que le MACD, le TWAP et les bandes de Bollinger pour déclencher des stratégies de rééquilibrage. En surveillant ces indicateurs, les LP peuvent ajuster les plages de liquidité et l'exposition au risque pour réduire le risque de baisse sur des marchés très volatils.

-

Stratégie de gestion des stocks : les LP peuvent adopter des techniques de gestion des stocks pour ajuster leurs avoirs en fonction des conditions du marché. Des protocoles tels que Charm Finance et ICHI aident les LP à gérer la liquidité de manière dynamique, en veillant à ce que leurs positions soient ajustées en fonction de la volatilité ou des variations de prix afin d'éviter des pertes excessives.

En outre, il existe certains protocoles de gestion de liquidité, tels que Bunniswap, qui crée des outils de gestion de liquidité basés sur Uniswap V4 Hook pour aider ses utilisateurs à optimiser directement les méthodes de gestion de liquidité et à obtenir davantage de niveaux d'incitations.

-

Risque de latence (LVR)

L'AMM fonctionne sur la chaîne. En raison du délai de mise à jour des blocs et de la soumission simultanée de transactions successives, les mises à jour de prix sont généralement en retard par rapport à CEX. Cela permet aux arbitragistes de profiter des différences de prix, ce qui oblige les LP à vendre des actifs à des prix moins favorables et à subir des pertes.

Selon Tim Roughgarden, chercheur chez a16z, le LVR fait perdre aux LPs d'ETH-USDC 11% de leur capital chaque année. Si le risque LVR est réduit de 50%, cela peut en fait se traduire par une croissance annuelle du rendement de 5,5% pour les LPs.

Pour atténuer ce risque de retard, plusieurs solutions innovantes ont été proposées :

-

Protocoles de pré-confirmation : des protocoles tels que MEV-boost et PBS permettent aux constructeurs de blocs de pré-confirmer les prix d'exécution des transactions, réduisant ainsi la marge de manipulation des prix pour les arbitragistes. Cette solution est particulièrement importante dans Unichain.

-

Données de prix basées sur Oracle : en utilisant les données de prix en temps réel des CEX, des protocoles tels qu'Ajna Finance garantissent que les AMM maintiennent des prix précis sur le marché et réduisent le risque de pertes dues aux décalages de prix.

-

AMM basé sur l'intention : l'AMM basé sur l'intention permet aux LP de définir des conditions de négociation et d'exécuter des transactions uniquement aux prix les plus favorables, en utilisant le mécanisme RFQ (Request for Quote) pour réduire l'arbitrage lié à la latence.

-

Améliorer le rendement des LP grâce à une gestion active

De nombreux protocoles de gestion de la liquidité peuvent maximiser les rendements des LP, ce qui revient essentiellement à mieux mesurer la volatilité implicite et à procéder aux ajustements d'actifs appropriés, c'est-à-dire à extraire les données de volatilité implicite du volume des transactions et des modèles de liquidité, à évaluer les risques potentiels et à ajuster les positions en conséquence. En comparant le rendement potentiel des frais de LP avec le coût des options, les LP peuvent mieux décider quand se couvrir et quand continuer à détenir des positions. Par exemple, la stratégie Gamma utilise une stratégie de couverture basée sur le MACD pour couvrir instantanément les risques des LP en tant que produits financiers afin d'obtenir plus de rendements pour les LP.

-

Demande de devis pour l'évitement et la capture des MEV, structure tarifaire dynamique

Le mécanisme de capture MEV redistribue les produits en mettant aux enchères le droit d'extraire MEV, garantissant que les LP reçoivent non seulement des frais sur les transactions régulières, mais bénéficient également d'opportunités d'arbitrage.

Le pionnier de la protection des traders et des LP en capturant la MEV est CoW swap. Grâce à l'enchère par lots de CoW AMM, le packaging des transactions et les enchères du solveur garantissent la réalisation simultanée des transactions à un prix unifié, éliminant ainsi la MEV créée par LVR. Angstrom de Sorella Labs a construit un système d'enchères hors chaîne via le hook Uniswap V4 pour empêcher l'arbitrage.

Les chaînes d'applications comme Unichain réduisent le MEV dont souffriront les traders et les LP en fournissant un environnement de construction de blocs et une pré-confirmation sous la protection du TEE.

Grâce à Hooks, Uniswap V4 peut mettre en œuvre une structure tarifaire dynamique. Contrairement aux frais fixes traditionnels, les frais dynamiques peuvent être ajustés en fonction des conditions du marché et des besoins des fournisseurs de liquidité. Par exemple, pendant les périodes de forte volatilité, les frais peuvent augmenter pour compenser les risques des fournisseurs de liquidité, tandis que les frais peuvent baisser pendant les périodes stables. Ce mécanisme de frais flexible peut non seulement augmenter les rendements des LP (fournisseurs de liquidité), mais également permettre aux traders d'obtenir de meilleurs prix.

Par exemple, le HOT AMM d'Arrakis introduit un modèle de frais dynamique pour aider les LP à tirer davantage de valeur du trading haute fréquence et du trading d'arbitrage en identifiant les transactions d'arbitrage et en appliquant des frais plus élevés pour atténuer le risque de latence.

1.2 Logique métier personnalisée

Les utilisateurs ont chacun leurs préférences subjectives quant à la pondération du risque et du rendement. L’absence de pratiques différenciées ne peut expliquer le comportement des utilisateurs et ne permet pas d’améliorer leur fidélité, d’encourager les comportements positifs et d’optimiser l’utilisation du capital.

Le pool de liquidité de la V4 prend en charge une configuration plus flexible et les développeurs peuvent utiliser des hooks et une logique personnalisée pour créer différents types de pool. Par exemple, vous pouvez créer un pool dédié à la couverture des risques de marché ou un pool pour une stratégie d'arbitrage spécifique, comme le protocole Cork qui construit un AMM de trading de jetons à risque hors peg pour LRT ETH via Hook. Cela apporte plus d'innovation aux applications DeFi et des opportunités d'application directe agrégées dans l'AMM, faisant d'Uniswap non seulement une plate-forme de trading, mais une plate-forme ouverte pour la liquidité et les stratégies de trading. Comment le calcul hors chaîne vérifiable deviendra de plus en plus important, comme les coprocesseurs ZK tels que Brevis, combinés au développement du calcul vérifiable, introduisent des données externes pour optimiser les services personnalisés des AMM pour les utilisateurs. Dans le même temps, dans le réseau d'intention, l'hypothèse de confiance du solveur est mieux réduite.

1.3 Émission d’actifs

La partie la plus intéressante que l'AMM peut développer et capturer sera les capacités liées à l'émission d'actifs. Les capacités de guidage de liquidité telles que LBP qu'Uniswap ne pouvait pas faire auparavant peuvent également être résolues en construisant des Hooks, tels que le Hook que Doppler est en train de construire. Il peut y avoir d'autres innovations en plus de cela, ce qui permet essentiellement à Uniswap de dériver d'innombrables capacités d'émission d'actifs, voire plus, que pump.fun, capturant directement la valeur de l'émission d'actifs.

2. Dans le cadre de la conception DEX centrée sur l'intention, l'importance du front-end fortement lié est affaiblie et les LP sont confrontés à une concurrence verticale dans la chaîne d'approvisionnement commerciale

2.1 L’importance du front-end s’affaiblit et la concurrence verticale se renforce

La pertinence du front-end global va diminuer, car le marché des solveurs efficaces élimine les avantages de l'utilisation d'un front-end spécifique au protocole pour l'exécution des transactions. La diversification des pools menée par V4 et le potentiel de trafic toxique dans les Hooks ont fait que les pools dominés par divers Hooks ne sont pas directement acheminés par Uniswap. C'est également la situation des AMM modularisés à l'avenir - la plupart des pools seront en coulisses et acheminés directement par des intermédiaires - des solveurs, plutôt que d'acquérir directement des utilisateurs à partir d'interactions frontales.

L’avenir centré sur l’intention aura un impact significatif sur notre compréhension de la capture de valeur dans la chaîne d’approvisionnement commerciale, la conception des LP, des ponts, etc., l’expérience utilisateur globale, etc. Dans un tel scénario, le rôle du front-end va progressivement diminuer. Les protocoles rivaliseront sur l’efficacité plutôt que de se concentrer sur l’acquisition d’utilisateurs sur le front-end. En fait, cette tendance a commencé avec les agrégateurs DEX, car certains DEX ont gagné beaucoup de volume de transactions grâce aux agrégateurs, mais avaient peu d’utilisateurs sur leurs front-ends spécifiques au protocole.

Nous commençons même à voir des DEX comme Ekubo sur StarkNet qui n'offrent pas du tout d'interface d'échange, s'appuyant plutôt entièrement sur des agrégateurs DEX et, dans les solutions futures, acheminent les swaps via leur liquidité, représentant environ 75% de tout le volume sur StarkNet.

2.2 Limitations actuelles des demandes de devis

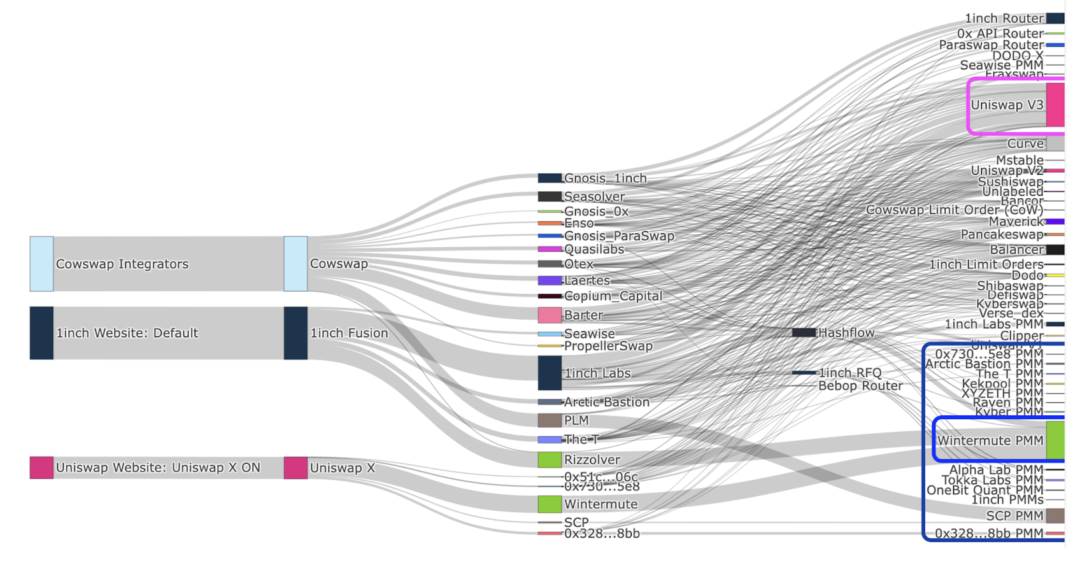

La plupart des protocoles d'intention sur Ethereum sont des systèmes d'intention bruts isolés où les utilisateurs expriment des intentions spécifiques au protocole, principalement autour des transactions, avec des protocoles majeurs notamment CoW Swap, 1inch Fusion et UniswapX.

L’un des plus gros problèmes du système actuel de demande de devis est le manque de composabilité des intentions. Il est donc nécessaire de mettre en place un réseau et une architecture d’intention universelle pour remédier à cette limitation. Des équipes telles qu’Essential établissent des normes d’intention ouvertes et universelles via la norme d’intention universelle ERC-7521 pour aider tous les participants, y compris les utilisateurs et les solveurs, à obtenir une meilleure expérience utilisateur.

En particulier pour Solver, la fourniture de services à travers la pile comprend la création d'un routage efficace sur la chaîne, la maintenance des sources de liquidité hors chaîne et des flux d'ordres privés, ainsi que les délais entre les mêmes protocoles et les différents protocoles. Outre l'unification entre les protocoles, il est également particulièrement important d'intégrer verticalement les rôles dans la chaîne d'approvisionnement des transactions. De même, pour les pools et les fournisseurs de liquidité, le meilleur moyen d'obtenir du trafic dans le réseau d'intention est de devenir eux-mêmes un Solver. Afin de mieux protéger les intérêts de toutes les parties en cas de diverses pertes potentielles mentionnées ci-dessus, la collaboration avec les constructeurs de blocs est particulièrement importante. Cela a conduit à la situation actuelle d'intégration verticale des participants dans le cadre d'un appel d'offres, c'est-à-dire que les fournisseurs de services Solver fournissent leur propre liquidité via des pools hors chaîne/AMM et coopèrent directement avec les constructeurs. Cela entraîne également des problèmes de centralisation potentiels. En raison de la réduction de la concurrence dans les enchères Solver, l'efficacité des prix que tout le monde envisage peut être plus difficile à atteindre.

3. AMM se concentrera sur le marché à longue traîne à l'avenir et devra continuellement optimiser le modèle où PMM domine progressivement

L'effet longue traîne de crypto Les actifs les plus liquides sont très évidents et le pool de jetons de premier ordre sera capturé par la liquidité hors chaîne. Les principaux actifs avec une liquidité plus élevée, c'est-à-dire les jetons à grande capitalisation, seront éventuellement remplis par des ressources hors chaîne, en particulier PMM, tandis que les jetons à petite capitalisation à liquidité longue seront acheminés vers AMM. En fait, cela est devenu une réalité dans une certaine mesure.

Environ 60 à 801 TP9T du volume hebdomadaire total sur le frontend d'Uniswap Labs sont remplis par les AMM. Et en examinant les transactions individuelles, les systèmes basés sur l'intention représentent actuellement environ 301 TP9T de tout le volume DeFi. Ils représentent actuellement environ 301 TP9T de volume DeFi depuis le début de 2022. Les PMM représentent la grande majorité du flux d'ordres axés sur l'intention, Wintermute dominant, représentant au moins 501 TP9T de flux axés sur l'intention facilités par les PMM depuis septembre 2023.

Alors que le taux d'adoption des intentions continue d'augmenter, les PMM commencent à recevoir de plus en plus de trafic non toxique. Mais les AMM remplissent plus que de simples liquidités à longue traîne : seulement 30% du volume des échanges ETH/USDC via les interfaces UniswapX et Uniswap sont acheminés vers les AMM. L'avantage des PMM, ou teneurs de marché privés, est qu'ils fournissent des liquidités pour capturer le trafic non toxique.

3.1 Inconvénients de l'AMM

-

Du point de vue du décalage des prix du LP

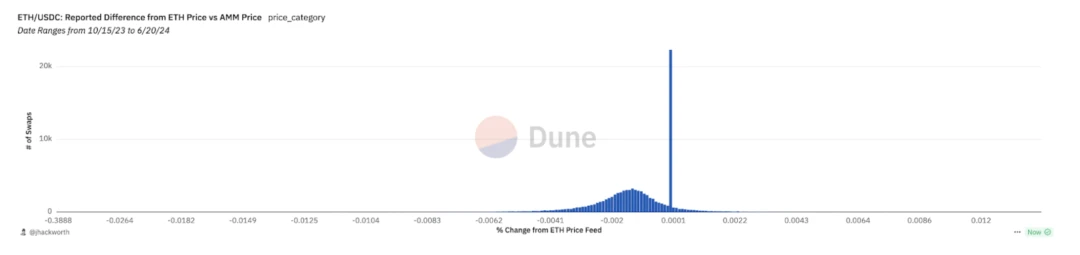

En raison du décalage dans les mises à jour des prix LP, les AMM peuvent proposer des prix obsolètes qui sont meilleurs que ceux du marché, et le prix du marché est généralement fixé par CEX. Cela peut expliquer pourquoi une partie du trafic se dirige vers les AMM.

Cela peut être observé dans l'observation des variantes d'Uniswap X. La figure ci-dessous montre la différence entre les cotations DEX et les prix du marché estimés à l'aide de l'API CEX dans les transactions acheminées depuis le front-end Uniswap vers AMM. La liquidité acheminée vers AMM est en moyenne inférieure au prix du marché. Cela signifie que la raison pour laquelle le trafic s'écoule vers AMM est que les LP offrent de meilleurs prix d'expiration.

-

Du point de vue de l’économie intentionnelle

Pour les actifs à longue traîne, le pourcentage des coûts de remplissage de liquidité hors chaîne en pourcentage du volume de transaction diminue avec la taille de la transaction, tandis que les coûts d'AMM diminuent plus lentement que le remplissage hors chaîne, ce qui signifie que l'AMM a des économies d'échelle plus faibles et qu'il est moins cher d'utiliser la liquidité hors chaîne pour remplir les ordres à mesure que la taille de la transaction augmente. Les seuls frais pour les remplisseurs proviennent d'une efficacité de remplissage du gaz et de coûts de couverture inférieurs.

-

Du point de vue des intérêts d'AMM

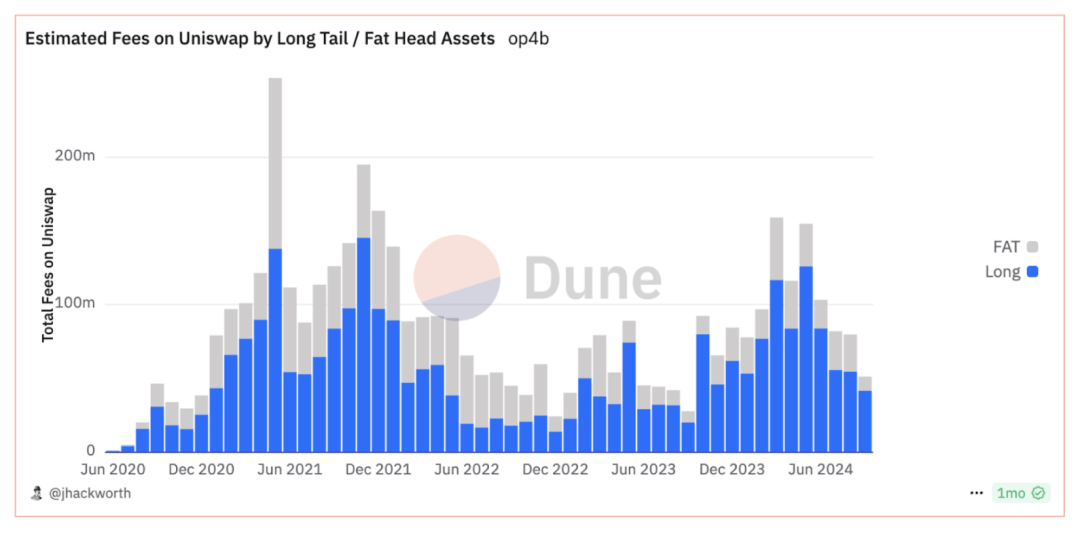

Le volume de trading d'Uniswap est de plus en plus concentré sur les actifs les plus performants, alors que la tendance des frais est exactement l'inverse. La plupart des frais de la plupart des mois proviennent de paires de trading d'actifs à longue traîne. Cela est dû au fait qu'Uniswap V3 a introduit des niveaux de frais inférieurs, ce qui a réduit la liquidité supérieure, plus compétitive. La liquidité à longue traîne est plus précieuse que la liquidité supérieure, car elle est insensible aux frais, plus rare et pour ces actifs, la découverte des prix est souvent plus importante que l'efficacité des prix.

3.2 Avantages et problèmes potentiels du PMM

Les PMM attirant davantage de trafic via des systèmes basés sur l’intention, les LP sur les AMM seront confrontés à une plus grande proportion de trafic toxique d’arbitrage. Les LP subiront davantage de pertes dans cet environnement car ils comptent sur les frais du trafic non toxique pour compenser les pertes causées par le trafic toxique. Les nouvelles conceptions d’AMM doivent concurrencer les PMM si elles veulent capturer le trafic non toxique.

Les entités réelles derrière ces PMM sont en fait des teneurs de marché traditionnels, notamment Jump, Jane Street, GSR, Alameda et Wintermute.

Ces MM génèrent des marges bénéficiaires plus élevées en verticalisant chaque niveau de la chaîne d'approvisionnement MEV. Dans l'environnement actuel, ils sont mieux à même de coopérer avec divers participants MEV tels que Builder pour exécuter des stratégies MEV et produire des blocs que dans l'environnement précédent de fourniture de liquidités purement en chaîne.

Cependant, en termes d'actifs à longue traîne, les LP AMM on-chain ont toujours un avantage. Cela est principalement dû au fait que CVMM aura son propre risque d'inventaire lors de la création de marchés, il doit donc fournir des stratégies de couverture correspondantes, ce qui est encore difficile à mettre en œuvre sur les actifs à longue traîne.

Il s’agit en fin de compte d’une guerre entre les liquidités sur la chaîne et les teneurs de marché hors chaîne. À mesure que les teneurs de marché érodent la liquidité sur la chaîne, si la découverte des prix est progressivement dominée par la liquidité hors chaîne à l’avenir, cela entraînera une diminution de la liquidité du DEX sur la chaîne. Notre objectif ultime devrait être de transférer la liquidité vers la chaîne, et pas seulement de faciliter l’obtention de liquidités hors chaîne.

Arrakis s'intègre verticalement dans la chaîne d'approvisionnement MEV via un AMM de nouvelle génération appelé HOT. La solution récupère le MEV pour les LP dans le but de construire un marché on-chain plus sain et plus équitable. Avec l'AMM HOT en son cœur, Arrakis fait le premier pas pour résoudre le problème CVMM de DeFis en protégeant les LP on-chain. HOT est un module de liquidité qui fournit des capacités modulaires via Valantis.

4. Conclusion

Avec le développement des réseaux DEX RFQ tels que Uniswap X et Arrakis, et des architectures DEX modulaires telles que Uniswap V4 et Valantis, le paysage DEX entrera dans une nouvelle étape.

Tout d'abord, de nombreux problèmes dans les liens commerciaux de l'AMM lui-même seront résolus et le champ d'activité sera considérablement élargi. Le plus urgent d'entre eux est le problème des LP. Le problème des LP peut être divisé en deux types de pertes : IL et LVR. Ils peuvent être résolus grâce à divers protocoles de gestion de liquidité, des produits dérivés (qui peuvent être intégrés à l'AMM en tant que capacités modulaires) et des systèmes RFQ, augmentant ainsi la limite supérieure de la liquidité en chaîne. En outre, il existe une logique commerciale personnalisée, des transactions inter-chaînes, des capacités d'émission d'actifs, etc. Cela permettra de capturer davantage de limites supérieures financières et de scénarios commerciaux pour l'AMM, et nous sommes également optimistes quant à toute innovation de protocole qui peut élargir efficacement les scénarios commerciaux de l'AMM.

Deuxièmement, dans le contexte actuel, de nombreux problèmes liés aux demandes de devis doivent encore être résolus. L'ensemble de la chaîne d'approvisionnement des transactions a considérablement changé, à l'instar de ce qui s'est passé avec la production de blocs, et les fournisseurs de services intégrés verticalement bénéficient de plus grands avantages.

Enfin, AMM se concentrera à l'avenir sur le marché à longue traîne, en optimisant le modèle dans lequel PMM domine progressivement. Avec le développement du réseau d'intention, les teneurs de marché centralisés qui ont intégré verticalement la chaîne de transaction auront un avantage absolu sur la liquidité de la plupart des actifs de premier ordre, ce qui a conduit à une augmentation du trafic toxique et à une diminution des rendements pour les fournisseurs de liquidité natifs sur la chaîne. Afin d'améliorer le modèle de négociation décentralisé sur la chaîne, l'exploration des moyens d'accroître l'avantage concurrentiel d'AMM du côté des actifs, en particulier des actifs à longue traîne, est également une direction sur laquelle nous continuons de nous concentrer.

Cet article provient d'Internet : Opportunités et défis de l'innovation Uniswap : où va DEX ?

Les pièces mèmes semblent avoir inauguré une nouvelle vague de battage médiatique dans ce cycle. À la fin de l'année dernière, des mèmes tels que MYRO, SILLY et WIF ont déclenché la première vague de fièvre mème Solana de ce cycle ; la deuxième vague de fièvre mème est née de la vague de pré-vente de mèmes lancée par BOME et SLERF en mars de cette année. Depuis lors, les voix condamnant les pièces VC se sont progressivement propagées et de plus en plus de pièces mèmes ont été cotées sur CEX, gagnant progressivement une plus grande acceptation ; le marché haussier se transformant en marché baissier, les altcoins ont généralement eu de mauvaises performances et les outils de trading de mèmes dirigés par Pump.Fun ont encore favorisé la fièvre mème en améliorant l'infrastructure, déclenchant la troisième vague de boom des mèmes. Après la soi-disant malédiction de septembre, le marché des crypto-monnaies a inauguré…