Rapport d'octobre d'EMC Labs : augmentation mensuelle de 10,89%, le BTC pourrait atteindre un nouveau sommet après le chaos des élections américaines

Les informations, opinions et jugements sur les marchés, projets, devises, etc. mentionnés dans ce rapport sont fournis à titre indicatif uniquement et ne constituent aucun conseil en investissement.

En 2024, la macrofinance mondiale atteindra un tournant dans un contexte de turbulences.

With the 50 basis point drop in September, the US dollar entered a rate cut cycle. However, with the US presidential election and global geopolitical conflicts, US economic employment data began to be distorted, which increased the differences among traders on the future market. The US dollar, US stocks, and US bonds all experienced sharp fluctuations, making short-term trading increasingly difficult.

Les différences et les inquiétudes se sont reflétées sur le marché boursier américain, les trois principaux indices fluctuant tous violemment sans direction. Au contraire, le BTC, qui était à la traîne dans la hausse, a rattrapé son retard en octobre, s'élevant à 10,89%, et a réalisé une percée technologique majeure, éliminant d'un seul coup plusieurs indicateurs techniques importants et s'approchant à nouveau du bord supérieur de la nouvelle zone de consolidation élevée, atteignant une fois $73 000.

La structure interne du BTC reste parfaite et est prête pour une percée complète, mais elle est toujours étouffée par le marché boursier américain, qui est piégé par les perspectives incertaines de l'élection. Mais l'élection n'est qu'un épisode et ne changera pas le cycle. Nous pensons qu'après l'élection de novembre, après les conflits et les choix nécessaires, le marché boursier américain reprendra sa hausse. Si tel est le cas, le BTC franchira le sommet historique et entamera la seconde moitié du crypto marché haussier des actifs.

Macrofinance : dollar américain, actions américaines, obligations américaines et or

En octobre, après trois mois consécutifs de baisse, l'indice du dollar américain a rebondi de manière inattendue de 3,12%, passant de 100,7497 à 103,8990, revenant au niveau de janvier de l'année dernière. La raison derrière ce rebond était la victoire de Trump. Les traders pensaient que l'élection de Trump intensifierait le découplage entre la Chine et les États-Unis, ferait grimper l'inflation et rendrait difficile la mise en œuvre en douceur des baisses de taux d'intérêt. Nous pensons que ce rebond a dépassé les attentes et a intégré l'anticipation d'un ralentissement des baisses de taux d'intérêt, de sorte que le rebond de l'indice du dollar américain n'est pas durable.

Tendance mensuelle de l'indice du dollar américain

L'attente de baisses d'impôts et de découplage entre la Chine et les États-Unis dans la politique économique de Trump entraînera inévitablement une nouvelle augmentation de la taille de la dette américaine. Alors que la probabilité de victoire de Trump augmente, le rendement des obligations du Trésor américain à 2 ans a augmenté de 14,48% après avoir baissé pendant 5 mois consécutifs, et le rendement des obligations à 10 ans a augmenté de 13,36%. La vente de la dette américaine est très sérieuse.

À l’heure actuelle, les actions américaines se négocient autour de deux axes principaux : l’élection de Trump ou de Harris, la divergence des tendances des actifs qui pourrait être causée par leurs politiques économiques, et le fait que l’économie américaine connaisse un atterrissage en douceur, un atterrissage dur ou aucun atterrissage.

Français La faiblesse de l'IPC et des taux de chômage en octobre a rendu les gens de plus en plus confiants dans le fait que l'économie se dirige vers un atterrissage en douceur, ce qui a maintenu le marché boursier américain près de ses sommets historiques. Cependant, les données ultra-bas sur les salaires non agricoles et le fait que les prix ont été finalisés à l'avance et que l'élection était indécise ont fait perdre aux traders leur direction de trading. Les rapports financiers du troisième trimestre des Big 7 ont été publiés les uns après les autres, avec des résultats mitigés. Dans ce contexte, le Nasdaq a chuté après avoir atteint un nouveau sommet au milieu du mois, en baisse de 0,52% sur le mois, et le Dow Jones a chuté de 1,34% sur le mois. Compte tenu du fort rebond de l'indice du dollar américain, il s'agit d'un bon résultat.

Seul l'or a reçu le soutien des fonds refuges, l'or de Londres ayant progressé de 4,15% à $2 789,95 l'once. La vigueur actuelle de l'or ne provient pas seulement des fonds refuges, mais aussi de l'augmentation continue des avoirs des banques centrales de nombreux pays (remplaçant une partie du dollar américain comme réserve de valeur pour leurs propres devises).

Crypto-actifs : Percée effective de deux indicateurs techniques majeurs

En octobre, le BTC a ouvert à $63 305,52 et a clôturé à $70 191,83, en hausse de 10,89% sur une base mensuelle, avec une amplitude de 23,32% et une augmentation modérée du volume. C'est la première fois que le prix augmente pendant deux mois consécutifs depuis l'ajustement de mars.

Tendance quotidienne BTC

En termes d'indicateurs techniques, le BTC a réalisé plusieurs percées majeures ce mois-ci ; il a effectivement franchi la moyenne mobile sur 200 jours et la ligne de tendance à la baisse depuis mars (ligne blanche sur la figure ci-dessus). La percée de ces deux indicateurs techniques majeurs signifie une amélioration de la tendance à long terme, ce qui peut temporairement éliminer les doutes sur le fait que le marché des crypto-monnaies devienne baissier.

À l'heure actuelle, le marché est en phase de recul après avoir testé le bord supérieur de la nouvelle zone de consolidation haute. Ensuite, nous nous concentrons sur deux indicateurs techniques, l'un est le bord supérieur de la nouvelle zone de consolidation haute (US$73,000) et la ligne de tendance haussière (actuellement environ US$75,000). Dans les rapports précédents, nous avons souligné qu'une percée effective de la nouvelle zone de consolidation haute signifie la fin de la longue consolidation de 8 mois, et que la réentrée dans la ligne de tendance haussière signifie l'arrivée d'un nouveau marché (la deuxième vague du marché haussier, c'est-à-dire la principale vague haussière).

Tendance mensuelle BTC

Sur le graphique mensuel, nous pouvons voir que le prix bas du BTC continue d'augmenter depuis août. Ce tournant repose sur deux points : l'amélioration continue de la liquidité mondiale depuis les baisses de taux d'intérêt de la Réserve fédérale, de l'Union européenne et de la Chine, et l'ajustement interne des crypto-actifs, c'est-à-dire la conclusion de la structure de détention de pièces de monnaie de court à long terme.

Jeu long-short : une liquidité accrue pourrait déclencher le début d'une deuxième vague de ventes

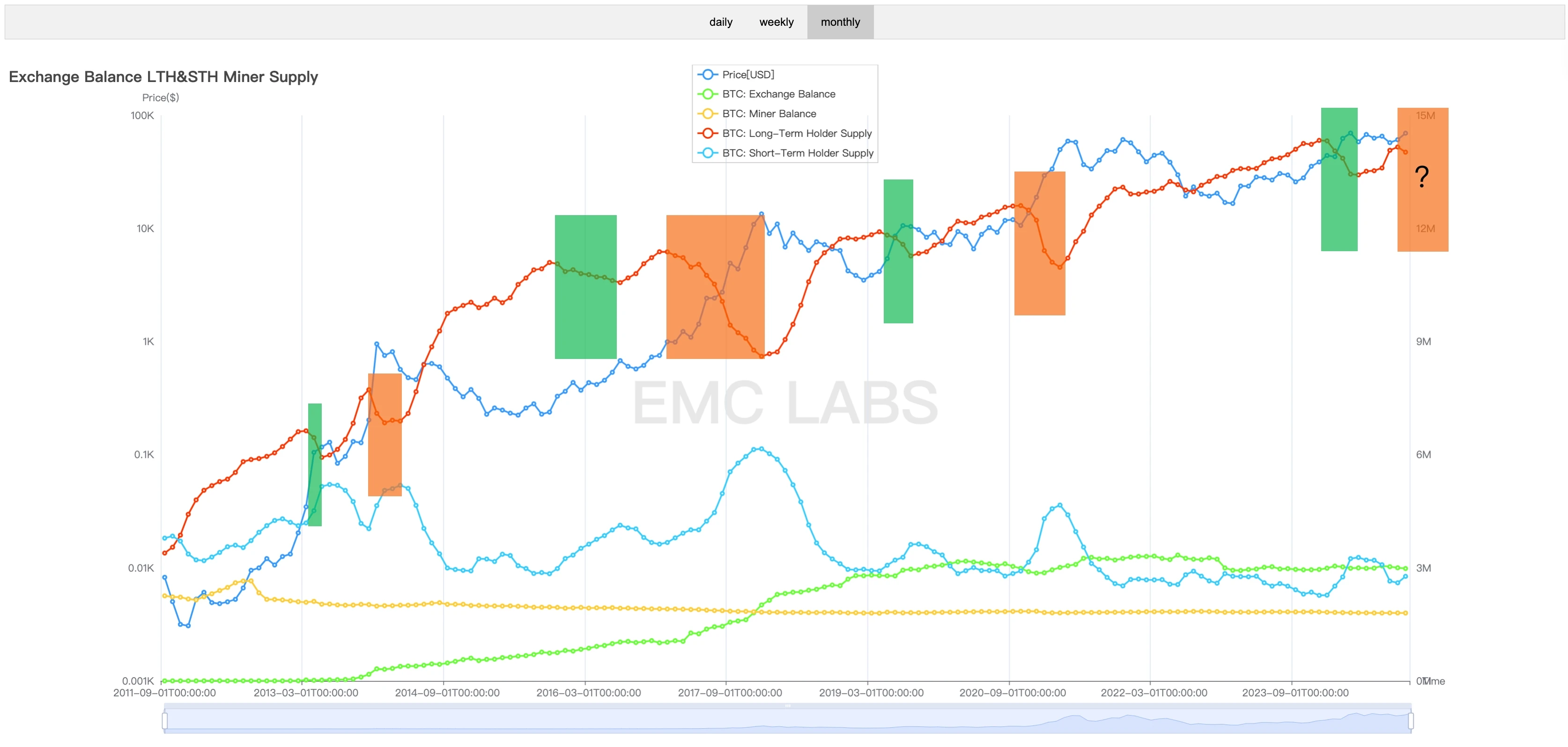

Distribution des avoirs longs, courts, CEX et Miner BTC (mensuel)

Dans un rapport précédent, EMC Labs a souligné qu'à mesure que le marché haussier des actifs cryptographiques se déroule et s'ajuste, les détenteurs de positions longues connaîtront deux cycles de vente et réinjecteront les jetons accumulés pendant le ralentissement du marché dans le marché.

Au cours de ce cycle, la première vague de ventes à long terme a commencé en janvier et s'est terminée en mai, puis s'est transformée en réaccumulation jusqu'en octobre. La Fed a réduit les taux d'intérêt pour la première fois en septembre et la liquidité du marché des crypto-monnaies s'est améliorée. Les détenteurs à long terme ont recommencé à vendre, faisant passer la structure de détention de longue à courte. L'ampleur des ventes ce mois-ci est proche de 140 000 pièces.

C’est le résultat des baisses de taux d’intérêt de la Fed pour améliorer la liquidité, et c’est aussi une étape nécessaire du cycle. Bien sûr, nous avons besoin de plus de temps pour confirmer la durabilité de cette vente. Dans l’ensemble, nous avons tendance à penser que la deuxième vague de ventes a commencé. À moins que les baisses de taux d’intérêt de la Fed ne changent de direction, ce processus se poursuivra à moyen et long terme.

Cela s’accompagne d’un renforcement continu de la liquidité du marché.

Amélioration de la liquidité : le pouvoir d'achat provient du canal ETF BTC

Pour le marché des crypto-monnaies, le début du cycle de baisse des taux d'intérêt revêt une grande importance. Dans une certaine mesure, la dynamique haussière du BTC l'année dernière est venue de l'attente de baisses des taux d'intérêt et de la fixation précoce du prix de l'ouverture du canal ETF BTC. L'ajustement depuis mars peut également être compris comme une correction du marché avant le début de la baisse des taux d'intérêt.

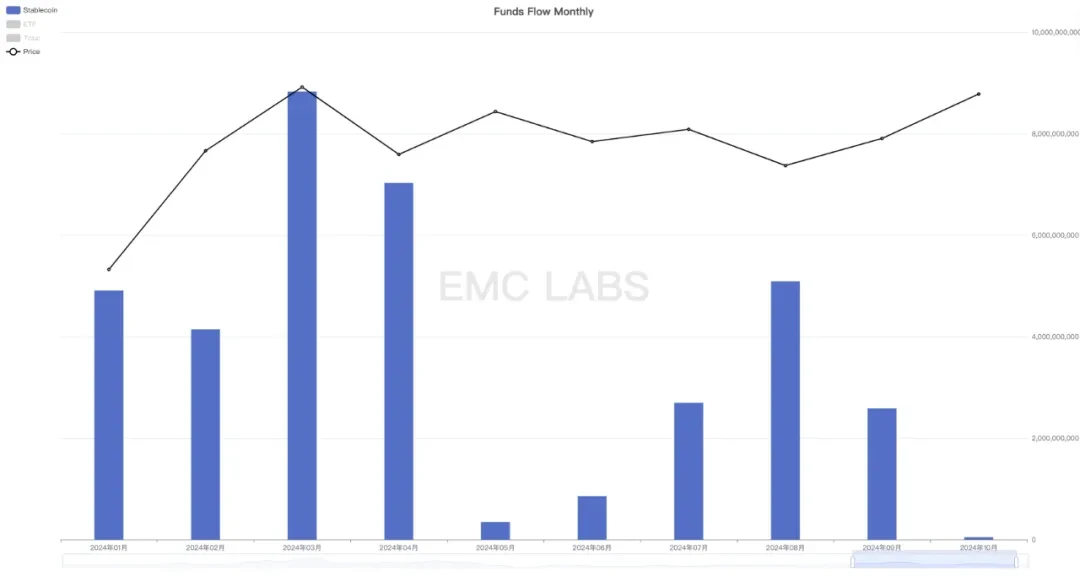

Statistiques mensuelles des entrées et sorties de capitaux sur le marché des crypto-actifs (Stablecoins + BTC ETF)

Ce jugement est basé sur nos statistiques sur les entrées et sorties de fonds dans le canal ETF BTC. À partir du graphique ci-dessus, nous pouvons voir qu'après mars, les fonds de ce canal ont montré des signes de ralentissement des entrées ou même des sorties. Cette tendance à la baisse s'est améliorée en octobre.

EMC Labs a observé qu'en octobre, 11 ETF BTC aux États-Unis ont enregistré un total de 110 ...

Les fonds du canal Stablecoin ont enregistré de très faibles performances en octobre, avec seulement 10T47 millions de dollars US d'entrées pour l'ensemble du mois, enregistrant ainsi la pire performance mensuelle jusqu'à présent cette année.

Statistiques mensuelles d'entrée et de sortie de Stablecoins

Les fonds du canal des stablecoins faibles peuvent être utilisés pour expliquer pourquoi les Altcoins ont eu de très mauvaises performances malgré le défi du BTC par rapport à son précédent sommet. Les fonds du canal des ETF BTC ne peuvent pas profiter aux Altcoins, ce qui constitue l'un des changements majeurs dans la structure du marché des crypto-actifs et mérite une attention particulière.

Parmi eux, la forte augmentation des fonds dans le canal ETF BTC comprend la composante transactionnelle de Trump. En raison de la poursuite de la cryptographie par Trump, les gens spéculent et achètent dans l'espoir d'un profit à court terme. Cela mérite d'être pris en compte. Avec l'élection présidentielle américaine du 4 novembre, heure américaine, le marché pourrait fluctuer violemment à court terme.

Conclusion

Selon le rapport 13 F soumis par les investisseurs institutionnels américains, 1 015 institutions détenaient des ETF BTC au premier trimestre 2024, avec une échelle de détention de 11,72 milliards de dollars américains ; au deuxième trimestre, plus de 1 900 institutions détenaient des ETF BTC, avec une échelle de détention de 13,3 milliards de dollars américains, et 441 900 900 d'entre elles ont choisi d'augmenter leurs avoirs. Actuellement, l'échelle de BTC gérée par les ETF BTC a dépassé 51 900 900 de l'offre totale, ce qui constitue une avancée notable.

Le canal ETF BTC a déjà pris le contrôle du pouvoir de fixation des prix à moyen et long terme du BTC. À long terme, les fonds devraient continuer à affluer vers le canal ETF BTC pendant le cycle de baisse des taux d'intérêt, apportant un soutien matériel à la tendance à long terme des prix du BTC. Cependant, de nombreuses incertitudes subsistent à moyen et court terme.

Compte tenu de la structure du marché et des tendances macro-financières, EMC Labs maintient son jugement précédent selon lequel le BTC devrait franchir le précédent sommet au quatrième trimestre et entamer la seconde moitié du marché haussier. Sur le marché des crypto-monnaies, le début de la seconde moitié du marché haussier des altcoins repose sur la reprise des entrées de capitaux du canal des stablecoins.

Le plus grand risque vient des résultats des élections américaines, de la possibilité que la baisse des taux d’intérêt puisse être réalisée en douceur, conformément aux attentes de tous les acteurs du marché, et de la stabilité du système financier américain.

EMC Labs a été fondé par des investisseurs en actifs cryptographiques et des data scientists en avril 2023. Il se concentre sur la recherche sur l'industrie de la blockchain et les investissements sur le marché secondaire de la cryptographie, prend la prospective, la connaissance et l'exploration de données de l'industrie comme son cœur de compétitivité et s'engage à participer à l'industrie en plein essor de la blockchain. grâce à la recherche et à l’investissement, et en promouvant les actifs blockchain et cryptographiques pour apporter des bénéfices à l’humanité.

Pour plus d'informations, s'il vous plaît visitez: https://www.emc.fund

Cet article provient d'Internet : Rapport d'octobre d'EMC Labs : augmentation mensuelle de 10,89%, le BTC pourrait atteindre un nouveau sommet après le chaos des élections américaines

En lien : Analyse approfondie de l'impact des crypto-actifs de l'UE Marché Loi de régulation de la structure du marché

Français : Auteur original : insights 4.vc Traduction originale : TechFlow Le marché des crypto-actifs a connu une croissance exponentielle au cours de la dernière décennie, entraînant une participation accrue des investisseurs particuliers et institutionnels. Cependant, cette croissance a également mis en évidence des défis réglementaires importants, en particulier dans l'UE, où une approche réglementaire fragmentée a conduit à une incertitude juridique et à des incohérences entre les États membres. L'absence d'un cadre unifié a entravé le développement du marché, créé des barrières à l'entrée sur le marché et suscité des inquiétudes quant à la protection des consommateurs et à l'intégrité du marché. Objectifs du règlement MiCA vise à relever ces défis en : Établissant un cadre réglementaire unique : créant un ensemble complet de règles qui s'appliquent à tous les États membres de l'UE et à l'Espace économique européen (EEE). Renforcer la protection des consommateurs et des investisseurs : Mettre en œuvre des mesures pour protéger les investisseurs et atténuer les risques associés…